市场的四大见顶信号

2019-11-05胡语文

胡语文

在中美贸易谈判似乎出现转机之际,特朗普提前发布了双方达成阶段性成果的消息,全球市场终于等到了两个大国的握手言和。市场普遍认为这是个重大利好,然而,笔者的观点偏谨慎,笔者建议投资者趁市场狂欢之际,应该提前撤退。在欢声笑语中撤退,在悲观失望中加仓,这就是择时的艺术。

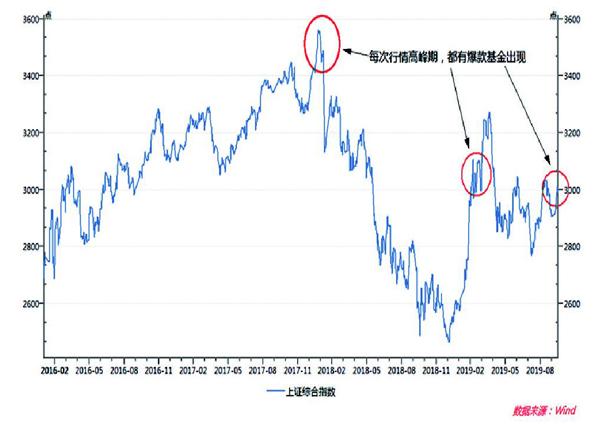

1、股票型基金仓位88%魔咒重现。上次出现“88魔咒”还是在2019年4月初,当时上证综指在3200点左右,现在上证指数在3000点附近,股票型基金仓位又到了88%的位置。

2、爆款基金重现。记得2018年1月份兴全基金曾经创造过一次爆款基金的机会,2019年3月份,睿远基金也创造了一次爆款基金的神话。这次又是兴全基金创造了495亿元的认购规模,标志着市场情绪处于相对高潮阶段。

3、二三线银行股补涨标志着行业轮动进入尾声。本轮行业轮动的节奏,始于券商股的异军突起,中间夹杂着消费白马等核心资产的屡创新高,终结于银行等权重股的掩护出货。

尽管自2019年年初以来的反弹行情,期间也穿插了5G等制造业科技概念的炒作,及医药股、燃气股等主题概念的轮番上演,但整体来看,市场缺乏基本面支撑的主流板块持续配合,更多还是高頻率、快节奏的短线炒作。轮动的节奏表明,市场已经从高估值的消费白马等核心资产开始撤退,资金最终转移到了二三线的银行股上面。

但一级市场银行股权冷淡,反映出二级市场银行股的火热投机缺乏基本面支撑。城商行和农商行等基本面缺乏支持,工业企业盈利增速不断下滑的过程中,二三线银行的资产质量肯定会受到影响,但不良率却没有真实暴露,即工业企业盈利增速与银行不良率之间出现的背离关系,导致了市场对二三线银行资产质量的疑惑加大。

4、美股证券化率突破历史上轨。巴菲特有一个著名衡量股市健康的公式,通过观察股票总市值与GDP相比来衡量市场的健康程度。就在2001年网络泡沫破裂之前,这个“巴菲特指标”达到了146%,2007年金融危机爆发前的这一数字为135%,而现在这个比例略高于140%。