无形资产评估中税收摊销收益(TAB)的估算

2019-10-31

无形资产评估,特别是采用收益途径的方法评估时,由于各个国家或地区企业所得税法的相关规定,可能会涉及税收摊销收益(Tax Amortization Benefit or TAB)的价值估算。

目前业内对税收摊销收益(TAB)的价值估算存在不同的认识。在此,我们就税收摊销收益(TAB)价值的概念、估算方法、适用前提及需要注意的问题作如下说明,期望能够达成行业共识。

一、税收摊销收益的概念

在无形资产进行交易、转让时,受让方通常都可以将受让的无形资产按购买价值入账。很多国家或地区的企业所得税法和会计准则都规定,无形资产账面价值应该在其经济寿命内逐年摊销,并且每年的摊销额可以列入税前成本,用于抵减会计主体的应纳税所得额。

我国的税法和会计准则也有类似规定。根据我国会计准则的规定, 企业外购的无形资产应该以其购买价格入账,并且在其使用寿命期内逐年摊销。根据企业所得税法的规定,无形资产的摊销额,可以据实列入成本,计入企业应纳税所得额。

无形资产的受让方在计缴企业所得税时,由于无形资产摊销额可以减少应纳税所得额,从而减少企业所得税支出。因此,可以理解为受让方因无形资产的摊销而产生抵税收益,因而具有价值属性。无形资产的摊销抵税产生的价值,称为税务摊销(TAB)价值。

事实上,按照我国企业所得税法的规定,不仅无形资产可以产生抵税收益,企业购置固定资产,包括房地产和设备等也可以产生类似税收摊销收益的“税收折旧收益”。

二、税收摊销收益(TAB)价值估算

无形资产收益法评估的基本原则,是以无形资产实施可以产生的预期收益来确定无形资产的价值。我们可以采用以下方法来估算无形资产的税收摊销收益价值。

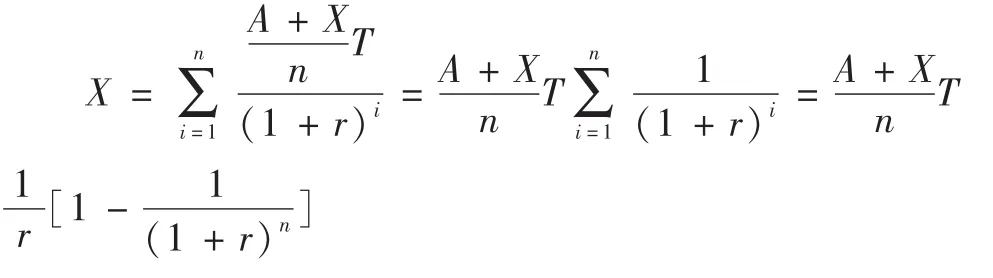

设:无形资产实施产生预期收益的折现值为A;

无形资产购买方采用直线摊销,摊销期为n年;

无形资产购买方适用企业所得税率为T;

折现率为r;

无形资产税务摊销价值为X。

根据上述假设,无形资产最后的评估价值应该为折现值A+税收摊销收益价值X,即:A+X。

摊销期n年总共抵税收益流现值和为:

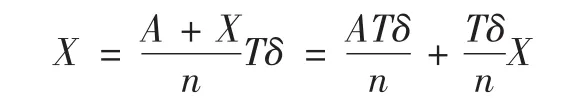

上式实际是一元一次方程,解方程得到:

上式中的A、T、n和δ都是已知数,因此可以采用上式计算,得到税收摊销收益(TAB)的价值。

三、税收摊销收益(TAB)适用前提

从税收摊销收益(TAB)的定义可以得到,其价值是源于无形资产的摊销额可以抵扣会计主体的应纳税所得额,从而减少会计主体的所得税支出而产生的价值,所得税实质是企业收益在国家与企业投资者之间的再分配,因此,这个价值仅对企业的所有者或股东有意义。因为,税收摊销收益(TAB)减少的所得税支出是为会计主体所有者或者股东减少的支出,不是为企业经营活动减少的支出。因此,税收摊销收益(TAB)的价值仅对企业的所有者或股东才有意义。

购买无形资产的直接投资者一般都是企业,不是企业的所有者或股东。无形资产实施产生的经营收益也是为企业产生的收益,在给企业的投资收益中扣除所得税后的收益才是给企业所有者或股东的收益,减少所得税支出能为企业的所有者或股东增加收益。因此,我们可以得出结论,企业投资购买的无形资产给企业产生的投资收益,仅为无形资产实施产生的经营收益,这个收益是无需扣除所得税的。但是,企业投资购买的无形资产给企业所有者或股东产生的收益包括两部分,一是无形资产经营收益扣除所得税后的净收益,另一个则是无形资产的税收摊销收益(TAB)。如果在采用收益法估算无形资产价值时,如果无形资产的经营收益采用的是税后收益,则应该在无形资产税后收益折现值基础再增加税收摊销收益(TAB)的价值。如果在计算无形资产的经营收益时没有扣除企业所得税,也就是这个预期收益是为企业层级的收益,不是企业所有者或股东的收益,则就不需要再考虑税收摊销收益(TAB)的价值了。

此外,无形资产的价值不会因为评估时采用企业层级的收益或者采用股东层级的收益而有所变化,也不会因为受让方企业自身享有的所得税率不同而有所不同,即采用税前收益和税后收益的价值应该是一样的。但是如果采用税后收益,则一定需要考虑税收摊销收益(TAB)的价值。

最后,当无形资产采用市场法评估时,我们应该理解为在市场法的对比案例交易价格中已经包含的税收摊销收益(TAB)的价值。因此,不需要再考虑税收摊销收益(TAB)的价值。

当采用成本法估算无形资产价值时,由于成本是企业层级的费用项目,没有支付所得税的问题,采用成本法评估时也不需要考虑税收摊销收益(TAB)的价值。

国际评估准则(2017)《无形资产准则》110条中规定:如果使用市场途径或成本途径评估无形资产,创造或购买资产支付的价格可能已经反映了对资产的摊销作用。然而,在收益途径中,如果适用,TAB需要明确计算并考虑进去。这个规定与我们之前的论述是一致的。

四、税收摊销收益(TAB)估算中需要关注的问题

在无形资产评估和估算税收摊销收益(TAB)时,需要关注以下几个问题:

1.无形资产预期收益采用税前收益或者税后收益对评估结论没有影响,但是在实务操作中应该注意预期收益的“口径”与折现率的“口径”要保持一致,这里“保持一致”的含义包括:

(1)如果无形资产预期收益预测口径为利润口径;则折现率也应该是利润口径;

(2)如果无形资产预期收益预测口径为现金流口径;则折现率也应该是现金流口径;

(3)如果无形资产预期收益预测口径为税前(或者税后)收益流口径;则折现率也应该是税前(或者税后)收益口径;

(4)如果预期收益考虑预期物价因素,则折现率估算也应该考虑预期物价因素;

税收摊销收益(TAB)计算公式中r取值存在两种选择:其一是选择无形资产评估中所采用的折现率,也就是标的无形资产的折现率;其二是选择无形资产受让方会计主体整体折现率,也就是会计主体的加权资金成本(Weighted Average Cost of Capital or WACC),当然这里的WACC是税后的WACC。

国际评估准则(2017)《无形资产准则》110条中规定,实务中在计算TAB时,使用合适的折现率存在差异,评估师可以采用下面的任何一种:

(1)标的资产所在企业适合的折现率,如加权平均资本成本。这种观点的支持者认为,由于摊销可以用于抵消企业收入产生的税收,应该采用适用于企业整体的折现率;

(2)标的资产适合的折现率(即评估标的资产时使用的)。这种观点的支持者认为,评估中不应该假设标的资产的所有者已经运营标的资产并可从中单独获取收入,因此计算TAB时使用的折现率应该和评估标的资产时使用的一样。

我们认为选择标的资产所在会计主体企业适用的折现率更好一些,我们的理由是我们认为TAB的风险与企业经营现金流的风险更接近,与无形资产的风险并不直接相关。无形资产的投资风险实际主要体现在两个方面,其一是无形资产在受让方经营可以获得预期收益的风险,其二是如果无形资产经济寿命提前终止不能持续使用的风险,而TAB仅包含无形资产投资的第一种风险,也就是无形资产在受让方经营可以获得预期收益的风险,实际并不包含无形资产投资的第二种风险,事实上无形资产经济寿命提前终止,也就是无形资产报废后,如果账面价值尚未摊销完,只要企业持续经营,并不会改变税收摊销收益(TAB)的持续获得收益,因此只要无形资产的受让方可以持续经营,税收摊销收益(TAB)就可以持续发挥作用,因此税收摊销收益(TAB)的风险应该与无形资产受让方的WACC更为接近,因此税收摊销收益(TAB)估算公式中的r应该选择WACC更为合理。

3.实务中我们评估无形资产的目的和情况有很多,例如:如果无形资产的购买方是公司制企业,则按照企业所得税法规定,相关经营收益需要计缴企业所得税,但是也可能购买无形资产的企业是个人企业,不需要计缴企业所得税,而只需要缴纳个人所得税;在财务报告目的的评估中也会存在某些情况,计量单元并不是一个公司制的企业,而是一个业务资产组(CGU),在业务资产组层面上也没有计缴企业所得税问题,因此对于类似这样的购买者实际无法估算无形资产的税后收益,我们建议在无形资产收益法评估实务中应该尽量采用税前收益,这样可以避免考虑税收摊销(TAB)的问题,对评估结果也没有影响。