资产价格波动对我国居民消费升级的影响

2019-10-28谢文佳

谢文佳

内容摘要:资产价格波动与居民消费的关系一直以来都是学术界探讨的焦点。本文从理论上分析了房产价格和股票价格两类资产价格波动对居民消费升级的影响传导效应,并基于VAR模型的向量自回归方法,采用我国2011-2018年的季度数据,就房价和股价波动对居民消费升级的影响效应进行了实证检验。研究发现,资产价格波动对居民消费升级存在显著的溢出效应,但对资产持有者和未持有者所产生的溢出效应具有显著的差异性。资产价格会通过财富效应、预期效应和资产抵押效应对资产持有者的消费升级产生正向溢出效应,同时也会通过预算约束效应、替代效应和流动性约束效应对未持有资产者的消费升级产生负向挤出效应。资产价格波动对居民消费升级的最终效应取决于资产持有者和未持有者各种效应的相对强弱。实证研究则表明,不论是从长期还是短期来看,我国房价和股价上涨对居民消费升级的正向促进效应均要强于负向挤出效应,且房价对居民消费升级的正向溢出效应要强于股价。居民消费升级存在自我修正机制,房价和股价的波动在短期内也会对居民消费升级产生显著影响,居民收入仍然是促进居民消费升级最主要的内生动力。

关键词:资产价格 溢出效应 财富效应 预算约束效应 预期效应

引言

经济新常态下,扩大内需成为我国经济增长的主要途径。促进居民消费受到了党中央、国务院的高度关注,其陆续出台了促消费和消费转型升级的政策。虽然在政府政策的助力下,我国居民消费取得了一定程度的突破,但居民消费升级程度却仍有待提高。影响居民消费和消费升级的因素众多,房产和股票作为家庭和居民的重要资产,其价格波动必然会对居民消费升级产生影响。曾帆(2015)通过研究发现我国股票市场价格上涨会使居民消费水平下降;周高仪等(2016)通过VAR模型研究了我国房地产价格波动对消费的影响;邱成峰(2019)就房价波动对居民消费的影响效应进行解释并给出相关建议。本文就房价与股价及其他因素对居民消费升级的影响作用进行了实证研究,通过探究资产价格波动对居民消费和消费升级的影响,以期为学术界厘清资产价格与居民消费升级之间的传导机制,以及政府部门更好地制定政策提供借鉴。

资产价格波动对我国居民消费升级的理论分析

(一)资产价格波动对资产持有者居民消费升级的影响传递机制分析

1.财富效应。财富效应是指居民所配置的资产价格上涨,会引起资产持有者财富的增长,从而促进居民消费和消费升级。反之,资产价格下跌会导致负财富效应,从而抑制居民对消费和消费升级的需求。资产价格对居民财富效应的影响会通过直接和间接两种方式传递,根据生命周期理论和“持久收入假说”理论,居民消费支出水平取决于其终身财富,而房产和股票作为居民资产的一部分,是终身财富不可分割的重要元素,因此房价和股价的波动会影响居民消费。如果一个国家的金融市场比较完善,则居民金融资产在家庭财富中的比重会较大,其财富效应也就会更加突出。但如果一个国家的金融市场不够发达,同时资产价格的波动性较大,那么其对居民消费和消费升级带来的影响就会具有不确定性。这就是资产价格波动对居民财富效应的直接影响。此外,资产价格的财富效应还体现在其通过影响居民储蓄、耐用品的价值等其他财富间接作用于居民消费和消费升级。

2.预期效应。资产价格波动会影响居民对未来收入的预期,根据消费理论中关于消费未来收入的函数可知,预期未来收入的变化会影响到居民当前的消费倾向,继而对居民消费决策产生影响。同时,消费者对未来收入的预期还会影响到消费者的消费信心,其具体表现为资产价格的上升会增加居民财富,财富的增加会降低消费者的风险感知,从而提高消费者的消费信心。

3.资产抵押效应。一般而言,消费者的收入包括劳动报酬和资本收益两部分。资产价格上升会使资产持有者的收益增多,资产价格上涨又可以帮助资产持有者从金融机构获得更多的抵质押贷款,从而提高了其消费能力。反之,资产价格的下降会导致差价收益减少和抵质押效应的减弱。因此资产价格的波动会通过资产本身的抵押效应影响到居民消费。

(二)资产价格波动对未持有资产者居民消费升级的影响传递机制分析

1.预算约束效应。资产价格的上涨对资产持有者而言有两方面影响。对于房价而言,一方面由于预算约束效应使得刚需购房者将资金投入房产从而抑制了其当前消费,这降低了消费者的消费能力继而影响了消费升级;另一方面,房价上涨会带动房租上涨,从而增加了租房者的住房成本,从而降低了其消费商品,继而影响了居民消费升级。对于股价而言,一方面股价上涨会在一定程度上增加潜在股民人数以及股民的购入数量,从而抑制其消费;另一方面股价上涨会降低部分股民对价格进一步上涨的预期从而放弃购入股票。

2.替代效应。资产价格上涨对于未持有资产者而言会产生两种相反的替代效应。如房价上涨会迫使有意购房者减少当前消费以储蓄更多的资金,继而对居民消费产生挤出效应,其不利于居民消费升级。当购房者由于房价上涨无力购房时,就会被挤出房地产市场继而放弃购房,此时的替代效应则会致使居民更多地将资金用于消费,其有利于居民消费升级;而股价上涨对居民消费需求的影响存在不确定性,一方面,股价上涨会使居民对股票价格产生进一步上涨的预期,促使居民缩减消费需求将资金投入资本市场,这不利于居民消费升级。而另一方面,股价上涨也会导致居民因机会成本过高放弃投资,继而转向消费,促进居民消费升级。因此,替代效应最终对居民消费升级会产生正向还是负向作用具有較大的不确定性。

3.流动性约束效应。对于未持有资产的居民消费者而言,房价的上涨或股价的上涨均会使其流动性约束趋紧,其无法通过现有的预算资金购买房产或购买股票实现金融资产投资获取利差,因此,流动性约束效应的存在对于居民消费及其消费升级会产生负向的抑制效应。

资产价格波动对居民消费升级的影响效应实证分析

本文进一步基于VAR模型的向量自回归方法,采用我国2011-2018年的季度数据,就房价、股价以及其他可能会影响居民消费升级因素的波动对居民消费升级的影响效应进行了实证检验。

(一)实证模型设定与数据来源说明

1.实证模型设定。本文构建了以下三个实证模型分析资产价格波动对我国居民消费升级的影响:

其中,模型(1)和模型(2)分别考虑房价和股价波动对居民消费升级的影响,模型(3)同时考虑房价与股价波动对居民消费升级的影响。 XFSJt表示消费升级变量,HPt表示房价变量,Stockt 表示股价变量,其他可能会影响居民消费升级的控制变量主要包括收入变量(Incomet)、社会消费品零售情况(Retailt),以及金融发展变量(Financet)。β1,β2,β3,β4,β5为待估计参数,μt为估计误差项,符合白噪声过程。

2.数据来源说明。本文采用统计局八大类消费支出中的居民家庭设备及服务、交通和通讯、文教娱乐用品及服务、医疗保健四大类消费支出之和占全部消费支出的比例来衡量居民消费升级情况。房价采用季度平均商品房销售额与销售面积之比,数据来自国务院发展研究中心数据库。股价采用上证综合指数在该季度的平均收盘指数,数据来自wind 数据库。房价和股票价格指数均进行取对数处理,以减少异方差性。收入变量以及社会消费品零售情况数据分别来自国家统计局网站历次统计公告中的居民人均可支配收入(整理得到)以及国家统计局数据库。金融发展变量采用广义货币供给占GDP比重予以衡量,广义货币供给数据来自人民银行网站(为累计值),GDP数据来自于国家统计局网站。此外,本文将居民消费分为农村居民消费和城镇居民消费两大类。农村居民在购买房产和股票两大类资产的比例相对较少,因此为了更好地反映房子和股票两类资产价格波动对居民消费升级的影响,本文的实证研究对象主要定位为城镇居民。研究的样本期为2011-2018年的季度时间序列数据。

(二)实证模型估计及结果分析

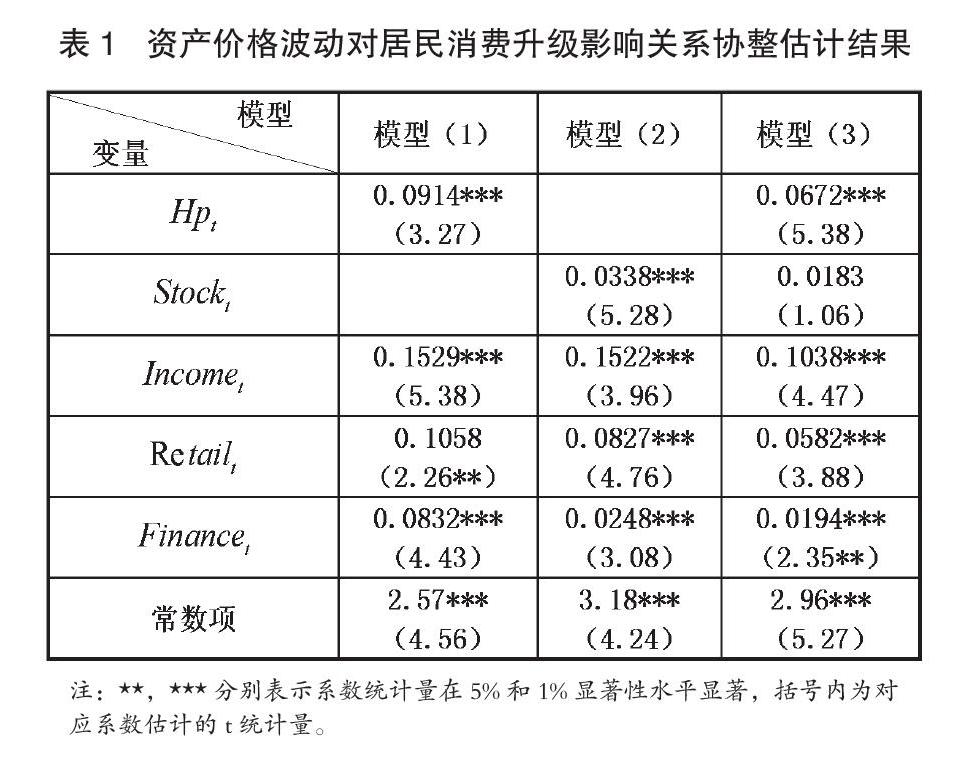

1.资产价格波动对城镇居民消费升级协整估计及结果分析。本文采用stata 15.0软件对变量进行ADF单位根检验。检验结果发现,四大类消费支出占比、房价变量、上证综合指数衡量的股价指数,人均可支配收入一阶差分之后均在5%显著性水平下拒绝存在单位根,而社会消费品零售额变量和金融发展变量一阶差分之后在10%显著性水平下拒绝存在单位根的原假设,因此这些变量均为一阶单整数据。根据协整定理,可运用VAR模型进行协整检验。本文采用stata 15.0软件进行VAR模型估计,得到房价波动、股价波动以及同时纳入房价和股价对居民消费升级的影响效应协整估计结果如表1所示。

由于表1中三个模型的估计均能通过异方差和共线性检验,因此估计结果是稳健可靠的。根据表1的估计结果可以发现,从长期来看房价与股价对居民消费升级变量均具有显著的正向促进作用。房价与股价每上涨1个单位,将会带动居民对享受型和发展型消费支出提高0.0914及0.0338个单位,这表明房价与股价上涨总体上表现出正向溢出效应。即股票市场长期来说对于居民财富的增长具有一定的促进作用,因此股票投资是一种长期投资而非短期投机。同时纳入房价和股价两类资产价格因素后可以发现,房价对居民消费升级的正向溢出效应仍然显著,而股价上涨对居民正向溢出效应并不显著。原因可能是房价上涨对居民财富效应具有较强的持续性,而我国股票市场投机色彩相对浓厚且股价波动激烈,这就使得股价上涨的财富效应并非可持续性。除此之外,城镇居民人均可支配收入、社会消费品零售和金融发展三个因素从长期来看对居民消费升级具有显著的正向促进作用。居民人均可支配收入对居民享受型和发展型消费支出占比的弹性系数普遍高于社会消费品零售和金融发展情况,其更是高于房价和股价等资产价格上涨对居民消费升级所带来的正向促进作用,这印证了居民人均可支配收入的增长仍然是影响居民消费、推动居民消费升级的最主要内生力量。社会消费品零售发展对居民消费升级的贡献度略强于金融发展因素。

2.资产价格波动对城镇居民消费升级向量误差修正模型估计及结果分析。为考量居民消费升级是否存在自我修正机制,以及房价、股价、收入、社会消费品零售额和金融发展变量波动对居民消费升级是否存在滞后影响效应,本文进一步建立了资产价格波动对居民消费升级的向量误差修正模型。数据结果显示,三类模型中居民消费升级的误差修正项均为负数且在统计上显著,且居民消费升级的自身滞后一期或滞后二期对居民消费升级产生了显著的影响,这表明居民消费升级变量具有自我修正机制。房价的滞后二期能够影响居民消费升级,而股价对居民消费升级的滞后效应并不显著。从同时纳入房价和股价的资产价格波动对居民消费升级短期影响效应可以看出其存在显著的滞后效应,但这一效应与房价产生的正向溢出效应不同,股价表现为微弱的滞后挤出效应。总体而言,房价和股价这两类资产价格对居民消费升级的短期滞后影响效应不容忽视。从另外三个因素对居民消费升级的短期影响效应来看,居民人均可支配收入的短期影响效应最显著且反应最迅速,这与收入是决定居民消费和消费升级的最主要动力的理论预期一致。社会消费品零售和金融发展对居民消费升级的影响效应滞后性更为凸显,均表现为滞后二期的影响,且在同时纳入房价和股价的模型中,社会消费品零售额对居民消费升级的影响效应并不显著。因此,除了资产价格波动对居民消费升级具有显著影响之外,不能忽略社会消费品零售和金融发展等因素对居民消费升级的影响,更不能忽视居民收入对消费升级的影响。

结论

研究表明:第一,资产价格对居民消费升级存在显著的影响溢出效应,但对于持有资产者和未持有资产者所产生的溢出效应具有显著的差異性。资产价格会通过财富效应、预期效应和资产抵押效应对资产持有者居民的消费升级产生正向的溢出效应,但同时也会通过预算约束效应、替代效应和流动性约束效应对未持有资产者的居民消费升级产生负向的挤出效应。资产价格波动对居民消费升级的最终效应取决于对资产持有者和未持有者各种溢出效应的相对强弱;第二,从长期来看,我国房价和股价上涨对居民消费升级的正向促进效应要强于负向挤出效应,且房价的正向溢出效应要强于股价。从短期来看,房价波动对居民消费升级的影响效应具有显著的滞后性,而股价对居民消费升级的短期效应微弱,同时股价上涨对居民消费升级表现为负向的短期挤出效应。此外,居民消费升级存在显著自我修正机制;第三,不管是从长期还是短期来看,居民人均可支配收入仍然是影响居民消费和消费升级最主要的因素,其是推动居民消费升级的内生动力。同时,社会消费品零售发展情况和金融发展对居民消费升级也存在巨大的影响效应。

参考文献:

1.曾帆.我国股票市场直接财富效应分析[J].重庆科技学院学报(社会科学版),2015(11)

2.周高仪,陆静.VAR模型下我国房地产价格波动对区域消费影响研究[J].商业经济研究,2016(10)

3.邱成峰.房价波动对居民消费影响效应的实证检验[J].商业经济研究,2019(7)

4.郭文伟,王礼昱.资产价格泡沫对消费的影响:抑制还是促进?[J].统计与信息,2017(11)

5.徐长伟.浅谈资产价格波动对消费和投资的影响[J].科技经济导刊,2018(27)

6.王劲松.资产价格对消费需求影响的理论分析[J].经济问题,2017(3)