存量物业改造商机

2019-10-19杜丽虹

目前,中国有超过6600万平方米的存量商业物业资产待盘活,存量物业改造与盘活潜力巨大。

这是一个万亿级的市场级,这是一个年化股东回报10%的好生意。

自2013年中国的存量物业面积突破亿万平方米之后,新开工面积触顶回落,行业净利润向社会平均水平回归,商业地产已然进入存量时代!行业相关数据显示,目前,中国有超过6600万平方米的存量商业物业资产待盘活,存量物业改造与盘活潜力巨大。

存量物业的发展需要摒弃旧思维、旧模式,来自美国的Hudson Pacific Properties(NYSE: HPP)对存量物业的改造模式值得借鉴——将一些地理位置优良但物业结构老旧的物业改造为创意办公空间,不仅能够控制总投资成本,也有利于以合适的租金和便利的交通吸引那些对位置和租金都更为敏感的新经济企业入住,从而以最经济和最环保的方式实现老旧物业的升级转型。

HPP成立于2006年,于2010年上市,公司擅长将地理位置良好的老旧数据中心、仓库、研发大楼或零售物业改造为面向高科技或新媒体租户的创意办公空间。目前,公司主要在美国西海岸的洛杉矶、硅谷、旧金山、西雅图等地区收购、开发、再开发创意办公空间和摄影场,是全美最大的独立摄影场所有者。

截至2018年年底,HPP共拥有52处办公物业、1400万平尺的办公面积,35个摄影棚、120万平尺摄影场,另有6块规划物业面积260万平尺的待开发土地,使公司拥有权益的物业总面积达到1770万平尺。

HPP以它独特的高科技和新媒体租户定位而受到资本市场的关注。

HPP擅长将老旧物业改造升级后整栋出租给高科技或新媒体企业。

娱乐传媒类物业的收购改造

HPP首次接触娱乐传媒类物业是在2007年,当时在机缘巧合下公司买下了位于好莱坞日落大道的原哥伦比亚广播公司(CBS)摄影场Sunset Gower,并对其开启了一系列的升级、改造、再开发工作——先是将摄影场内的一处老旧低矮建筑拆除,然后在原址上为全球最大的DVD制作商、发行商Technicolor定制开发了一处总部大楼,并扩建了摄影场内的停车场,把老旧的制作空间转变为现代化的创意办公空间。

其中,Technicolor Building的投资开发总成本达到5260万美元(含收购摄影场时分配给该物业项目的土地成本),建成后可提供11.5万平尺的办公空间,合单位面积的收购改造成本为458美元/平尺;建成后该物业长期租赁给Technicolor,首年净租金达到480万美元,首年的净租金回报率为9.1%。

商業地产进入存量时代,升级改造市场空间巨大。

除了Technicolor Building,HPP也将摄影场内其他创意办公空间的租户升级为媒体和广告公司,并将部分摄影棚升级改造后长期租赁给ABC广播公司和在线内容提供商Netflix。2011年HPP又收购了邻近区域两处两万多平尺的物业,并将其改造为娱乐传媒公司专署创意办公空间。

结果,自HPP上市以来Sunset Gower的出租率已经从收购时的70%左右提升到现在的90%水平,摄影棚的租金也从收购时的27.94美元/平尺·年提升到2018年的35.92美元/平尺·年,从而推动Sunset Gower的净经营利润(NOI),自上市以来大幅提升136%。

当前Sunset Gower共占地15.6英亩,有12个摄影棚、53.2万平尺的可租赁面积,包括36.8万平尺的办公空间和支持性物业,及17.6万平尺的摄影棚,以及1450个停车位。其摄影棚主要适用于单机位的电视剧和电影拍摄,主要租户包括DVD制作发行商Technicolor、ABC广播公司、在线内容提供商Netflix、电商平台Amazon、付费电视网HBO等。未来HPP还计划在摄影场区域内再开发一处总面积42.3万平尺的甲级写字楼。

2008年,在发生金融危机的背景下,HPP又买下了同样位于日落大道的原华纳兄弟摄影场Sunset Bronson,也进行了大规模的升级、改造和再开发,包括将原有停车场拆除后重新开发为两栋甲级写字楼ICON和CUE,并翻新了部分摄影棚和制作办公室,革新了制作技术平台,还增加了一个摄影棚。

目前,Sunset Bronson共有10个摄影棚、30.8万平尺可租赁面积,其摄影棚通常用于多机位综艺秀的拍摄,主要租户包括Netflix、KTLA、CBS、Showtime等。经过HPP的一系列改造,Sunset Bronson的出租率从收购时的70%左右提升到97.7%,摄影棚的租金则从38.7美元/平尺·年提升到2018年的39.9美元/平尺·年,并推动Sunset Bronson的净经营利润自上市以来大幅提升了100%。

2010年,作为洛杉矶最大的独立摄影场所有者,HPP登陆纽交所,并以其独特的物业定位吸引了投资人的关注。

上述摄影场不仅为HPP贡献了丰厚的租金收益,还让它有机会和众多娱乐传媒企业、尤其是新媒体企业建立了广泛的联系和良好的合作关系,从而为公司上市后在洛杉矶、旧金山、硅谷、西雅图等地的高科技和新媒体企业打造专署办公空间奠定了坚实的客户基础。

从摄影场收购中尝到甜头的HPP于2017年进一步买下了独立摄影场Hollywood Center Studios,将其更名为Sunset Las Palmas,并升级了制作技术平台,重建了音效和数据方面的基础设施,然后将9.6万平尺的摄影棚和办公空间长期租赁给迪士尼公司。

仅2017年二季度到2018年一季度的不到一年时间里,Sunset Las Palmas的净经营利润就增长了57%,出租率则从收购时的76%上升到2018年的89.2%。

目前,HPP在好莱坞共拥有3个摄影场、35个摄影棚,总占地面积达到40英亩,拥有的摄影棚和办公物业总面积超过300万平尺,是美国最大的独立摄影棚所有者。在经验丰富的高管团队带领下,HPP娱乐传媒类物业组合的经营收益大幅提升,而新媒体的发展则赋予了这些老旧摄影场以新的生命力。

总之,通过对传统摄影场的技术升级、空间改造和甲级写字楼的再开发,HPP实现了摄影棚与创意办公空间及影视制作支持空间的有机结合,使好莱坞不仅能够满足传统影视制作公司的制作需求,也成为众多新媒体企业的理想办公空间。

到2019年二季度,HPP旗下传媒类物业的平均出租率已达到92.6%,较收购时上升了约20个百分点,摄影棚租期也从之前不超过1年的短租,到现在以长期租约为主,租金则从2010年的34美元/平尺·年上升到2019年的39美元/平尺·年,从而推动了公司媒体类物业净经营利润的大幅提升,其改造和再开发项目的净租金回报率普遍在6.5%以上。

办公类物业的收购改造

除了娱乐传媒类物业,上市后的HPP还在洛杉矶、旧金山、硅谷、西雅图等地大量收购办公、研发、甚至仓储物业,并对其进行改造、升级、再开发,以吸引高科技和新媒体租户。

作为聚焦于旧金山、硅谷、洛杉矶、西雅图地区的办公物业REIT,HPP在高科技和新媒体企业中有着良好的租户关系网,公司擅长对成熟物业进行重新定位,然后将传统租户升级为成长更快的新经济租户。

如2010年收购的Rincon Center就是一个重新定位的成功案例。HPP于2010年12月和2011年5月分两次以7900万美元买下了Rincon Center的全部权益,收购时该物业的出租率为80%,收购后,HPP对其进行了适当的改造升级以吸引科技领域的新租户。

截至2018年年底,Rincon Center的出租率上升到91.2%,其主要租户已从金融、电讯类企业转变为如Salesforce.com、Google等互联网领域的龙头企业。

类似的案例还有Metro Center,自HPP接手并租赁给基于云技术的网络安全服务商Qualys后,Metro Center的租赁面积已经增长了35%,当前的出租率达到76%,未来还有进一步提升的空间;另一处位于硅谷地区Palo Alto市的Page Mill Center也在HPP接手后的1年时间里出租率就从收购时的60%提升到100%。

2016年10月,HPP又联合加拿大养老基金CPPIB以1.8亿美元的总价收购了位于西雅图的Hill7,收购时的出租率为80%,到2018年已实现满租。

最新的一次尝试是2018年10月HPP联合私募投资公司Alianz从黑石处收购了EOP旗下的另一处地标性办公物业Ferry Building。Ferry Building位于硅谷圣荷塞市,包括20万平尺的甲级写字楼和 75000平尺的零售面积,收购总价达到2.91亿美元,合资公司中,HPP占55%权益,并负责管理事务,Alianz占45%权益。

收购后,HPP计划通过租户提升将25%的租赁面积的租金提高28%,并升级零售租户。基于HPP以往在创意办公领域的良好声誉,2019年6月,Google以110美元/平尺·年的高价租下了Ferry Building的4万平尺办公面积,显示了科技类租户对HPP办公物业的偏爱。

除了重新定位成熟物业以实现租户的转型升级外,HPP也会有意识地收购一些交通便利的老旧物业,这些物业的收购价一般较低,有较大的改造开发空间,公司计划通过再开发使这些“过时”的物业重新焕发生命力。

如HPP对1455 Market的收购改造就是一个典型案例。2010年12月HPP从美国银行(Bank of America)和Strada Investment Group处收购了位于旧金山、占地3英亩的1455 Market。该物业始建于1976年,是为美国银行定制的数据中心,共22层楼,总面积101.2万平尺。金融危机后,美国银行为了缓解资金压力,决定将1455 Market以9300万美元的总价出售给HPP,合单位面积的售价仅每平尺90美元。被HPP收购后美国银行及其他一些租户仍将继续租用,使收购时的出租率达到92%。

不过,根据协议,美国银行在1455 Market的平均租金只有11.91美元/平尺·年,显著低于市场化水平,租期将在2011-2017年逐步到期。显然,HPP并不满足于美国银行所提供的低租金,收购后公司将这座庞大的“金库”样建筑改造为高科技和新媒体企业的创意办公空间,吸引了电子支付服务商Square、专車平台Uber等企业,并实现了1455 Market的满租。

2015年1月,HPP将其在1455 Market的45%权益以2.19亿美元的价格出售给加拿大养老基金CPPIB。此次转让使1455 Market的总估值达到4.87亿美元,相当于2010年HPP收购价的5倍还多。目前,该物业每年可贡献4500万美元的租金,是HPP旗下最赚钱的物业。

2011年9月,HPP收购了位于旧金山SoMA区的275 Brannan,为一处空置的仓库,收购总价1225万美元。收购后HPP对其进行了全面翻新,包括收购成本的总投资达到1670万美元,改造后可提供5.5万平尺的开放式创意办公空间。2013年4月,HPP将整栋物业出租给GitHub,稳定运营后的首年净租金达到250万美元,净租金回报率高达15%。

类似的还有Fourth & Traction、Element LA、3401 Exposition等,均在HPP收购改造后获得了新生,净租金回报率达到6.1%-8.2%。

此外,2014年,HPP以3800万美元收购了位于洛杉矶Playa Vista的物业12655 Jefferson,并开始对其进行再开发,总投资达到6010万美元。在完成再开发后不久,HPP就以8000万美元的价格将12655 Jefferson出售,并确认了升值收益。同样从出售中获益的还有Bayhill Office Center,经过升级改造后该物业以2.15亿美元的总价出售给Google旗下的视频网站Youtube,从而使该物业的改造升级成为经典。

最新的一项改造工程位于洛杉矶市中心的Maxwell,总投资达到9140万美元。2019年上半年,HPP将再开发后的Maxwell整栋租赁给联合办公创始公司WeWork,预期稳定经营后首年的净租金可以达到590万美元,净租金回报率为6.5%。

以往HPP主要集中于对摄影场、老旧仓库、工厂、停车场等建筑的改造,近年来,公司开始尝试将一些面临业态升级压力的零售物业改造为创意办公空间。

2018年,HPP与高端购物中心REITS公司Macerich(NYSE: MAC)合作,计划将MAC旗下一处位于洛杉矶市中心的地标性购物中心改造为58.4万平尺的甲级创意办公园区One Westside,仅保留9.6万平尺的零售空间,合资公司中HPP占75%权益。合资公司包含收购价的总投资预计在5.0亿-5.5亿美元之间,改造工程预期在2022年年底完成,但2019年1月时HPP已成功将规划中的整个园区出租给Google,租期长达14年,预期稳定运营后的首年净租金回报率可以达到7.75%-8.25%。

未来,公司还将利用和MAC以及其他零售物业企业的合作机会探寻更多的零售物业改造空间,在化解电商时代购物中心业态转型压力的同时,也可以满足新经济企业快速成长过程中所萌生的新需求。

当然,也并非所有的收购改造都是成功的,也有少数失败的案例。自上市以来,HPP累计的物业减值损失为5600万美元;而自上市以来,公司累计确认的物业销售收益则超过1.5亿美元。

总之,自IPO以来,HPP已累计收购了总值70亿美元的物业资产,累计出售了总值17亿美元的物业资产;随着经济的复苏,收购物业的单价也从2010年的平均188美元/平尺上升到2018年的平均724美元/平尺,而出售物业的单价则从2013年的168美元/平尺上升到2018年的570美元/平尺。

在上述投资中,40%的资本投资于成熟的核心增益型物业,这类物业目标的稳定收益率在5%-6%之间,实现了物业从传统经济向新经济的转型。

上市后还有45%的资本投资于增值型物业,这类物业目标的稳定收益率在6%-7%水平,通常有较大的改造空间。平均来说,公司收购改造项目稳定运营后的首年净租金回报率可以达到7.5%。

其余15%的资本投资于机会型物业,这类物业目标的稳定收益率在7%以上,是一些需要大规模新建、扩建和再开发的项目。

综上所述,作为一家办公物业REITs公司,HPP聚焦于再开发项目而不是新建项目,以减少开发风险,其处于开发再开发阶段的项目的投资成本仅相当于市值的4%。通过这些改造投资和再开发投资,HPP实现了收购物业出租率和租金水平的大幅提升,如在洛杉矶地区,HPP收购物业的平均出租率已从收购时的50%提升到当前的97%,平均租金则从收购时的35美元/平尺·年提升到当前的50美元/平尺·年。而公司整体的净租金回报率则维持在6%-7%的水平,高于3%-4%的债务融资成本,从而实现了股东价值的创造。

相應的,资本市场也对HPP的收购改造活动给予了大力支持。

聚焦高科技和新媒体租户

从以上分析不难看出,HPP擅长将老旧物业改造升级后整栋出租给高科技或新媒体企业,其最大的租户已经从原来的美国银行、保险巨头AIG、电讯企业AT&T等转变为搜索引擎公司Google、在线内容提供商Netflix、电子支付服务商Square;今天,HPP的前十五大租户中还包括了专车平台Uber、在线游戏开发商Riot Games、联合办公创始公司WeWork、云计算公司Nutanix、云计算公司Salesforce、通讯技术标准公司高通(Qualcomn)、互联网软件开发托管服务商GitHub等新兴企业。

截至2019年一季度,科技类租户已经贡献了HPP租金收益的近40%,媒体类租户贡献了14%,而金融保险类租户的租金贡献比例则下降到9%。科技类租户的租金贡献中,在线服务商占28%,软件开发商占26%,硬件制造商和科技服务类企业各占17%;其中,上市公司占到65%,成立时间超过10年的非上市公司占23%,而成立时间不足10年的非上市企业仅占科技类租户的12%;以市值计算,科技类租户的租金贡献中58%来自于市值大于100亿美元的企业,16%来自于市值在10亿-100亿美元之间的企业。而媒体类租户中,则以内容提供商为主,内容制作类租户占62%,游戏类占27%,广告营销类占8%。特殊的租户结构使HPP成为好莱坞和硅谷等地区最受欢迎的地产商之一。

不过,随着公司物业面积的增加,前十大租户的租金贡献比例已经从2010年的62%下降到2018年的31%,目前公司的租户中,租赁面积在1万平尺以下的租约的租金贡献比例维持在20%左右,而租赁面积在10万平尺以上的租约的租金贡献比例则从上市之初的50%左右下降到30%的水平,与之相对,租赁面积在1万-10万平尺之间的租约的租金贡献比例从上市之初的30%左右上升到50%的水平。

但从租户数量上看,租赁面积小于1万平尺的租约占租约总数的70%左右,而租赁面积在10万平尺以上的租约只占租约总数的2%;这些大租户虽然能够快速消化空置物业,并能提供10年以上的长期租约,不过,一旦租户自身的财务状况出现问题,将导致租约的提前终止,从而使物业面临大面积空置风险。为此,近年来HPP启动了VSP计划,该计划的核心是降低租户集中度,开发适合中小租约的办公空间。

目前,已落成的VSP项目总共有80.4万平尺,其中,51.9万平尺已对外出租,还有28.5万平尺的空置面积,另有19.7万平尺的在建物业;存货中86%的套间10000平尺之下——鉴于在硅谷和旧金山半岛,目前90%的租赁交易面积都小于10000平尺,所以,公司有信心将这些中小面积办公空间以合适的价格对外出租。

当然,在分散租户的同时仍需注意控制租户品质。目前,HPP小于10000平尺的租约中,27%的租金来自上市公司,49%来自成立时间超过10年的非上市企业,只有24%来自成立时间不足10年的非上市企业,公司希望能够在扩大中小租约的同时维持较高的租户品质。

实际上,自2015年收购黑石物业组合后,HPP每年新签和续签的租约数量都在250件以上,新签和续签的租约面积都在200万平尺以上,2018年更是完成了156万平尺的续租面积和181万平尺的新签租约,使投入使用中的办公物业的平均出租率从上市之初的88%上升到2018年年底的93%,摄影场的平均出租率则从上市之初的72.6%上升到2018年的92.6%。

2019年一季度,公司办公物业新签租约的平均租金达到59.61美元/平尺·年,续签租约的平均租金达到64.18美元/平尺·年,加权平均的新租约租金为60.66美元/平尺·年,较到期租约的平均租金(48.37美元/平尺·年)高出25.4%,而可比摄影场的净经营利润(NOI)也同比增长了23.8%。此外,由于新签租约的平均租期达到12.3年,续签租约的平均租期为4.0年,也在一段时间内锁定了较高品质的租户。

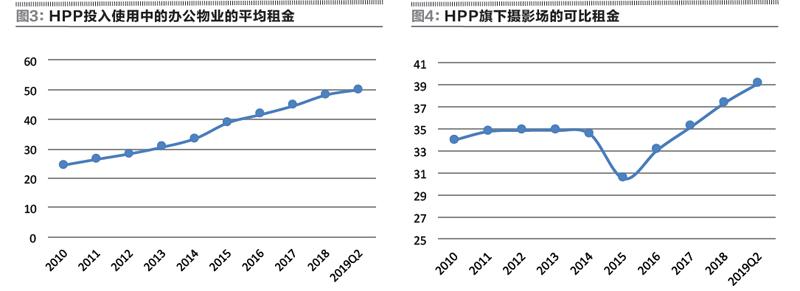

相应的,公司办公物业的平均租金从2010年的24.43美元/平尺·年上升到2018年的48.29美元/平尺·年,到2019年二季度末,进一步上升到50.06美元/平尺·年,而出租率则达到94.1%,平均的剩余租期保持在5年左右。摄影场的平均租金也从2010年的34.04美元/平尺·年上升到2018年的37.44美元/平尺·年,2019年二季度进一步上升到39.21美元/平尺·年,平均的出租率达到90%以上,并以长期租约为主。

经营战略的实施离不开资本战略的支持。

HPP在2006年成立后,仅用了4年时间就在2010年成功上市融资2.5亿美元,2012年公司又增发融资1.9亿美元,2013年增发融资1.9亿美元,2014年增发融资2亿美元,2015年增发融资3.85亿美元……从2010-2018年,公司已累计在公开市场上进行了14次融资(包括10次普通股公开发行、1次普通股私募融资、两次优先股融资、1次公开市场债券融资);2019年上半年,公司又再度发行优先票据融资5亿美元,信用评级Baa3/BBB-,期限10年,票面利率为4.65%。

截至2019年一季度末,HPP已累计从公开市场股票融资19亿美元,优先票据融资7.5亿美元。除了资本市場的融资支持,HPP还通过“现金+换股”方式完成了其成立后最重要的一次并购扩张,即,以“17.5亿美元现金+17.5亿美元股权”的对价完成了对黑石物业组合的收购,使其资产规模扩张了一倍。

结果,公司所持有的办公物业数量已经从上市之初的11处增加到52处,另有3处摄影场和6块待开发土地,持有的物业面积(包括待开发面积)从上市之初的540万平尺增加到2018年年底的1770万平尺,员工总数从66人增长到311人,物业分布区域也从洛杉矶、旧金山拓展到洛杉矶、旧金山湾、硅谷、大西雅图等地,新近又联合黑石进入了加拿大温哥华地区。

截至2019年一季度末,HPP旗下物业44%分布于硅谷地区,26%分布于洛杉矶地区,15%分布于旧金山湾,8%分布于大西雅图地区,另外还有7%为好莱坞摄影场;而租金中46%来自硅谷、23%来自旧金山湾、17%来自洛杉矶、7%来自大西雅图地区、7%来自好莱坞摄影场。

相应的,自上市以来,公司的资产总值已从2010年的10亿美元上升到2019年二季度末的75亿美元,而总市值则从上市之初的6亿美元上升到2019年二季度末的80多亿美元,在9年时间里市值规模提升了13倍多。而在资本市场的支持下,2019年,公司也开始将它的收购改造经验延伸到新建项目领域。

年化股东回报10%

当然,为了吸引高科技和新媒体租户,大量的收购改造投资也提高了单位面积的租赁成本。新签/续签租约加权平均的单位面积改造成本已从2012年的36美元/平尺上升到2018年的45美元/平尺,2019年二季度更是高达70美元/平尺;而经纪人佣金在2018年以前一般维持在9-12美元/平尺水平,但2018年上升到17美元/平尺,2019年二季度更是达到25美元/平尺。

好在物业组合的整體出租率和租金水平也在快速上升,相应的,单位面积的改造及佣金成本基本保持在新租约一个月的租金水平上。HPP办公物业的毛利率已从上市之初的60%左右上升到2018年的65%水平,而摄影场的利润率则从上市之初的40%左右上升到2018年的46%水平,2019年进一步提升到47%-48%的水平;再加上物业组合中利润率较高的办公物业组合的占比提升,使得公司整体的毛利率从上市之初的50.5%上升到2018年的63.2%,利润率显著改善。

随着公司盈利状况的改善,其财务状况也有所改善,公司上市之初的净负债率在75%左右,上市后的快速扩张使净负债率一度上升到108.5%,在办公物业REITs中处于较高水平,当前净负债率已回落至70%-80%水平。

截至2019年一季度末,公司共有带息负债27.35亿美元,其中,贷款和债券占一半。具体来说,信用贷款占37%,抵押贷款占13.2%,私募票据占22.6%,公募票据占27.2%。考虑利率衍生品工具后,约91.8%的债务是固定利率负债,平均的债务融资成本为3.7%,仅有8.2%的债务为浮动利率债务,平均的债务融资成本为3.5%,结果,公司整体加权平均债务融资成本在3.7%左右,平均的债务剩余期限为5.7年。

而随着利润率的改善,公司的偿债能力也有所提升,利息覆盖倍数(息税折旧前利润EBITDA/利息支出)从上市之初的3倍左右上升到2018年的4.9倍,而债务倍数(带息负债额/息税折旧前利润EBITDA)则从上市之初的13倍下降到2018年的7倍,并为公司赢得了投资级的信用评级,其债务融资成本也降至3.7%水平,较公司全部物业组合的净租金回报率低3个百分点,从而为股东价值创造提供了空间。

随着利润率的提升,公司的净租金回报率已经从上市之初的3.6%提高到2018年的6.7%,投入资本回报率也已经从上市之初的2.3%上升至2018年的6.6%,2019年上半年,如果不考虑资产减值损失,投资回报率也维持在6%以上;净资产回报率则从上市之初的2.2%上升至2018年的9.2%,2019年上半年,如果不考虑资产减值损失,净资产回报率也在9%左右。

相应的,自上市以来,截止2019年二季度末,公司股票的年化总回报率达到10.2%,高于同期办公物业REITs的年化总收益率(8.6%),也高于同期REITs指数基金的年化收益率。

不过,随着美国物业资产价格的上升,HPP越来越难以找到低成本的收购改造机会,为了减轻资本支出压力,提高股东回报,公司开启了与机构投资人合作的轻资产扩张模式。

其中,HPP与黑石至今已经进行了四次合作,最大的一次合作是2015年4月HPP对黑石旗下EOP物业组合的收购。2015年4月,HPP从黑石第六代和第七代全球地产基金处收购了EOP位于旧金山半岛和硅谷的物业组合,收购总价35亿美元,包括6350万股HPP的普通股和经营单位。由此黑石成为HPP的重要股东,根据协议,在14个月锁定期后,黑石可要求HPP按市场价回购这些股票,到2017年1月黑石已回售了全部股权。

虽然黑石已不再是HPP的重要股东,但双方的合作关系并未就此结束。2019年6月,HPP又与黑石合作收购了位于温哥华金融中心的Bentall Center,收购后除了对原有建筑进行翻新改造外,HPP还计划在物业区域内再开发一栋办公楼。不过,为了减少资本支出的压力,在此次承担收购任务的合资公司中,HPP仅占20%权益,但负责日常管理工作和物业的再开发及招租工作。

除了与黑石的合作,HPP还拓展了与其他金融机构的合作。如2016年10月HPP与加拿大养老基金CPPIB成立合资公司,以1.8亿美元的总价收购了位于西雅图的甲级写字楼Hill7。合资公司中,CPPIB占45%权益,HPP占55%权益,并负责管理事务。

2018年10月,HPP又和私募投资公司Alianz成立合资公司,以2.91亿美元的总价从黑石处收购了EOP旗下的另一处地标性物业,位于圣荷塞的Ferry Building。合资公司中,HPP占55%权益,并负责管理事务,Alianz占45%权益。

通过与上述金融机构的合作,HPP大幅减少了在收购扩张中的资本支出压力,降低了债务负担,提高了股东回报。

不过,真正决定HPP命运的并不是资本,而是美国高科技和新媒体行业的发展前景——过去十年,受益于金融危机后美国高科技和新媒体产业的高速发展,HPP实现了资产规模的快速扩张和利润率、回报率的持续改善;未来,如果这些高科技和新媒体企业能够继续保持高速增长的态势,则HPP旗下物业也将继续保持较高的出租率和租金增速;反之,一旦美国高科技和新媒体行业发展减速,HPP的收购改造策略也将受到重创。

正在高速成长中的中国高科技和新媒体企业也在很大程度上决定着中国办公物业市场的未来。

随着中国经济结构的转型,中国一二线城市办公物业市场的租户结构也在悄然发生改变。第一太平戴维斯发布的2018年中国写字楼市场报告显示,虽然金融业仍是甲级写字楼最主要的租户类别,在四个一线城市的平均占比达到34%,但IT行业和联合办公已成为写字楼市场的重要驱动力,在北京、广州、西安、成都等城市,IT行业都稳居甲级写字楼的前三大租户类别。

北京作为中国的文化中心和高科技创新中心,TMT行业(高科技、传媒、通讯行业)在写字楼租赁市场上的地位尤其重要。根据第一太平戴维斯的统计,IT高科技、金融、专业服务这三大行业牢牢占据了北京写字楼承租面積前三甲,占比之和高达69%。此外,北京作为中国文化中心的战略定位也使得这里的文化传媒行业蓬勃发展,文化传媒业占到了2018年北京写字楼承租面积的6.8%;结果,TMT行业以超30%的租赁面积稳居北京甲级写字楼租赁市场的第一位。

根据戴德梁行的统计,2017年10月-2018年9月,位居北京甲级写字楼成交租赁面积第一位的就是TMT产业,占36.5%;第二位是专业服务业(含联合办公),占27.2%;第三位是金融业,占21.7%。其中,专业服务这一块又有相当一部分是面向创新企业的联合办公,如果将联合办公这块的TMT企业也考虑进来的话,TMT租户的实际占比更高——过去几年,中国联合办公市场呈爆发式增长,尽管其中一多半位于乙级写字楼或产业园区,但也有越来越多的品牌联合办公企业开始进驻甲级写字楼,而联合办公的发展也在很大程度上推动了办公物业的租户转型,尤其是在北京、上海、成都、深圳等联合办公快速发展的城市,租户类型的转变正在影响着写字楼的定位、招租和运营。

2018年四季度以来,受监管政策的影响,金融业的办公需求有所减弱,其他产业的租赁需求也受到中美贸易战影响而趋向保守,但TMT行业在政策鼓励下仍逆势增长,2019年上半年,高科技、专业服务业及金融类企业在北京市场的承租面积仍然领先。

今天,虽然北京写字楼最贵的租金出现在金融街,但租金增长最快的却是中关村和望京,过去三年,这两个区域的甲级写字楼租金分别上涨了30%和25.8%,而这背后的主要推动力就是高科技企业。

在上海,优质写字楼市场上最主要的租户仍是金融业,但在商务园区市场上则以TMT产业为主,占据了商务园区成交租赁面积的22%。根据戴德梁行的统计,2017年10月-2018年9月,位居上海甲级写字楼成交租赁面积第一位的是专业服务业(含联合办公),27.9%,第二位是金融业,17.9%,第三位是TMT,16.3%。

在深圳,2017年10月-2018年9月甲级写字楼成交租赁面积第一位的也是TMT产业,占36.2%,其次是专业服务业(含联合办公),占31.2%,第三位是金融业,15.2%,

在广州, 2017年10月-2018年9月甲级写字楼成交租赁面积第一位的还是TMT产业,占29.4%,第二位是专业服务业(含联合办公),25.9%,第三位是房地产业,15.2%。

在成都,2017年10月-2018年9月甲级写字楼成交租赁面积第一位的是专业服务业(含联合办公),占比高达56.0%,其中MFG、WeWork、梦想加等联合办公品牌在成都的快速布局成为最主要的推动力;排在第二位的是TMT产业,占23.2%;第三位是房地产业,占11.3%。如果将联合办公的租户细化到具体行业,则2019年上半年TMT产业已跃升至成都办公楼需求首位。根据仲量联行的统计,2019年第二季度成都的甲级办公楼新增需求中,占比超过10%的产业依次是TMT(23.9%)、金融业(17%)、服务业(15.8%),以及房地产与建筑业(15.5%)。

在南京,根据戴德梁行公布的2019年第一季度的写字楼市场数据,金融、TMT、地产成为南京写字楼市场的首要租户类别。

在杭州,2018年上半年,金融业租下了全市优质写字楼面积的32%,其次就是TMT产业21%,服务业12%,房地产业8%和制造业7%。

而世邦魏理仕的统计也显示,在一线城市,TMT产业作为仅次于金融业的第二大写字楼租户的位置在过去三年得到进一步巩固,并成为增长最快的租户类别。因此,研究高科技和新媒体企业的办公需求,为其打造个性化、甚至是定制化的办公空间已成为中国办公物业市场发展的新趋势,这也是本文研究HPP收购改造模式及其价值创造空间的重要原因。

HPP的模式显示,将一些地理位置优良但物业结构老旧的办公物业、零售物业、甚至是仓储物业、工业地产改造为创意办公空间,不仅能够控制总投资成本,也有利于以合适的租金和便利的交通吸引那些对位置和租金都更为敏感的新经济企业入住,从而以最经济和最环保的方式实现老旧物业、甚至老城区的新经济转型。

作者为北京贝塔咨询中心合伙人,微信公众号为:杜丽虹另类金融说。