我国科技金融技术效率及收敛性研究

2019-10-16王芳许舒雅

王芳 许舒雅

摘 要:本文选取2000—2015年除西藏外30个省(市、自治区)的相关数据,运用规模报酬可变的DEA—BCC模型,对各省(市、自治区)的科技金融技术效率水平及收敛性进行了测算。结果显示:全国大多数省份处于科技金融规模效益递增阶段;但整体而言,科技金融投入规模相对不足;各地效率水平虽然不断提升但区域间差异较大。科技金融技术效率收敛性结果显示全国及各地区科技金融技术效率存在绝对β收敛。最后,根据研究结论,提出了拓展科技金融资金渠道,提高资本配置效率;加强科技金融人才队伍建设,提高科技金融人才素质;积极搭建科技成果孵化平台,推进科技成果转化;因地施策,促进区域间科技金融协调发展等对策建议。

关键词:科技金融;DEA效率;收敛性分析;区域差异

中图分类号:F832.5 文献标识码: A 文章编号:1674-2265(2019)08-0003-08

DOI:10.19647/j.cnki.37-1462/f.2019.08.001

一、引言

科学技术是推动经济结构转型与经济可持续发展的原动力,科技进步对国民经济发展、综合国力和国家竞争力的提升都发挥着重要作用。2017年党的十九大报告強调,要用好科技创新这一“国之利器”,提高我国自主创新能力,加快实现建设创新型国家这一战略目标,以支撑我国向“科技大国”“科技强国”迈进。这一目标的实现离不开大量科技创新和科技实践活动,同时也需要强大的资金支持和良好的金融环境,因此,科技产业、金融产业也正以前所未有的速度相互渗透,日益呈现融合发展之势。然而,不容忽视的是,在科技与金融相互融合的过程中,科技创新企业研发资金不足、科技金融要素配置效率低、科技金融资本运作风险高等系列问题已成为制约科技和金融融合发展的桎梏。深度剖析劳动、资本等投入要素在科技金融发展中的技术效率及其演变趋势,对优化科技金融发展的要素配置,促进科技创新与金融市场的融合创新、联合创新,加快推进科技成果转化,提高金融供给效率和科技创新能力具有重要意义。目前,已有学者就科技金融的内涵、科技金融发展水平评价等展开了大量的定性和定量研究,并得出了有价值的结论。但从省际差异视角对科技金融技术效率的地区差异及演进特征进行分析的文献则相对较少。基于此,本文从省际差异的视角对我国科技金融发展特点及效率的区域差异性进行分析,进而研究不同区域科技金融技术效率特点及演进趋势,以期为提高科技金融技术效率、推进科技金融区域协调发展提供理论依据和决策参考。

二、文献综述

自Schumpeter于1934首次肯定了技术创新在经济发展新阶段所扮演的重要角色,并提出了金融发展与技术创新的紧密联系之后,科技金融问题的研究引起了国内外学者的普遍关注。综合已有文献,国内外学者就科技金融问题的研究主要围绕科技与金融二者的相互关系、科技金融内涵、科技金融发展水平评价等几个方面展开,各相关问题的主要研究进展如下:

在科技与金融的相互关系方面,主要观点有二:一是认为金融促进科技发展,二则是认为科技的发展将反哺金融创新。支持金融促进科技发展方面的研究主要有:King和Levine (1993) 在所构建的内生增长模型中,揭示出好的金融系统能调动储蓄为最有前途且能提高生产率的活动提供资金,并分散与之相关的创新活动风险;金融部门为了规避风险,会采取借贷和风险防范措施,但金融部门的扭曲也会降低创新的速度。Kortum和Lerner(2000)研究了1955—1998年间风险资本对美国20个行业专利发明的影响,发现随着风险资本的快速发展,风险资本对技术创新的促进作用倍升。Benfratello等(2007)通过分析发现意大利的地方性银行显著地促进了地区企业创新活动的成功率,对高科技行业和小公司的影响尤为显著。支持科技的发展将反哺金融创新的研究普遍认为科技成果的转化能有效推进金融产品及服务的创新,即科技创新与金融创新具有高度的一致性。Chowdhury(2003)通过对发展中国家银行业数据进行分析,发现科技创新及其扩散作用通过通信技术及数据处理加快了银行产品及服务的创新,从而对亚太地区许多国家零售银行业的结构、生产率和盈利能力做出了贡献。Berger和DeYoung(2006)分析了1985—1998年间美国多家银行控股公司的相关数据,发现技术进步降低了总行与分行间的代理成本,提高了管理效率,从而有利于美国商业银行摆脱地域限制向更远距离进行扩张。

基于国外学者围绕科技与金融二者相互关系的研究,结合我国市场经济发展、金融体制改革与科技创新的具体实践,“科技金融”一词应运而生。但是关于科技金融含义及概念,目前尚未有一致的界定。赵昌文(2009)认为科技金融是一种由政府、企业、市场、社会中介机构等主体组成并向科学和技术创新等活动提供融资资源的系统性、创新性的安排。具体而言,其内涵融合了一系列金融工具与服务、金融制度与政策以促进科技开发、成果转化和高新技术产业的发展。周辉和罗良文(2011)则强调科技金融是科技产业与金融产业的融合,更加偏重于金融体系对科技创新的资金支持。房汉廷(2013)从创新的视角提出科技金融是科学知识和技术发明被企业家转化为商业活动的融资行为总和。毛道维(2015)从金融体系融合的视角提出科技金融是政策性金融和商业性金融的有机结合,在政策性金融之外,通过政府运用行政逻辑引导商业性金融通过市场作用来实现政府所期望的科技创新和成果转化。

随着科技金融内涵及相关理论研究的不断深入和完善,学者们开始尝试从定量的层面研究科技金融发展问题。曹颢(2011)从科技金融资源指数、经费指数、产出指数和贷款指数等维度构建了科技与金融相结合的发展指数,运用组间连接法通过聚类分析对2001—2008年我国科技金融发展指数进行了测算。结果表明科技金融经费指数的上升伴随的却是科技金融产出指数的下降,且东西部之间出现了典型的“贫富差距”。徐玉莲(2017)通过引入“科技金融成熟度”的概念,从科技金融资金总量、科技金融投资绩效、科技金融结构和科技金融环境4个方面考察了2003—2013年我国科技金融发展水平。张明喜(2017)运用空间Dubin模型分析了区域间科技金融生态绩效问题,提出应重视科技金融的生态建设。甘星(2017)采用DEA方法,对环渤海、珠三角、长三角三大经济圈中十省市2006—2014年的科技金融效率进行测算分析。江湧(2017)运用DEA方法,测算了2000—2014年广东省科技金融效率,并将2014年广东省效率值同其他省份进行对比,进一步分析了省内发展中存在的问题。张倩霞(2018)运用DEA-Tobit模型,对2011—2015年全国30个地区的科技金融效率及其影响因素进行了分析,结果表明30个地区中,北京、浙江和广东地区均处于DEA有效状态。

从已有的关于科技金融的研究来看,专家学者对科技金融问题的研究主要集中在理论内涵、科技与金融结合情况及科技金融评价等方面。在对我国科技金融技术效率进行实证研究時,重点主要聚焦在局部省份和区域,具体评价指标方面虽然一级投入产出指标大多集中在科技资本投入、科技人力投入、科技创新产出等方面,但二级评价指标选取差异较大,结果也不尽相同。本文在借鉴已有研究的基础上,对部分指标的选取进行了调整和优化,尝试从省际差异的视角,从更长时间维度上(2000—2015年)深度剖析我国30个省(市、自治区)的科技金融资本、劳动等投入要素生产的综合效率、规模效率和纯技术效率等方面的区域差异及效率演变趋势,以期为优化各地区科技金融要素配置、提高科技金融发展效率和科技创新水平、协调区域科技金融协调发展提供理论参考和决策依据。

三、方法选择和模型设计

本文将对2000—2015年间各省(市、自治区)科技金融技术效率进行测算,并在此基础上就科技金融发展收敛性进行深入分析。其中,科技金融技术效率运用DEA进行测算,收敛性选择α收敛和绝对β收敛。各模型设计如下:

(一)规模报酬可变的数据包络分析法(DEA—BCC)

DEA模型主要是用以测度较为复杂系统中多输入多输出条件下同类决策单元或单位间综合效率的相对有效性。因其无须指定投入产出的生产函数形态,并且模型权重由数学规划根据实际的投入产出数据而产生,故在效率分析中应用广泛。从规模报酬不变、规模报酬可变、规模报酬递减、规模报酬递增等假定角度,最具代表性的DEA模型分别有CCR、BCC、FG和ST等。其中,BCC模型是在Charnes、Cooper和Rhodes(1978)首次提出的CCR模型基础上,将模型中规模报酬不变的假定,改为规模报酬可变发展而来的。其结果是把CCR模式下的技术效率看作是纯技术效率和规模效率共同作用的结果,即用于测算当不是所有的决策单元都以最佳的规模运行时,决策单元的技术效率在多大程度上是由纯技术效率影响的。基于对科技金融技术效率问题中多投入多产出情形的综合考虑,本文选取规模报酬可变的BCC模型实证分析科技金融技术效率问题。模型的基本假定及公式如下:

(二)收敛性分析模型

由于不同省(市、自治区)在资源禀赋和政策环境等方面存在较大差异,因此收敛性分析将先用α收敛分析省域截面科技金融技术效率差异变化的水平趋势,再通过绝对β收敛进一步检验科技金融综合效率的差异是否会随时间推移而最终消除,从而达到一种相同的稳定状态。

1. [α]收敛。常用经济指标的标准差σ来衡量,本文用于考察各地区科技金融技术效率发展水平是否有随着时间的推移而趋同的趋势。其检测公式如下:

其中,[yit]表示[t]时期第[i]个地区的科技金融综合效率值,[yt]表示t时期各地区科技金融综合效率均值,[n]为各区域的省(市、自治区)数量,[σ]用来衡量[t]时期各地区科技金融综合效率的离散程度,如果[σ]值随着时间的变化而逐渐下降,则说明这些地区的科技金融综合效率具有[α]收敛性。

2. 绝对[β]收敛。通过衡量科技金融综合效率的增长率与其初始水平之间的关系来反映其时间序列变化状态。如果区域科技金融综合效率增长率与其初始水平负相关,那么当落后区域增长率高于先进区域时,随着时间的推移所有区域增长率和增长水平会趋于相同,即表现为绝对[β]收敛。

借鉴Barro和Martin(1992)基于Baumol(1986)的研究,构建绝对β收敛的检验方程:

四、数据来源和变量选择

(一)数据来源及处理

本文分析所用数据来源于2000—2017年《中国统计年鉴》《中国科技统计年鉴》《中国金融年鉴》国家科技统计网等。分别使用Deap2.1、Stata14.0等统计软件,对我国除西藏外的30个省(市、自治区)科技金融技术效率的区域差异和演进趋势进行分析,并在此基础上进一步分析东、中、西部地区科技金融技术效率的区域差异及区域间收敛性问题①。由于科技金融产出相对投入而言具有一定的滞后性,本文假定滞后期为一年,即将原投入产出数据组[xt,yt]修改为[xt,yt+1]带入DEA模型中进行计算。另外,为了消除价格因素的影响,采用工业品价格出厂指数对技术市场成交合同额进行平减,用CPI指数对企业内部R&D经费支出进行平减处理。

(二)变量选择

本文在借鉴已有研究的基础上,从科技金融投入和科技创新经济产出的角度构建评价指标体系进而测算科技金融技术效率。科技金融技术效率模型涉及指标说明如下(见表1):

1. 科技金融投入类指标。科技金融的来源主要有政府财政科技支出、银行科技信贷、企业自有资金、创业风险资本以及其他资本市场支持,金融资本进入实体后,用于各项科技活动的支出(许汝俊,2015;甘星和甘伟,2017),视为科技金融投入。本文科技金融的投入指标选择劳动力和资本两个要素予以考察。其中,劳动力要素方面选用研究与试验发展(R&D)人员全时当量(X1)予以衡量(章思诗,2017);资本投入方面可分为政府资本投入、企业资本投入和市场资本支持三部分。政府资本投入选用地方财政科技支出②占地方财政总支出百分比(X2)予以体现(黄瑞芬和杜绪沅,2015)。该指标的数值可直接反映某地区政府对于科技金融发展的支持、鼓励和重视程度。企业资本投入部分用企业内部R&D经费支出(X3)以反映在报告期用于企业内部开展R&D活动的实际支出(江湧,2017)。市场资本支持方面,由于“资本市场投资总额”“金融机构科技信贷总额”等能反映市场资本支持的指标在2008年后统计年鉴中不在列,所以本文借鉴许汝俊(2015)的指标选取方法,用各地区金融支持效率(X4)(即区域贷款额与区域存款额之比)来衡量市场资本对于科技金融的支持能力与支持力度。

2. 科技金融产出类指标。鉴于科技创新成果的特殊性,本文从企业绩效产出、成果转化产出两个方面考察科技金融对应的技术创新产出。企业绩效产出选用高技术产业利润率(Y1)来反映科技金融投入给企业带来收益情况;成果转化产出选用公认的发明专利授权数(Y2)、技术市场成交合同额(Y3)两个指标予以衡量(甘星和甘伟,2017;张倩霞,2018)。

五、实证分析

(一)科技金融技术效率分析

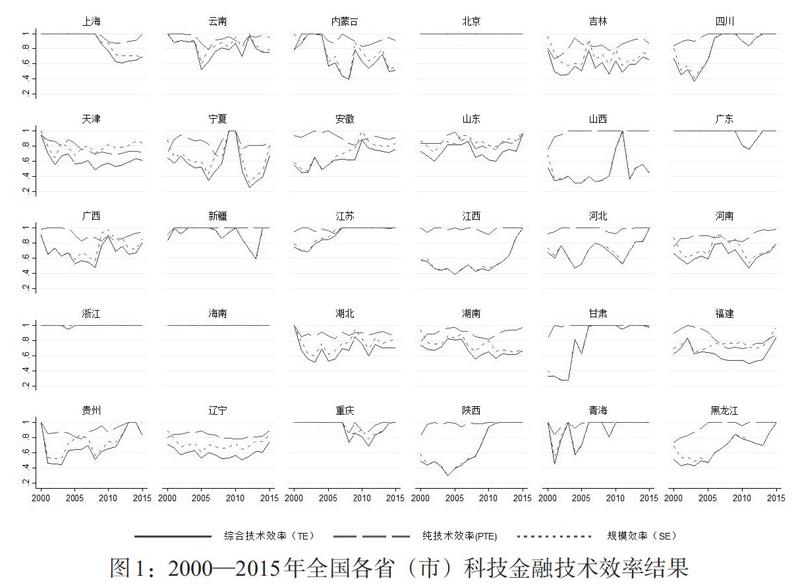

1. 省际差异视角下科技金融技术效率分析。通过构建BCC模型,对2000—2015年全国各省(市、自治区)科技金融投入的创新产出综合技术效率(TE)、纯技术效率(PTE)和规模效率(SE)进行测算。其中,综合技术效率可以分解为纯技术效率和规模效率,即TE=PTE[×]SE。分析结果显示(见图1),2000—2015年间北京、海南两省(市)科技金融技术效率值始终为1,即科技金融技术效率值长期保持在DEA有效水平上,和其他省(市、自治区)相比,这两个省(市)的投入产出处于一种相对均衡状态,实现了资源配置的最优。浙江、广东两省科技金融技术效率也基本长期处于有效状态,大多数年份里都能实现既定投入下的产出最大化。其他省(市、自治区)科技金融技术效率的时间演变趋势差异较大。天津、上海、重庆等地科技金融技术效率呈现先增长后下降的趋势,这一特征在经济发展水平较高的地区尤为突出,例如上海和重庆科技金融技术效率值,均是自2008年后出现急剧下降,这其中规模效率持续下降是造成综合效率波动的主要原因。与之相对的是江苏、黑龙江、陕西、甘肃、四川等经济发展具有相当潜力的中西部省份,其科技金融技术效率呈现先下降后增加的特征。其中江苏自2007年之后,陕西自2010年之后,科技金融技术效率就一直保持在有效水平上。从效率分解的变动趋势不难发现,这些省份科技金融技术效率的提升主要是通过加强要素投入提高规模效率实现的。另外,青海、新疆、云南、内蒙古、宁夏等西部地区部分省(自治区)科技金融技术效率则呈现不规律的持续波动,说明科技金融技术效率水平处于发展不稳定的状态。河南、安徽、湖北、湖南、吉林等科技金融资源要素并不丰富的中部省份,科技金融则长期在中低效率水平上徘徊,反映出这些地区的科技金融发展较为缓慢。

科技金融综合技术效率的结果可分解为纯技术效率和规模效率。各地区综合技术效率分解結果(见图2)显示,大部分地区纯技术效率值均在0.8以上,而规模效率值多数处于0.65—0.85之间,即地区纯技术效率普遍高于规模效率。这表明技术效率水平提高的同时,大部分地区仍处于科技金融投入规模不足的状态,科技金融规模效益还未完全凸显。位于图2右上角的海南、北京、浙江、广东、重庆等5个省(市)基本上都达到了生产前沿面,占全部省份的16.67%,其中重庆的纯技术效率和规模效率的均值也达到了0.95以上。位于图2右下部分区域的10个省(市、自治区)属于纯技术效率较高但规模效率较低,占全部省份的33.33%。处于规模效率和纯技术效率均需要提高的图2的左下区域的省(市、自治区)共有15个,占全部省份的一半。由此可见,中国大部分省份科技金融投入产出纯技术效率和规模效率均有待提高,即在科技金融的实际发展过程中既要注重技术改进加强生产管理,又要注重调整投入规模以实现规模效益的提升。

2. 科技金融技术效率的区域比较。运用相关数据,对东中西部地区③科技金融技术效率进行测算,以深入分析不同区域科技金融技术效率的特点及差异性。

就科技金融规模效益来看,东、中、西部地区均未达到科技金融DEA有效,大都处于科技金融规模效益递增阶段(见图3)。各区域对比可以看出,东部地区DEA有效单元数明显高于中西部地区和全国平均水平,DEA有效省份与规模效益递增省份基本上各占一半。西部地区DEA有效单元数比例多于中部地区,但西部地区科技金融发展波动性最强,且2014年以后有向好发展的趋势。中部地区DEA有效单元数处于全国最低,且几乎没有科技金融DEA有效的省份。全国范围看,只有1/3左右的省份为科技金融DEA有效省份,大多数省份都有规模效益提升的潜力。

将科技金融综合效率分解为纯技术效率和规模效率来看,全国以及东部、中部、西部地区均呈现出了以5年为周期的周期性波动特征,并且2000—2015间科技金融技术效率水平大体呈现不断提升的趋势(见图4)。东部地区的综合技术效率及纯技术效率和规模效率普遍较高。中部地区科技金融技术效率整体水平低于全国平均水平,且呈现出约5年为周期的阶段性提升趋势。西部地区科技金融技术效率整体水平相对较低,与全国平均水平基本趋于一致,但自2009年后有逐渐赶超东部地区的趋势。西部和中部地区科技金融综合效率增长较东部地区更为明显,反映了比较大的增长潜力。

(二)技术效率收敛性分析

运用Stata14.0对2000—2015年间全国及东、中、西部地区科技金融技术效率的演化趋势进行分析。α收敛性检验结果显示(见图5),2000—2003年全国各个地区的科技金融技术效率水平差距呈现波动性增大的趋势, 2005年出现了一个比较明显的回落,之后σ值再次不断上升并在2013年达到最大并再次回落。东部地区的σ值在2000—2011年平稳上升,在2011—2015年快速下降,说明东部地区2011年后各省份间科技金融技术效率差距呈现逐步缩小的趋势。中部地区σ值从长期看呈现在较小浮动范围内反复波动的状态,尤其在2000—2009年间各省份间差距并未出现显著变化,但2010—2015年呈现出了急剧波动。西部地区各省份间科技金融技术效率差距呈现在较大范围内持续波动且趋于下降的趋势。长期来看全国各地区之间未呈现出明显的α收敛趋势。

全国及东、中、西各地区的β收敛性分析结果(见表2)显示,各区域β收敛为负并且统计量显著,反映出全国及各地区省域间科技金融技术效率都存在绝对β收敛趋势,且西部地区省份收敛特征较东部、中部地区更为明显。这表明虽然全国各地起步水平不同,但整体上科技金融技术效率发展趋向稳态水平,存在较为明显的地区间追赶效应。

六、政策建议

基于以上研究可以发现,我国科技金融技术效率水平存在较大区域差异且多数地区规模效益尚未凸显,各地区发展则呈现明显的由不均衡向均衡迈进的趋势。基于上述分析结果和主要结论,为实现优化科技金融要素配置,提高科技金融技术效率,促进区域协调发展,推动国家科技金融发展和实现科技兴国战略,提出对策建议如下:

(一)拓展科技金融资金渠道,提高资本配置效率

一是要提高政府对科技金融资金投入的重视,创新政府扶持方式,带动引导科技金融发展方向。二是要积极拓宽科技金融的融资渠道,充分调动企业、社会和民间对科技创新活动的关注,鼓励不同形式的社会资本如商业银行、创投基金等流向科技行业。三是要提高对科技金融投入资金的监管水平和监管效率,以增强资本运作信心和科技金融的资金运作效率,加快科技成果转化,提升资源配置效率。

(二)加强科技金融人才队伍建设,提高科技金融人才素质

高层次高水平的专业性人才稀缺是科技金融产出不足的一个重要原因。因此要提高科技金融技术效率,需加强科技金融人才队伍建设,提高科技金融人才素质。一是要加强对现有从业人员的专业知识和技能培训,使他们了解科技创新的规律和科技金融的特点,提高现有从业人员素质和水平。二是要创新人才引进政策和环境,采取多种方式吸引海内外优秀的专业人才。三是加强与发达国家和地区的人才、技术等方面的交流合作,积极探索和创新科技金融人才培养模式。

(三)积极搭建科技成果孵化平台,推进科技成果转化

科研成果往往具有时效性,但科研成果转化为生产力又有许多现实困难。对此,一是要通过搭建科技成果孵化平台,为科技成果提供广阔的市场空间。二是要充分调动企业、科研院所、第三方机构等主体的积极性,充分发挥它们在科技成果转化中的优势。三是要建立健全以市场为导向、产业为支撑、政产学研金紧密合作的科技金融服务体系,推进科技成果转化为推动经济社会发展的动力,为科技成果转化提供良好环境,实现科技的产业化发展。

(四)积极采取因地施策措施,促进区域间科技金融协调发展

东部地区科技金融技术效率较高,发展不能单纯靠追加投入来实现;而中西部地区科技金融技术效率水平偏低,发展不稳定,但潜力巨大。要针对各地区不同情况,制定针对性、差异化政策,实现各地区科技金融协调发展。一是要加强对中西部地区的扶持力度,发掘现有资源潜力,实现“有效产出”,提高中西部地区科技金融发展水平。二是要在东部一些科技金融技术效率较高的地区营造良好的市场环境,吸引更多的企业加入,以形成创新效应,发挥规模效益。三是创建科技金融发展区域协调机制,鼓励中西部地区学习东部地区的先进经验,推进东部优秀科技成果向中西部地区转化,促进我国各地区科技金融均衡发展。

注:

①由于时间跨度较大,统计年鉴及统计网站各统计指标口径不同,考虑到数据的可得性、真实性和可操作性,没有把西藏的科技金融发展情况纳入实证研究中。

②2006年及以前年度财政科技支出包括科技三项费、科学事业费、科研基建费和其他科研事业费;2007年政府收支分类体系改革后,财政科技支出包括“科学技术”科目下支出和其他功能支出中用于科学技术的支出;前后年度财政科技支出涵盖范围基本一致。

③东部地区包括:北京、天津、河北、辽宁、上海、江苏、浙江、福建、山东、广东、海南11个省(市);中部地区包括黑龙江、吉林、山西、安徽、江西、河南、湖北、湖南8个省;西部地区包括内蒙古、广西、重庆、四川、贵州、云南、陕西、甘肃、青海、宁夏、新疆11个省(市、自治区)。

参考文献:

[1]Benfratello L,Schiantarelli F,Sembenelli A. 2007. Banks and innovation:Micro-econometric evidence on Italian firms[J].Journal of Financial Economics,90(2).

[2]Berger,DeYoung. 2006. Technological Progress and the Geographic Expansion of the Banking Industry[J].Journal of Money,Credit and Banking,38(6).

[3]Chowdhury. 2003. Information Technology and Productivity and Productivity pay off in the Banking Industry:Evidence from Emerging Markets[J].Journal of International Development(15).

[4]King R G,Levine R. 1993. Finance, entrepreneurship and growth:Theory and evidence[J].Journal of Monetary Economics,32(3).

[5]Kortum S,Lerner J. 2000. Assessing the Contribution of Venture Capital to Innovation[J].Rand Journal of Economics,31(4).

[6]Schumpeter J A,Schumpeter J,Schumpeter J,et al. 1934. The theory of economics development[J].Journal of Political Economy,1(2).

[7]曹顥,尤建新,卢锐,陈海洋.我国科技金融发展指数实证研究[J].中国管理科学,2011,19(3).

[8]樊华,周德群.中国省域科技创新效率演化及其影响因素研究[J].科研管理,2012,33(1).

[9]房汉廷.科技金融的价值和规律[J].产业经济评论,2013,(1).

[10]甘星,甘伟.环渤海、长三角、珠三角三大经济圈科技金融效率差异实证研究[J].宏观经济研究,2017,(11).

[11]江湧,闫晓旭,刘佐菁,杜赛花.基于DEA模型的科技金融投入产出相对效率分析——以广东省为例[J].科技管理研究,2017,37(3).

[12]毛道维,毛有佳.科技金融的逻辑[M].中国金融出版社,2015.

[13]徐玉莲,赵文洋,张涛.科技金融成熟度评价指标体系构建与应用[J].科技进步与对策,2017,34(11).

[14]张明喜.我国科技金融生态及其绩效实证研究[J].科技进步与对策,2017,34(16).

[15]霍远,朱陆露.科技金融、科技创新与区域经济耦合协调发展研究 ——以“丝绸之路经济带”9省为例[J].武汉金融,2018,(9).

[16]张倩霞,万正晓.基于DEA-Tobit方法的我国科技金融结合绩效评价研究[J].中国集体经济,2018,(8).

[17]赵昌文,陈春发,唐英凯.科技金融:Sci-tech Finance[M].科学出版社,2009.

[18]周辉,罗良文.科技金融推动低碳产业发展模式研究[J].科技进步与对策,2011,28(24).