大股东退出威胁与控股股东股权质押

2019-10-08李思琪叶鹏

李思琪 叶鹏

[摘 要] 大股东参与公司治理,除了通过“用手投票”,还可以选择“用脚投票”,采用退出威胁的方式最终达到治理目的。基于新兴资本市场的公司治理特征,本文利用2003-2018年中国沪深A股上市公司相关数据,实证检验了在除控股股东之外还存在其他大股东的股权结构下,大股东的退出威胁是否可以抑制控股股东的股权质押行为,并基于股票收益率和上市公司透明度进行异质分析。研究发现:大股东退出威胁可以显著降低控股股东的股权质押行为,并在股票收益率高和上市公司透明度低的企业中更为显著。

[关键词] 其他大股东;退出威胁;股权质押;控股股东

[中图分类号] F640[文献标识码] A[文章编号] 1009-6043(2019)09-0175-03

一、引言

控股股东股权质押是当前资本市场与公司治理研究的新兴主题。对于出质人而言,控股股东股权质押既保留了控制权和表决权,又将“静态股权”转化为“动态资本”拓宽了融资渠道。对质权人来说,股权的易流通性和易估值性的优势日益明显,质权人能够轻易完成对股权的转让和处理,将风险控制在合理的范围内。因此,股权质押融资行为在我国资本市场上越来越普遍,已成为上市公司大股东的“融资利器”(王新红和张行,2016[1])。然而,在股权质押大热的同时更应该关注其带来的负面影响(张栓兴等,2019[2])。首先,股权质押会弱化激励效应,强化侵占效应,控股股东可能在股权质押后“掏空”上市公司;其次,在股市下行及金融去杠杆的大环境下,控股股东质押的股票可能触及平仓线,如不能及时补仓、追加质押物或提前赎回质押股票,将使得上市公司面临控制权转移风险。

对于控股股东私利行为,鲜有文献从退出威胁视角进行研究。Edmans和Manso(2011)[3]认为大股东除了日常监督管理,还可以通过退出威胁约束经理人的自利行为。但不同于美国等西方发达国家,中国等新兴资本市场的公司股权结构表现出高度集中且“一股独大”的特点,控股股东侵占中小股东利益现象较为严重(姜付秀等,2015[4])。因此,分析大股东的退出威胁是否可以缓解我国上市公司更为普遍的第二类代理问题具有一定理论价值。

许多研究发现多个大股东的股权结构对抑制控股股东的私利行为具有非常显著的治理作用(Maury and Pajuste,2005[5];Attigetal.,2008[6];宋建波等,2019[7])。大股东可以通过提议召开临时股东大会、向上市公司派出董事或高管参与公司的决策与经营。此外,作为信息交易者,大股东还可以选择“用脚投票”,通过退出行为向市场传递不利信号,从而对股票价格产生负面影响,增加控股股东质押成本,减少持有较多股票的控股股东利益,最终达到抑制其股权质押的目的。

基于此,本文主要分析在除了控股股东外还存在其他大股东的股权结构下,其他大股东对控股股东股权质押行为的影响。

二、文献综述与理论分析

(一)文献回顾

退出威胁的公司治理效应已得到国内外许多文献的证实。国外学者如Admati和Pfleiderer(2009)[8]等认为大股东可以通过退出威胁,影响企业决策,约束经理人的私利行为。Edmans等(2013)[9]指出,大股东的退出行为会向市场释放不利信号影响股价,损害持股较多的管理层利益,从而降低管理者的机会主义行为。Dou等(2016)[10]发现大股东退出威胁可以提高企业的财务报告质量。我国学者近些年来也针对退出威胁做了许多相关研究。如姜付秀等(2015)[4]以股权分置改革作为自然实验,实证检验了大股东退出威胁可以显著降低控股股东的私利行为,提升企业业绩。陈克兢(2018)[11]验证了外部大股东退出威胁的“治理假说”,认为退出威胁可以有效发挥盈余管理治理作用。宋建波等(2019)[7]证明与单一大股东的公司相比,存在多个大股东的公司的控股股东股权质押比例更低。

(二)理论分析与研究假设

中小股东出于成本和收益的权衡往往选择“搭便车”,而大股东由于持股比例较高,有较强的动机参与公司治理。根据《上市公司股东、董监高减持股份的若干规定》,本文将持股比例5%作为上市公司大股东的衡量标准(陈克兢,2018[11])。对于大股东而言,若其无法通过“用手投票”有效制止控股股東私利行为,则只能选择“用脚投票”退出公司,通过退出向市场传递负面信号,非知情投资者会相应采取做空公司股票的策略,使股价下跌甚至引起公司股价崩盘,导致控股股东的财富缩水,从而抑制其私利行为达到公司治理目的。基于此,提出假设1。

H1:大股东的退出威胁能够有效抑制控股股东股权质押行为,发挥公司治理作用。

相比于其他大股东,控股股东持股比例更高,财富更加集中,难以有效分散公司特有风险(Fama and Jensen,1983[12])。当上市公司股票收益率较高时,大股东退出威胁导致股价下跌,会更大程度上损害控股股东财富和潜在收益,还会增加其股权质押的风险敞口,使控股股东面临更大的压力。基于此,提出假设2。

H2:上市公司股票收益率越高,大股东退出威胁越能有效抑制控股股东股权质押。

退出威胁之所以能抑制控股股东股权质押,一个重要的原因在于非知情投资者会将大股东视为信息交易者,其行为暗含着一定的公司内部信息。但若上市公司透明度较高,中小投资者掌握的信息更加丰富,对上市公司的经营状况和未来发展更为了解,大股东作为知情交易者的优势便会减少,因此退出行为对控股股东的威胁效应减弱。基于此,提出假设3。

H3:上市公司信息透明度越低,大股东退出威胁越能有效抑制控股股东股权质押。

三、研究设计

(一)样本数据

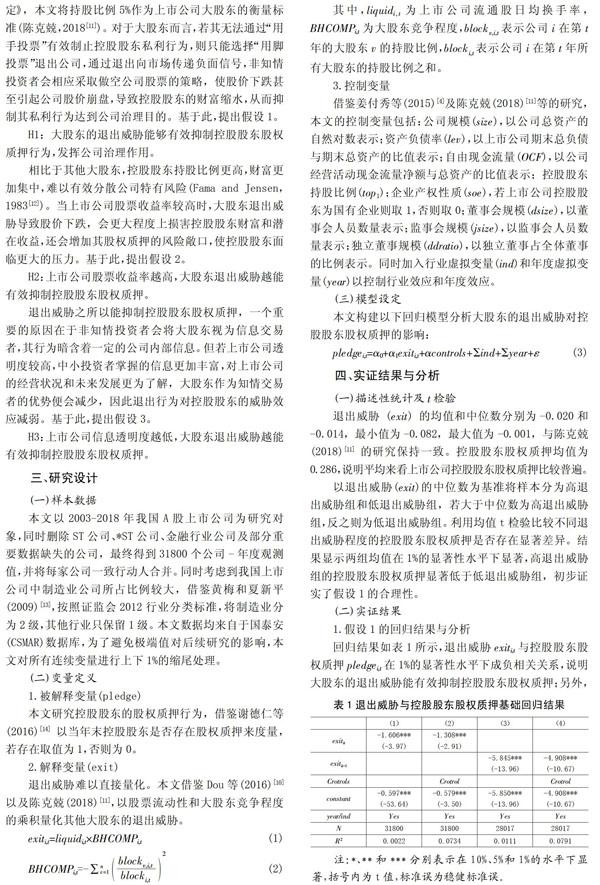

[3]Edmans,A.and G.Manso.Governance through Trading and Intervention:A Theory of Multiple Blockholders[J].Review of Financial Studies,24(7):2395-2428.

[4]姜付秀,马云飙,王运通.退出威胁能抑制控股股东私利行为吗?[J].管理世界,2015(5):147-159.

[5]Maury,B.and A.Pajuste.Multiple Large Share holders and Firm Value[J].Journal of Banking and Finance,2005,29(7):1813-1834.

[6]Attig, N., Guedhami, O. and D. Mishra. Multiple Large Shareholders,Control Contests and Implied Cost of Equity[J].Journal of Corporate Finance,2008,14(5):721-737.

[7]宋建波,冯晓晴,周書琪.多个大股东对控股股东股权质押的抑制作用[J].国际商务财会,2019(3):3-9.

[8]Admati,A.R.and P.Pfleiderer.The'Wall Street Walk' and Shareholder Activism:Exit as a Form of Voice[J].Review of Financial Studies,2009,22(7).

[9]Edmans,A,Fang.V.W.and E.Zur.The Effect of Liquidity on Governance[J].Review of Financial Studies,2013,26(6):1443-1482.

[10]Dou Y W,Khan M,Zou Y L. Labor unemployment insurance and earnings management[J]. Journal of Accounting and Economics,2016,61(1):166-184.

[11]陈克兢.退出威胁与公司治理——基于盈余管理的视角[J].财经研究,2018(11):18-32.

[12]Fama,E.F.and M.C.Jensen.Separation of Ownership and Control[J].Journal of Law and Economics,1983,26(2):301-325.

[13]黄梅,夏新平.操纵性应计利润模型检测盈余管理能力的实证分析[J].南开管理评论,2009(5):136-143.

[14]谢德仁,郑登津,崔宸瑜.控股股东股权质押是潜在的“地雷”吗?—基于股价崩盘风险视角的研究[J].管理世界,2016(5):128-140+188.

[责任编辑:潘洪志]