研发税收激励效应究竟有多大

——基于税率式和税基式减免税优惠政策的考察

2019-09-20黄惠丹吴松彬

黄惠丹,吴松彬

(深圳大学经济学院,广东 深圳 518060)

技术创新是经济高质量发展的重要标志,其对经济可持续增长的作用不言而喻[1,2]。与政府研发直接资助相比,间接研发税收政策却因高精准性更能弥补私人收益[2]而得到了企业的青睐[3]。自2008年以来,15%企业所得税税率 (税率式减免税)和研发加计扣除激励 (税基式减免税)成为我国主要的科技创新税收支持手段[4]。不少学者关注了税收优惠的激励作用,但并未形成一致意见,根本原因在于回归方法[5-7]、变量选择[8-10]以及税收政策选择[11-14]未能保持一致。然而一个很突出的问题是15%企业所得税税率与研发加计扣除的政策激励效应究竟如何?政策下一步如何调整?为回答上述问题,本文在充分考虑历史研发存量的基础上,把企业最优研发支出的变动视作研发政策的激励效应,并运用动态面板回归模型实证比较了两种R&D税收政策对微观企业的异质性激励效应。与既有研究相比,本文优势在于: (1)在充分考虑历史研发存量的基础上,把企业最优研发支出的变动视作两种研发政策的激励效应,这有助于我们理解和把握研发税收优惠政策的作用机制; (2)在刻画政策激励效应的基础上,利用税收调查数据,微观层面比较分析两种研发税收优惠政策的长短期异质性激励效应,其实证结果为政府研发税收支持体系调整提供重要的参考。

1 两种R&D税收优惠政策效应的理论解析

在考虑企业研发投资惯性 (即将历史研发投资存量也纳入当期生产函数)的基础上,本文拟构建包含研发投资存量与当期投入量的柯布-道格拉斯函数,理论分析两种政策对企业最优研发投资的扰动及其影响因素。

1.1 基准模型构建 (未享受两种R&D税收优惠政策)

考虑历史研发投入 (符号记为RDSUMt-1),本文预设企业的生产函数满足式 (1)中的规模报酬不变的生产方程,即α+φ=1:

(1)

式中,RDt为企业当期研发投入,RDSUMt-1为历史研发投入存量,之所以将历史研发存量纳入生产函数中,是由于历史的研发支出会影响当期研发投入决策及产出水平。为了分析简便,本文忽略研发投入的折旧。当企业并未享受任何研发政策,在时刻t企业为产出最大化,且面临如下资金约束:

P1×RDt+P2×nonRDt≤λ[It+It0]

(2)

式中,P1和P2分别代表研发与非研发投入对应的价格,It0和It分别为上一期的资金存量及当期企业应税利润。为最大化式 (1),式 (2)为等式约束,基于简单优化知识,易得:

(3)

根据RDSUMt-1的定义有:

(4)

1.2 两种R&D税收优惠政策的效应模型构建

我国的15%企业所得税税率政策 (简称 “15%EIT”政策)是给予国家认定的高新技术企业的企业所得税税率为15% (一般企业该税率为25%,记作τ)的优惠,该优惠税率记为τ*。此时若企业仅享受15%EIT政策,此时资金运动方程式 (2)将会发生如下变化:

P1×RDt+P2×nonRDt≤λ[It+It0+(τ-τ*)×

max(It,0)]

(5)

(6)

(7)

我国研发费用加计扣除政策是将一定比例ε的研发支出费用化,减少企业应税基数,达到降税的目的。那么企业在享受研发费用加计扣除政策的条件下 (假设加计扣除比例为ε),此时资金运动方程式 (2)将会发生如下变化:

P1×RDt+P2×nonRDt≤λ[It+It0]+τεP1×RDt

(8)

(9)

(10)

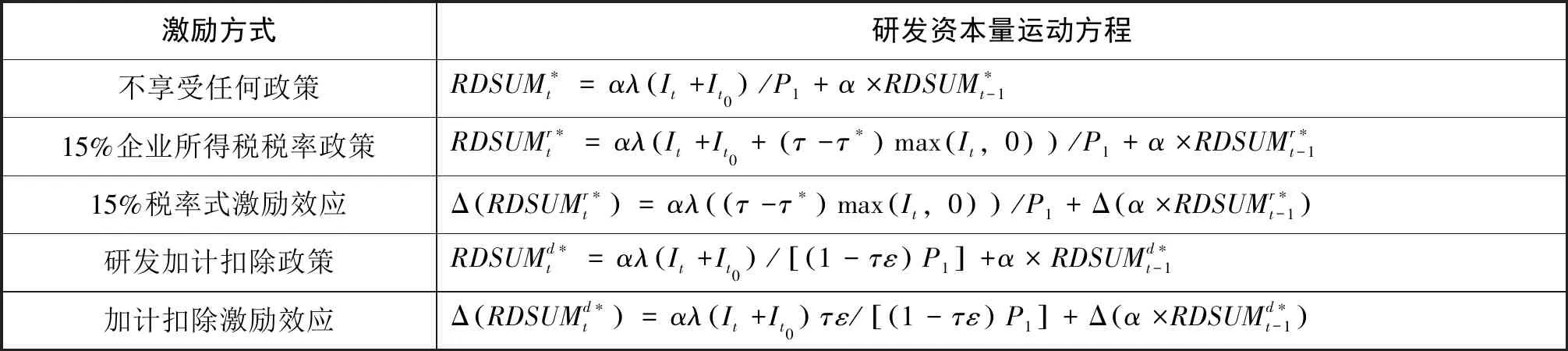

综合上述分析以及式 (3)、式 (7)和式 (10),15%EIT与加计扣除对企业最优投资RDSUM的政策效应如表1所示,即15%EIT的政策效应是αλ×(τ-τ*)max(It,0)/P1单位最优研发投入的变动,加计扣除的政策效应是企业新增αλ(It+It0)τε/[(1-τε)P1]单位研发投资。不难看出,两种研发税收优惠政策均受企业盈利能力It影响较大。

2 研究策略

2.1 模型设置和数据说明

根据表 1中的理论分析,本文进一步利用税收调查微观数据,实证比较检验15%EIT和DEDUCT的政策效应及相关影响因素。实证模型如下所示:

lgRDSUMit=β0lgtaxit+β1lgRDSUMit-1+

ΘXit+εit

(11)

表1 两种税收优惠方式研发税收激励效应对比表

式 (11)的实证方程式来自表 1,即第i家企业t时间的累计研发支出的自然对数lgRDSUMit由企业t-1时刻的研发存量的自然对数lgRDSUMit-1和企业t时间的研发税收减免额 (分别为两种研发税收的减免额,即15%EIT和DEDUCT政策)的自然对数lgtaxit共同决定,这种模型设立方式很好缓解了研发税收激励与研发的内生性关系。另外为缓解遗漏变量问题,式 (11)还控制了规模、盈利水平等因素,表达式如下 (变量定义见表 2):

ΘXit=θ1lgas+θ2time+θ3ocr+θ4pm+θ4ocr+θ5burden+Dummy

值得注意的是,式 (11)属于滞后一期的动态面板模型。为便于比较,本文采取固定效应模型对式 (11)进行估计。

本文两种研发税收数据及企业财务数据全部筛选于2008—2015年的全国税收调查数据库。该数据库包含企业较为齐全的科技创新税收减免及财务数据。本文首先借鉴张杰等[15]对工业企业数据筛选的办法对调查数据库进行处理,最后根据税收减免码筛选仅享受15%EIT及DEDUCT政策的样本。

2.2 主要变量说明

企业创新的界定:为全面考虑历史研发投资 (研发资本存量)对当期产出的作用,因此借鉴Thomson[16],本文采取累计研发支出作为高新技术企业创新的替代变量,为尽量减小异方差干扰,本文对数化累计研发支出,符号记作lgRDSUMit。上一期的研发存量与当期研发存量具有较强相关性,故本文还将lgRDSUMit-1纳入回归模型中。

研发税收激励的内涵:以往研究多采取问卷调查、根据企业所得税利率低于25%设置虚拟变量等方式引进研发税收激励变量,上述处理方式对研发税收激励是否促进企业创新做出粗略回答,然而却不能回答一单位研发税收激励带来多少单位研发支出的增加,虽然有学者陈远燕[17]利用单个城市的研发加计扣除的准确数据,然而却并未回答15%EIT与加计扣除哪种政策更能激励企业创新,其影响因素又有哪些。故本文利用税收调查数据集中的15%EIT与DEDUCT政策的税收免征额作为研发税收激励的替代变量,为消除量纲及异方差影响,本文对数化税收免征额,符号记作lgtax。

表2 变量定义和测算

3 实证分析

在考虑了历史研发存量 (L.lgRDSUM)以及相关控制变量 (lgas,roa)后,表3中列 (1)、列 (4)分别展示了15%EIT和DEDUCT的政策效应。首先,列 (1)、列 (4)中变量lgtax的估计系数均显著 (都在1%的置信水平上显著)为正,说明15%EIT和DEDUCT两种方式均发挥了作用。该结果与 15%EIT并不能促进企业研发支出的已有结论似乎存在一定背离之处,其实并不矛盾,以往文献关注是否享受该政策与企业研发二者之间的关系,而本文重点回答15%EIT政策减免越多是否越有利于企业创新的问题。其次,DEDUCT组的税收研发弹性系数为0.0892,是15%EIT组的3.8倍,说明加计扣除激励效果显著高于15%EIT激励,这直接说明DEDUCT更有效。对这种现象的解释是DEDUCT的激励方式无论在广度和精准度较15%EIT激励更胜一筹,因而功效更强。

另一方面,两种政策效应的估计系数均小于1,若从考虑社会整体资源的使用效率看,政府两种短期让渡资金的方式并未真实撬动企业的研发支出,即短期内,两种政策均 “失效”。借鉴Russell Thomson[16]中的政策长期效应的计算方式,我们进一步计算了15%EIT和DEDUCT政策的长期效应,分别是0.028 [0.0233/ (1-0.173)]和0.14 [0.0892/ (1-0.117)],事实上,长期看DEDUCT政策效应较15%EIT更加显著,前者约为后者的6.42倍,这也说明DEDUCT政策更有利于提高社会创新资源配置效率。综合上述分析,DEDUCT激励方式较15%EIT在短期和长期内更有利于企业研发投入,创新资源的配置效率也更高。但整体而言,两者的弹性系数均小于1,这也说明我国的研发激励长期内并未达到政府的预期效果。上述实证结果与国外的短期政策无效,长期内有效的研究结论[5,16]不一致。造成两种政策长短期均无法发挥杠杆作用的原因可能有多种。本文认为可能的原因主要有两点:第一,我国企业自身研发实力还需进一步提升,天花板式的研发投入现状容易造成政策 “失灵”;第二,研发政策体系一直处于调整完善阶段,交叉政策的功能互补性和衔接性不够,企业预期投入意愿不足,因而政策长短期均无法发挥杠杆作用。另外在控制变量方面,历史研发存量变量L.lgRDSUM的系数在1%的置信水平上显著为正,这在一定程度上说明了实证模型 [方程 (11)]的合理性。为节约篇幅和突出本文实证重点,本文忽略其他控制变量的估计结果。

理论分析表明盈利能力与两种政策效应呈正向变动关系。表3的实证结果还对上述假说进行检验。结果显示该假说在DEDU组得到了很好的验证,即表 3中列 (5)、列 (6)中变量lgtax的估计系数显著为正,且后者的系数 (0.192)大小约为前者的2.35倍 (0.0851)。与之截然不同的是,列 (2)、列 (3)的系数大小与盈利水平呈反向变动,前者的系数 (0.0359)显著高于后者 (0.00267),这表明15%EIT激励对盈利水平较低企业的效果更为显著。对该现象的理解可能是处于价值链低端的企业会有更强的研发动力及意愿,因此企业会较好利用15%EIT政策。而利润较大企业反而会因为自身的市场势力特征反而丧失部分研发动力,15%EIT政策作用可能并不显著。

表3 不同税收减免扶持政策异质性激励作用的动态面板检验

注:括号内为t值,***、**、*分别表示在1%、5%及10%的水平上显著。

4 结论及建议

在考虑历史研发存量基础上,本文构建两种研发税收优惠政策的激励效应模型,并基于2008—2015年全国高新技术企业调查数据,进一步运用动态面板回归模型实证比较两种R&D优惠政策对微观企业的异质性激励效应。主要发现:构建的理论模型表明两种政策均有效,且盈利水平是影响政策效应的决定因素。实证发现:第一,两种研发税收优惠政策长期和短期均未发挥杠杆作用,而加计扣除政策实施效果均优于15%EIT政策:长期和短期内,税收弹性系数均小于1,说明两种政策长短期内均未发挥杠杆作用;同时,DEDUCT政策的税收弹性系数均高于15%EIT政策,故加计扣除政策的实施效果较好。第二,在影响因素方面,盈利水平虽然弱化15%EIT政策的激励效果,但会强化加计扣除政策效应。

为了进一步优化我国研发税收激励政策体系,实现经济高质量发展,本文综合最新的研发政策进展和上述实证结果,提出如下建议:第一,建议政府适当提高15%税率式优惠政策的法定优惠税率,充分考虑高新技术企业盈利能力 (行业、生命周期等)的微观异质性因素,利用大数据、人工智能等科技手段动态了解企业研发需求、资金约束情况,通过降低政策认定门槛的方式,着重提升研发支出的考核标准,提高政策的普适性和精准性。第二,2019年政府报告[18]指出,提高研发费用加计扣除比例政策已经扩大至所有企业。为进一步优化、完善加计扣除政策,在综合考虑研发税收优惠并结合研发加计扣除政策的异质性激励效应的实证结果基础上,本文认为在全面提高研发费用加计扣除比例政策作用面的同时,还应当注重政策的结构性和精准性,例如重点提高盈利能力较低、初创期企业和高新制造企业的研发支出抵扣比例,尤其应当提高加计扣除政策对暂时性亏损的科技企业的适用性。第三,深入贯彻普惠性减税和结构性减税并举战略,充分挖掘研发税收激励政策的互补性功能,积极探索研发激励政策与其他类型优惠政策的组合型激励体系。单一研发激励政策并不能解决所有企业创新能力不足问题,正如2019年政府报告所述将固定资产加速折旧优惠政策扩大至全部制造业领域。因此在继续深入实施15%税率式激励与研发加计扣除政策的同时还应当充分发挥研发税收激励政策的互补性功能,使得多种激励政策形成合力,共同推进技术企业创新,为企业长效创新发展提供可靠保证。