调整后的税收政策对我国跨境电商的促进作用

2019-09-17宋纪薇

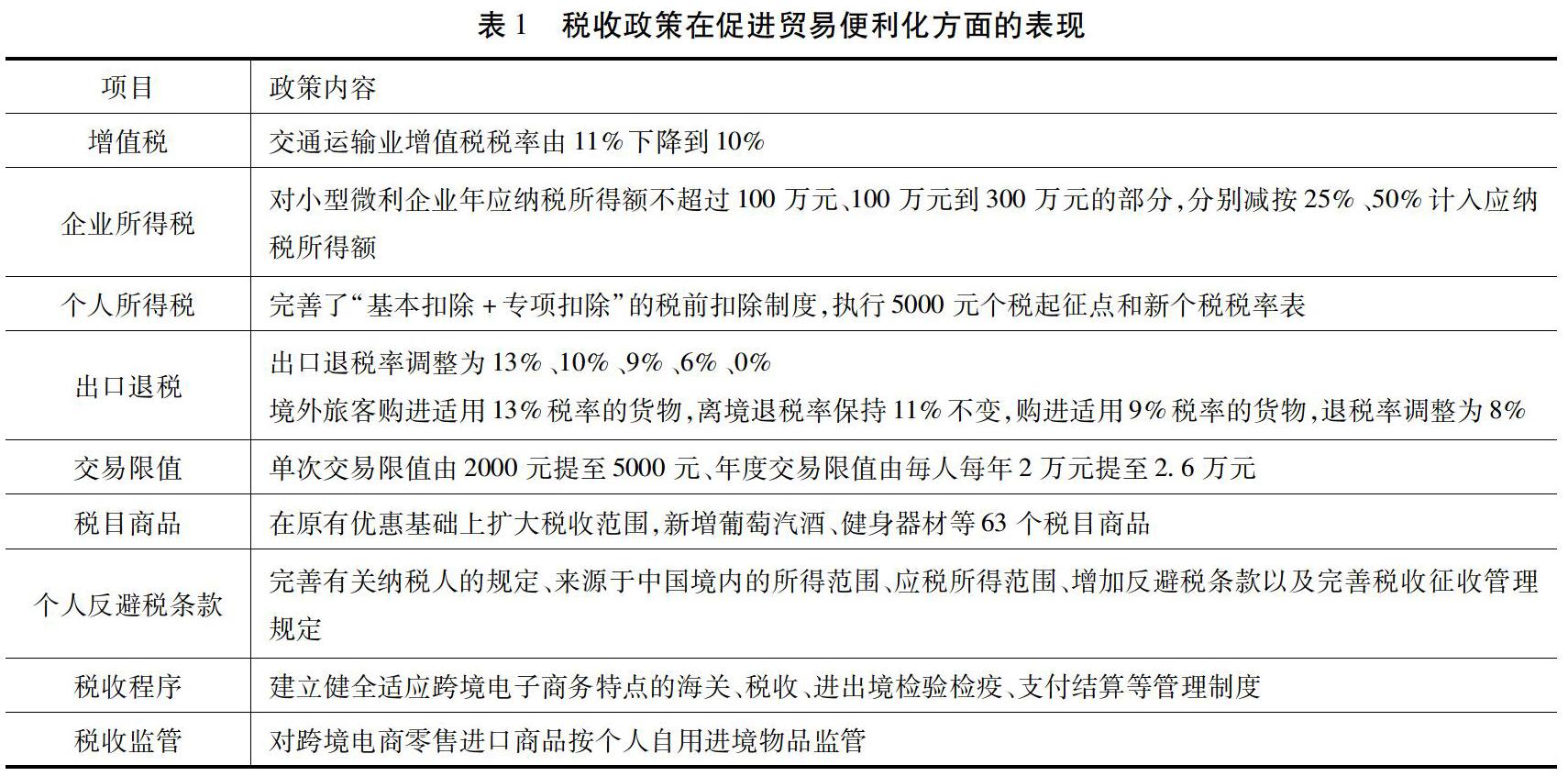

[摘 要]税收新政的实施以及最新的电子商务法、跨境电商标准的颁布,跨境进出口成为我国外贸持续增长的重要力量,跨境电商行业也得到了蓬勃发展。从电子商务法、跨境电子商务标准等税收方面的最新政策以及贸易便利化的角度分析其对我国跨境电商的影响,并提出一定的对策和建议。

[关键词]贸易便利化;税收环境;税收政策;跨境电商

[中图分类号]F810.42

[文献标识码]A

[文章编号]2095-3283(2019)04-0152-03

Abstract: The relationship among tax policy, trade facilitation and cross-border e-commerce,The Impact of tax policies on cross-border e-commerce,Reduced value-added tax and corporate income tax,improving the corporate net profit,Reduced personal income tax and increased transaction limit, increasing the number of order quantity,The customs formality is more simple and suitable for cross-border e-commerce,Personal anti-tax avoidance clauses have been improved, and the regulation of tax goods has been changed,Unified standards and increasingly important role of tax talents,Countermeasures and Suggestions,Strengthening supervision related to cross-border e-commerce,Reducing the number of tax collection and improving the collection and management mode,Making full use of Internet technology to bring tax efficiency and benefits into play,improving and enhancing the innovation capability,Reference.

Keywords: trade facilitation; tax environment; tax policy; cross-border e-commerceintroduction

[作者簡介]宋纪薇(1997-) ,女,山东曲阜人,本科生,研究方向:国际经济与贸易。

一、引言

跨境电子商务定义为分属不同关境的交易主体,通过电子商务平台达成交易、进行支付结算,并通过跨境物流送达商品、完成交易的一种国际商业活动。随着互联网科学技术的发展、我国人均消费水平的逐渐提升以及对外贸易的不断扩展,跨境电商也日渐兴起,并成为我国进出口贸易中的重要组成部分。

因此,优化我国跨境电商的税收政策以及促进贸易便利化对跨境电商的发展尤为重要。本文从跨境电商、税收政策、贸易便利化三者之间的关系入手,从贸易便利化的角度分析税收环境对跨境电商的影响,从而对进化我国跨境电商如何在积极有效的税收政策中发展,对促进跨境电商的贸易便利化提出一些对策建议。

二、税收政策、贸易便利化、跨境电商三者之间的联系

跨境电商作为我国中小型企业的重要组成部分,国内税收政策如企业和个人所得税、海关关税等都与其发展息息相关。在企业所得税方面,普华永道的调查发现, 一个国家税赋较高时,企业的留存收益就会相对较小,这样一来,对企业增长和投资的刺激作用就大大降低和削弱。个人所得税的降低以及个人进口消费额度限制的升高,使人们消费国外商品通过跨境电商购买更为流行。因此,从税收方面看,税负与税制从消费者到企业都在影响着跨境电商的发展。

贸易便利化泛指通过一系列的措施,降低国际贸易活动中的交易成本,从而促进货物、服务的自由流动。狭义来说,贸易便利化是对国际贸易制度和手续的简化与协调,但是随着经济各国对外开放程度的提高,国内的政策环境也对贸易便利化的发展起着重要的作用。同时,跨境电商首先作为跨国企业的存在,就存在一系列降低交易成本、增加利润的做法,如何减少在买卖双方商品和服务的流动中存在的,减少由不必要的行政负担引起的国际、国内交易成本更是政府和企业所致力于研究的一个方向。

在《全球贸易便利报告2010》的贸易便利化的指数构成中,一国的“商业环境”是便利化指数四大影响要素之一,世界银行也将贸易便利化测评指标中的跨国因素包括港口效率和海关规制,国内因素包括一国的制度环境和电子商务的应用对增加贸易流量的影响。税收环境作为影响或决定税收制度产生、运行及其成效的各种外部因素的总和,影响着市场中的消费者、厂商、以及劳动力等群体,税收政策作为税收环境影响结果的重要体现,在促进本国经济发展的同时,更对我国的商业环境以及跨国因素中的海关规则有着重要的作用,更为细致的是,对贸易便利性有关的税收政策还影响着企业计算 、填报和缴纳税金所耗费的完税时间,因此,税收政策在我国跨境交易中的贸易便利化程度上发挥着重要作用。

三、税收政策对跨境电商的影响

(一)增值税下调,企业所得税降低,提高企业净利润

交通物流行业增值税税率的下降,对于跨境电商产品来说,尤其对具有潜在的物流负担的特性的商品来说,会使该商品的价格降低;对跨境电商行业本身来说,企业可以直接降低交通运输企业销项税额从而来增利润利润,又可以降低其他企业的物流成本。对中小微企业的税收调整后,优惠政策将覆盖95%以上的纳税企业,因此,跨境电商企业也获得了此项政策红利,应缴税款大幅降低。基于贸易便利化角度,此举有利于降低交易成本,激发行业的活力。