我国上市银行间溢出风险探究

2019-09-12康维义

● 康维义

一、引言

从上世纪到本世纪初全球发生了多次金融危机,比如墨西哥金融危机(1995)、亚洲金融危机(1997)、美国次贷危机(2008)等波及范围较广、对经济发展和人们生活水平影响较大。基本都是因为金融机构发生危机或破产等行为对其他金融机构再对整个经济发生连锁效应。所以监管金融机构间的系统性风险或者溢出风险具有深远的意义,防范于未然。银行业在整个金融业处于枢纽地位,作为经营货币的行业,不可避免的伴随着高风险。截至2019年,中国经济总量已达80多万亿元,而银行资产却达到250多万亿元,银行的高负债率和高杠杆率带来的高风险让人不得不去监管和关注。证券市场是经济发展的晴雨表,捕捉着各行各业一丝一毫的变化。用证券市场股票的变动情况研究机构的风险和溢出风险不失一种好方法。

VaR最早是由JP摩根银行在1993年提出来的,是该银行在风险监测模型的核心要素,是对金融资产收益率分的研究,以此来衡量风险的大小程度。随后在2009年Adrian 和 Brunnermeier首次提出条件风险价值(CoVaR)的概念,用来测量当一家或者一个行业发生危机时,对其他机构或者整个行业产生的溢出风险即系统性金融风险价值,并提出了运用分位数回归估计CoVaR的方法。

二、模型的建立

(一)单个资产风险的测量(VaR的方法)

VaR英文名全称为Value at Risk。测量的是在一定的置信水平 (一般取95%到99%),金融资产或组合,在一定时期内所面临的最大可能的损失值。数学表达式为:P(Δp>VaR) =1-α。VaR的计算方法有历史模拟法、基于Delta-Normal的VaR估计、蒙特卡洛模拟。

(二)溢出风险的计算

CoVaR是指某一个金融主体发生风险困境时,另外金融主体的VaR值。是一种溢出关系,表示金融主体发生风险困境,通过各个方式扩散、传导的结果。本文运用分位数回归的方法计算CoVaR。进一步更好衡量溢出风险具体的大小,因此定义ΔCoVaRij,表示j对i的风险溢出值:由于不同的金融机构间VaR值不统一,差别比较明显,因此需要将ΔCoVaRij单位标准化,得到

三、数据的选取和实证分析

为了探究上市银行间溢出风险,考虑到样本量越大越好的缘故,本文选取了具有代表性的16 家上市银行,并进行了分类。国有银行有中国银行、农业银行、工商银行、建设银行、交通银行,股份制商业银行有平安银行、浦发银行、华夏银行、民生银行、招商银行、兴业银行、光大银行、中信银行,区域商业银行有宁波银行、南京银行、北京银行。考虑上市银行上市的时间,以及交易日是否缺失等多种因素,选取以上16家上市商业银行从2010年9月到2018年11月的交易数据,每组一共1998个数据,数据来源于招商证券客户端,运用的数据处理软件stata14和matlab2016a。

在数据处理方面,采用每个交易日的收盘价,通过检验收盘价不平稳,所以采用了对数差分的方法进行了数据处理,即为股票的收益率。然后分别计算国有银行、股份制银行和区域性银行的综合收益率,计算方法是通过采用每类银行中各个银行市值占该类银行总市值的比重作为权重,对该类银行的个体收益率进行加权得到综合收益率。

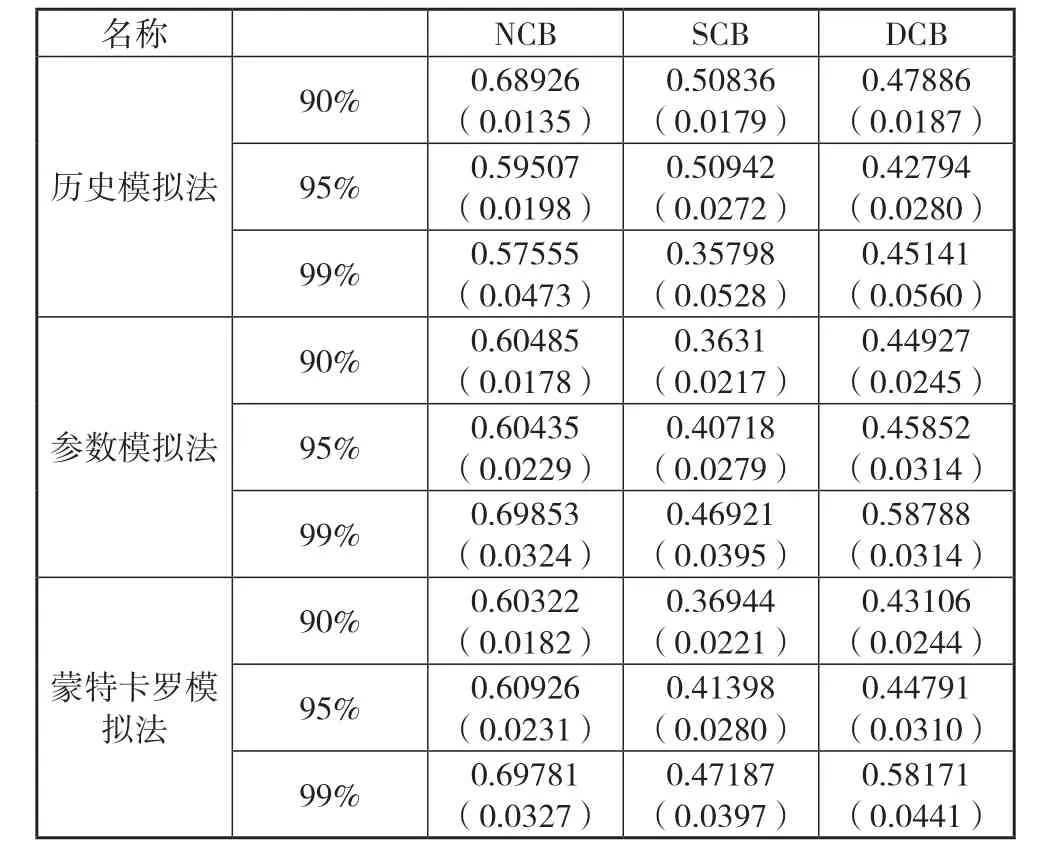

表格1 三类银行的VaR和%CoVaR值

由于篇幅原因,就不列举资产收益率、qq图、描述性统计列表,从笔者观察这些图表得出的结论有收益率序列不是很符合正态分布,尤其在两端具有厚尾的特征。偏度小于0和峰度值在10左右,具有尖峰厚尾的现象。

表1中的数字表示%CoVaR,而括号中的数字表示单个的VaR。通俗来讲VaR是指在设定的置信水平下所能损失的最大收益率,比如表格1中的第一个值表示有90%的概率NCB的损失的收益率不超过0.0135。VaR的值越大说明他的风险值越高。还可以看出国有银行的风险是低于股份商业银行和地方商业银行的,这也与现实中股票的波动相吻合,国有商业银行的波动要比其他两类的波动率要低。而且,股份商业银行的风险要高于地方商业银行。风险从大到小为DCB>SCB>NCB。

再看溢出风险(%CoVaR)却和各自风险大小的排列顺序刚好相反,说明其他两类商业银行对国有商业银行产生了较大的溢出风险,而且国有商业银行的抗风险能力也有限,国有商业银行对其他两类银行具有稳定、降低风险的作用。

四、结论和对策建议

它们各自的风险从小到大依此为国有商业银行、股份商业银行、地方商业银行,但是他们的溢出风险正好相反。说明国有商业银行的风险较低,而且造成的溢出风险比较底,地方商业银行的风险要高,而且造成溢出风险比较高。

国有银行要加强自身的抗风险能力,避免其他商业银行对自身造成的溢出风险,监管部门业应该加强对地方商业银行的监管,已达到降低地方以及股份商业银行自身的风险和对其他类银行的溢出风险,有效的降低商业银行间的溢风险。由于不同类型的银行由于自身的经济规模、资金实力、市场份额、业务范围等等差异致使造成的自身风险和承受风险的能力不同。所以监管当局在设立银行的风险管理准则时,应当区别设置,差异化管理以使得银行能够灵活经营、健康发展。