创业板上市公司控制权配置对超额现金持有的影响

2019-09-10李秉祥邹雅冰简冠群

李秉祥 邹雅冰 简冠群

【摘要】控制权作为公司治理结构的核心,决定着公司内部代理问题,进而影响着公司超额现金持有情况。以2014~2016年创业板上市公司为研究样本,基于委托代理关系视角,探讨控制权配置结构对超额现金持有的影响机理。研究发现:第一大股东持股比例与超额现金持有呈倒U型关系;经理层和大股东在董事会的席位占比与超额现金持有呈正相关关系;独立董事比例有助于降低超额现金持有;由大股东委派的总经理会降低企业超额现金持有量。进一步研究发现,目前创业板上市公司普遍存在的控制权配置模式所对应的超额现金持有量并非最低,公司控制权结构仍有待优化。

【关键词】创业板;控制权配置;超额现金持有;委托代理关系

【中图分类号】F275

【文献标识码】A

【文章编号】1004-0994(2019)12-0010-12

一、引言

现金作为企业流动性最强的资产,不仅支撑着企业的日常交易和生产经营活动,还可以迅速捕捉投资机会,避免企业陷入财务困境,但现金也正是由于流动性强而更易受到侵占,超额的现金持有不仅会产生机会成本,而且容易引致企业过度投资行为,从而带来收益性差、公司价值降低等不良影响。超额现金持有是指公司实际现金持有偏离正常现金持有的程度,不同行业、不同特征公司的现金持有量存在显著的差异,而超额现金持有则消除了这种差异性,可以更理性地反映公司现金持有的合理性以及公司治理机制存在的不完善。若企业持有现金过多,则会造成机会成本过大;而如果持有现金过少,则可能导致融资成本较高。其根源是公司治理中的代理问题,而无论是第一类代理问题还是第二类代理问题,都是公司的控制权在某种程度上与所有权产生了分离,都反映了公司治理机制的不完善。良好的公司治理机制不仅可以规范管理者和大股东的行为,还可以通过一系列有效的制度安排减少公司内部的代理冲突,进而提高现金持有价值,提升公司的经营效率。而从本质上说,公司治理结构的核心是一套关于公司控制权配置的制度安排,其宗旨是保证股东利益最大化、提高财务决策效率。那么,怎样的控制权配置才能够保证现金持有决策的效率呢?在委托代理关系视角下,不同控制权配置模式下公司的代理冲突不同,可能会导致不同的超额现金持有问题。

近年来,超额现金持有现象在我国创业板上市公司中越来越普遍。我国创业板上市公司以“两高一新”的特点区别于主板市场,代表了社会生产力发展的方向,市场中以民营资本为主,受政策管制较少。而在相同的制度背景下,创业板上市公司要保持较高成长性,就要依靠较多的投资机会,实际现金持有水平偏离程度较高,同时创业板市场较不成熟,所有权与经营权分离产生的委托代理问题以及公司经营不确定性问题更为突出。因此,本文选取创业板上市公司作为研究对象,基于超额现金持有的委托代理理论,深入探究控制权配置对超额现金持有的影响。一方面,可以丰富公司治理关于控制权配置和超额现金持有方面的理论;另一方面,为创业板上市公司降低超额现金持有、保持其良好的成长性提供决策参考,具有实践指导意义。

二、文献综述

国内外学者关于超额现金持有现象的研究主要基于融资优序理论和委托代理理论这两大主流理论展开。融资优序理论假设管理者和外部投资者之间存在着信息不对称,公司的外部融资受到较为明显的制约,公司持有超额现金是为了降低信息不对称所带来的高额外部融资成本。已有文献如Fazzari等[1]、Opler等[2]、Faulkender和Wang[3]以及张莉芳[4]的研究表明,当公司面临外部融资约束时,公司内部的实际现金流情况也会很大程度地影响公司投资支出,相比未受到融资约束的公司而言,受到融资约束的公司会持有较多的现金储备。而在委托代理理论下,超额现金持有则是公司管理层侵害外部股东利益、大股东侵害中小股东利益的一种表现形式。目前国内外学者分别基于内部治理机制中的两类代理冲突和外部治理环境等视角开展研究。

部分学者从第一类代理问题的角度出发,认为超额现金持有是管理者牺牲股东利益而追求自身利益的表现。Jensen[5]基于代理理论提出了自由现金流理论,认为管理者有动机持有大量的现金储备,从而实现自身的利益。Nikolove等[6]通过建立动态模型发现现金持有量与管理者的特权消费之间存在较高的弹性。基于我国上市公司的特征,杨兴全等[7]发现管理层权力与现金持有水平正相关,管理层会利用自身控制权进行过度投资,进而降低现金持有价值。还有一些学者从第二类代理问题的角度出发,强调了大股东和中小股东之间的潜在利益冲突,认为超额现金持有是大股东攫取私人收益的一种方式。当大股东获得公司绝对控制权时,可能会增加自身持有超额现金的动机,以便从中获取控制权私人收益[8]。国内学者李增泉等[9]、赵国宇[10]研究发现,现金因其较强的流动性而更易异化为大股东实施侵占行为的对象,大股东非合理利用公司现金资源会侵占小股东利益。在外部治理环境方面,学者们大多从股东保护角度出发,认为超额现金持有量与股东保护程度有关,股东权利未得到有效保护的公司其现金持有水平是股东权利保护较好公司的两倍[11,12]。通过分析两种理论可以发现,前者是公司为应对高融资约束条件而持有超额现金,更多体现为“适度观”,而后者是大股东和管理层为攫取私人收益而采取的一种形式,更多体现为“占有观”。与委托代理理论相比,融资优序理论更多地考虑了财务特征因素,假设在公司的管理层和股东之间、控股股东和中小股东之间不存在代理问题,并未考虑代理问题对现金持有的影响,但是在现代企业中由于所有权与经营权相分离,却普遍存在着相应的代理冲突[13]。因此,本文认为融资优序理论更适用于解释企业正常现金持有,相比而言委托代理理论更能解释超额现金持有现象。

隨着不完全契约理论和委托代理理论的进一步发展,越来越多的学者开始从代理成本的角度理解超额现金持有问题。我国上市公司的治理结构还不够完善,加之我国对投资者尤其是中小投资者利益保护的法律不够完善,在这种情况下,必然导致管理者或大股东利用自身超额控制权侵占中小股东利益,超额现金持有作为公司中的重要财务决策,就是其中的一种重要侵占手段。管理者出于固守职位、谋取私利等原因会倾向于持有高额现金、将现金大量投资于一些净现值为零的项目以及实施过度并购等,而大股东作为公司具有实际控制权的内部控制人,其私人利益更多地通过对资金的需求来体现,比如利用自身的超额控制权对资金进行不合理的占用、转移、实施关联方交易等。

进而国内外研究者也试着从代理角度寻求解决问题的方法,良好的公司治理机制可以降低代理冲突,从而降低超额现金持有量,提高现金持有的边际价值[13,14]。控制权配置作为公司治理机制中的核心内容,是公司控制权在股东、董事会以及经理层面的分配,对改善超额现金持有问题起着关键作用。而在现有文献中,学者大多从控制权结构的单一层面出发研究超额现金持有问题,忽略了控制权配置结构的系统性和整体性,且研究结论不尽相同。作为公司治理结构的重要组成部分,股权结构可以有效地反映公司治理机制中所存在的问题,在很大程度上影响着公司的实际现金持有情况。Claessens等[15]发现当控制性股东持股比例较低时,大股东控制更多地体现为壕沟效应;而当大股东持股比例达到一定程度后,股东的侵占动机逐渐降低,与公司利益趋于一致,大股东控制更多地体现为激励效应。韩忠雪、周婷婷[16]通过研究也发现,公司的现金持有水平与股权集中度呈负相关关系,股权集中更多地显示出利益趋同效应。姜毅[17]则进一步发现,第一大股东持股比例与现金持有量呈显著倒U型关系。而张玉春[18]却认为,第一大股东持股比例与公司现金持有量显著正相关,公司股权的过度集中会负向影响现金持有决策的合理性。董事会结构作为公司的主要监督约束机制,也与解决超额现金持有问题存在着密切的关系。Lee[19]认为独立董事占比与现金持有水平呈正相关关系。廖理、肖作平[20]通过对我国上市公司进行分析发现,独立董事与现金持有量之间并不存在显著关系。武晓玲、翟明磊[21]从经理层的激励约束机制出发,也得出了相同的结论。这说明独立董事在现有的制度下并没有充分发挥其价值。与此相反,许楠、曹春方[22]却认为独立董事的关系网络越强,公司现金持有量就越少。经理层机制可以在一定程度上抑制管理层的自利行为,从而降低超额现金持有。Ozkan等[23]通过研究高管持股比例与现金持有的关系发现:当高管持股比例低于24%或高于64%时,现金持有量会随着持股比例的升高而增加;而持股比例在24%~64%范围之内时,现金持有量会随着持股比例的升高而降低。而胡国柳等[24]研究发现,管理者持股比例与公司现金持有水平之间呈显著正相关关系,当管理者持股比例处于低水平时,管理者就会产生防御动机。

综观控制权配置与超额现金持有的相关文献,首先,缺乏系统的控制权配置研究,大多数文献仅集中于控制权结构的单一视角进行研究。其次,样本选择以及统计方法的差异,也造成了分析结果的误差。最后,目前超额现金持有方面的文献相对来说还较少,大部分研究都集中于现金持有水平方面。基于此,本文将控制权配置(控制权在公司三个经济主体股东、董事会、经理层之间的配置)作为研究的基础,对公司的超额现金持有状况进行比较分析,从超额现金持有的角度为公司的控制权配置研究提供新的视角,为创业板上市公司优化控制权配置模式提出指导性建议。本文可能的贡献在于:1丰富了超额现金持有方面的文献。现有关于现金持有方面的研究都集中于实际现金持有方面,忽略了公司的财务特征与行业特征对现金持有情况的影响,不够全面。2以往学者对控制权配置和超额现金持有的研究大多从某一层面展开,没有将三个层面(股东层面、董事会层面、经理层面)系统地结合起来,本文构建了控制权配置模式,在将控制权的三个维度进行整合的基础上研究超额现金持有问题,突破了以往单一的层次。

三、控制权配置类型的划分

随着现代企业理论的发展,企业被定义为一系列契约的集合,然而人的有限理性、机会主义行为和交易成本的存在,导致了契约的不完备。Grossman、Hart[25]最早提出剩余控制权是不完全契约理论的核心,他们将企业所有权定义为剩余控制权。Hart、Moore[26]在此基础上提出了不完全契约理论,认为所有权是控制权的基础,拥有公司所有权的股东之间的权利配置就是控制权配置。我国学者也在此方面做了大量研究工作,但大多都是关于股权在股东方面的配置[27,28]。Rajan、Zingales[29]提出了新的观点,认为控制权不是简单的1/0关系,控制权可以同时分配在不同的利益主体之间,它应该是连续的。葛结根[30]结合我国现实情况,也认为在现代企业理论下,控制权配置不应该仅局限于单边治理结构,应当寻求股东与其他相关主体之间的利益平衡。瞿宝忠[31]、王季[32]提出,控制权配置是在股东大会、董事会和经理层这三种层面利益相关者之间的配置,并在此基础上划分和整合了不同控制权配置类型的公司,分析了公司的治理效率及其对公司绩效的影响。本文借鉴瞿宝忠[31]、王季[32]对控制权配置结构划分的思想,提出了三层次公司控制权配置类型。

1.股东层面的控制权。股东在公司中享有收益权和表决权,股东的持股比例决定了其拥有的收益权,其拥有的表决权大多通过股东大会、依据资本多数决议制度行使。资本多数决议制度的核心是多数股份的支配性地位,遵循“一股一表决权”的股权平等原则,从本质上讲,股东的持股比例也决定了其所拥有的表决权,股东的表决权会随着持股比例的升高而增大。小股东往往持有较少股份,且不参与企业的实际运营,其有限的投票权难以对议案表决产生实质性的影响,由此小股东往往会放弃“用手投票”方式,转而采用“用脚投票”方式,在公司的控制权配置中难以显示其具体的控制权特征。因此,本文在研究股东层面的控制权配置时主要探讨公司大股东的控制权。

根据我国公司法规定,股东的持股比例存在四个关键节点:10%(持有公司10%以上股份的股东可以请求召开临时股东大会)、30%(股东持有公司30%以上股份,必须进行强制要约收购)、50%(绝对控股点,股东大会上的决议必须出席会议的股东半数以上同意)、66.7%(經出席股东大会的三分之二以上的股东同意,股东大会可以修改公司的章程,减少或增加公司的注册资本,合并、分离或解散公司以及变更公司的形式)。但是在公司实际经营过程中,股东持股比例超过50%就可以形成绝对控股,同时,大股东持股比例超过66.7%和低于10%的公司非常少,2016年创业板上市公司大股东持股比例超过66.7%的公司几乎为零,而低于10%的公司占比也仅为2%。因此,本文略去66.7%和10%这两个持股比例节点,对第一大股东持股比例的划分节点为30%和50%。 设Sn为第一大股东持股比例,0<Sn<1,本文以30%和50%为两个节点对股东层面控制权进行划分,具体见表1。

2.董事会层面的控制权。董事会在进行决议的表达和实施时,依据的也是多数决议制度,但不同于股东大会以持股比例作为决策基础,董事会主要通过参加董事会的董事所表决的票数占比来行使决策权,最终作出的决议必须经一半以上董事会成员通过。因此,本文将董事会层面控制权定义为占全体董事会的某个特定比例,根据我国《公司法》所规定的简单多数原则,将董事会的控制权节点定为50%。在现代公司制企业中,普遍存在着股权高度集中以及内部人控制现象,导致董事会中最常见的两种类型是受大股东控制的董事会和受经理层控制的董事会,本文以大股东占董事会席位比例和经理层占董事会席位比例进行区分,将董事会分为三种类型:受大股东控制、受经理层控制、相对独立。具体见表2。

3.经理层面的控制权。经理层作为内外部信息的接受和处理中心,更加了解公司的资源、实际经营状况以及公司所处的市场情况,实际掌握着公司的经营管理权,在公司运营管理过程中起着至关重要的作用。总经理作为经理层的核心,掌握着公司经理层面的主要控制权,其拥有的决策权由董事会授予,同时,总经理还拥有特定的人事提案权,其控制权不用通过多数投票原则实施,且难以进行界定。因此,本文结合我国上市公司的实际情况界定经理层面的控制权状况,主要以总经理对第一大股东的最终归属性来判别。若公司的总经理由大股东直接或间接委派,则定义其经理层面的控制权配置类型为M1;若公司的总经理为董事会聘用的独立性较强的职业经理人,则定义其经理层面的控制权配置类型为M2;总经理的任命方式不属于以上两种类型的情况较少,通过这类方式任命的总经理也具有较强的独立性,因此也可纳入M2。具体见表3。

4.控制权配置类型。董事会在公司治理链中起着重要的中心枢纽作用,它不仅是公司股东的代理人,还是经理层的委托人,在公司治理机制中起着关键作用,高效的董事会不仅可以做出更有利的决策,还可以有效提高治理效率和公司价值。本文以董事会层面的控制权配置状况作为分组依据,将控制权配置模式分为三组,研究不同的控制权配置模式对超额现金持有的影响。董事会状态为A的为第一类,表示“大股东控制的董事会”;董事会状态为B的为第二类,表示“经理层控制的董事会”;董事会状态为C的为第三类,表示“独立或制衡的董事会”。

将以上三个维度综合起来分析公司总的控制权配置状态,可得到表4所示的18种控制权配置类型。

基于前文分析可知,本文通过三个层面的整合将公司控制权配置类型分为了18种,通过对样本公司进行初步统计可知,公司控制权配置类型主要为类型14(S2CM1)、类型17(S2CM2)、类型18(S3CM2),分别占样本公司总量的10.25%、27.81%和41%,覆盖了79.06%的公司。由于其他控制权配置类型分布的公司太少,没有统计学意义,因此本文只探讨类型14、类型17和类型18这三种控制权配置类型下公司的超额现金持有情况。

四、理论分析及研究假设

(一)第一大股东持股比例与超额现金持有

传统公司治理理论认为,在股权分散的情况下,公司的所有权分散在众多的小股东手中,他们既没有动力也没有能力对管理层进行监督和约束,这种

“搭便车”的行为会导致经理层成为公司的实际控制者,公司的主要代理矛盾就表现为管理者和股东层面的冲突。管理者出于风险厌恶、免受资本市场监督、消极工作以及追求自利行为等动机,会利用其所拥有的剩余控制权持有大量超额现金,进行盲目的过度投资甚至投资一些净现值为零的项目,或增加自身在职消费和控制权力,从而构建自己的企业帝国。随着大股东股权比例的提高,大股东监督管理者的动力也会随之提高,从而可以在一定程度上抑制管理层的自利行为。然而,在委托代理理论下,除管理者和股东之间存在代理冲突外,大股东与中小股东之间也普遍存在着代理问题。例如,大股东会通过关联方交易等方式掏空公司,侵占中小股东的利益[10]。大股东监督管理者的成本无法得到相应的收益,相比于共享收益而言私有收益的实现难度较小,大股东对资金的占用动机增强,进而会攫取更多的私人收益,此时大股东的“利益侵占效应”大于“利益协同效应”,从而导致超额现金持有水平提高。

当大股东持股比例提高到可以相对或绝对掌握公司控制权时,其现金流权与控制權的一致性较强,所有权比例的提高也削弱了大股东获取控制权私有收益的动机,其更有动力去经营公司。黄晓波等[33]通过回归分析发现,当第一大股东拥有绝对控制权时,公司现金持有量会逐渐减少。在股权相对集中的情况下,大股东和其他股东之间的矛盾固然存在,但其本质目标是一致的,即实现公司价值的最大化,此时大股东会通过改善现金持有价值而带来公司市场价值的提升。大股东所拥有的控制权能够有效激发其卓越的管理能力和监督力,大股东会更加用心地经营公司,进而分享到更多的公司收益。同时,由于大股东股权比例较高,大股东对经理层的控制能力也越强,这种对经理层造成的威胁将使得经理层更努力地经营,并尽可能做出对大股东有利的决策,行为会更加规范,自利动机相应减弱。此时,大股东的

“利益协同效应”大于“利益侵占效应”,从而能有效降低超额现金持有水平。

基于以上分析,本文认为第一大股东持股比例与超额现金持有之间存在着非线性关系,当第一大股东处于较低的持股比例状态时,两者之间呈正相关关系,而当第一大股东处于高持股比例状态时,超额现金持有水平会随着持股比例的增加而逐渐降低。因此,提出以下假设:

假设1:第一大股东持股比例与超额现金持有呈倒U型关系。

(二)董事会层次的控制权与超额现金持有

董事会是公司治理中的关键环节,它从股东利益的角度出发监督经理层,进而降低代理成本,提高治理效率和公司绩效。董事会层次的控制权通过董事会席位的占比来体现,不同的董事会结构存在不同的代理成本及公司治理效率,从而影响公司的超额现金持有量。

由大股东控制的董事会下,大股东在董事会的席位占比达到了一半以上,股东对董事会有着实际控制力,这时的董事会更多代表的是大股东的利益,股东的想法会很大程度上影响董事会的经营决策,减弱了股东和董事会之间的制衡作用,董事会监督的有效性无法真正发挥。大股东影响的董事越多,大股东越有能力左右董事会的投票权,从而更多地做出对自己有利的决策,攫取更多的控制权私有收益。谢玲芳、朱晓明[34]研究发现,控股股东在董事会中所占比例是反映公司治理水平的一个重要表征,当董事会的席位大部分都由控股股东控制时公司以“侵占”效应为主,公司的治理效率较差,会降低公司价值。因此,本文认为,大股东在董事会的席位占比越大,其在公司的实际控制权越大,其越有可能通过控制董事会决策而出现资金占用、关联方交易等侵占行为,从而引起公司的超额现金持有量增多。由经理层控制的董事会下,董事会中的成员大多在管理层任职,可以提高董事会和经理层之间的信息沟通效率,进而使经理层的决策更加高效。但同时,由于经理层在董事会所占席位超过一半,容易导致内部人控制现象,这会负面影响董事会对经理层的牵制力,不利于董事会对经理层的有效监督,经理人可能会利用自身对董事会的控制力做出“寻租”行为,董事会的决策更多体现了内部人的意志。因此,本文认为在内部人控制的董事会下,经理层可能会利用在董事会上的投票权做出更多有利于自身的决策,通过持有更多的超额现金来实现自己固守职位、谋取私利的目的。

独立制衡的董事会下,董事会不偏袒任何一方,而是会充分发挥各个主体的长处,变得更加专业和高效,从而制定出更加合理有效的战略,董事会还会更有效地履行自己的监督职责,从而提高公司治理效率,降低代理成本,减少不合理的超额现金持有。

独立董事一般不在公司内部任职,且独立于公司股东,在公司经营过程中仅运用自己的专业知识对公司事务做出独立判断,其独立性和专业性使其能够中立、自由地发表意见,客观地监督经理层,维护中小股东权益,防止内部人控制,独立董事相比内部董事是公司管理者更有效的监督者。独立董事不仅仅可以通过监督管理者行为来降低代理成本、提高公司治理效率,同时独立董事还具有咨询功能,可以利用其专业知识帮助董事做出最优决策,也可以降低经理人获取信息的成本。独立董事所带来的信息优势可以大大降低现金的管理成本和机会成本,减少不必要的现金持有量,进而提高公司的决策效率。因此,本文认为独立董事比例与超额现金持有负相关。基于以上分析,提出假设:

假设2a:大股东在董事会的席位占比与超额现金持有正相关。

假设2b:经理层在董事会的席位占比与超额现金持有正相关。

假设2c:独立董事比例与超额现金持有负相关。

(三)经理层次的控制权与超额现金持有

经理层所拥有的控制权与总经理的任命方式有关。大股东委派的任命方式下,股东的实际控制力加强,大股东的意志与利益动机会在很大程度上限制经理层的行为,公司决策多体现为大股东的意愿,但可能会出现大股东与经理层的利益冲突,从而影响公司治理效率。同时,由于公司存在着大股东监督的外部性和控制权私人收益,大股东就会放弃公司价值最大化的目标,转而依托自身控制权实现个人利益的最大化。在这种情况下,经理层可能会通过自己所掌握的信息优势与大股东合谋,配合大股东攫取私人收益。而由董事会所委派的总经理一般多为职业经理人,专业性较强,做出的决策有效性高,有利于提升公司的管理水平。同时,作为职业经理人的总经理相对来说较为独立,会受到股东和董事会的监督与制约,内部控制相对来说会更加有效,总经理也会尽可能做出有利于提升公司价值的决策。综上所述,本文认为受大股东委派的经理人独立性较弱,其做出的决策多体现了某些利益集团的意志,不能独立执行董事会的决策,增加了公司经营过程中的代理成本,进而会增加超额现金持有。

基于以上分析,本文认为总经理由大股东委派会导致超额现金持有量增加。因此,提出以下假设:假设3:由大股东委派总经理与超额现金持有正相关。

(四)三种主要控制权配置类型下的超额现金持有量

控制权配置类型14(S2CM1)下,第一大股东持股比例在30%~50%之间,董事会处于独立制衡状态,经理层受大股东控制。此时大股东在股东大会的控制权属于相对控股地位,其他股东有机会在股东大会上通过行使投票权影响公司的决策,同时大股东也有更大的动力去监督和管理经理层,防止经理层做出不利于股东的决策。但是这种情况下,总经理由大股东实际控制,經理层受制于大股东,可能会出现合谋侵占中小股东利益的情况,而且这种类型下也没有出现“三权分控”的局面,因此本文认为类型14不是最优的控制权配置状态。

类型17(S2CM2)下,第一大股东持股比例在30%~50%之间,董事会处于相对独立制衡状态,经理层不受大股东委派。此种类型与类型14相比,总经理不受大股东控制,相对来说可以真正实现“三权分控”,有利于公司治理机制更好地发挥作用,超额现金持有量也会相对较低。因此,本文认为类型17代表了相对最优的控制权配置状态。

类型18(S3CM2)下,第一大股东持股比例在30%以下,董事会处于独立制衡的状态,总经理不受大股东控制。这种情况下,虽然也是“三权分控”状态,但是相对较低的持股比例会增加第一大股东控制地位的不稳定性,大股东对经理层的监督力也会降低。同时,大股东的所有权与控制权分离程度较高,更易通过持有超额现金而对公司进行利益侵占,其“利益侵占”的动机更强。因此,类型18不是最优的控制权配置状态。基于以上分析,提出假设:

假设4:类型17在以上三种主要控制权配置类型中,是超额现金持有最低的类型。

五、实证研究

(一)样本选择与数据来源

本文主要研究创业板上市公司控制权配置与超额现金持有之间的作用机理。创业板市场成立于2009年,前五年的发展相对来说不成熟,市场较不稳定,因此本文剔除了2013年以前的数据,选取2014~2016年创业板所有上市公司作为研究样本。为避免异常数据对研究结果产生影响,本文剔除了变量指标存在缺失的公司,最终得到1395家创业板上市公司数据。本文的研究数据主要来自国泰安

(CSMAR)数据库、万德(wind)数据库以及通过手工整理公司年报获得,并采用SPSSStatistics21.0软件进行数据统计分析。

(二)变量定义与模型构建

1.被解释变量:超额现金持有。超额现金持有(ABSEXCASH)是指公司实际现金持有与正常现金持有水平的差额。本文对超额现金持有水平的估计参照Opler等[2]、Dittmar等[11]的方法,通过构建模型估算出公司的正常现金持有水平,然后用模型的

回归残差作为超额现金持有的代理变量。首先,參照辛宇等[13]的做法用如下指标衡量公

司的现金持有水平(CASH):

CASH=ln现金及现金等价物

总资产-现金及现金等价物

公司所属的行业不同,其资产类型、风险以及对资金的需求也不同,这都会对现金持有水平产生显著的影响。考虑到行业因素的问题,本文将对上式中计算的现金持有水平进行行业调整:

IACASH=CASHit-CASHIt

其中,IACASH是指经过行业调整后的现金持有水平,CASHit是指公司i在t年末的现金持有水平,CASHIt是指公司i所在行业I在t年末的现金持有水平的中位数。

根据超额现金持有的融资优序理论,假设公司中不存在管理层和大股东、大股东和中小股东的代理问题,公司的现金持有量更多是由公司的财务特征而决定的。本文将选用公司规模、现金流量回报率、现金替代物、财务杠杆、资本性支出、成长性、银行债务、现金股利等方面的因素对企业的正常现金持有水平进行估计。

以行业调整后的实际现金持有(IACASH)为解释变量,以相关的财务特征为自变量,在此基础上,还控制了年度和行业虚拟变量,进而得到如下基于财务特征的现金持有水平估计模型:

IACASH=β0+β1SIZE+β2IACF+β3CASHTD+β4FLEV+β5CPEX+β6INVEST+β7BANK+β8DIV+β9Year+β10Industry+ε(1)

模型中各变量的定义如表5所示。

上述估计模型预测了公司的正常现金持有水平,公司的超额现金持有即为该模型计算得出的残差ε值。由于在公司中,代理问题引起的并不仅仅是现金冗余,也有可能是现金短缺,超额现金持有水平指的是一种偏离正常现金持有的程度,所以残差ε可能为正数或负数。因此,本文取残差ε的绝对值(ABSEXCASH)衡量超额现金持有。

2.解释变量。在关于公司控制权配置与超额现

金持有的理论分析中,本文将控制权配置模式分为了18种,进而深入探究了控制权配置与超额现金持有之间的关系。为了保证实证与理论分析部分紧密结合,本文在实证分析阶段所采用的具体解释变量将对应前文控制权配置模式的划分标准。具体变量定义见表6。

3.控制变量。公司的超额现金持有量除了受到代理冲突的影响,还会受到公司其他相关因素的影响。因此,本文借鉴已有相关文献,选取营业利润率、总资产周转率、年份以及行业等变量作为控制变量。具体变量定义见表6。

4.模型设定。根据上文的研究假设以及具体变量设定,本文构建了如下线性回归模型(2)、(3)、

(4),用以检验控制权配置特征对超额现金持有的作用机理:

其中,模型(2)用于检验股东层面的控制权对超

额现金持有的影响,模型(3)和模型(4)分别用于检验董事会层面和经理层面的控制权与超额现金持有的关系。

(三)描述性统计

1.主要变量的描述性统计。表7是主要变量的描述性统计。由表7可以看出:在本文的1395个观测值中,超额现金持有(ABSEXCASH)的均值为1.309,标准差高达0.871,最小值接近于0,最大值为4.781,说明创业板上市公司的超额现金持有水平相对来说较高,且不同公司之间差异较大。第一大股东持股比例(Shareholder)的均值为0.314,最小值为0.042,最大值为0.812,说明在创业板上市公司中大股东的持股比例平均为31.4%,一股独大的问题有所缓解,但仍存在股权高度集中于第一大股东的公司。大股东在董事会的席位占比(DS)均值为0.214,经理层在董事会的席位占比(DM)均值为0.299,两个变量的均值均小于50%,说明在创业板上市公司中,董事会不受大股东或经理层控制,大多数公司的董事会处于独立或制衡状态。独立董事比例(IND)的均值为0.381,说明创业板上市公司的独立董事比例基本上都达到了1/3的要求。总经理任职方式(Mn)的均值为0.22,说明有22%的公司其总经理是由大股东直接或间接委派的,78%的公司的总经理由董事会根据公司的相关制度选拔。

2.控制权配置模式统计。本文对公司控制权配置模式也进行了描述性统计,结果见表8。从表8来看,我国2014~2016年共1395家创业板上市公司,由大股东控制的董事会有41家,占2.94%;由经理层控制的董事会有38家,占2.72%;独立制衡的董事会有1316家,占94.34%,说明创业板上市公司中大多数企业的董事会均呈独立制衡的状态。控制权配置类型主要分布在S2CM1、S2CM2、S3CM2三种模式中,即主要集中在14、17和18这几种类型,类型14有143家公司,占全部样本公司的10.25%,类型17有388家公司,占全部样本公司的27.81%,类型18有572家公司,占全部样本公司的41%,属于其他控制权配置模式的公司数目相对较少,不具有统计学意义。因此,本文在分析不同控制权配置模式下超额现金持有状况时,主要对14、17和18三种控制权配置模式进行分析与比较。

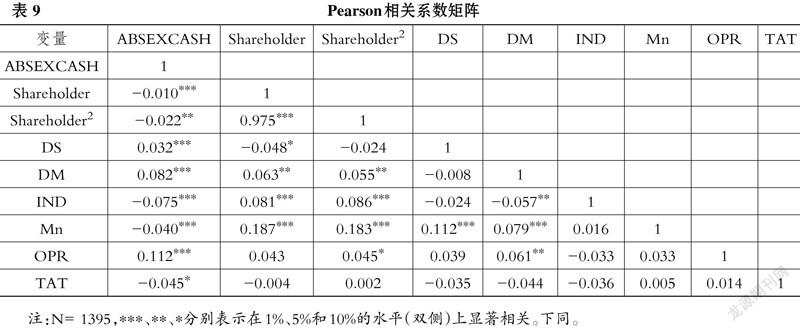

(四)相关性分析

为了检验自变量与因变量之间的相关程度,及避免模型中各变量之间相关性过大对回归结果的可靠性造成影响,本文对回归模型中的变量进行了相关性检验,结果见表9。从表9中可以发现各变量之间的相关系数及其显著性反应,超额现金持有(ABSEXCASH)与第一大股东持股比例(Shareholder)在1%的水平上负相关,至于两者的最终检验结果以及相关关系,还需通过进一步的实证检验进行分析。超额现金持有(ABSEXCASH)与大股东在董事会的席位占比(DS)、经理层在董事会的席位占比(DM)均在1%的水平上正相关,说明大股东或者经理层在董事会的席位占比越大,超额现金持有量越多。超额现金持有(ABSEXCASH)与独立董事比例(IND)在1%的水平上负相关,说明独立董事比例有助于降低超额现金持有水平。超额现金持有(ABSEXCASH)与总经理任职方式(Mn)在1%的水平上负相关,说明总经理由大股东委派时企业的超额现金持有量反而较低。超额现金持有(ABSEXCASH)与营业利润率(OPR)在1%的水平上正相关,与总资产周转率(TAT)在10%的水平上负相关。总之,除Shareholder与Shareholder2之间的相关系数外(Shareholder2由Shareholder计算平方得到),其余所有解释变量之间的相关系数均小于0.4,且基本都保持在0~0.2之间,属于微弱相关。因此,可以排除各解释变量之间存在严重的多重共线性问题。

(五)控制权配置与超额现金持有的回归结果

通过表10的回归结果可以发现:1第一大持股比例(Shareholder)的系数为正,且在10%的水平上显著,说明随着第一大股东持股比例的提高,超额现金持有会增加;而第一大股东持股比例的平方项(Shareholder2)系数为负,且在10%的水平上显著,这说明第一大股东持股比例与超额现金持有之间存在着显著的倒U型关系,即当第一大股东持股比例提高到一定程度的时候,超额现金持有量与第一大股东持股比例呈负相关关系,而当持股比例较低时,则会与第一大股东持股比例呈正相关关系。这与假设1相符,说明当第一大股东持股比例达到相对或者绝对控制程度时,更多地体现为利益协同效应。2在董事会层面上,大股东在董事会的席位占比(DS)系数为正,在1%的水平上显著,说明大股东在董事会的席位占比与超额现金持有显著正相关,大股东在董事会的人数增加,可能会增强大股东谋取私利的动机,降低董事会的独立性,从而带来超额现金持有量增加。经理层在董事会的席位占比(DM)的系数也为正,且在5%的水平上显著,说明经理层在董事会的席位占比也与超额现金持有量正相关,经理层的席位占比越高,越容易引起内部人控制现象,可能通过对董事会的控制,以超额现金持有实施寻租行为。独立董事比例(IND)的系数为负,且在1%的水平上显著,说明独立董事比例与超额现金持有呈显著负相关关系,独立董事的高独立性和专业性可以有效提高董事会的治理效应,有助于董事会更好地监督股东和经理层的行为,从而降低超额现金持有量。这与假设2相符。3在经理层面上,总经理任职方式与超额现金持有在5%的水平上呈负相关关系,表明总经理由大股东委派会降低超额现金持有,这与假设3不符,分析其原因可能是我国目前的职业经理人市场不够完善,监督机制不健全,这种情况下董事会的监督成本可能会增加,同时总经理无法代表股东的利益,也会增加大股东和经理层的代理冲突,可能会导致总经理的寻租行为,超额现金持有量也会随之增多。

(六)稳健性检验

为了使研究结果更加稳健,本文还做了如下检验:以现金及现金等价物/总资产计算公司层面的现金持有,之后按照前文所述超额现金持有估计模型计算超额现金持有,所得回归结果没有实质性变化,说明回归结果具有稳健性。

(七)控制权配置模式与超额现金持有比较分析

本文分别计算出3种控制权配置类型下公司的经营绩效均值、标准差等统计学指标,然后对3组超额现金持有量进行单因素方差分析,结果见表11和表12。

从表11的均值来看,在三类控制权配置模式下,类型14的均值为1.1816,类型17的均值为1.2554,类型18的均值为1.4071,综合比较发现类型14的超额现金持有均值最小。这与理论假设不符,类型17(S2CM2)与类型14(S2CM1)的区别在于总经理是否受大股东控制,从理论上说由董事会委派的总经理大多是职业经理人,其专业性更强,做出的决策更加理性,但实证结果却显示类型17的超额现金持有量高于类型14,原因可能是总经理作为职业经理人,并没有充分发挥其专业性和独立性的优势,反而增加了董事会的监督成本以及第一类代理成本,总经理可能会基于信息优势更多地通过超额现金持有进行自身帝国的构建。虽然理论上认为类型17是相对来说较为稳定的“三权分控”状态,但实际上这种模式可能并没有真正发挥对降低超额现金持有的正向影响。同时,本文通过数据统计发现,在相对独立制衡的董事会下,类型13(S1CM1)下超额现金持有量最低,这说明当大股东绝对控股时,其用心经营公司的动力更强,其个人利益与公司的根本利益一致,经理层的行为也会更加规范,公司的治理效率较高,超额现金持有量较低,这与前文的假设相符。在表10中3种控制权类型Sig值为0.002,说明上述3种控制权配置类型的超额现金持有均值差异显著。

六、结论与启示

本文以创业板上市公司为研究样本,考察了委托代理理论下公司控制权配置对超额现金持有的影响。结论如下:1第一大股东持股比例与超额现金持有呈显著的倒U型关系,在第一大股东持股达到一定比例后,大股东的控制权更多地呈现出利益协同效应,超额现金持有量也随之降低。2大股东在董事会的席位占比和经理层在董事会的席位占比皆与超额现金持有呈正相关关系,说明董事会处于独立制衡的状态更利于提高公司治理效率,降低超额现金持有量;独立董事比例与超额现金持有量呈显著负相关关系,说明适当提高独立董事比例有利于提高公司治理效率。3总经理任职方式与超额现金持有呈负相关关系,这说明总经理为职业经理人反而会增加代理成本,超额现金持有量也会增多。4通过比较分析发现,三种主要控制权配置模式中,类型17没有达到其理论上的最优状态,相比来说类型14的超额现金持有量较低,说明我国最优控制权配置模式没有完全发挥其有效性,需要进一步优化该模式。

本文的研究结论对于完善公司治理机制、降低超额现金持有量具有重要的启示意义:1保持合理的大股东持股比例。大股东掌握公司一定程度的控制权,会更有动力经营公司,做出的决策更加符合公司的根本利益,大股东控制多体现为利益协同效应,有效削弱了利益侵占动机,同时,大股東也会更积极地发挥对董事会和经理层的监督作用,缓解公司代理问题。因此,保持一定的大股东持股比例,可以提升公司的治理效率,降低超额现金持有量。2提高董事会独立性,通过选拔独立董事有效发挥董事会的功能。多引进高素质的独立董事有利于提高董事会治理水平,同时加强对独立董事的考核,避免出现“花瓶董事”现象,使之切实为公司带来价值。3完善经理层的选拔及激励机制。从本文的研究结果来看,总经理通过市场机制选拔,会增大委托代理成本,导致超额现金持有量的增加,类型17区别于类型14就在于总经理的选拔方式,由董事会选拔的职业经理人并没有发挥其优势,反而造成了类型17的超额现金持有量高于类型14。因此,公司应该完善经理层的选拔机制,选出最有能力的经理人,在聘用合同中将经营者所享有的权利、责任和义务进行明确界定,以此约束经理层的机会主义行为。同时,应给予经理层一定的激励,建立经理人失业保险制度等退出机制,降低经理人转换成本和防御动机,使经理层更好地行使其控制权,完全发挥其能力为企业创造更多价值。

主要参考文献:

[1] Steven Fazzari, R. Glenn Hubbard, Bruce C. Petersen. Financing constraints and corporate in⁃vestment[J].Brookings Papers on Economic Ac⁃tivity,1988(1):141 ~ 195.

[2] Tim Opler,Lee Pinkowitz,Rene Stulz,Rohan Williamson. The determinants and implications of corporate cash holdings[J].Journal of Financial Economics,1999(52):3 ~ 46.

[3] Michael Faulkender, Rong Wang. Corporate financial policy and the value of cash[J].The Jour⁃nal of Finance,2006(61):1957~1990.

[4]張莉芳.融资约束、高额现金持有和投资效率[J].山西财经大学学报,2013(4):114~124.

[5] Michael C. Jensen. Agency costs of free cash flow,corporate finance and takeovers[ J].The American Economic Review,1986(76):323 ~ 329.

[6] Nikolov B.,Whited T. M.,Frésard L.,et al.. Agency conflicts and cash:Estimates from a struc⁃tural mode[l J].Journal of Finance,2011(5):1883 ~ 1921.

[7]杨兴全,张丽平,吴昊旻.市场化进程、管理层权力与公司现金持有[J].南开管理评论,2014(2):34~45.

[8] Faccio M.,Lang L. H. P.. The ultimate ownership of western european corporation[s J].Journal of Fi⁃nancial Economics,2002(3):365~395.

[9]李增泉,孙铮,王志伟.“掏空”与所有权安排——来自我国上市公司大股东资金占用的经验证据 [J].会计研究,2004(12):3~13.

[10]赵国宇.大股东控制下的股权融资与掏空行为研究[J].管理评论,2013(6):24~30.

[11] Dittmar A.,Mahrt- Smith J.,Servaes H.. Inter-national corporate governance and corporate cash holdings[J].Journal of Financial & Quantitative Analysis,2003(1):111 ~ 133.

[12]张人骥,刘春江.股权结构、股东保护与上市公司现金持有量[J].财贸经济,2005(2):3~9.

[13]辛宇,徐莉萍.公司治理机制与超额现金持有水平[J].管理世界,2006(5):136~141.

[14] Francis B.,Hasan I.,Song L.,et al.. Corporate governance and investment-cash flow sensitivity: Evidence from emerging markets[ J].Emerging Markets Review,2013(6):57~71.

[15] Claessens S.,Djankov S.,Fan J. P. H.,et al.. Disentangle the incentive and entrenchment effects of large shareholding[J].Journal of Finance,2002(6):2741 ~ 2771.

[16]韩忠雪,周婷婷.股权结构、代理问题与公司现金持有——基于我国上市公司面板数据的分析[J].山西财经大学学报,2008(10):88~95.

[17]姜毅.投资者保护、大股东持股比例与现金持有量[J].财经理论与实践,2013(2):58~63.

[18]张玉春.中国上市公司现金持有与股权结构的实证研究[J].统计与决策,2009(24):143~145.

[19] Lee K. W.. Corporate voluntary disclosure and the separation of cash flow rights from control rights[J].Review of Quantitative Finance & Ac⁃counting,2007(4):393 ~ 416.

[20]廖理,肖作平.公司治理影响公司现金持有量吗——来自中国上市公司的经验证据[J].中国工业经济,2009(6):98~107.

[21]武晓玲,翟明磊.经理层机制与上市公司现金持有研究——基于委托代理关系视角[J].山西财经大学学报,2010(1):87~93.

[22]许楠,曹春方.独立董事网络与上市公司现金持有[J].南开经济研究,2016(6):106~125.

[23] Ozkan A.,Ozkan N.. Corporate cash holdings: An empirical investigation of UK companies[J]. Journal of Banking & Finance,2004(9):2103 ~2134.

[24]胡國柳,刘宝劲,马庆仁.上市公司股权结构与现金持有水平关系的实证分析[J].财经理论与实践,2006(4):39~44.

[25] Grossman S. J.,Hart O. D.. The costs and ben-efits of ownership:A theory of vertical and lateral integration[J].Journal of Political Economy,1986 (4):691 ~ 719.

[26] Hart O.,Moore J.. Property rights and the nature of the firm[J].Journal of Political Econo⁃my,1990(6):1119 ~ 1158.

[27]蔡吉甫,陈敏.控制权性质、管理层持股与公司治理效率[J].产业经济研究,2005(3):16~22.[28]周瑜胜,宋光辉.集中式股权结构、公司控制权配置与并购绩效——基于中国上市公司2004~2012年股权收购的证据[J].山西财经大学学报,2014(8):72~83.

[29] Rajan,Zingales. The governance of the new enterprise[J].Corporate Governance,Theoretical & Empirical Perspectives,1998(2):387~432.

[30]葛结根.上市公司控制权配置效率的比较分析——基于帕累托标准、希克斯标准与利益相关者标准[J].中南财经政法大学学报,2017(1):3~9.

[31]瞿宝忠.公司控制权配置:模型、特征与效率性选择研究[J].天津:南开管理评论,2003(3):26~31.

[32]王季.控制权配置与公司治理效率——基于我国民营上市公司的实证分析[J].经济管理,2009(8):45~51.

[33]黄晓波,邓俊秀,胡施羽.股权结构、不确定性与现金持有异象——经验证据及其解读[J].南京审计学院学报,2017(1):45~56.

[34]谢玲芳,朱晓明.董事会控制、侵占效应与民营上市公司的价值[J].上海经济研究,2005(1):63~69.