我国中小企业融资风险控制预警模型的构建

2019-09-10彭震

彭震

摘要:我国中小企业融资难、融资贵一直是困扰中小企业快速发展的关键性问题,但由于我们金融体系的不完善以及传统商业银行等金融服务机构对中小企业的融资特点与风险特征了解程度不足,相应风控措施不到位,致使中小企业融资的不良率居高不下,大大影响了国内中小企业融资服务机构开展中小企业融资业务的积极性。本文正是以此为契机,通过对中小企业融资风险的研究与分析,采用定量与定性相结合并运用层次分析等科学方法构建中小企业融资风险控制模型,从而为商业银行、小额贷款、商业保理、融资租赁和担保机构等开展中小企业融资业务提供有益的帮助。

关键词:中小企业融资;风险控制;预警模型

从我国中小企业融资业务的实务来看,中小企业在宏观的经营环境中处于不利位置,在激烈的市场竞争中与大中型企业比较处于弱势地位,再加之中小企业自身的实力弱,总体抗风险能力不足等原因,使得中小企业的融资风险很高,是制约中小企业融资服务机构开展融资业务的主要原因,本文正是以中小企业面临的各类融资风险为出发点来构建风险控制模型,通过模型发现和识别风险,在此基础上对风险程度和范围以及未来的发展态势进行预测,并发出相应的风险预警信号,从而方便中小企业融资服务机构对潜在的业务风险提前采取风险防范措施。

一、中小企业融资风险控制指标体系的建立

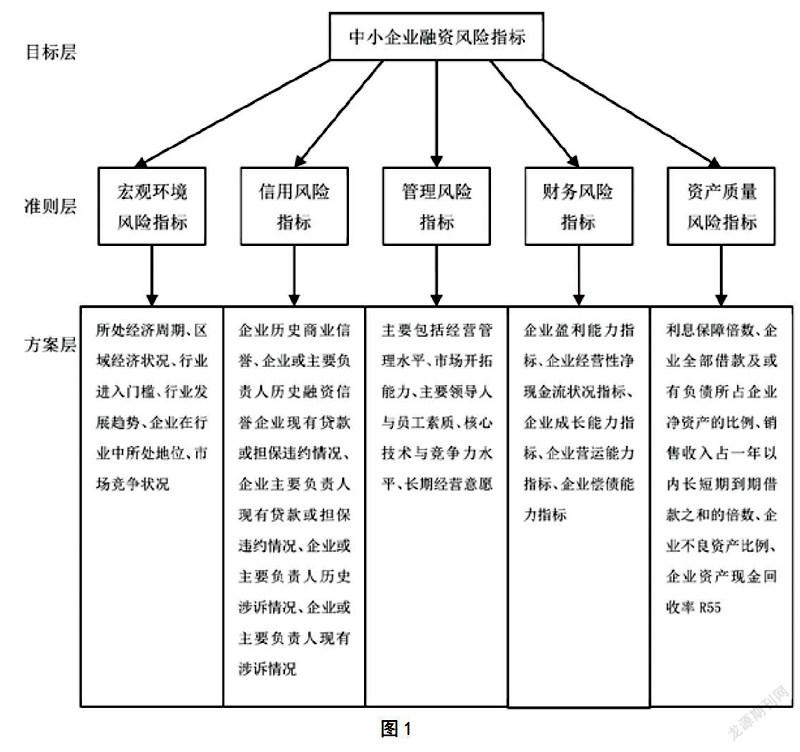

从目前引起我国中小企业融资风险的主要原因出发,选择了企业宏观环境风险、信用风险、管理风险、财务风险与资产质量风险等五个方面来建立中小企业融資风险控制指标体系。

(一)企业宏观环境风险指标(R1)

主要包括所处经济周期R11、区域经济状况R12、行业进入门槛R13、行业发展趋势R14、企业在行业中所处地位R15、市场竞争状况R16等六项指标。

(二)企业信用风险指标(R2)

主要包括企业历史商业信誉R21、企业或主要负责人历史融资信誉R22、企业现有贷款或担保违约情况R23、企业主要负责人现有贷款或担保违约情况R24、企业或主要负责人历史涉诉情况R25、企业或主要负责人现有涉诉情况R26等六项指标。

(三)企业管理风险指标(R3)

主要包括经营管理水平R21、市场开拓能力R22、主要领导人与员工素质R23、核心技术与竞争力水平R24、长期经营意愿R25等五项指标

(e9)企业财务风险指标(R4)

主要包括企业盈利能力指标R41(主要指总资产报酬率、净资产报酬率与销售利润率三项指标的加权综合)、企业经营性净现金流状况指标R42(主要指现金流动负债比率)、企业成长能力指标R43(主要指销售收入同比增长率与净利润同比增长率两项指标的加权综合)、企业营运能力指标R44(主要指应收账款周转次数与存货周转次数两项指标的加权综合)、企业偿债能力指标R45(主要指现金比率、速动比率、流动比率与资产负债率等四项指标的加权综合)等五项指标。

(五)企业资产质量风险指标(R5)

主要包括利息保障倍数R51、企业全部借款及或有负债所占企业净资产的比例R52、销售收入占一年以内长短期到期借款之和的倍数R53、企业不良资产比例R54、企业资产现金回收率R55等五项指标。

在风险控制模型设计过程中,我们主要采用层级分析法简称AHP,按照层次分析法的思路,我们将风控指标分为两大类,其中企业宏观环境风险指标、信用风险指标以及管理风险指标为定性指标,而财务风险指标与资产质量风险指标为定量指标,同时构建指标体系内部的层次递进关系,从而将使指标体系层次化、明晰化,建立从目标层——准则层——方案层的风险控制层次分析模型如图1所示:

二、风险控制指标体系的权重确定

在完成了风控指标体系的层级分析模型后,最关键的就是要确定各层次各因素之间的权重,确定权重的基本步骤包括:

(1)首先计算下一层级的各指标针对上一层次指标的重要性进行两两比较,构造比较判断矩阵;

(2)其次根据判断矩阵计算来计算相对权重;

(3)最后再计算各层次指标对系统目标的综合权重。

利用层次分析法在确定各层次各因素之间的权重时,采用一致矩阵法,即通过两两相互比较,并引入标度的概念,以尽可能减少诸因素相互比较的困难性,从而提高比较的准确度。如对某一准则,对其下的各方案进行两两对比,并按其重要性程度评定级。按两两比较结果可以构成判断矩阵,其中判断矩阵满足一下条件:较结果)

判断矩阵元素aij的标度方法如表1:

(一)各因素相对重要性的量化

在按照层次分析法,进行风险指标相对重要程度进行进行相对重要性量化时,主要采用德尔菲法(也即专家评审法)。通常评审专家们对两个指标相对重要程度的比较判断是比较准确的,通过对专家的多轮征询,我们可以确定层次分析模型各指标相对重要的程度,在处理各位评审专家打分的分值中,采用去掉一个最高分和一个最低分后的平均分来作为该指标的得分值。

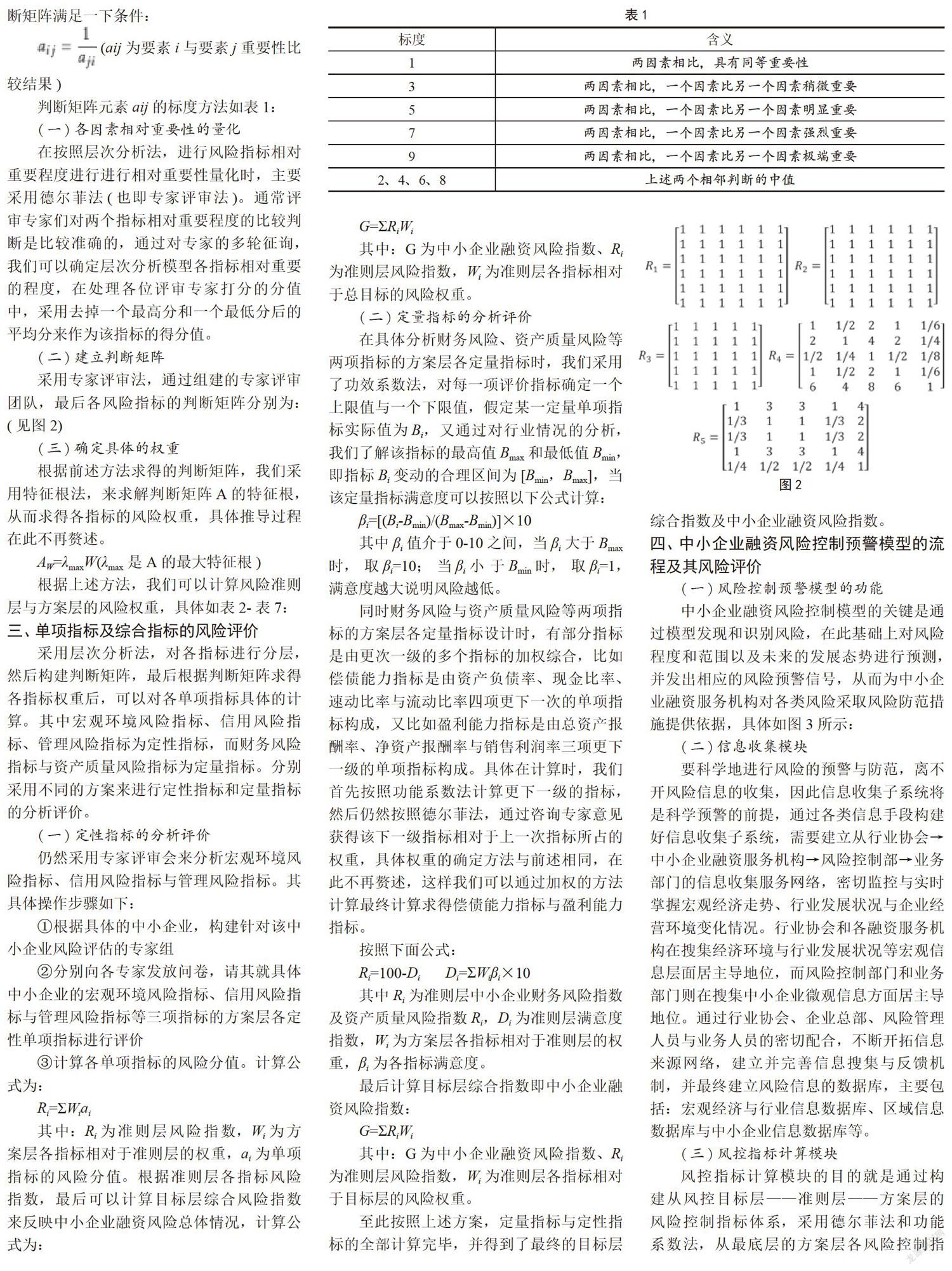

(二)建立判断矩阵

采用专家评审法,通过组建的专家评审团队,最后各风险指标的判断矩阵分别为:(见图2)

(三)确定具体的权重

根据前述方法求得的判断矩阵,我们采用特征根法,来求解判断矩阵A的特征根,从而求得各指标的风险权重,具体推导过程在此不再赘述。

根据上述方法,我们可以计算风险准则层与方案层的风险权重,具体如表2一表7:

三、单项指标及综合指标的风险评价

采用层次分析法,对各指标进行分层,然后构建判断矩阵,最后根据判断矩阵求得各指标权重后,可以对各单项指标具体的计算。其中宏观环境风险指标、信用风险指标、管理风险指标为定性指标,而财务风险指标与资产质量风险指标为定量指标。分别采用不同的方案来进行定性指标和定量指标的分析评价。

(一)定性指标的分析评价

仍然采用专家评审会来分析宏观环境风险指标、信用风险指标与管理风险指标。其具体操作步骤如下:

①根据具体的中小企业,构建针对该中小企业风险评估的专家组

②分别向各专家发放问卷,请其就具体中小企业的宏观环境风险指标、信用风险指标与管理风险指标等三项指标的方案层各定性单项指标进行评价

③计算各单项指标的风险分值。计算公式为:

R=∑Wa

其中:R为准则层风险指数,W为方案层各指标相对于准则层的权重,a为单项指标的风险分值。根据准则层各指标风险指数,最后可以计算目标层综合风险指数来反映中小企业融资风险总体情况,计算公式为:

G=∑RW

其中:G为中小企业融资风险指数、R为准则层风险指数,W为准则层各指标相对于总目标的风险权重。

(二)定量指标的分析评价

在具体分析财务风险、资产质量风险等两项指标的方案层各定量指标时,我们采用了功效系数法,对每一项评价指标确定一个上限值与一个下限值,假定某一定量单项指标实际值为B,又通过对行业情况的分析,我们了解该指标的最高值B和最低值B,即指标B变动的合理区间为[B,B],当该定量指标满意度可以按照以下公式计算:满意度越大说明风险越低。

同时财务风险与资产质量风险等两项指标的方案层各定量指标设计时,有部分指标是由更次一级的多个指标的加权综合,比如偿债能力指标是由资产负债率、现金比率、速动比率与流动比率四项更下一次的单项指标构成,又比如盈利能力指标是由总资产报酬率、净资产报酬率与销售利润率三项更下一级的单项指标构成。具体在计算时,我们首先按照功能系数法计算更下一级的指标,然后仍然按照德尔菲法,通过咨询专家意见获得该下一级指标相对于上一次指标所占的权重,具体权重的确定方法与前述相同,在此不再赘述,这样我们可以通过加权的方法计算最终计算求得偿债能力指标与盈利能力指标。

按照下面公式:

R=100-D D=∑Wβ×10

其中R为准则层中小企业财务风险指数及资产质量风险指数R,D为准则层满意度指数,W为方案层各指标相对于准则层的权重,β为各指标满意度。

最后计算目标层综合指数即中小企业融资风险指数:

G=∑RW

其中:G为中小企业融资风险指数、R为准则层风险指数,W为准则层各指标相对于目标层的风险权重。

至此按照上述方案,定量指标与定性指标的全部计算完毕,并得到了最终的目标层综合指数及中小企业融资风险指数。

四、中小企业融资风险控制预警模型的流程及其风险评价

(一)风险控制预警模型的功能

中小企业融资风险控制模型的关键是通过模型发现和识别风险,在此基础上对风险程度和范围以及未来的发展态势进行预测,并发出相应的风险预警信号,从而为中小企业融资服务机构对各类风险采取风险防范措施提供依据,具体如图3所示:

(二)信息收集模块

要科学地进行风险的预警与防范,离不开风险信息的收集,因此信息收集子系统将是科学预警的前提,通过各类信息手段构建好信息收集子系统,需要建立从行业协会~中小企业融资服务机构~风险控制部~业务部门的信息收集服务网络,密切监控与实时掌握宏观经济走势、行业发展状况与企业经营环境变化情况。行业协会和各融资服务机构在搜集经济环境与行业发展状况等宏观信息层面居主导地位,而风险控制部门和业务部门则在搜集中小企业微观信息方面居主导地位。通过行业协会、企业总部、风险管理人员与业务人员的密切配合,不断开拓信息来源网络,建立并完善信息搜集与反馈机制,并最终建立风险信息的数据库,主要包括:宏观经济与行业信息数据库、区域信息数据库与中小企业信息数据库等。

(三)风控指标计算模块

风控指标计算模块的目的就是通过构建从风控目标层——准则层——方案层的风险控制指标体系,采用德尔菲法和功能系数法,从最底层的方案层各风险控制指标入手,最终得出中小企业融资的综合风险指数,具体计算方法如前所述,在此不再赘述。

(四)预警信号判别模块

预警信号判别模块就是根据前述风险指标计算子系统获得的目标层、准测层、方案层各风险指标的风险指数高低来确定判别中小企业融资中的具体风险来源,并判別风险预警级别。中小企业融资风险的预警,关键在于提早发现潜在的风险来源,因此在设置预警指标时应该有前瞻性,同时中小企业融资风险的主要表现特征为:从行业、区域等宏观经济环境风险~中小企业经营风险~中小企业财务风险→中小企业资产质量风险转变过程,因此这对于我们预见风险的变化趋势有十分重要的帮助。

我们将中小企业融资风险等级划分低风险、中低风险、中风险、中高风险、高风险一共五个级别。并针对不同的行亚与地区特征,确定中小企业融资风险指数与风险等级、预警状况和防护等级间的对应关系如表s所示:

(五)风险防范措施模块

通过预警信号判别模块可以获得中小企业融资的风险等级、预警状况和防护等级信息,从而为采取风险防范对策提供依据。风险防范措施模块的功能是事先就准备好在各种风险等级条件下的防范措施与对策,一旦发出风险预警信号,则根据风险等级、预警状态和防护等级采取相应的风险防范措施,按照风控模型提前设定的预案来实施风险防范方案,使中小企业融资服务机构形成以事前控制为主的风险控制体系,最大限度地减少融资风脸以及其带来的损失

可以根据各中小企业融资服务机构对风险的容许程度,设定最低的综合风险指数数值,淘汰高于该数值的中小企业融资项目;对于符合最低风险容许程度的项目,采用风险定价的原则设计风险报酬,实现高风险高定价,低风险定价;同时根据风险等级,设定灵活的保证措施与融资期限,风险等级高的项目采用强担保并严格控制融资期限,风脸等级低的项目采用弱担保并给予更加灵活的期限支持,通过上述手段,确保优质的低风险项目可能获得从收费、保证措施以及期限上一系列优惠,进而规避因信息不对称引起的逆向选择问题。

(六)反馈与改进摸块

反馈与改进模块将根据风险控制预警模型的实际执行情况,实时跟进融资项目实际运行状况,并分析比较实际状况与模型预警状况间的差异,定期形成书面报告供专家分析参考,并获得改进意见,最终不断完善风险控制预警模型的设计。

五、结束语

在新形势下,从中央到地方、行业主管部门均在不断出台相应的鼓励政策,鼓励中小企业融资服务机构加大对中小企业的融资力度,因此金融体系内部的供给不足已经得到了很大的改善,因此如何改进中小企业融资的风险防控手段,更加科学的掌握中小企业的融资特点与规律,优化中小企业融资的资产质量已经成为所有中小企业融资服务机构急需解决的问题,希望中小企业融资风险控制预警模型能够为卜述机构开展中小企业融资业务提供有益的借鉴与探索,也期待中小企业融资行业能进一步健康持续发展。

参考文献:

[1]李志辉.现代信用风险量化度量和管理研究[M].中国金融出版社,2001.

[2]彭江平.商业银行风险管理的理论与系统[M].西南财经大学出版社,2001.

[3]陈建梁.银行业风险评估理论模型與实证[M].广东人民出版社,2002.

[4]侯定王.层次分析[M].安徽科学技术出版社,1990:

[5]徐龙华.国际银行风险监管评枯与预警系统探析[J].国际金融,2001(2).