高管过度自信、利益相关者资源需求压力与企业社会责任

2019-09-10钟马徐光华

钟马 徐光华

【摘要】行为理论的研究认为,企业高管的个人认知和行为偏差会影响投资、融资等企业活动。然而,高管过度自信特质偏差对企业社会责任活动的影响机制仍待深入探讨。基于2003~2017年沪深两市非金融类上市公司,通过全样本和倾向得分匹配样本研究发现,存在过度自信高管的企业的社会责任业绩水平更低;进一步的机制检验表明,当企业面临更高的利益相关者资源需求压力时,高管过度自信对企业社会责任业绩的影响会减弱。

【关键词】管理者过度自信;企业社会责任;高阶梯队理论;利益相关者资源需求压力

【中图分类号】F276【文献标识码】A【文章编号】1004-0994(2019)24-0026-10

【基金项目】国家自然科学基金项目“基于新媒体工具的企业社会责任负面信息‘漂绿活动的识别、后果与监管研究”(项目编号:71902090);中国博士后科学基金“新媒体背景下企业社会责任‘漂绿信息活动研究”(项目编号:2019M651843)

一、引言

近年来,有关企业社会责任的议题在实务界的讨论持续升温[1-3]。越来越多的企业高管将履行社会责任作为获得社会资本等企业发展所需潜在资源的重要途径。根据联合国全球契约和埃森哲(UNGCA)2013年的调查,九成以上的受访者认为企业社会责任是确保其未来成功的重要因素。在企业外部,社会公众和环境可持续发展的压力也迫使政府愈发重视企业社会责任活动。如2008年以来,我国企业监管机构持续发布通知和公告,要求中央企业和上市企业加强对于各类社会责任活动的关注和投入;2014年欧盟亦开始要求欧盟市场内部大型上市企业对于环境等社会责任信息进行披露,以加强对企业社会责任活动的监督[4]。

企业社会责任活动的蓬勃开展也为学术界提供了大量的研究议题,其中一个重要议题就是企业社会责任活动的驱动因素,即哪些因素驱动着企业社会责任活动?现有研究除了基于企业特质层面讨论此问题,也开始注意高管个人特质对企业社会责任活动的影响。作为企业重要活动之一的社会责任活动是否以及如何受到管理者个人特质的影响,成为近年来企业社会责任驱动因素研究的一个热点。本文以2003 ~ 2017年沪深两市非金融业上市企业为样本,分别使用主要高管薪酬比例和企业捐赠来衡量高管过度自信与企业社会责任业绩,考察两者之间的联系。研究发现,无论是基于全样本还是倾向得分匹配樣本,存在过度自信高管的企业的社会责任业绩水平更低;进一步考察不同利益相关者资源需求压力情境下两者之间关系的变化发现,在资源松弛度更低的企业中,由于面临更高的利益相关者资源需求压力,高管过度自信对企业社会责任业绩的影响更弱。最后,在替换因变量、样本时期和考虑同期内生性问题的稳健性检验中,以上研究结论依然成立。

本文的结论在一定程度上丰富了高管认知偏差视角下企业社会责任驱动因素的研究,支持高管个人过度自信偏差对于企业社会责任业绩存在重要影响。本文还进一步揭示了不同利益相关者资源需求压力情境下,高管过度自信特质对于企业社会责任活动影响的差异性。从现实意义来看,研究结论有利于企业加强对于社会责任活动决策的科学认识,有利于监管机构对企业未来社会责任活动的监督和指导。

二、研究评述和理论假设

(一)企业社会责任驱动因素研究

传统的企业社会责任驱动因素研究主要依据利益相关者管理理论和理性选择理论,此类研究的核心基础为理性人假设,忽略企业高管个人异质性特征,认为理性的企业经理人会选择向企业关键利益相关者让渡部分利益,以换取关键利益相关者未来潜在资源的支持,从而有利于实现企业价值最大化目标。在此理论框架下,企业社会责任投入的首要条件取决于企业的资源松弛度,只有当企业存在松弛资源时,才会考虑对于社会责任活动的投入[5]。例如,Lu、Abeysekera[6]基于《南方周末》的社会责任评分数据发现,企业社会责任水平与企业规模以及盈利能力正相关,而规模较大、盈利能力较强的企业与资源松弛度存在高关联[7]。

进一步,当企业满足资源松弛的基础条件时,社会责任投入水平开始取决于企业对于利益相关者资源的需求压力。这包括:

第一类:直接性的潜在资源需求压力。此类压力程度主要取决于企业在其活动范围内对于利益相关者所能提供资源的需求程度,对特定资源的需求程度越高,此类压力作用越明显。企业活动范围内的利益相关者包括客户、供应商、政府和员工等,但是各个利益相关者的地位取决于其能为企业发展提供的潜在资源的稀缺和关键程度。例如,当政府把控关键、稀缺的潜在资源的支配权时,对于企业社会责任活动的影响就会更为突出。尤其是在市场化水平较低的市场中,由于政府在市场资源分配中处于较高的支配地位,企业会为了寻求政治关联而履行社会责任,以换取政府在未来资源分配时的“照顾”。如Lin等[8]基于中国资本市场数据研究发现,市委书记等主要地区领导发生变更后,企业对于社会捐赠的支出会显著上升。而在市场化水平较高或消费者感知程度较高的市场中,客户、供应商等产业链伙伴对于企业社会责任的驱动作用则更为关键。例如Dong等[9]发现,处于国际供应链中的中国企业会受到国际客户、供应商的压力,从而被迫加大对于员工福利、环保等方面的社会责任投入。

第二类:间接性的潜在资源需求压力。主要包括企业对于良好声誉形象的塑造压力,良好的声誉形象有利于获得潜在利益相关者的潜在资源支持。在现实情形中,此类形象的塑造也需要通过企业社会责任渠道完成,从而反映在企业社会责任业绩上。Cheng等[10]认为,企业加大社会责任投入可以更好地向市场传递信号,从而更好地传达其企业发展的长期关注点,并使得自身企业形象差异化。当信息公开或者声誉压力更大时,这种效应更为凸显。例如,Zyglidopoulos等[11]发现媒体关注程度更高的企业的社会责任水平更高;Zhang等[12]基于中国市场也发现分析师关注程度较高的企业的社会责任业绩水平更高。

(二)行为视角下的社会责任驱动因素研究

一方面,Hambrick、Mason[13]提出的高阶梯队理论认为,企业高管的个人异质性特征会通过一系列个人决策和管理行为影响企业组织活动,最终影响企业的战略选择、业绩表现。该理论突破原有企业活动研究领域内潜在的理性人假设,后续的相关研究在此基础上开始考虑企业高管的个人异质性特征对于企业组织活动的影响。另一方面,基于心理学的过度自信理论,如Roll[14]提出的管理者狂妄自大(Hubris)假说,关注管理者的过度自信偏差在投融资等活动中的影响。近年来,大量研究基于高阶梯队理论和过度自信理论,逐步支持高管团体特征、个人特征对企业投融资活动、风险承担决策、战略选择等活动存在重大影响。例如高管早期经历方面,沈维涛、幸晓雨[15]发现早年经历过自然灾害的企业高管所在的企业投资水平更低,投资效率更低,投资不足程度更严重;个人自信等心理偏差方面,史敏、耿修林[16]发现,过度自信高管所在企业的技术多元化水平更高;宗教信仰等价值观方面,陈冬华等[17]发现,信仰宗教的中国私企高管更倾向于进行捐赠;高管团队的性别构成方面,祝继高等[18]发现在金融危机期间,女性董事比率更高的上市公司投资水平下降得更快;企业文化方面,靳小翠[19]发现企业文化会促使企业尤其是非国有企业承担更多的社会责任。

在企业社会责任驱动因素领域,部分研究也开始尝试基于高阶梯队理论和过度自信理论探寻企业高管的个人特征与企业社会责任活动之间的联系。

首先,企业高管的政治、宗教等价值观对企业社会责任活动存在显著影响。Di Giuli、Kostovetsky[20]基于美国市场的实证研究发现,支持民主党的高管所在的企业,其社会责任业绩水平更高;曾建光等[21]发现,高管的个人宗教信仰与企业社会责任的承担存在相关性;靳小翠[19]发现,企业文化对企业承担社会责任具有重要影响。

其次,高管团队的性别、背景经历等结构特征也会对企业社会责任活动产生影响。如许年行、李哲[22]发现,高管的早年贫困经历与企业慈善捐赠存在正向关联;Rao、Tilt[23]发现,董事会性别构成等高管团队多样性特征与企业社会责任投入水平相关。

最后,基于高管过度自信视角,Tang等[24]基于美国资本市场发现,存在过度自信高管的企业社会责任水平更低,但是他们沒能考虑利益相关者资源的需求压力在“过度自信—企业社会责任”传导机制中的影响,并且这种负相关性在市场化水平较低的中国资本市场是否成立也存在不确定性。李思飞等[25]、江炎骏[26]分别基于民营企业的问卷调研和公开资本市场数据,针对高管过度自信与企业社会责任之间的关系开展分析,但两者得出截然不同的研究结论,前者支持正向关系,后者支持负向关系。李思飞等[25]的定量方法高度依赖于被调研企业高管的自我评价结果,其取样样本也多为非公众类中小型企业,因此,其研究结论在我国资本市场的大中型企业中是否可推广存在不确定性。江炎骏[26]在研究设计方面存在一定缺陷,如其对非随机选样等问题的处理方面。

本文基于我国资本市场上市企业,探究高管过度自信与企业社会责任活动之间的联系,相较于李思飞等[25]的研究,结论更具可推广性和严谨性。而在具体的研究设计中,针对企业社会责任的度量,本文使用公司捐赠对企业社会责任投入进行衡量,相较于江炎骏[26]使用的润灵环球数据具有更高的客观性和公认性。本文还采用PSM方法选取匹配样本,针对样本的非随机取样等问题的处理更为严谨。同时还深入探讨利益相关者资源需求压力在传导机制中的作用,为此类问题的讨论提供更为深入的解答。

(三)研究假设的提出

Freeman[27]提出的利益相关者理论认为,企业的发展不仅依赖于股东,而且依赖于能为企业提供资源的全体利益相关者,包括客户、员工、供应商、社区和社会公众等。因此,企业履行社会责任成为企业向全体利益相关者分配利益的重要渠道。理性的公司高管应该选择通过社会责任渠道向利益相关者分配适当的利益,以获得利益相关者未来潜在资源的支持。已有研究表明,社会责任业绩水平更高的企业可以获得更低的融资成本[28],受到更小的融资限制[10]。然而,基于高阶梯队理论,受到自身心理、背景和认知行为习惯的影响,企业高管们对于利益相关者与企业社会责任之间关系的判断和决策并非合理。最终可能会影响企业的社会责任活动,例如,具有海外背景的企业高管会更加重视企业社会责任活动[29]。

作为影响企业高管判断和决策最为重要的一种特质,过度自信心理特质也可能会影响高管在企业社会责任中的判断。心理学研究证据表明,人类在个人决策时经常会表现出过度自信的特点,如高估自身能力、低估外部环境的复杂性和他人的能力。Malmendier、Tate[30]的研究表明,无论是先天还是后天的诱因,高管的过度自信特质均会引起投资、融资等企业活动的扭曲。

在企业社会责任活动中,过度自信心理特质也可能会影响高管在以下两个方面的判断:其一,在针对企业外部因素的决策中,过度自信的高管可能会低估利益相关者所能提供的资源的必要性或者提供资源的能力,从而忽视通过社会责任渠道与其他利益相关者进行利益交换;其二,在针对企业内部因素的决策中,过度自信的高管可能会高估企业拥有的潜在资源总量,高估自身在处理企业资源不足问题时的能力,最终忽视社会责任渠道的利益交换,表现为企业社会责任投入的不足。Heaton[31]的理论模型就表明,过度乐观的企业高管可能会选择在更高的融资成本或者较低的内部现金流水平下更多地进行投资。

综上所述,在过度自信心理偏差的影响下,过度自信的高管可能会对企业内外部潜在资源总量、自身处理资源短缺问题的能力发生误判,倾向于相信企业已拥有足够的潜在发展资源,忽视企业社会责任渠道下与其他利益相关者的利益互动,从而负向影响企业社会责任的投入。据此,本文提出基本假设:

假设1:存在过度自信高管的企业社会责任水平更低。

过度自信高管对于企业社会责任的影响并非一成不变,这种影响关系可能取决于企业所面临的利益相关者资源需求压力。在特定情境下,某些利益相关者可提供的潜在资源对于企业的长期发展具有重要意义[32,33],当企业对此类资源的需求压力突破阈值时,即使存在过度自信高管,其也将被迫考虑通过社会责任渠道对重要利益相关者输送利益,以换取潜在资源支持。具体而言,当企业存在充足的现金或者未来现金流资源时,企业就没有较大的资源需求压力,此时,企业高管面临的利益相关者资源需求压力较小,即不需要考虑获取利益相关者的进一步支持,也可能具备未来发展的资源基础。进一步,过度自信高管没有迫切的需求去考虑从社会责任渠道获得利益相关者支持。同时,较高的企业资源水平也会进一步提升过度自信高管的自信程度,从而进一步恶化企业在社会责任投入方面的支出;反之,当企业现有现金持有量或者未来现金流资源不足以支撑企业的长远发展时,企业高管就需要慎重考虑其他渠道的资源来源,对于利益相关者的需求将考虑得更为慎重,即使是过度自信高管也将面临更高的利益相关者资源需求压力,从而被迫考虑从社会责任渠道与利益相关者进行资源互换。综上所述,本文提出如下假设:

假设2:当企业面临更高的利益相关者资源需求压力时,过度自信高管对于企业社会责任水平的影响较弱。

三、研究设计

(一)数据来源和样本选择

本文的样本数据均来源于国泰安数据庫。由于公司捐赠数据的最早可获得年份为2003年,故本文的样本期间设定为2003~2017年。在剔除变量缺失值、ST企业后,本文的总样本数为32804个。对数据进行1%分位数的Winsorize处理以避免极端变异值的影响。

(二)变量说明和模型设定

1.企业社会责任业绩的定义。目前,对于企业社会责任业绩的衡量主要包括直接衡量和间接代理两种方法:

直接衡量方法主要是使用公开的第三方社会责任评级得分,例如荷兰商务部的社会责任评分、美国资本市场的KLD社会责任评分等;中国资本市场类似的第三方评分是润灵环球的RKS社会责任评分,但是其覆盖范围无论是纵向还是横向均较狭窄,因此在中国本土化研究中应用较少。

间接代理方法则是选用与企业社会责任承担相关的指标,包括以企业慈善捐赠支出来代理企业社会责任业绩的方法。从概念上看,Carroll[34]认为企业社会责任是由经济、法律、道德和自由裁量等四类成分构成,并且这四种成分呈现金字塔结构,在金字塔顶端的即是自由裁量成分。其中,公司的慈善捐赠水平是反映自由裁量成分最具代表性的指标。从我国实情来看,上市公司慈善捐赠数据属于证监部门强制要求披露的信息,而财务报表附注作为公司财务报表的组成部分,经过了注册会计师的合理鉴证,可靠性高于没有强制鉴证保障的企业社会责任信息,因此,企业捐赠信息具有较高的准确性和可靠性。Lin等[8]、Zhang等[35]、徐莉萍等[36]的研究均使用企业慈善捐赠来代理企业社会责任业绩。

因此,本文参考许年行、李哲[22]的研究,使用两类公司捐赠支出代理企业社会责任业绩,第一种为相对衡量方法,即企业捐赠支出分别除以公司总资产和营业收入,记为CSR1和CSR2;第二种为绝对衡量方法,使用企业慈善捐赠支出加1的自然对数形式衡量,记为CSR3。

2.高管过度自信的定义。已有文献对于高管过度自信的定量衡量方法主要包括:①高管的期权激励计划、持股变动[37]。但是,相对于成熟市场,我国市场内部高管的期权激励计划、持股变动等实践程度较低,导致此类方法在我国市场的应用存在限制。②主流媒体的评价[38]。此类方法在美国等媒体治理相对发达的成熟资本市场应用较为广泛,而在我国资本市场的应用相对较少,主要是因为我国市场缺乏具有广泛影响力的类似商业媒体,最终导致此类方法在我国市场的应用受到限制。③企业盈利预测偏差[39]。但是,错误的盈利预测亦可能是公司高管想要传达的一种市场传导信号,并非完全由高管过度自信所引发,这种衡量方式也存在一定的限制。④投资、业绩等企业特征,包括企业业绩[40]、固定资产投资[41]、并购行为频率[42]等。由于企业投资本身与企业资源的松弛度密切相关,资源松弛度又与企业社会责任存在密切的正相关关系,由此带来的内生性问题同样限制该衡量方法在本研究中的应用。⑤企业主要高管薪酬比例[39]。使用主要高管薪酬占全体高管薪酬的比例代理高管的过度自信程度,如果上市公司主要高管薪酬比例较高,则说明高管在公司内部具有较高的权威地位,而较高的权威地位与公司高管的过度自信水平密切相关[39]。此类数据同样属于证监部门强制要求披露的数据,可靠性和准确性较高。因此,本文使用企业主要高管薪酬比例作为高管过度自信的代理变量,具体包括两种:第一种为哑变量形式,当主要高管薪酬占全部管理层薪酬的比例超过当年四分之三(75%)分位数水平时取值为1,否则为0,记为OC;第二种为连续变量形式,直接使用主要高管薪酬占全部管理层薪酬的比例进行衡量,记为OCC。

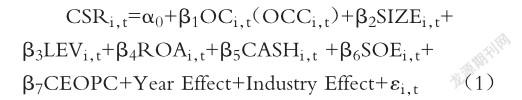

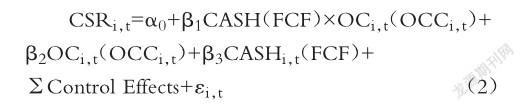

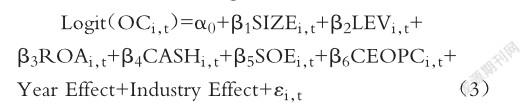

3.模型设定。针对假设1,检验高管过度自信是否会影响企业的社会责任投入,回归模型设定如下:

其中:社会责任业绩变量CSR为因变量,使用企业当年社会责任捐赠支出的相对水平(CSR1、CSR2)和绝对水平(CSR3)衡量,由于以上三个变量均存在数据截断问题,因此使用Tobit方法进行回归。变量OC和OCC是主要观察变量过度自信变量的虚拟变量形式和连续变量形式,使用企业主要高管薪酬比例作为代理变量。控制变量方面,本文参考Lin等[8]、许年行和李哲[22]等的研究,加入以下变量:企业规模(SIZE),使用企业当年总资产的自然对数衡量;财务杠杆(LEV),使用企业当年资产负债率衡量;企业业绩(ROA),使用企业当年总资产收益率衡量;现金持有量(CASH),使用企业当年总资产加权的现金及现金等价物持有量衡量;产权属性(SOE),当企业最终控制人为国有产权属性时取值为1,否则为0;政治关联变量(CEOPC),当企业CEO或者董事长此前在政府机构或者商业银行任职时取值为1,否则为0[43]。此外,模型还包含年度和行业虚拟变量,以控制其他不可观察因素的影响。

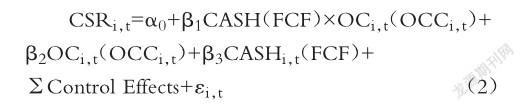

针对假设2,本文使用企业内部资源的松弛程度作为企业所面临的利益相关者资源需求压力代理变量。对于企业内部资源的松弛程度,本文分别使用企业现金持有量(CASH)和自由现金流水平(FCF)来衡量。其中,现金持有量(CASH)使用企业当年总资产加权的现金及现金等价物持有量衡量;自由现金流水平(FCF)为企业当年自由现金流除以总资产。本文使用交互回归方法检验假设2,回归模型如下:

4.倾向得分匹配设定。为了进一步控制非随机样本选择问题,参考Cheng等[44]、Wang等[45]的研究,使用倾向得分匹配法来选取匹配样本。

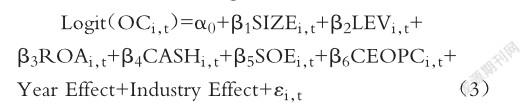

第一步,使用倾向得分匹配法(PSM)选取匹配样本。匹配所使用的Logit模型设定为如下形式:

其中,匹配因变量为过度自信虚拟变量OC,匹配自变量为模型(1)中的控制变量SIZE、LEV、ROA、CASH、SOE、CEOPC。倾向得分匹配方法使用最近邻匹配方法(n=1)进行匹配。

第二步,使用匹配得到的样本对模型(1)进行单变量分析和回归。

表1对本文主要变量进行了定义。

(三)描述性統计

表2为主要变量的描述性统计状况。变量CSR1和CSR2分别为总资产和总收入作为除数的企业捐赠相对水平,均值分别为1.561和3.483,意味着样本企业每年平均将总资产的万分之1.561或总收入的万分之3.483进行捐赠;变量CSR3是使用企业捐赠水平的绝对衡量方法计算,即使用企业捐赠支出加1以后的自然对数衡量,其均值为7.381。但是,以上三个因变量在25%分位数以上均为0,说明部分样本企业并没有实施捐赠行为,变量存在明显的截断问题,因此需要考虑使用Tobit回归方法以解决数值截断问题。过度自信变量OC的均值为0.234,说明在总样本中大约有23.4%的样本被判定为存在过度自信高管。控制变量方面,产权属性变量SOE的均值为0.51,说明总样本中约有51.0%的样本企业为国有产权属性;而政治关联变量CEOPC的均值为0.463,说明总样本中约有46.3%的样本企业存在政治关联。

四、实证分析

(一)倾向得分匹配效果

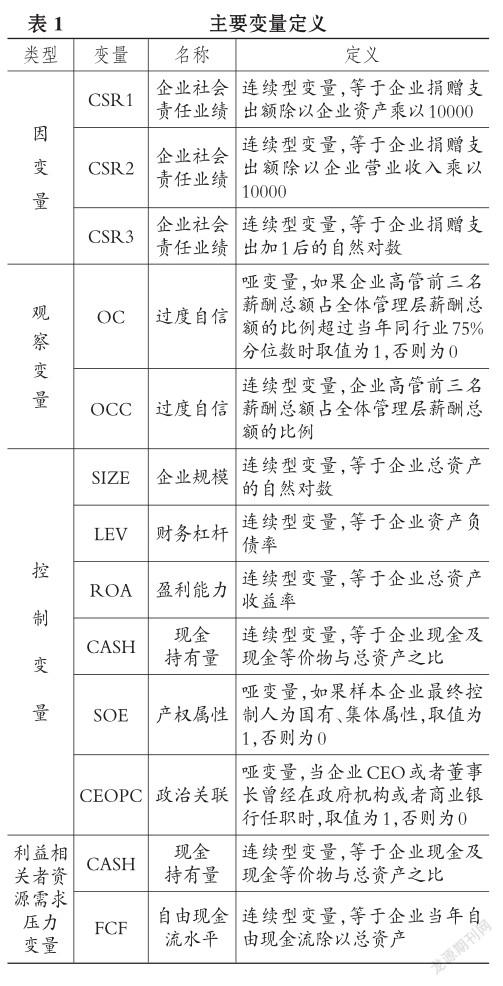

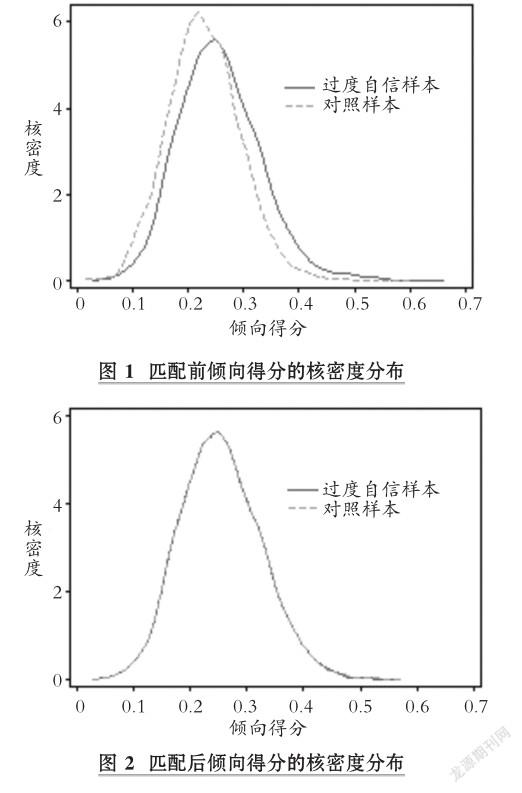

首先,本文对样本进行倾向得分匹配(PSM)处理。图1、图2为过度自信组和控制组在进行最近邻匹配前后的核密度函数曲线对比情况。如图1所示,在进行最近邻匹配前,过度自信组和控制组之间的核密度函数存在较大差异,过度自信组的曲线分布更为右倾和平滑;如图2所示,在进行最近邻匹配后,过度自信组和控制组的核密度分布开始趋于一致。因此,基于图1、图2匹配前后的核密度函数分布对比,本文认为,PSM处理的效果较好。

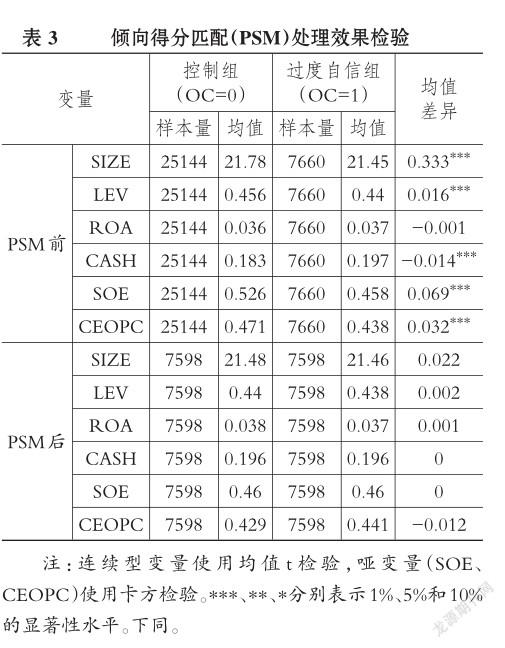

表3为PSM匹配前后控制变量差异处理效果对比。在匹配前,除变量LEV和ROA以外,其余控制变量的均值均存在较大差异,且差异在10%以上水平显著。而在匹配后,控制变量维度的差异均发生大幅下降。例如,企业规模变量SIZE的差异由匹配前的0.333下降至0.022,均值差异显著性由1%下降至不显著;其他控制变量CASH、SOE、CEOPC也存在类似结果,均值(中位数)差异显著性由1%下降至不显著。以上结果表明,本文进行的PSM处理在缓解样本非随机选样问题方面的效果明显。

(二)单变量检验结果

表4为针对假设1的单变量分析结果。“PSM前”为基于全样本的单变量分析结果,其中,三种社会责任变量CSR1、CSR2和CSR3在控制组的均值分别为1.549、3.142和7.678,高于过度自信组的1.234、2.624和6.395,且差异均在1%的水平上显著。“PSM后”进一步报告了基于PSM样本的单变量分析结果。三种社会责任变量CSR1、CSR2和CSR3在控制组和过度自信组之间的差异由全样本下的0.315、0.518和1.283变化为0.362、0.613和0.879,仍在1%的水平上显著,分析结果基本与全样本保持一致。以上结果初步支持假设1。

(三)Tobit回归结果

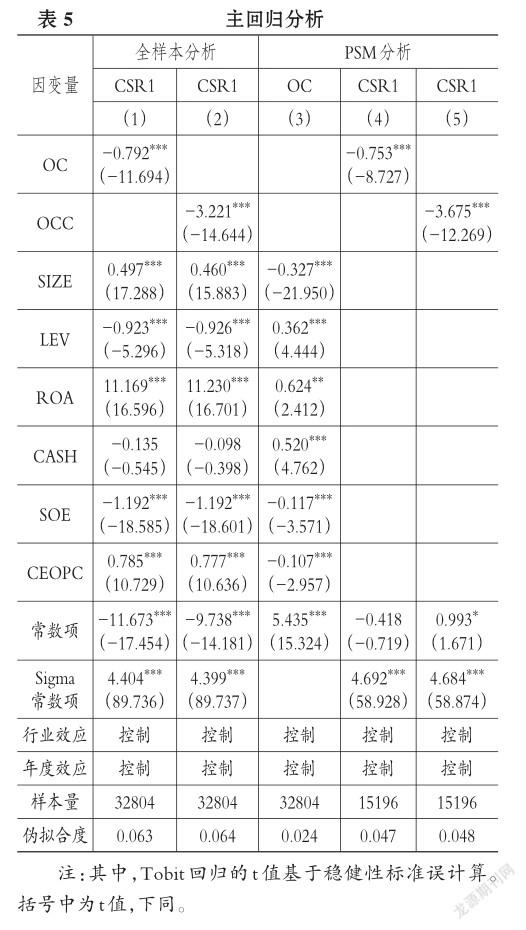

表5为针对假设1的Tobit回归分析结果,回归模型为式(1)。表5列(1)~(2)为基于全样本的回归结果[式(1)],参与回归的总样本量为32804个,过度自信变量OC、OCC在因变量CSR1下的回归系数分别为-0.792、-3.221,且在1%的水平上显著。列(3)~(5)报告了PSM分析的结果,其中,列(3)为PSM分析第一步所基于的Logit模型[式(3)]的回归结果;列(4)~(5)报告了基于PSM样本的回归结果[式(1)],参与回归的PSM样本量为15196个,过度自信变量OC、OCC的回归系数分别为-0.753和-3.675,同样在1%的水平上显著。以上结果说明假设1成立,即存在过度自信高管的企业社会责任业绩水平更低。

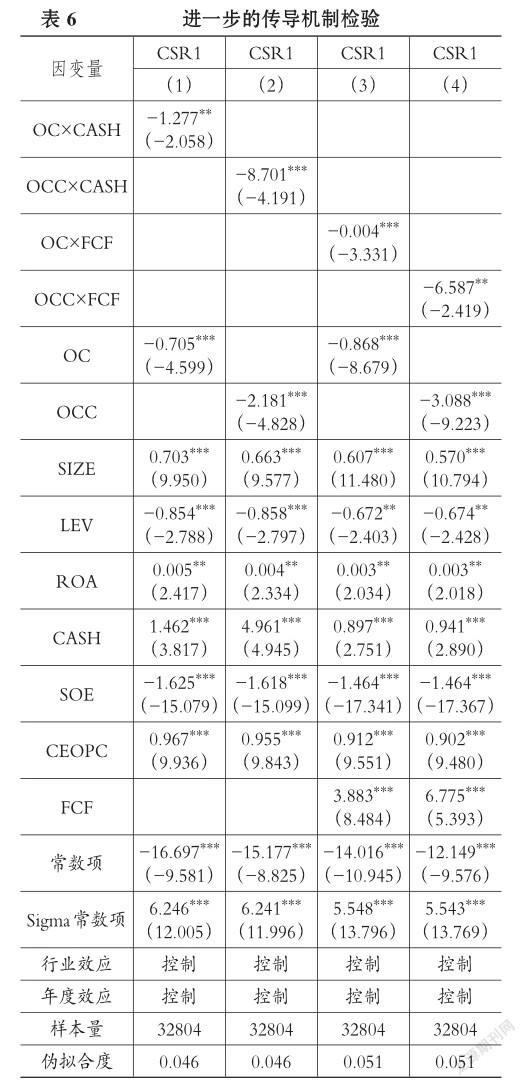

针对假设2的交互分析结果报告于表6,回归模型为式(2)。基于企业现金持有量(CASH)的结果报告于列(1)~(2),其中,基于虚拟自变量OC的交互项OC×CASH的系数为-1.277,在5%的水平上显著;基于连续型自变量OCC的交互项OCC×CASH的系数为-8.701,在1%的水平上显著。列(3)~(4)报告了基于自由现金流水平(FCF)的交互分析结果。基于虚拟自变量OC的交互项OC×FCF的系数为-0.004,在1%的水平上显著;基于连续型自变量OCC的交互项OCC×FCF的系数为-6.587,在5%的水平上显著。以上结果支持假设2,即当企业面临更高的利益相关者资源需求压力时,其高管的过度自信对于企业社会责任业绩水平的影响更弱。

(四)稳健性检验

1.关键变量的替换性设计。本轮测试将对因变量进行替换性设计,使用润灵环球RKS指数作为企业社会责任业绩水平的代理变量。对于没有经过RKS评分的样本企业一律取值为0,因此,本轮测试仍基于Tobit方法以应对数据截断问题。稳健性分析得出的结论与主分析保持一致。

2.样本期的替换性检验。2008年年末,证监部门开始实施社会责任信息强制披露政策,披露制度的变化可能对2009年以后上市企业的社会责任活动造成系统性冲击。考虑到这种影响,本研究對样本期进行替换性设计。在此轮稳健性检验中,2009年以前的样本均被剔除,分析结果仍与主分析结果保持一致。

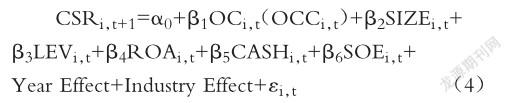

3.针对同期内生性的进一步处理。本轮检验主要针对因变量与自变量的同期内生性问题,使用向前一期的因变量CSRi,t+1来替换原来的因变量CSRi,t,回归模型为式(4):

分析结果仍与主分析结果保持一致。因篇幅所限,稳健性检验结果未予列示。

五、研究结论

本文以2003~2017年非金融上市公司为样本,使用主要高管薪酬比例作为企业高管过度自信的代理变量,使用企业捐赠支出作为社会责任业绩水平的代理变量,探讨高管过度自信特质与企业社会责任投入之间的关系。进一步研究认为,在特定情境下,当企业面临更高的利益相关者资源需求压力时,高管过度自信特质对于企业社会责任业绩的影响会变弱。具体表现为,当企业存在更低水平的资源松弛度时,高管过度自信特质对于企业社会责任业绩的影响较弱。

本文的理论意义主要体现在以下方面:①丰富了基于中国本土资本市场的行为视角研究,拓展了对于高管过度自信特质对企业社会责任业绩的影响机制的认识。研究提供的证据表明,企业高管的过度自信特质与企业社会责任业绩之间存在负相关关系。同时,基于上市企业的公开数据,避免了样本选取和问卷设计存在的主观性问题,对于揭示我国资本市场高管过度自信与企业社会责任之间的关系提供了更为直接的参考。②进一步探讨了利益相关者资源需求压力在高管过度自信特质与企业社会责任的传导机制中的作用,进一步解答了过度自信在企业社会责任研究中的机制传导问题。

本文的研究同样具有现实意义,有助于市场投资者和监管部门更好地了解企业社会责任行为的决策机制,尤其是高管个人特征因素在企业决策中的重要影响。此外,本文的研究也有助于企业高管更好地了解自身的决策行为,缓解个人认知和行为偏差对于企业社会责任的不利影响。

主要参考文献:

[1]李嘉,温作民.中国林业企业社会责任的政策支持与披露研究——基于47个林业企业的124份社会责任报告[J].生态经济,2016(12):115~119.

[2]王妹,王译萱.利益相关者视角下中小企业社会责任评价研究[J].经济研究导刊,2018(29):14~ 15.

[3]谢煜,温作民.国内外企业社会责任报告标准及其应用的比较研究[J].生态经济,2015(12):79~ 83.

[4] Huang X. B.,Watson L. Corporate Social Responsibility Research in Accounting[J].Journal of Accounting Literature,2015(34):1~16.

[5]Campbell J. L. Why Would Corporations Behave in Socially Responsible Ways?An Institutional Theory of Corporate Social Responsibility[J]. Academy of Management Review,2007(3):946 ~ 967.

[6]Lu Y.,Abeysekera I. Stakeholders Power,Corporate Characteristics,Social and Environmental Disclosure:Evidence from China[J].Journal of Cleaner Production,2014(64):426~436.

[7]Marquis C.,Qian C. Corporate Social Responsibility Reporting in China:Symbol or Substance?[J].Organization Science,2014(1):127~148.

[8] Lin K. J.,Tan J.,Zhao L.,Karim K. In the Name of Charity:Political Connections and Stra? tegic Corporate Social Responsibility in a Transi? tion Economy[J].Journal of Corporate Finance,2015(32):327~346.

[9]Dong S.,Burritt R.,Qian W. Salient Stakeholders in Corporate Social Responsibility Reporting by Chinese Mining and Minerals Companies[J].Jour? nal of Cleaner Production,2014(84):59~69.

[10] Cheng B.,Ioannou I.,Serafeim G. Corporate Social Responsibility and Access to Finance[J]. Strategic Management Journal,2014(1):1~23.

[11] Zyglidopoulos S. C.,Georgiadis A. P.,Carroll C. E.,Siegel D. S. Does Media Attention Drive Corporate Social Responsibility?[J].Journal of Business Research,2012(11):1622~1627.

[12] Zhang M.,Tong L.,Su J.,Cui Z. Analyst Coverage and Corporate Social Performance:Evi? dence from China[J].Pacific-Basin Finance Jour? nal,2015(32):76~94.

[13]Hambrick D. C.,Mason P. A. Upper Echelons:The Organization as a Reflection of its Top Managers[J].The Academy of Management Review,1984(2):193~206.

[14] Roll R. The Hubris Hypothesis of Corporate Takeovers[J].Journal of Business,1986(2):197 ~ 216.

[15]沈維涛,幸晓雨.CEO早期生活经历与企业投资行为——基于CEO早期经历三年困难时期的研究[J].经济管理,2014(12):72~82.

[16]史敏,耿修林.管理者过度自信与企业技术多元化[J].山西财经大学学报,2017(11):97~110.

[17]陈冬华,胡晓莉,梁上坤,新夫.宗教传统与公司治理[J].经济研究,2013(9):71~84.

[18]祝继高,叶康涛,严冬.女性董事的风险规避与企业投资行为研究——基于金融危机的视角[J].财贸经济,2012(4):50~58.

[19]靳小翠.企业文化会影响企业社会责任吗?——来自中国沪市上市公司的经验证据[J].会计研究,2017(2):56~62.

[20] Di Giuli A.,Kostovetsky L. Are Red or Blue Companies more Likely to Go Green?Politics and Corporate Social Responsibility[J].Journal of Financial Economics,2014(1):158~180.

[21]曾建光,张英,杨勋.宗教信仰与高管层的个人社会责任基调——基于中国民营企业高管层个人捐赠行为的视角[J].管理世界,2016(4):97~110.

[22]许年行,李哲.高管贫困经历与企业慈善捐赠[J].经济研究,2016(12):133~146.

[23] Rao K.,Tilt C. Board Composition and Corporate Social Responsibility:The Role of Diversity,Gender,Strategy and Decision Making[J].Journal of Business Ethics,2016(2):327~347.

[24] Tang Y.,Qian C.,Chen G.,Shen R. How CEO Hubris Affects Corporate Social(Ir)Respon? sibility[J].Strategic Management Journal,2015(9):1338~1357.

[25]李思飞,侯梦虹,王迪.管理层过度自信与企业社会责任履行[J].金融评论,2015(5):58~69.

[26]江炎骏.环境不确定性、管理者过度自信与企业社会责任[J].合肥工业大学学报(社会科学版),2017(4):1~6.

[27]Freeman R. E. Strategic Management:A Stakeholder Approach[M].Boston:Pitman,1984:1 ~ 105.

[28]周宏,建蕾,李国平.企业社会责任与债券信用利差关系及其影响机制——基于沪深上市公司的实证研究[J].会计研究,2016(5):18~25.

[29]文雯,宋建波.高管海外背景与企业社会责任[J].管理科学,2017(2):119~131.

[30] Malmendier U.,Tate G. CEO Overconfidence and Corporate Investment[J].The Journal of Fi? nance,2005(6):2661~2700.

[31] Heaton J. B. Managerial Optimism and Corporate Finance[J].Financial Management,2002(2):33~45.

[32]姜雨峰,田虹.外部压力能促进企业履行环境责任吗?——基于中国转型经济背景的实证研究[J].上海财经大学学报,2014(6):40~49.

[33]贾兴平,刘益,廖勇海.利益相关者压力、企业社会责任与企业价值[J].管理学报,2016(2):267~ 274.

[34] Carroll A. B. Corporate Social Responsibility:Evolution of a Definitional Construct[J].Business& Society,1999(3):268~295.

[35]Zhang M.,Ma L.,Su J.,Zhang W. Do Suppliers Applaud Corporate Social Performance?[J].Jour? nal of Business Ethics,2014(4):543~557.

[36]徐莉萍,辛宇,祝继高.媒体关注与上市公司社会责任之履行——基于汶川地震捐款的实证研究[J].管理世界,2011(3):135~143.

[37]Ho P.,Huang C.,Lin C.,Yen J. CEO Overconfidence and Financial Crisis:Evidence from Bank Lending and Leverage[J].Journal of Finan? cial Economics,2016(1):194~209.

[38]Malmendier U.,Tate G.,Yan J. Overconfidence and Early-Life Experiences:The Effect of Mana? gerial Traits on Corporate Financial Policies[J]. The Journal of Finance,2011(66):1687~1733.

[39]姜付秀,张敏,陆正飞,陈才东.管理者过度自信、企业扩张与财务困境[J].经济研究,2009(1):131~143.

[40]Hayward M.,Hambrick D. Explaining the Premiums Paid for Large Acquisitions:Evidence of CEO Hubris[J].Administrative Science Quarter? ly,1997(42):103~127.

[41] Ahmed A. S.,Duellman S. Managerial Overconfidence and Accounting Conservatism[J].Jour? nal of Accounting Research,2013(1):1~30.

[42]Billett M. T.,Qian Y. Are Overconfident CEOs Born or Made?Evidence of Self-Attribution Bias from Frequent Acquirers[J].Management Science,2008(6):1037~1051.

[43]Fan J. P. H.,Wong T. J.,Zhang T. Politically Connected CEOs,Corporate Governance,and Post-IPO Performance of Chinas Newly Partially Privatized Firms[J].Journal of Financial Economics,2007(2):330~357.

[44]Cheng M.,Dhaliwal D.,Zhang Y. Does Investment Efficiency Improve After the Disclosure of Material Weaknesses in Internal Control over Fi? nancial Reporting?[J].Journal of Accounting and Economics,2013(56):1~18.

[45] Wang X.,Cao F.,Ye K. Mandatory Corporate Social Responsibility(CSR)Reporting and Financial Reporting Quality:Evidence from a Quasi-Natural Experiment[J].Journal of Business Ethics,2018(1):253~274.

作者單位:1.南京林业大学经济管理学院,南京210037;2.南京理工大学经济管理学院,南京210094