财会与法律背景董事对企业违规行为的影响

2019-09-06周博

周 博

(东北财经大学金融学院,辽宁 大连 116025)

一、引 言

企业违规行为涉及虚构利润、虚列资产、虚假记载、推迟披露、重大遗漏、欺诈上市、违规买卖股票、操纵股价以及违规担保等方面,这些违规行为与财务、会计以及法律领域紧密相关。完善的公司治理机制能够有效抑制企业违规行为[1]-[2]。董事会是公司治理的核心[3],董事会成员依靠自身的专业知识背景,在董事会决策中发挥着信息咨询与监督约束的作用[4]。随着我国企业管理制度的不断完善,财会与法律背景董事在董事会中的比例越来越高。那么,作为约束企业行为的重要力量,财会与法律背景董事在企业违规行为中扮演着什么角色?是发挥了行业专长抑制了企业违规行为,还是与企业内部合谋助长了企业违规行为?考虑到独立董事与执行董事在董事会中的角色差异,具有财会与法律背景的执行董事与独立董事在企业违规行为中是否具有同样作用?此外,董事会(主要是针对执行董事)的股权激励以及独立董事工作地点与上市公司地址的一致性是否会影响上述作用的发挥?

与现有研究相比,本文可能的贡献体现在以下三点:首先,现有研究主要从诸如董事会规模、独立董事比例、独立董事津贴、两职合一等董事会特征角度研究企业违规行为[5],鲜有研究从董事专业知识背景角度研究企业违规行为。本文从董事的财会与法律背景角度考察其对企业违规行为的影响,拓展了从董事会特征角度研究企业违规行为的研究范畴。并且,董事会作为公司治理的核心,其主要依托成员的专业知识背景发挥作用[6],因而相比其他董事会特征的研究视角,从董事的财会与法律背景视角研究其对企业违规行为的影响具有更为严谨的理论支撑。其次,现有关于董事会特征与企业违规行为的研究主要基于欧美国家资本市场的经验证据,由于欧美国家资本市场运行机制更为完善,法律机制更为健全,因而以欧美国家资本市场为经验证据并不适合于法律制度基础较为薄弱的新兴市场。现有研究发现,在法律机制较为完善的欧美国家资本市场中,董事会能够有效抑制企业违规行为[7],而在我国的新兴资本市场中,诸如独立董事比例等董事会特征对企业违规行为不仅没有抑制[5],反而发挥了促进作用[8]。本文以财会与法律背景董事为视角,发现财会与法律背景董事对企业违规行为具有显著的促进作用,这为新兴市场国家关于董事会与企业违规行为的研究将丰富新的内容。最后,现有研究表明,董事成员主要依托自身专业知识背景发挥作用[9]。比如,Güner 等[10]发现具有银行背景的董事能够提高企业债务融资的比例;刘浩等[11]发现银行背景的独立董事能够改善企业的信贷融资,特别是在金融市场不发达的地区其作用更为显著。本文主要考察财会与法律背景董事对企业违规行为的影响,研究结论将丰富关于董事会成员专业背景影响企业行为的研究范畴。

二、理论分析与研究假设

(一)董事会特征与企业违规行为

作为股东与管理层之间的联结纽带,董事会是公司治理的核心,其对于约束和规范企业行为具有重要作用[3],因而关于影响企业违规行为因素的文献主要以董事会特征为切入点进行研究。然而,国内类似的外关于董事会特征与企业违规行为之间关系研究的结论存在差异。国外基于欧美等国家数据的研究发现,董事会能够抑制企业违规行为。Beasley[12]研究发现,董事会中独立董事比例越高,企业发生财务方面违规行为的概率越小;董事会规模越大,企业发生财务方面违规行为的概率会越大。Dechow等[13]研究发现,当董事会由管理层主导,并且董事长与CEO二职合一时,企业违规行为发生概率越大;当董事会设置审计委员会时,企业违规行为发生概率越小。Klein[7]和Uzun[14]研究发现,董事会中独立董事比例越高以及设置审计委员会,都会降低企业违规行为发生概率。然而,国内研究没有得到相同的结论。比如,蔡志岳和吴世农[5]研究发现,董事长与总经理二职合一能够显著降低企业违规行为概率,而董事会规模扩大将增加企业违规行为概率,独立董事比例以及审计委员会的设置会降低企业违规行为发生概率,但统计上却不显著。陈维政等[15]研究发现,独立董事津贴与企业违规行为正相关,即独立董事获取的津贴越多,企业违规行为概率越大。邓可斌和周小丹[8]研究发现,较高的独立董事比例显著增加了企业违规行为概率,说明独立董事未能有效抑制企业违规行为。

法律制度和市场环境不同是国内外研究结论差异的重要原因。欧美国家的法律制度较为完善,资本市场较为发达,良好的市场环境有助于董事会发挥监督约束企业行为的作用。而在新兴的资本市场,法律制度不甚健全,市场环境也有待完善,这些都不利于董事会对企业行为进行监督[16]。因此,不能照搬西方学者的研究结论,需要在我国情境下对董事会特征与企业违规行为之间关系进行研究。此外,现有研究主要关注诸如董事会规模、独立董事比例等董事会特征,忽略了董事自身的特征,表现为“只见董事会,不见董事”,而董事会发挥监督约束或信息咨询作用的真正主体是董事,因而董事特征将是更有效解释企业违规行为的关键因素。鉴于董事主要依靠自身专业知识背景发挥咨询与监督作用[4-8],企业违规行为多是违反财务、会计等方面的法律法规,本文主要考察财会与法律背景董事对企业违规行为的影响。此外,鉴于独立董事和执行董事角色的差异,本文还进一步考察财会与法律背景独立董事和执行董事对企业违规行为影响的差异。

(二)财会与法律背景董事与企业违规行为

董事成员依靠自身专业知识为企业提供信息咨询与监督约束的服务[4]。根据Demb和Neubauer[9]的调查数据,董事在其作为专家所擅长的领域为企业经营提供指导。本文认为,财会与法律背景董事可通过监督约束与信息咨询两种途径对企业违规行为产生影响。监督约束是董事的重要职能,也是企业引入董事制度的初衷。然而,学术界近年来对董事监督功能的质疑却越来愈多[17]。一方面,董事是由大股东或高管提名任命,出于自身利益的考虑,他们不愿意董事在董事会中发出不同的声音,因而董事更像是他们的“朋友”,即使依靠自身的专业知识,财会与法律背景董事能够发现一些问题,却也很难有效发挥监督作用,甚至其投票仅仅是“橡皮图章”。另一方面,董事的监督需要一定的信息,但有些董事(特别是独立董事)很难独立地获取这些信息,其中能够获取信息的董事往往与高管联系紧密,不愿意实施有效监督,而与高管关系不甚紧密的董事(特别是独立董事)难以获取信息,无法实施有效监督[13]。

董事会中包括独立董事和执行董事。就独立董事而言,在我国法律制度仍不完善的情况下,不利于其监督作用的发挥。比如,唐清泉和罗党论[18]通过调查问卷研究发现,51%的受访独立董事认为法律制度不完善是影响其发挥作用的重要原因。并且我国法律对于独立董事监督失职的惩罚较轻[16],这也弱化了独立董事的监督意愿。因此,我国企业更倾向出于信息咨询目的任命独立董事[13],从而独立董事更像是大股东或高管的“朋友”[8]。一些研究表明,独立董事不仅未能显著减少企业违规行为,甚至助长了企业违规行为。另外,由于我国法律法规对违规企业或个人的惩罚较轻,增大了财会与法律背景独立董事与大股东或高管合谋违规的风险。在法律违规成本较低的情况下,作为大股东或高管的“朋友”,财会与法律背景独立董事可能会利用自身的专业知识为大股东或高管出谋划策,进而增加了企业违规行为。

相对于独立董事而言,执行董事的独立性更低,其对企业违规行为的监督作用更弱,导致既使执行董事具备财会与法律背景,也很难对企业违规行为实施有效的监督,并且由于其在企业担任其他职务,更容易受到来自高管的压力。相对于其他类型执行董事而言,财会与法律背景执行董事具备更多的专业知识,更可能应高管或大股东的要求为企业违规行为提供“指导”。由于法律对违规企业或个人的处罚成本较低,降低了财会和法律背景执行董事的违规成本,因而他们更倾向参与企业违规行为的谋划,从而使企业更容易发生违规行为。依据上述分析,本文提出以下假设:与不拥有财会与法律背景董事(包括独立董事和执行董事)的企业相比,董事会中拥有财会与法律背景董事(包括独立董事和执行董事)的企业更可能发生企业违规行为。

三、研究设计

(一)研究样本与数据来源

为了考察董事会中财会与法律背景董事对企业违规行为的影响,本文选取2007—2016年沪深A股非金融类违规上市公司为研究样本。企业违规行为包括虚构利润、虚列资产、虚假记载(误导性陈述)、推迟披露、重大遗漏、披露不实(其他)、欺诈上市、出资违规、擅自改变资金用途、占用公司资产、内幕交易、违规买卖股票、操纵股价、违规担保、一般会计处理不当以及其他等类型。在数据库中剔除缺失数据后,共获得770个违规企业观测数据。为了控制样本自选择可能导致的内生性问题,本文采取构造参照组的研究方法[5],为每家违规企业选取未违规企业组成对照样本组。选取标准为样本期内与违规企业处在同一行业且资产规模最为接近的未违规企业。配对后样本共包括1 540个观测值。本文所使用数据均来自国泰安CSMAR数据库。

(二)回归模型与变量说明

本文使用模型(1)检验财会与法律背景董事对企业违规的影响:

Fraud1(Fraud2、Fraud3)=a0+a1Indirect(Direct)+a2Control+Yeardummy+ε

(1)

其中,ε为残差项。Fraud为被解释变量。由于在一些违规企业在同一年份可能会出现多次违规行为(大于等于2)的情况,并且违规行为严重程度也存在较大差异,因而本文借鉴蔡志岳和吴世农[5]、邓可斌和周小丹[8]研究方法,使用以下三种测量方法:违规概率(Fraud1),样本期企业是否发生违规,是为1,否则为0;违规频率(Fraud2),样本期企业违规次数;违规程度(Fraud3),没有违规为0,批评、警告为1,谴责为2,罚款及以上为3。

解释变量为Indirect、Direct,分别表示企业是否拥有财会与法律背景的独立董事(Indirect)或执行董事(Direct),若拥有则相应变量计为1,否则为0。本文根据国泰安数据库中上市公司高管的个人简历,分别查询独立董事、执行董事是否具备财务、会计及法律背景。

Control为控制变量。借鉴蔡志岳和吴世农[5]、陈维政等[15]和邓可斌、周小丹[8]的研究,本文的控制变量包括公司治理指标、财务指标以及其他指标等。公司治理指标包括:董事会规模(Board),董事会中的董事数量;独立董事比例(Ratio_Dire),为独立董事占全部董事的比例;二职合一(Dual),董事长与总经理二职合一时该值为1,否则为0;第一大股东持股比例(Top_Share),第一大股东所持上市公司股份的比例。财务指标主要包括:企业成长性(Growth),企业营业收入增长率;资产规模(Size),年末企业资产规模的自然对数;资产负债率(Lev),年末企业的资产负债率;总资产收益率(Roa),企业年末净利润与总资产的比值。其他控制变量包括:企业是否设置审计委员会(Audit),设置则该值为1,否则为0;企业是否选择四大会计师事务所(Account),是则该值为1,否则为0。此外,为控制宏观因素的影响,本文还控制了年度虚拟变量。

由于企业违规行为概率(Fraud1=0,1)是二分类变量,本文采用二分类Probit回归分析方法;企业违规行为频率(Fraud2)是连续变量,本文使用OLS回归分析方法;企业违规行为程度(Fraud3=0,1,2,3)属于有序分类变量,本文使用排序Probit(OPR)回归分析方法。

四、回归结果与分析

(一)描述性统计与样本分组的差异性检验

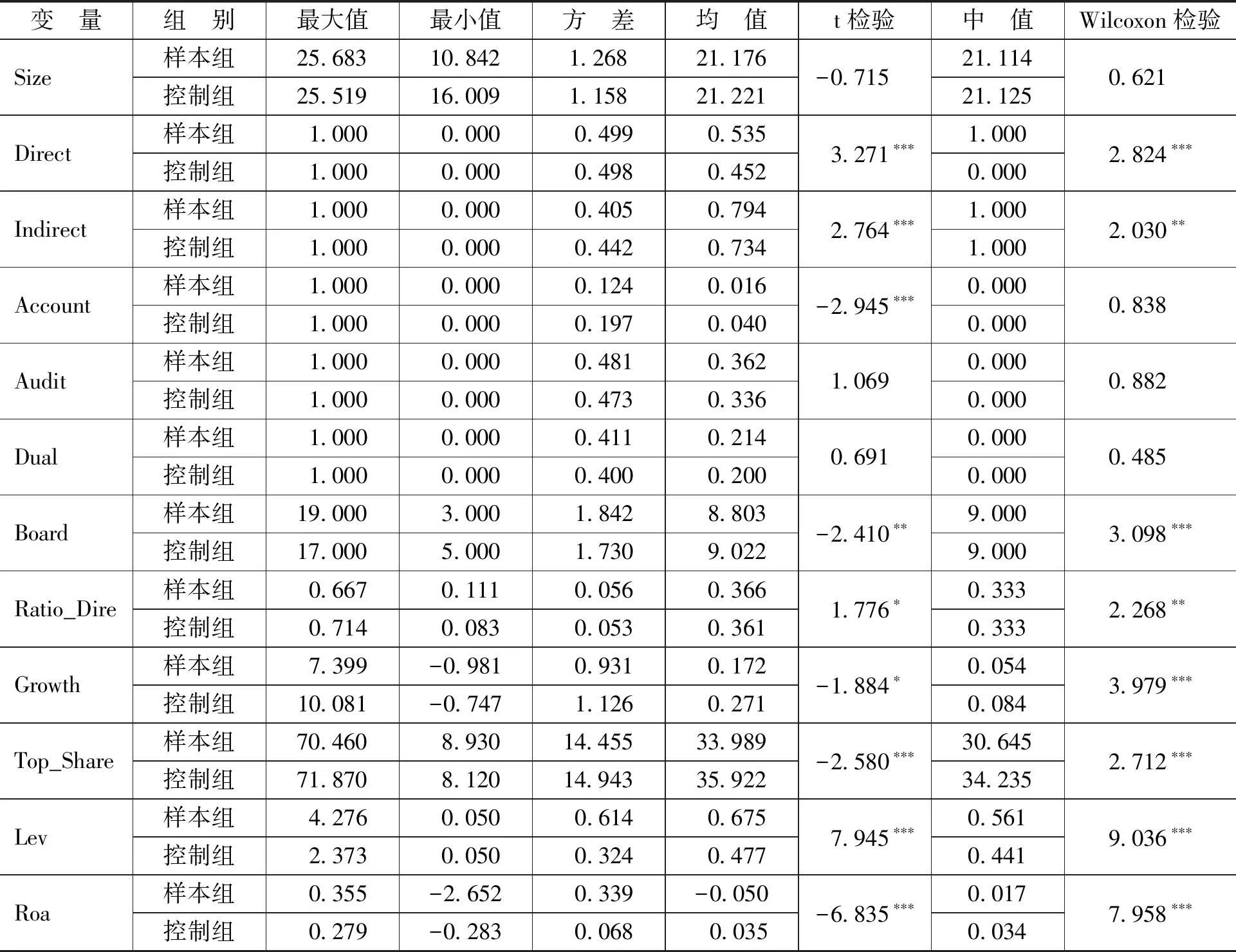

本文对违规企业(样本组)与非违规企业(控制组)进行描述性统计分析,并使用t检验和Wilcoxon符号秩检验,对两组样本的均值和中位数进行单变量比较分析。其中,样本组与控制组的企业规模(Size)的均值t检验和中位数Wilcoxon检验均不显著,说明样本组与控制组的企业规模不存在显著差异,配对选取的样本不存在系统性偏差。在财会与法律背景董事方面,无论是财会与法律背景的独立董事(Indirect)还是执行董事(Direct)的均值,样本组都显著大于控制组。独立董事比例(Ratio_Dire)在样本组要显著大于控制组,说明企业的独立董事比例越高,企业越容易发生违规行为,这与邓可斌和周小丹[8]的研究结论一致。分析结果如表1所示。

表1描述性统计与样本分组的差异性检验结果

注:*、**、***分别表示在10%、5%和1%的置信水平上显著。下表同。

(二)多元回归分析结果

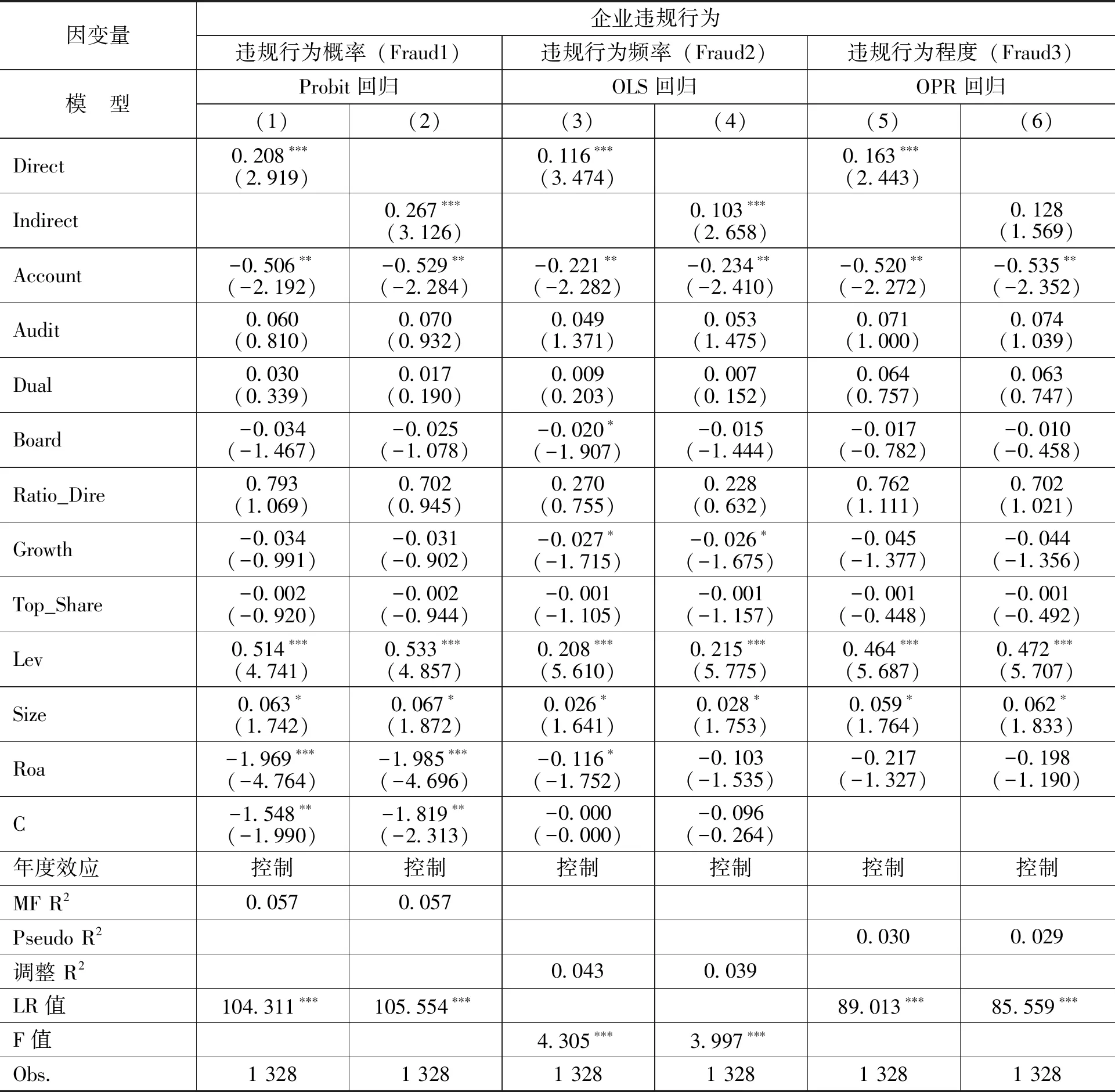

对财会与法律背景董事与企业违规行为进行回归分析。在以违规行为概率(Fraud1)为因变量时,财会与法律背景执行董事(Direct)和财会与法律背景独立董事(Indirect)的回归系数都显著为正,说明拥有财会与法律背景董事的企业更容易发生违规行为。在以违规行为频率(Fraud2)为因变量时,财会与法律背景执行董事(Direct)与财会与法律背景独立董事(Indirect)的回归系数也都显著为正,说明拥有财会与法律背景董事的企业容易发生更多的违规行为。在以违规行为程度(Fraud3)为因变量时,财会与法律背景执行董事(Direct)的回归系数显著为正,说明具有财会与法律背景执行董事的企业的违规行为程度会更严重,而财会与法律背景独立董事(Indirect)的回归系数虽然也为正,但没有达到显著性水平,说明财会与法律背景独立董事对企业违规行为程度没有显著影响。分析结果如表2所示。

(三)稳健性检验

财会与法律背景董事对企业违规行为的影响可能存在一定程度的内生性问题,正如邓可斌和周小丹[8]研究所显示,独立董事会增加企业违规行为,同时违规企业也会聘用更多的独立董事,即二者之间存在反向因果关系的内生性问题。为此,本文参照Yeyati等[19]的做法,使用财会与法律背景董事变量的一阶滞后值作为替代变量,以此降低可能存在的内生性问题。测试结果表明,财会与法律背景独立董事与执行董事都会增加企业违规行为概率和违规行为频率,但对于违规行为程度而言,财会与法律背景执行董事有显著影响,而财务与法律背景独立董事没有显著影响。与前文实证结果一致。分析结果如表3所示。

表3滞后一期财会与法律背景董事与企业违规行为的稳健性检验结果

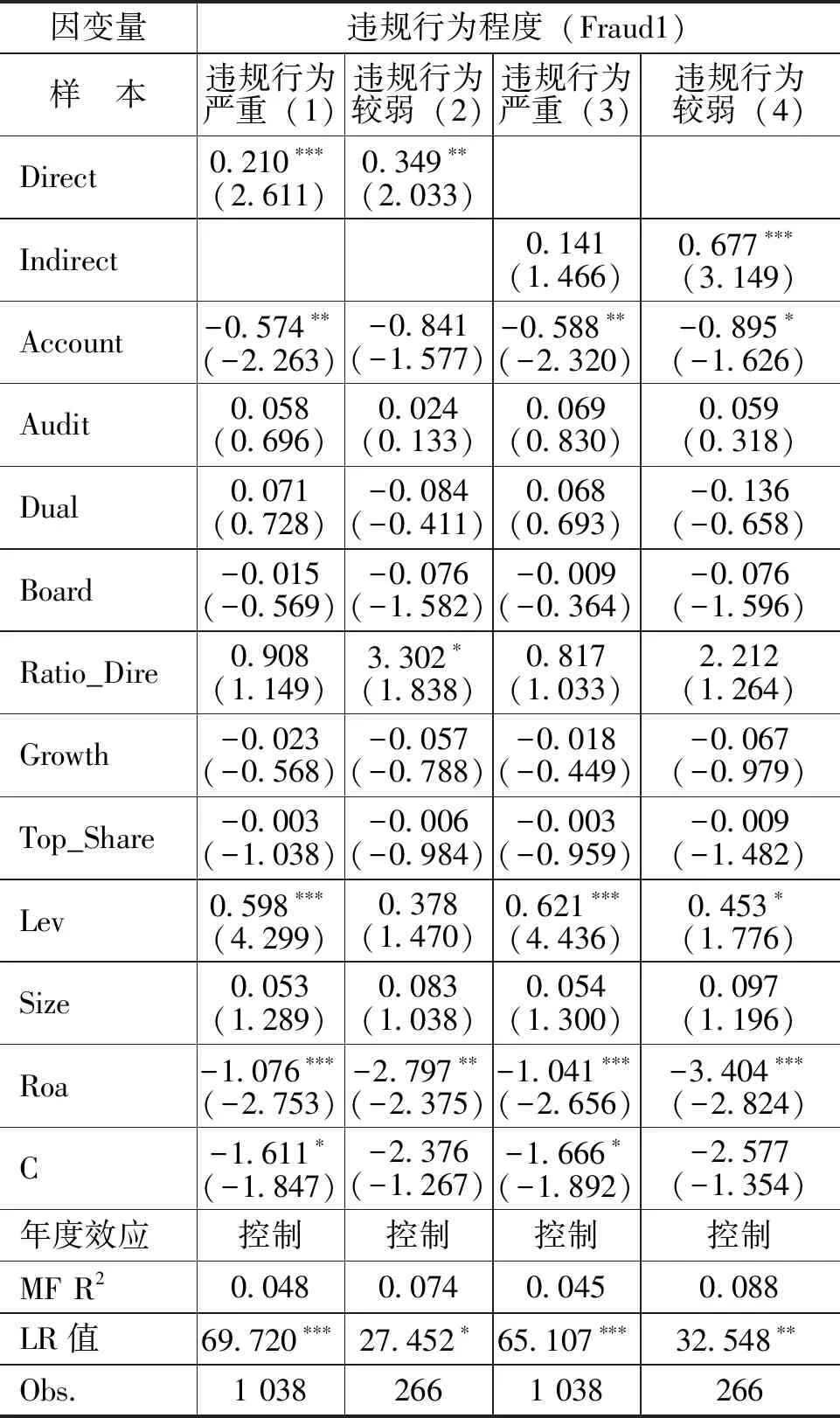

考虑到财会与法律背景独立董事和财会与法律背景执行董事影响企业违规行为的类型可能有所不同,本文按照违规行为将违规行为程度概率分为违规行为程度较弱的违规行为概率和严重的违规行为概率,进一步检验不同样本中财会与法律背景独立董事与执行董事对于企业违规行为概率的影响。从回归结果可以看出,在模型(1)和模型(2)中,财会与法律背景执行董事(Direct)对于违规程度较弱的违规行为概率和严重的违规行为概率都具有显著的正向影响;而在模型(3)和模型(4)中,财会与法律背景独立董事(Indirect)对于违规程度较弱的违规行为概率具有显著的正向影响,而对于违规行为程度严重的违规行为概率影响方向虽然为正,但没有达到统计上的显著水平。上述回归结果意味着,财会与法律背景独立董事和财会与法律背景执行董事影响企业违规行为的类型存在差异,财务与法律背景执行董事有显著影响,而财务与法律背景独立董事没有显著影响。与前文实证结果一致。分析结果如表4所示。

表4 基于违规行为程度分组的稳健性检验结果

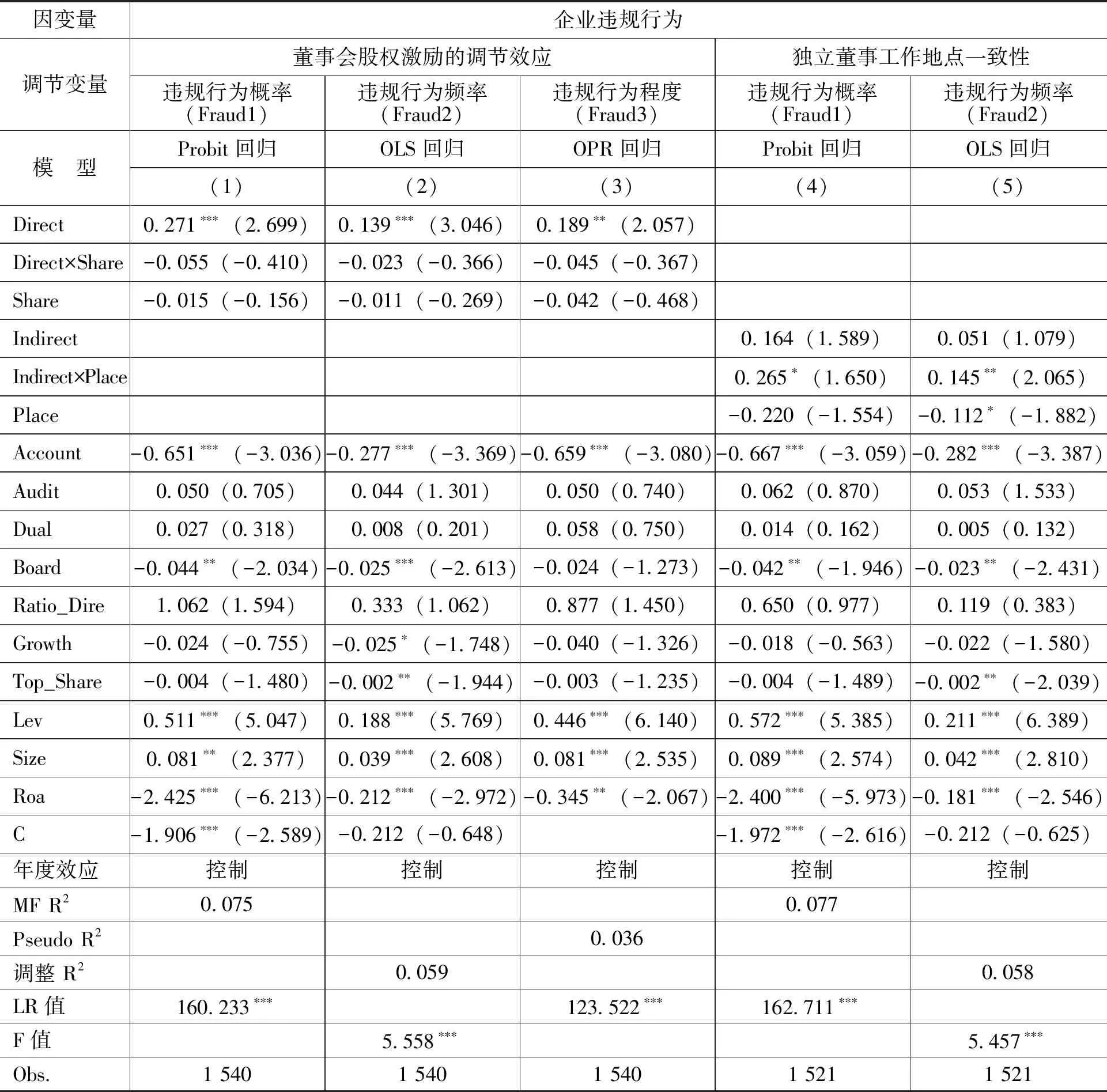

五、关于董事会股权激励和工作地点一致性的检验

从理论角度来讲,董事会是由股东选举产生,服务于股东利益,并负责监督管理层。为了使董事会的利益与股东利益保持一致,公司治理中一个通行的做法是对董事会实施股权激励。企业违规行为往往导致企业股价的大幅下挫,降低企业价值,使股东利益受损。既然股权激励能够拟合董事会与股东的利益,那么企业对董事会实施的股权激励是否会减少财会与法律背景董事对企业违规行为的促进作用呢?在本文样本中,有一半左右的企业对董事会实施了股权激励,这也为本文考察董事会股权激励对财会与法律背景董事与企业违规行为之间关系的调节影响提供了现实依据。由于我国企业对董事会实施的股权激励主要是针对执行董事,鲜见有对于独立董事实施的股权激励,因而本文主要考察董事会的股权激励对财会与法律背景执行董事与企业违规行为之间关系的调节效应。关于董事会股权激励变量(Share)的数据来自国泰安数据库,在具体测量时,如果企业为董事会提供了股权激励,则该变量取值为1,否则为0。回归结果表明,财会与法律背景执行董事与董事会股权激励的乘积项(Direct×Share)回归系数为负,但均未达到统计上的显著水平,说明企业对董事会实施的股权激励,并没有削弱财会与法律背景执行董事对企业违规行为的促进作用。回归结果如表5中模型(1)、模型(2)和模型(3)所示。

与执行董事不同,独立董事通常不在企业担任其他职务,因而很多独立董事的工作地点与上市公司地点不一致。独立董事仅仅是在公司召开董事会的时候才会出现,导致其参与公司决策程度较低。而工作地点与上市公司地点一致的独立董事,由于自身所处工作地点的便利性,其参与公司决策的程度会相对较高。并且由于我国独立董事制度施行相对较晚,运行机制仍有尚待完善的空间。唐清泉和罗党论[18]研究发现,56%的独立董事认为,投入时间对其作用的发挥有非常大的影响。本文关心的问题是,财会与法律背景独立董事的工作地点一致性是否会影响其对企业违规行为的正向作用?或者说,那些工作地点一致的财会与法律背景独立董事是否由于地理位置的便利性,更容易成为高管的“朋友”而更加积极地参与企业违规行为呢?由前文实证结果表明,财会与法律背景独立董事主要对程度较弱的企业违规行为产生影响,因而本文随后主要在违规行为概率、违规行为频率两个测量中考察独立董事工作地点一致性的调节效应。独立董事工作地点一致性变量(Place)的数据来自国泰安数据库,在具体测量时,如果企业独立董事工作地点与上市公司地点一致,则该变量取值为1,否则为0。回归结果说明,财会与法律背景独立董事与工作地点一致性的乘积项(Indirect×Place)回归系数显著为正,说明相对于工作地点不一致的财会与法律背景独立董事而言,工作地点一致的财会与法律背景独立董事对企业违规行为的促进作用更强。这可能是由于,当独立董事与上市公司工作地点一致时,独立董事与高管的接触更多,更容易成为朋友,从而更便于其参与企业违规行为。回归结果如表5模型中(4)和模型(5)所示。

表5董事会股权激励和独立董事工作地点一致性与企业违规行为的调节效应检验结果

六、结论与启示

董事会在公司治理中发挥着重要作用,特别是那些具有专业知识背景的董事,对企业决策具有重要影响。我国企业的违规行为近年来呈现不断增加的趋势,由于这些违规行为主要违反了财务、会计相关的法律规定,因而本文检验财会与法律背景董事对企业违规行为的影响。本文实证研究发现:首先,财会与法律背景董事(包括执行董事和独立董事)对企业违规行为有显著促进作用。其原因有二:一方面,我国独立董事制度仍有待完善,独立董事仍然存在获取信息困难以及独立性不高等问题,有时甚至成为高管或大股东的“朋友”,导致财会与法律背景独立董事更容易与高管或大股东合谋,参与企业违规行为。而执行董事更容易受到高管压力而参与企业违规行为。另一方面,我国法律对违规企业或个人的处罚较轻,造成财会与法律背景董事参与企业违规行为的违规行为成本较低。其次,财会与法律背景独立董事和财务与法律背景执行董事对企业违规行为类型的影响不同:财会与法律背景独立董事只对程度较弱的企业违规行为具有促进作用,而财会与法律背景执行董事对程度较弱或严重的违规都具有显著促进作用。这可能是因为,相对于独立董事而言,执行董事在企业内任职,本身更容易受到高管的压力影响。最后,本文进一步实证研究发现:董事会股权激励不能降低财会与法律背景执行董事对企业违规行为的促进作用,这可能是由于我国上市公司给予董事会的股权激励比例较低,导致董事会的股权激励作用没有得到发挥所致。独立董事工作地点与上市公司地址一致时,财会与法律背景独立董事对企业违规行为的促进作用会更强。这可能是因为,当独立董事工作地点与上市公司地址一致时,独立董事与企业高管或大股东更容易成为“朋友”,导致其更可能积极参与企业违规行为。

以上研究结果表明,当前我国董事会的监督作用仍有很大的改善空间。一方面,需要加强法律法规对违规企业和违规董事的惩罚力度,提高他们的违规成本,从而降低他们参与企业违规行为的意愿。另一方面,完善独立董事的产生机制,也是提升独立董事独立性的重要方式。那些由大股东或高管提名任命的独立董事,可能由于是他们的朋友而难以发挥监督作用,完善独立董事的产生机制,可以弱化独立董事与大股东或高管的“朋友”关系,进而提升独立董事的监督效果。