中国上市公司内部审计质量及其影响因素研究

2019-08-27何启程

何启程

摘要:在我国经济市场的环境日益优化和规模不断扩大以及投资者决策更加科学和严谨的背景下,企业内部审计质量显得尤为重要。本项目选取了从2010年到2017年的沪深A股非金融类上市公司为研究对象,以实证研究为主,理论分析和实证研究相结合的研究方法探讨影响内部审计质量的因素。融合以前学者对内部审计质量的研究,通过股权结构、董事会结构,探讨了如何影响公司内部审计质量,并根据描述性统计和回归结果得出结论。

Abstract: In the context of the increasingly optimized and expanded environment of China's economic market and the more scientific and rigorous decision-making of investors, the quality of internal auditing of enterprises is particularly important. This project selects the Shanghai and Shenzhen A-share non-financial listed companies from 2010 to 2017 as the research object, and focuses on empirical research, uses the method of theoretical analysis and empirical research to explore the factors affecting the quality of internal audit. Integrating the previous scholars' research on the quality of internal audit, through the ownership structure and the structure of the board of directors, it explores how to influence the internal audit quality of the company, and draws conclusions based on descriptive statistics and regression results.

关键词:内部审计质量;股权集中度;股权制衡度;独立董事

Key words: internal audit quality;equity concentration;equity balance;independent director

中图分类号:F239.45 文献标识码:A 文章编号:1006-4311(2019)20-0283-04

1 绪论

21世纪初,随着经济的快速发展,越来越多的人才开始进入企业,但是如何提高企业效率,如何更好地管理企业,这是值得人们去深思的,公司治理问题油然而生。但是近些年来财务丑闻的事件层出不穷,无论是著名的麦道夫骗局还是安然事件,这些财务丑闻的出现无不时刻提醒着人们要重视对公司的审计。通过大量的工作实践,学者们渐渐认识到,提高公司治理水平的方法之一就是進行内部审计,这可以从根本上降低企业的经营风险。同时,学者们还发现内部审计是从公司内部着手的,相比外部审计可以节省一部分费用,而且在进行审计时所花的时间比较少。因此,内部审计已成为公司治理中各个成员获得有效资源的途径,这种获得资源的途径也将更加公平、公开。

2 文献综述

2.1 内部审计质量的研究现状

从内部审计质量的定义上来看,赵保卿(2001)把内部审计工作及其结果的优劣程度作为它的定义,并且还对内部审计质量控制的定义进行了说明,最后从程序控制、关键点控制、检查控制以及考评控制四大方面,给企业内部的审计质量控制方法指出明确的方向[1]。

从企业与内部审计质量的关系来看,Hapman和Spencer(2012)发现了内部审计质量与公司治理的关系,在所有权、经营权分离以及受托、委托责任的产生导致了二者的诞生,并且审计质量与公司治理是相辅相成的,共同为实现公司目标而服务的[2]。

2.2 股权结构的研究现状

在股权集中度方面,Mitra等(2007)研究发现,审计费用在一定程度上被股权集中度所决定[3]。而在股权分散时,股东监督的激励以及监督的能力都受到限制,进而需要更多的外部审计,最后也提高了外部审计收费。

在股权制衡度方面,祖笠(2017)以2007年到2015年沪深A股上市公司为样本,通过建立模型并进行实证分析发现股权制衡度与产权性质与审计费用显著正相关,并进一步说明在当今的企业股权制衡度越高,就越会使公司的内部监督机制低效,转而使股东寻求高质量外部审计,提高审计收费[4]。

2.3 董事会结构研究现状

本文中所提的董事会结构,它主要是以独立董事人数占整个董事会总人数的比例来衡量,借此研究内部审计质量与董事会结构的关系。安广实和彭皝(2014)选取2011-2013年沪深A股制造业上市公司为研究对象,发现制造业上市公司董事会中独立董事比例与审计质量显著正相关,文章还建议制造业上市公司应当在保持较小的董事会规模的同时提高独立董事所占的比例,从而提升董事会独立性和独立董事的监督力度。

3 理论分析与假设

如何提高内部审计质量,首先需要公司的权力机构的支持,这就需要股东积极参与进来。股权集中度作为公司治理的基础,在很大程度上也在影响这内部审计质量,如果股权集中在少数控股股东的手里,那么企业的内部审计工作会受到大股东的影响,从而会降低内部审计质量,因此只有适当降低股权集中度,才能减少大股东对内部审计质量的影响,保障广大中小股东的利益。

基于此,本文提出假设1:

H1:股权集中度与公司内部审计质量呈负相关关系。

对于假设1进行进一步研究,如果把方向转移到大股东身上,我们会发现股权制衡在多个大股东之间起着重要的调节作用。赵国宇和禹薇(2018)通过对民营上市公司数据的实证分析[5],发现股权制衡既提高了公司投资效率,也抑制了大股东掏,同时也发现了在大股东控制程度不同的公司里,股权制衡的效果是不一样,特别大股东控制程度比较大的公司里,股权制衡难以发挥作用。同样,如果公司的股权制衡度比较高,中、小股东越有机会发挥自己的监督职能,一方面能够降低大股东与中、小股东的代理成本,另一方面会提高内部监管力度,提高内部审计质量。

基于此,本文提出假设2:

H2:股权制衡度与公司内部审计质量呈正相关关系。

Elshandidy和Hassanein(2014)发现了独立董事的独立性可以反映信息不对称的情况,审计委员会与独立董事为了让企业披露的信息更加具有稳健性[6],就会要求管理层严格进行信息披露,提高内部审计质量。从另一个角度出发,独立董事人数占比比较高的公司里,由于获得有用的内部信息比较困难,不能有效行使自己的监督职能,不能有效地组织决策,所以独立董事希望从外部审计对管理层施压,进而提高了外部审计收费,间接地提高了公司的内部审计质量,所以独董占比较高的公司会竭尽全力提高自己的内部审计质量。

基于此,我们提出假设3:

H3:独立董事与公司内部审计质量呈负相关关系。

4 样本与模型设计

4.1 样本数据的来源与选择

本文选取了沪、深证券交易所2010年至2017年A股上市公司的相关数据,数据来源于国泰安数据库,剔除了ST公司以及金融、保险类公司,并对数据缺失的公司进行删除,最终选取了3345家公司的19590个观测值,来探究影响中国上市公司内部审计质量的因素,所用统计软件为stata12.0。

4.2 变量的定义与计量

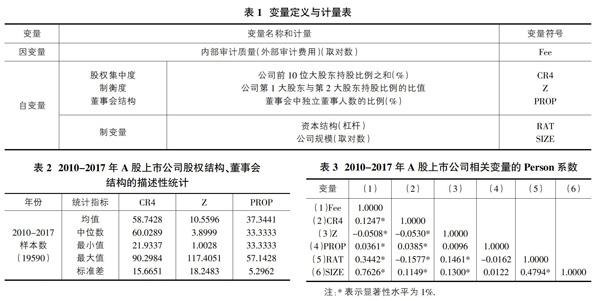

本文研究的被解释变量为内部审计质量,之前有学者将上市公司的市值来反映内部审计质量,即高质量的内部審计应该可以有效的增加企业价值,企业的价值可以通过内部审计质量的高低反映。也有学者从内部审计部门职能范围、隶属模式、规模以及内部审计部门规章制度设立情况这四个方面出发,然后给他们赋值来衡量内部审计质量。本文在参考众多文献的基础上,用外部审计收费的高低来衡量内部审计质量,即外部审计费用越低,表示内部审计质量越好,因此用外部审计费用来作为被解释变量,进而表示内部审计质量。本文的研究的解释变量有股权集中度、董事会结构、制衡度、公司规模以及资本结构,其中资本结构和公司规模作为控制变量,具体内容见表1。

4.3 根据研究假设,本文建立如下模型:

股权集中度模型:

Fee=α10+α11CR4+α12RAT+α13SIZE+ε(1)

股权制衡度模型:

Fee=α20+α21Z+α22RAT+α23SIZE+ε(2)

董事会结构模型:

Fee=α30+α31PROP+α32RAT+α33SIZE+ε(3)

5 实证分析

5.1 描述性统计

从均值来看,前10大股东的持股比例之和达到了58.7428%,说明总体的股权集中度还是比较高的;对于公司第1大股东与第2大股东持股比值达到10.5596而言,这个直还是比较大的,说明大部分公司的股权制衡度还是比较差的;独立董事人数占董事会总人数达到了37.3441%,说明很多公司做到了独立董事占比达到三分之一以上,董事会结构较为合理。

从中位数来看,前10大股东持股比例之和达到了60.0289%,略高于平均值;而对公司第1大股东与第2大股东持股比值而言,3.8999这个值显著低于平均值;对于董事会结构来说,独立董事的占比为33.3333,与平均值一致。

从最小值最大值来看,无论是股权结构还是董事会结构,差异都比较大,特别对于公司第1大股东与第2大股东持股比值而言,差异很大,最大值117.4051,而最小值只有1.0028。

5.2 相关性分析

从表3我们可以看出股权集中度、股权制衡度、独立董事人数比例、资本结构以及公司规模对外部的审计费用有着显著的影响,从而折射出它们对于内部审计质量的影响显著。一方面外部审计费用与股权集中度、独立董事人数比例呈正相关关系,说明企业的内部审计质量与股权集中度、独立董事人数比例负相关,另一方面外部审计费用与股权制衡度呈负相关关系,也就说明企业的内部审计质量与股权制衡度正向相关,从而说明模型的构建具有一定的合理性。

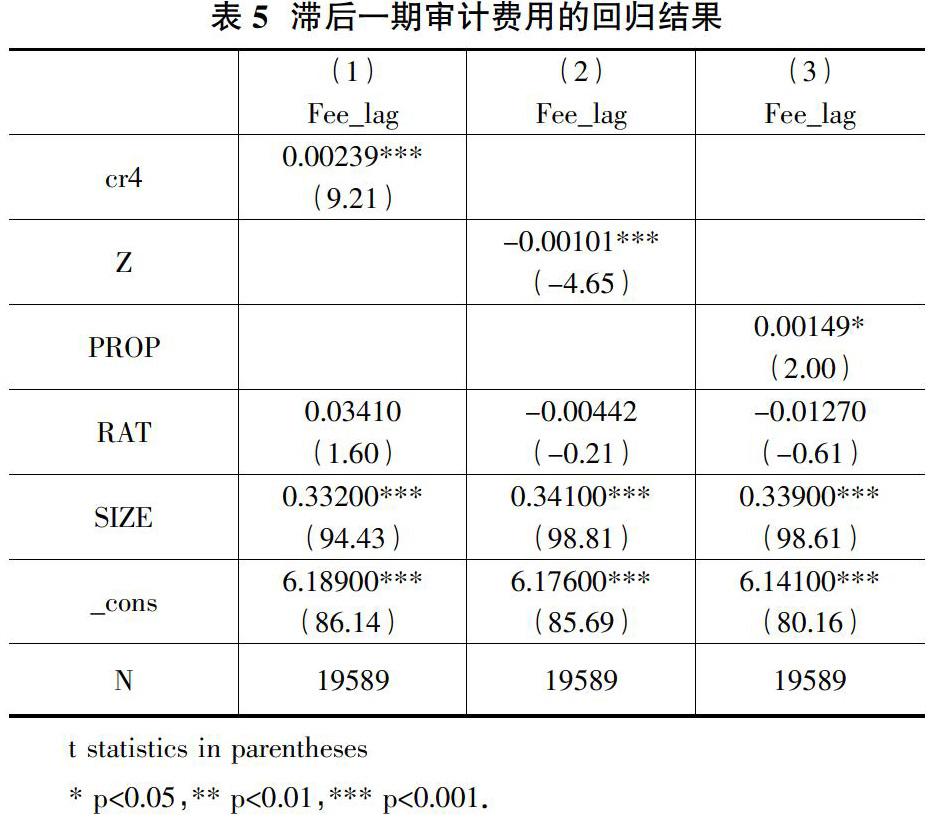

5.3 回归结果

5.3.1 控制变量与内部审计质量的关系

根据表3中数据能看出外部审计费用与公司规模呈显著的正相关关系,说明公司规模越大,审计收费越高,则它的内部审计质量越差,即公司的内部审计质量与公司规模呈显著的负相关关系。同理,由表可知外部审计费用与资本结构呈显著的负相关关系,说明资本结构中负债比例越大,则外部审计收费越低,则公司的内部的审计质量越好,从而得出公司的内部审计质量与资本结构呈显著的正相关关系。