上市公司股权激励与盈余管理问题研究

2019-08-21黎剑平

黎剑平

【摘 要】 股权激励制度的应用表现,是衡量公司管理中委托—代理问题是否被解决的一个重要措施。本文选择样本为2012 年至 2017年实施股权激励的沪深 A 股上市公司各项数据表现(进行过筛选),运用计量模型,研究结果表明:股权激励程度与上市公司的盈余管理程度正相关关系;股权激励方案的有效期和盈余管理负相关;采用限制性股票激励方式的公司盈余管理程度相较于采用股票期权激励方式公司的盈余管理程度更高。最后针对我国上市公司股权激励制度,结合我国的实际情况,根据结果提出了相关建议。

【关键词】 股权激励 盈余管理 激励方式

第一章 绪 论

本文通过股权激励强度、有效期、方式三个维度,分析其效用,根据结果提出相关建议,来为盈余管理提供决策依据。

本文主体架构如下:

第一部分为绪论部分,这一部分主要概述文章主要内容。

第二部分为实证研究设计部分,本文主要分为三部分内容:1.提出本文的研究假设,2.根据已有的研究假设确定本文的计量方法和计量模型,3.选取样本并注明样本数据来源。

第三部为实证研究分析阶段和提出相关建议。

第二章 实证设计和分析

2.1变量的选取和计算

2.1.1被解释变量的选择和计算

查阅相关文献,笔者发现现有的研究比较常见的盈余计量模型包括Healy模型、Jones模型和修正后的Jones模型、行业模型以及一些在此基础之上修正后的模型。本文的实证研究部分即采用得是修正的Jones模型来计算操纵性应计利润以及得到计算结果,用多元回归方法进行实证研究和检验。以下为四种变量的选取。

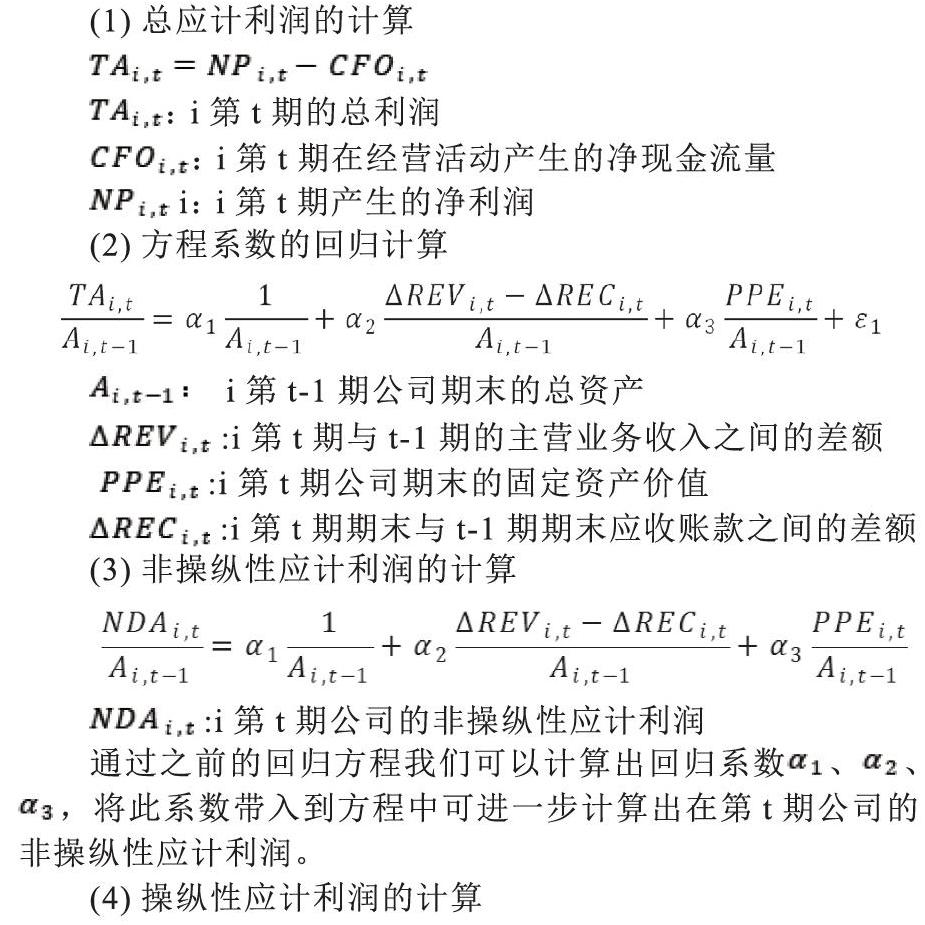

(1)总应计利润的计算

(2)方程系数的回归计算

(3)非操纵性应计利润的计算

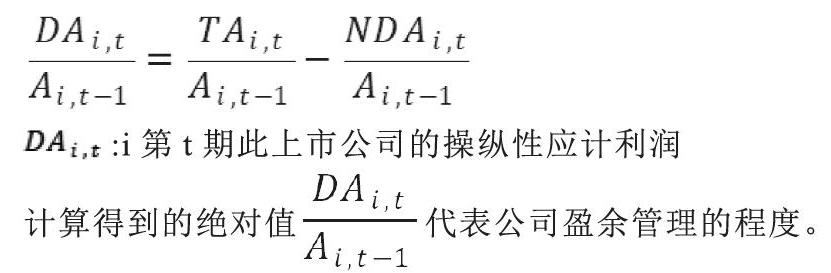

(4)操纵性应计利润的计算

计算得到的绝对值代表公司盈余管理的程度。

2.1.2解释变量的选择

(1)激励强度(Protleuq)

某些上市公司具有自己的股权激励方案,其中会公布的激励标的股票占公司总股本的比例,这个比例就是激励强度(Protleuq)。一般要求,激励强度不超过10%;由于上市公司的总股数各有不同,则选择激励程度指标而非单纯的激励数量作为指标。

(2)激勵有效期(Validity)

股权激励的有效期是从授予日开始至失效日结束。一般来说,上市公司股权激励的有效期在10年以内。上市公司股权激励方案中规定的激励有效年限作为本文数据指标。

(3)激励方式(dum)

我国上市公司股权激励方式主要有:1.股票期权的激励方式;2.限制性股票期权的激励方式;3.两者相结合的混合型。本文研究中采用虚拟变量针对这两种方式进行赋值。

(二)样本选取及数据来源

以证监会行业分类标准共有13个行业。本文中提出产生影响的金融业,在一定筛选后(筛选标准如下),得到符合本研究条件的624家上市公司,在2012年到2017年间共有817个样本。运用STATA14进行数据处理和数据分析,对样本做以下处理:

1.剔除金融类上市公司。

2.剔除*ST和ST的上市公司数据。

3.剔除数据不全的公司。

(三)实证结果和分析

1.描述性统计

为了了解所选数据的分布趋势、排除极端异常值对模型的影响,首先进行描述性统计。

由表2可以看出,盈余管理的程度分布在0至0.09之间,最大值为0.258,样本后端较分散。股权激励强度分布比较均匀,1/2的样本在1.28至3.33之间,1/4的样本在3.33至10.78,剩余1/4的样本在0.036至1.28之间,由于样本均值2.556大于样本中位数2.24整体分布较为偏右。在本数据里,股权激励模式的中位数为0,而均值是0.461,说明样本中较多的公司是限制性股票模式。

2.2实证结果与分析

假设1实证结果与分析

将2012年1月1日至2017年12月31日,选择公告宣布实施股权激励计划公司的817个样本观测值的操纵性应计利润(DA)作为因变量,股权激励强度(Protleuq)作为自变量。

控制变量:

第一大股东持股比例:ER

资产负债率:DAR

独立董事人数:IND

净资产收益率:ROE

公司规模:LNTA

总共代入线性回归模型:

进行拟合回归,由表3回归结果显示,解释变量Protleuq(股权激励强度)的参数值为正,支持了假设1的观点。

本研究假设1的回归结果,解释变量Protleuq(股权激励强度)的拟合估计值的t检验值等于4.3,比2.576大,同时P>|t|值等于0小于0.01,表明结果在1%的置信水平上显著,证实假设一。

假设2实证结果与分析

将2012年1月1日至2017年12月31日,以沪、深两市A股宣布实施股权激励计划公司的817个样本观测值的操纵性应计利润(DA)作为因变量,股权激励有效期(Validity)作为自变量,同上的控制变量,代入线性回归模型:

表4中列示的是对于假设2所得到的结果。首先,回归模型的可决系数为0.235,回归方程的可决系数于可接受范围内。然后,回归模型的Prob>F=0.00<0.01,即通过统计检验。

本研究假设2的回归结果,解释变量股权激励有效期(Validity)的系数估计值中t检验值大于1.96,等于2.33,同时P>|t|值等于0.02小于0.05,表明结果在5%的置信水平上显著,证实了假设2成立。

假设3实证结果与分析

代入线性回归模型:

首先,回归模型的可决系数为0.239。然后,假设3回归模型的Prob>F=0.00<0.01,说明回归模型在1%的置信水平上显著,通过统计检验。

由表5回归结果显示,说明假设三成立。

稳健性检验

为了验证上述回归结果,本文同时进行了稳健性检验处理。考虑到无形资产、营业外收支等影响因素,本文在修正Jones模型的自变量中加入无形资产和营业外收入净额来计算非操纵性应计利润,新的应计利润模型为:

其中,为i第t期的无形资产,为i第t期营业外收支净额与t-1期营业外收支净额的差额。

重新验证假设1-3,表6显示了回归结果。可知,对于假设一,股权激励强度Protleuq的系数估计值在1%的水平上显著为正,假设二中股权激励有效期Validity的系数估计值在5%的水平上显著为负,假设三中的股权激励方式dum的系数估计值在1%的水平上显著为负。上述回归结果与本文实证分析的结果相符。

第三章 结果分析及建议

本文根据第二部分的结果,其建议主要有以下四点。

3.1完善公司内部治理结构

我国上市公司应该积极高效的完善公司治理结构,具体建议如下:

第一,坚持深化股权分置改革。

第二,强化独立董事的监管职能。

第三,合理设置组织结构和权责分配体系。上市公司应该确保组织结构的合理性,明确各个岗位的职责,并为每一个岗位赋予相应的权力。

3.2优化股权激励方案制定

根据本文实证部分得到的结论可知,上市公司需要防止股权激励强度过小可能达不到对上市公司工作人员预期激励效果,或是激励强度过大,可能会造成盈余管理行为的产生。

3.3规范职业经理人市场

在聘用职业经理人阶段要合理制定选拔人才机制,争取低成本高效率地为公司选拔最优秀的管理人才;在职业经理人的任职期间要建立权威的考核体系,并且确保该制度能客观公正的反应所聘用职业经理人的管理能力和专业素养,以及职业经理人在任职期间的业绩完成表现,决定激励机制;此外,在行业内、地区内甚至是全球内实现诚信档案共享。

3.4加強证券市场监管力度

加强对上市公司信息披露的监管有利于发现公司财务报表不合理的地方,同时,这需要一个完善的信息披露制度。此外,加强外部审计也是必要的,应选择审计质量和效率较高的会计师事务所合作。会计师事务所应具有独立性,独立于企业、投资者及政府监管部门。

【参考文献】

[1] Berle,Means.The Modern Corporation and Private ProPerty[M].New Jersey:Transaction Publishers,1991:89-100.

[2] 谭小红.中国上市公司股权激励实施效果及其影响因素研究[D].西南财经大学硕士论文,2009.

[3] 刘广生,马悦.中国上市公司实施股权激励的效果[J].中国软科学,2013,7 :110-121.

[4] Qiang Cheng,Terry D.Warfield.Equity Incentives and Earnings Management[J].The Accounting Review,2005,80:441-476.

[5] P Gao,RE Shrieves.Earnings Management and Executive Compensation: A Case of Overdose of Option and Underdose of Salary?[J].Ssrn Electronic Journal,2002.

[6] 何凡.股权激励制度与盈余管理程度—基于中国上市公司的经验证据[J].中南财经政法大学学报,2010,2 :135-140.