房地产价格与汇率的联动关系研究Granger因果检验法

——基于分位数

2019-08-05任仙玲侯彦如

任仙玲,邓 磊,侯彦如

(中国海洋大学 经济学院,山东 青岛 266100)

一、引言

兼具消费和投资双重属性的房地产市场是在我国经济发展占据重要地位的老牌市场,是关系国计民生的重要因素。1998年房地产市场化改革以来,虽然政策一直紧盯楼市,却依然遏制不住楼市持续高涨的局面,且一、二、三线城市出现了不同程度的“繁荣”局面。而且,房地产市场在很大程度上吸引了国内外投资者的目光,其引发的投资或投机需求较为强烈。对外开放程度的加深,也愈发加大了外汇市场对房价的冲击。2005年我国开始实行有管理的浮动汇率制度,根据国际清算银行的相关数据显示,2011年至2017年底,我国人民币实际有效汇率上涨了将近20%。汇率的不断攀升加速了国际热钱的涌入,开放经济条件下,房地产的保值增值性加之资本的逐利性促使境内外资本迅速涌入房地产市场,套取房价增值收益及汇兑收益,加速了房地产泡沫化的形成。有研究表明,2005年汇率改革前后,我国的房地产价格的年均递增速度从之前的4.7%上升为8.9%,进一步凸显了汇率与房价之间的互动关系。[1]但是从发达国家的历史经验来看,人民币汇率持续走高的态势也提醒我们要警惕人民币升值过快带来的负面影响。与此同时,房价的波动也在一定程度上影响汇率的变化。那么汇率变化与房价波动是否存在互动关系,并且对于一、二、三线城市而言,房价和汇率之间的变化又存在怎样的差异性。

从国外的研究成果来看,国外的研究方向主要集中在汇率与资产价格关系之间的探讨上,而且贡献主要在理论方面,相较而言实证研究比较少。Friedman、Choudhry认为,资产市场价格变动影响货币需求,在此基础上,资产价格与汇率之间也必然存在某种程度的关系[2-3]。后来,Kim、Pavlova等进一步验证得出了货币升值预期与资产价格彼此之间存在正反馈的影响机制[4-5]。在相关的实证研究中,有国外学者分别立足于日本、加拿大等国的时代背景,研究了外汇汇率对房价的影响,研究结果表明汇率的升值往往导致房价的上涨。

在研究汇率与房价的关系上,国内学者分别从理论和实证两个角度进行分析,而且在实证方面的研究已经很成熟,也已经取得了丰硕的成果。在整个研究历程中,大多数研究主要探讨人民币汇率对房价的单向影响,而在近些年的文献中,诸多学者也在着力研究两者之间的互动关系。

杨元庆等从理论探讨的角度论述了人民币汇率对房价的影响,并详细阐释了人民币汇率对房价的影响机制和传导路径[6],但未说明房价对汇率的影响机制,也缺乏实证研究进行佐证;赵娜结合我国正处于发展中国家的时代背景,针对汇率与房价的问题,分别与日本和俄罗斯曾经面临的经济问题进行比较,她认为我国本身抵抗经济风险的能力较弱,两者之间存在的正向或负向反馈机制都会影响到各自市场的健康发展[7]。

在实证研究中,主要有两种思路,大多数研究主要基于整体房价水平探讨汇率与房价之间的关系,偶有文献以各线城市为视角展开研究。钟晨分别对全国及东、中、西部房价建立VAR模型进行研究,发现各线城市房价对汇率均不显著,而在不同的经济发展期,汇率对房价的影响也存在异质性[8];阚瑀婷基于动态面板GMM模型探讨了人民币汇率对我国城市房价的差别影响,实证结果表明,汇率与各线城市房价存在显著正相关,但对三线城市房价溢出效应较小[9]。相对而言,大多数学者主要基于整体房价水平来探究。在这些文献中,学者们主要采用VAR的方法。肖卫国等运用了STR模型证明了汇率对房价存在着非线性效应,起着正向推动作用。若人民币升值过快,将会导致房价加速上涨[10];韩鑫韬等通过构建VAR-FBEKK模型证明了汇率变化对房价变动存在间接溢出效应,并具体阐述了以货币供应量为中介的两者之间的间接传导关系[11,12-15];李志慧通过两区制的MS(2)-VAR模型发现两者之间存在非线性互动关系,两个市场之间存在着一种正向反馈机制,一个市场自身的价格变动都会正向促进另外一个市场的波动[12];在此基础上,郭锐欣等采用VAR-DCC-MGARCH模型进而发现人民币汇率与房价之间虽然存在双向影响,但房价对汇率波动的影响较强[13]。另外,运用因果检验的方法来探究两者关系的文献也比较普遍。郭树华等基于均值Granger因果检验的方法发现短期内房价与汇率不存在显著的因果关系,但是从长期来看,两者存在双向的因果关系,但是并未说明两者的影响机制[14];黄燕芬等认为汇率对各线城市房价存在较明显影响,可以使用汇率有效预测房价,而房价对汇率的影响并没有明显的证据[15];袁东等在验证了实际有效汇率对房屋价格存在影响的基础上又指出了2005—2014年间的中国房价上涨的13%~25%可由实际有效汇率进行解释[16]。

综上所述,虽然关于本论题的研究文献众多,但是以上研究方法都只是在均值意义上探讨两者之间的关系,忽视了更多细节上的东西,尤其是在上下尾区间的关系体现。为了更全面地揭示房价与汇率之间的关系,本文着重采用分位数Granger因果检验的方法分析汇率和房价之间的内在联动关系。它探讨了包含条件均值在内的不同条件分位数上的因果关系,是均值Granger因果检验的延伸与拓展。随后利用分位数VAR模型以及脉冲响应,分析了各城市房价与汇率的联动程度,揭示了两者的内在联系。本文研究所得的房价与汇率在不同区间内存在的联动关系为政府进一步制定房地产调控政策以及人民币国际化政策提供了一定的参考,具有一定的现实意义。

二、理论与计量模型

(一)汇率与房价相互作用的渠道分析

1.汇率对房价传导机制

(1)预期效应:指人们预期外汇市场的动向,进而改变持有的货币数量,如果市场预期人民币升值,会吸引国际资本流入国内,进而相应的部分资本流入房地产市场,推动房价上涨。另一方面,国际热钱的流入会加剧人民币升值压力,央行为了稳定汇率,势必会投放基础货币,进而增加国内流动性,这会进一步推高房价。

(2)财富效应:主要分为两个渠道,以人民币升值为例,一方面,汇率的上升导致进口商品价格相应下降,进而本国内生产产品的成本降低,从而国内产品供给增加,根据供求定理,供给的增加意味着价格的下跌,消费者的实际购买力增加,进而多余的购买力涌入房地产,导致房价上扬。另一方面,本币升值引致资本流动性增加,投资者持有的资产价格上升,使其财富增值,进而增加对房屋的需求,导致房价上扬。

(3)流动性效应:当汇率具有升值预期,投资者往往通过兑换本币进入房地产市场,热钱的流入导致通货膨胀,进而居民将财富转化为不动产进行保值,从而推动房价上涨。

图1汇率对房价传导机制示意图

2.房价对汇率传导机制

(1)通过资本渠道:房价的上升意味着投资房地产市场具有较高收益,短期内推动更多的国际资本涌入国内,增加对本币的需求,推高汇率。

(2)通过国内货币供给渠道:若房价持续上扬,将刺激国外资本持续涌入,迫使央行投放大量基础货币,进而造成国内通货膨胀,汇率面临下降压力。

(3)预期:房价上涨,因其房屋作为居民的刚性需求,投资者对未来房地产市场看好,资本流入,进而抬高汇率。

(二)分位数Granger因果检验

为检验汇率与房价的分位数Granger原因,以房价作为被解释变量为例,建立分位数回归模型:

(1)

其中,Ω为直到(t-1)时刻的信息集,Ft为房价时间序列,τ∈(0,1),α(τ)0为截距项,Ft-j为(t-j)时刻房价序列,p为房价的滞后阶数,et-h为(t-h)时刻汇率序列,q为汇率的滞后阶数。

参数估计由加权残差最小和得出:

(2)

其中,T为样本容量,pτ(u)=[τ-1(u<0)]×u,1(·)为指示函数,令α(τ)=(α(τ)1,α(τ)2,…α(τ)j)T,β(τ)=(β(τ)1,β(τ)2,…β(τ)h)T,由(1)式的分位数回归方程确定τ分位点的Wald检验量为:

(3)

(4)

Koenker and Machado(1999)证明了:

(5)

部分临界值已由Anderews和Koenker et al.给出,表1给出分位区间[0.1,0.9]的Sup-Wald检验统计量值。

表1分位区间[0.1,0.9]的Sup-Wald检验统计量值

置信水平待检验参数向量维度1234510%8.1911.2013.4715.6217.695%9.8412.9315.1517.5619.611%13.0116.4419.0621.5424.18

注:待检验参数向量维度即本研究实证中的滞后月数

(三)QVAR(1)模型

若某分位区间存在因果关系,则建立分位数VAR模型研究两者的联动关系以及脉冲反应。考虑由Ft,et组成的2×1维向量时间序列Yt,建立QVAR(1)模型:

(6)

假定c=(c1(τ),c2(τ))′,a=(c1(τ),c2(τ),θ11,θ12,θ21,θ22)′,Qt=(QFt,Qet)′,

(四)分位数脉冲响应函数

定义在第τ分位点的分位数脉冲响应函数(OIRF)定义如下:

(7)

考虑VMA(∞)模型用以描述Yt的动态行为:

(8)

此时矩阵表示的二维时间序列分位数模型为:

Qt=c+θYt

(9)

根据VMA设定,在t时刻给一个单位冲击,以对房价的冲击为例:

(10)

对于给出的脉冲响应函数,有:

(11)

三、实证结果与分析

(一)数据来源及描述性统计

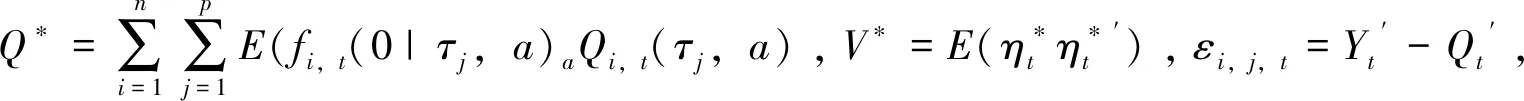

2010年4月30日北京出台“国十条实施细则”中首次明确提出了“限购”,随后深圳、上海、厦门、南京等地纷纷出台“限购令”,考虑到限购对房价影响颇大,因此本文以限购之后的日期,即2011年1月至2017年11月作为研究期间,选取70个大中城市新建住宅价格指数和实际有效汇率指数作为原始数据,其中实际有效汇率指数则来源于国际清算银行。为了实证研究的展开,本文将70个大中城市新建住宅指数的一、二、三线城市的当月同比数据进行分列以便本文的研究,同时对实际有效汇率指数进行了对数差分处理,定义如下:

e=ln(εt)-ln(εt-1)

其中,εt为t时期的实际汇率,e表示t时期调整后的汇率。各线城市房价与汇率走势如图2所示,从图中可以看出,2011年至今,各线城市房价均出现不同程度的波动,波动在2014年年初开始加剧,各线城市房价此后均出现了不同程度的峰值。

图2各线城市房价与汇率走势图

表2给出了各线城市房价当月同比序列与汇率序列的描述性统计及检验结果。从均值来看,各线城市房价总体变动均为正值,说明房价整体在上涨,一线城市房价上涨幅度较为显著,三线城市房价较为平稳。各线城市房价与汇率序列ADF值均在1%的显著性水平下显著,表明各序列均为平稳序列。其中Q(10)统计量表明各序列均存在自相关现象。

表2各线城市房价当月同比序列与汇率对数差分序列的描述性统计

均值方差标准差偏度峰度J-B值ADF统计量Q(10)f19.535106.06910.2990.5802.1227.232∗∗-4.178∗∗∗368.110∗∗∗f24.43740.4246.3580.3422.3583.002-3.888∗∗∗378.000∗∗∗f32.03418.5074.302-0.3542.0614.722∗-3.637∗∗∗354.580∗∗∗e0.2391.8331.354-0.2282.8770.759-5.283∗∗∗30.007∗∗∗

注:“***”“**”“*”分别表示在1%、5%、10%的显著性水平下显著;其中f1、f2、f3分别表示一线、二线、三线城市当月同比房价,e表示经过对数差分后的汇率

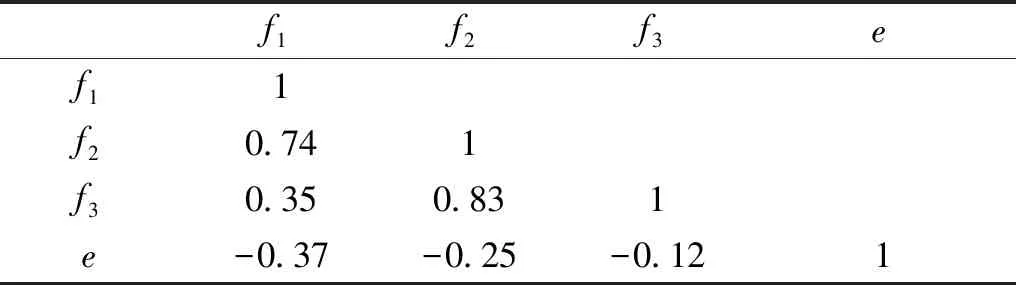

表3 各线城市房价当月同比序列与汇率对数差分序列的相关系数

表3给出了各线城市房价序列与汇率序列的相关系数,从表中可以看出,汇率与房价的相关程度相对较小,其中与一线城市房价的相关系数最大;各线城市房价之间的相关程度相对较大,其中二三线城市间房价相关系数最大。

(二)均值Granger因果检验

本文首先对各线城市房价波动与汇率之间关系进行均值Granger因果检验,结果见表4。表4给出的滞后阶数为最优滞后阶数,由AIC准则从滞后1月至滞后10月中确定,从表中可得到如下结论。

表4汇率与各线城市房价之间的均值因果检验

e→f1e→f2e→f3f1→ef2→ef3→e(p,q)(6,1)(10,1)(7,1)(2,1)(1,2)(1,2)AIC2.3880.9520.0913.1923.2423.235F值0.6030.6220.5065.55∗∗2.1592.437∗p值0.4400.4330.4800.0210.1220.094

1.汇率对各线城市房价的均值Granger因果检验不显著

汇率对各线城市房价的F值在10%的水平下都不显著,说明在均值意义上汇率不是房价的Granger原因,也就是说在均值框架下人民币汇率波动并不是房地产价格变动的一个影响因素,其原因可能在于不同人群受汇率的影响存在异质性,进而整体上汇率对房价影响较不显著:高收入人群在汇率提高时,基于本身的投机心理,往往更易将资产转移到房地产市场以赚取更大收益,进而拉动房价上扬;而低收入人群更易受到自己的收入水平、消费习惯等因素的影响,因此房价的上涨往往会打消其购买欲望,进而抑制房价上涨。

2.各线城市房价对汇率的均值Granger因果检验较为显著

一线城市房价对汇率的F值在5%的水平下显著,二线城市房价对汇率的F值虽不显著,但ρ值也接近于0.1,三线城市房价对汇率的F值在10%的水平下显著,说明在均值意义上各线城市房价是汇率的Granger原因,两者之间存在单向因果关系,表示房地产价格变动是人民币汇率波动的一个影响因素,其原因可能是房地产市场对本国经济发展有重要影响,至今仍然是诸多主要经济体的支柱产业,房地产价格变动通过影响经济走向进而传导至汇率。例如房价下跌,地产遇冷,经济下行,一国资产的平均回报率也会呈现下行态势,导致汇率降低,人民币面临贬值压力。此时,汇率和房价就会表现出同方向变动。

(三)分位数Granger因果检验

从表4均值Granger因果检验中可以看出,各线城市房价与汇率之间只存在单向因果关系,似乎说明汇率并不能显著影响且准确预测各线城市房价变动,而各线城市房价却能显著影响汇率。为验证这一结果的可靠性,本文采用分位数Granger因果检验的方法,以更全面分析汇率与各线城市房价的影响关系,并基于AIC信息准则确认滞后阶数。表5给出了各个分位段两个市场相互作用的最优滞后阶数,从滞后1月至滞后5月中确定。

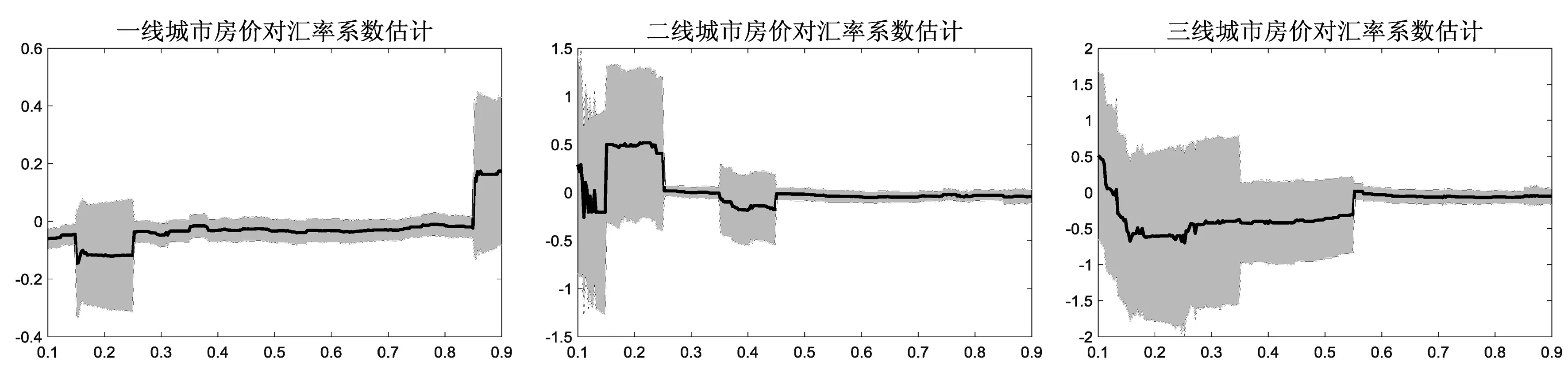

均值角度只能刻画两变量的中心位置关系,不能捕捉到尾部信息,分位数回归可以全面描述整个分布的状况。接下来根据AIC准则确定的最优阶数,采用分位数法对式(6)进行估计,估计的分位点为[0.1,0.9]区间上。为了更直观地描述分位数与式(6)解释变量参数的关系,体现两个市场之间解释变量一阶滞后项估计系数与分位数之间的联系,将其置信区间绘制为图3、图4。

我们发现,在汇率对房价的影响方面,无论是一线还是二三线城市,汇率一阶滞后项的估计值在低分位处系数估计值为负,而在高分位处也为负值,在中间位数接近于0,呈现出“尾部负相关”“中间不相关”的特点,“中间不相关”的特点与均值Granger因果检验结果是一致的。但是与均值Granger因果检验结果不一样的是,汇率对房价的影响在尾部有所体现,在低(高)分位点汇率一阶滞后项对房价的影响显著,而在其他分位点上均不显著。这种“尾部特征”是传统的线性回归模型捕捉不到的。

图3汇率对各线城市房价——各分位水平滞后一阶解释变量系数β1(τ)估计值

图4 各线城市房价对汇率——各分位水平滞后一阶解释变量系数估计值

通过绘图得到直观检验,接下来本文根据sup-Wald检验统计量值及相应临界值判断对应分位区间内分位数Granger因果是否成立,其结果见表5。从表5中可以进一步得到如下主要结论。

表5分位数Granger因果检验Sup-Wald检验结果

分位段汇率→房价e→f1e→f2e→f3房价→汇率f1→ef2→ef3→e[0.1,0.15]15.867∗∗[4]0.948[1]16.226∗∗[5]9.148∗∗∗[1]10.788∗[4]31.508∗∗∗[5][0.15,0.2]8.390∗∗[2]0.448[1]1.818[1]3.470[1]12.026[5]25.006∗∗∗[5][0.2,0.25]7.461∗[2]0.198[1]0.056[1]4.034[2]8.299[5]22.178∗∗∗[5][0.25,0.3]1.225[1]0.196[1]1.108[1]4.621[2]0.332[1]20.351∗∗∗[5][0.3,0.35]1.176[1]0.050[1]0.499[1]6.009∗∗[1]0.056[1]15.460∗∗[5][0.35,0.4]1.287[1]0.098[1]0.522[1]3.517[1]0.385[1]3.774[2][0.4,0.45]0.487[1]0.771[1]1.064[1]2.935[1]1.190[2]2.942[2][0.45,0.5]0.252[1]0.926[1]0.734[1]3.196[1]0.359[1]2.423[2][0.5,0.55]0.366[1]0.683[1]0.569[1]4.490∗[1]1.859[1]1.906[2][0.55,0.6]0.641[1]0.645[1]0.086[1]4.033∗[1]2.431[1]0.557[1][0.6,0.65]0.912[1]0.247[1]0.051[1]3.849[1]3.297[1]1.603[1][0.65,0.7]1.794[1]0.147[1]2.095[1]3.183[1]2.924[1]2.264[1][0.7,0.75]1.910[1]0.080[1]2.978[1]2.935[1]2.774[1]2.726[1][0.75,0.8]2.712[1]0.113[1]4.536∗[1]1.157[1]2.337[1]3.022[1][0.8,0.85]4.076[1]8.531∗[3]6.170[5]1.531[1]1.453[1]3.170[2][0.85,0.9]7.925∗[1]10.947[5]4.240[2]6.158[2]2.728[1]1.880[1]

1.分位数Granger因果检验优于均值Granger因果检验

在房价对汇率的影响方面,各线城市房价均存在因果关系显著的分位区间,此结果与均值Granger因果检验一致,但均值Granger因果检验仅仅只能说明存在因果关系,而不能具体说明在哪个分位区间存在因果关系,分位数Granger因果检验有效弥补了该缺陷。

从表5中可以看出,即使均值意义上通过Granger因果检验,其因果关系成立的分位区间也不尽相同,一线城市房价对汇率影响较为显著,在中低分位区间均存在显著关系;而二三线城市房价只在低分位区间有显著关系。

2.使用分位数Granger因果检验可以更全面描述房价与汇率关系

在汇率对各线城市房价的影响方面,使用分位数Granger因果检验均在极端分位区间捕捉到两者的因果关系。这一结果表明,房价与汇率的联动关系往往并不存在于中心位置,多数情况存在于尾部区间,均值Granger因果检验因此很难捕捉到两者关系。例如,在汇率对一线城市房价的影响方面,均值Granger因果检验认为汇率波动不是一线城市房价波动的Granger原因,而分位数Granger因果检验却发现,在[0.1,0.25]、[0.85,0.9]分位区间上,汇率波动是一线城市房价的Granger原因;在汇率对二线城市房价的影响方面,均值Granger因果检验认为不存在对二线城市房价存在显著因果影响的汇率,而分位数Granger因果检验却发现当房价处于较高阶段时,汇率就会影响到二线城市房价;此外,汇率对三线城市房价的影响与一线城市房价有些类似,当房价处于极端条件下(高分位点与低分位点),汇率对房价有显著影响。

(四)分位数VAR模型及脉冲响应

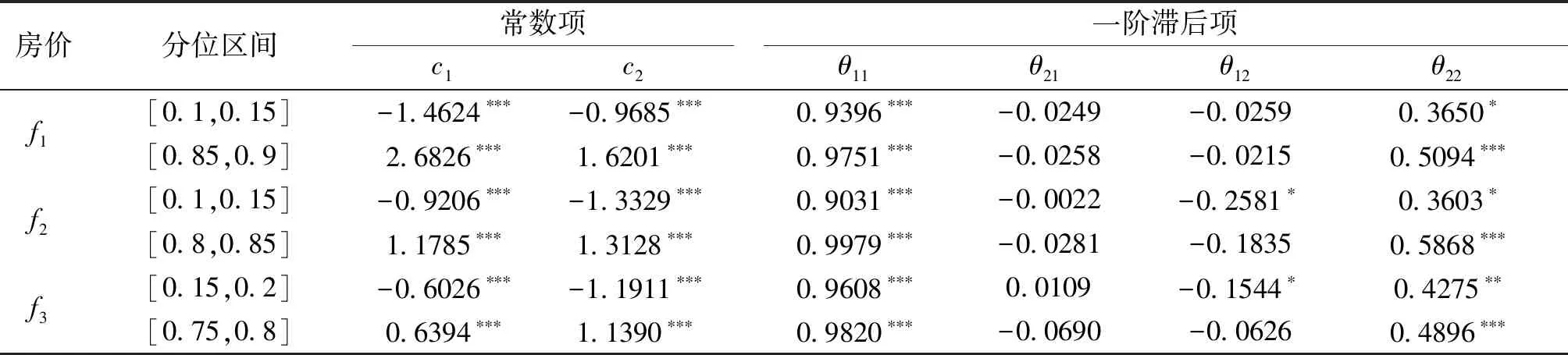

表6QVAR(1)模型估计结果

房价分位区间常数项c1c2一阶滞后项θ11θ21θ12θ22f1[0.1,0.15]-1.4624∗∗∗-0.9685∗∗∗0.9396∗∗∗-0.0249-0.02590.3650∗[0.85,0.9]2.6826∗∗∗1.6201∗∗∗0.9751∗∗∗-0.0258-0.02150.5094∗∗∗f2[0.1,0.15]-0.9206∗∗∗-1.3329∗∗∗0.9031∗∗∗-0.0022-0.2581∗0.3603∗[0.8,0.85]1.1785∗∗∗1.3128∗∗∗0.9979∗∗∗-0.0281-0.18350.5868∗∗∗f3[0.15,0.2]-0.6026∗∗∗-1.1911∗∗∗0.9608∗∗∗0.0109-0.1544∗0.4275∗∗[0.75,0.8]0.6394∗∗∗1.1390∗∗∗0.9820∗∗∗-0.0690-0.06260.4896∗∗∗

根据上文分位数Granger因果检验,得到具有Granger因果关系的分位区间,并选取其中两个分位区间的各线城市房价与汇率进行QVAR(1)建模,得到表6。从表6中可以看出,QVAR(1) 模型拟合效果较好,多数系数较为显著。

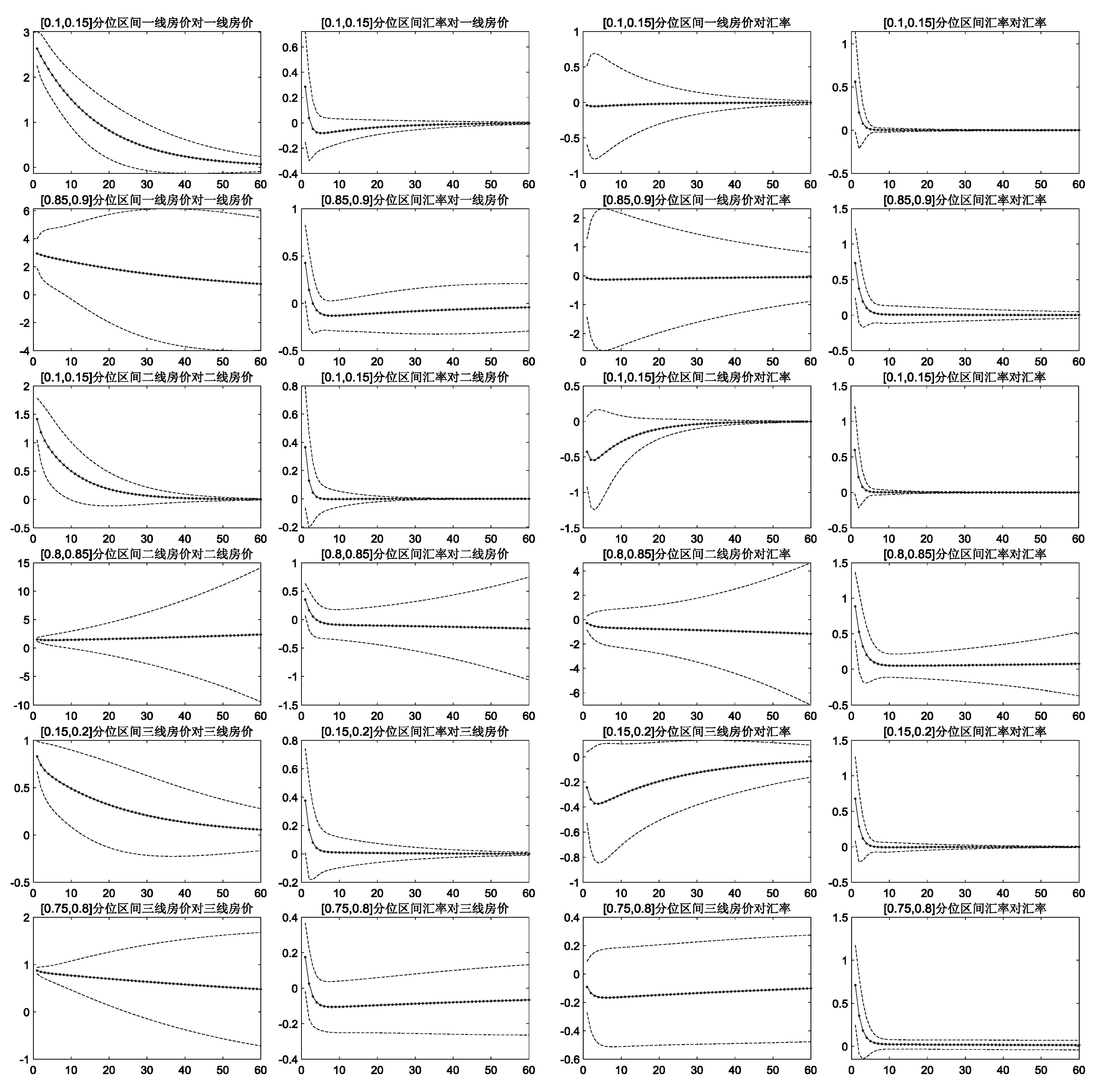

根据QVAR(1) 模型结果,可以判定各线城市房价与汇率存在密切联系,为了定量描述两者关系,本文通过构造分位数脉冲响应函数进行分析,图5表示在一个单位标准差冲击下的响应函数,进而直观报告各线城市房价与汇率联动影响随时间的变化。

从图5中可以看出,对于一线城市房价与汇率,两分位区间表现趋势一致,两者呈现正相关。其中一线城市房价对汇率影响较为显著,给汇率一单位正的标准差冲击,房价变动在1到5月逐步减小,随后迅速衰减到0,说明汇率的变动较大影响一线城市居民的购房策略以及市场对房地产的投资走向,其可能的原因是当汇率触底反弹时,投资者对国内市场看好,进而部分资本涌入房地产市场,拉升了房价,而当汇率处于较高水平时,国内通货膨胀压力较大,居民有较大意愿将财富转化为不动产进行保值,从而使一线城市房价上涨;而一线城市房价对汇率影响较不显著,可能的原因是央行对汇市的管控减弱了房地产市场对汇市的溢出效应。

对于二线城市房价与汇率的影响关系,在两分位区间,二线城市房价受汇率的影响依然也是在前几个月较为显著,随后迅速收敛,这一趋势与一线城市房价对汇率的影响类似,但在[0.1,0.15]分位区间二线城市房价对汇率影响较为显著,其影响在第三个月达到最大,一直持续到25个月后才衰减到0。说明二线城市房价对汇率具有长期持续的影响,可能的原因是热门城市的房屋受居民刚性需求,即使在经济不景气时也不会呈现下降趋势,而二线城市房价可以较为快速准确地反映经济的走势,因此外汇市场的投资者更多地关注二线房地产市场判断资本的流向,进而影响汇率。在二线城市房价过高时,投资者往往无法分辨其上涨的原因来自经济面还是人们的炒房行为,因而其资本流动具有较大不确定性,对汇率的影响反而因为相互抵消变得较弱;在二线城市房价过低时,投资者可以准确判断为经济处于下行,因而国际资本流出,汇率下降,且国家经济大环境往往需要较长的时间才能转向,因而投资者对经济看衰的预期对外汇市场有较长时间影响,甚至持续两三年之久。

对于三线城市房价与汇率的影响关系,两者关系与二线城市房价类似,但影响程度要略低于二线城市房价对汇率的作用,其原因可能是相较二线城市,三线城市的房地产市场发展还不够完善成熟,因而对国内经济风向反应不够灵敏,进而投资者更加关心二线城市房地产市场。

图5各分位区间城市房价与汇率脉冲响应

四、结论与政策建议

本研究旨在揭示房价与汇率的关系,以各线城市房价与汇率作为研究对象,综合使用均值Granger因果检验和分位数Granger因果检验方法进行实证研究。通过前文的实证分析,我们可以清晰地看出房价与汇率之间存在一定的联动关系。需要注意的是,本研究的分位数Granger因果关系大多发生在极端分位区间,如上尾的[0.1,0.15]和下尾的[0.85,0.9],表明汇率对房价的预测能力有较强的限制条件,只有在汇率(房价)发生剧烈波动时,才会对房价(汇率)有较大影响,这为两者因果关系的确立找到了新的佐证。以下为本文所得出的主要结论:

(1)在房价对汇率的影响方面,分位数Granger因果检验与均值Granger因果检验一致,说明房地产市场会影响到外汇市场,可能的原因是房地产市场作为我国经济发展的支柱性产业,一定程度上掌握着我国的经济命脉,房价的走势作为可量化的指标一方面反映着国内的经济状况,另一方面也在一定程度上反映着外汇市场的运行情况。

(2)在汇率对房价的影响方面,均值Granger因果检验表明不存在因果关系,而分位数Granger因果检验捕捉到了不同分位段上汇率对房价的贡献。结果表明,汇率对一线城市房价在较多分位数段上存在因果关系,可能的原因是一线城市发展迅速,对外贸易活动频繁,相较二三线城市对汇率更为敏感。以人民币升值为例,人民币升值后,在预期效应、财富效应和流动性效应等综合效应的作用下,通过降低成本和影响供需,进而刺激房价波动[11]。但二三线城市房价只捕捉到一至两个分位数段存在因果关系,这表明随着城市规模的下降,汇率对房价的影响相应减弱,可能的原因是汇率主要通过影响金融市场的相关因素达到影响其他市场的目的,但二三线居民大多居于内陆地区,对外贸易的往来活动不如一线城市,从而金融活动也不是过分活跃,那么对金融市场变化的反应就会显得微弱,因而也恰当地解释了房地产市场对汇率不敏感的现象。

(3)从脉冲图可以看出,汇率对各线城市房价在各个区间都有较大影响,尤以在前期影响较为显著,其后便迅速收敛;且各线城市房价对汇率的影响具有异质性和非对称性,这一特点不仅表现在不同分位区间上,而且其影响强度也均有不同。

房价涨跌已然成为最受关注的民生问题,是构建和谐社会必须要解决的重大问题。同样地,人民币国际化的开展也是未来中国经济所面临的重大课题。通过本研究,不仅为探究房地产市场与汇率市场的关系提供一种新的可行思路,而且根据研究所得结论,我们提出以下两点政策建议为将来政府制定政策提供参考,使政策效果得以优化,更好地服务于经济发展的大方针。

第一,完善人民币汇率市场化形成机制,深入推进汇率市场化改革,发挥市场的基础性作用,让人民币在供求关系的作用下灵活确立与其他外币的比价。由本文实证结论我们可以知道房价的变化会影响到汇率的形成,这从侧面反映了汇率无法在“自由”的环境中产生,其浮动无法反映市场供求,因而汇率市场化改革势在必行。

第二,深化汇率制度改革,在调控过程中增强对房价的“关注”,以找到货币政策与汇率政策的最优“衔接点”。通过实施稳健的货币政策,在保证人民币国际化进程稳步进行的同时,兼顾房地产市场的稳定。