社会责任、财务风险与现金股利稳定性

2019-07-31周钰颖

周钰颖

(四川外国语大学商务英语学院,重庆 沙坪坝400033)

创业板于2009年正式推出,这是中国资本市场中的重大创新,也为一些无法在主板上市的高科技中小规模企业提供了更多的融资机会。创业板企业上市之后,引起了市场投资者、学术界及监管部门的多重关注,而创业板上市公司也表现出一些与主板上市公司完全不同的现状,例如创业板上市公司的现金股利分配倾向明显高于主板上市公司。而对于创业板上市公司而言,社会责任的履行同样是一个值得注意的问题,因为相对大企业而言,创业板上市公司更多的是中小规模的,而且是私营性质,这就促使这些企业需要保持一个可持续发展的势头,需要通过社会责任的履行提升企业持续发展的动力。那么,创业板上市公司社会责任与现金股利稳定性之间存在什么样的关系?在这其中又会受到什么因素的中间影响?这就成为本文研究的主要问题。

一、理论分析与研究假设

(一)社会责任与现金股利稳定性

社会责任是企业源于道德观念的一种自我约束行为,也是在实际经营决策中实实在在要履行的一种创造价值的行为。在短期内,社会责任的履行也许是一种外加给企业的成本,但却会给企业带来更多的信任感与责任感[1],让企业在经营过程中可以得到更多的外界支持与帮助,如更广阔的人脉关系、更多的融资来源等,从而使得企业可以消化社会责任产生的成本,也就能够促进企业的绩效提升[2]。所以,在以社会责任履行的形式促进了企业绩效提升后,企业并不会担忧未来经营过程中所需要的现金流来源与融资途径的狭窄,从而也就有足够的能力在连续的年度中保持现金股利分配的稳定性。同时,对于社会责任履行本身的利益相关者而言,大股东利益的保护与让大股东稳定的获益本身就是社会责任需要重视的问题,而稳定的现金股利则是最好也是最安全的大股东获益手段与方式。大股东可以通过现金股利的形式获得只属于自己的收益,而且并不会额外增加外界监管部门的注意。因此,稳定的现金股利既是社会责任履行的内容,也是完善社会责任治理机制的重要环节。另外,社会责任的履行与现金股利的治理机制之间存在相互补充与相互完善的关系。一方面,现金股利的稳定发放弥补了社会责任履行过程中部分股东对个人利益损失的担心;另一方面,社会责任的履行则提供了现金股利分配的利益基础。

中国创业板上市公司由于其相较于主板上市公司的不同之处,引起了市场投资者、学术界及市场监管者等的多重关注。在这种情况下,良好的社会责任能够起到对上市公司自身保护的作用,而稳定的现金股利政策也能够转移市场投资者及监管部门的注意,从而为创业板上市公司创造一个更为良好的外部资本市场环境。另外,由于创业板上市公司第一大股东持股比例相对较低,但前几大股东之间的集中度与制衡度却较高[3],从而社会责任的履行就在一定程度上缓解了现金股利稳定发放过程中的“侵占”行为,使得现金股利的稳定发放变得更为合理,也更能保护普通市场投资者的利益。因此本文提出:

研究假设1:创业板上市公司社会责任与现金股利稳定性之间存在显著正相关关系。

(二)社会责任、财务风险与现金股利稳定性

财务风险是企业财务结构不合理、融资不当而造成的企业可能导致投资者预期收益下降的风险。财务风险的增加会对企业的经营与发展带来很多弊端,过度的财务风险一方面加剧了企业未来正常经营出现不良状况的可能性,另一方面也增加了市场投资者与股东的不信任程度。在这种情况下,财务风险的加剧增加了企业未来经营失败的可能性,从而使得企业会更加注重将利益留存在手中,以应对未来经营中可能出现的种种困境,也就降低了稳定分配现金股利的意愿。而且,财务风险程度较高的企业会认为现金股利的发放只会满足部分股东的当前获益,这些股东往往会在获得当前现金股利收益后就“离开”企业,并不会长期支持企业,从而企业也就不愿意将宝贵的现金流“浪费”。赵彬和张文君发现创业板中存在明显的比主板更大的市场风险[4],而赵坤还发现不同创业板上市公司的财务风险差距较大,部分公司的财务风险甚至不确定[5]。可见,这种不确定的财务风险会制约创业板上市公司的发展,也就使得一些创业板上市公司不能够稳定地分配现金股利。

财务风险的增加不仅会降低连续分配现金股利的概率,还会对社会责任的履行产生影响。财务风险与社会责任本身是相悖的,一个履行社会责任良好的企业是不会带给市场投资者更多财务风险的,而财务风险相对较大的企业,也没有足够的能力与动力更好地履行社会责任,或者只是“伪社会责任”。因此,财务风险的加剧降低了在创业板上市公司中社会责任对现金股利稳定性的促进作用。一方面,财务风险的加剧使得创业板上市公司需要采取一些非社会责任的手段或方式,如盈余管理、信息操纵等,这是与社会责任相悖的;另一方面也会无暇顾及社会责任中的更多利益相关者,只会通过一些特殊手段满足大股东利益,而可能忽视普通市场投资者的利益。因此本文提出:

研究假设2:创业板上市公司财务风险与现金股利稳定性之间存在显著负相关关系;

研究假设3:创业板上市公司社会责任对现金股利稳定性的正相关关系受制于财务风险。

二、数据、变量与模型

(一)数据说明

本文选择以创业板上市公司为原始样本进行研究。中国股票市场的创业板于2009年正式上市交易,而考虑到研究变量中涉及前一年度数据,因此在剔除IPO样本以及缺失数据的样本后,本文样本年度区间为2010—2017年。最终,本文得到2010—2017年间中国创业板上市公司的2 514个样本。

(二)变量定义

1.被解释变量

现金股利稳定性(CCD):以创业板上市公司是否连续分配现金股利的行为衡量定义虚拟变量,即若样本年度与样本前一年度创业板上市公司均分配了现金股利,则CCD=1,而若创业板上市公司在连续的两年内均未分配,或只有一年分配了现金股利,则CCD=0。

2.解释变量

社会责任(CSR):参考肖作平和杨娇的研究[6],分别对不同利益相关者综合衡量,并设计社会责任的综合变量,即:CSR=[(支付的各项税费-收到的税费返还)/期初期末资产总额均值]+[分配股利、利润或偿付利息支付的现金/期初期末资产总额均值]+[支付给职工以及为职工支付的现金/期末营业收入]+[购买商品接受劳务支付的现金/期末经营现金流出总额]。

财务风险(FR):参考魏锋和孙晓铎的研究[7],综合衡量创业板上市公司的财务风险,即:FR=[1.23×(营运资金/资产总额)]+[1.43×(留存收益/资产总额)]+[3.33×(息税前利润/资产总额)]+[0.63×(市场价值/负债总额)]+[1.03×(营业收入/资产总额)]。 根据财务风险的计算公式,Byoun认为[8],FR指数越高,则创业板上市公司的财务风险就会越小。

为检验财务风险产生的中介作用,本文加入相应的交互项,即CSR×FR。

3.控制变量

本文加入资产规模、资产负债率、每股收益、股权集中度与地区市场化指数为相应的控制变量,各变量具体解释为:

资产规模(Size):以创业板上市公司年末资产总额衡量,并对其取自然对数;

资产负债率(Debt):以创业板上市公司年末负债总额与资产总额比值衡量;

每股收益(Eps):以创业板上市公司年末每股收益值衡量;

股权集中度(H10):以创业板上市公司年末前十大股东持股比例平方和衡量;

地区市场化指数(RMI):以王小鲁等[9]在《中国分省企业经营环境指数2017年报告》中提供的各地区市场化指数衡量。

(三)实证模型

根据本文的研究需要及所需变量,构建相应的实证检验模型,即:

(1)式为检验研究假说1的实证模型,即检验社会责任对创业板上市公司现金股利稳定性的模型,而(2)式与(3)式则为检验研究假说2与研究假说3的实证模型,即检验财务风险对现金股利稳定性的影响,以及检验财务风险调节因素的实证模型。由于被解释变量为虚拟变量,从而本文的实证模型为二元选择logit模型,其中α为待估参数,C为常数项,ε为随机干扰项。

三、实证结果及分析

(一)描述性统计及相关性检验

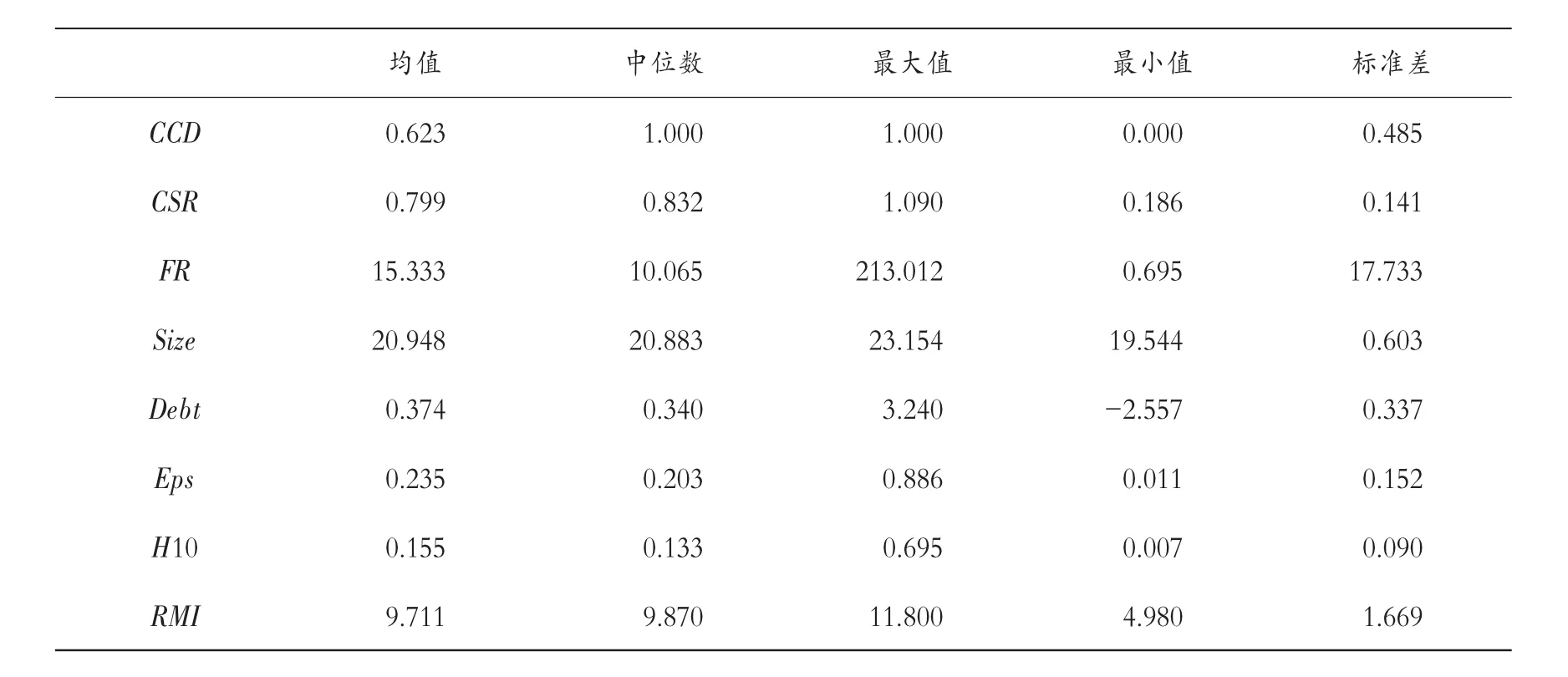

表1列出了本文主要变量的描述性统计状况。

表1 描述性统计结果

由表1可知,被解释变量CCD均值为0.623,表明本文样本中有超过六成的创业板上市公司在连续的两个年度内均分配了现金股利,这一比例相对较高,说明创业板上市公司较为倾向于分配现金股利;解释变量CSR均值为0.799,表明样本中创业板上市公司社会责任水平并不太高,但不同创业板上市公司的社会责任差距则较大;解释变量FR均值为15.333,这一指标数值较高(从计算过程来看是因为创业板上市公司的市值较大),表明创业板上市公司的财务风险并不大,但不同创业板上市公司间的财务风险程度差距较大。在控制变量中,变量Size均值为20.948,表明样本中创业板上市公司资产总值约为12.52亿元人民币,创业板上市公司平均资产总额并不高;变量Debt均值为0.374,表明样本中创业板上市公司资产负债率约在三成半到四成之间,创业板上市公司的负债率并不高;变量Eps均值为0.235,表明样本中创业板上市公司每股收益约为0.24元人民币,这一数值并不高;变量H10均值为0.155,表明样本中创业板上市公司股权较为集中;而从变量RMI值来看,不同区域市场化程度差距较大。

表2列出了本文主要变量间的相关性检验结果。由此可以看出,解释变量间以及解释变量与控制变量间的相关系数值并不高,这表明变量间并不存在多重共线性问题,从而各变量可以纳入同一个回归模型中,后文的实证结果也可信。

表2 相关性检验结果

(二)回归结果分析

表3给出本文主要变量的回归检验结果。所有回归检验结果的LR检验值均可以通过常规置信水平的显著性检验,这表明被解释变量的真实值与解释变量及控制变量拟合的预测值之间并不存在明显差异,即回归检验结果可信。

具体到各回归结果的具体检验值来看,在回归结果(1)中,解释变量CSR与被解释变量之间存在正相关关系,且可以通过常规置信水平的显著性检验,显著性为1%,这表明若创业板上市公司社会责任履行程度更好,则在连续两年中稳定分配现金股利的概率就会更高。在回归结果(2)中,解释变量FR与被解释变量之间同样存在正相关关系,且也可以通过常规置信水平的显著性检验,显著性为5%,即解释变量FR数值更大,则被解释变量CCD为1的概率更大,这表明创业板上市公司财务风险越小,则在连续两年中稳定分配现金股利的概率才会更高。而在回归结果(3)与回归结果(4)考虑财务风险的中间作用后发现,解释变量CSR及解释变量FR依然与被解释变量存在显著正相关关系,这说明随着社会责任履行状况的提升,创业板上市公司连续分配现金股利的概率就会增加,而且随着财务风险的降低,创业板上市公司连续分配现金股利的概率会更高。但是从解释变量CSR系数值来看,考虑财务风险后变量CSR系数值变小,这说明财务风险会降低社会责任对现金股利稳定性的正面影响,创业板上市公司会考虑财务风险的因素,从而不能够全面履行社会责任,也无法更稳定地分配现金股利。

表3 多元回归结果

而在控制变量中,变量Size、Eps与被解释变量之间存在显著负相关关系,变量Debt、H10与被解释变量之间存在显著正相关关系,这表明创业板上市公司资产规模越小、负债率越高、每股收益越低以及股权越集中,反而在相邻的两个年度内连续分配现金股利的概率更大。但解释变量RMI与被解释变量的关系未能通过常规置信水平的显著性检验,这表明市场化进程未能对创业板上市公司产生实质性影响。

为检验研究结论的稳健性,本文进行相应的稳健性检验。首先,考虑样本行业因素与年度因素,从而以虚拟变量的形式进行控制后再回归检验;其次,考虑影响被解释变量的其他因素,例如以H5替代解释变量H10,以ROA替代解释变量Eps后再回归检验;再次,本文回归检验方法为logit方法,本文以其他虚拟变量检验方法,如probit方法回归检验。稳健性检验结论与前文回归检验结果并未实质性区别,从而本文的研究结论可信。

(三)内生性检验

虽然前文在回归模型中增加了控制变量,但仍然可能存在社会责任与现金股利稳定性之间的内生性问题。一种可能性在于,创业板上市公司可能存在因内外压力而履行的“伪社会责任”行为,从而就会出现社会责任与现金股利稳定性之间虚假的相关性。因此,本文利用Heckman进行两阶段内生性检验。其中,第一阶段的检验为针对社会责任的检验,加入创业板上市公司CEO与董事长是否为同一人、创业板上市公司是否具备战略委员会以及相应的控制变量为工具变量;第二阶段则为针对被解释变量的回归检验。内生性检验的结果如表4所示。

表4 内生性检验结果

内生性检验表明,社会责任与现金股利稳定性之间存在显著负相关关系,而且在加入对财务风险因素的考虑后,社会责任对现金股利稳定性的影响明显变弱,这与前文的实证结果相同。

四、结论

现金股利是上市公司直接分配给股东及市场投资者利益的主要方式,与主板上市公司不同的是,创业板上市公司分配现金股利的比例相对较高,具有较强的现金股利稳定性。而社会责任的履行以及公司财务风险的出现对创业板上市公司现金股利稳定性将产生影响,本文重点进行了关注。本文利用2010—2017年2 514个中国创业板上市公司的样本,实证检验了社会责任、财务风险与现金股利稳定性之间的关系。研究发现,创业板上市公司履行社会责任越好以及财务风险越低,连续分配现金股利的概率就越高;而考虑财务风险的中间作用后,社会责任对现金股利稳定性的影响会降低,这意味着财务风险降低了社会责任产生的良性作用。这一影响在控制了内生性影响后依然存在。

创业板上市公司在当前的中国证券市场中相对特殊,尤其是高市值的问题非常值得持续关注。创业板上市公司具有相对较高的现金股利分配倾向,而且现金股利也较为稳定。但是随着时间的推移,创业板上市公司能否一直保持这么高的现金股利分配,同样也是值得学术界、监管部门与公司经营者持续关注的问题。