国防军工:新逻辑新机会

2019-07-10韦顺

韦顺

一提到军工股,可能投资者会说缺乏业绩,估值较高。以前军工这个版块上涨多以题材刺激为主,但今年有些不同,我们整理了市场上关于军工股的一些新观点,看好的新逻辑主要有以下三点,其一是受益军品定价改革级国防预算稳增长,业绩会持续好转;其二是军工集团积极推动,政策扶持力度空前,资产证券化改革提速;其三2019年是军工题材大年。今年是建国70周年叠加海军建军70周年。同时还有科创板推出与军工行业相得益彰。

逻辑一:业绩持续好转

军工板块的业绩向来很差,一方面是产业有点计划经济的意味,每年订单由国家说了算,确定性不高,另一方面是价格定价机制缺失。但如今有所不同,军工企业业绩持续好转有了新的逻辑支撑,短期看,军品定价改革是主要影响因素。

关于军品定价机制,如果去翻看军工股的财务状况,整个板块的净利润率只有4%左右,其中中航飞机、中直股份、洪都航空等军工核心个股的平均净利率也只有3%,不仅低于美国8%的净利率,甚至比上游的元器件厂商还要差劲,而追根究底主要还是军品定价机制的问题。

此前有消息称,相关改革文件已经下发给各军工企业,新的军品定价机制将由“成本加成法”逐渐向“目标价格法”转移。而在3月21日中航工业计划财务部开展的培训会上,就有提到新的“定价议价规则”,这预示着军品定价机制基本上已经确定。

军品定价机制转变后,对军工股业绩的影响很大。成本加成机制下,相关军品的利润只能是实际成本的5%,而目标价格管理机制下,军品价格=定价成本+目标价格*5%+激励利润,其中激励利润=(目标价格-定价成本)*70%,最高为目标利润*5%。举个例子,成本为100万的军品,原来只能拿到5万,现在除了拿到这部分固定利润,还可以获得一个激励利润,尤其是当成本降低到93万时,可以获得9.7%的利润率,相当于增长了一倍,如果企业可以把成本降到更低,利润率还会继续提高。

长期看,主要受益国防预算持续稳健增长。之前市场担忧国防预算会大幅下滑,我们可以先来看三组数据,1)2019年我国国防预算1.19万亿元,同比增长7.5%,在宏观经济增速放缓的背景下,2017-2019年军费连续三年破万亿。2)2018年GDP约为90万亿,同期国防预算1.1万亿,占比GDP的比重为1.23%,而2019年GDP按6.3%计算,约为95.6万亿,国防预算占GDP比重1.24%,比重不降反升。3)我国军费近年来维持1.2%左右的GDP比例,而全球均值为2.2%,存较大差距。显然,2019年的国防预算消除了市场对军费增速断崖式下滑的担忧,也为军工企业未来业绩好转营造更加确定性的环境。

逻辑二:资产证券化加速

军工企业资产证券化已经不是什么新鲜事了,但未来提速的预期在强化。

首先,军工企业自身在积极推进资产证券化。我国十大军工集团资产证券化率从2007年的22%提升至2017年的48%,但虽然数值逐年提升,但与国外70%-80%的证券化率相比,仍然处于较低水平。

从单个集团看,“十三五”规划期间,各大集团对资产证券化率都下了各自目标,最低是中国电科,为35%,最高的是中国电子,计划从55%提升至80%,中航工业、中船重工和中船集团资产证券化率的目标为70%,兵器集团的计划则是从20%提升至50%。但实际上,目前航天科技、航天科工、兵器集团以及中国电科的资产证券化率还达不到30%。也因此,2018年以来军工集团资产证券化动作频频,而2019年和2020年作为“十三五”后的最后两年,资产证券化有望达到小高潮。

其次,军工企业上市今年以来频获政策支持。3月23日在京举行的国防军工上市公司座谈会中,国资委明确表示,将积极引导军工集团将优质资产注入上市公司,国防科工局引导社会资本进入军工各行业,推动军工资产证券化、军工企业股份制改造、生产经营类研究院转制。此外,证监会和沪深交易所都曾公开表示,将充分考虑军工企业的特殊性和重要性,加大对战略新兴产业、国防军工企业的政策扶持力度。

目前两船已经公布了资产重组方案,兵器集团、中国电科、航天科技等企业整合旗下资产上市也指日可待。

逻辑三:军工题材大年

即便不考虑业绩未来持续增长,军工板块今年也会是一个大题材。刺激事件主要有三件,而且事件衔接有序,会不断刺激题材活跃。

其一,今年是建国70周年,根据惯例,国庆将举行宏大的阅兵仪式,将提升军工股全年关注度。其二,解放军海军成立70周年纪念日,4月23日山东青岛将举行多国海军活动,盛况空前。其三,科创板推出。军工是国家不计成本投入的高科技产业,全球很多高科技也源于军工,而科创板本身就是为战略新兴产业开设的,二者相得益彰。其推出有望带动大量国防军工领域企业上市。在首批科创板受理及排队企业中,就已经有军工企业出现,如神舟系列航天飞船配套企业福光股份。而且,市场对军工板块高估值一直存有争议,科创板的推出也将重塑市场对军工板块的价值认知,提升板块估值水平。

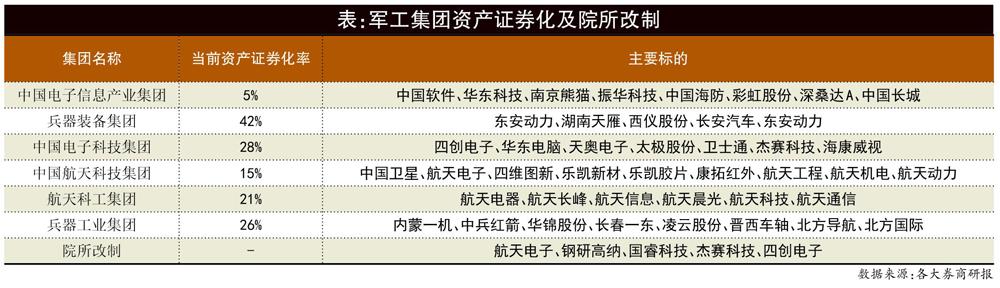

紧抓三条主線

军工板块涉及A股上市公司很多,结合上述逻辑,我们认为可从三个方向来选股,一是抓住具备核心技术的军工白马股,这个方向选股简单明了,风险较小,军工白马股包括中直股份、中航飞机、中航光电、航发动力、中航沈飞等。二是即将到来的海军阅兵,包括中国海防、海兰信、天海防务等,不过由于两船合并的原因,这一方向标的股价都被炒高,需注意风险。三是军工集团资产证券化以及院所改制,相关标的请参见下表。标的可能很多,但有些是可以剔除掉的,比如说业绩稳定的大白马、刚刚上市或者近三年才完成重组的标的,如海康威视、天奥电子、中国长城、中兵红箭等,这一方向寻找低位的标的潜伏即可。