汇率预期对我国物价水平影响的探究

2019-06-22邢梦喜刘宏斌焦雯于庆东

邢梦喜 刘宏斌 焦雯 于庆东

【摘要】文章首先从理论角度分析得出人民币汇率预期会通过货币替代效应、资产价格效应及进口价格效应影响国内物价水平,之后文章基于我国2006年6月到2016年1月的月度数据,利用VAR模型实证检验了国内物价水平与人民币汇率预期之间的关系。实证结果表明:CPI、NDF、IPI及M1四者长期内存在均衡关系,汇率预期升值1%,将带来物价水平上涨0.77%;累积脉冲响应函数也表明汇率预期对物价的影响在前三个月是逐渐增强的,之后这种影响逐渐减弱并最终趋于平稳。最后,根据研究结论以及现阶段我国实际情况,提出了一些可行的政策建议。

【关键词】汇率预期;物价水平;VAR模型

中图分类号: F832

1.引言

汇率与物价作为开放宏观经济体中重要的经济变量,两者联系极为密切,在汇率理论的发展历程中,对汇率与物价关系的探讨也始终贯穿其中。传统的宏观经济理论认为,由于各种宏微观因素的影响,汇率与物价并不是1:1的变动,即汇率存在“不完全传递效应”。而随着经济的不断发展,汇率对物价的这种不完全传递也会影响到一国宏观调控的力度和自由度。因此,准确地揭示汇率变化对一国物价水平带来的影响已经成为现阶段货币政策和汇率政策的重要内容。

2005年7月,新一轮的汇率制度改革开启,我国放弃了单一盯住美元的汇率制度,转而实行以市场供求为基础、参考一篮子货币调节且有管理的浮动汇率制度。自此之后,人民币汇率波动频繁且总体趋势上处于升值的态势,汇率的这种变化给我国经济带来了一些未预期的影响,不少專家学者也开始从理论或者实证角度研究汇率变化对我国宏观经济产生的影响。然而,需要注意的是,近年来随着人民币的持续升值,人民币的升值预期也在不断强化,与此同时,作为宏观经济的重要组成部分——消费者价格指数也呈现出不断攀升的态势,而国内研究汇率与物价关系的文献较多,研究汇率预期与物价关系的相对较少。因此,在这样的大背景下,本文试图研究的问题是:汇率预期是否会对国内物价水平产生影响?如若有影响那么两者是何种影响关系?汇率预期又是通过何种途径作用于国内物价?

2.文献综述

自20世纪70年代布雷顿森林体系崩溃后,汇率与物价的关系研究一直以来都是经济学界研究的热点。固定汇率制走向了终点,汇率开始上下浮动,这给各国的经济带来了深远的影响,由此也产生了丰富的研究成果。

国外关于汇率对物价水平影响的研究重点主要集中在汇率传递领域,其研究成果也主要体现在汇率的不完全传递及其原因的解释方面。Campa和Goldberg通过对25个OECD国家的季度数据分析来研究汇率变动对进口价格的影响,其结果表明由于粘性价格的存在,在短期内有22个国家存在汇率的不完全传递,长期内有9个国家存在明显汇率传递现象,而且也是不完全的。Cagnon与Ihrig实证检验了11个工业化国家的汇率与CPI之间的关系,发现20世纪90年代这些国家的汇率传导效果均是不完全的且呈下降的趋势。在不完全传递的原因解释方面,Engle Betts & Devereux分别从市场定价理论和当地货币定价理论分析解释了汇率的不完全传递。此外,沉淀成本和滞后理论、汇率波动理论也从不同角度阐述了汇率不完全传递的原因。汇率预期对物价的影响方面,Bernanke、Goodhart等研究发现,汇率预期的变化会引起股票市场和房地产市场供求关系的改变,进而影响资产价格,并最终对物价水平产生影响。总的来说,国外在汇率传递方面的研究成果较多且日渐成熟,但专门针对汇率预期对物价影响的研究成果相对较少。

比较而言,早期国内学者是在国外研究成果的基础上,更多的采用实证分析方法来检验汇率变动对国内物价水平的影响。卜永祥、毕玉江和朱钟棣、黄寿峰和陈浪南等人的研究都表明了我国汇率变动会对物价水平产生一定的影响,并且受到多种宏微观因素的影响,汇率带来的影响是不完全的。然而自2002年以来,由于人民币的持续升值所形成的强烈升值预期,又开始让更多的人关注汇率预期对物价带来的冲击。

罗忠洲通过理论分析阐述了本币升值可以通过实体经济、虚拟经济以及货币政策三个途径影响一国的物价水平,此外,其研究结果得出本币升值影响国内物价的一个正反馈机制:本币升值—升值预期加强—国内物价上涨—利率上升—本币升值加剧。陈彦斌也认为,在人民币升值的大背景下,升值预期的增强使国际资本不断涌入国内,造成外汇储备过多,从而推动了物价的上涨。陈洁和李玉双进一步借助VAR模型实证检验了人民币升值预期下汇率变动对中国通货膨胀的影响,其结论表明人民币名义有效汇率对物价水平的降低作用远不及人民币升值预期带来的物价上涨程度,而且人民币升值在一定程度上强化了升值预期。郭妍与张立光先从理论上阐述了汇率预期对物价影响的三个作用路径,然后通过递归的VAR模型检验得出,2002年以来的升值预期对通货膨胀影响显著,并且资产价格效应、货币替代效应和进口价格效应依次增强,且主要集中在前期。李艳丽、黄英伟运用协整分析及残差替代法的回归,得出2002年以来的人民币升值预期对我国通货膨胀有显著影响,并且汇率预期主要通过货币替代效应渠道来影响通货膨胀,资产价格效应和进口价格效应次之。

综合以上国内外学者的现有研究,可以看出研究汇率与物价水平关系的成果是极为丰富的,这些成果也基本证实了汇率的不完全传递无论是在国外亦或是国内都是普遍存在的。然而,现有文献很少有将汇率预期列入变量范畴,进而考察汇率预期对物价水平产生的影响。特别是近十年来在人民币这种持续升值的态势下,考虑汇率预期是非常有必要的。基于此,本文将借鉴Goldberg与Knetter成果中的模型,通过引入人民币汇率预期变量,并结合我国实际情况,来更好地探讨汇率变动与国内物价水平之间的关系,以期为我国的汇率调控和货币政策提供建设性意见。

3.理论分析

一般来讲,汇率预期主要通过以下三个途径影响国内物价水平:

3.1汇率预期的货币替代效应

2002年以来,人民币大致处于持续升值的趋势,特别是2005年7月实行汇率改革以来,我国放弃了单一盯住美元的固定汇率制度,转而实行有管理的浮动汇率制度,汇改进一步加强了人民币升值的步伐。而人民币这种持续升值的态势使得国际市场上对人民币的升值预期也一直持续着。升值预期的长期存在,导致这样一种状况:只要将外币换成人民币,一段时间后人民币的升值将会带来可观的套汇收入,于是就出现了人民币无风险的获利机会。因此,汇率预期升值情况下势必带来大量外汇的流入,而中央银行为了维持汇率的相对稳定,不得不进行必要的干预,这种干预的最终结果就是央行作为最后的买方向市场投放过多的基础货币。弗里德曼曾经说过,通货膨胀是一种货币现象。过多的基础货币投放将通过商业银行的存款创造等方式衍生出更多的货币供给,最终会带来物价的上涨,长期持续的上涨即为通货膨胀。

3.2汇率预期的资产价格效应

人民币的预期升值会导致国外资金的大量涌入,虽然我国一直实行严格的外汇管制,但短期国际投机资本依然会通过一些政府不能控制的渠道流入国内,王世华和何帆在其文章中已经证实了这一点。这些流动性极强的国际资本更多的会流向国内的股票市场和房地产市场,增加对国内资产的需求,从而推动国内资产价格的上涨。栾培强等借助VAR模型实证检验证实了汇率的预期升值将会带来资产价格的提高。而资产价格的相关波动会通过两个渠道对国内物价产生影响:一方面这种高涨的资产价格将通过财富效应提高人们对未来收入的预期,从而影响人们的当前消费,使其增加对商品的需求进而推高物价;另一方面,较高的資产价格将通过托宾“Q理论”影响企业的生产经营活动,使其增加对资本品的需求,并通过产业链效应增加对上游产品和中间品的需求,从而带来物价的上涨。

3.3汇率预期的进口价格效应

传统的观点认为,假设商品的外币标价不变,那么人民币的预期升值将带来进口产品价格的下降。在这种情况下,企业更倾向于扩大进口的规模,增加原材料或者相关产品的进口量,从而降低生产成本,因此短期内人民币的升值预期将降低我国的原材料价格水平,并通过示范效应和联系效应引起国内同类产品或者替代品价格的下降。但是在中长期内,根据奥地利学派的“通胀路径结构说”,人民币的过快升值将会大大增加对原材料产品的需求,上游得到大量货币资金开始投资扩张,进一步引发对上游端产品的大量需求,价格开始飙升,并最终传导到下游,引起物价水平的上涨。

以上的分析清晰地显示了汇率预期会通过货币替代效应、资产价格效应及进口价格效应影响国内物价水平,并且通过上述的理论分析可以得出人民币汇率预期升值将带来物价水平的上涨,反之则引起物价的下跌。下面本文将进一步通过实证分析来检验该理论结果是否成立。

基于研究主题及相关内容,本文借鉴Goldberg和Knetter提出的汇率影响国内物价水平的一般模型:

其中,P代表国内的物价水平,X表示国外的控制变量,E代表汇率的变动,Z表示国内的相关控制变量。由于本文的研究内容是汇率预期对国内物价水平的影响,因此,本文将实证模型设定如下:

在该模型中,选用消费者价格指数(CPI)来表示国内物价水平的变化,进口价格指数(IPI)表示国外的控制变量,人民币NDF汇率作为汇率预期的代理变量,货币供应量M1作为国内控制变量。考虑到2005年的汇率改革和相关数据的可获得性,本文的数据选取时间为2006年6月到2016年1月。各变量的选取及相关处理方法如下:

(1)消费者价格指数CPI。CPI的数据来源于中经网统计数据库,根据其公布的同比和环比物价指数,本文计算得出了以2006年6月为100的定基价格指数。

(2)进口价格指数IPI。IPI作为国外控制变量,用来反映国外物价的波动对国内物价水平的影响。本文IPI数据来源于中经网统计数据库,数据库中公布了以上年全年为100的IPI数据,本文通过计算得出了以2006年6月为100的定基数据。

(3)人民币NDF汇率。Richard(2001)研究发现,海外人民币无本金交割远期汇率交易十分活跃,这种活跃的态势能使其更好地体现市场对于人民币的预期。任兆璋、宁忠忠(2005)通过定性和定量的研究发现,人民币NDF汇率能够较好地反映国际市场对于人民币升贬值的预期。因此,根据现有学者的研究,本文选取海外人民币无本金交割远期汇率市场报价(NDF)来作为汇率预期的代理变量。考虑到不同期限NDF汇率交易的活跃程度,本文选取交易频繁且最为活跃的一年期NDF汇率,其数据来源于wind资讯。本文通过对每日人民币NDF汇率的简单平均加以计算得出月度NDF汇率。汇率指数上升代表人民币预期贬值,指数下降代表人民币预期升值。

(4)货币供应量M1。M1作为国内控制变量,可以体现货币供给量对国内物价水平带来的冲击。M1数据来源于中经网统计数据库,本文选用了M1的期末值来进行相关的分析。

此外,考虑到我国宏观经济的季节性变化特征,在进行实证分析前本文利用Census X12方法对CPI、IPI、NDF及M1这四个数据进行了相应的季节调整。剔除了季节因素之后,本文又对数据取了相应的自然对数值,分别记为LCPI、LIPI、LNDF和LM1。

4.实证分析

4.1单位根检验

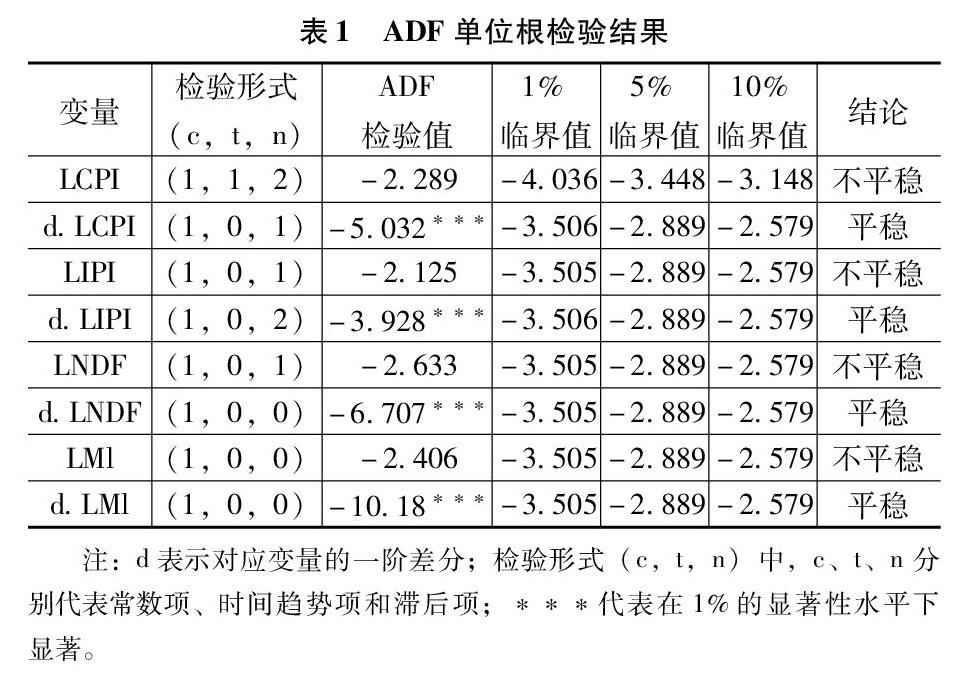

在对时间序列做进一步的分析之前,必须先进行相应的平稳性检验,否则可能会出现“伪回归”的情况。因此,本文采用ADF方法对数据进行单位根检验,以确定其平稳性。

注:d表示对应变量的一阶差分;检验形式(c,t,n)中,c、t、n分别代表常数项、时间趋势项和滞后项;***代表在1%的显著性水平下显著。

根据表1所列可知:LCPI、LIPI、LNDF在10%的显著性水平下均为非平稳变量,LM1在5%的显著性水平下为非平稳变量,而这四个变量的一阶差分即d.LCPI、d.LIPI、d.LNDF及d.M1在1%的显著性水平下均为平稳变量。因此,变量LCPI、LIPI、LNDF与LM1都是一阶单整的,均符合I(1)过程。

4.2协整检验

在确定变量同阶单整之后,可进一步分析检验变量之间是否存在长期均衡关系。

协整检验之前,需要确定变量相应的滞后阶数。在VAR模型的条件下,本文根据AIC、LL及LR等准则确定了模型的最优滞后阶数为4阶。接下来就要检验变量之间是否存在长期协整关系,即检验系统中存在多少个线性无关的协整向量。

由表2可知,迹检验表明,系统存在一个线性无关的协整变量。最大特征值检验也表明,可在5%的显著性水平下拒绝“协整秩为0”的原假设,但无法拒绝“协整秩为1”的原假设。因此,检验结果表明该系统存在一个协整关系。

在已知变量之间存在长期协整关系的情况下,进一步利用Johansen的MLE方法估计得到长期均衡式为:

根据(1)式可知,人民币汇率预期的确能够对国内物价水平产生显著地冲击。由于人民币NDF汇率采用的是直接标价法即一单位美元等于多少本币,所以从回归结果来看,若人民币预期升值100个基点(即LNDF相应缩小1%),国内物价水平就会提高0.77%。这就从定量角度验证了本文前面的理论分析部分,因此可以得出人民币预期升值会带来国内物价高涨的结论。此外,由长期均衡式也可以发现,国内货币供应量与物价水平之间成正相关关系,即货币的增发同样会带来物价水平的上升。进口价格水平与我国国内物价水平之间呈现负相关关系,这可能是与进口价格的传递路径有关。进口价格通过原材料、中间产品或是直接消费品的形式传递到CPI上,中间不可避免的会经历一系列的过程,并且受到各种宏微观因素的影响,所以最终对国内物价的影响也是综合多种因素的作用,一定程度上存在不确定性。

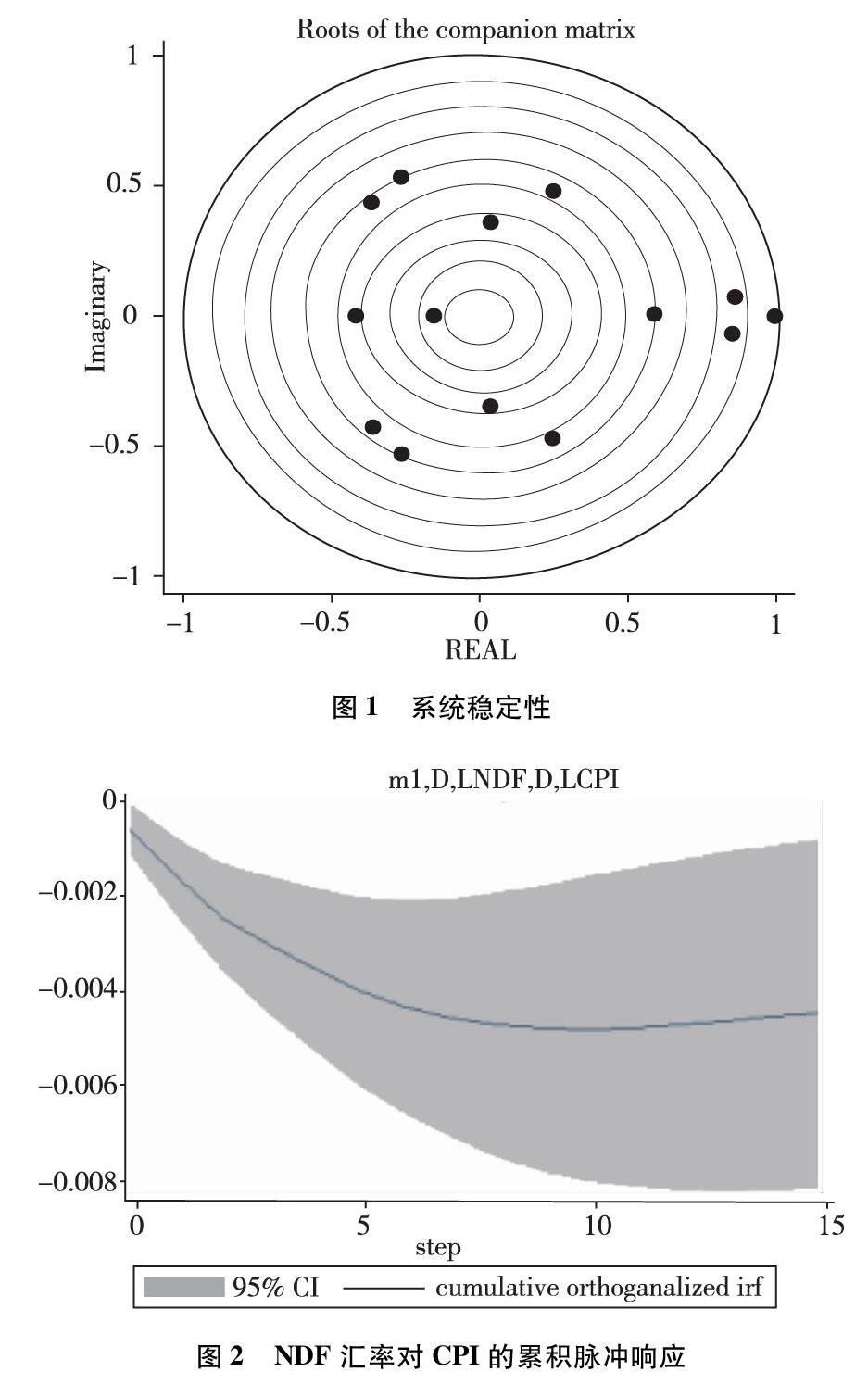

之后,本文检查了该模型的稳定性。由图1可知,除了模型本身所假设的单位根之外,伴随矩阵的所有特征值均落在单位圆之内,因而系统是稳定的。

4.3脉冲响应函数

对于一个含单位根的协整系统,对一个变量的冲击可能会对其自身与其他变量有长期性的影响,因此,有必要做出相关变量的脉冲响应函数,以更好地观察变量之间的相关关系。

由图2可以看出,在0期给予人民币NDF汇率一个正向的冲击(即汇率预期贬值)后,物价水平在接下来的三个月内逐渐下跌,三个月后下跌趋势逐渐减弱。在大约7-8个月后,这种下跌的趋势减至最弱,物价逐渐趋于某一平稳值。

由上图可以看出,在0期给予M1一个正向的冲击后,CPI在接下里的一个月内会稳步上升,之后虽然伴随有不确定的波动,但总体来看货币供应量对物价水平是正向的效应,并且这种效應在8-9个月后逐渐消失。

由图4可以看出,在0期给予进口价格水平一个正向的冲击后,物价水平在前三个月表现为正效应,之后物价水平开始逐渐下跌,并在八个月后逐渐趋于稳定,总的来看基本上是负效应。

5.主要结论与政策建议

本文首先结合国内外现有研究成果,从理论层面分析了汇率预期影响国内物价水平的相关机制,得出人民币汇率预期主要通过三条途径对物价水平产生正向的影响。接着本文以人民币一年期海外无本金远期交割汇率(NDF)作为汇率预期的代理变量,利用2006年6月至2016年1的月度数据,通过实证分析定量地检验了汇率预期与国内物价水平之间的关系。

长期协整关系式表明,消费者价格指数(CPI)、汇率预期(NDF)、进口价格指数(IPI)及货币供应量(M1)四者长期内存在均衡关系,汇率预期升值1%,将带来物价水平上涨0.77%;货币供给的增加也会带来CPI的提高;进口价格指数由于受到国内外多种宏微观因素的影响,其对物价水平的影响在检验中表现为负。

累积脉冲响应函数表明,汇率预期对物价水平的影响在前三个月是逐期增强的,之后这种影响逐渐减弱并最终趋于平稳。M1对CPI的累积脉冲响应函数也基本呈现出先增强后减弱的趋势,M1的正向冲击会带来物价的上涨;IPI的脉冲响应函数虽然在前期稍有波动,但大体上表现为对物价水平的负效应。

作为我国对外和对内的具体价格表现,汇率和物价对我国宏观经济的平稳运行有着不可估量的作用,因此掌握两者之间的作用机制和相关关系就显得十分重要。根据以上结论,并结合我国现阶段宏观经济情况,本文提出以下三条建议:

其一,稳定人民币汇率预期,给市场相对稳定的汇率信号。本文的实证研究表明人民币汇率预期与国内物价水平存在一定的正相关关系,因此,国内一些学者曾主张的以加速人民币升值来控制通货膨胀的方法似乎是不可行的。汇率升值预期的强化会进一步带来物价的上涨。因此,相关机构有必要稳定人民币的汇率预期,给市场释放出稳定的信号。同时,我国应加快人民币国际化的进程,提高其在国际社会上的货币地位,增强抵抗汇率风险的能力。

其二,加大外国资本流入的监管力度,正确引导资本的投资方向。虽然我国已经对外资流入实行了严格的管制,但不可否认的是,部分外国资本仍然越过管制以各种渠道流入我国境内,一方面增加了央行冲销干预的压力,另一方面部分外资流入我国股票和房地产市场,对我国经济带来了一些冲击。因此,在稳定人民币汇率预期的同时,应继续加强对外资的监管和控制,并且正确引导外资的投资方向,使其投资效益最大化、负面效应最小化。

其三,采取适当的货币政策,控制好货币的供给。通货膨胀无论何时何地都是一种货币现象。实证研究也得出过多的货币投放将提高国内物价水平。因此在物价居高、经济过热的情形下,央行应当适当缩紧银根,减少货币的投放,给市场一个稳定物价的信号。

【作者简介】邢梦喜(1996—),女,山东济南市章丘人,,青岛大学商学院硕士研究生在读,研究方向:技术经济及管理方向;刘宏斌(1993—),男,山东曲阜人,青岛大学商学院硕士研究生在读,研究方向:技术经济及管理方向;焦雯(1982—),女,山东淄博人,讲师,淄博职业学院,研究方向:区域经济学方向;于庆东(1962.12—),男,山东龙口人,青岛大学商学院教授,研究方向:区域经济学、技术经济及管理。

【参考文献】

[1]Bernanke B, Gertler M. Monetary policy and asset price volatility[R]. National bureau of economic research, 2000.

[2]Betts C, Devereux M B. The exchange rate in a model of pricing-to-market[J]. European Economic Review, 1996, 40(3): 1007-1021.

[3]Engel C. Real exchange rates and relative prices: An empirical investigation[J]. Journal of monetary economics, 1993, 32(1): 35-50.

[4]Goodhart C, Hofmann B. Do asset prices help to predict consumer price inflation?[J]. The Manchester School, 2000, 68(s 1): 122-140.

[5] Gagnon J E, Ihrig J. Monetary policy and exchange rate pass‐through[J]. International Journal of Finance & Economics, 2004, 9(4): 315-338.

[6] 畢玉江,朱钟棣. 人民币汇率变动的价格传递效应——基于协整与误差修正模型的实证研究[J]. 财经研究,2006,07:53-62.

[7]卜永祥. 人民币汇率变动对国内物价水平的影响[J]. 金融研究,2001,03:78-88.

[8]陈彦斌. 中国当前通货膨胀形成原因经验研究:2003—2007年[J]. 经济理论与经济管理,2008,02:16-22.

[9]陈洁,李玉双. 汇率变动对中国通货膨胀影响的实证研究[J]. 经济与管理,2009,11:45-49.

[10]郭妍,张立光. 汇率预期对中国通货膨胀影响的实证研究[J]. 财贸研究,2009,05:93-101.

[11]黄寿峰,陈浪南. 结构变化下人民币汇率对物价传递的效应、动态运行及宏观决定[J]. 统计研究,2010,04:9-18.

[12]李艳丽,黄英伟.人民币汇率预期影响通货膨胀的渠道分析[J]. 重庆工商大学学报(社会科学版),2014,05:20-26.

[13]栾培强. 人民币汇率变动对物价和资产价格影响的实证分析[D].复旦大学,2010.

[14]罗忠洲. 论本币升值对国内物价的影响路径[J]. 广东金融学院学报,2008,06:14-24.

[15]任兆璋,宁忠忠. 人民币汇率预期与人民币NDF汇率的实证研究[J]. 学术研究,2005,12:34-39+147.

[16]王世华,何帆. 中国的短期国际资本流动:现状、流动途径和影响因素[J]. 世界经济,2007,07:12-19.