企业资源、横向并购与并购绩效

2019-06-03杨应辉

杨应辉

关键词:企业资源;横向并购;并购绩效

本文为校青年科研基金项目:“农业供给侧改革研究——基于并购视角的机制与路径”研究成果

中图分类号:F27 文献标识码:A

收录日期:2019年3月4日

一、引言

雀巢于2012年4月23日发表声明称,雀巢将以118.5亿美元的价格收购惠氏奶粉业务,此后得到中国商务部的批准,自此,雀巢将成为国内最大奶粉商。自雀巢进入中国市场于1989年在华第一家工厂以来,截至2012年,雀巢与银鹭、徐福记、太太乐、惠氏营养品、豪吉及大山等建立合作伙伴关系,在大中华区共运营33家工厂,拥有50,000名员工。Bruner(2002)通过对1971~2001年發表的论文分析发现,仅有20%~30%的并购能够创造价值。那么,雀巢在中国市场上频繁并购有什么过人之处?为何它能够通过并购实现价值创造?

二、价值创造路径

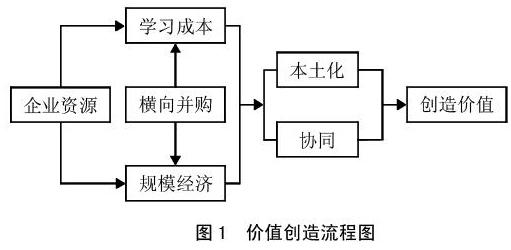

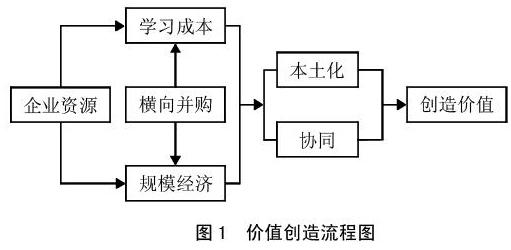

对并购双方资源进行有效整合带来协同效应是并购绩效的一大主要来源之一。纵观百年并购史,即使并购双方都拥有各自领域的核心资源,但在长期仍然难逃“七七定律”的厄运:在跨国并购中,70%的并购没有实现预期的商业价值,而其中70%失败于并购后的文化整合,文化差异越大,失败的可能性越高。而自雀巢进军中国市场近30年来,我们却惊奇地发现,并购就是雀巢在中国市场发展的代名词。雀巢何以打破魔咒,而建立庞大的食品帝国?笔者认为,雀巢的成功是有企业资源、横向并购这两个方面共同作用的结果。具体来说,就是并购双方资源的强化与互补(更多的是互补)通过横向并购带来的两个效应从而实现本土化和协同效应,从而实现并购创造价值。具体如图1所示。(图1)

需要指出的是,横向并购之所以是雀巢并购成功的媒介在于其带来的两个优点:第一,降低了学习成本;第二,带来了规模经济。横向并购带来的学习成本降低,包括两个方面:第一,从雀巢自身方面来说,其并购的对象的经营范围属于食品行业,而雀巢作为全球食品行业巨头,其研产销系统已经相当成熟,进行横向并购,使得并购后的企业整合相对较为容易;第二,从被并企业来说,由于雀巢在并购过程中,并不是100%控股,而且在并购后保持现有管理层不动,品牌不动,使得本土化战略的学习成本降低,学习与适应目标方国家文化的成本降低。

三、案例分析

(一)基本案情。2011年12月7日,徐福记在新加坡交易所发布公告称,雀巢公司以17亿美元收购其60%的股权交易得到商务部的批准。与此同时,徐福记将从新加坡交易所退市,雀巢表示,徐福记现有管理层保持不变。

(二)企业资源

1、雀巢。雀巢具备的核心资源主要有:第一,强大的资金支持和世界一流的研发能力;第二,质量流程与控制优势;第三,并购赢得发展,雀巢产品线横跨九个品类,拥有20多个国际知名品牌,其中超过一半都是通过兼并和收入获得的,并购已经成为其成长的血液。在长期的并购过程中,雀巢积累了丰富的并购整合经验;第四,雀巢先进的业务原则,这被称之为“创造共享价值”。于1998年成文《雀巢集体业务原则》规范了涉及消费者、人权和劳动实践、员工、供应商及客户和环境五个方面的十项业务规定构成了雀巢的核心竞争力。

2、徐福记。徐福记最大的优势在于销售渠道的广度和深度。截至2009年,徐福记在中国拥有100家销售分公司,超过16,000个直接管控的终端零售点,徐福记的销售分公司很多都已深入三线城市,每个分公司负责周边数个城市的销售工作。从大卖场到便利店,从城市到农村,徐福记无孔不入。在如今一线市场竞争激烈,市场趋于饱和,而二三线城市和农村市场蓬勃发展的势态下,徐福记健全的分销渠道显现出了其强大的竞争优势。

四、并购创造价值

(一)共赢实现并购。通过以上对并购双方所拥有资源的分析,可以看出,雀巢在选择并购对象上,有其显著的特征,就是目标方正处于成长阶段经营业绩较好,而非一个“烂摊子”。那为何目标方愿意被并购?在雀巢的并购活动中始终体现这样一种精神:并购并非单向行为,而是双方的共赢,这就是雀巢并购成功的关键。根据国际市场调研公司Euromonitor数据,按零售额算,2008年我国糖果市场规模近580亿元,雀巢的份额仅为1.6%或名列第五位,远远落后于排名首位的美国玛氏12.9%,徐福记这一份额为3.9%,名列第三位。雀巢的落后主要是由于其在二三线城市上分销渠道的欠缺所导致,渠道建设也一直是雀巢的短板。因此,雀巢需要一个具有健全渠道系统的战略伙伴,以使自己占据更广阔的市场空间,在未来的糖果业洗牌中占得优势。

伴随着企业的高速发展,徐福记也不可避免的陷入了成长的沼泽。随着生活水平的提高和外来替代产品的出现,徐福记传统的产品线已经现出疲态,市场份额增加困难。同时,由于人才缺乏和生产工艺落后,新产品的研发困难重重,而最近几年中国原材料市场价格的上涨更是不断地侵蚀着本来就微不足道的利润。近几年本土企业食品安全丑闻层出不穷,人们对国产食品的安全不断地提出质疑,这也在一定程度上影响了产品的销售。面对国内(如大白兔等)和国外(如玛氏等)强有力的竞争者,徐福记的发展陷入了困境,“均势”的状态使得经营者寻求进一步的突破。其在战略上也有意进军国际市场,成为全球市场的百年老店,这也使得徐福记在寻求一个具有国际视野的战略伙伴。

(二)本土化战略。长期的并购经验使得雀巢认识到文化差异被认为是影响并购双方进行整合和价值创造的最重要因素之一,因为这直接涉及到企业资源中最活跃因素——“人”的价值的实现。雀巢采取的本土化经营战略就是建立共享的价值观:雀巢在坚持自己基本原则的同时,根据各地的实际情况进行适应性的调整,使其发展具有可持续并且为社会创造价值。雀巢保持了徐福记管理层的不变,品牌不变,这就降低了其进入中国市场的学习成本,实现了当消费者打开徐福记的包装时,不仅意识不到这是雀巢的产品而且尝到的依然是来自徐福记的味道而不是雀巢味道,是来自中国的味道而不是西方的味道。从并购太太乐开始,雀巢几乎每一次并购中都保持了这种手法。如今,太太乐、豪吉、银鹭等品牌并没有如并购初期人们所担心的那样消失,而是越来越壮大,这也在一定程度上消除了由于民族主义而引起的民众对雀巢并购的反感,同时,得益于雀巢品牌的力量,消费者提升了对产品质量等方面的信心。

食品行业的特殊性就在于其必须要与当地的社会习俗保持一致,不然即使质量再好也是没有销路的。并购徐福记后,雀巢将在东莞建立了研发中心,专注于烘焙产品、中国传统点心、糖果和巧克力研发,实现了研发的本土化,为徐福记带来了世界级的研发水准,为其发展注入了创新的血液。截至目前,除了东莞研发中心外,雀巢中国还有另外三个研发中心:上海研发中心,专注于研发烹调产品、饮料和冰淇淋产品;北京研发中心,专注于基础研究和即饮型饮料、乳制品及营养品、谷物食品和宠物食品研发;厦门研发中心,专注于即饮型饮料和粥类研发。

(三)协同效应。对协同效应的追求也是并购的动因之一,雀巢并购徐福记,正是基于资源观整合的基础上追求并购的协同效应。雀巢收购徐福记首先获取其战略资源,利用雀巢现有资源对徐福记现有战略资源进行整合以获取以下几点协同效应:

1、营销与销售协同效应。渠道是雀巢在中国市场的最大软肋,徐福记拥有庞大的销售渠道,这将有利于雀巢产品随着这些分销渠道下沉到二三线城市和广大农村地区。

2、经营协同效应。这一协同效应主要体现在降低成本和提高收入上。通过并购徐福记,雀巢可以获取其诸如厂房、仓库等使用权,避免了重复投资,企业规模的扩大也带来了规模效益,资本设备被更加有效地利用。并购使得二者的分销网络联合起来,加之并购后产品线的扩张,市场份额和销售收入也会随之增加。另外,糖果销售具有很大的季节性,产品线的扩大也有利于降低市场风险。

3、财务协同效应。此次并购属于横向并购,它可以减少市场竞争,企业规模扩大使得企业可以以较低成本获取资金。同时,雀巢和徐福记共享研发成果,使雀巢保持更稳定的现金流和出售盈余资产。

4、管理协调效应。在并购之前,徐福记已经显现出管理的混乱。雀巢并购徐福记将为其市场、销售、供应链管理、研发和人力资源管理等方面带来全新的理念,融合雀巢的知名品牌、先进技术与经营管理理念,其所带来的企业员工素质的提高和企业文化的提升,将进一步促进二者的发展。

五、基本结论

本文以雀巢并购徐福记为主线分析雀巢在中国的并购活动为何可以实现价值,得出以下基本结论:第一,雀巢对并双方的企业资源有着深刻的评估和了解。作为经营了140多年的国际化企业来说,雀巢对自身的资源优势和劣势是十分清楚的,其在并购对象的选择上通常是某一细分市场的领导品牌,这个品牌拥有着雀巢想要的资源来弥补自身的短板,通过对并购双方优势资源的整合带来协同效应;第二,雀巢在中国市场上并没有进行纵向并购或者多元化并购,而是集中于与自身相关的食品行业的并购,这在一定程度上减轻了学习成本——减轻了并购整合风险;第三,对于中国市场来说,雀巢始终是个“外来者”,加之中国面积广阔,地域文化差别很大,雀巢如坚持外来管理者经营企业势必影响其发展。但是,雀巢对并购企业的原管理团队和品牌给予保留,并不过分干预企业的日常经营,而且利用自身诸如资金、研发、管理等方面的优势给予并购企业支持,这就降低了适应本地文化的成本,成功的实现了本土化;第四,得益于本土化战略和协同效应,雀巢实现了并购创造价值。而这种价值不是单方面的,从总部到全球任何一个分部,从企业内部到企业外部,从供应商到消费者,从管理层到基层员工,都体现着创造共享价值的观念,而这正是雀巢成就食品帝国的软实力。

如今越来越多的中国企业走出去进行跨国并购,失败者甚多,一是因为狭隘的民族主义使得并购活动受阻,二是并购后整合的失败。本文通过对雀巢并购案例的分析,试图为中国企业跨国并购提供一个视角,从而更好地实现并购而且实现并购价值。

主要参考文献:

[1]黄雯,杨柳青.管理者代理动机与并购绩效:246起国有上市公司并购样本[J].改革,2018(9).

[2]徐士伟,陈德棉,陈鑫,乔明哲.企业社会责任与并购绩效——来自中国上市公司的经验证据[J].投资研究,2017.36(6).

[3]尚航标,满鑫,李卫宁,黄培伦.机构持股与企业并购绩效——基于上市公司的实证研究[J].软科学,2017.31(4).

[4]郑竹青,谢赤.交易特征视角下企业并购绩效影响因素研究[J].求索,2016(8).

[5]徐虹,林鐘高,芮晨.产品市场竞争、资产专用性与上市公司横向并购[J].南开管理评论,2015.18(3).