人民币汇率何去何从

2019-05-13谢亚轩编辑孙艳芳

文/谢亚轩 编辑/孙艳芳

2019年人民币汇率的波动率将进一步上升,以6.72为中枢,在±6%的区间内波动。

人民币汇率的涨跌一直是市场关注的重点和热点。在研判2019年人民币汇率走势之前,首先要回顾和分析一下2018年人民币汇率的走势。

2018年人民币汇率走势有四个特点

与2015年至2017年的走势相比,2018年的人民币走势呈现以下不同的特点:

第一,2018年人民币汇率先强后弱,整体呈现双向波动的态势。2018年上半年,人民币汇率事实上延续了2017年下半年以来走强的趋势,并在2月7日一度触及6.2596的阶段高位;此后从4月中旬开始,人民币悄然转弱,并在10月31到达6.9734的年内低位,也创下2015年汇改以来的新低。2018年上半年,人民币汇率的平均值为6.3702,下半年的平均值为6.8596,即上半年强下半年弱,但整体呈现双向波动的态势。反观2015年汇改后至2017年,人民币汇率基本上是从汇改初期的6.21,一路走低到2017年年初的6.96,期间未曾出现过持续转强的趋势,也就很难称得上是双向波动。

第二,2018年人民币汇率走低的速度快,一定程度上体现汇率弹性的提升。2018年人民币汇率从2月7日高点的6.2596,走低到10月31日低点的6.9734,下降幅度高达11.4%,期间仅经历175个交易日。而2015年汇改后,人民币从2015年8月10日高点的6.2097,走低到2017年1月3日低点的6.9557,下降幅度为12%,则经历了341个交易日。

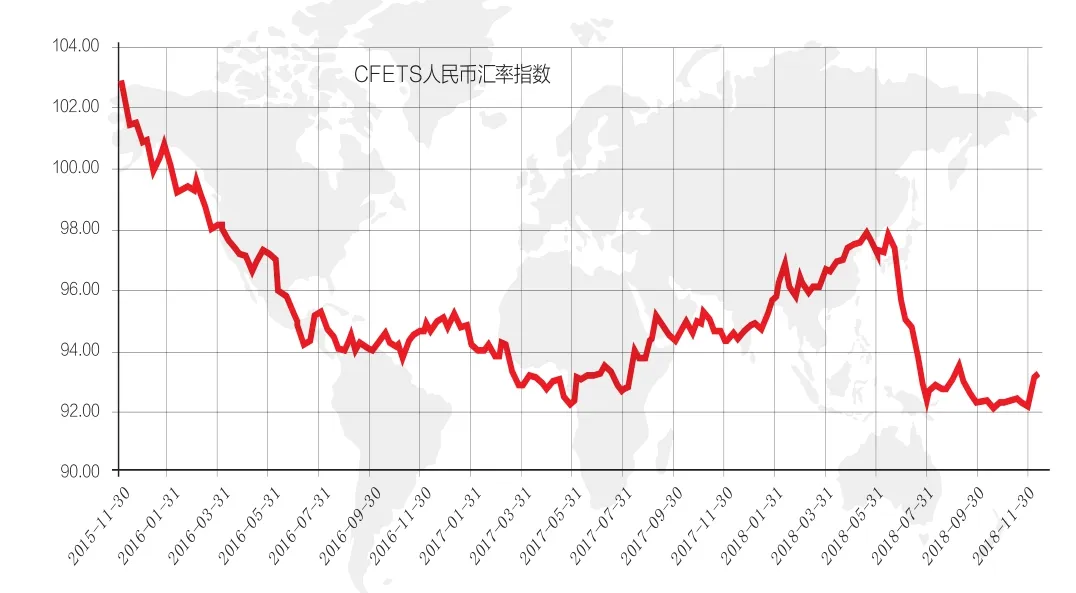

第三,先升后降的走势在人民币有效汇率上体现得更为明显。CFETS人民币汇率指数从2017年5月底至2018年6月下旬,由92.53上升到98.11,上升5.7%;2018年6月下旬后开始快速回落,至10月19日回落到92.15,为该指数2015年11月创立以来的低点,回落幅度达6.1%。而2015年8月汇改之后,人民币汇率指数一路走低,从创立初期高点的103.17,到2017年7月低点的92.53,两年时间下降11.5%。

第四,经济主体的汇率预期相对稳定。比如,2015年8月汇改后,离岸市场的走势远远领先在岸市场,离岸市场做空和唱空人民币的声音甚嚣尘上;而2018年以来,离岸市场人民币汇率的走势很少领先在岸,唱空人民币的声音也相对较弱。再如,代表购汇意愿的银行售汇率在2016年曾维持在90%以上的高位;而2018年的售汇率虽也有所上升,但基本稳定在68%左右较低的位置。

2018年人民币汇率走势的决定因素

2018年人民币汇率走势背后的原因究竟是什么呢?知其来,方能知其往,全面和深入地分析清楚人民币汇率的决定因素,才能准确判断其未来动向及其对2019年人民币汇率产生的影响。

关于中国的汇率制度,官方的表述是:“以市场供求为基础、参考一篮子货币进行调节、实行有管理的浮动汇率制度”。笔者一直强调,这个表述指出了影响人民币汇率的三个因素:外汇市场供求状况、篮子货币汇率和逆周期宏观审慎管理。下面分别加以分析。

第一,参考一篮子货币调节决定美元指数的走势,影响人民币汇率的强弱。

简单说,就是“美元强,人民币弱;美元弱,人民币强”。美元指数从2016年年末高点的103.29下滑至2018年2月中旬的阶段性低点88.57,走弱14.3%;同期,人民币汇率从低点的6.96回升至6.30,升值幅度达9.5%:这体现了美元弱人民币就强的关系。从2018年3月底,开始美元指数走强,从低点的88.57回升到11月12日的阶段性高点97.69,回升10.3%;同期,人民币汇率由高点的6.27跌至低点的6.90,跌幅为11.4%:这则体现了美元强人民币就弱的关系。

上述情况清楚地表明,美元的强弱直接影响了人民币的走势,但两者的升跌幅度并非是简单的一一对应。官方的表述是“参考一篮子货币汇率”,而不是“钉住”。这就与人民币指数(有效汇率)的走势密切相关。事实上,人民币的名义有效汇率实际是围绕一个中枢,在一个区间波动。回顾2017年以来的情况,中国外汇交易中心(CFETS)人民币汇率指数的均值是94.3,高点为97.9,低点为92.2,基本呈现为以95为中枢,在±3%的区间内波动,而非钉住某一个数值。换句话说,如果对一篮子货币基本稳定,也就意味着人民币兑美元单一货币的波动性上升。

图1 人民币汇率指数先强后弱

图2 美元指数的强弱影响人民币汇率走势

需要特别强调的是,美元的强弱不仅会通过参考篮子货币汇率的角度对人民币汇率产生影响,而且还会通过决定国际资本流动的方向和规模,从改变外汇市场供求的角度对人民币汇率产生影响。

第二,2018年影响外汇供求形势变化的因素更为多元化。

过去来看,贸易项下外汇收支的供求状况经常是决定人民币汇率的决定性因素,但随中国对外经贸往来关系的复杂化,随着中国资本市场的对外开放,影响外汇供求形势的因素也日益多元化,其中的主要因素如下:

一是中美贸易摩擦因素。2018年3月中旬以来,中美贸易摩擦开始进入公众的视野,此后持续发酵。美国是中国最大的贸易顺差来源国,市场担心中美贸易摩擦导致中国的货物贸易顺差规模显著下降。而货物贸易顺差又是中国国际收支平衡和外汇市场供应的重要支持因素,因而对中美贸易摩擦的担忧,自然会增加投资者对未来外汇供求状况改变和人民币汇率走弱的恐慌情绪。比如,人民币兑美元汇率由6月14日的6.39下行至7月13日的6.69,短短一个月的时间回落了4.7%。

二是美元有效汇率和中美利差等周期性因素变化。比如,招商宏观此前的研究发现,中美10年国债收益率之差与中国的国际资本流动和外汇市场供求状况关系更为密切。中美利差从2016年第四季度低位的55BP左右开始回升,到2017年年底回升到160BP左右的高位。在此期间,国际投资者购买中国债券资产的规模也由2017年第一季度的净卖出224亿元,上升2017年下半年的净买入3066亿元,2018年上半年的4009亿元。而2018年8月下旬美债收益率开始飙升,从低点上升近40BP。伴随美债收益率上升和中美利差的收窄,境外机构购买中国债券的规模由2018年6月高点时的超过1100亿元人民币下降到10月和11月的分别减持超过90亿和330亿元元。又如,美元有效汇率上升会增加以美元衡量的美债的吸引力,降低以美元衡量的人民币债券的吸引力,从而抑制境外机构购买中国债券资产的积极性。国际清算银行的研究报告《The dollar exchange rate as a global risk factor:evidence from investment》发现,强美元(美元广义有效汇率的上升)和以美元计价的跨境银行贷款存在负相关关系(美元强,新兴市场资本外流;美元弱,资本流入)。同理,我们的研究也表明,美元有效汇率的强弱会对国际投资者购买中国债券资产的积极性产生明显的影响,只是这个影响有6个月左右的时滞。美元有效汇率从2015年第三季度开始从高位回落,对于国际资本从2016年第二季度回到中国债券市场,逐步加大购债规模,是重要的周期性推动因素。反之,2018年年初以来美元有效汇率开始反弹,截至目前升幅已达13.6%。据此推测,滞后5个月,境外机构购债积极性从7月开始的回落也就不足为奇。中美利差和美元有效汇率的变化,通过影响境外投资者增减持中国金融资产的行为,改变了国际资本流动方向和外汇市场供求状况,从而影响了人民币汇率的强弱。

三是人民币国际化和中国资本市场积极扩大开放等制度性因素。例如,2018年上半年,其他经济体增加持有等值4500亿元的人民币作为外汇储备,规模较之2017年下半年显著扩大了1.9倍,改善了外汇市场的供求状况。

第三,央行通过逆周期宏观审慎管理来影响人民币汇率走势,避免了市场恐慌和市场失灵。

2018年,央行采取了多项措施抑制外汇市场的顺周期行为。央行并无意决定人民币汇率的水平,2015年汇改甚至是2005年汇改的政策意图,都是要建立由市场供求决定的浮动汇率制度。央行采取措施调控外汇市场的前提条件是市场失灵,或者说出现了“追涨杀跌”的顺周期行为和“羊群效应”,并不是要替代市场供求的基础性作用。2018年7 月3 日,中国人民银行易纲行长、外汇局潘功胜局长先后就人民币汇率问题发表的看法,可以视为央行对外汇市场采取逆周期管理的一个标志性的转变。在《易纲行长就近期外汇市场情况接受中国证券报记者采访》中,易纲行长表示,“近期外汇市场出现了一些波动,我们正在密切关注。这主要是受美元走强和外部不确定性等因素的影响,有些顺周期的行为”。8 月3 日,人民银行在将远期售汇业务的外汇风险准备金率由0调整为20%时称,“近期受贸易摩擦和国际汇市变化等因素的影响,外汇市场出现了一些顺周期波动的迹象”,政策目的是抑制投机性购汇需求。8月24日,外汇市场自律机制秘书处发布新闻稿也表示,人民币对美元中间价报价行重启“逆周期因子”,旨在减弱顺周期行为的影响力。2018年9月20日,中国人民银行和香港特别行政区金融管理局签署了《关于使用债务工具中央结算系统发行中国人民银行票据的合作备忘录》,旨在便利中国人民银行在香港发行央行票据,以备在需要的时候影响离岸人民币的利率水平,维护人民币汇率的稳定。

图3 国际资本通过资本市场的流动更为多变

2019年人民币汇率的波动率将进一步上升

展望2019年,我们同样需要从以上三个方面预判人民币汇率的走势。

一是预计2019年外汇供求状况将基本平衡。受到中美贸易摩擦的负面影响,国际收支经常账户或将出现100亿美元左右的小规模逆差;上半年的部分月份可能还需要央行通过减少外汇储备为市场提供外汇流动性,以维护市场平衡和汇率稳定;综合考虑周期性因素和资本市场开放等政策性因素,非储备金融账户有望在下半年出现净流入。

二是2019年美元将是强弩之末,或冲高回落,结束本轮始于2012年的强美元周期。2019年,美联储加息周期可能结束,美国GDP增速可能从目前的3%回落到2%以下,此外财政和经常账户双赤字也会对美元产生负面影响。预计美元指数未来或再次挑战100整数位,全年可能在89—100的区间波动。本轮始于2014年下半年的人民币贬值压力主要来自美元指数的持续显著走强,因此,如果美元告别其强势周期,则人民币将逐步摆脱目前的贬值压力。

三是在2019年,央行可能进一步提升人民币汇率的波动率。笔者认为,提升人民币汇率的波动率可带来以下五个方面的积极影响:(1)汇率弹性的提升,有助于分化单边的汇率下跌预期。(2)汇率的灵活调整有助于缓解国际资本外流的压力。(3)汇率的灵活调整有助于反向溢出效应的发挥。(4)汇率弹性的提升有助于加强国际间货币政策协调。(5)汇率弹性的提升有助于改善中国货币政策的有效性。鉴此,对于人民币汇率而言,“7”这样一个整数点位不应该被视为“禁区”,而更应该视为早晚要打破和丢掉的“枷锁”。

基于对以上三个因素的判断,笔者预计,2019年人民币汇率的波动率将进一步上升,以6.72为中枢,在±6%的区间内波动。