中国跨境资本流动冲击风险总体可控

2019-05-13管涛编辑孙艳芳

文/管涛 编辑/孙艳芳

基于对中国经济正在震荡筑底、美国经济步入周期尾声的总体判断,2019年中国发生跨境资本集中流出冲击的风险较低。当然,各方仍有必要按照底线思维,对最坏的情形在心理和应对措施上做好准备。

2018年,在人民币汇率先涨后跌、中美贸易摩擦的背景下,中国国际收支韧性十足,跨境资本流动平稳运行。展望2019年,在诸多因素演进方向和作用结果不确定的情况下,中国跨境资本流动冲击风险总体可控,有可能呈现经常项目温和顺差、资本项目尤其是短期资本偏流出压力的国际收支格局,但资本外流不等于人民币必然贬值。

汇率震荡加剧但并未重现跨境资本流动冲击

汇率杠杆调节作用正常发挥。2018年,人民币兑美元汇率先涨后跌、双向波动,最高升至2015年“8.11”汇改启动时的水平,最低又跌至7附近(见图1)。前10个月,人民币汇率中间价累计下跌约6%,个人和企业没有恐慌性抢购和囤积外汇,反而合计减少境内外汇存款635亿美元。而以银行代客结(售)汇/银行代客跨境外汇收入(支出)衡量的市场结汇意愿,则同比上升3.5个百分点,购汇动机回落0.4个百分点。其中,4至10月份,人民币汇率中间价累计下跌近10%,个人和企业合计减少境内外汇存款816亿美元;结汇意愿则比一季度提高了6.1个百分点,购汇动机回升了2.1个百分点。之所以没有出现市场恐慌,一是人民币汇率弹性增加,避免了预期的进一步积累;二是前期做空人民币者损失惨重,市场对此记忆犹新;三是民间部门货币错配改善较多,且有意识和条件的企业,大都做了汇率风险对冲(见图2和图3)。

图1 人民币汇率初步呈现成熟货币随机游走的特征

图2 民间部门的货币错配大为改善(单位:亿美元;%)

境内外汇供求基本平衡。2018年前10个月,反映境内主要外汇供求状况的银行即远期结售汇逆差合计280亿美元,同比下降61%。其中,前5个月,人民币汇率在年初水平偏强的方向震荡,累计上升2%,银行即远期结售汇顺逆差交替出现,累计顺差213亿美元;后5个月,人民币汇率抹去前期升幅转为下跌,累计跌去近8%,银行即远期结售汇持续逆差,累计逆差493亿美元,但月均供求缺口尚不足百亿美元,远低于前期下跌较快时动辄成百上千亿美元的规模。考虑外汇期权交易后,前10个月,境内外汇供求缺口仅为逆差56亿美元(见图3)。

图3 境内外汇供求关系保持基本平衡(单位:亿美元)

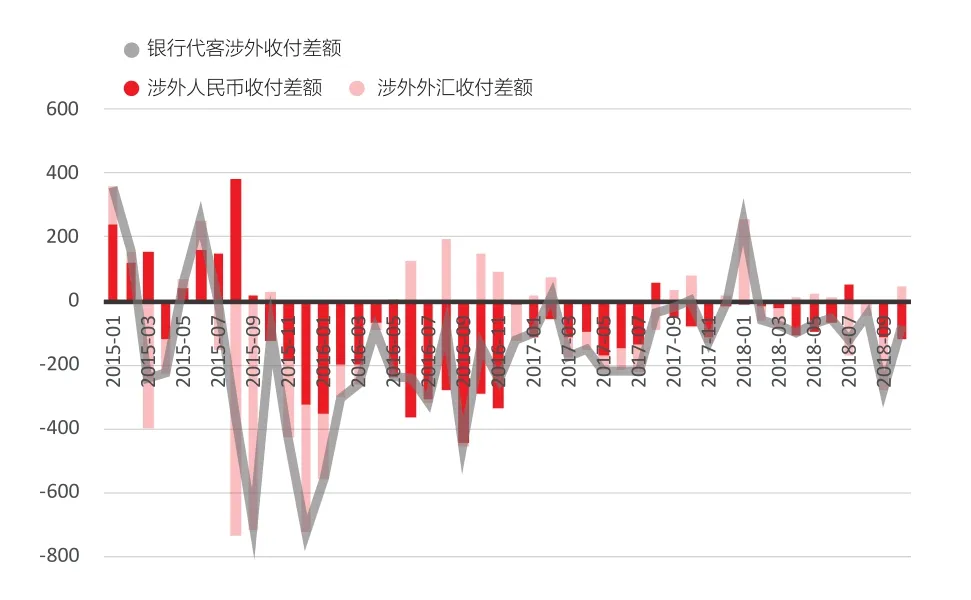

跨境资金总体有序流动。2018年前10个月,银行代客涉外收付逆差合计629亿美元,同比下降43%。其中,涉外外汇收付逆差128亿美元,减少37%(见图4)。从银行代客结售汇差额相对于涉外外汇收付差额的偏离看,2018年前10个月,累计正偏离261亿美元,2017年同期为负偏离506亿美元。其中,前5个月累计正偏离160亿美元,后5个月累计正偏离101亿美元。而2015年8月至2017年6月间,该缺口持续为负(见图5)。

图4 跨境资金流动形势保持基本稳定(单位:亿美元)

图5 贬值压力下跨境资金依然是偏流入(单位:亿美元)

图6 中国经常项目与国际收支总体保持基本平衡(单位:%)

图7 贸易纷争没有减少中国对美货物贸易顺差(单位:%)

中美经贸关系骤变但中国国际收支韧性仍在

经常项目逆差但收支基本平衡。2018年,中美贸易纷争骤然升温。一至三季度,中国经常项目分别为逆差341亿、顺差58亿和160亿美元,合计为逆差128亿美元。这引发了市场担忧。然而,该逆差出现在人民币强势的第一季度,而在第二、三季度人民币弱势时则皆为顺差。现在炒作这个问题,反映了贬值压力下的市场情绪化解读。而且在第一季度,中国经常项目逆差与GDP之比为-1.1%,而前三季度合计仅为-0.1%,仍属基本平衡(见图6)。同期,国际收支口径的货物贸易顺差同比下降23%,贡献了经常项目差额降幅的68%。而据海关统计,前11个月,中国外贸总顺差同比下降18%,对美顺差却增长17%(见图7),表明双边贸易争端没有拖累中国经常项目收支平衡,反而形成了支撑。

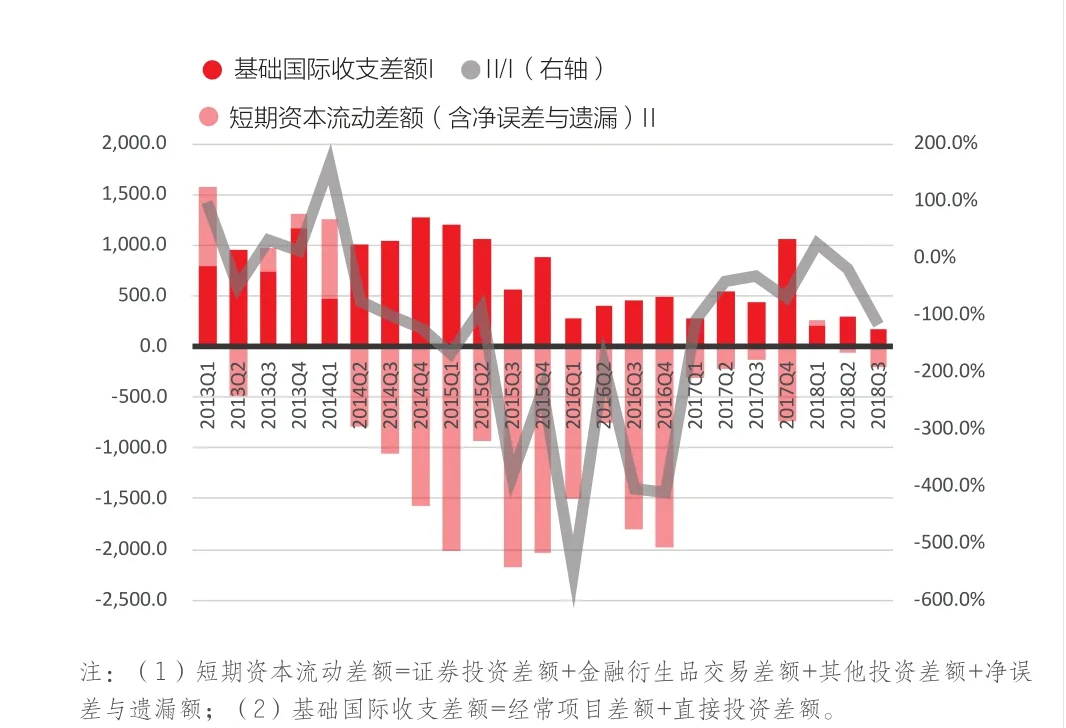

直接投资顺差扩张夯实抗风险能力。在中美经贸关系紧张的形势下,市场关于外资跑路、内资迁厂的传闻不绝于耳。然而,2018年前三季度,国际收支口径的对外直接投资净流出同比仅增长6%(2017年同期为下降64%),外来直接投资净流入增长71%;跨境直接投资净流入811亿美元,增长256%(见图8)。虽然中国经常项目由2017年同期累计顺差1026亿美元转为100多亿美元的逆差,但直接投资项下净流入增多缓解了基础国际收支顺差的下降。同期,基础国际收支顺差683亿美元,减少46%;短期资本流动净流出(含净误差与遗漏,下同)212亿美元,减少68%。由于后者下降快于前者,短期资本净流出与基础国际收支顺差之比为31%,同比回落了22个百分点,远低于2015年和2016年分别高达192%和376%的水平(见图9)。

国际收支自主平衡格局进一步形成。国际收支无论“双顺差”抑或“双逆差”都属于经济对外失衡。1994年汇率并轨以来,除个别年份外,中国国际收支基本是经常项目与资本项目(含净误差与遗漏,下同)“双顺差”,2014年以后才出现了经常项目顺差、资本项目逆差的国际收支格局。2018年各季,经常项目与资本项目顺逆差交替出现,外汇储备资产(剔除估值影响,下同)的增减规模均不大(见图10)。2018年前三季度,经常项目累计逆差128亿美元,资本项目顺差599亿美元,外汇储备资产增加463亿美元。外汇储备资产增加额与GDP之比为0.5%,国际收支基本趋于平衡(见图6)。

近期的资本外流重现主要是受市场情绪驱使。理论上讲,中美贸易纷争对中国国际收支运行的影响主要有心理、贸易和金融三个渠道。如前所述,后面两个渠道均未发生预期中的影响,而主要是第一个渠道的心理冲击开始显现。2018年第三季度,资本项目由前两个季度的顺差转为逆差160亿美元,超过了同期经常项目顺差,导致外汇储备资产减少了31亿美元(见图10)。这主要是因为短期资本流动在第一季度出现短暂净流入后,又重新转为持续净流出。第三季度,短期资本净流出重新超过基础国际收支顺差,二者之比为117%(见图9)。而短期资本流动容易受市场情绪的影响而偏离经济基本面,导致外汇市场出现多重均衡状态的汇率超调。

图8 直接投资接棒经常项目成为国际收支平衡的稳定器(单位:亿美元)

图9 短期资本流动的影响重新加大(单位:亿美元;%)

图10 中国国际收支自主平衡格局进一步巩固(单位:亿美元)

2019年震荡行情中资本流动冲击风险可控

经常项目有望重回小幅顺差。当前的主流观点认为,2019年中国经常项目有可能出现逆差。一是2018年关税措施下的“抢出口”行为,透支了中国对美出口潜力;二是如果中美两国元首会晤达成的共识不能兑现,美方将继续对中国进口商品加税;三是世界(包括美国)经济增长放缓叠加全球贸易局势紧张,将削弱对中国产品的外部需求;四是为对冲外需疲软,中国政府将采取扩大内需的措施,加上降低进口关税的影响,将扩大中国进口。但决定经常项目收支平衡的是储蓄-投资的缺口而非贸易摩擦。在中国经济由高速增长转为高质量发展的背景下,中国政府不会采取大水漫灌的强刺激政策,这意味着国内投资扩张的空间有限。因为近年来债务负担上升较快,住户部门的加杠杆有可能放缓,因此,消费虽仍将是经济增长的重要拉动力量,但不宜期望过高。此外,基于国际油价及大宗商品价格下跌,预计2019年中国投资率会略有上升而消费率则会稳中趋降,经常项目有可能重回顺差。上次的年度经常项目逆差发生在1993年,当年国内出现了经济过热。

直接投资有望保持稳定的净流入。一方面,中国按照准入前国民待遇加负面清单的管理原则扩大了市场准入,会鼓励外商直接投资流入;但世界经济不景气、国际金融动荡加剧,则可能抑制全球外商直接投资的活跃度。如果中美经贸冲突升级,将进一步压低外商来华投资的意愿。另一方面,中国对外直接投资将继续保持平稳增长,甚至为规避贸易壁垒,国内企业也将加速对外投资布局。然而,美欧加强对外国投资的安全审查,将抑制中国企业“走出去”。2015和2016年,中国直接投资项下顺差骤降乃至逆差,主要是因为对外投资异常增长(见图8);而现在,仍然严控房地产、酒店、影城、娱乐业和体育俱乐部的海外投资。如果经常项目重回顺差、直接投资净流入规模趋于稳定,则中国基础国际收支顺差规模有望增加。这有助于抵御跨境资本流动的冲击。

短期资本流动震荡加剧且总体偏流出方向。2019年,影响中国对外经济运行的诸多因素的演进方向和影响均不确定。例如,受财政刺激作用减弱,加息、缩表、升值造成的金融条件紧缩,以及贸易局势紧张的影响,美国乃至全球经济增长有可能减速,这有助于缓解因为经济周期差异造成的中国资本外流压力,但却可能影响中国外贸出口。再如,由于经济增长放缓或金融条件过紧,有可能触发全球风险资产价格调整,这有助于吸引外资配置人民币资产,但也可能因为避险情绪而刺激资本逃离中国。还如,由于经济增速放缓、金融动荡加剧,有可能令美联储放慢加息步伐,缓解中国资本外流压力,但外需疲弱、避险情绪又可能加速中国资本外流。在上述诸多变数下,预计中国跨境资本流动可能会有两种情景:一种情景是,在美联储加息预期,以及全球经济放缓、国际金融动荡等因素的影响下,美元指数被进一步推高,叠加国内经济下行,人民币汇率可能继续面临下行压力。此时,因为市场情绪偏负面,短期资本流动将偏流出方向。若短期资本流出规模超过了基础国际收支顺差,将导致资本项目逆差、外汇储备资产下降。另一种情景是,美联储加息步伐放慢、全球经济增长减缓、国际金融动荡推动美元指数回落,加上国内经济企稳,人民币汇率或重新回到上行轨道。此时,央行有可能退出外汇市场常态调控,基础国际收支顺差需要以短期资本净流出来对冲。不过,短期资本净流出的规模将小于基础国际收支顺差而大于直接投资顺差,资本项目逆差、外汇储备资产小幅增加。后者主要反映了外汇储备投资收益计提,而非央行外汇市场调控。

鉴于2019年有可能步入清算期,考验世界经济复苏和主要央行货币政策正常化的可持续性,全球金融市场波动性有可能显著上升。在此背景下,预计中国跨境资本流动的前两种前景将会交替出现。但不论资本流入还是流出,都不意味着人民币必然升值或者贬值。基于对中国经济正在震荡筑底、美国经济步入周期尾声的总体判断,中国发生跨境资本集中流出冲击的风险较低。当然,各方仍有必要按照底线思维,对最坏的情形在心理和应对措施上做好准备。

2019年短期资本流动震荡加剧总体偏流出

01 受财政刺激作用减弱,加息、缩表、升值造成的金融条件紧缩,以及贸易局势紧张的影响,美国乃至全球经济增长有可能减速,这有助于缓解因为经济周期差异造成的中国资本外流压力,但却可能影响中国外贸出口。

02 由于经济增长放缓或金融条件过紧,有可能触发全球风险资产价格调整,这有助于吸引外资配置人民币资产,但也可能因为避险情绪而刺激资本逃离中国。

03 由于经济增速放缓、金融动荡加剧,有可能令美联储放慢加息步伐,缓解中国资本外流压力,但外需疲弱、避险情绪又可能加速中国资本外流。