存贷比政策变更视角下金融摩擦对货币政策影响的实证

2019-05-05王雪标

王 晰,王雪标,王 颖

(东北财经大学a.经济学院;b.数学学院,辽宁 大连 116023)

0 引言

货币政策是经济调控的重要方式,但政策约束的存在会弱化政策利率对银行存贷利率的传导效率[1]。1995年,《中华人民共和国商业银行法》规定,贷款余额与存款余额之比的上限为75%。该规定在一定程度上起到了控制通货膨胀的作用,但也扭曲了商业银行正常经营活动,抑制了经济的发展。鉴于此,2015年,存贷比75%的上限规定取消。那么,存贷比限制与金融市场摩擦的关系如何,存贷比是否有利于宏观经济的发展及物价的稳定是值得探讨的问题。

Christiano等(1996)[2]发现,实施紧缩货币政策一年后,GDP才会有所反应。但传统观点认为当流动性变化时,银行借贷不改变货币政策的传导效果[3]。新凯恩斯理论后的大量研究表明,金融中介和金融摩擦对货币政策存在非线性的放大和滞后效应。马骏等(2016)[4]结合我国金融体制构建了动态一般随机均衡模型,数值模拟了几种金融约束对利率传导的影响。Aysun等(2009)[5]研究发现,金融市场不透明会导致借款人对外部风险溢价更敏感,放大货币政策的效果,而努力减少金融摩擦的过程也会削弱货币政策的传导机制。另外,由信贷产生的金融摩擦会放大并滞后外生冲击对货币政策传导效果的影响[6,7],因此,一般来说,金融摩擦会增强宏观变量的持久性,放大并延迟政策利率变动的效果。

相比于大型商业银行,中小商业银行的主要收入来源为贷款利息,贷款冲动性更高,存贷比的限制对其约束较大。存贷比的上限规定可以在经济繁荣时期降低投资活动的积极性并更好地管理流动性风险[8]。国内外学者对于存贷比上限的约束看法不一,Saeed(2014)[9]认为,严格控制存贷比的英国商业银行大多成功渡过了2008年的经济危机。但更多学者认为存贷比限制不符合经济发展规律。纪志宏(2013)[10]发现,减少对存贷比的直接干预有利于金融行业对实体经济的支持。央行货币政策工具受到存贷比指标的约束,不利于宏观调控[11]。另外,商业银行也有可能粉饰存贷比,当逼近75%,可能迫使其逃避管制,从而导致恶性竞争,因此设置存贷比上限不具可持续性[12]。2015年取消存贷比上限约束的政策变更得了学者的认可。马骏等(2016)[4]认为,在银行受到存贷比约束的极端情况下,货币政策传导效率会损失约81%,因此,取消贷存上限有助于利率传导机制。另外,取消存贷比限制也给予存贷比监管更多的灵活性并纠正了同业业务与银行理财中的不规范行为[13]。

结合现有研究本文提出:第一,金融摩擦的存在是否滞后了我国货币政策的效果;第二,存贷比上限规定取消后,如何影响宏观经济。本文将结合计量方法,选取2006—2016年的货币供应量、金融机构新增人民币贷款、CPI和GDP的季度数据,采用误差修正模型(VECM),借助脉冲响应函数图尝试探索解决以上问题。

1 变量选取与数据处理

1.1 变量选取

货币政策有多种传导渠道,其中包括利率、汇率、信贷、货币供应量、股票市场和资产负债表等。总的来看,货币政策传导过程的实质为通过影响利率与货币,进而影响到汇率与资产价格,并传导入外汇、信贷与资本市场,最终实现对实体经济的调控。

基于此传导路径,从如下三步分析本文问题:第一步,探讨货币供应量与GDP、CPI的关系。第二步,探究金融机构新增人民币贷款量变化对产出与物价水平的影响。所用的研究方法是误差修正模型,确定货币供应量、金融机构新增人民币贷款量、GDP与CPI之间的协整关系来确定货币政策传导过程中的金融摩擦对经济的影响。第三步,利用脉冲函数响应,观察金融机构新增人民币贷款量的增加对于产出与物价水平的影响,从而探究存贷比上限规定的取消对于经济的发展是否有利。

变量选取如下:第一,货币供应量指标,M0、M1和M2均属于货币供应量指标,但在我国央行实行货币政策时,往往选择广义货币供应量M2作为货币政策的替代指标,本文选取M2作为衡量货币政策实施情况,记为M。第二,贷款指标,衡量贷款的变量较多,本文选取金融机构新增人民币贷款来表示贷款,记为D,考察当贷款量增加时对产出与物价的影响,从而了解取消存贷比限制的必要性。第三,产出指标,一般来说,国内生产总值是衡量产出最有效的变量之一,因此,本文选取国内生产总值的季度数据表示产出,记为GDP。第四,本文选取居民消费指数表示物价水平,记为CPI。以上数据来源于Wind数据库,数据范围为2006第一季度至2016年第四季度的季度数据。

1.2 数据处理

由于M2、D、GDP以及CPI的数据值均较大,为缩小差距,变量取对数。在回归等式中,变量系数代表弹性,依然可以保证模型的经济含义。在模型中,将取对数后的变量M2、GDP、CPI、和金融机构新增人民币贷款分别命名为lnm、lngdp、lncpi、lnd。将对数化后的数据绘制在曲线图上,lngdp曲线不变,lncpi曲线上移7个单位,lnm曲线下移3个单位,所得曲线图如图1所示,中间较为平缓的为lncpi,向上趋势的平缓直线为lnm,向上趋势的折线为lngdp;lnd曲线图如图2所示。由于数据有明显的季节性趋势以及时间趋势,因此进行数据平稳性检验。

1.2.1 单位根检验

从图1、图2可知,数据存在明显趋势,直观来看,变量存在发散特征,故使用STATA软件,进行ADF单位根检验,结果如表1所示。

图2 对数化并平移后的D趋势图

表1 ADF单位根检验结果

结果表明,lngdp的P值为0.55;lncpi的P值为0.64;lnm的P值为0.13;lnd的P值为0.06。以上变量的p值均大于显著性水平0.05,拒绝原假设,存在单位根,四个变量均不平稳。因此,对变量进行一阶差分。

1.2.2 一阶差分

单位根检验结果发现,数据不均平稳,故通过STATA将变量进行一阶差分,ADF单位根检验结果如表2所示。

表2 一阶差分后ADF单位根检验结果

结果显示,一阶差分后,四个变量的P值均在0.05以下,在5%的显著性水平上接受原假设,变量序列均通过平稳性检验。

2 研究方法与模型构建

协整方法用于刻画非平稳经济变量之间数量关系,并通过线性误差修正模型(ECM)来分析经济变量之间的线性调整机制。本文通过约翰逊协整检验,运用最大似然估计(MLE),确定协整关系,建立误差修正模型。

2.1 约翰逊协整检验

本文所选取的宏观经济变量的数据为非平稳的时间序列,但均为一阶单整,进行约翰逊协整检验其是否存在协整关系。

表3 约翰逊协整检验结果

由表3可知,若假设不存在协整关系,则迹统计量大于临界值,拒绝原假设,说明变量之间存在协整关系;当假设存在一个协整关系,迹统计量大于临界值,拒绝原假设,说明变量之间存在不止一个协整关系;若假设存在两个协整关系,迹统计量小于临界值,接受原假设,说明变量之间存在两个协整关系,从而满足建立误差修正模型的基本条件。

2.2 模型估计

依据上文的约翰逊协整检验中,存在两个协整关系。在不违背宏观经济学基本原理的前提下,可认为,第一个协整关系为货币供应量与金融机构新增人民币贷款对GDP的长期均衡关系;第二个协整关系为货币供应量与金融机构新增人民币贷款对CPI的长期均衡关系。并在如下计量模型中予以验证。

在建立误差修正模型时,关键在于确定变量的滞后期数,若滞后期确定的太小,会导致严重的自相关性,若滞后期确定的较大,使模型失去自由度,损失参数估计的有效性。采用AIC准则与SC准则确定误差修正模型的滞后期。通过计算AIC与SC的最小值,选择滞后2期最合理。

第一个协整关系:货币供应量与金融机构新增人民币贷款对GDP的长期均衡关系。

(1)利用极大似然估计(MLE)得出lngdp、lnm与lnd三者之间的长期均衡关系关系,如表4所示。

表4 长期均衡关系检验

表4验证了三者的协整关系。长期均衡状态下,存在长期均衡关系(lngdp)=-5.49+1.64lnm-0.73lnd。从均衡关系结果可得,长期来看,gdp与m呈正相关关系,与d呈负相关关系,说明当经济下行,央行为激活经济活力,会通过提高货币供应量的方式实施宽松的货币政策。GDP与金融机构新增人民币贷款呈现负长期均衡关系,说明金融机构新增人民币贷款量的长期增长,将酝酿金融风险,进而对GDP产生负面影响。

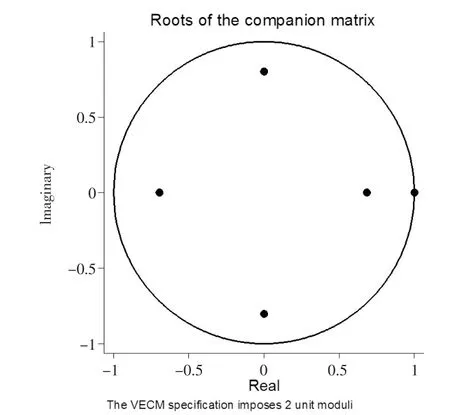

(2)稳定性检验

为确保分析的效果,进行稳定性检验,如图3,除该模型假设的单位根外,其余特征值均位于单位圆内,说明模型稳定。

图3 稳定性检验

第二个协整关系为货币供应量与金融机构新增人民币贷款对CPI的长期均衡关系。

(1)利用极大似然估计(MLE)得出 lncpi、lnm与lnd三者之间的长期均衡关系关系,如表5所示。

表5 长期均衡关系检验

表5验证了三者的协整关系。长期均衡状态下,存在长期均衡关系(lncpi)=4.95+0.66lnm-0.12lnd。从均衡关系结果可得,长期来看,CPI与m呈现正相关关系,与d呈负相关关系,说明当经济下行,央行为激活经济活力,会通过提高货币供应量的方式实施宽松的货币政策;而当经济过热时,物价上涨与通货膨胀随之而来,由模型结果可知,CPI与金融机构新增人民币贷款呈现负长期均衡关系,说明当金融机构新增人民币贷款增加,且持续较长时间后有利于缓解通货膨胀。

(2)稳定性检验

为确保分析的效果,进行稳定性检验,如图4,除该模型假设的单位根外,其余特征值均位于单位圆内,说明模型稳定。

图4 稳定性检验

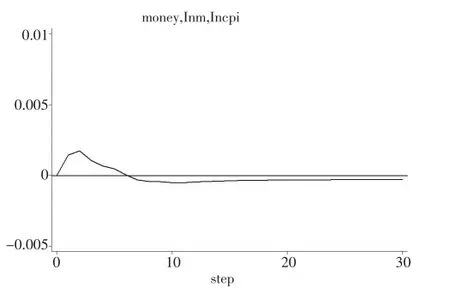

2.3 脉冲响应分析

脉冲响应函数方法用以分析当误差项受到一个正向的冲击时的动态影响,该函数描述了来自随机扰动项的一个标准差冲击对内生变量未来值与当前值的影响情况,形象地描述了变量之间动态作用的路径变化。因此,为了更具体地展现货币政策传导过程中的滞后效应,以及更为形象地说明金融机构新增人民币贷款对产出水平和物价水平之间的动态关系,下面将利用脉冲响应函数来分析它们的短期动态特征。利用STATA软件生成的脉冲响应的过程如图5所示。图5中,横轴表示因冲击作用所滞后的期数,纵轴表示因变量对解释变量的响应程度。

从脉冲响应函数图5可以看出,来自一个标准差货币供应量的冲击,GDP在第1期基本没有响应,第2期开始大幅增加,随后逐渐保持稳定。这说明当货币供应量增加时,短期来看,经济会有较明显的增长。因此货币供应量的变动在短期和长期内都对产出水平产生一定的正向影响。由于数据选取滞后2期的数据,脉冲响应函数图中滞后1期,因此,由于金融摩擦的存在,货币政策对产出水平的影响存在滞后反映,且其滞后反映大概为3个季度。从脉冲响应函数图6可以看出,来自一个标准差货币供应量的冲击,CPI在第1期基本没有响应,第2期开始小幅增加,随后逐渐保持稳定。这说明当货币供应量增加时,短期来看,物价水平先增后降。因此,货币供应量的变动对CPI的影响极小,且由于金融摩擦的存在,这种影响发生了3个季度的滞后。

图5 产出水平对货币供应量冲击的响应

图6 物价水平对货币供应量 冲击的响应

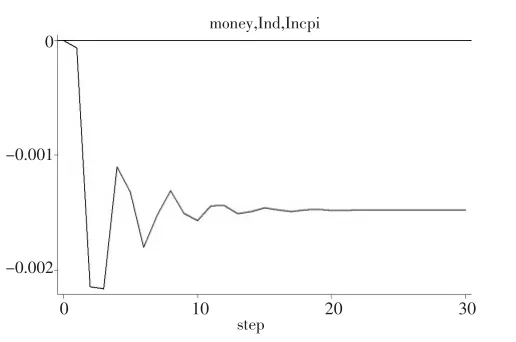

从脉冲响应函数图7可以看出,来自一个标准差金融机构新增人民币贷款的冲击,GDP在第1期开始大幅增加,随后逐渐保持稳定。说明当金融机构新增人民币贷款增加时,短期来看,经济会有较明显的增长。因此,金融机构新增人民币贷款对产出水平产生一定的正向影响。从图8可知,来自一个标准差金融机构新增人民币贷款的冲击,CPI在第1期基本没有响应,第2期开始下降,随后逐渐保持稳定。这说明当金融机构新增人民币贷款增加时,短期来看,物价水平下降。因此,金融机构新增人民币贷款的变动对CPI在短期内的影响为负向,即金融机构新增人民币贷款的增加有利于稳定物价。

图7 产出水平对金融机构新增人民币贷款冲击的响应

图8 物价水平对金融机构新增 人民币贷款冲击的响应

通过误差修正模型分析验证了两个协整关系:货币供应量与金融机构新增人民币贷款对GDP的长期均衡关系;货币供应量与金融机构新增人民币贷款对CPI的长期均衡关系。并通过脉冲响应函数分别考察了货币供应量及金融机构新增人民币贷款对GDP与CPI的短期冲击影响。

3 结束语

本文通过识别协整关系,建立误差修正模型,得到了脉冲响应结果。通过计量模型,了解到金融摩擦的存在对货币政策传导的滞后影响并进一步影响了货币政策对宏观经济的调控。依据实证研究的结论,提出建议如下:首先,金融市场的环境改善迫在眉睫。我国的金融市场发展现阶段发展并不完善,信息不对称普遍存在,这无疑为金融摩擦的滋长提供了温床,为货币政策传导设立了阻碍。第二,推进贷款利率市场化,存贷比限制及对贷款数量的限制等政策约束不利于商业银行的利润最大化,同时产生的潜在金融摩擦也会削弱货币政策的传导效果。从而,推进贷款利率市场化对于完善货币政策传导机制有重大意义。第三,加强防范金融风险。存贷比由强制限制转为流动性监管,不良贷款风险控制力削弱,为经济健康良好的发展,金融风险防范不应松懈。