创业板上市公司融资偏好对公司绩效影响的实证分析

2019-04-22唐华

唐 华

(北京师范大学珠海分校 管理学院,广东珠海 519087)

0 引言

我国创业板市场上市公司成为高成长性和高新技术企业服务的重要融资渠道。融资偏好反映出企业依据主观意愿对融资方式优先顺序的动态选择。传统的融资优序理论认为企业融资会偏好于內源融资、债务融资、股权融资这样的先后顺序,已有研究显示我国的上市公司的状况完全相反,大多都偏向于股权融资、这与国外公司的融资偏好完全不同,也相悖于经典的融资优序理论。研究企业融资偏好对于创业板上市公司如何高效率地利用企业资本,优化资本结构和实现企业价值最大化具有重要现实意义。

1 假设提出

创业板上市公司的企业尽管具有高成长性的特点,但这同时也意味着经营和发展存在不稳定性。本文通过对创业板的资料整理分析,发现创业板公司股权融资是资金的最大来源,而债务融资和内源融资的占比过低。相关数据显示,2010—2015年的样本公司总融资数量在不断地上升,但各部分的融资结构变化不大,其中,股权融资的比重最大,从2010年的占比约73.25%到2015年的52.11%,逐年呈现下降趋势,但还是占了总体的大部分。债务融资的比重在逐年上升,从2010年的11.33%到2015年的25.56%,上升了14个百分点,说明企业开始重视债务融资并且改善融资比重。变化最小的是内部融资,从2010年的15.42%开始,一直在20%左右上下波动,说明企业对于内部融资的选择并没有太大改变。

目前我国创业板上市公司股权融资偏好比较强烈,而债务融资比重在逐年调整上升,但内源融资的比重过低。这与国外的融资偏好理论恰恰相反。融资偏好理论认为在需要资金融通的情况下,公司会优先考虑内部融资,因为这一部分是成本相对较低风险也低的,接下来才考虑债务融资和股权融资。股权融资的成本最高,因为尽管没有偿还期限,但股东投入了更多资本会要求更高的回报,这在无形之中对企业造成压力。通常假设股权融资后公司拥有了充裕的资金会去投资到收益高的项目中,但这些收益高的项目本身就是不稳定的,需要管理层的经验决策,由于种种的不确定性,以及增加股权资本所带来的委托代理问题。由此提出本文假设:创业板上市公司的股权融资偏好与公司绩效呈负相关关系。

2 研究设计

2.1 样本选择与数据来源

本文选取深圳证券交易所创业板非金融保险业2010年至2016年上市公司样本数据,剔除ST、*ST类特殊处理的上市公司以及剔除相关数据缺失的公司,共获得七个年度的4407个样本观测值,所取数据均来源于RESSET瑞思金融研究数据库。

2.2 变量设定

2.2.1 被解释变量——公司绩效

考虑到机会成本和重置成本的指标取得的不确定性,本文选择了净资产收益率指标(ROE)作为被解释变量,它等于净利润除以股东权益,能够反映出股东投资报酬率,符合股东价值最大化的财务管理目标。从经济学意义上来说,净资产收益率的比值越高,说明投资者所投资金带来的收益越高。

2.2.2 解释变量——股权融资偏好度

由于创业板上市公司存在强烈的股权融资偏好,因此本文将计算公司股权融资偏好的程度来作为解释变量,研究创业板上市公司股权融资偏好是否对公司的绩效产生影响。股权融资偏好程度是指股权融资额度占公司全部融资额度的百分比。股权融资是指企业股东通过出让部分所有权来为企业融得资本的方式,企业无需还本付息,但新股东将参与分享公司的利润。资本市场上,股权融资有多种方式,包括公开发行新股票,增发配股,资本公积转增股本,股权回购等方式,在我国前三种方式比较常用。因此,本文的股权融资金额用股本和资本公积之和来表示:

其中,EQt为公司的第t期的股权融资额;SCt为公司第t期的股本额;CPRt为公司第t期的资本公积额。

债权融资是企业通过发债来融得所需资金的方式,债权融资的成本较低,并且会给公司带来抵税的好处,债权融资的方式主要包括短期和长期的借款,还有短期商业信用比如应付票据、应付账款和预收账款等。因此,本文的债权融资表示为:

其中,DFt表示公司第t期的债权融资余额;STBt表示公司第t期的短期借款余额;LTBt表示公司第t期的长期借款余额;CSt表示公司第t期的商业信用余额之和。

企业的全部融资额除了上面提到的股权和债权融资外,还包括内源融资。本文将内源融资用三部分来表示,包括企业的留存收益,固定资产的累计折旧以及无形资产的累计摊销,可表示为:

其中,EFt表示公司第t期的内源融资额;REPt表示公司第t期的留存收益额;DAEt表示公司第t期的折旧额及摊销额。

因此,本文研究的股权融资偏好度(EP)的计算公式为:

2.3 检验模型

为了验证创业板上市公司的股权融资偏好度对公司绩效的影响,就股权融资偏好度和公司绩效建立模型:

其中,ROE为净资产收益率,设为因变量;EP为股权融资偏好度,设为自变量;ε为残差,表示随机误差;β为EP的系数,若为正数,表示EP对ROE的影响为正面的影响。若为负数,表示EP对ROE的影响为负面的影响。

选择三甲胺盐酸盐为阳离子试剂,固定反应温度为85 ℃,反应6 h,溶剂用量为40%时,探究阳离子试剂与CHSOS的物质的量比对产率的影响。

3 实证分析

3.1 描述性统计分析

在对指标进行回归分析之前,首先要初步了解各个变量的一些基本情况,所以对各个指标变量的数据进行描述性分析。通过spss 22.0的计算得到结果见表1:

表1 描述性统计

由表1可知,净资产收益率(ROE)平均值为14.18%,最高达到143.14%,最低为-506.12%,标准差为15.82%,可见其波动在几个变量中是较大的,说明创业板上市公司的盈利水平不稳定;股本融资(EQ)的平均值为6.14亿元,最大值为103.85亿元,最小值为0.02亿元,标准差为8.19;债权融资(DF)的平均值约为3.34亿元,最大值达到114亿元,最小值仅有0.0004亿元,标准差为6.91,可以看出这几年企业的债权融资偏好有一定变化;内源性融资(EF)的平均值是2.76亿元,最大值为215.79亿元,最小值为-8.29亿元,标准差为6.08,说明内源性融资的波动是几个变量中最小的,说明企业并不偏好内部融资。综上所述,相对于内部融资,企业比较偏好外部融资,尤其是股权融资。

3.2 相关性检验

本文采用Pearson双侧相关性检验来验证变量间的相关性,结果如表2所示。

表2 皮尔森相关系数

净资产收益率(ROE)与股权融资偏好率(EP)的相关系数为-0.4,且在1%的水平上显著负相关,说明股权融资偏好率和净资产收益率之间存在着显著的负向关系。净资产收益率(ROE)与股本融资(EQ)的相关系数为-0.115,且在1%水平上显著负相关,说明采用股权再融资的形式筹集资金会降低企业的财务杠杆水平,并降低净资产收益率。由表中数据可知,净资产收益率(ROE)与变量间的相关系数都小于0.5,各变量不会对回归结果产生严重影响,可以直接回归分析,不用考虑多重共线性问题。

3.3 回归分析

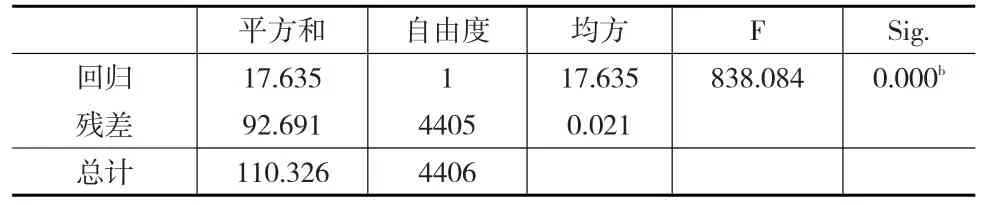

根据被解释变量和解释变量的数据对模型(1)(即式(5))进行回归分析,得到的模型结果如表4所示。

表3 模型总结

通过对表3模型总结表进行分析可知,该回归模型的复相关系数值为0.4,说明融资偏好率和净资产收益率在一定程度上负相关。R方的值为0.16,说明模型的系数中有一些缺失因素,未能进入回归方程,调整后的判定值为0.16,表示回归方程可以解释的变差占总变差的比例为16%。原因是企业的净资产收益率还受到其他因素的影响,在本文中,仅考虑了公司的股权融资偏好这个影响因素。

表4 模型(1)单因素方差分析

由表4方差分析表的结果进行分析,F统计量的值为838.084,并且F统计值的P值为0.000,小于0.01的显著性水平,通过显著性检验,说明模型中的解释变量对被解释变量产生了显著的影响。因此,回归方程的总体效果显著。

表5 模型(1)回归系数

由表5的结果可知,股权融资偏好度对应P值的0.000,小于0.01的显著性水平,通过显著性检验,说明股权融资偏好度对净资产收益率产生了显著的负向影响。由此可以得到回归后的方程式为:

从式(6)可以看到,股权融资偏好度对应的系数为-0.321,表明股权融资偏好度变动一个单位,净资产收益率负向变动0.321。通过分析可知,股权融资偏好(EP)对企业绩效产生负面影响,但R2的结果一般,可以认为,上市公司偏好股权融资,将对公司的资本结构和治理结构产生一定的影响,这会导致影响创业板上市公司的绩效。

3.4 实例分析

表6 四家上市公司首次公开发行股票前后财务年度绩效比较 (单位:%)

表6显示了创业板上市公司IPO前后财务年度的具体绩效,为了更客观反应公司的盈利情况,本文用了更多的指标去衡量公司的绩效,但从整体看来,情况不容乐观。公司利用股权融资并没有给公司带来更多的利润,反而是大幅下降,很多公司都是在IPO前一年与当年绩效表现良好,公开发行股票进行股权融资后各项指标却不增反减,比如东方财富有限公司,公司是在2010年1月22日进行首次公开发行股票的,截止2009年12月31日,其各项指标表现优异,均保持在25%以上,但到了IPO之后的财务年度,尤其到了第三年,资产报酬率和营业利润率竟然下降到了负数。中能电气、天龙集团和文化长城这三家公司都呈现同样的状况,只不过业绩降低的程度不同。

4 结论与建议

4.1 结论

综合本文的分析结果,可以看到创业板上市公司偏好股权融资,在需要资金支持时,会优先选择外部融资渠道。但对股权融资的过度依赖对公司绩效有负面的影响,有三个方面的原因:

(1)公司进行股权融资可以给公司带来大量资本,拥有大量的自由现金流,但当公司的自由现金流量越多,公司经营者越容易为了自己的利益而侵占浪费公司的资产,导致代理问题的严重。代理问题是信息不对称造成的,相对于所有者也就是公司的股东而言,管理者可以获得更多的有关公司经营活动的信息,当利益冲突出现时,管理者更可能选择自己的利益,造成股东的损失。再者,发行新股会分散公司的所有权,股东会要求更高回报,对管理者施加高压力,导致股东与管理层之间的矛盾更突出。

(2)尽管资本充足,企业不具备将这些资本高效运用的能力,浪费了大量资金,这也会导致管理者铺张浪费,将资金投入过于冒险或者收益与付出不成正比的项目。

(3)我国创业板上市公司更多来自各个新兴行业,在我国的市场大环境下,公司的股权融资显性成本很低,管理层可能过于轻视这些成本,在融资时会夸大其前景和盈利,导致过度融资。

4.2 建议

我国创业板上市公司偏好股权融资有一定的内部和外部原因,这种偏好对公司绩效的影响值得引起我们的重视。一方面,对于管理者来说,为了降低企业的破产风险和财务困难成本,会更倾向于股权融资,而过度的股权融资会导致委托代理问题的加重。因此,优化公司的资本结构,合理利用债务融资,可以从一定程度上缓解这种矛盾。另外一方面管理层因手持大量资本却没有能力来掌控这些资本的时候会给企业绩效带来不良影响。因此改善公司治理,提高资金使用效率才为公司带来更多的利润。同时需考虑管理层防御因素以及外部监管力量,才能更好促进创业板上市公司良性发展。