资本与银行个人贷款行为关系的实证检验

2019-04-22刘忠璐

刘忠璐

(山东工商学院 金融学院,山东 烟台 264005)

0 引言

我国当前经济进入转型发展的关键时期,经济总量提升的同时需要兼顾分配的公平程度,而建立普惠金融体系,一方面可以打破金融垄断,促进金融系统有效竞争;另一方面可以鼓励金融部门支持经济中的薄弱环节,促进经济结构转型。个人金融的普适性正与普惠金融建设不谋而合。《商业银行资本管理办法(试行)》在2012年6月正式推出,对资本要求更为严格。为了降低新资本监管给居民个人金融发展带来的负面冲击,新资本监管明确规定给予对个人其他债权的风险权重由100%降为75%。现有关于银行资本与个人贷款关系的研究较少,而且未能探讨新资本监管改革的影响[1-3]。因此,本文采用双重差分模型,测度了新资本监管改革对个人贷款的影响,并探究新资本监管改革前后,资本与银行个人贷款关系的变化。

1 研究设计

1.1 模型构建

本文首先设计如下计量模型来研究资本与银行个人贷款行为的关系:

为了检验新资本监管改革对银行个人贷款供给行为的政策效果,本文构建双重差分模型(DID)分析,具体见方程(2):

借鉴范子英和刘甲炎(2015)[4]的方法,考察新资本监管改革前后,资本与银行个人贷款供给行为的关系:

在方程(1)中,lnpl为个人贷款,car为银行资本水平。在方程(2)和方程(3)中,lny为两类贷款(个人贷款和大中企业贷款),dt为时间虚拟变量,dg为分组变量。Bcon为银行层面的控制变量,Ocon为其他控制变量。μ为个体异质性的截距项,ε为随机扰动项。

1.2 变量说明

(1)被解释变量:个人贷款(lnpl)以及大中企业贷款(lnlmel)选取的是各类贷款总额的对数。

(2)核心解释变量:银行资本水平选用的是资本充足率(car)。

(3)银行层面的控制变量:①银行资产规模①(size),总资产的对数;②银行盈利能力(roa),资产收益率;③银行流动性水平(ldr),存贷比;④银行风险水平(risk),不良贷款率。

(4)其他控制变量:①宏观经济(ggdp),国内生产总值的同比增长率;②货币政策(gm2),M2的增长率。

1.3 样本选取及均值统计

本文选取了中国2007—2015年62家商业银行的数据。数据来源于Wind数据库、CSMAR数据库和商业银行年报。主要变量的均值统计结果如下页表1所示。

2 实证结果与分析

2.1 资本与银行个人贷款供给的关系

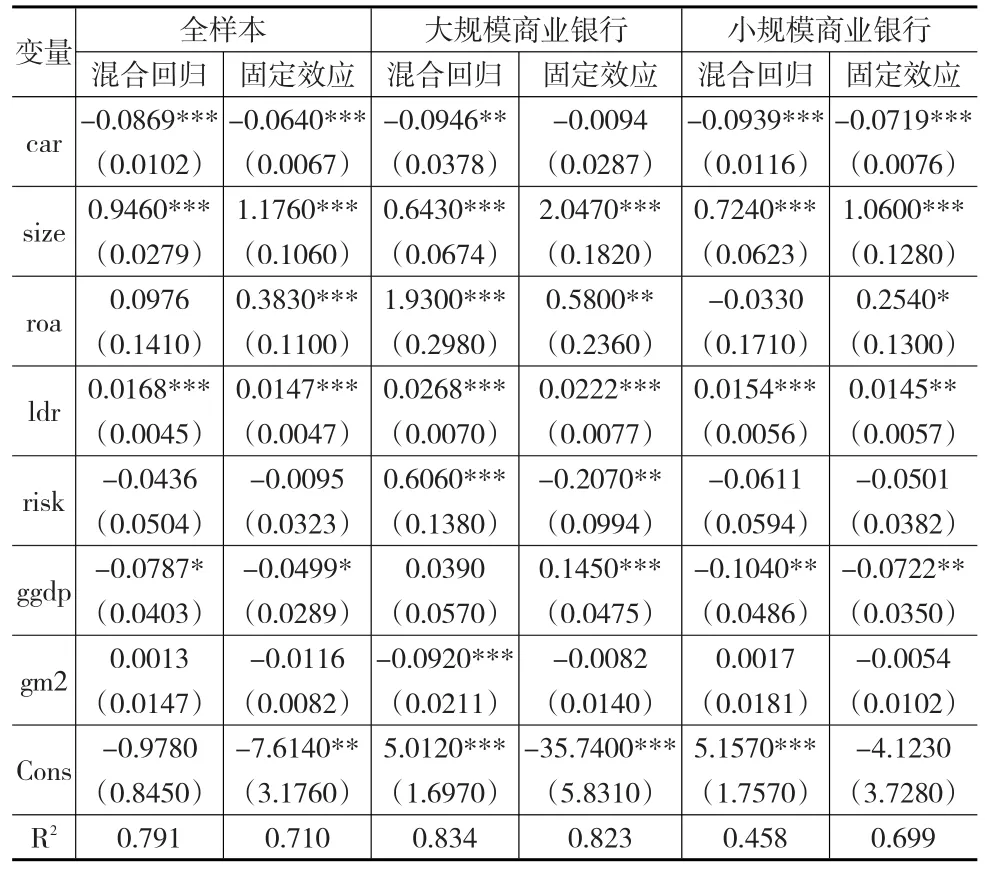

模型(1)的估计结果如表2所示,在全样本回归中,银行资本的估计系数都显著为负,说明银行资本与个人贷款负相关。固定效应回归的估计系数为-0.064,意味着当银行资本提高一个单位时,其个人贷款供给增速将降低6.4%。当银行的资本水平较高时,银行承受的监管压力较小,此时,银行的贷款行为受到资本水平的影响不大。个人贷款一方面由于当前信用环境较差,个人信息透明度较差,银行不能很好地甄别个人贷款者的还款,导致个人贷款信用风险较高;另一方面,个人贷款涉及日常生活,具有较强的时效性;与此同时,个人贷款业务需要创新,导致个人贷款的政策风险也较高;此外,个人贷款单笔金额较小,放贷操作较为繁琐,不能进行批量化放贷,操作成本较高。因此,个人贷款的风险与成本特征,造成其不受资本水平较高的银行所青睐。

表1 主要变量的均值统计

表2 资本对银行个人贷款供给行为的影响

不同规模商业银行的差异。在大规模商业银行分组中,银行资本的估计系数为负,但在固定效应回归中是统计上不显著的,说明这类银行资本在整个样本区间内可能会抑制个人贷款的发放。在小规模商业银行分组中,银行资本的估计系数显著为负,且系数的绝对值要大于全样本的结果,意味着小规模商业银行资本紧缩个人贷款的力度更大。小规模商业银行个人贷款所占的比例要大于大规模商业银行,然而,其人力资源却相对匮乏,而且技术水平较低。一方面由于个人贷款需要投入较多人力资源,而在小规模商业银行技术水平更为落后的前提下,成功发放一笔个人贷款所消耗的人力要大于大规模商业银行。因此,对于小规模商业银行来说,发放个人贷款的成本更高;另一方面,小规模商业银行资本水平对其风险的抑制作用更大,然而,个人贷款在信用环境较差的情况下,贷款主体信息透明度较低,具有较高的违约风险;再者,小规模商业银行与大规模商业银行相比,创新程度不足,而且抗击风险的能力较差,在不受资本充足性约束的前提下,小规模商业银行对具有较高政策风险的个人贷款的偏好也就较低。

在控制变量方面:大规模商业银行发放个人贷款的规模优势更为明显。盈利能力和流动性与个人贷款显著正相关,在大规模商业银行中更为突出。在大规模商业银行中,银行风险与个人贷款显著负相关,意味着当大规模商业银行的信用风险较大时,会选择缩减个人贷款。此外,在宏观经济方面,大规模商业银行的个人贷款具有显著的顺周期特征,而小规模商业银行个人贷款的逆周期效应明显。

2.2 新资本监管政策实施对银行个人贷款的影响

模型(2)的估计结果如下页表3所示,交互项的估计系数在1%水平上显著为正,表明新资本监管降低个人贷款风险权重系数能够显著促进银行发放个人贷款。在固定效应回归中交互项的估计系数为0.591,说明新资本监管给予个人贷款风险权重系数优惠后,个人贷款增速比大中企业贷款提高了59.1%,意味着新资本监管积极促进银行发放个人贷款。新资本监管严格要求银行资本的质和量,银行为减轻监管压力,对低消耗资本的贷款偏好增强。即使由于当前信用环境较差,个人贷款主体信息透明度较差,而且放贷操作成本较高,但是个人贷款风险权重系数在新资本监管框架中有所降低,从而资本消耗降低,同时,近几年鼓励消费的外部经济环境也降低了个人贷款的政策风险,再加上互联网金融崛起与发展,大数据与云计算技术的应用,也降低了银行与个人贷款主体之间的信息不对称。因此,在新资本监管改革实施后,商业银行个人贷款增速提高了。

小规模商业银行交互项的估计系数要比大规模商业银行小,说明新资本监管对小规模商业银行个人贷款的促进作用力度较小。由于新资本监管对不同规模商业银行达标期限要求有所差别,与小规模商业银行相比,大规模商业银行资本达标要求时间更短,大规模商业银行受到资本充足性约束更大,其转向轻资本业务发展也更为紧迫,所以会对个人贷款这类轻资本消耗贷款的偏好增强;此外,大规模商业银行比小规模商业银行在资金与技术实力上更具优势,可以广泛结合互联网金融,通过大数据与云计算技术,降低个人贷款的信息不对称;同时,大规模商业银行风险管理能力也优于小规模商业银行,可以在风险可控的前提下进行积极的业务创新,能够更好地满足个人客户的个性化需求;所以,具备低成本轻资本特征的个人贷款,成为承受资本充足性约束更紧迫的大规模银行转型发展重要的业务领域。

表3 新资本监管政策实施对银行个人贷款的影响

2.3 新资本监管框架下银行资本对个人贷款的影响

模型(3)的估计结果如表4所示。银行资本与分组虚拟变量交互项的系数显著为负,而与分组和分时间段的虚拟变量两者交互项的估计系数显著为正,说明在新资本监管政策实施前后,银行资本与个人贷款的关系由负相关转为正相关。个人贷款人力资源消耗大,政策风险较大,且放贷操作成本较高。资本水平较高的银行,受到资本充足性约束较小,更偏好成本小、可批量化放贷、信息较为透明的贷款。然而,新资本监管一方面降低个人贷款风险权重,使得个人贷款的银行资本消耗降低,另一方面提高对资本的和量的要求。在监管压力下,银行对低资本消耗贷款的偏好增强。随着互联网金融发展,放贷操作逐渐走向系统化与批量化。因此,在既能控制风险与成本,又能降低资本消耗的驱动下,资本水平高的银行发放个人贷款更多。

在新资本监管实施之前,小规模商业银行资本对个人贷款的抑制作用更大。这主要是因为与小规模银行相比,大规模商业银行更偏重于信息的完善透明,可批量化放贷的贷款,而此时,个人贷款相对来说额度较小,而且政策风险与人力资源消耗较大,收益与成本和风险的不对称性,导致其更不受资本好的大规模商业银行所青睐。然而,在新资本监管框架实施后,大规模商业银行资本对个人贷款的促进作用更大。这主要是因为在互联网金融高速发展的背景下,大规模银行在高新技术应用方面更具优势,个人贷款的信息透明度提升,放贷逐步走向批量化,风险与成本得到合理控制,而新资本监管对银行资本的质与量提出更高要求,大规模商业银行资本充足性约束紧迫的情况下,对个人贷款偏好增强。

表4 新资本监管框架下银行资本与个人贷款的关系

3 结论

本文以个人贷款为例,从银行资本的角度,探讨了资本对银行个人贷款供给行为的影响。结果表明:银行资本越充足,发放的个人贷款越少,这一现象在小规模商业银行中更为显著;新资本监管降低个人贷款风险权重的改革促进个人贷款的发放,这一政策效果在大规模商业银行中更为显著;在改革实施前后,银行资本与个人贷款的关系发生了显著变化,具体为银行资本在新资本监管改革之前会抑制个人贷款发放;然而,在改革之后,银行资本对个人贷款发放起到了积极的促进作用;而且与小规模商业银行相比,大规模商业银行资本与个人贷款的关系变化更为显著。