新时代背景下山东省金融支持实体经济效率的影响因素研究

2019-04-15曹静杨赵得志张同功

曹静杨 赵得志 张同功

[摘 要]新时代背景下确保金融业与实体经济协调发展是实现我国经济稳步增长的重要举措,也是供给侧结构性改革的内在要求。通过分析当前山东省金融支持实体经济的现状与不足,测度和对比了各地级市金融支持实体经济的效率。通过建立面板数据模型对影响金融支持实体经济效率的因素进行了实证分析,结果表明人均GDP、金融业发展水平、产业结构对金融支持实体经济的效率有显著影响。最后,针对各影响因素提出效率提升的措施,以供参考。

[关键词]金融支持;实体经济;影响因素;面板数据模型

[中图分类号]F830.59

[文献标识码]A

[文章编号]2095-3283(2019)10-0092-07

Study on the Factors Affecting the Economic Efficiency of Financial Supporting Entity in Shandong Province under the Background of New Era

Cao Jingyang Zhao Dezhi Zhang Tonggong

(College of Economy and Management, Qingdao University of Science and Technology, Qingdao Shandong 266061)

Abstract: In the new era, to ensure the coordinated development of the financial industry and the real economy is an important measure to achieve steady economic growth in China, as well as the inherent requirement of supply-side structural reform. This paper analyzes the current situation and deficiencies of financial support for the real economy in Shandong province and measures and compares the efficiency of financial support for the real economy in various prefecture-level cities. Through the establishment of panel data model, this paper makes an empirical analysis of the factors influencing the efficiency of financial support for real economy, and the results show that per capita GDP, the development level of financial industry and industrial structure have a significant impact on the efficiency of financial support for real economy. Finally, measures to improve efficiency are proposed for reference.

Keywords: Financial Support; The Real Economy; Influence Factor; Panel Data Model

[作者簡介]曹静杨(1972-),女,青岛市李沧区人民法院机关综合服务中心,经济师;赵得志(1994-),男,山东聊城人,青岛科技大学硕士研究生,研究方向:经济管理;张同功(1973-),男,青岛科技大学经济与管理学院教授,对外经济贸易大学博士后,研究方向:投融资理论与实践。

[基金项目]山东省哲学社科规划项目(项目编号:17CJJJ07)的阶段性成果;山东省哲学社科规划项目(项目编号:18CCZJ29)的相关成果。

山东省地处我国东部沿海,经济稳步发展,实体经济也有了长足发展,在全国的发展大局中具有重要地位,同时,山东省也存在着发展不均衡不充分等问题,2018年1月,国务院批复了山东省新旧动能转换综合试验区建设,以促进山东省经济转型升级。而金融作为现代经济运行的核心,能够调节储蓄与投资的比重,连通资金的需求与供给,通过调节供需之间的关系,发挥资源配置作用,服务于实体经济发展,对新旧动能转换有着重要作用。但近年来,随着金融业蓬勃发展,金融衍生工具也层出不穷,山东省金融“脱实入虚”问题日趋严重,不仅提高了金融行业风险,也降低了实体经济资源配置效率,阻碍了经济的正常运行。因此,探究金融支持实体经济效率的影响因素,提高金融支持实体经济效率,对促进山东省新旧动能转换具有重要意义。

一、山东省金融支持实体经济现状

(一)经济环境较大改善

宏观经济环境是当今经济活动开展的基础,决定着经济市场的活动方式和活跃程度,宏观经济环境的变化主要体现在GDP和产业结构的变化上,2003—2016年,山东省GDP变化情况如图1所示:

从图1可以看出,山东省GDP增速从2003年开始变快,2003—2007年五年间,年均增速14.6%,均高于当时全国平均水平。近几年,随着供给侧结构性改革和新旧动能转换,山东省经济增速逐渐放缓(2017年经济增速为7.4%),但经济总量依然可观。从GDP与金融的影响机制来看:GDP决定了金融市场规模,GDP缩小则会使金融市场资金减少;GDP的扩大不仅会使居民收入增多,进而使金融市场的资金供给增多,而且会使资金需求方的产品需求大大上升,进而驱使资金需求方扩大资金需求。金融业的发展与GDP互融互通,GDP的扩大或缩小则会直接影响经济中的货币因素、人力因素等,金融业作为经济的一部分也肯定会受到一定影响。因此,随着GDP的逐渐提高,山东省金融业所处的宏观经济环境也有了较大改善。

从产业结构来看,第三产业所占份额越来越大,且增速较高,2017年,山东省第三产业经济的增加值为34876.32亿元,增长了约9.1%,已然成为拉动山东省经济发展的支柱产业;第二产业在2003—2007年五年间增速较快,年均增长率约17.3%,2016年和2017年分别增长了6.5%和6.3%,增速逐渐放缓;第一产业虽有所增长,但增长幅度较小(2017年增速为3.5%)。从产业结构与金融的影响机制来看:通常产业结构的改变会引起国民收入结构、金融市场需求和供给结构变化,进而引起融资供求和融资效率的变化。当产业结构得到改善、更加合理有效时,便有助于吸引和培养新融资先进主体的参与,将已有的落后融资主体剔除,同时保留和提升已有的融资制度和产品,使金融资产得到最合理的配置。

经过多年的发展,山东省GDP和产业结构,均有了较大提高和改善。但传统产业的比重仍相对较高,新兴产业发展较慢,而合理的产业结构既能促进金融业发展,又能为金融支持实体经济的效率提出更高要求,因此,产业升级亟须进行。

(二)融资总量不断增加

贷款余额是衡量金融机构等平台的经营规模、安全程度的重要指标:贷款余额越大,金融机构的经营规模越大,同时,发生流动风险的可能性也越高,一旦无法收回所借款项,则会存在崩盘的可能。另外,年末金融机构各项贷款余额反映了资金的应用量,因此能够反映当前的投资状况。山东省2003年末金融机构各项贷款余额为10277亿元,截至2016年末,山东省金融机构各项贷款余额已经猛增至61286亿元,增长了约5倍。

从外商的投资来看,外商的直接投资反映了外商对国内经济的资金支持情况。2003年山东省接受外资直接投资总额达134亿美元,2008年由于全球金融危机的发生,外商直接投资总额有所下降,2009年更是降低为87亿美元,截至2016年,外商直接投资总额达211亿美元。保费收入指保险公司为履行保险合同所规定的义务而向投保人收取的对价收入,但由于其本身的经济补偿、资金融通等功能,保险收入对于经济的支撑作用也不容忽视。2003年山东省保费收入金额为283亿人民币,由于保险业的飞速发展,人们保险意识的提高,2016年山东省保费收入达2300亿元,相比2003年增长了7倍多。这也足以说明保险收入对于经济的强大支撑能力。

社会融资规模属于增量范畴,是实体经济从金融体系获得的全部资金总额,体现了金融业与实体经济的关系,是衡量一段时间内金融对实体经济的支持情况的指标。图2为2013—2017年社会融资规模增量的统计情况,直观地反映了山东省整体金融支持实体经济的情况,如图2所示:

从图2可以看出,2013年山东省社会融资规模为10838亿元,2014年为9292亿元,相比2103年下降了约14.2%,2015年降至最低为7600亿元,但随着供给侧改革的推进,2016年有所上升,达到8312亿元,2017年达到8498亿元,也能明确看出金融对于实体经济的资源支持越来越多。

(三)融资结构不断改善

融资结构又指资本结构,是指筹集资金时,通过不同的渠道获得的资金之间的比重。融资结构中两种较为常见的融资方式为:直接融资和间接融资。间接融资指资金的需求方和供给方不直接发生资金的交割,而是通过银行、信托、保险等金融机构实现资金的融通;直接融资则是指不通过金融机构的介入的资金融通方式,一般通过企业发行股票等方式实现资金融通。当前我国主要以银行信贷为主的间接融资为主要融资渠道,直接融资则占比较低,发展较为滞后。同全国情况相同,山东省的主要融资渠道同样为间接融资。图3为山东省2003—2016年直接融资占比和直接融资规模。

其中,直接融资额通过计算各地区上市公司IPO、SPO、配股增发额而得。由图3所示,山东省直接融资额整体呈现上升趋势,直接融资的比重虽然有所波动,但整体比重仍然是上升的,2012年、2015年直接融资额所占的比重已达26%,相比于2003年的2.6%,增量较为可观,但2017年,直接融资额大幅下降,降为11.7%。从图3也能明确看出,直接融资额波动较大,但总体呈上升趋势,这也意味着山东省社会融资结构不断优化,市场也趋于合理。

(四)金融“脱实入虚”现象出现

金融资本“脱实入虚”。随着股市、房地产等产业的发展,虚拟经济的投入成本较低,且回报较快,回报利润较高。相比于虚拟经济,实体经济的成本逐渐上升,缺乏创新,利润有所下降,回报周期较长,利润的回报率也远低于虚拟经济。由于资本本身的逐利性,原本流向实體经济的资本会流向收益更高的虚拟经济,因此“脱实入虚”的现象出现。

从表1可以看出,山东省2008年经济增速为20%,达到最高值,受世界经济危机的影响,2009年降至9.58%,从2010年开始,山东省经济增速开始逐渐放缓。同经济增速放缓相同,金融业的增加值、房地产增加值、实体经济的增加值也逐渐放缓。从GDP增速、金融业增加值增速、房地产业增加值增速、实体经济增加值增速来看,2003年实体经济增加值增速高于GDP增量的增速,也高于金融业、房地产业增加值增速,实体经济较虚拟经济发展较快。但从2005年开始,山东省金融业、房地产业增加值增速猛增,双双超过实体经济的增速,尤其在2007年,金融业增加值的增速(40%)和房地产业增加值增速(21.26%)均高于实体经济增加值增速(17%)。尽管近几年,我国经济增速放缓,金融业和房地产业增加值增速放缓,但仍高于实体经济增加值的增速,可见山东省确实存在金融资产“脱实入虚”的问题。

金融资源配置效率低下。金融资源支持经济发展的关键在于金融机构将资源用于最有效率的部门,而发挥其最佳的价值,则依靠金融机构减少资金运用的道德风险、逆向选择等状况的发生。山东省的资金贷款偏向于技术成熟、收益稳健、风险低的行业,而创新型新兴产业,起步较晚、技术尚不成熟、风险较大的企业则很难获得资金支持,因此,落后的产业产能过剩,新兴产业的发展得不到资金支持,金融资源的配置效率较低。

二、 山东省金融支持实体经济效率的影响因素分析

(一) 效率的测度

选取2003—2017年山东省各地级市的年末金融机构各项贷款余额、保费收入、外商合同投资额,定义为“实体经济融资额”,作为输入项,输出项用三次产业增加值减去房地产业开发投资额,并将其定义为“实体经济增加值”。通过DEA-Malmqusit指数模型的计算,得出山东省2003年至2017年金融支持实体经济的效率,如表2所示:

从表2可以看出,2003—2017年,山东省金融支持实体经济效率平均下降了约1.4%,其中技术变动TECHCH与纯技术效率变化指标PECH均小于1,这也是山东省整体金融支持实体经济降低的主要因素。TECHCH(技术变动指数)的变动表明由各地级市所决定的最佳生产前沿面发生了变动,当TECHCH的值小于1时表明宏观金融环境发生恶化,这种变化最终会反映到金融支持实体经济的效率变换中。纯技术效率变化指标PECH小于1则表明企业的管理水平以及生产端的生产水平效率均较低。

(二)影响因素实证分析

为提高金融支持实体经济的效率,需对其影响因素进行探究,更有利于提高山东省金融支持实体经济的整体效率。本文选取了山东省十七个地级市2004—2016年的面板数据,建立面板数据模型进行研究。

1.指标的建立

被解释变量:选取金融支持实体经济效率的TFPCH值,计作y,用来衡量各地级市金融对于实体经济支持效率的差异。

解释变量:人均GDP、各市金融业的投入值、第一产业增加值与地区GDP的比重、第二产业增加值与地区GDP的比重、各市国有单位就业人口与总人口的比值。

人均GDP则衡量各地级市经济发展水平,记作x1。经济发展在金融业的发展中起着至关重要的作用,金融业作为国民经济的一部分,金融在为经济服务的同时,带动经济的增长,推动实体经济的发展,因此经济发展水平对金融支持实体经济的效率有一定的影响。

各市金融业投入值衡量各市金融发展水平,记作x2。金融的发展对于金融支持实体经济的作用方向有待考证。山东省金融支持实体经济的发展出现偏离态势,金融业的迅速发展,挤压实体经济的发展(金融业的发展使得社会资源流入金融业,挤占实体经济的发展空间),金融支持实体经济的效率也會降低。

第一产业和第二产业增加值与地区GDP的比重,衡量了地区的产业结构,分别记作x3和x4。经济增长表现为经济总量的增长和产业结构的优化,产业结构的优化升级则可以使金融体系与产业发展相适应,从而影响金融业的发展水平和发展规模,进而影响金融支持实体经济效率。

各市国有单位就业人口与总人口的比值,反映了各市所有制结构,记作x5。国有企业的信用比非国有企业要高,因此银行及其他金融机构倾向于向国有企业提供资金,因此会出现国有企业抑制非国有企业的发展。但非国有企业的效率较高,因此在信贷歧视下仍能蓬勃发展,也正因此所有制结构的变化会使金融使用效率发生变化,金融支持实体经济的效率也会随之改变。

其中被解释变量由DEAP2.1软件测算而来,解释变量则是由山东省省统计局整理可得。数据区间为2004—2017年,数据均通过对数化处理,数据处理结果由Eviews9.0软件测算所得,具体样本数据如表3所示:

2. 模型建立

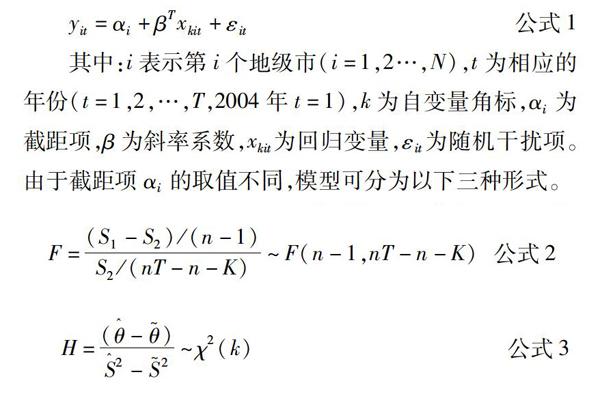

通过定性分析金融支持实体经济效率的影响因素,选取面板数据模型对影响因素进行实证分析。面板数据模型能同时反映时间、截面、指标的变化,相比于时间序列数据和截面数据所获得的信息更多,增加了统计量的数量,提高了实证结果的精度。面板数据的一般模型如公式1所示:

yit=αi+βTxkit+εit公式1

其中:i表示第i个地级市(i=1,2…,N),t为相应的年份(t=1,2,…,T,2004年t=1),k为自变量角标,αi为截距项,β为斜率系数,xkit为回归变量,εit为随机干扰项。由于截距项αi的取值不同,模型可分为以下三种形式。

混合模型:对于不同的个体,都具有相同的回归系数αi和β。个体固体效应模型是指对于不同的个体,仅有回归系数β相同,截距项αi随自变量xkit的变化而变化。个体随机效应模型表示:仅有回归系数β相同,截距项αi虽有所不同,但与xkit的变化无关。

选择不同的模型,实验的结果也会有很大不同,因此首先选用F检验对H0进行检验:

H0:αi=α,对于不同个体有相同的截距(混合模型)

H1:对于不同横截面模型的截距项不同(固定效应模型)

利用F统计量来检验假设H0,用H统计量来检验H1,相应公式如下所示:

F=(S1-S2)/(n-1)S2/(nT-n-K)~F(n-1,nT-n-K)公式2

其中:S1指混合模型的残差平方和,S2指固定效应模型的残差平方和,n为截面个体数,T为时期数,K为解释变量个数。当F统计量大于临界值F(n-1,nT-n-K),模型中不同个体的截距是不同的,从而拒绝原假设H0,否则应选择混合效应模型。

H=(θ^-θ~)S^2-S~2~χ2(k)公式3

其中:θ^和S^分别为个体固定效应模型的估计系数和标准差,θ~和S~分别为个体随机模型的估计值和标准差。如果H统计量大于临界值则表明个体效应随自变量的变化而变化,则拒绝原假设H1,否则建立个体随机效应模型。

3. 实证及结果分析

运用Eviews9.0软件对模型进行F检验,可得

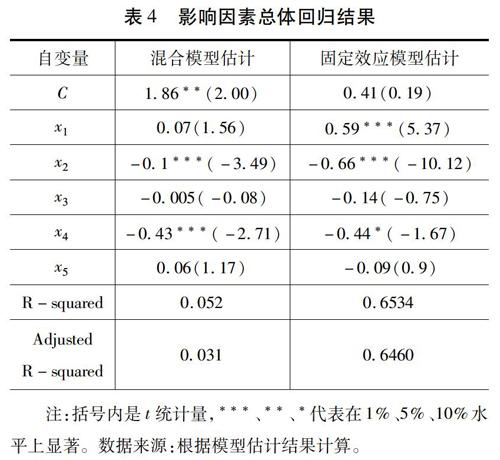

F=5.75>Fα=0.05(16,216)≈1.67,因此应当拒绝原假设H0,选择备择假设。进而对其进行Hausman检验,可得:P=0,因此拒绝零假设,选择备择假设,即固定效应模型。具体计算结果如表4所示:

根据混合模型估计结果显著性可得:人均GDP、金融的投入量、第二产业的比重与山东省金融支持实体经济相关程度高,具体分析如下:

人均GDP代表了当地的经济发展水平,经济发展水平在一定程度上决定金融發展水平,并且会影响金融结构,另外实体经济的发展包含在整个国家地区的经济发展当中,因此金融支持实体经济的效率会受当地经济发展水平的影响。人均GDP也在一定程度上代表了地区经济的效率水平,经济效率越高,则越容易满足金融资源配置的最优条件,进而影响金融支持实体经济的效率。

金融业投入量反映了地区金融业的发展水平,代表了当地的金融供给量,也在一定程度上反映了当地的金融的需求量。金融业发展水平越高,越容易出现金融资源“脱实入虚”现象的发生,从而阻碍实体经济的发展,抢占实体经济资源。

第一产业增加值和第二产业增加值所占当地GDP的比值,反映了该市的产业结构。科学合理的金融结构有助于经济的发展,金融业的规模扩大、结构变迁对产业结构升级有着重要的影响。且不同产业对资金的运用效率不同,落后的产业效率低下,金融资源的运用效率也较低,因此产业结构的优劣,会影响金融支持实体经济的效率。

三、对策建议

1. 缩小城市之间的差距,提高资源的流动速度及人均GDP,为金融业支持实体经济提供良好的环境。缩小城市间的差距,实现均衡发展,本身就是新旧动能转换实验区的内在要求,因此,从新旧动能的布局来看,应当发挥济南市、青岛市、烟台市三核心引领作用,促进周边地区金融资本与产业资本的有机结合,进而推动整个山东省的均衡发展。发挥商业银行跨区域资源配置的作用,实现金融资本跨城市以及城乡之间的流动。改变经济发达、金融业发展水平较高的城市资源投入冗余,经济欠发达、金融发展水平较低的城市资源投入不足的局面,全力促进普惠金融制的实施,调动金融机构对于县域经济参与的积极性,以缩小城乡之间的差别。在技术差别方面,技术落后的地区应当更加重视吸引人才、留住人才以及技术引进,以缩小与技术发达地区的技术差别,实现整个金融业的均衡与持续发展。理论联系实际,针对各地级市的自身特点和实际需求制定符合自身的、切实可行的差异化发展政策。

2. 合理配置金融资源,推进金融改革,提升金融支持实体经济的效率。从经济角度来讲,新旧动能转换的动力在于价格,价格的高低直接影响市场供需。对于产能过剩的产业应当提高其融资的成本,限制产能过剩产业的发展;对于重点企业和战略性新兴企业应当及时注入资金,降低融资成本;通过壮大产业链中间环节,来带动产业链上下联动发展,从而实现新旧动能转换。其次,金融改革并不只局限于提升银行等金融机构的信贷力度,还应丰富融资工具的种类,使大中小型企业均能选择更加多元、更加方便的金融工具。一要优化融资信贷结构,加强对中小型企业的融资信贷,合理分配金融资产,使资源配置更加合理有效,以保证信贷规模在合理的范围内增长;二是兼顾公平与效率,在保证运营效率的同时,兼顾资源配置公平;三是实现创新发展,向绿色金融等新领域发展,引导社会资源向环保、节能、有生命力的产业流动,为山东省新旧动能转换、我国供给侧改革提供金融支持。

3.优化产业结构,化解过剩产能,淘汰落后产能,推动新旧动能转换。化解过剩产能、淘汰落后产能,本来就是新旧动能转换的主要目标,也可以为新技术新产业新业态新模式提供充足的发展空间。首先,着力控制新增产能,根据实际情况实现新产能与旧产能的置换;其次要大力发展节能环保、生物和高端装备制造业等具有高附加值的新兴产业,努力培养新的经济增长极;再次,对于高污染、高能耗产业进行升级改造,采用新技术提高生产效率。

4.优化国有经济战略布局,促进中小企业发展。国有企业应当继续发挥在重大技术创新上的引领作用,在保证发挥其创新优势的基础上,提高国有企业效率。另外要促进中小企业的发展,通过财政支出、税收优惠、直接融资等方式降低中小型企业的融资成本,鼓励满足条件的民间资本依法建立小型的金融机构,使中小企业的融资更加便利,为实体经济的转型升级提供良好的经济环境。

四、结论

实体经济始终是社会赖以生存和发展的基础,金融支持实体经济的效率则反映了社会资源对于实体经济的支撑力度。自改革开放以来,山东省经济发展突飞猛进,取得了许多重大成果,却仍存在着金融支持实体经济效率低下的问题,因此对于效率低下原因的研究则显得尤为重要。从山东省金融支持实体经济的现状来看,山东省宏观经济环境、融资总量、融资结构均不断改善,但也存在着社会资源“脱实入虚”等问题。通过对山东省各地级市数据的采集,运用DEA-Malmqusit指数模型,对山东省金融支持实体经济的效率进行了测算,发现2003—2017年,山东省金融支持实体经济的效率年均降低约1.4%,通过构建固定效应模型和混合效应模型,得出人均GDP、金融发展水平、产业结构和所有制结构均对金融支持实体经济的效率有显著影响的结论,并针对各影响因素提出提升效率的措施,以促进新旧动能转换。

[参考文献]

[1]Lorenzo Ductor, Daryna Grechyna. Financial development, real sector, and economic growth[J]. International Review of Economics and Finance, 2015 (37):393-405.

[2] Samargandi N, Fidrmuc J, Ghosh S. Financial development and economic growth in an oil-rich economy: The case of Saudi Arabia[J]. Economic Modelling, 2014(43): 267-278.

[3] Allen F, Qian J, Qian M. Law, finance, and economic growth in China[J]. Journal of financial economics, 2005, 77(1): 57-116.

[4] Velid Efendic, Nejra Hadziahmetovic. The Social And Financial Efficiency Of Microfinance Institutions: The Case Of Bosnia And Herzegovina[J].South East European Journal of Economics and Business,2017,12(2):85-101.

[5]Simona-Andreea APOSTU, Statistical and econometric analysis of the correlation between financial transactions and real economy[J]. DE Gruyter,2018,12(1):70-79.

[6] Bodo Herzog. An Econophysics Model of Financial Bubbles[J]. Natural Science,2015(7):55-63.

[7]張林,张维康.金融服务实体经济增长的效率及影响因素研究[J].宏观质量研究,2017,5(1):47-60.

[8]张雅珺,郑飞.信贷支持实体经济效率研究——以上海市为例[J].上海金融,2016(8):29-33.

[9]方应凯.创新财政支持实体经济发展的思考与建议[J].中国财政,2016(15):42-43.

[10]林章悦,王云龙.新常态下金融支持产城融合问题研究——以天津市为例[J].管理世界,2015(8):178-179.

[11]张成思,张步昙.再论金融与实体经济:经济金融化视角[J].经济学动态,2015(6):56-66.

[12]张原,王珍珍,陈玉菲.社会融资规模与实体经济增长的联动性研究[J].财政研究,2014(11):54-57.

[13]西华大学会计学省级特色专业课题组,章道云,周佩,姚世斌.金融引擎助推中国实体经济发展研究[J].管理世界,2013(11):172-173.

[14]徐峻.金融支持实体经济发展的制度障碍与政策思考[J].金融与经济,2013(6):49-51.

[15]陆岷峰.金融支持我国实体经济发展的有效性分析[J].财经科学,2013(6):1-9.

[16]周智,万洪斌.金融支持实体经济发展中的信贷资源配置效率研究——以温州为例[J].上海金融,2013(4):94-97+119.

[17]陈一洪.立足行业金融支持实体经济——城市商业银行小企业服务的行业金融模式述评[J].南方金融,2012(11):15-19.

[18]杨农.金融服务实体经济再认识[J].中国金融,2012(10):34-36.

[19]倪百祥.对金融支持实体经济的探索与思考[J].金融与经济,2012(1):18-20.

[20]王景武.加大金融对实体经济的支持力度[J].中国金融,2011(15):87-89.

(责任编辑:顾晓滨 马琳)