WeWork的独角兽之困

2019-04-01

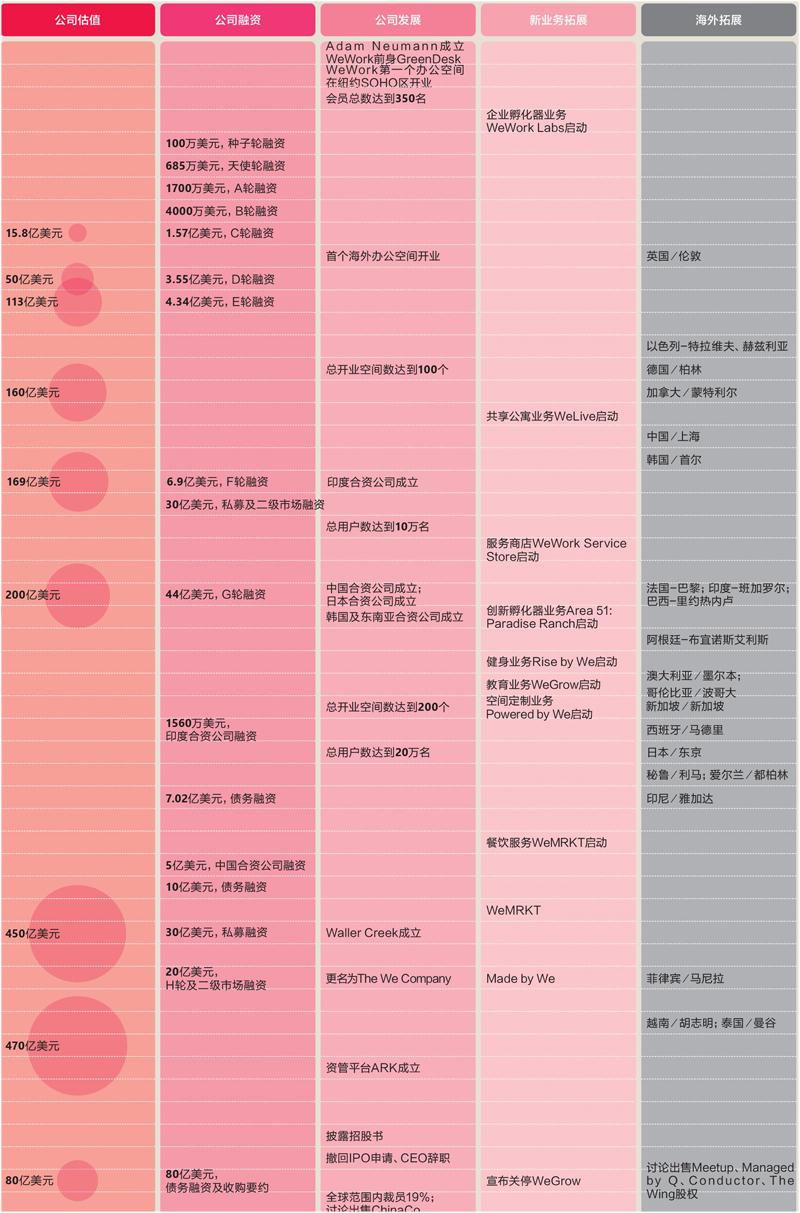

从一场风光无二的IPO宣传,变成不断折价、乃至卖身投资人的糟糕结局,WeWork变成了“共享经济”代表公司中最惨的一个新鲜案例。

2018年12月底刚递交招股书时,它还是一家明星公司,投行对外放风的估值高达470亿美元;但很快,这个价码就在9月初投资者的冷淡反馈中被降到了20 0多亿美元,甚至更低。质疑WeWork的人认为,这家公司无非是“在暗淡的传统办公室里加了些时髦的设计,并将自己定位为一个创业孵化器,最后收取天价租金”。

为了推动公司尽快上市,WeWork一度忍气吞声。因为其他“共享经济”公司的上市之路也不平坦,此前的Ly ft和Uber都是“流血上市”。但这深深刺激到了WeWork融资后期几乎唯一的支持者、也是此前持有公司近40%股份的软银集团。

经历了大股东与公司管理层的交锋后,WeWork的故事迅速滑向了灰头土脸的另一面—暂停上市、驱逐公司创始人AdamNeumann、接受软银80亿美元的融资救助方案,开始全球大裁员。WeWork的公允估值回落到75亿至80亿美元,尚不及2015年年初其E轮融资启动前的估值水平。

如果从2008年的GreenDesk(WeWork前身)算起,WeWork这个“一起工作”的生意已经做了超过10年。一时天堂,一时地狱。WeWork所代表的联合办公,究竟是一个怎样的生意?

到底创新了没有?

在传统的地产开发商和服务商眼中,WeWork不过是更花哨、对客户更不讲究的“服务式办公室”。这个领域内的成熟公司不少,更有像雷格斯这样早已持续盈利多年的大品牌。当然,对于资本市场而言,话题度和概念也是估值的重要参考,这导致了WeWork和雷格斯的悬殊差异—后者于2000年在伦敦证券交易所上市,目前市值不到40亿英镑(约合350亿元人民币)。

在某些方面,WeWork和Uber展现出相似的浮夸风格。比如,在各自长达几百页的招股书中,Uber一次也没有提及自己是个“网约车”(ride-hailing)公司,WeWork则几乎没用过“联合办公”(coworking)这个词—“共享经济”的概念被这两份冗长的文本包装得越来越模糊。

WeWork的本质,就是雷格斯这样的传统生意

数据来源:The We Company招股书、IWG年报 注:IWG为雷格斯的上市主体

这种模式其实可以有简单明了的解释。比如Uber,其核心业务是将出租车的生意复制到私家车上,让普通人通过网络预约为他人的出行需求提供用車服务,相当于是将车辆和人力的可用时间“散卖”出去。同样,WeWork的思路是将大面积的办公空间拆成工位,以灵活的租期出租给小公司和个人,相当于在散卖时间的基础上,又散卖了空间。

Uber不囤积车辆和司机,但有定价权并从中抽成作为公司收入。WeWork的商业模式更“重”一些。因为办公空间在被散卖前,它必须要先用长租约拿下并加以装修改造。散卖工位的收入与它整租物业的租金成本间的差额,就是联合办公企业的毛利空间。而想要多赚钱,公司必须保证并不断提升空间的出租率,这一点又与酒店的商业模式有相似之处。

根据开发状态和运营时长的不同,WeWork将其位于全球的60多万个工位描述成处于以下5种状态:沟通租赁意向的“开发期”、已签约但尚未入场装修的“签约期”、入场装修的“建设期”、开业后开始迎来上班者的“入驻期”,以及平稳的“运营期”。

虽然WeWork从签约项目到开业的平均速度是5个月,远超9个月的市场平均水平,截至2019年6月,处于前三种状态的工位合计占比还是达到了67%,这意味着有超过一半的工位需要公司不断投入且不能产生收入。从静态视角,WeWork预计这部分工位在2020年将逐步转入运营阶段,届时公司盈利状况会大幅改善。但从持续扩张的动态视角,WeWork总会有大量的“开发期”“签约期”工位源源不断地出现。

除非控制甚至停止规模扩张,否则如何快速消化这类处于早期状态的工位就会成为一个难解的长期课题。

工位越多亏得越多?

为了提振潜在投资者的信心,“新经济公司”们总能创造出一些有利于自己的业绩计算指标。

比如,WeWork就利用了一个常见于企业服务类公司的“确认合约营收”(Commited Revenue Backlog)概念,计算所有用户在其合约期内将交给WeWork的租金总和,这样能使每年的公司营收看起来更多一些。

在招股书中,WeWork还特别提出了“业务盈利”(ContributionMargin)这一概念。“业务盈利”的 计算方法,有点接近于毛利润,是在收入基础上扣除已开业项目的租金成本、未开业项目的预租成本和新业务开发费用后的结果。按照这一指标,WeWork在2 016年就有了300万美元的“盈利”。如果再排除掉WeWork实际不用支付租金的“免租期”租赁成本,结果还会显得更好看。

WeWork的业务规模越大,亏得越多?

数据来源:The We Company招股书

公司层面的各类成本一旦也被考虑在内,WeWork“做”出来的这些利润就消失了。2019年上半年WeWork产生了3.2亿美元的市场营销费用,这一规模已经接近2018年全年的水平。WeWork辩称,每个办公空间的市场活动只会在开业前期出现,大量营销费用被花在了公司品牌的整体建设上。但没有什么市场营销能一劳永逸,如果不持续投放广告,也难有持续的会员和新办公空间增长。

另一个问题是初创公司经常难以控制的“行政管理费用”。如果这部分费用相对于营收的比例较大,就意味着公司的总部职能臃肿,也能反映出公司控制、削减成本的手段不够有效。2019年上半年,WeWork的“行政管理费用”高达3.9亿美元,甚至已经超过了2018年全年的水平。

最后,立志要全球化、多元化发展的WeWork,在其运营成本中单列了一项针对新兴市场的费用。WeWork总计进入了12个新国家市场的2017年至2018年间,这部分的支出增长了3倍有余。

就这样,WeWork在业务规模不断扩大的背景下,在2018年出现了16.91亿美元的巨额亏损,且在2019年上半年并未出现任何亏损缩窄的迹象。这种“工位越多、亏得越多”的现象并非靠“业务盈利”的财务概念创新就能扭转。

海外市场只能贡献规模而非营收?

从营收和成本数据看属于“入不敷出”的WeWork,主要通过融资来支撑业务的发展:2019年上半年,这家公司的经营性和投资性现金流均为负值,但融资现金流高达34亿美元。

从WeWor k董事会成员的组成,可以大致看出这些资金的来源。除了总计提供了104亿美元融资的日本软银集团,WeWork的投资者还包括中国的弘毅资本、风险投资公司Benchmark Capital、私募基金Rhone,以及投行高盛。在这些机会的协助下,中国、日本、韩国等地的WeWork都由合资公司运营。合资公司的业绩盈亏按比例计入上市公司报表,也拥有独立融资、发展的机会。例如,WeWork中国自2016年年底发展至今,就已获得两轮独立融资,并收购了另一联合办公品牌“裸心社”。

WeWork的选址策略:跟着咖啡馆、商场、餐厅和健身房设点

数据来源:大众点评、高德地图

WeWork的这部分布局,显然是在押宝中国、印度的创业热潮,及其对于东南亚其他国家的理念冲击。不过在这些市场,模仿者也很容易拿到融资,这无疑加剧了竞争的难度。

还是以中国市场为例。WeWork中国总经理艾铁成曾在接受采访时表示,会将合资公司看作“中国本土企业”。但《第一财经》杂志此前了解到的情况是:在联合办公最重要的选址问题上,WeWork中国公司的决策权并不掌握在中国人手上。在面对更灵活的本地竞争对手时,WeWork为了争夺更好的点位,常常要付出比公允价格更高的租金。

作为一家名义上的“技术公司”,WeWork会标榜自己用机器学习技术做空间规划、利用大数据做选址调研。2016年至2017年间,其绝大部分的选址调研都是与位置数据公司Factual合作完成的,后者会为WeWork提供包括餐厅、零售、健身、酒店、夜生活等多个业态的分布情况供参考。

在亚洲首个落地城市上海,WeWork选择核心商圈内非顶级物业、同时看重各类商业配套的思路并没有变化。围绕着其“亚洲旗舰店”,WeWork目前在南京西路商圈内已经拥有3个办公空间,一个固定工位的月租金最高可达3750元。以单个工位占地5平方米折算,这一租金水平其实远远超过了商圈内的超甲级写字楼。

有意思的是,WeWork在招股书中表示美国和英国市场仍是公司的主要收入来源,其中美国本土在2018年为WeWork贡献了62%的营收,而来自中国市场的亏损甚至还将公司2019年上半年的“业务贡献”拉低了近3个百分点。

新业务其实一个也不新?

2019年初,WeWork将公司正式更名为The We Company,以宣告在联合办公外的其他领域长期投入的决心。此次申请上市的正是The We Company这个公司主体。

这些领域包括共享公寓WeLive、私营学校WeGrow、健身房业务RisebyWe、企业装修服务Powered by We等。虽然招股书显示目前The We Company的大部分营收都由WeWork贡献,但以上“花边项目”总能帮助这家公司保持存在感。

抛开Adam Neumann给出的令人眼花缭乱的概念包装,WeLive实际上是个长租公寓、Airbnb和酒店式公寓的混合体,WeGrow和Rise by We都是将成熟的商业模式重做了一遍,谈不上更多创新。唯一在招股书中被相对强调的,是可以根据企业需求、量身定做一个WeWork风格办公室的Poweredby We服务。

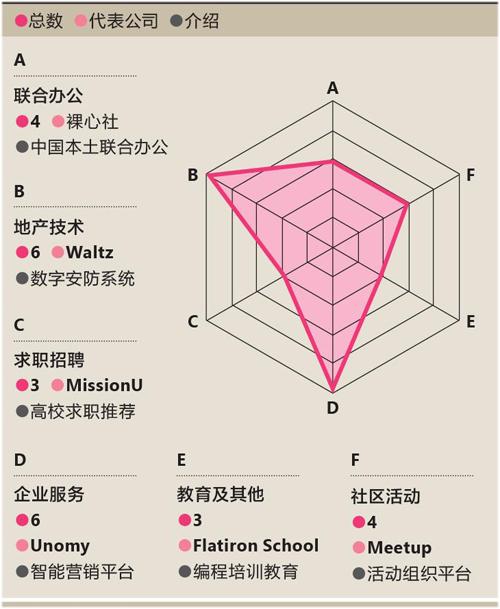

除了这类新兴业务,从2017年年初开始,WeWork还在房地产技术和共享办公的初创公司圈子里开启了“扫货模式”,投资或收购的公司前后共計24家。这些公司要么可以补足WeWork的“技术”能力,要么是能增强WeWork的“社区”和“教育”氛围,能为WeWork贡献收入的项目还不多。

招股书中,WeWork还披露了同属The We Company体系的房地产基金业务ARK的情况。ARK旗下管理着两只基金,总规模达到29亿美元,主要业务是为WeWork寻找合适整栋购入的物业。

WeWork要通过大量投资,来补全技术和服务领域的短板

数据来源:根据综合资料整理

长期来看,ARK在The WeCompany更多应被视作一种用重资产模式进一步获得资产增值的手段—联合办公服务的入驻,或许能使所处物业享受更大升值空间;未来倒手转卖物业所获得的收入,相比要聚沙成塔的会员费来说也更可观。

WeWork也在争夺大公司客户。除了前文提到的Powered by We服务,招股书显示其“企业会员”在总会员数中的占比已达40%。每一个“企业会员”所绑定的,都是一家规模超过500人的公司—IBM、亚马逊、微软、汇丰银行、字节跳动……

对于大公司而言,多元化办公的模式当然有其价值,因为除了解决灵活性的问题,也有潜在的业务合作以及吸收多元创意的机会。对此,WeWork给出了不错的解决方案,但这不代表大公司的这类需求一定要通过WeWork,或是其他的联合办公品牌才能得到解决。

如果WeWork所描摹的创新性在现实中最终被逐一证明不过是老套路的概念翻新,它也许会再次回到“全球创造者社区”的定位上,尝试在不确定性更强的创意工作者身上赚钱。毕竟,创造这家公司的Adam Neumann自己,已经成功地将不确定性变成了实实在在的钱—虽然已经不再担任CEO,但他还是从这场闹剧中拿到了近17亿美元的“离场费”。