长期均线预示大市走势

2019-03-14卧龙

卧龙

中国股市出现短期上升走势,所谓一根大阳线,千军万马来相见。对大市走势看多看空属见仁见智的事,但看好走势则不能胡乱地鼓吹,看空亦不能死命喊跌,比如有些人喊“逢九必升”就显得不够理智。中国股市的上证指数1990年诞生,只有1999年及2009年可做参考,如何能“逢九必升”?看看美国股市,1929年跌到扑街,1969年亦是跌的,1909、1939年基本持平。不能说“逢九必升”。反而,香港股市历史上,则是“猪年必升”:恒生指数1971年辛亥猪年升55%,1983年的猪年升19%,1995年的猪年升57%,2007年的猪年升14%。2019年的猪年能否继续实现猪年必升?可惜大陆A股市场1995年的猪年是下跌的。

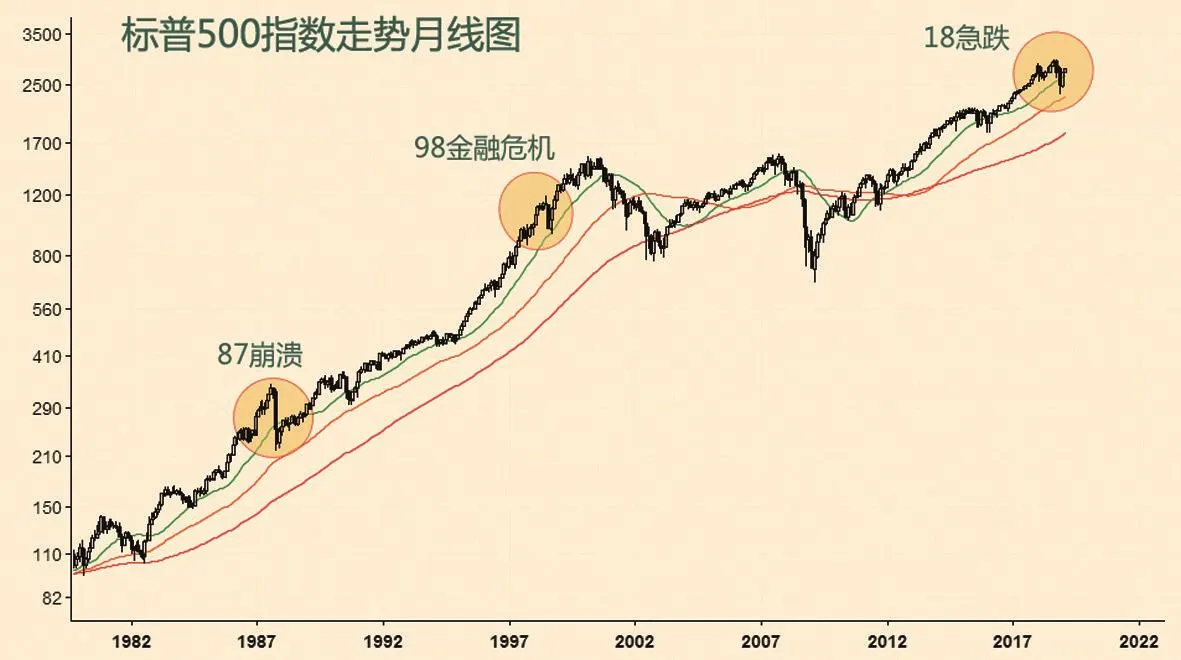

分析股市走势,从基本面、从技术面分析,相对可靠得多。纵观美国股市走势,过去几十年有两次短期下跌值得关注:

一次是1987年的10月股灾。从标普500指数月线走势图上,看到1987年10月暴跌,基本上是自1982年之后长期上升,走势远远脱离长期平均线——即意味着长线低位买入的人获利非常丰厚——即使在基本面健康的情况下,股市亦会出现暴跌。

另一次是1998年的下跌。这一次是亚洲金融风暴,尤其是东南亚各国经济泡沫严重,股市暴跌,美股自然亦受到影响,但由于美国经济当时并无问题,因此,股市只下跌了几个月便继续上升。

去年标普500指数9月见顶之后,一路下跌至12月圣诞节。在走势图上,与上述两次下跌相似。在基本面上,世界范围内当前未出现金融危机,这一点与1998年有区别;技术上,去年底美股的下跌跌破24个月平均线,与1987年亦类似。那是否后面的美股走势将复制1987年之后的长牛?美股1982年展开大牛市(最低点在1974年)至2000年的长期大牛市,有赖于1980年美国长短期利率高达15%,有巨大的下跌空间。10年期美国国债孳息率下跌至1998年的4%。1996年初至2001年6月的中国股市大牛市,亦是长期利率大幅下跌的功劳。当前美国10年期国债孳息率只有2.6%,与1987年完全不同。

中证协会一纸通知,市场一度以为减印花税有望,然而却是为券商股减负而来。因此,券商股周五大幅飚升。无他,在2015年及之后的救市行动中,券商付出巨大代价——其中包括承诺上证综合指数在4000点以下不净卖出(所谓净卖出是可以有买有卖,但买卖差额不能为负,这点承诺不知道现在是否仍然有效)——论功行赏乃理所当然。2012年初的底部之后,券商股表现便相对优于大市。国证A股指数2012年初低点2190点,年底低点2054点,创新低;证券指数2012年初见615点之后,年底的低点是658点,拒绝新低。有关证券指数的分析,容后再述,此处单讲大市走势。

国证A股指数2008年之后几次基钦周期(也叫库存周期)式长度的底部,2008年10月,2012年12月(或者1月),2016年1月及今年1月(?)。前面3个周期行情有大有小:2008年的底部之后小型股表现好;2012年的底部之后创业板表现好;2016年1月的底部之后蓝筹股尤其是银行股表现好。这一次的底部之后又是哪一类股票表现好?初步来看似乎是券商股。

观察国证A股指数的长期平均线,红色为50周平均线(大约相当于年线),绿色为100周平均线(大约相当于两年线或500日平均线),蓝色为200周平均线(大约相当于4年线或1000日平均线),100周平均线大约于去年10月与200周平均线发生死叉,在此前后,有时会出现中期底部,去年10月19日即是中期底部(蓝筹股要跌到今年1月初)。之后,长期平均线继续发散向下,由于200周平均线刚刚掉头向下,通常大市出现的是反弹行情。类似的情况出现在2003年(或2004年)以及2012年。2004年走势较强,上证指数反弹至200周平均线上方见顶,而2012年则较弱,2013年2月反弹至100周平均线附近。前者反弹强,后面暴跌(2004年4月至2005年7月大部分小型股再暴跌70%至80%);后者反弹弱但后市下跌空间不大。因此,当前的走势与2012年类似,特别是券商股走势较强的情形。

笔者认为,国证A股指数自2015年6月以来的下跌,以abc-x-abc的方式行进。第一组abc于2016年初结束,接着是间隔浪x,于2017年11月结束。第二组abc的浪(a)跌至去年10月,之后进入浪(b)反弹。第一组abc的浪(b)简单,基于交替原则,第二组abc的浪(b)可能较为复杂。具体情况容后详细分析。短线而言,国证A指下周接近250日平均线,会有震荡。