货币政策、内控质量与投资效率研究 山东农业工程学院会计学院

2019-03-06张新

张新

【摘 要】 文章以我国沪深A股民营企业2007—2016年的经验数据为研究样本,基于“貨币政策传导理论”“信贷配给理论”和“委托代理理论”等理论,深入探讨货币政策影响民营企业融资约束的路径,考察不同内部控制情境下货币政策对民营企业投资效率的影响,得出如下结论:相比于宽松的货币政策,紧缩的货币政策通过信贷渠道和货币渠道影响企业的融资约束,导致民营企业的融资约束增大,在控制投资机会的情况下,融资约束越大,民营企业的投资效率越低,而高质量的内部控制可以缓解银行与民营企业之间的信息不对称,从而抑制紧缩货币政策引起的投资效率降低。

【关键词】 货币政策; 投资效率; 融资约束; 内部控制

【中图分类号】 F272;F275 【文献标识码】 A 【文章编号】 1004-5937(2019)02-0074-08

引 言

2008年美国爆发由次贷危机引起的金融风暴,全球经济受到严重影响,我国政府也采取了一系列货币政策对经济进行宏观调控,在2007—2016年间,央行分别对存贷款基准利率和金融机构存款准备金率进行了19次和34次的调整,并对货币供应量进行了严格的把控。货币政策松紧交替变化将对企业投资行为产生重要影响,尤其是以银行借款为主要融资方式的民营企业,其最终体现为投资效率发生改变。那么,货币政策是通过何种方式影响企业投资行为的呢?其背后的传导机制是什么?当货币政策紧缩时,作为主要依赖于银行贷款的民营企业应该采取什么措施来应对货币政策波动带来的影响?这些是本文要回答的问题。

本文选择民营企业作为研究对象原因有两个:一是民营经济在我国经济成分中的比重越来越大①,对我国国民经济的影响也越来越大,因此研究民营企业的投资效率问题具有重要的现实意义;二是由于我国特殊的政治经济环境,国有企业可能存在隐性担保②,而对银行贷款依赖性更强的民营企业可能对货币政策的波动更加敏感。基于此,本文将重点考察货币政策波动对我国民营上市企业投资效率的影响。

一、文献综述与研究假设

根据货币政策传导理论,货币政策主要通过货币渠道和信贷渠道对企业的经济活动产生影响。信贷渠道主要体现在银行信贷配置上,而货币渠道则主要体现在贷款利率上,货币政策正是通过这两个路径共同影响企业的融资环境[ 1 ]。

首先,从货币传导渠道来看,由于我国特殊的经济政治环境,利率并未完全市场化,利率的波动可能并不完全能够代表市场情况,但紧缩的货币政策会影响民间金融市场利率[ 2 ],而民间金融市场利率对民营企业的投资活动具有重要参考意义,因此,紧缩的货币政策通过利率渠道传导,会促使民间的借贷利率跟随基准利率上升,从而增大了民营企业融资成本及融资约束,甚至出现资金链断裂问题。因此,即使利率传导渠道可能在我国并不明显,但还是间接地反映在民营企业的融资约束上。

其次,从信贷传导渠道看,根据信贷配给理论,金融机构不会一味地靠提高利率来补偿出借资金的风险,而是根据企业的产权性质和其他因素来选择性地进行放贷,因此会有针对民营企业的“信贷歧视”,很多学者已证明我国金融机构对民营企业存在信贷歧视现象[ 3 ]。货币政策紧缩时,通过信贷渠道使得银行对外的放贷数量减少,而银行与国有企业有着复杂的关系,银行会偏向于把信贷资源分配给国有企业,民营企业会受到较严重的信贷歧视从而进一步加重了民营企业的融资约束问题。综上所述,当货币政策紧缩时,无论是通过货币渠道还是信贷渠道,民营企业的融资约束均会增大,基于此,提出假设1:

根据信息不对称和代理理论,因为信息不对称的存在,债权人很难对股东的投资行为进行评价,在签订债务契约时,债权人会通过提高资金成本或者加入限制条款来防止民营企业的投机行为,银行与民营企业的股东之间存在的代理问题会引起投资效率的损失。紧缩的货币政策正是通过影响银行对外放贷的资金成本(利率)和放贷规模(信贷规模)加剧了债权人与股东之间的代理问题。具体来说,当货币政策紧缩时,由于民营企业的融资约束增大,债权人更不愿意将稀缺的信贷资源分配给风险更高的民营企业,使得资金更加匮乏,或者资金成本更加高昂,从而出现严重的投资不足。

根据资本的逐利性,在民营企业中,影响企业投资效率的因素主要是投资机会和资本来源[ 2 ],前者由公司的盈利能力决定,后者由公司的融资环境决定。根据假设1的推导,当货币政策紧缩时,民营企业的融资约束会变大:一方面由于存在信贷歧视,将使得民营企业处在资金困乏的局面上;另一方面借贷利率上升,即使借到资金也需要支付高昂的资金成本。因此,当民营企业拥有较好的投资机会时,会出现投资不足。同时,由于资金成本提高了,原来净现值为正的项目民营企业也会选择放弃,同样表现为投资不足,即使民营企业手中无好的投资机会,也会由于融资约束变大,不敢去寻找新的项目,从而阻碍了企业的正常发展。基于此,提出假设2:

内部控制作为一种有效的治理机制,可以有效抑制公司的非效率投资[ 4 ]。从内部控制的五个要素入手来改善民营企业的内部控制质量可以抵消上述投资效率损失。第一,控制环境,控制环境奠定了内部控制建设和实施的基调,由于好的公司治理机构能够给债权人良好的印象,即使是在货币紧缩时,也可能会给予与其他企业不同的信贷配给,从而抑制投资效率损失;第二,风险评估,有效的风险评估机制可以识别出投资项目潜在的风险,因此增加企业收益的稳定性,给予债权人(银行等)信心,从而获得更多的信贷配给,抑制投资不足[ 4 ];第三,控制活动,通常与风险评估联系在一起,有效的控制活动可以降低管理层因私利和主观判断失误而引起的投资效率损失[ 5 ];第四,信息与沟通,对于缓解债权人与股东之间的信息不对称有着重要作用,有效的信息沟通可以抑制投资效率损失[ 6 ];第五,监督,监督既包括债权人对股东的监督,还包括股东对管理层的监督,这两者可以抑制第一类代理问题带来的效率损失[ 7 ]。从五个因素来提高民营企业的内部控制,可以在某种程度上抑制民营企业的投资效率损失。

同时,内部控制的治理效用可以替代在通货紧缩时期弱化的债权人治理效用,从而对企業投资行为进行管控,保证投资质量,提升投资效率。因此,本文提出假设3:

二、研究设计

(一)样本选择

本文选择2007—2016年沪深A股的上市民营公司作为研究样本,主要理由:第一,样本起始年度的选择,根据2006年2月15日颁布的最新会计准则要求,自2007年1月1日起,所有上市公司被强制要求采用新的会计准则,选择2007年作为起始年度可在一定程度上保证数据的可比性;第二,样本空间范围的选择,本文将沪深A股民营企业作为研究样本,由于他们在我国经济中的比重和影响均越来越大,具有很强的代表性;第三,中国证监会由于从2003年开始要求所有上市公司强制披露其最终控制人,因此本文的数据已在其涵盖期间,可根据此数据更加准确地确认公司的所有权性质。研究数据的主要来源有:国泰安数据库、巨潮资讯、DIB内部控制与风险管理数据库和万德(WIND)数据库等。

样本筛选原则:(1)剔除金融类企业;(2)剔除财务状况异常的公司,如ST、PT公司;(3)剔除当年净资产小于零和当年发生亏损的公司;(4)剔除财务数据、股价数据缺失的公司;(5)为减少极值的影响,在1%的水平上对除哑变量之外的连续变量进行Winsor处理。经过筛选最后获得1 539个公司的7 969个样本观测值。

(二)模型设定

货币政策对融资约束影响研究,参考Chen等[ 8 ]、靳庆鲁等[ 2 ]和陈艳[ 9 ]的研究,建立模型(1)对假设1进行检验。

货币政策对投资效率的影响研究,借鉴靳庆鲁等[ 2 ]、喻坤等[ 10 ]的研究,用投资与投资机会的敏感性来衡量企业的投资效率,建立模型(2)对假设2进行检验:

货币政策、内部控制质量与投资效率的影响研究,为了验证假设3,本文将样本按照内控控制指数(ICQ)的大小分为三个组,对模型(2)分别进行回归,交乘项系数?茁3是主要测试变量。

(三)变量说明

1.因变量

模型(1)和(2)中的因变量Investment为投资水平的替代指标,其表示新增投资支出规模。参考万伟等[ 11 ]的做法,将新增投资支出定义为资本支出与并购支出之和再减去出售长期资产收入和折旧,计算公式如下:

其中:CapitalExp表示资本支出;AcquisitionExp表示并购支出;SaleLassets表示出售长期资产收入;Depreciation表示折旧;Asset表示公司的总资产。

2.自变量

(1)货币政策(Monetary)

本文参考Campello[ 12 ]的做法,结合我国的实际情况对货币政策设置虚拟变量,将年份为2007年2010年和2011年赋值为1,表示紧缩货币政策,其余年份赋值为0。

(2)投资机会(TZJH)

目前学术界对投资机会的度量方法主要有三种:第一,采用托宾Q(TBq)来度量,万伟等[ 11 ]采用托宾Q来衡量投资机会,用投资支出与托宾Q的敏感性表示事前投资效率,然后用投资与企业业绩的敏感性表示事后的投资效率,发现两者存在一致性,说明采用托宾Q指标是比较可靠的。第二,采用净资产收益率(ROE)来度量,靳庆鲁等[ 2 ]在研究货币政策与企业投资效率时,使用投资—投资机会敏感性来衡量企业的投资效率,得到学界的认可,但该指标受盈余管理的影响,可能存在人为因素的干扰,不能真实反映企业绩效。第三,采用营业收入增长率(Growth)来度量,唐雪松等[ 13 ]考虑到我国证券市场的实际情况,以销售收入增长率衡量企业的投资机会,其更能反映企业的真实经营情况。

基于此,为了更好地考察企业投资效率,本文同时使用了上述三个指标进行研究,以便相互映证。

(3)内部控制质量(ICQ)

内部控制的度量一直是学术界研究的难点之一,由于各个学者采取的方法不同,导致研究结果和研究结论存在较大差异,考虑到数据的可获得性和可操作性,本文采用迪博内控指数来衡量内部控制质量,该指数的范围为0到1 000。迪博(DIB)内部控制指数③比较全面地评价了我国上市公司内部控制的质量,其推出说明我国对于内部控制的研究已逐渐形成了统一认识,内部控制已进入可量化阶段,该指标已得到国内学者的较高认可,如孙慧等[ 5 ]在关于内部控制的实证研究中均使用了该指标。

3.控制变量

为了使实证检验结果更加准确,参考靳庆鲁等[ 2 ]、饶品贵和姜国华[ 14 ]等的研究结论,对可能影响上市民营企业投资水平的因素加以控制。模型中的控制变量主要包括:经营现金净流量(CFO)、资产负债率(Lev)、公司规模(Size)、市价比(MtB)、上市时间(Age)和回报率(Returns)。此外还设置了行业(IndustryDummies)和年度(YearDummies)两个虚拟变量以控制其影响。

具体变量定义见表1。

三、实证研究结果与分析

(一)描述性统计

表2列示了各主要变量的描述性统计结果。由样本数据可知,我国上市民营企业的新增投资支出(Investment)的平均值和中位数分别为0.042和0.030,第一四分位数和第三四分位数分别为0.004和0.066,最大值为0.266,标准差为0.059,说明我国民营上市公司的投资水平普遍不高,但不同公司的投资水平仍存在较大差异。

货币政策(Monetary)为虚拟变量,其中2007年、2010年、2011年为货币政策紧缩年度,表明我国的货币政策总体上呈宽松特征,这与饶品贵和姜国华[ 14]、伍中信等[ 15 ]对货币政策的度量结果是相符的④。

经营性现金净流量(CFO)的均值为0.039,最大值为0.272,最小值为-0.243,标准差为0.082,表明各个公司在经营性现金净流量指标上存在一定差异,通常认为经营性现金净流量作为企业净利润质量的衡量指标,可反映公司的经营水平;第一四分位数为-0.003,第三四分位数为0.085,这与靳庆鲁等[ 2 ]研究数据比较相近。

投资机会(TZJH)变量包括TBq、ROE和Growth,TBq的均值与中位数分别为2.613和2.135,ROE的均值与中位数分别为0.105和0.096,Growth的均值与中位数分别为0.297和0.194,三个指标的均值均大于中位数,总体上说明公司面临的投资机会是较好的。

内部控制质量(ICQ)的平均值为671.29,中位数为673.94,说明我国民营企业的内部控制质量从整体上来说是比较好的,但标准差为83.988,最大值与最小值分别为977.56与0,说明不同民营企业的内部控制质量存在较大差异。

(二)回归分析

1.货币政策与融资约束的回归结果

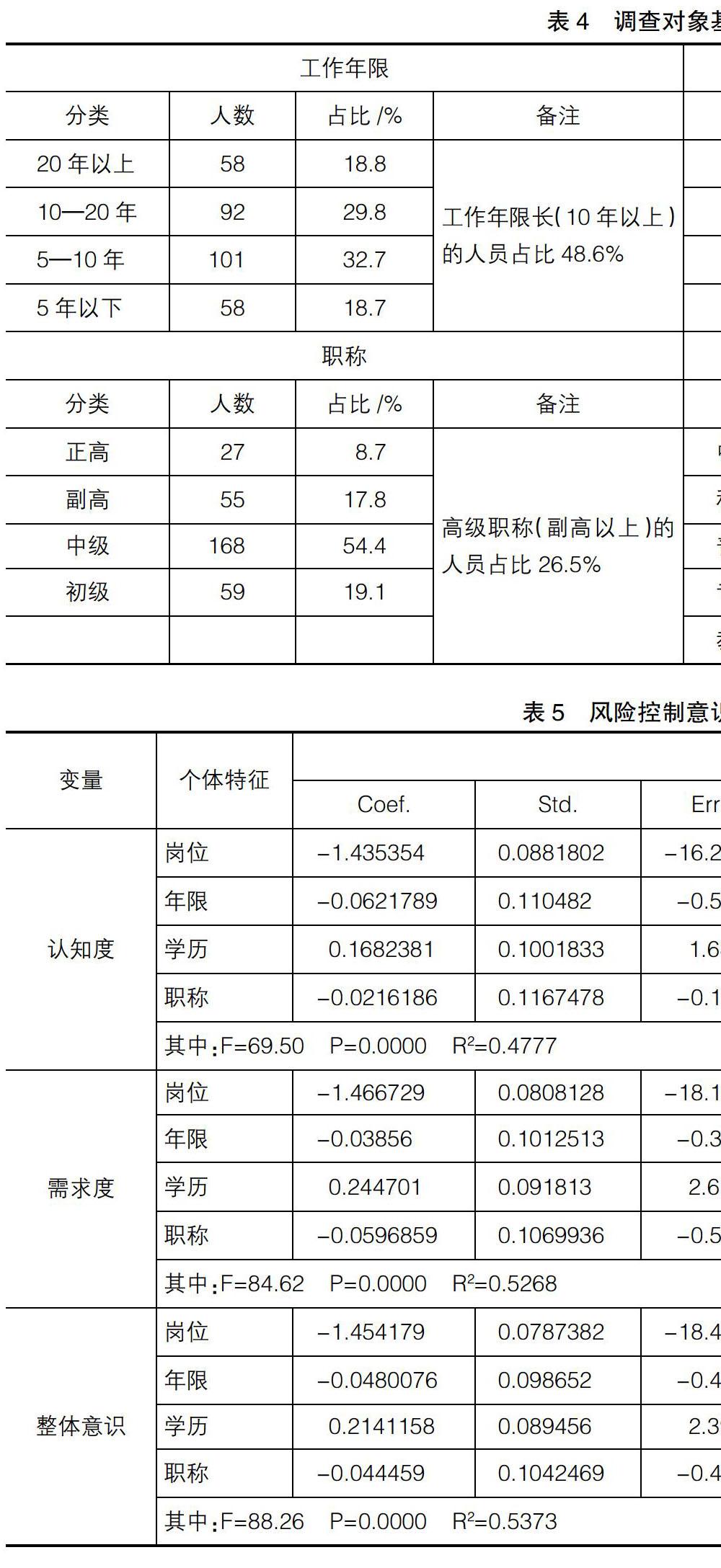

表3列示了检验假设H1的回归结果。未控制年度和行业效应的情况下,CFO的回归系数在列(1)和列(2)模型中分别为0.010和0.017,符号显著为正(T值分别为3.18和3.25),交乘项CFO*Monetary系数分别为0.035和0.018,符号显著为正(T值分别为2.19和2.23),与理论预期是一致的;控制年度和行业效应的情况下,CFO的回归系数在列(3)和列(4)中分别为0.014和0.011,符号显著为正(T值分别为2.43和2.89),交乘项CFO*Monetary的系数分别为0.023和0.011,但在未加入控制变量的模型中该系数是不显著的(T值为1.46),加入控制变量的系数符号在10%的水平上显著为负(T值为1.83)。总体来看,回归结果基本与假设H1的预期是一致的,即紧缩的货币政策会加大民营企业的融资约束性。

2.货币政策与投资效率的回归结果

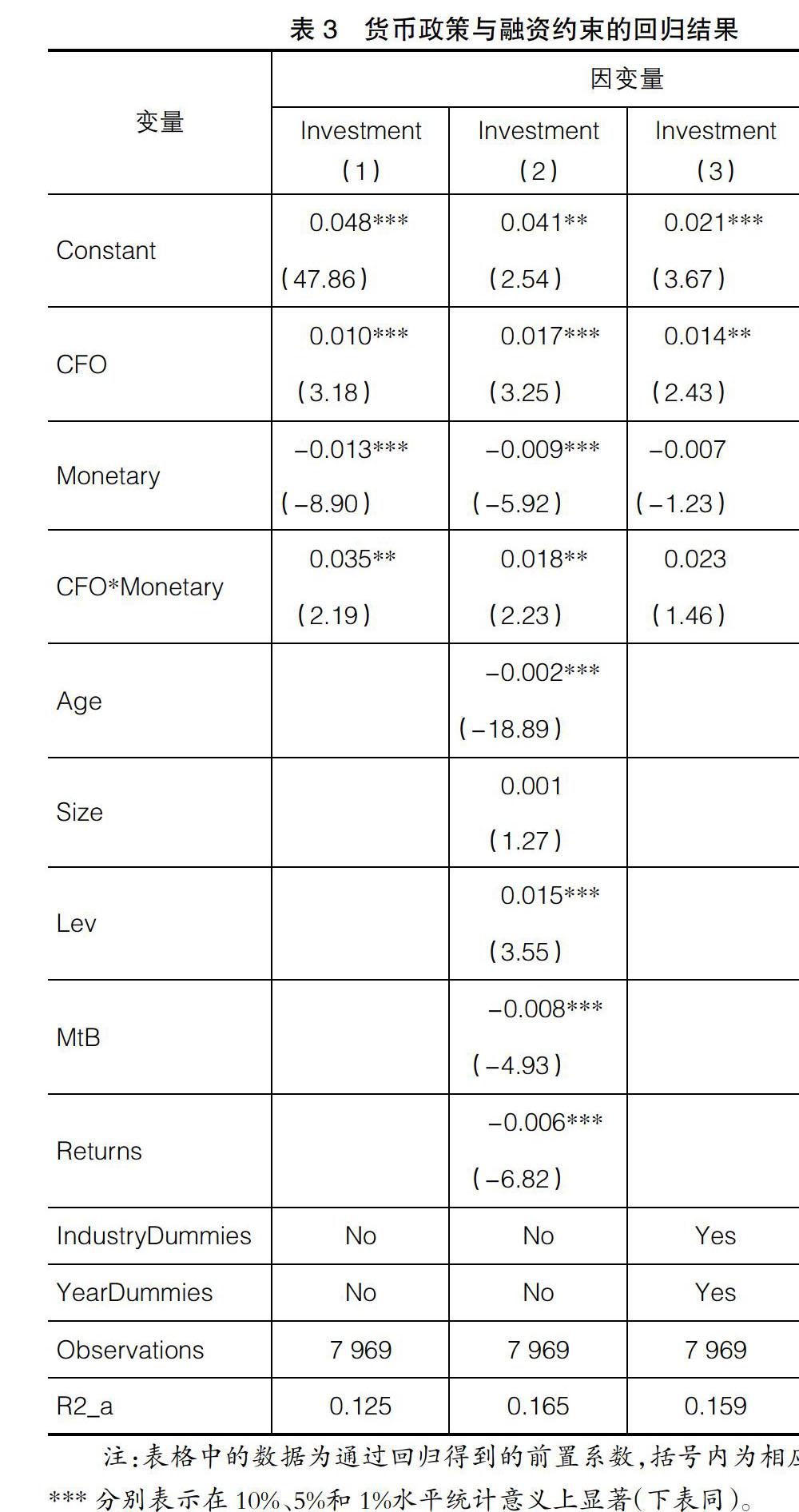

表4列示了检验假设H2的回归结果。解释变量投资机会(TZJH)依次用TBq、ROE和Growth代入模型。结果显示列(1)、列(3)与预期是一致的,而列(2)却与预期相反。具体来看,TBq*Monetary和Growth*Monetary的系数分别为-0.001和-0.002,符号均显著为负(T值分别为-1.72和-2.67),基本说明紧缩货币政策能够显著降低投资—投资机会的敏感性,即紧缩的货币政策会降低民营企业的投资效率。然而,ROE*Monetary的系数为0.004,符号显著为正,与预期相反。笔者认为这是由于ROE指标是用净利润与净资产之比计算得来的,其中净利润指标可能存在较大的人为操纵性,尤其是在2007年新会计准则施行后,许多公司的盈余管理程度显著提高。因此,TBq和Growth指标可能比ROE更能反映企业的真实情况。

因此,在后续检验中,本文可能会更加侧重于使用TBq和Growth进行回归得到的结果。此外,该模型中大部分控制变量的系数均比较显著,说明已较好地控制了影响公司投资水平的因素。

3.货币政策、内部控制与投资效率的回归结果

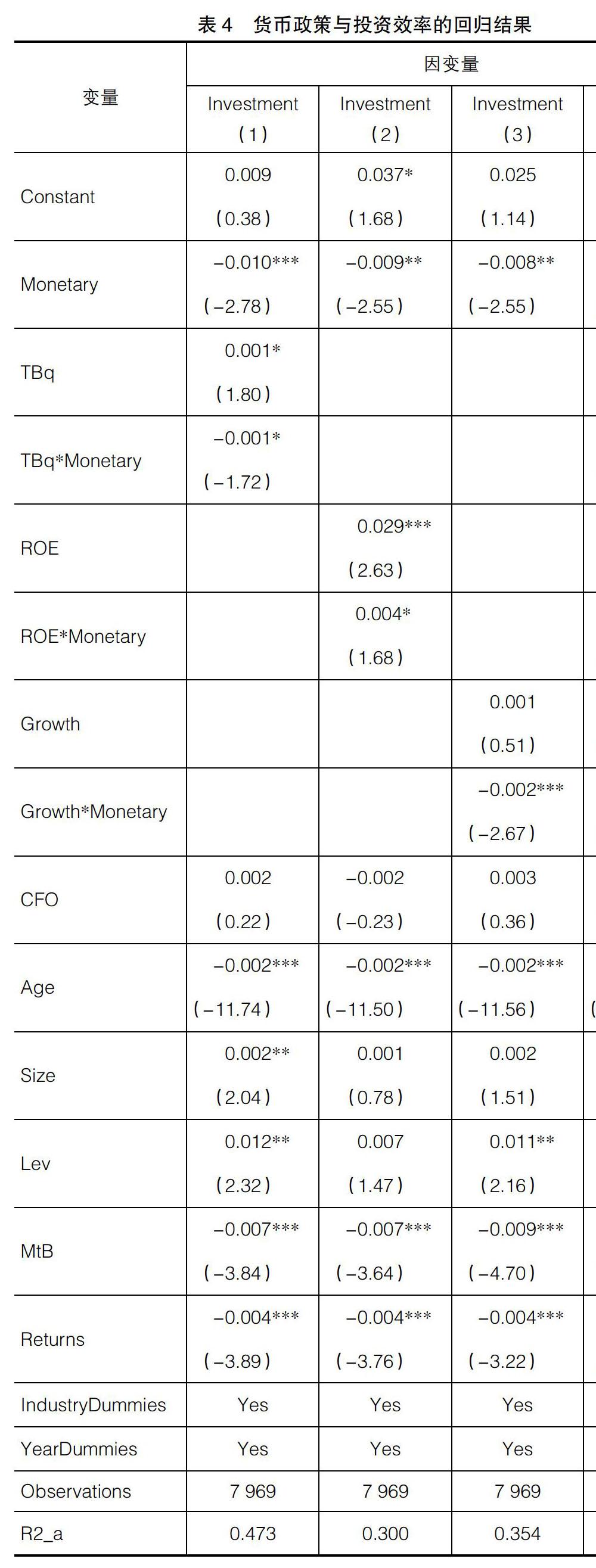

为了验证假设H3,本文按内部控制指数的大小将样本分为三组,将模型(2)依次放入按照内部控制指数大小分组的样本中进行回归。同时使用了托宾Q、净资产收益率和营业收入增长率三个代理指标依次来衡量投资机会,得到如表5的结果。表5表明紧缩货币政策对内部控制质量不同的企业有着不同影响。具体来看,在内部控制质量较低的样本中,交乘项TBq*Monetary的系数为-0.002,显著为负(T值为-2.47),说明紧缩的货币政策会显著降低民营企业的投资效率。其原因是由于大多数民营企业拥有较好的投资机会,但由于缺乏足够的资金进行投资,因此,紧缩的货币政策直接影响了企业的投资效率。而在内部控制质量较高和一般的样本中,交乘项的系数变得不显著,说明內部控制较好的民营企业能够在一定程度上淡化紧缩的货币政策对企业投资效率的影响。其原因是根据债权人治理理论,当货币政策紧缩时,债权人与股东之间的代理问题会被凸显出来,债权人对待风险会更加谨慎,而较好的内部控制正好可以抵消紧缩货币政策给债权人带来的风险,因此,高质量的内部控制能够在一定程度上抑制债权人对企业的信贷收紧,从而抑制投资效率的降低。

以净资产收益率来衡量投资机会的回归结果表明,在内控质量较低的组中,交乘项系数为-0.022,显著为负(T值为-2.28),而在其他两组中该系数不显著,说明高质量的内部控制能够有效降低投资与以净资产收益率度量的投资机会的敏感性,从而减弱货币政策对民营企业的不良影响。

以营业收入增长率衡量投资机会的回归结果表明,在内控质量较低的组中,交乘项Growth*Monetary的系数为-0.003,显著为负(T值为-2.74),而在其他两组中,交乘项系数分别为0.003和-0.002,变得不显著。从背后的原因看,由于在内部控制质量较高的组中,企业可以更加从容面对货币政策紧缩时带来的融资约束,如缓解了银行与民营企业之间的信息不对称问题,同时由于内部控制质量较高,作为债权人的银行会更愿意将信贷资源分配给对风险控制较好的企业。因此,实证结果体现为高质量的内部控制削弱了投资与投资机会的敏感性,即抑制了紧缩货币政策带来的投资效率损失。

无论是用托宾Q和营业收入增长率来衡量投资机会,还是将存在较大噪音的净资产收益率指标放入模型中,三组回归结果均表明,在内部控制质量较高的组中货币政策对投资水平的交互影响不再显著,而在内部控制质量较差的企业中,该影响依然显著。

(三)稳健性检验

1.选择不同的模型

在对假设进行检验时,笔者参照Chen等[ 8 ]的研究模型,用投资水平与现金流敏感性来衡量民营企业受到的融资约束程度,但也有学者用现金变化与现金流的敏感性进行融资约束度量,如Wan and Zhu等[ 17 ],笔者借鉴该方法重新建立模型:

其中,CFO表示民营企业的经营性现金净流量,?驻Cash表示现金变化,其余变量与前文的定义相同。回归结果表明,现金变化与货币政策交乘项(?驻Cash*Monetary)的系数显著为正,具有增强效应,意味着紧缩的货币政策会增加现金变化与现金流的敏感性,即增大了民营企业的融资约束。因此,选择不同的融资约束模型,结论基本一致。

2.选择不同的指标

(1)货币政策指标的替换

在前文中采用的是设置货币政策虚拟变量来度量货币政策的松紧程度,在稳健性检验时,分别采用了M2增长率、经调整后的M2增长率和货币政策感受指数等方法,依次对货币政策的代理变量进行替代检验,由于代表货币政策连续变量的数值大小与紧缩货币政策方向相反,故全部乘以-1,其数值越大,表示货币政策紧缩程度越强。

其中,调整M2增长率是通过GDP与CPI的增长率进行调整,具体计算公式如下:

(2)其他控制变量的替换

对于公司市值—账面价值比的度量指标(MtB),考虑到股改前非流通股的存在,使用了“(流通股市场价值+非流通股市场价值+负债)/总资产”对市价比进行重算;股票年回报率(Returns)分为“考虑现金分红的回报率”和“不考虑现金分红的回报率”两种,在前文中已用“考虑现金分红的回报率”进行检验,这里换用另一个指标。

通过上述稳健性检验,发现回归结果与前文基本一致。

四、研究结论与政策建议

(一)研究结论

本文以我国沪深A股民营企业2007—2016年数据为研究样本,以货币政策传导理论为基础,深入分析了货币政策通过货币渠道与信贷渠道来影响民营企业的融资约束性,从而最终影响企业投资效率的问题,并在研究中引入内部控制质量作为调节变量,考察了在不同内部控制情境下,货币政策紧缩对民营企业投资效率的影响。研究发现:投资效率损失问题在民营企业中较为普遍,尤其是货币政策紧缩时,往往表现为投资不足;相比于宽松的货币政策,紧缩的货币政策会通过信贷渠道和货币渠道来影响企业的融资约束,从而导致民营企业的融资约束增大,在控制投资机会的情况下,融资约束越大,民营企业的投资效率越低,而高质量的内部控制可以缓解银行与民营企业之间的信息不对称,从而抑制紧缩货币政策引起的投资效率降低。

(二)政策建议

基于上述研究结论并结合实际情况,为解决货币政策对民营企业融资约束、投资效率的不利影响,本文分别从政策的制定者和民营企业的经营者角度提出如下建议:

第一,从政策的制定者来说,制定政策时应兼顾民营企业。制定货币政策时,往往是根据政府的要求进行操作,而政府对经济的衡量大多是从国有企业的角度出发,在一定程度上忽视了民营企业,根据2016年福布斯公布的数据,截至2016年,我国A股民营上市企业已有1 485家,占整个A股上市公司比例为58.70%,由此看来民营经济已在我国经济中具有重要地位。由于政府与国有企业有着天然的内在联系,其制定货币政策时可能会偏向于国企,而对民企的需求不太重视,因而出现信贷歧视等现象。因此,应该对民营企业加大政策扶持力度,比如对某些高科技、新领域的民营企业采取更优惠的信贷政策,优化民营企业在行业中的分布结构,改善民营企业融资环境。换言之,央行在制定政策时应该兼顾民营企业的需求,并对某些行业的民营企业给予适当的政策扶持,从而响应政府提出的供给侧结构性改革⑥政策,最终提高资源配置效率。

第二,从民营企业经营者来说,应提高内部控制质量,改善公司治理水平。内部控制作为公司治理的一个重要方面,能够从整体上改善民营企业的经营情况,包括投资活动。具体而言,首先,应该加强信息披露,如建立多元化的信息披露渠道,增加自愿披露信息,从而降低债权人与民营企业之间的信息不对称,缓解融资约束,提高投资效率;其次,加强对现金流的控制,以应对紧缩货币政策带来的资金不足;再次,加强监督,防止股东改变资金用途,损害债权人利益,从而引起更大的融资约束;最后,加强对风险的控制,由于风险会使得债权人更加担心其资金的安全,不愿意冒险将资金以高利率出借给风险较高的企业,信贷歧视就是这样形成的。因此,从以上方面来提高内部控制质量,进而抑制货币政策波动带来的投资效率损失。

【参考文献】

[1] 韩林静.货币政策、融资战略与企业绩效:基于民营企业的经验证据[J].经济与管理研究,2014(5):49-57.

[2] 靳庆鲁,孔祥,侯青川.货币政策、民营企业投资效率与公司期权价值[J].经济研究,2012(5):96-106.

[3] 叶康涛,祝继高.银根紧缩与信贷资源配置[J].管理世界,2009(1):22-28.

[4] CHENG M,DHALIWAL D,ZHANG Y.Does investment efficiency improve after the disclosure of materialweaknesses in internal control over financial reporting[J].Journal of Accounting and Economics,2013,56(1):1-18.

[5] 孫慧,程柯.政府层级、内部控制与投资效率:来自国有上市公司的经验证据[J].会计与经济研究,2013(3):65-74.

[6] 李春花,吴凌飞.基于内部控制视角的企业非效率投资行为研究[J].财政监督,2014(14):34-36.

[7] 袁晓波.内部控制、产权与公司投资效率[J].财会通讯,2013(21):41-44.

[8] CHEN SHIMIN, SUN ZHENG, TANG SONG,et al.Government intervention and investment efficiency:evidence from China[J].Journal of Corporate Finance,2011,17(2):259-271.

[9] 陈艳.宏观经济环境、投资机会与公司投资效率[J].宏观经济研究,2013(8):66-72,99.

[10] 喻坤,李治国,张晓蓉,等.企业投资效率之谜:融资约束假说与货币政策冲击[J].经济研究,2014(5):106-120.

[11] 万伟,曾勇,李强.国资监管改革、次贷危机与企业投资效率的动态变化[J].投资研究,2013(9):15-32.

[12] CAMPELLO M,GRAHAM J R,HARVEY C R.The real effects of financial constraints: evidence from a financial crisis[J]. Journal of Financial Economics,2010,97(5):470-487.

[13] 唐雪松,周晓苏,马如静.上市公司过度投资行为及其制约机制的实证研究[J].会计研究,2007(7):44-52.

[14] 饶品贵,姜国华.货币政策对银行信贷与商业信用互动關系影响研究[J].经济研究,2013(1):68-82,150.

[15] 伍中信,旷文辉.货币政策、内部控制与公司过度投资:来自中国A股上市公司的经验证据[J].会计之友,2015(6):84-91.

[16] HUALIN WAN, KAI ZHU. Is investment-cash flow sensitivity a good measure of financial constraints?[J].China Journal of Accounting Research,2011,4(4):253-270.

【基金项目】 山东省社科规划重点项目“财税政策激励情境下企业并购行为的选择与资源配置效率研究”(15BGLJ05)

【作者简介】 张新(1970— ),女,山东济南人,山东农业工程学院会计学院副教授,研究方向:会计理论与实务

① 根据2016年福布斯数据统计,截至2016年,2 528家A股上市公司中1 043家为国有公司、1 485家为民营公司,后者占比达58.7%。

② 隐性担保是指政府对国有企业的竞争失败和经营损失提供不言自明的担保,其背离了市场规则,破坏了“优胜劣汰”的市场秩序,可能引发政府职能的错位。