2018年中国维生素产业透视

2019-02-28柳晓峰

柳晓峰

(北京博亚和讯农牧技术有限公司,北京 100193)

2018 年全球维生素市场出现了全新的变化,短期来看,过去2年维生素市场的超额盈利令行业产能扩张,供应商数量增多,产量恢复性增长;需求端因价格上涨使用成本不断创造历史新高导致需求缩减,全球去库存时间延长令上半年成交低迷。中国维生素有70%以上用于出口,不同区域的贸易政策、技术规范令全球货物流通更为复杂;国际间信息的不对称加剧市场波动;另一方面,在下游需求端,中国饲料集团化的领先企业已在全球布局,具备一定的规模优势,目前饲料年产量达500万t以上的饲料集团有10家左右,在未来2~3年会有4~5家集团企业的饲料年产量超过1 000万t。同时,2017年维生素市场价格剧烈波动挑战用户对成本的忍受度,市场与政策变化也要求改变配方的传统思维模式;用什么、用多少以及何时用等问题令产品价值重新得以评估。这令国内外下游用户库存管理风险加大,基于供应链思维的战略采购重新回归市场。

1 维生素产业政策环境及市场特征

1.1 维生素产业环境变化

1.1.1 环保与企业安全生产 经历2017年普查式环保督查后,2018年环保督查除“常态化”、“具体化”之外,呈现出新的特点。其中最为明显的是,2018年5月28日生态环境部发布《禁止环保一刀切工作意见》,对于具有合法手续且符合环境保护要求的,不得采取集中停工停产停业的整治措施。2018年9月27日,生态环境部等部门联合北京、天津、河北、河南、山东、山西六省市共同制定的《京津冀及周边地区2018-2019年秋冬季大气污染综合治理攻坚行动方案》也体现了这一原则,方案明确提出:工业企业实行差别化错峰生产,一些环保标杆企业甚至可以不予限产。

总体来看,环保相关规则的陆续出台和实施将淘汰落后产能,在实施过程中,短期会影响供需出现阶段性不平衡,引发价格波动,这在2017年表现得更为明显。从长期来看,维生素行业乃至化工行业经历多年的环保高压,目前留下的企业(尤其是已经搬迁至工业园区的企业)在环保设施方面的投入已基本满足开展正常生产要求。虽然环保要求提高生产门槛,并间接提高产能集中度,但对市场影响已经趋弱。

另外,化工安全生产是长期、系统的问题。2017年10月底,巴斯夫德国柠檬醛工厂事故导致维生素A和维生素E的供应和价格出现剧烈波动,直到2018年7月,巴斯夫才相继解除对维生素A和维生素E产品的不可抗力。2018年国内维生素生产工厂也出现安全事故,导致停产或整顿时间延长,但在去库存周期背景下,事故的影响总体有限。

1.1.2 政策监管 为切实加强饲料添加剂管理,保障饲料和饲料添加剂产品质量安全,促进饲料工业和养殖业持续健康发展,农业农村部对《饲料添加剂安全使用规范》(以下简称《规范》)进行了修订,自2018年7月1日起施行。

《规范》要求饲料企业和养殖者使用饲料添加剂产品时,应严格遵守“在配合饲料或全混合日粮中的最高限量”规定,不得超量使用饲料添加剂;在实现满足动物营养需要、改善饲料品质等预期目标的前提下,应采取积极措施减少饲料添加剂的用量。

根据《规范》修订内容,对L-肉碱酒石酸盐(以干基计L-肉碱≥碱酒石酸,酒石酸≥酒石酸酸)在配合饲料或全混合日粮中的最高限量(以维生素计)为犬660 mg/kg,成年猫(繁殖期除外)880 mg/kg(以L-肉碱计)。对25-羟基胆钙化醇(25-羟基维生素D3≥干基维生素)的推荐量为猪 3.75~12.5 μg/kg,鸡 10~50 μg/kg,鸭、鹅12.5~20 μg/kg;在配合饲料或全混合日粮中的最高限量猪50 μg/kg,肉鸡、火鸡 100 μg/kg,其他家禽 80 μg/kg;并且规定25-羟基维生素D3与维生素D3同时使用时,2种物质在配合饲料或全混合日粮中的最高限量仔猪代乳料 250 μg/kg,其他猪 125 μg/kg,家禽 125 μg/ kg;同时使用时按 40 IU 维生素 D3=1 μg/ kg 维生素 D3的比例换算维生素D3的使用量;不得与维生素D2共同使用。

美国食品药品监督局(FDA)于2018年10月发布法规修订说明,FDA正在修订25-羟基维生素D3作为动物饲料和饮水添加剂方面的法规,允许25-羟基维生素D3在蛋鸡、种鸡和火鸡中作为活性维生素D3来源使用,这是应帝斯曼提出的申请而做出的修订。25-羟基维生素D3在饲料和饮水中使用需遵循以下规则:

1)在蛋鸡、种鸡饲料中使用不能超过69 ppb,饮水中不能超过34.5 ppb。

2)在火鸡饲料中使用不能超过92 ppb;在饮水中使用,对于0~3周龄火鸡不能超过25 ppb,4~11周龄火鸡不能超过36 ppb,11周龄以上火鸡不能超过45 ppb。

2018年4月,农业农村部公告,根据《饲料和饲料添加剂管理条例》,增补维生素K1、酒石酸氢胆碱等78个饲料添加剂品种进入《饲料添加剂品种目录(2013)》,适用范围为犬、猫。

2018年1月31日,国家质检总局、海关总署发布《出入境检验检疫机构实施检验检疫的进出境商品目录(2018年)》调整的公告,取消涉及食品添加剂的90个海关商品(包括维生素产品)编码海关监管条件“B”,保留海关监管条件“A”,检验检疫部门不再实施出境检验检疫,仅实施进境检验检疫,调整自2018年2月1日起执行。

2018年9月15日起,财政部、税务总局对维生素产品出口退税统一上调至16%,其中包含维生素C和B族维生素等,维生素A、维生素E出口退税没有调整,仍为16%。

1.1.3 贸易摩擦及技术纠纷 2018年6月14日,美国最高法院就河北维尔康制药维生素C反垄断诉讼案做出判决,撤销美国联邦第二巡回上诉法院的判决,将案件发回并予以重审。2018年4月3日美国贸易代表办公室公布对华301调查征税建议,征税产品清单涉及中国约500亿美元出口,建议税率为25%,涵盖约1 300个税号的产品。其中涉及辅酶Q10(税号29146200)。7月11日,美国贸易代表办公室发布向中国2 000亿美元商品加征关税10%的计划,加征关税清单中包含:海关编码23099010,对应的商品名为“制成的饲料添加剂”。据博亚和讯统计,2017年该编码下出口至美国的维生素B12(1%)149 t,折算成纯品后,占中国维生素B12出口比例约为2.5%。另外,维生素B12出口有单独海关编码,因此即便加征关税,对维生素B12出口也基本无影响。在海关编码23099010中还包括出口氯化胆碱粉剂;同时,氯化胆碱水剂(海关编码:29231000)也在加征关税清单内。据博亚和讯统计,2017年氯化胆碱出口至美国的数量约5 000 t(水剂与粉剂),占中国氯化胆碱出口量的比重约为2%。

2018年3月26日,欧洲食品安全局(EFSA)发布关于维生素B2(80%)菌种的科学意见,称在近期的评估中发现维生素B2样品中含有基因修饰片段,在使用中可能存在风险。涉及的菌种为Bacillus subtilis KCCM-10445。9月20日,欧盟委员会正式公布关于拒绝由枯草芽孢杆菌KCCM-10445生产的维生素B280%产品授权的法规,要求对销售到欧盟市场的该维生素B280%产品的现有库存在2018年11月10日前从市场上撤回。

2018年8月2日,帝斯曼知识产权资产公司联合2家相关业务集团公司——帝斯曼维生素(上海)有限公司和帝斯曼维生素贸易(上海)有限公司在中国起诉安徽泰格专利侵权。通过诉讼,帝斯曼希望禁止泰格公司使用其受专利保护、环保创新的生物素关键成分制造工艺。此外,帝斯曼还要求泰格公司赔偿因侵权造成的经济损失。

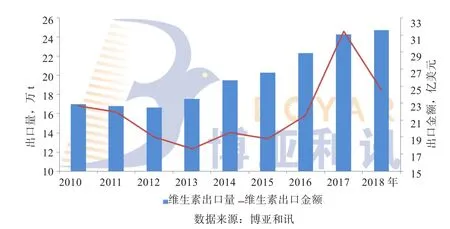

1.2 市场规模 预计2018年中国维生素产量32.8万t,同比增长3.1%,占全球产量的77.0%;市场价格从高位回落,市场价值缩水至32.5亿美元(图1),但同2016年的28.1亿美元相比,仍有较大程度提升。预计2018年中国维生素出口量为24.7万t,同比基本持平,出口金额达24.5亿美元,同比下降22.1%(图2)。

图1 2010—2018年中国维生素产量与市场价值

图2 2010—2018年中国维生素出口量与出口金额

1.3 产能扩张令格局分化,产业整合发展出现3种力量

近两年维生素产品利润高,备受资本市场关注,产业资本和金融资本更加活跃。但如果同过去十几年中国维生素产能的周期性变化相比,近两年新投建的维生素项目仍以低水平重复建设为主,产品技术进步有限(个别企业除外)。未来的维生素产业整合可能出现3种力量,一是突破性的技术进步颠覆产业原有格局,如维生素E等;2018年9月27日,Amyris同亿帆医药达成排他性合作协议,双方将在营养产品领域的研发和生产展开合作,计划研发3~5个产品。二是领先厂家在价值链上的持续布局,如新和成在B族维生素的布局,以及围绕关键中间体,不断优化工艺路线和产品组合,从而带来综合收益(类似的还有天新药业、花园生物,或许行业外的企业也会依此路径将产品延伸至维生素行业,如此前的发酵—山梨醇—维生素C产业链;农药—三氰吡啶—烟酰胺产业链;铬化工—维生素K3产业链等)。三是通过资本杠杆撬动行业整合,如2018年圣达生物收购通辽黄河龙75%的股权。不过并购重组现象在维生素行业表现并不突出,本质原因可能在于在某些细分市场上缺乏绝对领先和优势互补的标的。中国维生素产业贡献全球70%的产量,每个品种也有领先企业主导全球供应,但因为过于分散,在全球维生素市场中表现仍是大而不强,或许这与过去的发展理念即以数量型优先、强调成本控制和产业规模有关;经历2015年以来市场的大起大落,维生素产业未来的发展路径已经愈发清晰,突破性的技术进步和价值链的优化整合将成为产业发展的2股核心力量,并促成未来5~10年中国在维生素乃至精细化工领域出现真正的全球性企业。

2 中国维生素使用成本及饲料应用变化

2016 年B族维生素价格屡创新高,对使用成本影响大。2018年维生素价格以回落为主,虽然维生素A、D3、B12等产品价格仍保持较高水平,但由于维生素E、烟酰胺等在饲料中用量大的产品价格不断探底,饲料中维生素使用成本在2018年3季度已经大幅下降。图3是2005—2018年维生素价格指数与猪用维生素使用成本指数走势。

图3 2005—2018年维生素价格指数与猪用维生素使用成本指数走势

在过往的十几年中,即便维生素价格涨涨跌跌,但按市价计算每吨配合料中维生素的使用成本波动范围在10~20元,如果下游用户可以根据行情适当做好库存管理,每吨配合料中维生素使用成本的年度波动范围将小于5元,价格敏感性阈值偏低;并且国内外饲料用户普遍对维生素用量的基础研究相对较少,多参考来自种畜禽企业和维生素制造企业的推荐,这意味着饲料用户不会轻易调整配方中维生素的添加量。

然而2017年4季度开始,因维生素A、泛酸钙、维生素B12、维生素B2、维生素D3等产品价格涨幅大,饲料用户前期低价订单陆续消耗,高价订单开始执行,饲料中维生素使用成本大幅上涨。按市价计算,2017年12月—2018年2月,每吨配合料中维生素使用成本将达到30~40元,其中维生素A单项产品使用成本达到每吨配合料20元左右,泛酸钙单项产品使用成本达到每吨配合料5元左右,大大超出了饲料用户对维生素价值的认识。并且基于巴斯夫维生素A工厂停产的计划,市场普遍认为2018年2季度维生素A的供应将出现缺口,下游用户开始尝试减少维生素的添加量。这在2015年叶酸价格上涨至3 000元/kg时已经有过尝试。

2017年12月21日,加拿大食品监督局(Canadian Food Inspection Agency)发布饲料中维生素A、E用量临时监管政策指南,指南称因维生素A、维生素E供应量下降,饲料生产商正在修订其饲料配方,降低配方中维生素用量,暂时减少饲料中维生素A和维生素E含量不会对牲畜造成任何不必要的安全或福利风险。饲料生产商减少维生素A和维生素E的用量需要向监管部门备案,包括标识含量,在维生素A和维生素E的供应恢复时,应恢复饲料中添加量至调整前水平。临时监管政策适用期限截止到2018年5月31日。

国内用户对维生素的用量也有缩减,据不完全调查,出于成本和保障库存的角度考虑,终端用户的维生素用量下降,尤其是使用多维和预混料的用户,多维和预混料配方中维生素含量并没有实质性的改变,但是因单价高,多维和预混料用户通过各种技术手段,最终在饲喂产品中维生素添加量有减少趋势,并且2018年春节后生猪养殖大幅亏损,散养户乃至部分规模猪场减少工业化饲料使用,这种减少对全部维生素产品用量均有影响;使用单体的用户对价格高的单项产品也在逐步减量,尽量延长库存使用时间。据了解,欧洲市场在养殖动物中的维生素用量也有下降趋势,下降幅度同中国可能相似。

从消费量的角度看,有3个因素可以定量评估饲料中维生素用量减少的幅度。首先用量减少的时间范围,可能为2018年1—5月,因饲料消费的季节性特点,此期间饲料消耗量(全部折算成配合料)处于全年低谷,据博亚和讯统计,从历年饲料消耗量来看,该阶段饲料消耗占全年的37%。其次,用量减少的幅度跨度较大,据不完全调查,2018年1-5月使用单体的终端用户维生素添加量减少幅度为10%~30%;使用多维的用户多维添加量减少幅度为20%~50%。最后,减少维生素添加量的用户其饲料消费量占全国饲料消费量的40%~50%。如果以此估算,2018年1—5月,饲料中维生素消耗同比减少幅度约为10%;如果2018年6—12月用量在逐步恢复,则全年饲料中维生素消费量同比下降3%~5%。

3 全球维生素市场需求及中国出口情况

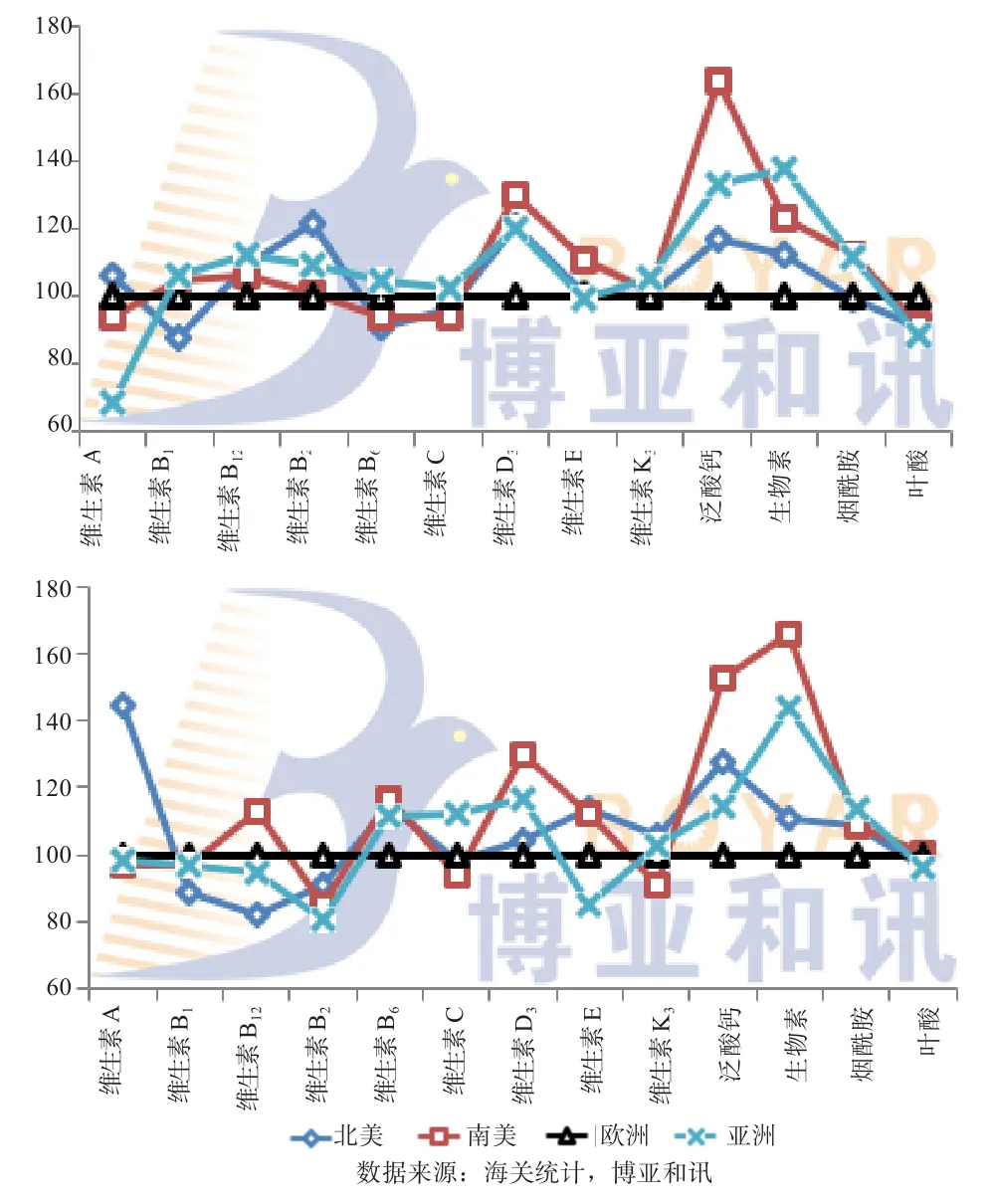

2018 年我国维生素出口至南美份额增幅较大,出口至其他区域份额基本平稳。2018年中国出口至南美的维生素A、维生素B2、维生素D3、维生素E、烟酰胺等增幅较大,出口至欧洲的维生素占中国维生素出口的38%,比2017年略有下降,可能主要原因在于2017—2018年因中国维生素生产环境及欧洲巴斯夫工厂事故、欧盟对维生素B2菌种限制等因素的影响,欧洲用户库存波动也较大。

出口至北美份额稳中趋增,增长的产品主要为维生素B12、维生素B2、维生素E、维生素C和烟酰胺,原因可能是因法规、成本等因素使得中国上述产品同国际其他厂商相比具有竞争优势,供应商份额在发生变化,另外美国膳食补充剂市场需求也逐步恢复,出口至亚洲份额小幅下降,从2018年上半年出口量来看,出口至日本、韩国的数量保持稳定,但出口至部分东南亚国家的数量有下降趋势。

维生素出口在不同区域的波动差异较大。如果以中国出口至欧洲价格为基准(设定欧洲价格为100),2017-2018年出口至南美地区维生素价格偏高,出口至欧洲价格偏低。价格明显偏高的品种有维生素B12、B6、D3、E、泛酸钙、生物素和烟酰胺;维生素B1、B12、B2、C、叶酸出口至北美价格偏低(图4)。

图4 中国出口维生素价格区域波动性分析

4 2018年维生素市场形势展望

4.1 欧美畜牧生产对维生素市场的影响 欧盟在2018年10月发布的报告中预计,2018年欧盟28国肉类产量将比2017年下降0.5%,其中牛肉下降0.1%,猪肉下降1.0%,禽肉增长0.2%。美国农业部10月发布的报告显示,预计北美2019年肉类产量比2018年增长3.0%,其中牛肉产量同比增长3.2%,猪肉产量同比增长4.5%,禽肉产量同比增长1.9%。亚洲国家(除中国)2019年肉类产量比2018年增长1.9%,禽肉增幅有望达到3.6%。2019年南美肉类产量保持3.0%的增长,其中牛肉增长3.2%,猪肉增幅预计达到4.5%,禽肉同比增长1.9%(图5)。

4.2 中国饲料需求、出口形势对维生素市场的影响2018年下半年非洲猪瘟传入中国,对中国养猪业来说,中长期将面临产能下降的风险,因此2019年生猪市场的生产和消费存在巨大的不确定性。猪料消费不确定性增大,禽料将继续保持恢复性增长。对于饲料消费来看,目前工业化饲料比例较高,饲料消耗量稳中有增,预计2019年饲料产量的增长幅度在3%~5%。因总量增长空间受限,市场对短周期的波动(1~3个月)更为敏感。

图5 2019年主要地区畜产品产量变化幅度预测

关于非洲猪瘟对中国维生素出口市场的影响暂时维持中性判断。中国维生素在2018年下半年出口量有所恢复,海外市场在重建库存,预计2018年4季度出口将保持持续恢复。由于人民币持续贬值加之出口退税提高,除此之外,维生素企业担心中美贸易摩擦升级,在2018年4季度加大对美国出口,以降低被加征关税风险,出口的恢复性增长有望延续至2019年1季度,将对国内市场价格形成稳定支撑。

根据2018年国内饲料企业维生素采购情况及2019年饲料消耗预期,随着库存的逐步消耗,下游用户在2019年春节前后可能出现年度第一轮集中采购,这与出口的恢复在时间上出现重叠,价格有可能会出现波动。不过目前各个维生素产品的竞争格局、价格风险、上下游库存时间差别大;国内用户对库存的预期管理逐渐加强,这将造成2019年集中采购节点因产品和价格变化而更加分散。另外,金融资本对产业的影响越来越大,厂家承受亏损的能力下降,价格微利或亏损时,厂家可能会选择减量保价甚至通过代工、并购重组等形式来重建供需平衡,因此2019年维生素价格可能会出现“W”形或波浪形走势。

4.3 供应格局变化对维生素市场的影响 2016—2017年维生素价格暴涨,部分产品吸引新进入者加入市场竞争,有现有维生素厂家上马新产品、新项目,也有跨行业进入者,这在2018年供应格局变化已经有所体现,部分产品或许仍将保持长时间的竞争整合。