沪港通与企业会计信息质量

2019-02-19洪烨

洪烨

【摘要】文章基于双重差分模型探讨了沪港通这一互联互通机制的建立对上市公司会计信息质量的影响。研究发现沪港通能有效提升企业会计信息质量。进一步分析发现,原先为A+H股和公司治理状况较好的公司,沪港通对会计信息质量的提升效果越强;融资约束较大、机构投资者持股比例较高、分析师与研报较为关注的公司,沪港通对会计信息质量的提升效果越弱。研究表明资本市场对外开放有利于提升资本市场中的标的质量,亦为同为互联互通机制的深港通、沪伦通的推行提供一定的经验借鉴。

【关键词】沪港通;会计信息质量;双重差分;融资约束;

机构投资者

【中图分类号】F275;F832.51

一、引言

我国历经40余年的改革开放,市场经济蓬勃发展,人们对于金融,尤其是资本市场的依赖度与日俱增。截至2019年10月31日,我国A股市场共有3706家上市公司,总市值达59.89万亿元,占2018年名义GDP的66.52%。伴随而来的便是资本市场改革逐步进入深水区,加快开放步伐、建设多层次资本市场、提升直接融资比例是我国金融业走向成熟的必由之路,沪港通恰为其中的关键环节。

沪港通于2014年11月17日正式开通,是一种沪港股票市场交易互联互通机制。上海与香港两家交易所在两地投资者间架起一座桥梁,可以买卖在对方交易所上市的限制范围以内的股票。在上交所上市的1029家(2014年11月20日数据)公司中,共有568家纳入初始交易范围。此后该范围陆续调整,目前共有580家。

研究沪港通这一互联互通机制对于我国资本市场建设意义重大。

从宏观层面看,沪港通有助于促进宏观经济的结构调整与供给侧改革,建立有效的价格体系。20世纪90年代以来,资本市场发展与经济增长的关系一直被经济学家们所关注。C.Mayer(1988)认为企业的资本结构以及方式是资本市场对经济发展的主要贡献。R.Atje and B.Jovanovic(1993)揭示了股票市场发展具有水平与增长的双重效应,间接支持资本市场发展促进经济增长的观点。国内学者罗文波(2010)在金融深化,尤其是资本市场发展是否促进经济增长问题上,对OECD国家与发展中国家的样本分别进行了实证检验,发现从20世纪90年代至本世纪初的18年间,金融深化显著促进了经济增长。此外研究沪港通对于同为互联互通机制的深港通、沪伦通的推行也具有一定的借鉴意义。

从行业发展层面看,沪港通的到来无疑会促进金融业的发展。北上的增量资金增加了资本市场活力,带来了证券业经纪、资管、通道等业务的全方位增长。金融业具有外溢性,沪港通可以通过增强直接融资意愿促进其他实体行业发展。沪港通也可以通过投资者的交易偏好,反映投资者的行业信心结构,折射出各行业的发展现状,倒逼各行业探索出健康而稳定的盈利发展模式。

沪港通还能够规范投资者的投资行为和上市公司的经营活动。随着港地成熟投资者的进入,内地资本市场的价格发现功能将逐步完善,纠正因散户过多而导致的定价体系扭曲,有利于降低股市波动率(钟覃琳和陆正飞(2018)、钟凯等(2018))、减少羊群效应等投资异象,增强资本市场有效性。而更为公允的股权定价能够倒逼现阶段治理不完善、信息披露有缺陷的上市公司發现自身问题,加快内部监督与激励机制的建设,提升资本市场中的标的质量。

二、文献综述

(一)沪港通

近一年多来,有关沪港通的文献不断涌现:

1.资本市场方面,现有文献主要关注定价效率、波动率、风险溢出与联动性这几个维度。钟覃琳和陆正飞(2018)以2012——2015年沪市A股数据研究发现资本市场开放有助于提升股价信息含量,降低股价同步性,可能的影响路径是知情交易(直接)与优化公司治理机制(间接)。钟凯等(2018)发现沪港通能降低标的范围内的股价异质性波动,且在活跃成交股中表现更为显著,其可能的中介是企业的信息披露质量。师倩和侯德帅(2019) 以2007——2016年沪市A股数据研究发现沪港通通过强化监管有效降低了标的股票的股价崩盘风险。连立帅等(2019)发现沪深港通会提高非财务信息定价的敏感性。冯永琦等(2016)、蔡彤彤等(2015)分别就沪港两市联动及沪港美三市联动进行了探讨。

2.企业经营方面,现有文献主要关注投资方向及投资效率、技术创新、违规行为、现金股利与业绩波动性这几个维度。连立帅等(2019)发现沪深港通能通过提高非财务信息定价的敏感性进而影响企业投资,增强股价对企业投资的引导作用。该效应只显著存在于国企以及信息透明度低、代理成本高、国际化程度高的企业中。陈运森和黄健峤(2019)同样发现沪港通促进标的公司投资效率的提高,进而影响公司业绩,且该影响主要体现在信息环境不透明、治理水平低的公司,主要影响渠道为分析师预测准确度的增加。王敬勇等(2019)梳理了沪港通作用于R&D的机制,即通过直接市场交易和间接提高公司治理水平两种方式影响股价信息含量,再通过股价波动的反馈效应与融资机制影响企业R&D决策。丰若杨和温军(2019)以2010——2016年A股国有上市公司数据研究发现沪港通通过缓解企业面临的融资约束与股票流动性提升了国有企业的技术创新水平。邹洋等(2019)则关注了企业的违规行为,以2007——2017年沪市A股数据研究发现沪港通通过改善信息环境或优化治理结构,提升企业违规成本,减少企业违规行为。陈运森等(2019)发现沪港通有利于提升现金股利支付水平,且互补效应存在于规模小、非国有、股权制衡度低及两职合一的企业。赵西卜等(2019)以2014——2016年沪市A股数据研究发现沪港通降低了公司业绩波动性,且该现象在股权集中度较高的公司中更为明显。

(二)会计信息质量

会计信息质量的相关文献数量较多,主要涉及公司治理与内部控制、融资约束、机构投资者和分析师关注等多个方面。

1.公司治理与内部控制。公司治理与会计信息质量的研究起步较早,刘立国和杜莹(2003)发现法人股比例、执行董事比例、监事会规模、内部人控制度与财务舞弊的可能性呈正相关,流通股比例与之呈负相关。薛祖云和黄彤(2004)发现董监事会会议频率、持股董监事的数量和比例、独立董事数量、监事会规模等与公司会计信息质量显著相关。刘启亮等(2013)采用盈余管理和财务重述衡量会计信息质量,研究发现公司内控质量与会计信息质量正相关,但提升作用受制于内部高管的权力配置结构。

2.融资约束。张金鑫和王逸(2013)发现会计稳健性的提高总体上有助于缓解公司的融资约束,且采用Granger因果检验法首次得到了条件稳健性是对公司融资约束事后反应的实证依据。郭琦和罗斌元(2013)发现当公司受融资约束时,提升会计信息质量能够有效促进投资效率的提高,但其对改进非效率投资的作用有限。郭桂花等(2014)以2001——2011年的上市公司数据为样本,研究发现提高上市公司对外披露的会计信息质量、加快市场化进程建设均可缓解企业面临的融资约束状况,它们呈现相互替代的关系,且该关系在国有控股公司中的表现更为显著。

3.机构投资者。杨海燕等(2012)以2006——2009年深市A股数据为机构投资者对企业会计信息质量的影响提供了直接证据。研究发现机构投资者总体持股降低了财务报告可靠性,但提升了信息披露透明度。从结构上说,社保基金、证券投资基金、保险公司和QFII等持股对财报可靠性无影响,但能提高信息披露透明度;一般法人持股降低财报可靠性(加大公司的向下盈余管理),但对信息披露透明度无影响;信托公司持股则是对两项均无影响。

4.分析师关注。张子健(2013)以2007——2011年我国沪深两市A股数据,研究发现会计稳健性的提升有助于缩小证券分析师的分歧度与盈利预测偏差,同时还能弱化证券分析师盈利预测的乐观倾向。陈艳等(2015)以2009——2014年的沪深两市A股数据,研究发现会计信息质量、分析师预测准确性越高,IPO股价的信息含量越高。

在八大会计信息质量要求中,可靠性位居首位。在资本市场逐步开放的过程中,只有保障与国际接轨的企业会计信息质量、切实降低信息不对称,外资才会真正有所投资,发挥外部定价、治理与监督的作用。倘若资本市场开放能够有效改善企业会计信息质量,监管层也应利用该契机对A股上市公司进行系统性整改。本文拟从资本市场开放对企业会计信息质量影响的角度,对现有文献进行丰富与补充。

三、研究假设

港地投资者的引入,一方面可能由于投资经验丰富、机构投资者比例较高,及时发挥外部定价、治理与监督作用,倒逼企业提升会计信息质量;另一方面Mark Grinblatt and MattiKeloharju(2001)探讨了地理距离、语言文化差异对持股与交易行为的影响,内地企业可能认为港地投资者对运营状况不甚了解,出现更多的财务舞弊现象。依据邹洋等(2019),沪港通通过改善信息环境或优化治理结构,提升企业违规成本,减少企业违规行为。该结论与会计信息质量紧密相关,本质上说会计信息质量的下降也是企业在信息披露层面的违规行为。因此本文提出假设1:

H1:纳入沪港通交易范围的标的相较于其他公司,會计信息质量有显著提升。

除此之外,由于公司治理与内部控制、融资约束、机构投资者和分析师关注等多个方面均会影响企业会计信息质量,预计沪港通纳入标的本身便是A+H股的,其影响程度也会有所差异,提出假设2~6:

H2:标的是否为A+H股会对沪港通提升企业会计信息质量产生调节效应。

H3:融资约束会对沪港通提升企业会计信息质量产生调节效应。

H4:公司治理状况会对沪港通提升企业会计信息质量产生调节效应。

H5:机构投资者持股比例会对沪港通提升企业会计信息质量产生调节效应。

H6:分析师关注程度会对沪港通提升企业会计信息质量产生调节效应。

四、研究设计

(一)模型构建

本文构建如下的双重差分模型进行沪港通对企业会计信息质量影响的主检验,以验证假设1:

将上述8个变量进行标准化并按公司汇总,最终得出公司治理状况的打分,即公司治理变量(表1)。

5.机构投资者变量:本文以典型金融机构(基金、券商、券商理财产品、保险公司、社保基金、企业年金、信托公司、财务公司)、QFII以及其他机构投资者的持股比例(FinIns、QFIIIns、OthIns)之和作为机构投资者变量(TotIns),按公司及年度汇总。

6.分析师关注变量:本文以公司被分析师关注度(Ana)以及被研报关注度(Rep)作为分析师关注变量,按公司及年度汇总。

7.控制变量:本文所涉及的控制变量如表2所示1:

(三)数据来源与样本选择

本文数据除机构投资者变量来自RESSET数据库外,其余变量均来自CSMAR数据库。由于继沪港通之后,深港通于2016年12月5日正式开通,2016年后的样本存在政策效应不纯的问题,因此研究样本选择2010—2016年沪深两市A 股上市公司。

本文的数据筛选程序如下:剔除金融行业上市公司,剔除其他数据缺失样本;对连续型变量进行1%的缩尾(winsorize)处理。

五、实证结果

(一)描述性统计

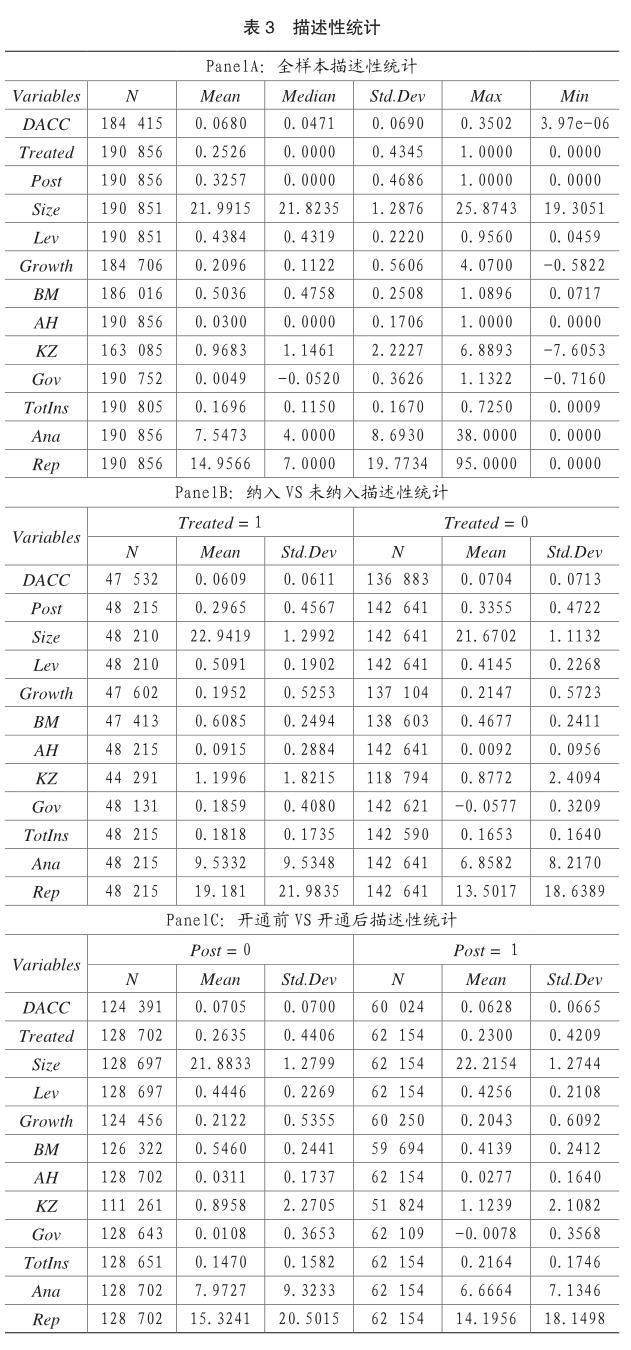

表3列示了本文相关变量的描述性统计结果。Panel A列示了全样本的描述性统计结果,Panel B列示了是否纳入沪港通标的各变量的描述性统计对比,Panel C列示了沪港通开通时点前后各变量的描述性统计对比。我们发现2010——2016年样本内上市公司操纵性应计盈余约占资产总额的6.80%,存在一定程度的盈余操纵,且纳入的相较于未纳入的、开通后相较于开通前,其DACC的均值与波动性均有所下降(0.0609<0.0704、0.0628<0.0705、0.0611<0.0713、0.0665<0.0700)。

(二)均值t检验

本文依照是否纳入标的(Treated)、开通前后(Post)、公司规模(Size)、资产负债率(Lev)、成长性(Growth)、账面市值比(BM)、是否为A+H股上市(AH)、融资约束(KZ)、公司治理(Gov)、机构投资者(TotIns)、被分析师关注度(Ana)、被研报关注度(Rep)(连续变量以中位数为界),对会计信息质量(DACC)进行分组的均值差异t检验,为后续回归分析必要性做出初步判断。结果发现,除机构投资者变量外,其余自变量、控制变量、调节变量均对DACC有显著区分,即纳入标的、开通后、大规模、低杠杆、低成长性、高BM、本身为A+H股、低融资约束、优良的公司治理、高分析师关注度都能有效降低DACC,提升企业会计信息质量。

(三)回归分析

表5列示了本文的主检验,即假设1的回归分析结果,其中第(1)列未控制行业与时间,第(2)列控制了行业与月度,第(3)列控制了行业与年度,第(4)列对控制变量进行了微调。由第(2)列Treated×Post前的回归系数结果可知,沪港通这一政策平均显著降低了企业资产总额0.12%的操纵性应计盈余(5%显著性水平下显著),有效提升了企业会计信息質量,支持假设1。

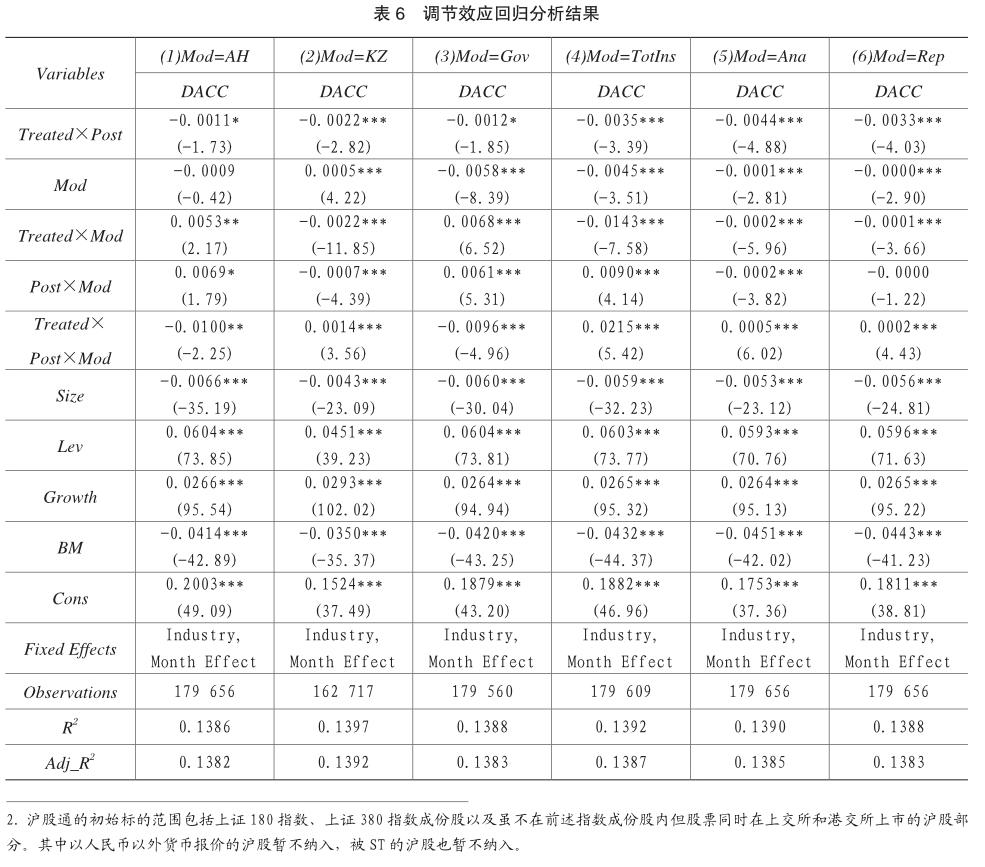

主检验的实证结果表明沪港通这一资本市场开放举措能够提升企业会计信息质量,但其在不同条件下的效应强弱仍值得探讨。表6列示了调节效应,即假设2~6的回归分析结果。由各调节变量的Treated×Post×Mod前回归系数结果可知,各调节变量对于沪港通提升企业会计信息质量均具调节效应,其中AH与公司治理变量为互补效应,即原先为A+H股和公司治理状况较好的公司,沪港通对会计信息质量的提升效果越强;融资约束、机构投资者与分析师关注度为调节效应,即融资约束较大、机构投资者持股比例较高、分析师与研报较为关注的公司,沪港通对会计信息质量的提升效果越弱(分析师关注的调节效果微弱)。

六、稳健性检验

(一)自选择性检验(Heckman两阶段模型)

依据Heckman et al.(1979),Heckman两阶段模型是实证研究中解决样本自选择性问题的主要方法。就本文研究的实际问题而言,我们想研究沪港通对于企业会计信息质量的影响,尽管企业会计信息质量可以实际观测和计算,但我们无法知晓政策制定者当初在选择沪港通股票范围2时是否就已考虑到企业的财务及市场表现,甚至就是企业会计信息质量这一因素?倘若真是如此,被选择的样本都无法代表总体,政策效应的检验也将失效。

Heckman两阶段模型的第一阶段是“选择方程”,即使用经典的Probit模型或Logit模型度量某一个或几个因素对某一虚拟变量取“1”的可能性的影响,得出事件的发生概率(逆米尔斯比率)。第二阶段则是在原主检验中加入该发生概率重新进行回归,修正自选择行为。若逆米尔斯比率前系数显著,表明自选择问题真实存在。此时若主检验仍然显著,则自选择问题不干扰结论的成立。

本文所构建的Heckman两阶段模型如下:

第一阶段:分析沪港通选择股票纳入范围时是否考虑企业的财务及市场表现,甚至企业会计信息质量本身。

表7列示了Heckman两阶段模型的回归分析结果。Lambdai前系数1%显著性水平下显著,表明沪港通对企业会计信息质量的影响确实存在自选择性问题。在此基础上,Treated×Post前的回归系数依旧显著为负(5%显著性水平下显著),且系数值较主检验有明显增大,表明自选择性问题使得我们低估了沪港通对于企业会计信息质量的提升程度。

(二)变量度量变更

依据Jones(1991)、Dechow et al.(2001),本文的因变量DACC的度量方法还可替换成Jones模型(DACC_ J)与修正的Jones模型(DACC_D)。结果发现,Treated×Post前的回归系数结果均在1%显著性水平下显著,主检验较为稳健(见表8)。

(三) 调节分组检验

检验调节效应既可以使用三交乘模型,也可以使用分组检验的方法,且分组检验的结果具备更高的稳定性。本文基于似无相关模型SUR进行分组回归的系数差异显著性检验。结果发现,公司治理变量在分组检验时,系数差异性不显著,调节效应不稳定。AH及机构投资者变量的系数差异性在1%显著性水平下显著(见表9)。

七、结论

本文基于双重差分模型探讨了沪港通这一互联互通机制的建立对上市公司会计信息质量的影响。研究发现沪港通平均显著降低了企业资产总额0.12%的操纵性应计盈余,有效提升了企业会计信息质量。且在后续的自选择性及变量变更的稳健性检验中,发现该效应有被低估的可能。进一步分析其他公司财务及市场变量的调节效应,发现AH与公司治理变量呈现互补效应,即原先为A+H股和公司治理状况较好的公司,沪港通对会计信息质量的提升效果越强(公司治理的调节效果在分组检验时不稳健);融资约束、机构投资者与分析师关注度为调节效应,即融资约束较大、机构投资者持股比例较高、分析师与研报较为关注的公司,沪港通对会计信息质量的提升效果越弱(分析师关注的调节效果微弱)。本文研究表明资本市场对外开放能够倒逼现阶段治理不完善、信息披露有缺陷的上市公司发现自身问题,加快内部监督与激励机制的建设,提升资本市场中的标的质量。同时为同为互联互通机制的深港通、沪伦通的推行提供一定的经验借鉴。

主要参考文献:

[1]陈艳,梁烁,于洪鉴.会计信息质量、分析师预测与IPO股价信息含量[J].宏观经济研究,2015年第11期(P131-141).

[2]陈运森,黄健峤.股票市场开放与企业投资效率—基于“沪港通”的准自然实验[J].金融研究,2019年第8期(P151-170).

[3]师倩,高雅妮.“沪港通”机制能够降低企业盈余管理吗?[J].国际商务财会,2018(10)(75-82).

[4]丰若杨,温军.沪港通会促进我国国有企业技术创新吗?[J].产业经济研究,2019年第4期(P88-100).

[5]郭桂花,池玉莲,宋晴.市场化进程、会计信息质量与融资约束的相关性分析—基于最终控制人的视角[J].审计与经济研究,2014年第1期(P68-76,P85).

[6]郭琦,罗斌元.融资约束、会计信息质量与投资效率[N].中南财经政法大学学报,2013年第1期(P102-109).

[7]姜付秀,黄磊,张敏.产品市场竞争、公司治理与代理成本[J].世界经济,2009年第10期(P46-59).

[8]连立帅,朱松,陈关亭.资本市场开放、非财务信息定价与企业投资—基于沪深港通交易制度的经验证据[J].管理世界,2019年第8期(P136-154).

[9]连立帅,朱松,陈超.资本市场开放与股价对企业投资的引导作用:基于沪港通交易制度的经验证据[J].中国工业经济,2019年第3期(P100-118).

[10]刘立国,杜莹.公司治理与会计信息质量关系的实证研究[J].会计研究,2003年第2期(P28-37).

[11]劉启亮,罗乐,张雅曼,陈汉文.高管集权、内部控制与会计信息质量[J].南开管理评论,2013年第1期(P15-23).

[12]罗文波.金融结构深化、适度市场规模与最优经济增长——基于资本形成动态博弈路径的理论分析与经验证据[J].南开经济研究,2010年第2期(P98-116).

[13]师倩,侯德帅.“沪港通”机制与股价崩盘风险[J].财经理论研究,2019年第1期(P52-65).

[14]钟覃琳,陆正飞.资本市场开放能提高股价信息含量吗?——基于“沪港通”效应的实证检验[J].管理世界,2018年第1期(P169-179).

[15]薛祖云,黄彤.董事会、监事会制度特征与会计信息质量——来自中国资本市场的经验分析[J].财经理论与实践,2004年第4期(P84-89).

[16]杨海燕,韦德,洪孙健.机构投资者持股能提高上市公司会计信息质量吗?——兼论不同类型机构投资者的差异[J].会计研究,2012年第9期(P16-23,P96).

[17]张金鑫,王逸.会计稳健性与公司融资约束—基于两类稳健性视角的研究[J].会计研究,2013年第9期(P44-50,P96).

[18]张子健.会计稳健性对证券分析师盈利预测的影响分析[N].中南财经政法大学学报,2013年第3期(P121-128)

[19]赵西卜,杨丹,邵贞棋.境外投资者引入会影响公司业绩波动性吗?——基于沪港通的双重差分检验[J].财务研究,2019年第1期(P43-53).

[20]钟凯,孙昌玲,王永妍,王化成.资本市场对外开放与股价异质性波动——来自“沪港通”的经验证据[J].金融研究,2018年第7期(P174-192).

[21]邹洋,张瑞君,孟庆斌,侯德帅.资本市场开放能抑制上市公司违规吗?——来自“沪港通”的经验证据[J].中国软科学,2019年第8期(P120-134).

[22]Atje,Raymond and Boyan Jovanovic,1993,“Stock Markets and Development”[J].European Economic Review,37(2-3,April): 632-640.

[23]C.Mayer,1988,“New Issues in Corporate Finance”[J].European Economic Review,32:1167-1189.[ 2 4 ] D e c h o w , P . M . , S l o a n , R . G . , S w e e n e y , A . P.,1995,“Detecting Earnings Management”[J]. Accounting Review,70(2):193-225.

[25]Heckman and J.,1979,“Sample Selection Bias as A Specification Error”[J].Econometrica,47: 153-161;

[26]Jones,Jennifer,J.,1991,“Earnings Management during Import Relief Investigations”[J].Journal of Accounting Research,29(2):193-228.

[27]Kaplan,S.,Zingales,L.,1997,“Do InvestmentCash Flow Sensitivities Provide Useful Measures of Financing Constraints ”[J].Quarterly Journal of Economics,112(1):169-215.

[ 2 8 ] K o t h a r i , S . P . , L e o n e , A . J . , W a s l e y , C . E.,2005,“Performance Matched Discretionary Accrual Measures[J].Journal of Accounting&Economi cs,39(1):163-197.

[29]Mark Grinblatt and MattiKeloharju,2001,“How Distance,Language and Culture Influence Stockholdings and Trades”[J].Journal of Finance,Vol.56,No.3(Jun):1053-1073.