电动车2019策略(下):下游百舸争流静待格局清晰

2019-01-23本刊研究员韦顺

本刊研究员韦顺

前面几期杂志已经阐明了上游资源和中游“三电”2019年的投资逻辑,本文将完成最后一块下游整车和充电桩环节的梳理。

回顾2018年,电动车全年产销再度超预期,乘用车需求端逐渐从政策扶持向市场驱动转变,产品升级趋势明显。下游另一块领域充电桩表现也颇为出色,数量全年同比增长77%,车桩比提升至3∶1,规模和利用率都在逐步提升。

展望2019年,双积分政策实施以及欧洲WLTP排放标准落地,全年电动车可能维持超预期增长。但随着对外开放力度加大以及跨国车企全面布局新能源车,19年国内传统燃油车企将进入全球化竞争阶段,补贴退坡以及原燃油车生产业务将制约其成长。而充电桩今年有冲量的预期,但整体规模和利用率都很低,企业处于普遍亏损状态。整体而言,我对2019年整车和充电桩的投资观点是,不妨再等等,静待格局清晰。

2018电动车产销超预期

根据中汽协的数据,2018年国内新能源汽车产量为127万辆,同比增长69%,其中纯电动乘用车为79.2万辆,同比为65.5%,插混乘用车产量为27.8万辆,同比增长143.3%,纯电商用车为19.4万辆,同比增长3%,插混商用车为0.6万量,同比减少58%。可以看出,此前市场预期产销数据会在100万-120万辆之间,但最终数据出来却大超预期,而乘用车依然扮演增量贡献者的角色。

2018年电动车市场最大的亮点就是乘用车车型升级。2017年A00级车型占比为67%,但是2018年前11月占比下降至51%,主要原因可能与低续航里程补贴取消有关。与之相反,同期A0级车则由7%提升至15%,A级车由23%提升至32%,A0级车主要依靠纯电动车销量拉动,而A级车大幅上升主要与插混爆款车有关,A级爆款车型前五名中仅有比亚迪E5是纯电动,剩余全部为插混,前十名中有6款为插电混动。两项数据也显示出,电动车的需求正从政策拉动向市场需求驱动转变。

充电桩方面,根据充电联盟官方数据显示,2018年国内新增充电基础设施33.1万台,同比增加36.8%,全年全国累计充电设施77.7万台,同比大幅增长74.2%,对应261万辆的新能源汽车保有量,车桩比提升至3∶1左右。

整车进入全球化竞争阶段

商用车已经进入存量市场,而且基本上是各地政府主导,未来的最大看点就是各地存量替换进程以及海外拓展的力度,而专用车基数和体量都比较小,对整体格局影响不大。所以2019年电动车下游我们只需要看两个领域,一个是乘用车,另一个是充电桩。

乘用车方面,尽管去年产业数据表现出色,但未来下游新能源乘用车企还会面临不确定性,2019年可能会是喜忧参半的一年。

喜的是,1)双积分政策实施,叠加欧洲WLTP汽车排放测试新标准出台,电动车明年产销数据可能会持续超预期。市场目前一致预期明年新能源汽车产销会达到160万台左右,同比增长25%,增量大概在35万左右。我认为这个数据过于保守,举个例子,单单国内两大新能源车企比亚迪和北汽蓝谷,明年的销售目标分别在40万台和22万台,二者增加数量就已接近30万台。

2)市场真实需求会延续。2018年我看到了整个产销结构向A0级以上车型的转变,这是好的现象。2019年我判断趋势会延续,一方面,补贴退坡对低续航里程、低价格的A00级车型杀伤力更大,相比之下,A0级车型在价格和续航里程方面性价比更高。另一方面,插电混动由于可以与纯电动享受一样的路权和车牌优势,同时解决了纯电动车理财焦虑问题,这类型车成为2018年A级车上量的绝对主力,混动销售最佳的前5款车型中仅有一款为纯电动。

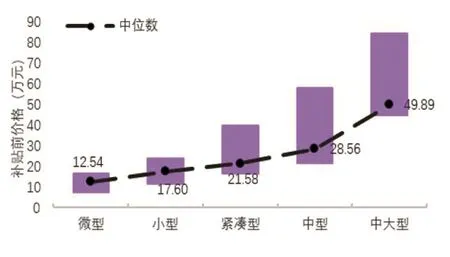

忧的是,1)电动车产业进入全球化竞争阶段。2019年国家加快对外开放进程背景下,越来越多的海外车企将进入国内竞争。竞争主要在两方面,一是价格,目前国内中型车和中大型电动车价格带的中位数在28.5万和50万附近,与特斯拉model 3部分重叠,补贴若整体下降50%,性价比肯定会受影响。以能量密度为例,2017年特斯拉的电池系统能量密度已经达到200WH,2019年即便国内补贴设置180WH为1.1倍补贴指标,也难以达到2017年特斯拉的电池水平。

2)海外主流整车厂新车型新平台发布,原来海外除了日产和通用外,大众、宝马、奔驰等大厂以插电混动作为试点车,2019年后这些整车企业将陆续投放新纯电动车车型,同时也瞄准了国内股比开放的时机,今年开始加强本土化布局。而反观国内传统燃油车企,在我看来,这些企业生产新能源汽车无非是左右手互博,新能源汽车爆款车型的出现无法掩盖传统燃油车销量下滑,比亚迪即便明年40万量的电动车产销目标,可能也只是燃油车与电动车占比对半分而已。

图:电动车各级别车型价格带一览

充电桩规模上量可期

充电桩方面,这两年政策扶持的力度有所倾斜,充电桩数量的提升很明显,但与2020年480万台的保有量仍有很大差距,2019年行业有冲量的预期。

充电桩这个行业涉及到“车、桩、地、网、电”五个细分领域,盈利模式不清晰,亏损周期长,设备利用率偏低,这是行业痛点,回头去看A股中做充电设备或者运营的标的,要么营收占比很低,要么充电业务没有盈利。

欣喜的是,国内充电网络市占率排名第一的特锐德公告称2018年充电业务能实现盈亏平衡,据中信证券测算,前11月公司的充电桩利用率仅有7.7%。即便12月份充电量继续大幅上涨,利用率也能以超过10%。所以需要看到,这个行业盈亏平衡点对应的产能利用率很低,一旦规模和利用率上来后,后续盈利空间会很大,而且会形成持续稳定的现金流。

综上,2019年下游竞争格局还没有稳定,适合做右侧交易,不妨再观察一年,看哪家跑出来后再去投也不迟。