开年大反弹,汇率怎么看?

2019-01-23海通证券姜超

海通证券 姜超

利率水平是影响汇率波动的重要因素之一,反映了利率平价,其背后是经济基本面的差异和货币政策的变化。利率很大程度上可以解释中美即期汇率的变动趋势。

国际收支刻画了本币与外币相对的需求,非储备金融账户变动与资本流动有关,经常账户则主要与贸易有关,贸易顺差带来外储积累,有助于支撑汇率,而贸易逆差对应着消耗外储。长期来看,货币超发程度也影响汇率,本质上决定货币长期价值的,是货币增速与经济增长的相对关系,因而汇率的长期趋势其实反映了经济增长的潜力。

2018年人民币是如何贬值的?

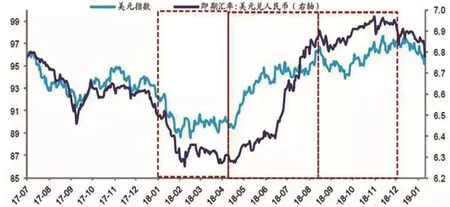

回顾2018年的汇率表现,人民币汇率大体趋势与美元指数有着很强的关联。2018年美元的相对强弱很大程度上决定了人民币是弱势还是强势,两者的表现大致可以分为三个阶段:首先是2018年初美元指数经历前期下跌后低位盘整,人民币汇率相应呈现出偏强的走势;其次在2018年二季度,美元指数大幅反弹,人民币贬值压力逐渐上升,最终在三季度出现了一波明显的贬值;最后,到四季度美元指数从持续上行变为高位震荡,而人民币汇率也相应维持在6.9左右弱势震荡。

这背后一方面有美国经济复苏超预期、通胀加速上行,加息预期上升的原因,另一方面也与国内经济下行压力逐渐凸显,货币政策边际放松有关。

其次,中美贸易摩擦也对2018年的人民币汇率产生了较大影响。人民币汇率的形成机制参考的是一篮子货币,从一篮子汇率可以看到美元之外其他因素对人民币的影响。CFETS汇率指数的大幅走低始于2018年6月,主要的时间节点都与中美贸易摩擦有关:2018年6月15日美国宣布将对500亿美元商品加征关税的决定,CFETS汇率指数随即从97.85的高位拐头向下,随后7月美国宣布加税商品规模可能扩大到2000亿美元,人民币再度加速下跌。2018年6月中旬至8月中旬的两个月内,美元指数仅上升了1.4%,但CFETS汇率指数跌幅却高达5.2%,这其中既有国内经济增速放缓、下行压力逐渐凸显后,市场对前期人民币汇率偏强的修正,更有贸易战担忧下汇率的超跌。

最后,下半年央行也加强了对外汇市场顺周期行为的调控。央行在2018年二季度的货政报告中特别提到外汇市场“追涨杀跌”的顺周期行为和“羊群效应”,并在三季度开始采取了多项逆周期调节措施:包括8月提高远期售汇保证金率、重启逆周期因子、发行离岸央票等,并且频繁出面对向市场传递稳定汇率的讲话,一定程度上防止了汇率大幅贬值的自我强化。

2019年:开年大反弹,汇率怎么看?

进入2019年以来,央行实施了全面降准,货币政策宽松加码,但人民币汇率非但没有加深贬值,反而还出现了明显反弹,其中原因何在?未来走势又将如何?我们认为,今年人民币贬值压力将较2018年减轻,人民币汇率有望走稳,从弱势贬值走向双向波动。

美国加息尾声,外部约束减轻。可以看到,2018年美国经济强劲、美元持续走强,是影响人民币在内的新兴市场汇率的一个主要因素。但展望2019年,随着美国经济复苏拐点出现,加息尾声临近,这一影响有望减轻。2018年四季度以来,伴随着减税效应的减退、加息效果的传导,美国与制造业相关的耐用品新订单、与房地产相关的新屋销售增速都持续回落,这都暗示了本轮美国经济复苏的拐点很可能已经出现,而与此同时,美国通胀上行速度也开始放缓,因此2019年加息也会变慢。

图:美元指数及人民币汇率走势

今年以来人民币的大幅反弹很大程度上正与近期美元指数的回落有关。2018年12月议息会议如期加息,但同时也下调了2019年预期的加息次数,而美联储主席鲍威尔虽然在会后提及将按计划继续缩表,但在随后的几次讲话中,他又多次表态对加息有耐心,并且愿意倾听市场担忧,必要时也可以调整缩表计划,传递了偏鸽的信号。如果美联储最终在今年就结束了本轮加息,那么人民币的外部制约也就会随之减弱。

2019年中美之间的经济趋势大概率由2018年的分化变为同向,因而货币政策的分歧也会收敛,这将改善人民币的外部环境。2018年四季度开始,美债收益率见顶回落,未来中美经济周期将从分化逐渐变为同向,人民币的贬值压力较2018年将有所缓解。

贸易冲突暂缓,顺差影响可控。贸易问题给去年的人民币汇率带来了较大的波动,未来也仍会影响汇率走势。近期中美谈判传出积极信号,助推短期汇率反弹。而在扩大开放的背景下,中国未来增加进口又会压缩顺差,形成汇率的贬值压力,但我们认为这种压力也应该比较可控。贸易顺差缩窄对汇率的影响在于可能导致外储下降,中长期人民币汇率与外储之间也的确有着较深的关联,但从最近来看,随着央行对汇率波动幅度容忍的扩大和退出常态化干预,过去半年人民币明显贬值,但并未像2015年时那样导致外储的大幅流失。

并且需要厘清的是,扩大进口也并不必然会导致赚取顺差能力的丧失。支撑中国贸易顺差的是较低的加工成本、较强的制造能力以及较完整的配套产业,短期来看这些优势依然存在。而从中长期看,虽然增加进口短期会对顺差产生压力,但过去几十年的经验表明,扩大开放有利于提升国内效率、促使真正优秀的企业脱颖而出,对提高国内产业的竞争力并不是坏事,因而很难出现长期严重逆差、最终耗尽外储的结果。

此外,随着金融市场的进一步开放,资本对中国债市和股市的流入也都在加大。对于股市而言,当前A股估值和美国、日本、德国等主要股市的估值相比都更低,对QFII等外资存在较强吸引力,沪港通和深港通北向资金数据也显示,2016年底以来大多数月份都是成交净买入;而对于债市而言,境外机构也在持续增加配置,根据中债的统计,2018年末境外机构持有的债券规模较2017年末增加了约50%,在银行间债券市场的占比也上升到2.7%。汇率企稳有助于吸引资金流入,而金融市场开放和外资流入反过来又会增加对人民币的需求,有助于支撑汇率。