中国房地产市场及股票市场的互动机制研究

2019-01-15谢巧云缪超男王子龙邱士雷

吴 月 谢巧云 易 珺 缪超男 王子龙 邱士雷

(南京航空航天大学,江苏 南京 211100)

一、引言

在我国,房地产市场一直是宏观经济发展的有力推动因素,而股票市场则是国民经济走势的风向标。房、股两市由于投资者会根据收益率及风险状况不断调整投资组合而存在互动相关性。研究股票市场与房地产市场之间的互动机制,对我国的国民经济具有重要的现实意义。

目前,由于国外房股双市的发展已较为成熟,国外学者对于其二者的相互作用关系进行了较为广泛的研究。Tsoyu et al.(2011)使用协整分析及因果检验探究了亚洲六个国家或地区房股的相关性,得出房股两市在日本、中国大陆、香港及台湾地区均呈现协整关系,而在韩国和新加坡则相互独立[1]。Aye et al.(2013)则进行非参数协整测试,得出南非的房股市场具有双向因果作用[2],这与Okunev et al.(2000)得出的其二者无长期相关性的结论截然不同[3]。Haoyuan Ding et al.(2014)创新性地用分位数因果检验法探究发现,当二者的回归处于尾分位数区间的极端情况时,其相互影响更大[4]。

国内研究中,王柳元、贺菊花(2017)构建计量VAR模型发现房价和股价之间存在负相关关系,短期来看,股市对房市的影响较大;而长期来看,房市对股市的影响更为强烈[5]。李明彦(2009)进行实证分析得出:房、股两市之间在短期和长期内都存在较显著的相关性,房市对股市有很强的引导作用,而股市对房市的引导作用则相对较弱[6]。张明璇(2017)则指出股票市场为房地产市场的单向格兰杰原因,股价与房价正相关[7]。刘金全、解瑶姝(2016)研究得出房、股两市的相关性随着时间变化改变,且大部分时间内为正[8]。而林众(2012)根据预期效应、财富效应与替代效应的传递机制,得出结论:房市对股市的替代效应在短期内起主要作用并产生负相关关系,股市对房市的财富效应在短期内起主要作用并产生正相关关系[9]。

综观国内外关于房股相互作用的研究分析,受所选地区经济及政治政策及所用实证方法的影响,各国学者得出的结论也不尽相同,大部分学者认为房股两市间存在互动相关性,且房地产市场的波动对股市的影响更为显著。就此,本文将通过进一步的理论与实证研究,综合解析中国房股两市的互动现状。

二、房地产市场与股票市场互动机制的理论分析

(一)财富效应

我国狭窄的投资渠道集中于房地产市场与股市,所以当房地产价格发生变动时,房地产拥有者财富水平的变化会影响其投资决策,尤其是股票市场的投资。当房地产价格上涨时,房地产持有者财富增加,将增加其在股票市场的投资[10]。同理,股价的上涨也会相对抬高房价。

(二)信贷扩张机制

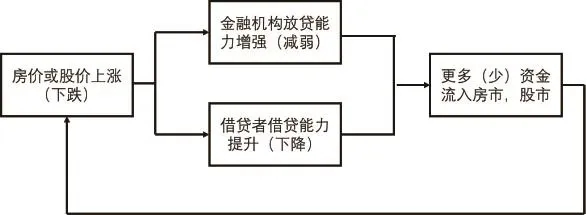

股票和房地产作为金融市场中最为普遍的信贷抵押物,其价值变动决定借贷者贷款能力大小,从而影响信贷市场。当房价或股价上涨时,借贷者融资贷款能力提升,从而拥有更多资金投资至房地产与股票市场,再推动股价和房价的上涨,导致其借贷能力进一步提升,引起信贷扩张。反之,若房价或股价下跌,将引起信贷紧缩,带来房地产、股票价格持续下跌的恶性循环。

图1 信贷扩张机制作用路径图

在信贷扩张机制作用下,房、股两市任何一方的价值变动,都可带动双方进入或共同上升或下跌的发展循环[11]。

(三)资产组合效应

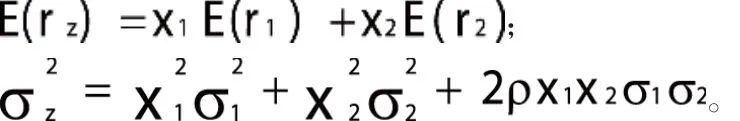

哈里马柯维茨比(Harry Markowitz)在其文章“资产选择”中提出了资产组合理论来强调收益最大化与风险控制并行的理念。本文用期望收益率代表收益率,用方差代表风险水平。假设有房地产A和股票B两种资产,两者在投资中所占的比例分别为X1和X2,X1+X2=1,期望收益率分别为E(r1)和E(r2),方差分别为σ21和σ22,ρ为资产A和B的相关系数。有:

投资组合Z的期望收益率及方差:

可以看出,z的收益率是由A和B的收益率及各自在投资中所占的比重决定的。z的风险受到相关系数ρ、房地产投资风险σ21和股票投资风险σ22及各自在投资组合中的比例x1,x2的影响。

投资者为实现收益最大化的目标,必然会增加其中收益率较高的一项投资并减少收益率较低的投资。由此,房地产和股票在投资者的资产组合中存在相互替代性。但当大量资产流入房地产或股票市场时,使得投资组合的收益与风险一并增加,投资者又将减少收益率较高但风险较大的资产投入[12]。由此,房地产市场和股票市场的相互替代性并不完全。

(四)模型构建及数据选取

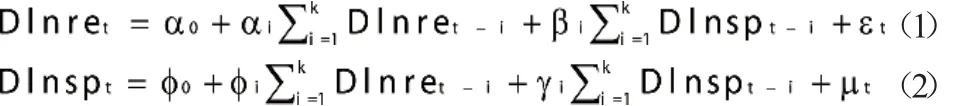

为定量研究房地产与股票市场之间的相互作用,本文采用双变量自回归模型作为研究工具,以上证综指(SP)代表股市财富的变动,而以商品房平均销售价格指数(RE)表示房地产财富变化,并对其进行了对数化处理,得到该模型的数学表达式是:

式中,μt,α0…αk,β0…βk,φ0…φk,γ0…γk是待估参数;εt,μt是随机扰动项。

本文选取了1995-2015年商品房平均销售价格指数(RE)及上证综指(SP)的年度数据以分别反映房地产市场与股市财富的变动,原始数据均来源于中国国家统计局官网和《中国统计年鉴》,通过相应的计算和修正,定义对数化处理后的数据为lnRE、lnSP。

三、房地产市场与股票市场互动机制的实证研究

(一)单位根检验

为检验所取时间序列是否为平稳数据,本文将采取检验法来进行单位根检验。其结果如下表:

表1 平稳性检验结果

由表1得,一次差分后Dlnre和Dlnsp在5%的临界值是平稳的。

(二)协整检验

协整检验验证各变量之间的长期关系。本文采用Engle-Granger两步法来进行协整检验:

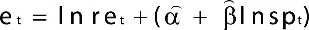

第一步,我们已经得出lnre和lnsp都是一阶单整序列,即lnre~I(1)lnsp~I.用OLS对其进行回归:

对其进行估计,得到残差

第二步,检验et的平稳性,其结果如表2所示。

表2 Johansen协整检验结果

由表2得,残差值et在1%的置信水平下,拒绝原假设,证明股价与房价并不存在长期的关系,两者间的关系十分复杂。

(三)双变量VAR自回归模型

双变量自回归模型常用于分析变量间的短期关系。由于该模型要求变量平稳,因此我们将使用一阶差分形式的Dlnre和Dlnsp建模,并根据SIC与SC准则选取了最优滞后期为2期进行回归,其结果如表3所示。

表3 双变量VAR自回归模型检验结果

由表3得,上证综合指数增长率主要受滞后期为两期的上证综合指数增长率Dlnsp(-2)与滞后期为一期和二期的商品房平均销售价格增长率Dlnre(-1)和Dlnre(-2)的影响。而上证指数增长率对商品房平均销售价格没有显著影响。

(四)脉冲效应

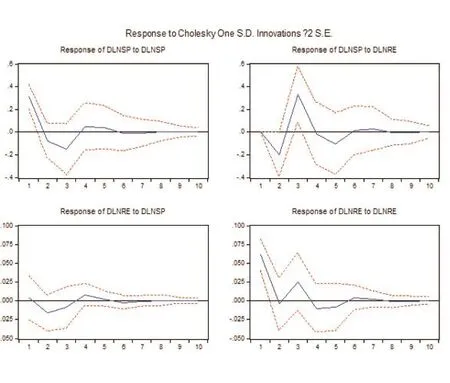

为了进一步探究房地产市场与股市相互间的影响关系与影响程度,我们将对其进行脉冲相应分析。其结果如图所示:

图3 脉冲响应分析图

由图3得,上证指数受到一个正的标准差冲击时,房价指数将立刻作出一个负向的回应,并在第四期时达到最大,这种由财富效应主导的正效应敏感系数很小,仅有0.0083。而上证指数对房价指数的变动的反应在第三期就达到最大,且这种由替代效应主导的负效应的影响程度较大达-0.067,且持续至第八期才逐渐趋于平稳。

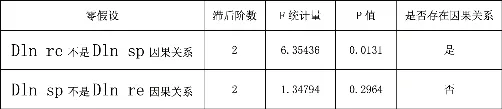

(五)Granger因果检验

对于不存在协整关系的两个一阶单整变量,需进行不改变因果关系的差分变换使之平稳后才可以进行格兰杰因果检验。因此我们选取进行一次差分的Dlnre和Dlnsp进行Granger因果检验。

表4 双变量VAR自回归模型检验结果

由表4得,当滞后阶数为2时,短期内商品房平均销售价格是上证指数增长率的格兰杰原因,而上证指数却不为商品房平均销售价格的格兰杰原因。

四、结论与政策建议

本文从财富效应、信贷扩张机制、资产组合效应三个方面展开理论分析,并根据1995年-2015年的年度数据样本,利用单位根检验,协整检验、双变量自回归模型、脉冲效应和格兰杰因果检验分析这几种计量方法,对房地产市场和股票市场的互动机制进行实证研究,得出如下结论:

(一)房地产与股票市场之间并不具备长期的协同关系

从预期效应角度分析,住房资产价值近年来持续攀升,投资者信心充足,而股市则易受宏观及微观因素扰动,走势不稳,难以使股民保持良好的预期;从替代效应角度分析,房产具有消费与投资双重属性,股市对房市的替代效应也难以稳定的发挥作用。

(二)短期来看,房地产市场对股票市场的影响程度更为显著

这主要是因为房市资产单位价值较高,资金流动性不足,无法对短期的市外波动迅速作出反应;而股市则因其特殊的即时买卖机制、较低的单价及投资者的投机心理而更易受到外界因素的扰动。

(三)股市受到自身的影响,且该影响的持续时间较长

对于股票市场来说,前期价格的高低以及浮动程度会对本期产生传导作用。说明目前我国股市参与者的盲目投资减少,开始根据历史数据进行理性投资。但由于股市前期趋势的延续性,股票市场受到冲击时的恢复能力有限,稳定性较弱。

根据以上三点结论,本文提出相应的政策建议如下:

第一,当宏观经济发展良好时,房市和股市应呈现互为支持、同步上升的情况。对房地产市场,应加快拓宽供应渠道,推行租购并举政策,稳定其供需状况。同时试行空置税替代房产税方法,以控制投机行为成本、提高房产的使用效率;对股票市场,要培养投资者以价值为导向的投资理念,减少非理性波动。同时要注重发挥股票市场自我调节的作用,深化改革其内在稳定机制,让市场逐步回归正轨。

第二,控制房市泡沫,构建繁荣稳定的股市新常态。一方面,政府可进一步出台关于推动住房租赁资产证券化的相关政策,提高住房租赁存量资金使用效率,以限制房地产市场的投资性;另一方面,可通过增强证券市场监管惩戒力度,优化公司上市资格判断标准,以控制市场投机行为,增强投资者信心,推进股市健康发展。

第三,继续进行我国股票市场改革,规范股票市场制度。构建股票市场质量动态监测体系,准确及时地掌握股市的发展情况,提高其稳定性;完善外资进入A股的途径,推进国际资本与中国市场的对接,逐步完善我国金融市场;适当提高上市门槛,保证上市公司质量,形成健康稳定的股市环境。