动漫企业的融资约束、“政策租”与知识创新绩效

2018-12-17,

,

(1.西北大学 a.艺术学院;b.经济管理学院,陕西 西安 710127;2.西北政法大学 经济学院,陕西 西安 710122)

一、引言

动漫产业是指以“创意”为核心,以动画、漫画为表现形式,包含动漫图书、报刊、电影、电视、音像制品、舞台剧以及基于现代信息传播技术手段的动漫新品种等动漫直接产品的开发、生产、出版、播出、演出与销售,还包含与动漫形象有关的服装、玩具、电子游戏等衍生产品的生产和经营的产业。目前,动漫产业处于起步与成长期,随着大量资金涌入,传统衍生品制造产业向动漫产业延伸,为动漫创作提供动力并且极大增加市场的供给。同时,根据国外动漫产业经验,动漫产业将逐渐趋于成人化,因此未来中国动漫市场基础将逐步扩大。可见,动漫产业的需求与供给都将保持高速增长,前景日趋明朗。

然而,中国动漫产业发展的短板十分明显。中国动漫产业快速发展,产值从“十五”期末不足100亿元,增长到“十一五”期末的470.84亿元,年均增长率超过30%。截至2014年底,中国动漫产业总产值已突破1 000亿元,较2013年的870.85亿元,增长率超过15%,高于全国文化产业增加值增长速度。2017年,中国动漫市场规模达1 500亿,日本、韩国动漫占60%,欧美动漫占29%,中国内地和港台地区原创动漫的比例仅有11%,近90%的收益流向海外,造成大量的资本流失。以2015年为例,动画电影有57部,共产出票房超44.08亿元。其中国产动画电影有43部,总票房超过20.54亿元人民币,平均票房为0.478亿,进口动画电影有14部,票房达23.54亿元人民币,平均票房达1.68亿,是国产电影的3.5倍,甚至带有中国元素的《花木兰》、《功夫熊猫》也被美国动漫公司搬上荧屏,并且取得了重大成功。

针对这一现状,很多学者作出解释,认为中国动漫产业缺乏竞争力的核心在于人才、技术、资本市场、政府政策等因素的不匹配。然而,细究来看,人才与技术是长期的积累过程,是市场要素配置的结果,而短期内能够对动漫产业起到推动作用,并形成长期的集聚作用的因素是资本市场与政府政策扶持,因此研究这两方面对动漫企业绩效的影响具有迫切的现实意义。因此,本文针对如何促进中国动漫产业快速发展的动漫企业融资与“政策租”对动漫企业创新绩效的影响进行研究,为动漫产业的迅速崛起,并形成长期的集聚能力提供理论支撑。

二、文献综述

随着动漫产业的快速崛起,有关动漫产业的文献研究相继出现,但大部分也只是定性的阐释和各经济主体发展模式的比较,研究对象较为中观和宏观,而真正从微观动漫企业的发展需求去研究融资约束和“政策租”对企业的影响还相对较少。

整理目前的研究文献,主要分为两个视角。一是公共政策扶持方面的研究。文化产业的成长不光需要市场化的机制,也需要政府的相关政策指引。政府在市场机制下作为无形的手可以对文化产业的意识形态、传播途径以及核心价值观进行引导,将文化产业发展成为与社会主义核心价值观相匹配的传播载体[1]。张玉峰指出中国的文化产品需求和地域划分相关,经济发展的不均衡使得各地文化产业的发展也存在差距,这就需要地方政府制定与其区域发展相适宜的税收政策以推动当地文化产业的发展[2]。黄学等以杭州动漫产业为例,从产业链视角出发,提出政府应根据企业对创新平台的个性化需求及所处的不同阶段提供产业政策,创造良性的制度环境[3]。然而,叶臻和王琼英研究发现各地政府的制度设计中都存在“圈地运动”式和硬件供给式的动漫产业集群发展倾向[4]。雷宏振和张敬博认为政府补贴将使集群企业知识创新水平下降,同时投入性政策将使集群逐步走向阻碍知识创新的“模仿模式”[5]。因此,政府在拓展动漫产业集群时应着眼于其行业特性,避免盲目跟风,使所制定的政策能有效推动动漫产业的良性发展。

另一方面,从动漫产业的融资视角来看。近年来,中国动漫产业在政策扶持和资本市场支持下取得了突破性的发展,然而由于知识产权保护法的缺失,使得相关版权等隐形资产的价值评估体系缺乏完善,导致动漫企业的融资渠道狭窄[6]。企业小规模和融资硬约束致使该类企业遭遇知识产权资本化困境,尤其是通过知识产权证券化缓解融资难问题在中国尚无成功先例[7],因此需要为动漫产业融资建立和完善有利于版权融资的相关法律法规与政策措施。李彬和于振冲借鉴日本动漫产业的发展经验,提出多渠道的投资模式、创新性的制作委员会融资与知识产权担保融资模式[8]。

上述研究为动漫产业的相关研究做出了突出贡献,但是仍存在两方面不足:一是上述研究主要以定性分析为主,阐述中国动漫产业的发展现状与瓶颈,缺乏严格的数理分析和定量分析;二是主要为宏观与中观的分析,缺乏微观对象研究,使得结论上存在分歧,且对微观企业的指导意义缺乏效力。针对中国动漫产业发展的迫切需求与目前研究的缺陷,本文对动漫企业的融资约束与“政策租”和知识创新绩效的关系从理论逻辑和实证逻辑上加以分析。

三、理论分析

由上所述,动漫企业属于知识密集型企业,其生产过程的主要投入要素为资本和知识,其中知识作为一种不同于劳动的特殊要素,主要有两大来源:知识外溢和自有知识创新。同时,动漫企业的收益并不是产品的一次性销售所得利润,而是分为几个阶段产生,且当期收益主要基于前几期的收益情况,只有当前几期的收益较高,动漫企业产品受到消费者的好评,才会引致其他环节收益的产生和增加。因此,基于动漫企业生产和收益的特殊性,同时为了研究的便利性,将企业的收益主要分为两大阶段:t期和t+1期,对传统C-D生产函数进行修正,将动漫企业的生产函数设为:

(1)

其中,Yit代表企业i在t期的产量,Hit代表企业i使用的共享知识的投入量,Kit代表资本要素投入,A与L的乘积代表人力资本的效率问题,因为动漫企业所需的劳动要素是具有知识或创意的创造型人才,是企业知识创新的主要源泉。v代表人力资本的质量。假设企业使用外溢的共享知识不存在边际成本,因此企业生产面临的主要成本是资本成本和人力资本的成本,则有:

min TCit=ritKit+witLit

(2)

求解以式(1)为约束条件的一阶条件:

(3)

(4)

由式(3)、式(4)可得动漫企业的产出函数为:

(5)

因此,企业在t期的利润为:

πt=ptYit-TCit

(6)

其中pt为动漫企业在第一期产品的价格。

“政策租”是指政府为了吸引相关企业,而采取一系列税收减免或补贴等优惠政策[9,13],但现实经济实践中,政府补贴并不是在一开始就给予的,而是根据企业的绩效进行发放的,因此不管是税收减免还是补贴,本文都视为企业利润的一部分,从而企业的总利润就变成了产品收益和“政策租”收益(F),即:π't=πt+F(πt)。设政府补贴占t期总利润的比例为μ,该比例不会超过企业获得的所有利润,即0<μ<1,于是有F=μπt'(0<μ<1)。目前,大部分的研究对动漫公司收益的研究停留在第t期阶段,即使有部分学者考虑到了t+1期,也只是增加了政府补贴,并未对动漫企业的价值衍生部分进行分析,而对于动漫企业而言,真正的利润高速增长期就是在第t+1期。经济实践表明t+1期的收益的产生及规模受第t期决定,只有当在第t期产品开发成功并获得绝对收益,下一期相关的衍生品才会出现获益的可能,否则产品开发失败。因此,t+1期的收益是π1的函数,不妨假设

(7)

在得到动漫企业的知识创新绩效与“政策租”的关系基础上,进一步考察动漫企业的融资约束问题。如前文所述,一方面,动漫企业属于创意性企业,大部分产品为创意的无形价值,基本上没有太多有形重资产,因此缺少债务融资的可抵押资产;另一方面,动漫企业知识创意产品投资具有较大的风险,进一步增加了企业的融资困难。融资约束的研究方法主要有三类:其一是Fazzari等提出的投资—现金流敏感度指标:融资约束越强,投资—现金流敏感度越高[10]。其二是Kaplan和Zingales基于系列财务指标综合加权的KZ指数[11]。其三是Whited和Wu基于动态结构估计方法的融资约束WW指数[12]。Whited和Wu研究发现WW指数方法更契合经济现实[13]。根据WW指数基本原理和上文分析,本文的基本逻辑如下:

设Vit代表企业i在t期的潜在价值,Dt、Dt+1为动漫企业每期的现金流,θ代表动漫企业面临的随机折现因子,根据一般财务理论,该企业的价值等于其未来期望现金流量折现值。这时,需要进行外部融资。当企业存在融资约束时,这一融资额度受到限制。该企业处于存在融资约束的环境中,选择适当的投资与融资水平使得企业的期望现金流折现值(企业价值)最大化。则企业的目标设定为:

maxVit=θDt+θ2Dt+1

(8)

s.tDit=π't-φ(Kit)-Iit+Bit+1-(1+rt)Bit

(9)

Kit=(1-δ)Kit-1+Iit

(10)

(11)

(12)

(13)

(14)

其中,φ(Kit)代表企业资本调整成本,Iit为资本的当期投资额,Sit和Bit分别代表股权融资与债权融资的额度,δ代表资本折旧率,γ代表企业的融资偏好,ρ代表替代弹性,φ代表杠杆率。

式(10)反映了资本积累方程,由于动漫公司缺少可抵押资产,债务融资的规模受到约束,式(13)反映了企业债务融资的上限约束,式(14)反应企业股权融资的下限约束。实际上,式(13)与(14)是相对概念,当债务融资受到约束时,企业必然会依赖于股权的融资渠道,两者反应了企业的融资约束条件。

求解一阶条件得到含有融资约束拉格朗日系数和政策租的非线性欧拉函数为:

(15)

(16)

(17)

式(15)表明,“政策租”的依赖性增加降低了动漫企业的有效边际产出,雷宏振和张敬博认为“政策租”可以减少集群企业的自有知识投入量[5]。由于动漫企业的知识共享性较强,有利于同行业企业的模仿创造,因此,动漫企业为了获取较高的“政策租”,无需通过增加知识创新绩效,而是通过模仿创造获取利润。

“政策租”存在经济环境下,动漫企业的“政策租”依赖性越强,为了追求该补贴,企业会持续以较低的知识创新意识和知识吸收意识追求产量利润而不追求高附加值利润率,最终导致区域落地动漫产业集群的整体知识创新绩效降低。根据WW指数的定义,融资约束(13)、(14)的拉格朗日函数λit,指数越大,动漫企业的融资约束越大。

在现实经济实践中,股权融资约束与债权融资约束具有显著的正相关性[14-15],因此一般考虑其中的一个。式(16)、(17)表明,企业的融资约束越大,动漫企业的“政策租”依赖性就越大,企业的利润率趋于降低。该结论与经济现实相符,实践中,动漫企业属于创意型前景价值企业,固定资产较少,即可抵押产品较少,同时动漫产业的投资风险相对较大,因此企业的债务融资和股权融资受到很大约束。企业的发展初始阶段,为了原始资本的积累,企业对“政策租”具有很高的依赖性,不得不将有限的资本投资于模仿型的生产过程,其附加值较低,从而导致企业甚至区域落地产业集群的知识创新绩效降低。

四、实证检验

(一)数据来源及指标构建

1.数据来源。本文的研究样本为2017年中国十大动漫企业的2011—2017年统计数据。十大动漫企业为:奥飞娱乐、星辉娱乐、美盛文化、小白龙、童石网络、蓝帽互动、金添动漫、智高文创、星原文化、梦之城。主要数据来源为“三文娱”统计报告、国泰君安数据库(CSMAR)。

2.指标构建。本文研究主要目标是融资约束与“政策租”对动漫企业的创新绩效的影响,根据动漫企业的特点构建如表1所示的指标框架。lnF表示“政策租”,数值越大,说明政府对企业提供的“政策租”越大;SOE、loan、AS分别表示股票融资收入、新增债务、有形资产比例,三个指标反应企业的融资能力。三个指标越小,表示企业的融资约束越大,指标值越大,表示企业面临的融资约束越小。同时,本文考虑到了其他的企业经营和财务指标状况和市场环境因素,并将这些指标视为控制变量。

表1 变量内涵及数据表

(二)实证检验

本文借鉴相关融资约束的研究文献(Asker等(2011)、喻坤等(2014)、邓可斌等(2014)),建立以下回归模型:

ROE=β0+β1lnF+β2SOE+β3loan+β4AS+

β5control+ε

本文首先对模型进行IPS检验,结果表明模型通过了协整检验。利用Hausman检验发现模型的固定效应优于随机效应及混合效应,因此本文采取了时间及行业固定效应模型对TFP-CAPM模型进行验证。为了考虑 模型的有效性问题,本文采用Newey-West标准差的广义最小二乘法(FGLS)有效解决变量的自相关、异方差性及扰动项存在的问题,并进一步利用广义矩阵估计(GMM)方法对实证结论进行稳健性检验。

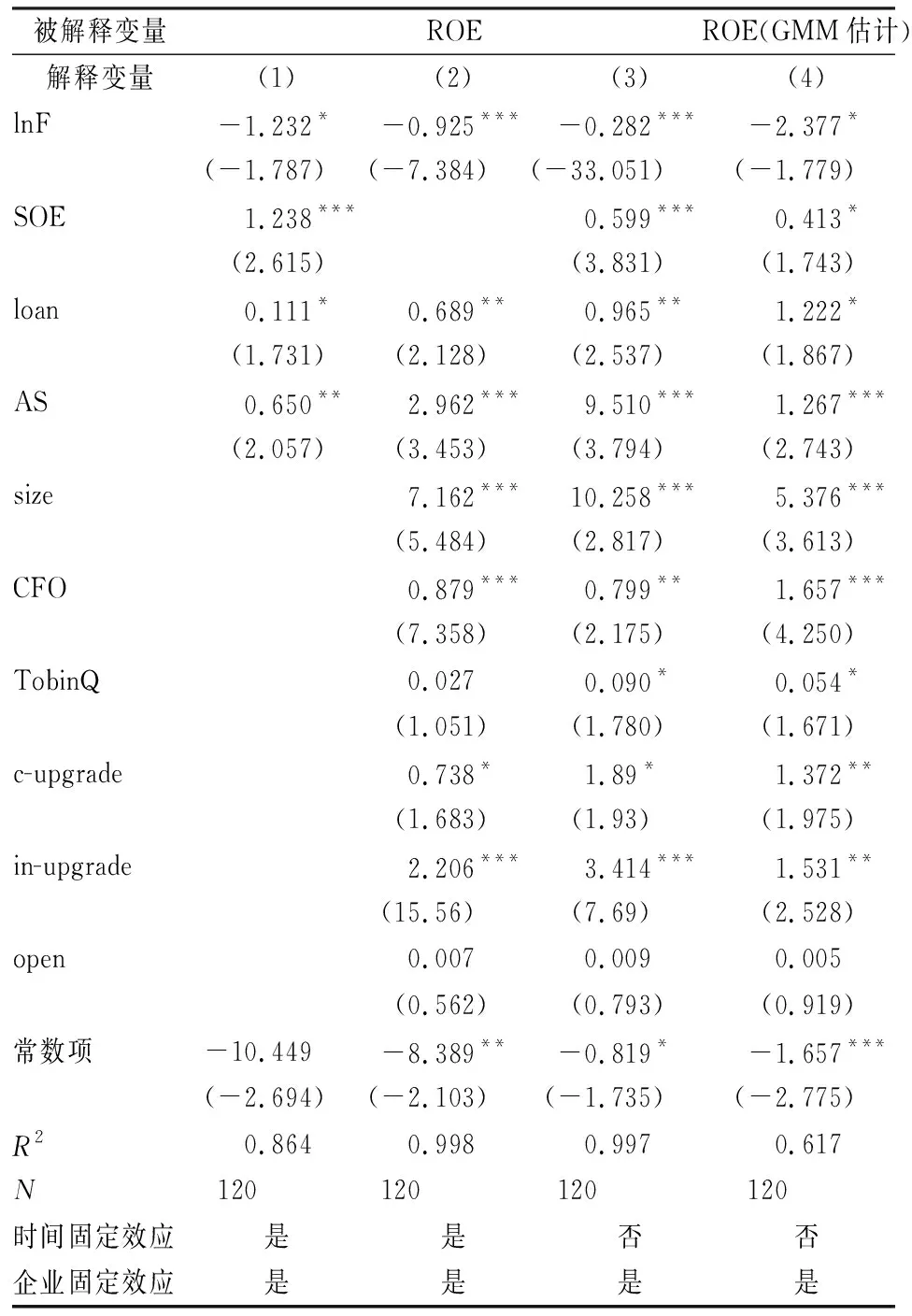

表2的实证结果中,“政策租”(lnF)的系数显著为负,表明动漫企业作为创意性研发企业,“政策租”的提升有利于促进企业更偏向于短期“政策租”的追求,抑制了企业的自有知识投入,从而降低了企业的净收益率的提升。模型(1)主要考察不存在其他因子影响的情况下,“政策租”、融资约束对企业绩效的影响,结果显示,企业融资能力增强,即融资约束下降显著提升企业的净收益率,促进企业自有知识创新的投入。模型(1)、(2)结果显示,债务融资约束对企业的净收益率抑制显著高于股权融资约束的效应。同时,模型(2)与模型(3)结果表明,企业规模、现金流、消费升级和产业升级都对企业的净收益率具有显著的正向作用,其中消费升级的增加使得消费者的市场需求更多元化,促进动漫产业市场的扩张,有利于企业收益的提升,产业升级可以有效的促进产业结构的优化,促进整体经济的创新能力和技术含量,引致动漫产业提升知识吸收和创新的质量及能力,从而促进企业的收益率。实证结果显示,托宾q值和市场的开放程度对企业收益的影响并不显著,主要原因在于中国动漫产业的企业规模较小,相关的资本市场还不健全,同时出口量较小,还达不到对企业产生影响的规模。总体而言,实证结果与理论分析的结果一致,同时,符合经济现实。

表2 计量结果及稳定性检验结果表

注:括号内数字为t值或z值;*,**,***分别表示置信显著性水平为10%,5%,1%。

为了保证实证结果的稳健性和准确性,本文采用广义矩阵估计方法对上述模型进行稳健性检验,结果与广义最小二乘法估计结果一致,表明模型(1)、(2)、(3)是合理恰当的,并具进一步验证了理论逻辑分析结论的正确性。

五、结论与建议

本文从微观对象出发研究动漫企业融资约束和“政策租”对知识创新绩效的影响,通过数理逻辑和实证检验研究,主要结论为:

第一,动漫企业“政策租”的依赖性加强,降低了企业的边际收益。由于动漫企业的知识共享性较强,有利于同行企业的模仿创造,因此动漫企业为了获取较高的“政策租”,无需通过增加知识创新绩效,而是通过模仿创造获取利润,最终导致区域落地动漫产业集群的整体知识创新绩效降低。

第二,动漫企业的融资约束抑制了企业知识创新投资,降低了企业的边际收益率。动漫企业属于创意型前景价值企业,固定资产较少,即可抵押产品较少,同时动漫产业的投资风险相对较大,因此企业的债务融资和股权融资受到很大约束。企业的发展初始阶段,为了原始资本的积累,企业对“政策租”具有很高的依赖性,不得不将有限的资本投资于模仿型的生产过程,其附加值较低,从而导致企业甚至区域落地产业集群的知识创新绩效降低。并且,债务融资约束比股权融资约束对企业绩效的抑制效应更大。

第三,企业规模、现金流、消费升级与产业升级都对企业的净收益率具有显著的正向作用。其中,消费升级的增加使得消费者的市场需求更多元化,促进动漫产业市场的扩张,有利于企业收益的提升。

综合以上结论,政府应该根据动漫产业的盈利模式和不同的发展阶段需求提供政策扶持。政府政策支持并不是仅仅吸引企业落地,而是保证企业落地的同时更好的形成以价值链为主线的产业集群,为落地企业提供更好的平台型服务和良好的制度环境,而不是以资本补贴的形式对落地企业进行“敲竹杠”。并且,政府需要建立和完善相关知识产权保障体系和价值评估体系。动漫企业融资约束的核心问题在于知识产权保护的缺失导致的价值评估不稳定,使得主要以创意产品为盈利手段的企业无法以公允的价值获取预期的融资规模。另外,金融机构应积极根据动漫企业发展的不同阶段创新不同的进入产品,为动漫企业提供多元化和多层次的融资渠道。

由于中国动漫企业的存续时间大部分都很短暂,且合并及倒闭的数量巨大,相关数据很难系统挖掘,本文只能选取存续时间、规模、业务等条件相对完善的企业作为样本,样本部分需要以后进一步扩大。