行为保险学系列(二十):偏离标准理论的保险定价行为及其解释(上)

2018-11-10郭振华上海对外经贸大学金融学院

郭振华 上海对外经贸大学金融学院

本文受国家自然科学基金面上项目(71173144)的资助。

郭振华,上海对外经贸大学金融学院保险系主任、教授,兼任中国保险学会理事、上海市保险学会常务理事。长期讲授《保险学》《保险公司经营管理》等课程,主持完成国家自然科学基金、教育部社科基金、上海社科基金项目各一项。

在标准保险经济学中,通常根据保险精算原理来阐述保险定价原理,保险价格(保费)等于纯保费(风险成本或期望赔付)与附加保费(管理费用和利润附加)之和。此外,标准经济学也会讨论保险的金融定价模型,包括保险的资本资产定价模型、保险的套利定价模型和现金流贴现定价模型。精算定价的基础是大数定律、中心极限定理和货币时间价值理论,实际上是基于成本的盈亏平衡定价,这正好也符合完全竞争市场状态下的保险定价,在市场均衡状态下,保费收入正好覆盖赔付、管理费用和资本成本,保险公司的经济利润为零。此外,在标准经济学中,还潜在地假定保险公司和保险产品是同质的。

现实远比标准理论要复杂得多,标准定价理论可能描述了保险公司的长期定价行为。从长期来看,保险公司的定价必然要覆盖成本,长期不能覆盖成本的公司必然倒闭或被兼并收购,而且在竞争压力下,完全竞争状态下的公司无法获得超额利润。但是,在短期内,保险公司的产品定价受到承保风险特征、公司资本、市场竞争压力、决策者心理、监管政策等因素的影响,其行为与标准经济学迥异。此外,新的小型保险公司与老的成熟型保险公司的定价方式往往存在巨大差异。

总结起来,偏离标准理论的保险公司定价行为至少包括:

第一,在短期内,为了追求保费规模或市场份额目标,保险公司可能会通过降价来获得保费超常增长,这将降低公司利润水平,导致资本无法获得市场水平的回报。

第二,对于达到大数定律,进而可以准确评估风险、风险成本明确已知的保险产品,如车险、意外伤害保险、定期寿险等,虽然成本是清晰的,但由于缺乏市场信誉和品牌,小公司只能通过降价销售来获得保费,亏损的窟窿只能由股东资本来弥补;反过来,大型成熟保险公司已经建立了自己的市场声誉和品牌,往往可以获得盈亏平衡定价之外的品牌溢价,获得高于市场平均水平的资本回报。

第三,对于无法达到大数定律或保险期限过长,进而无法准确评估风险、风险成本不明确的保险产品,如船舶保险、大型企业财产保险、货物运输保险、农业保险、长期人寿保险、长期重疾保险、年金保险等,保险公司无法准确评估未来赔付或保险负债,在未来成本不确定的情况下,保险公司只能选择赌博性定价,并通过再保来分散部分风险。只不过,对于同类业务,成熟型大公司的数据更多、更接近大数定律,其赌博程度要小一些;反过来,小公司的数据更少,离大数定律更远,其赌博程度要更大些。既然是赌博性定价,同一业务的市场报价差距就会非常大。

第四,对地震保险、洪水保险、恐怖袭击保险等承保巨灾风险的保险业务,不但无法满足大数定律,其巨灾损失还可能对保险公司甚至保险业的资本造成重大冲击,保险公司其实有些害怕。巨灾(接连)发生后,保险公司往往大幅度提升保险费率,甚至直接拒保新业务和不愿续保老业务;但随着时间流逝,保险公司会逐渐降价,直到下次巨灾的发生。

第五,公司管理层道德风险导致欺诈定价甚至形成庞氏骗局。由于任期制和追求升职等原因,为了获得保费增长并保证表面意义上的利润水平,保险公司或其业务部门甚至会故意低价承保,然后通过“做账”掩盖公司的未来赔付成本,导致欺诈性定价。甚至,公司在严重亏损的情况下,不是通过补充资本来满足偿付能力,而是通过“做账”和借新还旧”的手段形成庞氏骗局。

一、追求市场份额时的保险定价

1.保险公司为何要追求保费规模

由于学习曲线、规模经济、品牌认知等原因,大型保险公司通常可以获得不错的利润,其定价策略可以采取目标利润定价法,例如,某家财险公司可以将综合成本率达到7%作为年度经营目标。但是,除追求利润外,保险公司还会追求规模或市场份额,利润是“里子”,市场份额是“面子”,排名靠前的大型保险公司往往两者都想要。

保险公司之所以非常重视市场份额这个“面子”,原因包括:第一,利润其实是保费带来的结果,保险公司往往把保费收入作为上层目标,而把利润作为下层目标;第二,保险公司许多激励制度的设计,往往与保费收入而不是利润挂钩,如佣金、分支机构的费用支出等;第三,保险界和消费者都普遍认为,保费收入是衡量一家保险公司能力、形象和声望的尺度。

2.保费快速增长的定价策略及其后果

显然,为了提升市场份额,保险公司必须使自己的保费增长率高于行业平均保费增长率;为了提升保费收入排名,保险公司必须使自己的保费增长率高于排名相对靠前的竞争对手的保费增长率。降价几乎是追求短期内保费快速增长的必由之路,这也是国内一些大型保险公司在追求市场份额时的常见定价策略。

要实现上述增长目标,保险公司通常会采取如下策略:一是降低价格;二是放松承保条件;三是增加销售方面的投入。仔细分析,上述三个策略其实都是在降价。首先,放松承保条件其实就是把风险较高的业务用较低的价格进行承保,本质上是在降价;其次,增加销售方面的投入,最简单的方式就是提高中介渠道的手续费,这就意味着单位保费收入中扣除销售费用之后的收入降低了,本质上也是在降价。

从长期来看,保费收入增长与利润增长也许是一致的,保费收入增长会带来利润增长,但从短期来看,为追求市场份额提升或保费排名提升而采取上述降价策略,必然会提高单位保费收入的赔付成本,进而降低公司的承保利润或最终利润水平。

3.一个数字化案例

假定一家保险公司追求增长和利润。增长用保险业务数量或保单数量PN(Policy Number)来度量。保单数量PN与保单平均价格AP(Average Price)的乘积就是保费收入PI(Premium Income)。公司成本包括风险成本RC(Risk Cost)、固定营运成本FOC(Fixed Operating Cost)和变动营运成本VOC(Variable Operating Cost)。风险成本是保单数量PN与平均期望风险成本ARC(Average Risk Cost)的乘积。变动营运成本VOC包括手续费佣金、广告费、业务推动费等销售费用,这里将其视为保费收入的一个百分比,即变动营运成本率VOCR(Variable Operating Cost Rate)。

忽略保险准备金和公司净资产的投资收益,则期望利润EP(Expected Profit)等于保费收入PI与风险成本RC、固定营运成本FOC和变动营运成本VOC之差。

即,公司期望利润

EP=PI-RC-FOC-VOC

=PN×AP-PN×ARC-FOC-PN×AP×VOCR

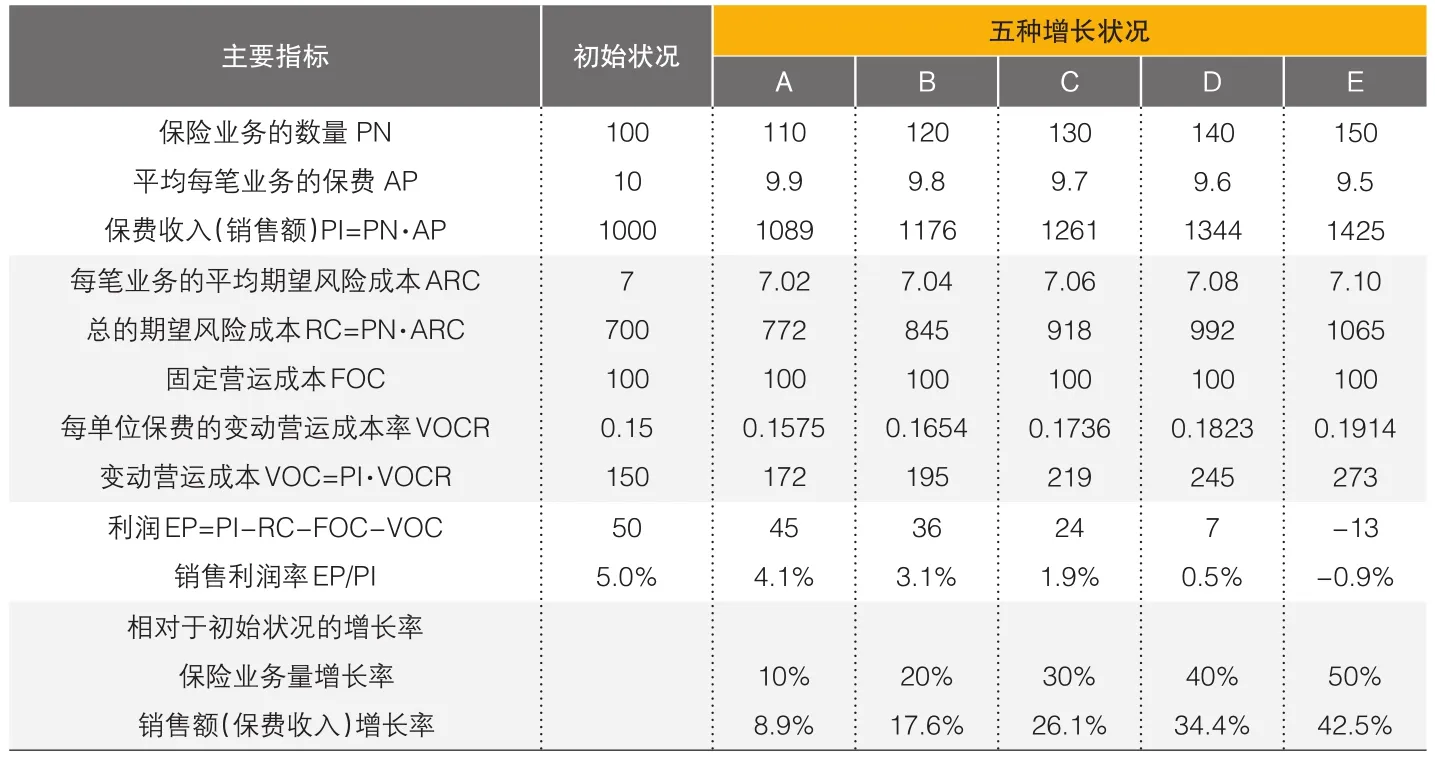

下表给出了该保险公司初始状况,以及五种行动方案导致的五种增长状况下的经营数据和公司利润。

从表中可以看出,该保险公司确立了短期增长目标,保险公司设定的五种行动方案A、B、C、D、E将导致五种水平的销售额增长,保单销售数量由原来的100分别达到110、120、130、140和150。

▶表 短期增长目标与利润目标的冲突

同时,这里假定保险公司为了追求保费增长,采取了如下策略:一是降低价格,而且,保险业务量增长越快,降价越多。保单销售数量由原来的100分别达到110、120、130、140和150时,保单价格从原来的10降低到了9.9、9.8、9.7、9.6和9.5。二是降低承保标准,这将导致期望赔付上升,单位业务的平均期望风险成本增大。保单销售数量由原来的100分别达到110、120、130、140和150时,每笔业务的平均期望风险成本从原来的 7增长到了 7.02、7.04、7.06、7.08和7.10。三是单位保费的销售成本增加,导致单位保费的变动营运成本率上升。保单销售数量由原来的100分别达到110、120、130、140和150时,单位保费的变动营运成本率从原来的0.15增长到了0.1575、0.1654、0.1736、0.1823和0.1914。

从计算结果可以看出,短期来看,增长目标和利润目标之间是相互竞争关系,保险业务量增长率越高,销售利润率越低,甚至会形成亏损。当该公司采取激烈增长行动方案E时,保险业务量增长了50%,但由于价格降低,保费只增长了42.5%,同时,由于赔付率上升和销售成本上升,公司销售利润率(利润/保费收入)变成了-0.9%。

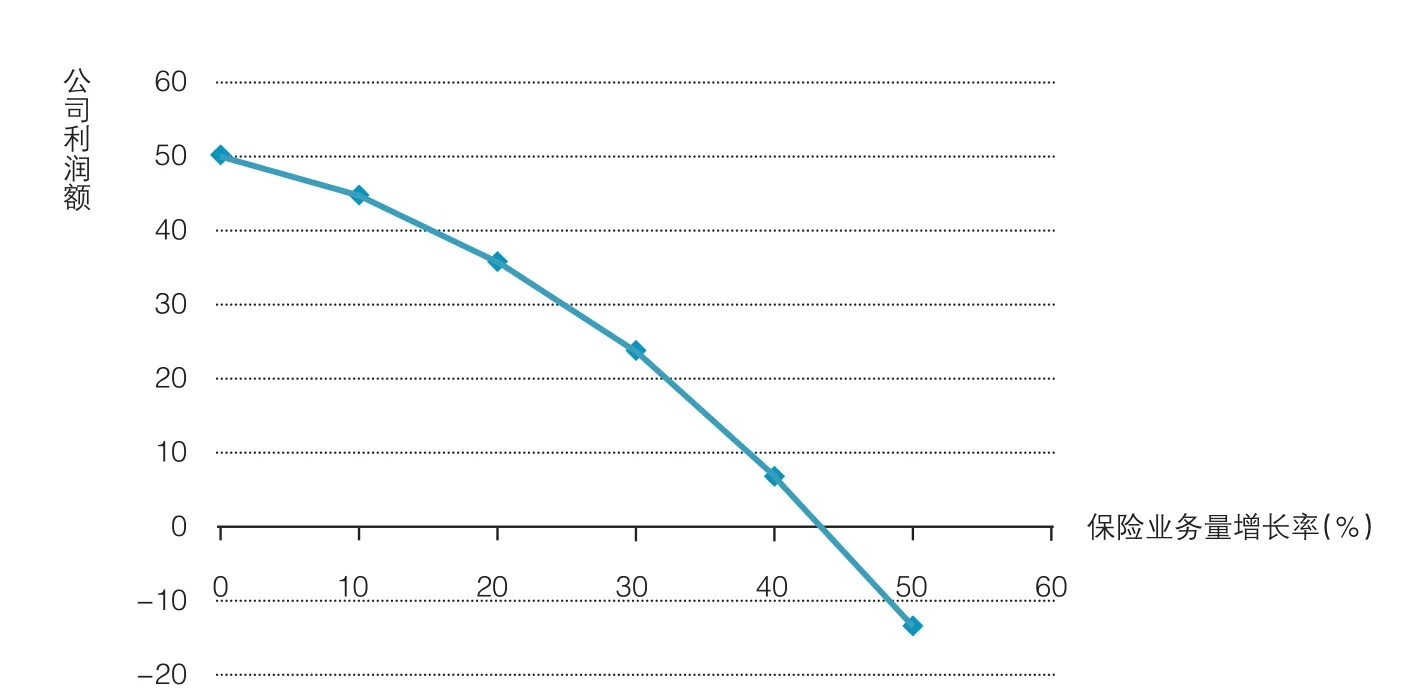

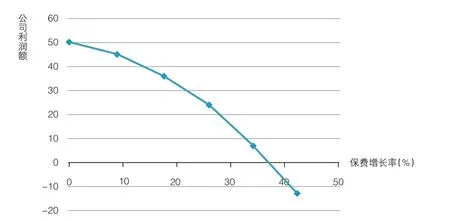

图1给出了公司利润额随保险业务量增长率的变化曲线,图2给出了利润额随保费增长率的变化曲线,可以看出,保险业务量增长越快或保费增长越快,利润额下滑越严重,规模增长目标与利润目标呈竞争关系。

▶图1公司利润额随保险业务量增长率的变化曲线

▶图2公司利润额随保费增长率的变化曲线

二、风险成本已知的保险产品定价

理想状态下,保险公司可以承保大量相互独立的同类标的,由此,保险公司可以对承保风险进行准确评估,在承保时保险业务的风险成本就是明确已知的,如车险、意外伤害保险、定期寿险等。这里称之为“风险成本已知的保险产品”。

1.标准定价模式及其缺陷

在标准保险经济学中,保险公司是同质的,对于风险成本已知的保险产品,保险价格(保费)等于纯保费(风险成本或期望赔付)与附加保费(管理费用和利润附加)之和,在完全竞争的市场条件下,利润附加正好等于市场水平的资本成本。当然,由于风险成本已知,在不考虑保险准备金投资风险的情况下,保险公司几乎不需要资本,在考虑准备金投资风险的情况下,保险公司需要准备少量的资本。

但实际上,保险公司之间的规模和经营基础差异很大,进而导致其定价策略差异很大。大型成熟保险公司已经建立了自己的市场声誉和品牌,承保能力强劲,不但可以获得大量保险业务,还可以获得品牌溢价,获得高于市场平均水平的资本回报。

但对于小公司而言,一家成立不久的保险公司是很难获得大量业务的(股东业务除外),而公司成立和运营有不少固定成本开支,包括房租、工资福利、信息系统建设和运营等支出,这些固定成本开支需要大量保险业务来分摊后才能实现盈利。这就导致新公司或小公司在前几年保险业务量少的时候,是很难实现盈利的。

当然,在业务量少的情况下,实现盈利的理想手段是定高价,以便覆盖自己的所有成本,尤其是固定成本。但是,新成立的公司在市场上没有知名度和品牌,资本或承保能力也比较弱,且很难拿到条件优惠的再保险合同,在竞争中处于不利位置,在产品同质的情况下,根本不可能收取高价。不但无法收取高价,还不得不通过降价(低于市场价格)来获得保险业务,这进一步延缓了公司实现盈利的时间。

以2017年度为例,在中国保险市场上,少数大公司几乎稳赚不赔,但不少中小保险公司要么处于亏损状态,要么处于盈亏边缘,其经营目标经常只能是尽量降低亏损或使亏损最小化。根据微信公众号“保险一哥”统计,2017年度,81家财险公司中,47家盈利(净利润合计456亿元),34家亏损(净亏损合计53亿元);78家寿险公司中,51家盈利(净利润1217元),21家亏损(净亏损63亿元)。财险业的基本规律是,保费规模越低的公司群体,亏损的公司越多,具体而言,保费收入大于100亿元的10家公司无一亏损,保费收入在10亿至100亿元之间的37%亏损,保费收入低于10亿元的58%亏损。

2.“停产点”定价法

成熟保险公司追求盈利最大化,自然会将价格定在公司盈亏平衡点之上,满足“营业收入>营业支出”的要求。但对于新公司、小公司而言,在公司品牌和市场知名度缺乏的情况下,只能将价格定在“停产点”之上,即只要满足“营业收入>风险成本+变动营运成本”即可,而每种业务的“营业收入-风险成本-变动营运成本”就是该业务对公司经营的边际贡献。至于保险业务的边际贡献之和是否能覆盖甚至超出固定营运成本,进而达到盈亏平衡甚至创造利润,就无法顾及了。

具体而言,保险公司的营运成本通常包括:1)税金及附加;2)手续费及佣金支出;3)业务及管理费用;4)分保费用-摊回分保费用;5)其他营运成本,包括财务费用和资产减值损失等。其中最主要的两项是手续费及佣金支出和业务及管理费用,通常占到营运成本的90%以上。根据是否与业务量变动有关,首先,手续费及佣金支出显然属于变动营运成本;其次,在业务及管理费中,少部分随业务量变动而变动的支出属于变动营运成本,如奖金、业务拓展费和提取保险保障基金和监管费,其余的属于固定营运成本。

从风险成本、变动营运成本和固定营运成本占营业收入的比例来看,以某家亏损的保险公司2017年度利润表为例,其风险成本(5.58亿元)、变动营运成本(2.30亿元)和固定营运成本(1.40亿元)占营业收入(9.28亿元)的比例分别为60.1%、24.8%、15.1%。也就是说,与盈亏平衡点价格相比,不考虑固定营运成本,该公司可以通过降价15%左右进行市场竞争。根据我国保险业的运行经验,大型财险公司的固定营运成本在10%~15%之间。由此推断,在财险业,如果单位保费的风险成本和变动营运成本相同,新公司大致可以比大公司降价15%左右,以便获得保险业务。

此外,当通过中介渠道获取客户时,竞争手段除了价格较低之外,更主要的是通过向渠道支付高于市场平均水平的手续费来获得客户。此时,虽然客户支付的价格并没有大幅降低,但由于支付的手续费较高,保险公司实际到手的扣除手续费之后的保费就降低了,小型保险公司的价格底线应该还是“停产点”。

显然,基于停产点的定价方式很容易使公司亏损,这些亏损以及由此形成的资本短缺只能由股东出资填补。

3.一个数字化的例子

对于某种风险成本已知的保险业务,假定每笔保险业务都是同质的,每笔保险业务的平均期望风险成本ARC为500元,单位保费的变动营运成本率VOCR为25%,每笔业务带来的投资收益为30元,营业收入为保费收入与投资收益之和,每笔业务的保费为AP。则,依据“停产点”定价法,需要满足“营业收入>风险成本+变动营运成本”,即

AP+30>500+AP×25%

AP>626.7(元)

也就是说,对于小型保险公司而言,这种保险业务的定价底线是626.7元/笔。只要每笔业务的保费大于626.7元,该保险公司就可以用保费覆盖该保单的风险成本和变动营运成本,超出部分将为覆盖公司固定营运成本做出贡献。