等值加权还是市值加权?基于A股市场“异质波动率之谜”的研究

2018-11-05周皓陈湘鹏沙楠

周皓 陈湘鹏 沙楠

0 引言

在Ang et al. (2006) 提出著名的“异质波动率之谜(idiosyncratic volatility puzzle)”后,该问题已成为实证资产定价领域的研究热点之一。一方面,Barberis et al. (2008)、Boyer et al. (2010)、Bali et al. (2011)、Huang et al. (2010)、Arena et al.(2008)、Han and Lesmond (2011)和Stambaugh et al. (2015)等分别尝试着从彩票型偏好、短期反转效应、动量效应、流动性和套利不对称等角度对该异象进行解析;另一方面,部分学者对该异象提出了质疑,如Fu (2009)发现,基于EGARCH等模型的异质波动率(下称IVOL)与股票预期收益率之间存在显著的正向关系[注]Fink et al. (2012) 和Guo et al. (2014)等认为,与Ang et al. (2006) 所定义的滞后期异质波动率(lagged IVOL)不同,Fu (2009) 提出的基于EGARCH模型的IVOL为预期性异质波动率(expected IVOL),其中包含了前瞻性预期信息。一旦去掉预期部分,文中的正向关系将变得不显著。,Stambaugh et al. (2015)和Cao and Han (2016)指出,对于被低估的股票而言,IVOL与预期收益率之间呈显著的正向关系,“异质波动率之谜”主要存在于被高估的股票中。

同时,国内学者也对A股市场的异质波动率问题展开了有效研究。黄波等(2006)最早确认了异质波动率异象在A股市场的存在性。杨华蔚和韩立岩(2009)、左浩苗等(2011)提出流动性(如换手率)可以部分地解释该异象。徐小君(2010)、郑振龙等(2013)指出,A股市场的投机性较重,投资者的彩票型偏好是造成“异质波动率之谜”的主要原因,并采用异质偏度、协偏度等作为解释变量。刘维奇等(2014)则指出流动性、彩票型偏好均可解释异质波动率异象,并运用月最高日收益率、换手率等变量进行解释。涂宏伟(2008)认为异质信念易造成当期股价被高估、预期收益率偏低,进而形成了A股市场上的“异质波动率之谜”,同时提出以经调整的换手率等作为异质信念的代理变量。熊伟和陈浪南(2015)发现投资者情绪和股市流动性是造成A股市场“异质波动率之谜”的主要原因,在投资者越乐观、股市流动性越好的时期,异质波动率策略[注]该投资策略包含两个层面:(1)在截面上基于IVOL对个股进行分组排序,买入低IVOL组合、卖出等额的高IVOL组合(high IVOL);(2)“1/0/1”持有方式,即在第t-1月末以当月数据构建上述组合,并在第t月持有该组合,同时在第t月末以该月数据重构新的组合,并循环上述过程。能产生更显著的收益。Gu et al. (2018)主要从套利不对称角度研究该异象,该文指出短期反转效应、彩票型偏好和套利限制指数等不能完全解释A股市场“异质波动率之谜”,对于套利限制越强的股票而言,异质波动率异象更严重。

根据上述文献,本文发现异质波动率策略在组合加权方式的选择上仍存在较大争议。美国市场研究结果显示,若采用市值加权法计算LMH组合收益率,“异质波动率之谜”显著存在,相反,该异象在等值加权法下将会消失。例如,Ang et al. (2006)在提出该异象时仅提供了市值加权的LMH组合收益率,而并未列示等值加权的结果。Bali and Cakici(2008)的分组排序结果显示,市值加权的LMH组合月度收益率显著等于0.93%,而等值加权的结果为-0.02%且不显著,即美国市场的“异质波动率之谜”仅在市值加权条件下存在。Huang et al. (2010)[注]Ang et al. (2006)的样本区间为1963年7月—2000年12月,Bali and Cakici(2008)和Huang et al. (2010)的样本区间为1963年7月—2004年12月。的结果同样显示,市值加权的LMH组合月度收益率显著等于1.00%、等值加权的结果为-0.02%且不显著。相反,在中国A股市场上,等值加权的LMH组合收益率更高且更显著。例如,刘维奇等(2014)[注]刘维奇等(2014)选用的样本为1997年1月至2011年12月的全部A股市场股票数据(剔除创业板数据),且剔除了月内交易天数小于7天的当月股票数据。Gu et al.(2018)的数据样本包括2002年1月到2012年12月全部A股市场股票数据,且剔除了金融股和ST股。基于IVOL的五等分排序结果显示,市值加权的LMH组合月度收益率等于0.62%(Newey-West-t值为5.21),而等值加权的结果为1.32%(Newey-West-t值为9.64),二者差值高达70bp。Gu et al. (2018)的结果显示,(1)基于IVOL进行五等分排序,市值加权的LMH组合月度收益率为1.02%(Newey-West-t值为2.60),等值加权的收益率则为1.79%(Newey-West-t值为7.63),二者差值达到77bp;(2)基于IVOL进行十等分排序,市值加权LMH组合的月度收益率为1.32%(Newey-West-t值为2.77),等值加权LMH组合的收益率等于2.21%(Newey-West-t值为7.51),二者差值接近90bp。

那么,这就向我们提出以下问题:(1)对于异质波动率策略而言,为何不同的加权方式在美国股票市场和中国A股市场存在截然不同的收益表现?(2)预期收益上的优势,是否只是对等值加权LMH组合承担更大的波动率、回撤率和市场极端风险的补偿?(3)倘若在综合考虑波动率、尾部风险和极端市场风险等因素情况下,等值加权的LMH组合仍然优于市值加权组合,那么,造成该现象的原因是什么?(4)我们是否能根据该现象进一步改进A股市场的异质波动率策略?

现有文献尚未对上述问题展开研究讨论,因此,本文将对当前相关领域的研究做到有效补充,而且,倘若等值加权组合在预期收益、风险、极端风险抵御方面均严格优于市值加权组合,本文还会对异质波动率异象在A股市场的实际投资应用产生积极意义,进一步提升对A股市场“异质波动率之谜”的理解。

本文后续安排如下:第1节测度不同加权方式下的异质波动率策略,并验证刘维奇等(2014)和Gu et al. (2018)关于不同加权方式下异质波动率策略的结果;第2节对不同加权方式的异质波动率策略做综合的收益风险分析;第3节尝试着从短期反转效应和小市值效应角度解释A股市场等值加权LMH组合优于市值加权组合的原因,并试图对投资策略的加权方式加以改进。

1 异质波动率之谜与组合加权方式

1.1 异质波动率的度量和数据选取

鉴于CAPM模型在A股市场非适用性[注]参考施东晖(1996)、靳云汇和刘霖(2001)等。,本文参考Ang et al. (2006)、郑振龙等(2013)、刘维奇等(2014)和Gu et al. (2018)等基于Fama-French三因子模型定义和估计IVOL:

(1)

考虑到A股市场自1996年12月起开始实施的涨停板制度对股票收益的动态变化产生了结构性影响,加之为了与现有文献(如左浩苗等,2011;刘维奇等,2014)保持可比性,本文以1997年1月1日—2017年10月31日全部A股上市公司为样本。全部个股日数据来源于国泰安数据库,市值因子、账面市值比因子及市场因子则取自锐思数据库。

另需说明的是,由于春节长假等原因,A股市场在1997年2月、1999年2月、2000年2月、2004年1月和2005年2月的交易天数小于14天[注]A股市场在1997年2月、1999年2月、2000年2月、2002年2月、2004年1月、2005年2月的交易天数分别为10天、7天、12天、10天、13天、13天。,因此,本文在上述月份末不重构新的IVOL组合,即在上述月份的次月选择持有现金。

1.2 异质波动率策略收益率与组合加权方式

过往文献多采用分组法验证“异质波动率之谜”的存在性,如Ang et al. (2006)、Bali and Cakici(2008)、Stambaugh et al. (2013)、左浩苗等(2011)、刘维奇等(2014)和Gu et al. (2018)。类似地,本文采用该方法研究不同的组合加权方式是否会影响A股市场上异质波动率策略的业绩表现。参照Ang et al. (2006)的思路,本文首先以日交易数据估计得到各月度截面上个股的IVOL值,并在截面以此为依据进行十等分排序,然后按照“1/0/1”投资交易策略持有上述10个组合,分别按照市值加权、流通市值加权[注]本文列示流通市值加权的结果是为了佐证等值加权与市值加权组合的业绩差异,但第3节因篇幅限制省略了流通市值加权的结果。和等值加权计算组合收益率。

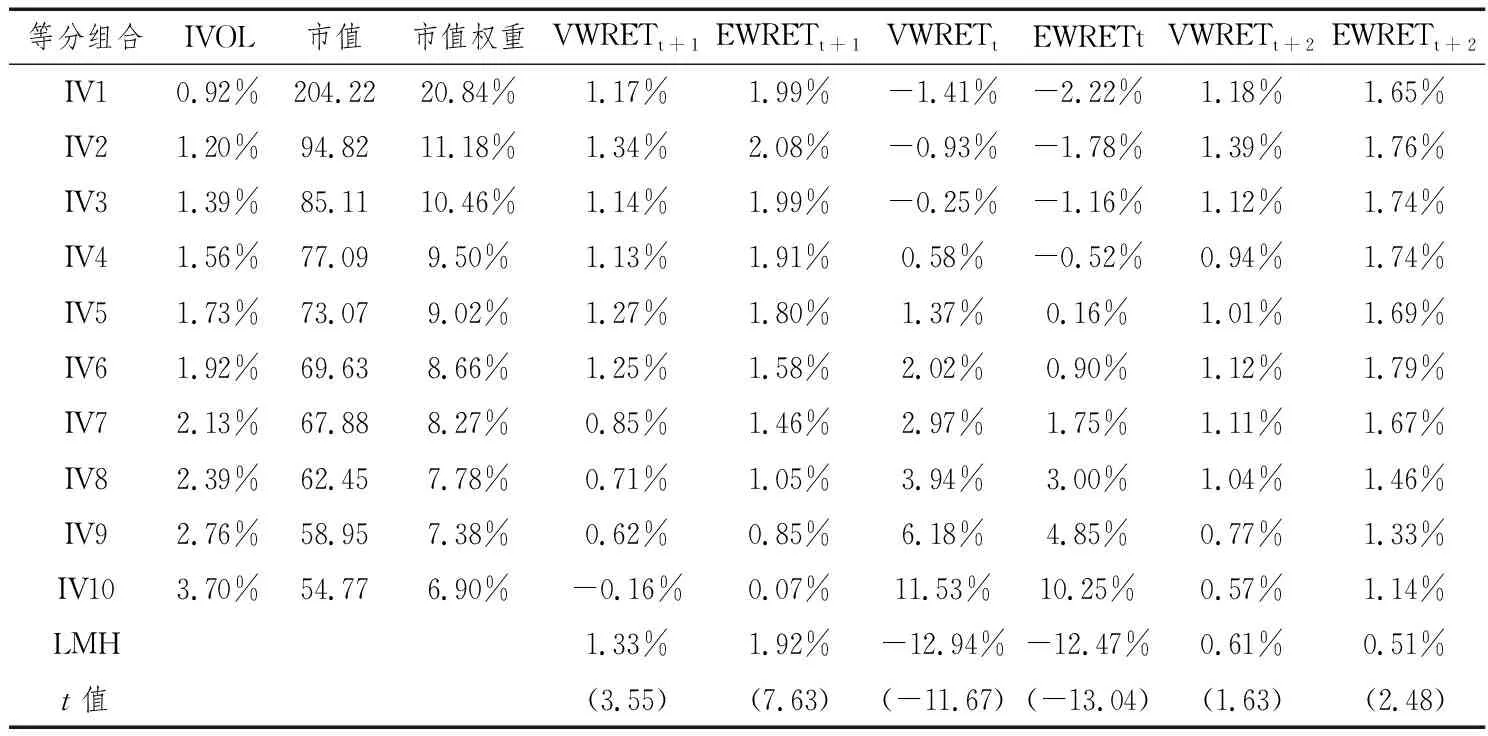

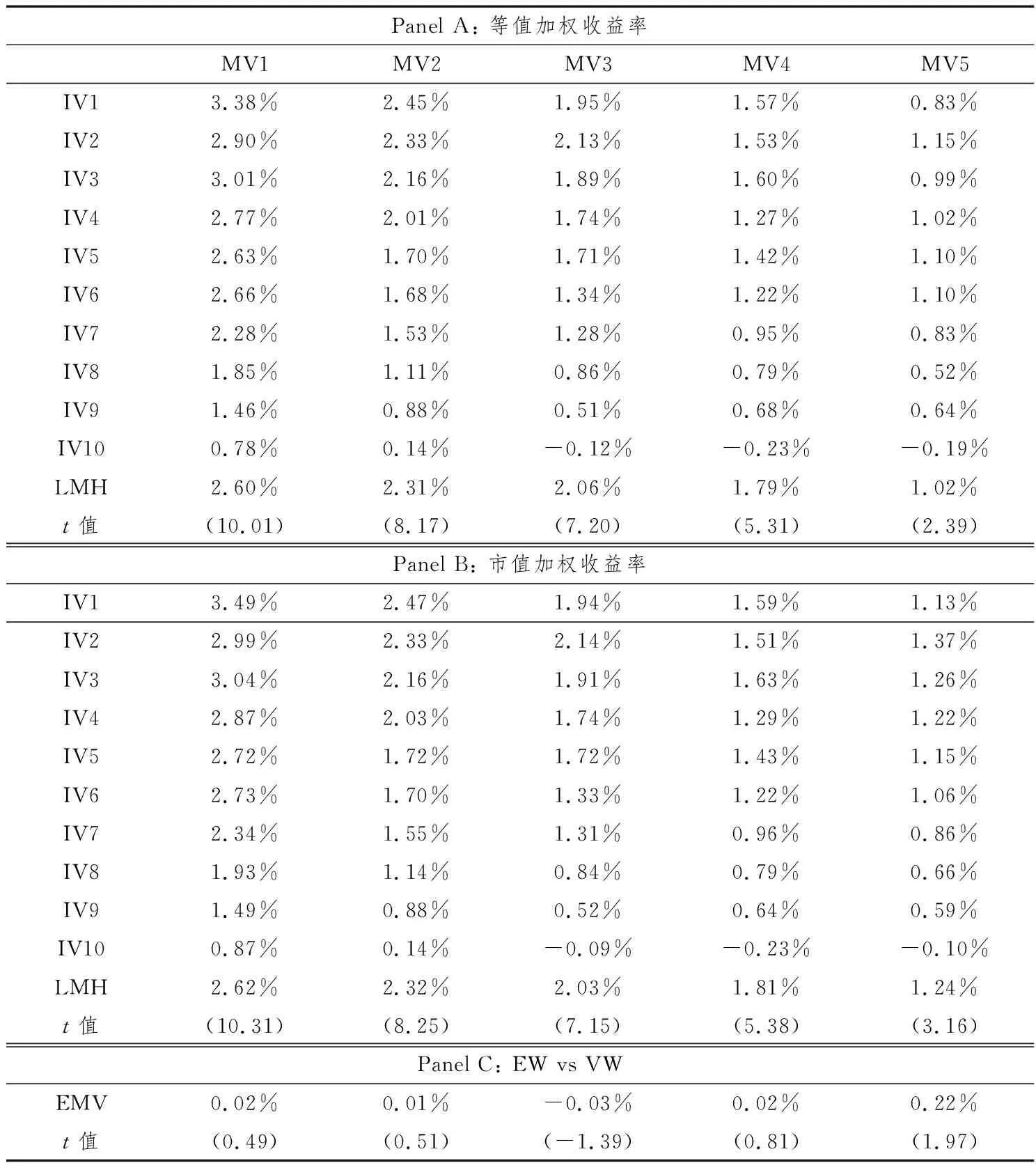

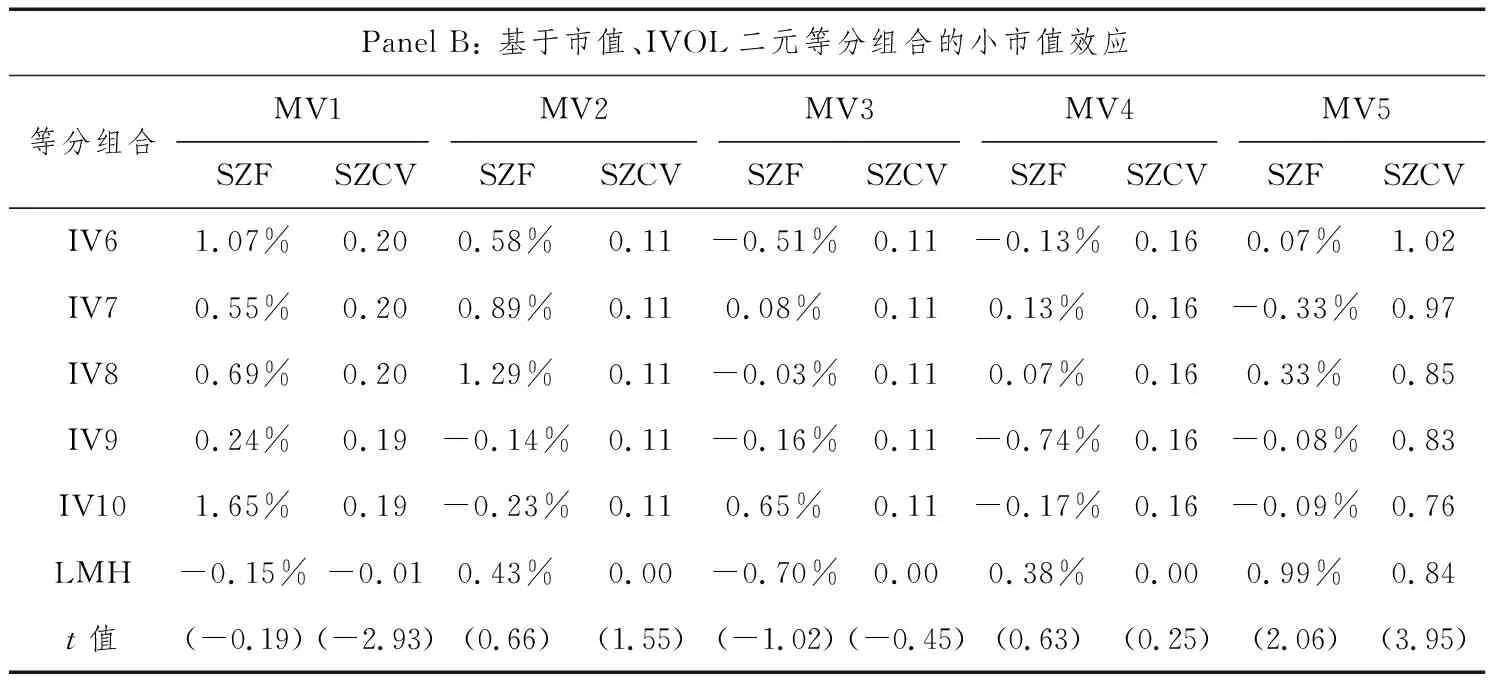

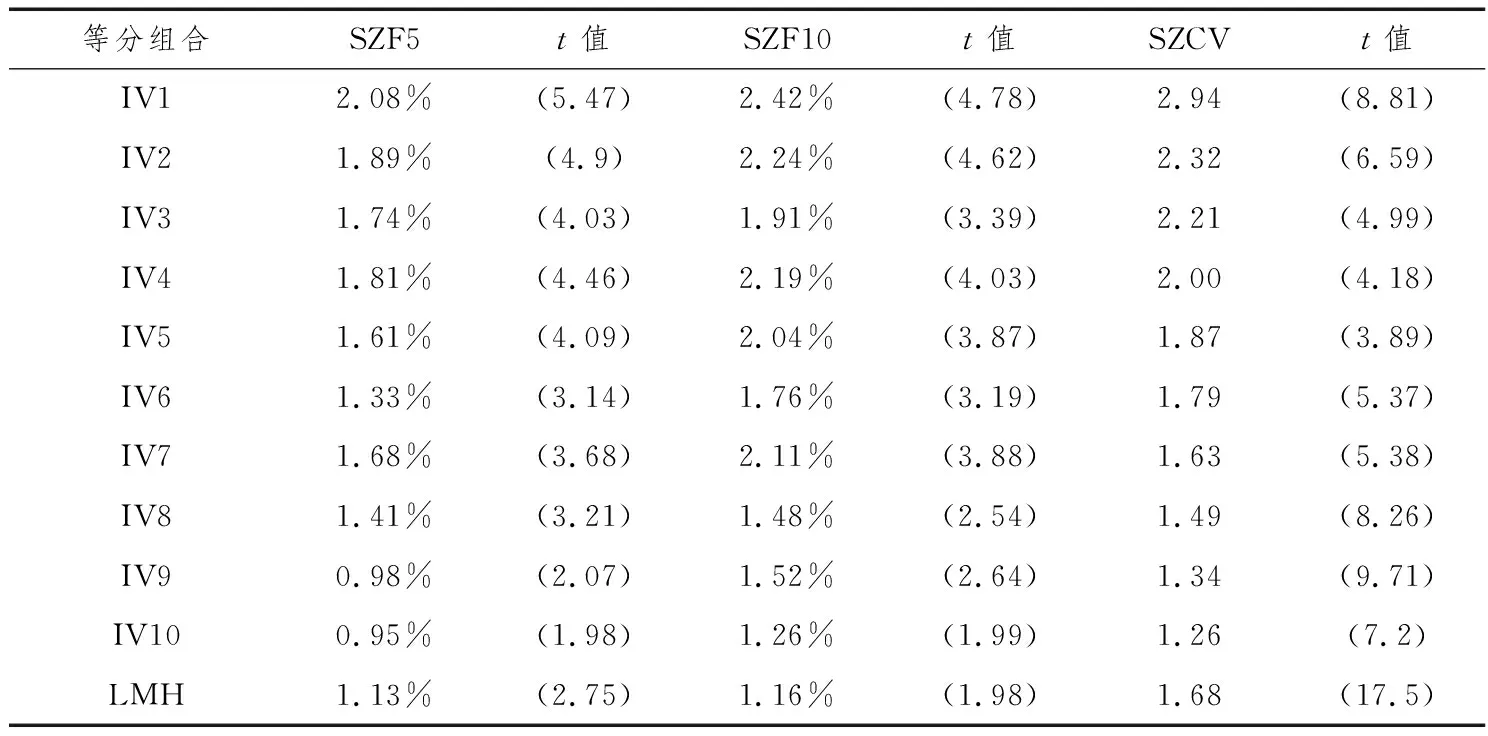

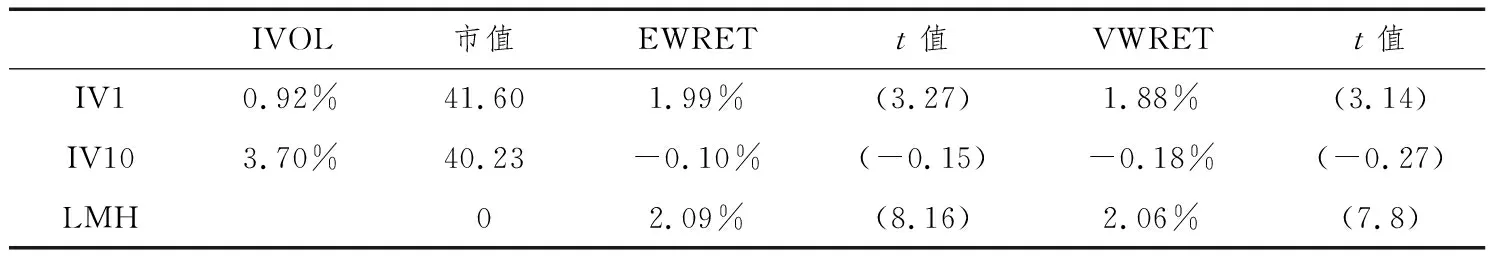

表1结果显示,(1)对于市值加权、流通市值加权还是等值加权而言,LMH组合收益率均显著为负,这也验证了“异质波动率之谜”在A股市场的存在性;(2)对于三类加权方式而言,组合的IVOL值与预期收益率呈负向关系,但该关系并非严格单调递减。首先,预期收益率在IV1~IV5组合之间不存在严格的递减关系。综合来看,组合收益率最大的为IV2组。其次,收益率的下降幅度主要体现在第6~10组之间,尤其是第9与第10组之间,对三类加权方式而言,IV9与IV10之间的收益率之差均在60~80bp区间内。这既与刘维奇等(2014)和Gu et al. (2018)的结果一致,也与Ang et al. (2006)、Bali and Cakici (2008)所显示的美国市场结果相符;(3)等值加权的LMH组合月度收益率为三类加权组合中的最大值,其均值为 1.92%(Newey-West-t值为7.63),较之市值加权的1.33%(Newey-West-t值为3.55)和流通市值加权的1.11%(Newey-West-t值为3.32)分别高出约60bp、80bp,也就是说,在A股市场上,等值加权的异质波动率策略在预期收益上要明显高于市值加权和流通市值加权组合,这与刘维奇等(2014)和Gu et al. (2018)的结果是一致的。刘维奇等(2014)的五等分排序结果显示,市值加权的LMH组合预期收益率等于0.62%(Newey-West-t值为5.21),而等值加权的结果为1.32%(Newey-West-t值为9.64),二者差值约为70bp。Gu et al. (2018)的结果显示,若基于IVOL进行五等分排序,市值加权的LMH组合月度收益率为1.02%(Newey-West-t值为2.60),等值加权的结果等于1.79%(对应的Newey-West-t值为7.63),二者之差达到77bp;若基于IVOL进行十等分排序,市值加权LMH组合的月度收益率为1.32%(Newey-West-t值为2.77),等值加权的结果等于2.21%(Newey-West-t值为7.51),二者之差接近90bp。

表1 “分组法”下异质波动率策略的加权收益率

注: (1)VW、TRVW和EW分别表示市值加权、流通市值加权和等值加权。收益率均为月度数据,下同;(2)第一列中的IV1-IV10分别表示基于IVOL由低到高排列的十等分组合;(3)第二列的IVOL表示各等分组合的IVOL均值。本文首先计算得到等分组合在各截面上的IVOL值,然后求对应的IVOL时间序列均值继而得到第二列中IVOL。其他列的市值、市值权重的计算方法与此类似;(4)第三列的市值权重表示各等分组合的市值权重均值;(5)LMH表示买入低IVOL组(IV1),同时卖空等额高IVOL组(IV10)的组合;(6)表中括号内对应的Newey-West-t值,滞后期为6期。下文同样采用滞后6期。

我们知道,市值加权与等值加权的主要区别是等值加权赋予了小市值股更多的权重,因此,小市值效应可能是造成市值加权与等值加权LMH组合在收益率上存在较大差异的主要原因。出于稳健性考虑,本文在以下三类情形下重复了上述分组排序:(1)剔除了截面上市值排序在P20[注]P1,P2,…P100分别表示第1、2、…100个百分位数,下同。以下的企业(较低市值企业);(2)仅保留了截面上市值排序在P50~P100之间的企业(较高市值企业);(3)仅保留了截面上市值排序在P70~P100之间的企业(高市值企业)。

结果如附表1所示,(1)在剔除截面上较低市值的企业情形下,等值加权的LMH组合收益率为 1.79%(Newey-West-t值为7.24),较之市值加权的1.21%(Newey-West-t值为3.28)和流通市值加权的1.00%(Newey-West-t值为2.97)分别高出约58bp、79bp;(2)在仅保留截面上较高市值的企业情形下,等值加权的LMH组合月收益率为 1.58%(Newey-West-t值为5.31),较之市值加权的1.15%(Newey-West-t值为3.00)和流通市值加权的0.94%(Newey-West-t值为2.63)分别高出约43bp、64bp;(3)在仅保留截面上高市值企业的情形下,等值加权的LMH组合月收益率为 1.82%(Newey-West-t值为4.04),较之市值加权的1.04%(Newey-West-t值为2.57)和流通市值加权的0.82%(Newey-West-t值为2.11)分别高出约30bp、52bp。这说明了,对A股市场异质波动率策略而言,等值加权组合预期收益率明显优于市值加权的现象在去掉小市值股、仅保留较高市值股和仅保留高市值股的情形下仍然成立,样本整体的小市值效应并不是造成上述现象的主要原因。

总结而言,本章采用分组法证实了刘维奇等(2014)和Gu et al. (2018)的结果,与美国股票市场相反,对A股市场的异质波动率策略来说,等值加权组合的月度收益率要显著高于市值加权组合。

2 不同加权方式异质波动率策略的收益与风险分析

第1节验证了,与美国市场的结果截然相反,对A股市场的异质波动率策略而言,等值加权的LMH组合月度收益率较之市值加权组合更高、更显著,且这一现象在去掉小市值股、仅保留较高市值股和仅保留高市值股等情形下仍然成立。那么,60~80bp的月度收益率优势在中长期内是否具有稳定的表现?同时,预期收益上的优势是否只是等值加权LMH组合承担更大风险的补偿呢?尤其是尾部风险。另外,当A股市场处于极端条件,等值加权LMH组合是否承受更大的下行压力?这两类组合在极端市场风险抵御方面是否具有较大差距?本章节将从长期业绩表现、风险评价、常态尾部风险及极端风险抵御等维度对不同加权方式的异质波动率策略做全面分析。

2.1 不同加权方式LMH组合的长期业绩表现

前文结果显示,等值加权LMH组合的月度预期收益率比市值加权组合要约高出60bp,那么,月度收益率优势在中长期内是否具有稳定的表现?二者的长期业绩差异是怎样的呢?长期业绩差异的主要决定因素又是什么呢?

若从第1期初开始构造并执行策略,且假定组合期初净值等于1,那么二者的期末净值NVe w、NVv w分别等于:

其中Ge w和Gv w分别为等值加权和市值加权组合的几何平均收益率。同时,我们可以将收益率的样本方差表示为:

那么,我们不难推导得出Ge w与Ae w之间的近似关系:

同理,

Gv w≈Av w-Vv w/2

继而可以得到

(1)

因此,在长期内,等值加权与市值加权组合的净值差异不单取决于收益率均值Ae w、Av w,组合的长期净值比值也并非简单地等于月度收益差值的长期复合累积值:

(2)

很显然,二者的波动率ve w、vv w也起到了关键性作用:(1)若等值加权组合的波动率较之市值加权组合不小(ve w≥vv w),那么NVe w/NVv w≤(1+Ae w-Av w)n;(2)若等值加权组合的波动率更小,那么NVe w/NVv w>(1+Ae w-Av w)n。

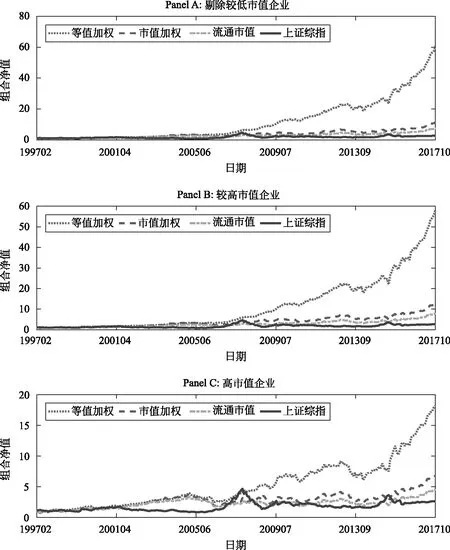

那么,A股市场等值加权LMH组合的实际长期收益优势是怎样的呢?本节以1997年1月31日作为起始点、以上证综指作为基准对照组合(benchmark portfolio)构造了不同加权方式下的异质波动率LMH组合,组合净值结果如图1所示。

图1 不同加权方式下的LMH组合净值

我们发现:(1)在1997年1月至2001年5月区间内,基于IVOL的LMH策略表现不佳,市值加权、流通市值加权和等值加权组合的表现均弱于上证综指。截至2001年5月,市值加权、流通市值加权和等值加权组合的净值分别等于1.40、1.23和1.51,但上证综指净值则达到了1.74。(2)在1997年1月至2005年6月区间内,相较于市值加权、流通市值加权组合,等值加权组合并没有在净值方面表现出显著的优势,甚至一度弱于市值加权组合。例如,在2003年9月到2005年5月间,市值加权组合净值比等值加权组合平均高出0.3左右。(3)自2005年6月开始,等值加权组合净值开始显著地高于市值加权组合、流通市值加权组合和上证综指,尤其是2013年9月以来,等值加权组合的净值优势进一步扩大。

另外,等值加权LMH组合的期末净值达到84.82,而市值加权组合、流通市值加权组合和上证综指的结果仅为15.20、10.00和2.64,即等值加权组合的期末净值分别达到市值加权组合的5.58倍、流通市值加权组合的8.48倍。根据3-2式,我们容易计算得到等值加权组合相对于市值和流通市值组合月度收益优势的长期复合累计值(1+Ae w-Av w)n[注]样本期内共有243个投资月份,即n等于243,下同。分别等于4.28、6.93,即NVe w/NVv w和NVe w/NVtrvw分别比(1+Ae w-Av w)n、(1+Ae w-Atrvw)n高出30%、22%。这说明等值加权LMH组合不仅具有更高的月度预期收益,而且波动率更小,因此,其长期业绩平稳、期末净值远胜于市值和流通市值LMH组合。

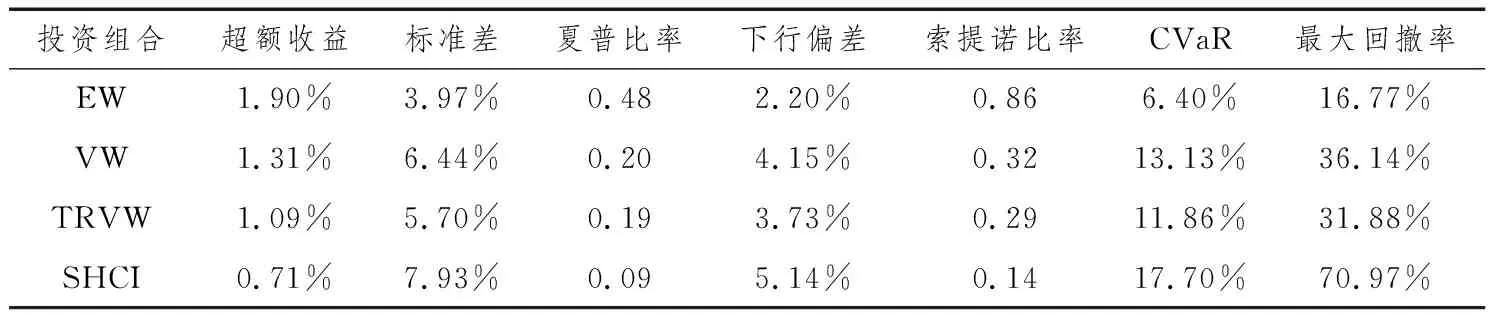

出于稳健性考虑,本文同时在以下三类情形下重复了1997年1月至2017年10月期间不同加权方式下的LMH组合净值:(1)剔除了截面上市值排序在P20以下的企业(较低市值企业);(2)仅保留了截面上市值排序在P50~P100之间的企业(较高市值企业);(3)仅保留了截面上市值排序在P70~P100之间的企业(高市值企业)。

结果详见附表1:(1)在这三类情形下,等值加权组合的期末净值显著高于市值加权组合、流通市值加权组合和上证综指的现象仍然存在,且在各区间的表现情形与全样本下的情况近似。(2)若剔除截面上市值排序在P20以下的企业,等值加权组合的期末净值达到60.68,而市值加权组合、流通市值加权组合和上证综指的结果仅为11.20、7.41和2.64,即等值加权LMH组合的期末净值分别达到市值加权组合、流通市值加权组合和上证综指的5.38倍、8.19倍和22.28倍,这与全样本的情况一致。(3)若仅保留截面上市值排序在P50~P100之间的企业,市值加权组合的期末净值达到58.30,而市值加权组合、流通市值加权组合和上证综指的结果仅为12.63、7.87和2.64,即等值加权LMH组合的期末净值分别达到市值加权组合、流通市值加权组合和上证综指的4.61倍、7.40倍和22.08倍,这与全样本的情况基本一致。(4)若仅保留截面上市值排序在P70~P100之间的企业,市值加权组合的期末净值达到18.16,而市值加权组合、流通市值加权组合和上证综指的净值仅为12.63、7.87和2.64,即等值加权LMH组合的期末净值分别达到市值加权组合、流通市值加权组合和上证综指的2.69倍、4.02倍和6.89倍。

进一步计算发现,NVe w/NVv w>(1+Ae w-Av w)n、NVe w/NVtrvw>(1+Ae w-Atrvw)n在上述情形下仍成立。在情形(1)下,NVe w/NVv w和NVe w/NVtrvw分别比(1+Ae w-Av w)n、(1+Ae w-Atrvw)n高出32%、21%;在情形(2)下,NVe w/NVv w和NVe w/NVtrvw分别比(1+Ae w-Av w)n、(1+Ae w-Atrvw)n高出63%和57%;在情形(3)下,NVe w/NVv w和NVe w/NVtrvw分别比(1+Ae w-Av w)n、(1+Ae w-Atrvw)n高出30%、14%。

总结而言,本章推导发现组合长期业绩差异主要取决于收益率均值与波动率,而对应的实证结果显示,在A股市场上,与市值加权和流通市值加权组合相比,等值加权LMH组合具有更高的月度预期收益,同时由于波动率更小、长期收益更平稳,等值加权LMH组合的长期业绩表现较之市值加权和流通市值加权组合的优势进一步扩大,即二者期末净值比值NVe w/NVv w比(1+Ae w-Av w)n要高出约30%。

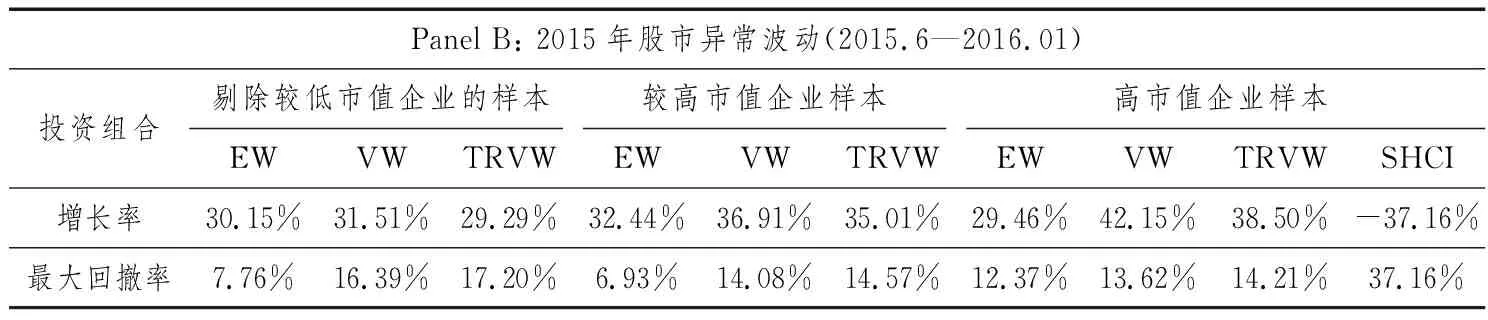

2.2 不同加权方式LMH组合的风险评价

前文已证实,与市值加权和流通市值加权组合相比,等值加权LMH组合具有更高的月度预期收益,同时由于波动率更小、长期收益更平稳,等值加权LMH组合的长期业绩表现较之市值加权和流通市值加权组合的优势进一步扩大。但较高、较平稳的收益率可能只是对更高风险的补偿,如下行风险、常态尾部风险等,因此,我们接下来将对不同加权方式下组合超额收益率的收益风险特征展开综合分析(表2)。

表2 不同加权方式下的LMH组合的收益风险特征

本节将从超额收益率、波动率、下行风险、经风险调整的业绩测度、常态尾部风险以及历史最大回撤等方面全面综合地评价不同加权方式下的LMH组合的收益风险特征。

如前文所述,等值加权LMH组合的超额收益率为四个组合的最大值(1.90%),远高于市值加权组合的1.31%和流通市值加权下LMH组合的1.09%,三者t值均大于2.98,相反基准对照的上证综指的超额收益率仅为0.46%且不显著。同时,我们发现,等值加权LMH组合的标准差为3.97%,为上述四者的最小值,远小于市值加权组合的6.44%、流通市值加权组合的5.70%和上证综指的7.93%,因此,该组合具有最高的夏普比率(0.48),远高于市值加权LMH组合的0.20、流通市值加权LMH组合的0.19和上证综指组合的0.09。也就是说,若以标准差作为组合收益的风险评价,等值加权LMH组合承担相同单位的风险所带来的超额收益率远大于市值加权和流通市值加权组合。

组合收益通常是非对称性分布的,超额收益更高、波动率更低的组合可能具有更大的下行风险,而下行风险是投资者尤其厌恶的。上表显示,等值加权LMH组合具有最小的下行偏差(2.20%),远小于市值加权组合的4.15%、流通市值加权组合的3.73%和上证综指的5.14%。对应着,该组合具有最大的索提诺比率值(0.86),远大于市值组合的0.32、流通市值加权组合的0.29和上证综指的0.14。也就是说,承担相同单位的下行风险,等值加权LMH组合能获得远大于市值加权和流通市值加权组合的超额回报率。

同时,为了进一步刻画各投资组合在常规状态下的尾部风险,本文计算了上述组合的CVaR(条件风险价值)。结果显示,等值加权LMH组合的CVaR值为6.40%,远小于流通市值加权的11.86%、市值加权组合的13.13%。这也就说明,在各组合出现下跌幅度达到5%的情形下,等值加权LMH组合的预期跌幅为6.4%,远低于流通市值加权组合的11.86%、市值加权组合的13.13%,即当市场整体出现常态下的尾部风险事件时,等值加权LMH组合的预期跌幅最小。

最后,本文计算了各组合在样本期内的历史最大回撤率,结果显示,等值加权LMH组合的历史最大回撤率最小(16.77%),远低于市值加权组合的36.14%和流通市值加权组合的31.88%,而上证综指的最大回撤率(70.97%)为最高值。更有趣的是,我们发现,上证综指的最大回撤率出现在2008年10月,这处于全球金融危机期间,符合预期。与之相比,等值加权、市值加权和流通市值加权LMH组合的最大回撤率分别出现在1998年10月、2016年5月、2014年1月,也就是说,上述三类基于IVOL的LMH组合在A股历史上最大的两次股灾期间[注]通常认为,2007—2008年A股泡沫破裂和2015年6月—8月A股异常波动为A股历史上最严重的两次股灾事件。仅出现较小的回撤。

总结来说,本节发现,对于A股市场的异质波动率策略而言,等值加权组合在常态下的收益风险评价方面要明显优于市值加权组合,例如,等值加权组合在预期收益率、经风险调整的收益指标(如夏普比率、索提诺比率)、常态下的尾部风险以及最大回撤率方面、均更胜于市值加权组合。

2.3 极端市场条件下的风险抵御表现

2.1~2.2节告诉我们,相较于市值加权LMH组合,等值加权组合在常态下具有更优的收益风险表现。具体而言,后者在预期收益率、长期业绩表现、夏普比率、索提诺比率和尾部风险抵御能力等方面均优于前者,但常态下较好的风险收益表现可能只是对较差的极端市场风险抵御能力的补偿。因此,本节主要研究在A股市场的极端情况下,不同加权方式的LMH组合具有怎样的风险抵御表现(表3);等值加权LMH组合的极端市场风险抵御能力是否较之市值加权组合更差。

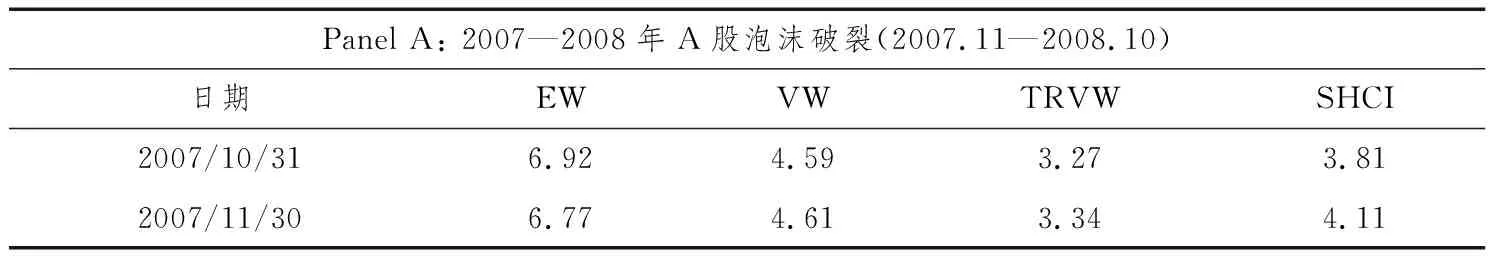

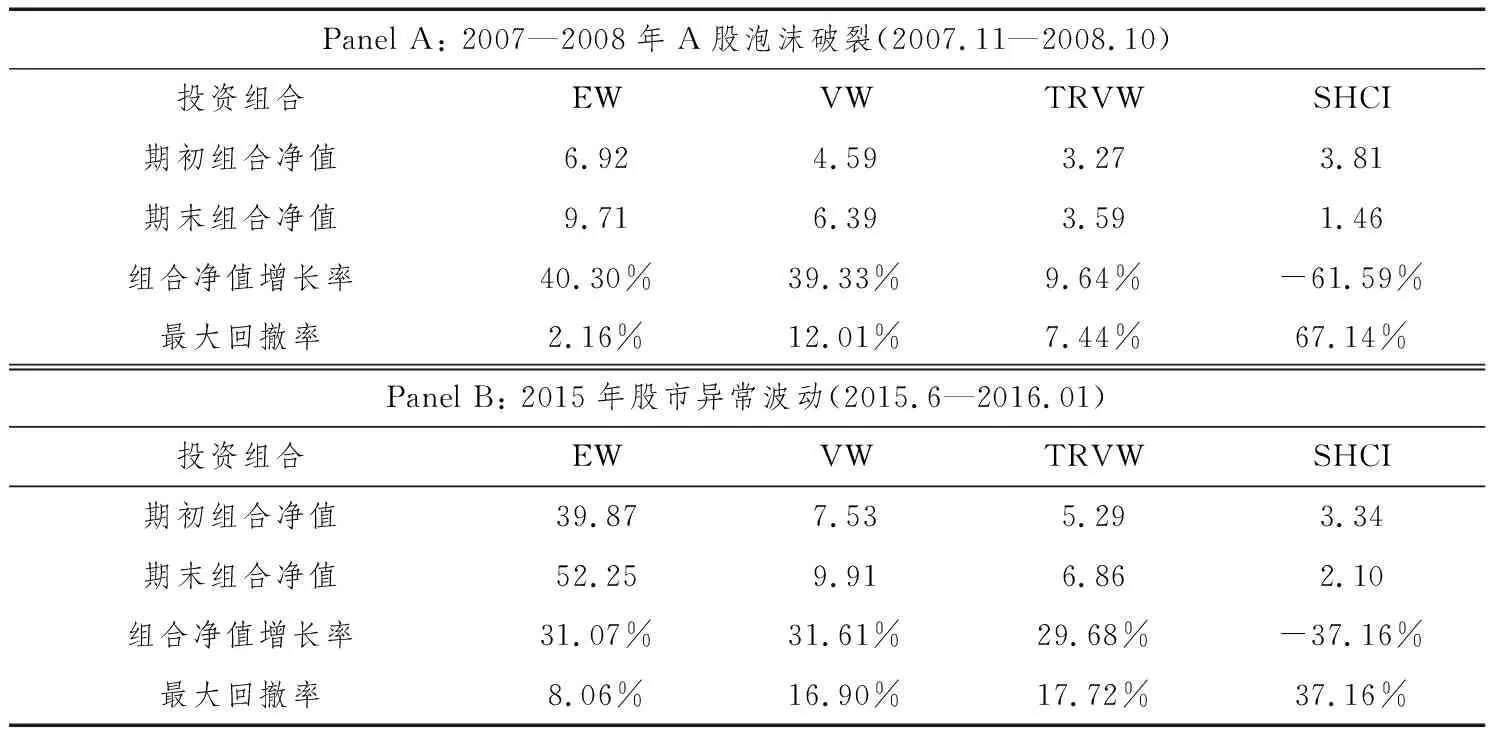

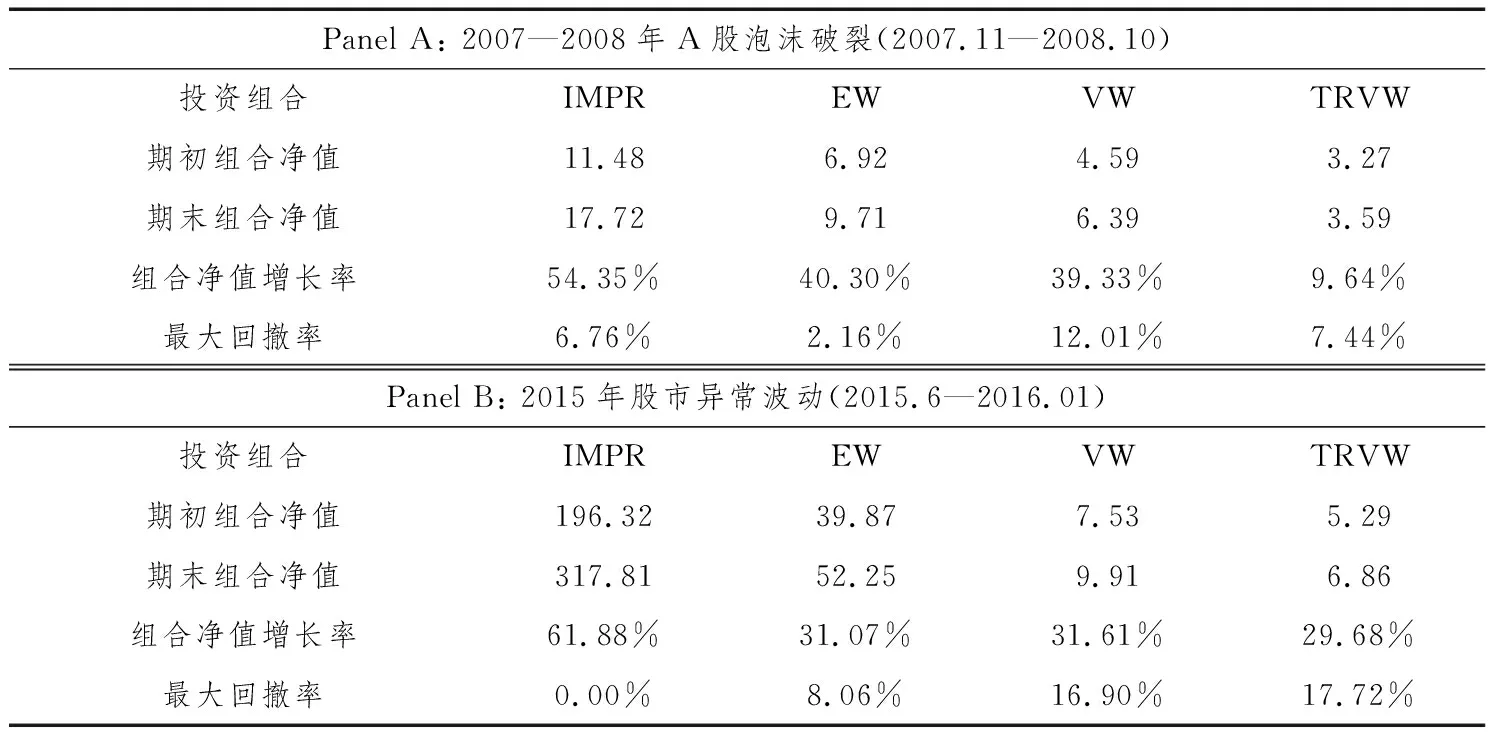

表3 极端市场情况下LMH组合的风险抵御表现

注: (1)组合净值增长率表示各投资组合在对应时期内的资产净值变化率;(2)这里的最大回撤率表示在panel A或B所对应时期内,各组合的最大回撤率。

参照Brownlees and Engle(2016)对“股票市场系统性事件”的定义,我们将A股市场的极端市场条件定义为“上证综指在过去6个月内的最大回撤率超过30%”。本文发现,过去20年内,A股市场符合该条件的月份仅为2008年3月、2008年5—12月和2015年的8—9月。结合市场危机历史,本文选取“2007—2008年A股泡沫破裂”和“2015年股市异常波动”为市场极端时期,分别为2007年11月—2008年10月和2015年6月到2016年1月。

在2007—2008年A股泡沫破裂期间,上证综指的组合净值[注]极端市场情况下,不同组合在各月末的净值表现详见附表。由期初的峰值3.81逐步回撤至期末的1.46,该期间的最大回撤率为67.14%。相反,市值加权、流通市值加权以及等值加权的LMH组合在这段时期的回撤率较低、风险抵御效果很好。市值加权LMH组合的净值由期初的4.59非单调性上升至期末的6.39,组合净值增长率为39.33%,期间内的最大回撤率为12.01%。流通市值加权LMH组合保持平稳缓慢上升态势,组合净值从期初的3.27上升至期末的3.59,组合净值增长率为9.64%,期间内的最大回撤率为7.44%。等值加权LMH组合在该时期风险抵御表现最佳,组合净值由期初的6.92平稳上升至期末的9.71,组合净值增长率为40.30%,期间内的最大回撤率为2.16%。

在2015年股市异常波动期间,上证综指的组合净值由期初的3.34近似单调回撤至期末的2.10,期间内的最大回撤率为37.16%,相反,市值加权、流通市值加权以及等值加权LMH组合的风险抵御表现很好。市值加权LMH组合的净值由期初的7.53非单调性上升至期末的9.91,组合净值增长率为31.61%,期间内的最大回撤率为16.90%。流通市值加权LMH组合的净值由期初的5.29非单调性上升至期末的6.86,组合净值增长率为29.68%,期间内的最大回撤率为17.72%。等值加权LMH组合的风险抵御表现同样最佳,组合净值由期初的39.87近似单调上升至期末的51.25,期间内的最大回撤率为8.06%。

出于稳健性考虑,本节同时分析了在以下三类情形下基于IVOL的LMH组合的极端市场风险抵御风险表现:(1)剔除了截面上市值排序在P20以下的企业(较低市值企业);(2)仅保留了截面上市值排序在P50~P100之间的企业(较高市值企业);(3)仅保留了截面上市值排序在P70~P100之间的企业(高市值企业)。

如附表3,与全样本的结果一致,对上述三类情形而言,市值加权、流通市值加权以及等值加权LMH组合的极端市场风险抵御表现均远胜于上证综指,且等值加权组合的表现最优。例如,(1)在2007—2008年A股泡沫破裂期间,上述三类情形下的等值加权组合最大回撤率分别为2.44%、3.60%和5.45%,明显优于市值加权和流通市值加权组合约为10%~25%的最大回撤,更远胜于上证综指高达67.14%的回撤。同时,等值加权组合的净值增长率也明显高于市值加权和流通市值加权组合;(2)在2015年股市异常波动期间,上述三类情形下的等值加权组合最大回撤率分别为7.76%、6.93%和12.37%,明显优于市值加权和流通市值加权组合约为10%~18%的最大回撤,更远胜于上证综指高达37.16%的回撤。;

也就是说,即使在A股市场处于极端尾部事件期间,基于IVOL的LMH组合仍能表现出较强的风险抵御能力,甚至出现组合净值逆势大幅增长的现象。具体到不同加权方式的投资组合,本文发现等值加权LMH组合的抵御极端市场风险的能力较之市值加权和流通市值加权组合更强。不论是在2007—2008年A股泡沫破裂期间还是2015年股市异常波动阶段,等值加权LMH组合的最大回撤率均为三者最低值(分别为2.16%、8.06%),且在上述期间内保持着最大的净值增长率。需要强调的是,该结论在剔除了截面上市值排序在P20以下的企业、仅保留截面上市值排序在P50~P100之间的企业、仅保留截面上市值排序在P70~P100之间的企业等情形下同样成立。

3 等值加权LMH组合优于市值加权组合的原因剖析

2.1~2.3节发现,与美国股票市场不同的是,对A股市场基于异质波动率的LMH投资策略而言,等值加权LMH组合在预期收益、风险评价、经风险调整的收益评价和极端市场风险抵御方面均优于市值加权组合。那么,不同的加权方式的异质波动率策略在美国股票市场和中国A股市场存在截然不同的收益表现?为什么等值加权LMH组合在经预期收益、风险及极端市场风险防御等多方面优于市值加权组合呢?本节试图对该问题进行剖析。

首先,本文分别以EWH(t+1)和VWH(t+1)表示高IVOL组合(如表1中的IV10组)的等值加权和市值加权收益率、以EWL(t+1)和VWL(t+1)表示低IVOL组合(如表1中的IV1组)的等值加权和市值加权收益率、以EWLMH(t+1)和VWLMH(t+1)表示等值加权和市值加权的LMH组合收益率。在此基础上,我们可以对市值加权与等值加权LMH组合的预期收益率差值进行如下的拆解分析:

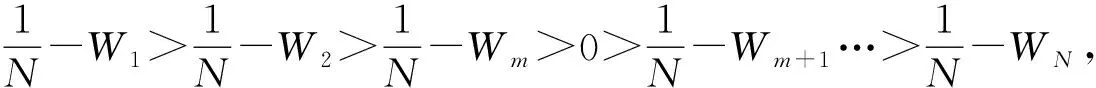

(3)

如式(3)所示,EWLMH(t+1)与VWLMH(t+1)之间差值的决定因素是EWL(t+1)-VWL(t+1)与EWH(t+1)-VWH(t+1)。若要实现异质波动率策略中EWLMH(t+1)的均值大于VWLMH(t+1),这就要求EWL(t+1)-VWL(t+1)显著大于EWH(t+1)-VWH(t+1)。

那么,什么因素可以使得EWL(t+1)-VWL(t+1)显著大于EWH(t+1)-VWH(t+1)呢?本文选择从短期反转效应和小市值效应两个角度着手,并首先尝试着研究这两个因素对不同加权方式收益率的影响机制。

1) 短期反转效应

在不考虑组合内部市值效应的情况下,短期反转效应使得市值加权组合更多地表达第t期赢家股在第t+1期的失利、更少地表达第t期输家股在第t+1期的赢利,继而造成等值加权组合的预期收益率大于市值加权组合,且其中的差异随着反转效应的变强而增大。

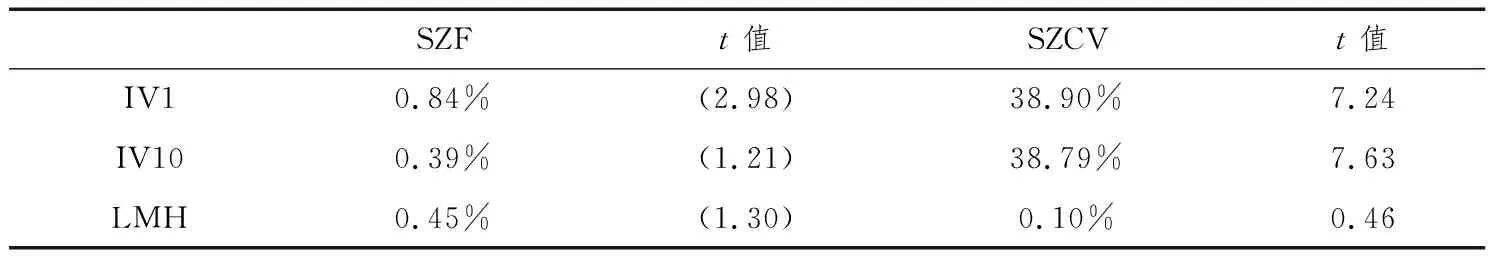

进入到第t期,a、b组合的收益率存在较大的差异、分化为赢家组和输家组(Rw,t>Rl,t),且存在近似关系ww,t=ww,t-1(1+Rw,t-Rl,t)、wl,t=wl,t-1(1+Rl,t-Rw,t)。在短期反转效应(Rw,t +1 即在不考虑组合内部市值效应的条件下,短期反转效应会造成等值加权组合的收益率大于市值加权组合。而且随着短期反转效应的增强,即Rw,t-Rl,t、Rl,t +1-Rw,t +1同时增大,那么等值加权较之市值加权组合的收益率优势将进一步增大。 Huang et al. (2010) 发现,基于IVOL的等分组合在t+1期存在显著的短期反转效应,因此,EW(t+1)-VW(t+1)对各等分组合成立。同时,由于高IVOL组合的反转效应较之低IVOL组合更强,那么可以得到EWH(t+1)-VWH(t+1)大于EWL(t+1)-VWL(t+1)。因此,对美国市场的异质波动率策略而言,市值加权的LMH组合收益率比等值加权组合更大且更显著,“异质波动率之谜”在等值加权的条件下消失。 那么如果从短期反转效应解释A股市场的上述现象,我们需要回答以下问题,A股市场上基于IVOL的等分组合是否存在显著的短期反转效应?低IVOL组合的反转效应是否显著强于高IVOL组合? 2) 小市值效应 等值加权与市值加权方式的本质区别在于前者赋予了小市值股更大的权重、后者则更多地倚重于大市值股,继而小市值效应可能是造成A股市场等值加权LMH组合在预期收益等方面优于市值加权组合。具体到小市值效应对不同类型加权收益率的影响机制,本文的解析如下。 给定的股票组合中包含n只股票(S1,S2,…Sj,…Sn)且市值相异,对应的收益率为rj(j=1,2,…n)。首先本文按照市值从小到大进行N等分(SZ1,…SZi,…SZN),各市值等分组合内包含p只股票(p=n/N),很显然,市值等分组合i的收益率Ri与组内个股收益率之间关系如下[注]本文分别以Wi表示市值等分组合i的市值权重、wj表示个股j的市值权重。: 因此,上述股票组合的市值加权收益率和等值加权收益率可以分别表征为: 继而可以得到, SZ1,SZ2,…SZN是按市值规模从小到大进行等分的组合,因此, 如果给定股票组合存在小市值效应,那么一定存在合适的值N使得R1>R2>…>RN,因此,我们可以得到, R1-RN>R2-RN>…>RN-1-RN>0 我们可以得到, (4) 结合式(3)和(4)不难有如下推论:(1)若组合内部的小市值效应越显著,那么EWRET相较于VWRET的优势越大;(2)对于异质波动率策略而言,整体的小市值效应不是等值加权LMH组合在收益率方面优于市值加权组合的关键因素,低IVOL组合较之高IVOL组合具有更强的小市值效应才是决定因素;(3)若低IVOL组合的小市值效应较之高IVOL组合越强,那么,等值加权LMH组合在收益率方面较之市值加权组合的优势越大;(4)小市值效应主要取决于两部分因素,等分市值组合之间规模差异性和低市值组合较之高市值组合的收益率优势,即SZN等较高市值组合收益率较低、市值权重WN越高,SZ1等较高市值组合收益率较高、市值权重W1越低,那么,组内小市值效应越强。 那么如果从小市值效应角度解释A股市场的上述现象,我们需要回答以下问题,A股市场整体是否存在显著的短期反转效应?基于IVOL的等分组合是否存在显著的短期反转效应?低IVOL组合的反转效应是否显著强于高IVOL组合?造成EWLMH(t+1)-VWLMH(t+1)的原因是组合整体的小市值效应还是低IVOL组合较之高IVOL组合具有更强的小市值效应? 国内相关文献尚未具体研究IVOL等分组合的短期反转效应,但按照前文剖析,若要从短期反转效应的角度解释A股市场等值加权LMH组合的预期收益比市值加权组合更显著的现象,我们需要回答基于IVOL的等分组合是否存在显著的短期反转效应?若存在,各等分组合的短期反转效应有怎样的特点?短期反转效应是否是造成A股市场等值加权LMH组合在预期收益等多方面优于市值加权组合的主要原因? 表4列示了基于IVOL等分组合在第t期、第t+1期和第t+2期的等值加权、市值加权组合收益率。本文首先发现,与Huang et al. (2010)所描述的美国市场情况一致,等分组合的IVOL与第t期收益率之间存在显著的正相关关系,但在第t+1期呈现出明显的反转效应。以市值加权收益率为例,一方面,从IV1到IV10组合,IVOL值从0.92%递增至3.70%,VWRETt也随之从-1.41%递增至11.53%,LMH组合VWRETt也显著等于-12.94%;另一方面,各组合在t+1期出现了明显的反转效应,例如,IV1和IV2组的VWRETt+1相较于VWRETt分别高出了258bp、226bp,IV7到IV10组的VWRETt+1相较于VWRETt更是分别减少了323bp、556bp和1169bp。等值加权收益率显示同样的结果。需要说明的是,容易发现,IV1到IV10各等分组合的VWRETt明显大于对应的EWRETt,,而VWRETt+1则明显小于对应的EWRETt+1。部分原因在于,市值加权在第t期赋予了第t期赢家股更多的权重,更多地表现当期赢家股的“赢利”,而短期反转效应造成市值加权在第t+1期更多地呈现了第t期赢家股在第t+1期的“失利”。 表4 基于IVOL的等分组合与短期反转效应 注: (1)第二列的IVOL表示各等分组合的IVOL均值;(2)第三列的市值表示各等分组合的市值规模均值,单位为亿元;(3)市值占比计算的是各等分组合截面市值权重值的时间序列均值;(4)VWRETt、EWRETt分别表示根据IVOL构建投资组合当期(第t期),各等分组合的市值加权和等值加权收益率;(5)VWRETt+1、EWRETt+1分别表示构建投资组合次期(第t+1期),各等分组合的市值加权和等值加权收益率;(6)VWRETt+2、EWRETt+2分别表示构建投资组合第二期(第t+2期),各等分组合的市值加权和等值加权收益率。 与Huang et al. (2010)中IVOL值越高的等分组合具有更强的反转效应不一样,表4中的短期反转效应集中体现在较高或较低IVOL组合,较高IVOL组合主要体现为赢家股在第t+1期的“失利”、较低IVOL组合主要体现为输家股在第t+1期的“赢利”。例如,IV1和IV2的VWRETt+1相较于VWRETt分别反转了258bp、226bp,IV7到IV10组的VWRETt+1相较于VWRETt的反转幅度更在500bp以上,相反,IV4~IV6组的反转效应较弱,VWRETt+1相较于VWRETt的反转幅度均在80bp以内。与A股市场情况不同,美国股票市场结果显示,IVOL越高的等分组合,短期反转效应更强。譬如,Huang et al. (2010)基于IVOL五等分结果显示[注]Huang et al. (2010)中的五等分组合分别为IV1~IV5,其中IV1是低IVOL组,IV5为高IVOL组。, VWRETt+1-VWRETt值逐步从IV1组的16bp递增至IV5组的809bp,高IVOL组合的赢利反转效应显著大于低IVOL组合的失利反转。 出于稳健性考虑,本文进一步从等分组合的截面收益率排序的角度证实上述结论。相较于收益率的绝对变化,各等分组合收益率排序的变化值能更好地体现各组合收益率的相对变化。不难发现,(1)等分组合的IVOL值与第t期的收益率截面排序值显著的正相关,这对市值加权和等值加权的结果均成立。例如,VWRetRankt从IV1组的4.73递增至IV10组的7.29,IV10与IV1的VWRetRankt差值显著等于-2.56,EWRetRankt也从IV1组的4.36递增至IV10组的7.19,IV10与IV1的EWRetRankt差值显著等于-2.83;(2)等分组合第t+1期的收益率排序值相对于第t期值呈现出显著的短期反转效应。以市值加权的结果为例,IV1~IV3组的RankRev值分别显著等于0.81、0.69和0.37, IV6~IV10组的RankRev值也显著等于为0.37、0.76、1.11、1.54和2.39;(3)短期反转效应主要体现在较高或较低IVOL组合,且高IVOL组合的赢利反转效应显著大于低IVOL组合的失利反转。例如,IV1~IV2组和IV7~IV10组的RankRev值均显著大于或等于0.70,而IV3~IV6组的RankRev值或不显著、或绝对值较小。IV1组的RankRev值为0.81,而IV10的RankRev值则达到2.39,二者绝对值之差达到1.58。需要说明的是,比较表5中的第3、4、5列,IV1、IV10的方向相异的反转效应,尤其是IV10组较大的赢利反转是产生“异质波动率之谜”的直接原因。 表5 基于IVOL的等分组合截面排序与短期反转效应 续表 注: (1)第2列中IVOL的定义与计算如前文所述;(2)VWRetRank和EWRetRank分别表示市值加权的收益率排序值和等值加权的收益率排序值;(3)在第t期对截面个股按照IVOL等分排序分组后,本文重新将个股按照第t期收益率进行从低到高的十等分排序(收益率最小的组合用1表示、收益率最大的组合用10表示,下同),然后分别按照市值加权和等值加权的方式计算各IVOL等分组合的收益率排序值,最后计算得到市值加权和等值加权收益率排序值的时间序列均值,即得到各IVOL等分组合的VWRetRankt和EWRetRankt;(4)在第t期对截面个股按照IVOL等分排序分组后,本文重新将个股按照第t+1期收益率进行从低到高的十等分排序,然后分别按照市值加权和等值加权的方式计算各IVOL等分组合的收益率排序值,最后计算得到市值加权和等值加权收益率排序值的时间序列均值,即得到各IVOL等分组合的VWRetRankt+1和EWRetRankt+1;(5)第5列的RankRev表示组合收益率排序值在第t+1期与第t期的绝对变化幅度,如VWRetRankt+1-VWRetRankt的绝对值、EWRetRankt+1-EWRetRankt的绝对值。 总结来说,与美国市场的情况类似,A股市场的IVOL等分组合同样存在明显的短期反转效应,且高IVOL组合的赢利反转效应在强度上显著大于低IVOL组合的失利反转。那么,按照的前述逻辑,A股市场上等值加权的LMH组合的预期收益率应低于市值加权组合,但结果恰好相反,EWL(t+1)-VWL(t+1)约等于82bp,远高于EWH(t+1)-VWH(t+1)的23bp,这也就说明,短期反转效应无法解释A股市场等值加权LMH组合在收益率方面优于市值加权组合的现象。 3.1节结果证实,尽管基于IVOL的等分组合存在显著的短期反转效应,但短期反转效应并不能解释A股市场等值加权LMH组合在收益率方面优于市值加权组合的现象。那么,小市值效应能否有效解释该现象? 图2 市值因子与市值规模变异系数注:(1)对应于基于IVOL的投资策略,本文通过1/0/1投资策略构造市值因子,即在第t月末个股的市值规模分别进行十等分和三等分,卖出最高市值组合、同时买入等额最低市值组合,在第t+1月持有该组合,然后在第t+1月末重构组合,继而得到市值因子在各月份的收益率时间序列;(2)“变异系数”指的是各等分组合内的市值规模变异系数。本文在各月末根据截面上个股市值规模计算得到当月的市值规模系数,继而得到对应的变异系数时间序列。 图2显示,在本文的样本期内,个股之间的规模差异非常明显、小市值效应在A股市场是显著存在的、市值策略显著有效,这与潘莉和徐建国(2011)、尹昱乔和王庆石(2016)的结论一致。例如,本文通过在截面上对个股按照市值规模进行十等分、三等分构造市值因子的时间序列,结果显示,十等分的市值因子月度收益率显著等于1.87%,三等分的市值因子月度收益率显著等于1.14%。同时,市值规模变异系数显示A股市场上股票之间的市值规模差异较大。样本期内,变异系数几乎都大于1,尤其是在中小板和创业板推出后系数值多在3以上,这说明个股之间的市值规模差异显著。 那么,什么是A股市场等值加权LMH组合在收益率方面优于市值加权组合现象的主要驱动因素呢?股票组合整体的小市值效应?还是低IVOL组合较之高IVOL组合更强的小市值效应?为了找出原因,我们需要研究以下几方面问题:(1)在样本整体存在小市值效应、但低IVOL组合与高IVOL组合之间不存在小市值效应强度差异的情况下,等值加权与市值加权的异质波动率策略之间是否存在显著的收益率差异?(2)在样本整体不存在小市值效应、但低IVOL组合与高IVOL组合之间存在显著的小市值效应差异的情况下,等值加权与市值加权的异质波动率策略是否存在显著的收益率差异?(3)若原样本条件下,低IVOL组合与高IVOL组合存在小市值效应差异,等值加权LMH组合在收益率方面优于市值加权组合。如果对样本组合进行调整并消除低IVOL组合与高IVOL组合之间的小市值效应差异,那么,等值加权与市值加权的异质波动率策略之间显著的收益率差异是否会消失? 本文首先在各截面上按照市值规模对个股从小到大等分为5组,然后在各市值等分组合内部进行基于IVOL的分组,并构建如上文所述的IVOL投资策略。 如表6所示,本文首先在各月度截面上将个股按照市值规模从低到高进行五等分(MV1~MV5),然后在各市值等分组合内完成基于IVOL的组合策略。表中的Panel A、Panel B分别列示了等值加权和市值加权结果,Panel C则是等值加权与市值加权LMH组合的收益率差值。 表6 不同规模等分下的LMH加权收益率 注: (1)MV1~MV5表示按个股的市值规模从小到大进行五等分后的组合;(2)上表中的二维分组是非独立分组,即首先按照市值规模进行五等分,然后在各市值等分组合内基于IVOL进行十等分,并计算相应的LMH组合收益率;(3)Panel C中的EMV=LMHEW-LMHVW,表示等值加权与市值加权LMH组合的收益率差值。 容易看出,(1)与样本整体的结果相比(如表1所示),MV1~MV3的LMH组合等值加权和市值加权收益率均高出一定水平,如MV1~MV3分组下的LMH组合等值加权收益率分别高出样本整体对应数据68bp、39bp和14bp,这符合A股市场“小市值效应”的预期;(2)如Panel C所示,MV1~MV4的EMV值分别等于0.02%、0.01%、-0.03%和0.02%,且均不显著;(3)与MV1~MV4不同,MV5的EMV值显著等于0.22%。那么,为何等值加权与市值加权组合收益率之间的差异主要体现在MV5组合,而在MV1~MV4组合中均不显著呢?这是因为小市值效应主要存在于高市值等分组合(如MV5)中,而在小市值组合(如MV1~MV3)中不显著吗? 前文推导显示,小市值效应主要取决于等分市值组合之间规模差异性和低市值组合较之高市值组合的收益率优势。下文将采用等分组合的规模差异系数(SZCV)和市值因子(SZF)表征等分市值组合之间规模差异性和低市值组合的收益率优势,进而度量小市值效应的强度。 如表7 Panel A所示,规模差异系数和市值因子均在MV1-MV3组合内显著,三者的市值因子分别为1.14%、0.37%和0.21%,规模差异系数也在0.1~0.2区间内。相反,MV4和MV5的市值因子不显著。也就是说,小市值效应在MV1~MV3组内显著存在,尤其是MV1组,而在MV4~MV5中并不显著,这恰好与表6的结果冲突。如果等值加权与市值加权的收益率差异主要源于样本整体的小市值效应,那么,小市值效应在MV5组合内显著,而在MV1~MV3组合内不显著,但结果恰好相反。 表7 基于市值和IVOL等分组合的小市值效应 续表 注: (1)MV1~MV5表示按个股的市值规模从小到大进行五等分后的组合;(2)SZF表示市值因子、SZCV表示市值规模差异系数;(3)在各截面上得到MV1~MV5等分市值组合后,本文在各组合内部进一步按照个股市值从低到高进行五等分,并执行买入最低市值组合、卖出最高市值组合的投资策略,继而得到Panel A中的各等分市值组合的市值因子。同时,本文通过计算MV1~MV5内部五等分市值组合的市值规模差异系数得到对应的规模差异系数;(4)在各截面上得到MV1~MV5等分市值组合后,本文在各组合内部按照个股IVOL从小到大进行十等分。然后在各二重等分的组合内部进一步按照个股市值大小从低到高进行三等分,并执行买入最低市值组合、卖出最高市值组合的投资策略,继而得到Panel B中的各二重等分组合的市值因子。同时,本文通过计算MV1~MV5内部五等分市值组合的市值规模差异系数得到对应的规模差异系数;(5)LMH表示各等分市值组合下,IV1与IV10组合之间市值因子与变异系数的差值。 Panel B进一步显示,对MV1~MV4组合而言,IV1与IV10组合间的市值因子、规模差异系数的差值较小且不显著,而MV5组合的对应结果却显著为正。例如,MV1~MV4组合的SZF差值分别等于-0.15%、0.43%、-0.70%和0.38%,且均不显著,相反,MV5组合的SZF差值显著为0.99%。同时,MV1~MV4的SZCV差值也极小且不显著,而MV5的SZCV差值显著等于0.85。也就是说,对MV1~MV4组合而言,IV1与IV10组合间的小市值效应不存在显著差异,而对MV5组合而言,IV1组合的小市值效应显著强于IV10组合。 这也就证实了前文的推论,股票组合整体的小市值效应不是等值加权LMH组合在收益率方面优于市值加权组合的关键因素,低IVOL组合较之高IVOL组合具有更强的小市值效应才是决定因素。若低IVOL组合的小市值效应较之高IVOL组合越强,那么,等值加权LMH组合在收益率方面较之市值加权组合的优势越大。 那么,该推论能否解释A股市场上等值加权LMH组合优于市值加权组合呢? 如表8所示,我们不难发现:(1)IV1和IV10的规模等分组合的市值差异都较大,尤其是IV1组。IV10中的SZ1~SZ7组市值权重均低于10%,权重合计约为38%,而SZ10组的其市值权重高达36%。IV1中的SZ1~SZ8组市值权重均低于8%,权重合计约为28%,而SZ10组的其市值权重高达60%;(2)对于IV1和IV10的市值等分组合而言,EWRETt+1、VWRETt+1均与市值规模存在负向关系。以等值加权收益率为例,在IV1组合中,EWRETt+1从SZ1组的3.52%下降到SZ10组的0.99%;在IV10组合中,EWRETt+1从SZ1组的1.14%下降到SZ10组的-0.19%。 表8 LMH组合的市值规模拆解 注: (1)Panel A是对低IVOL组合的市值规模十等分分组结果,Panel B则是对高IVOL组合进行规模十等分;(2)SZ1~SZ10分别表示根据市值规模从小到大排序的十等分组合;(3)IVOL、市值、市值权重的含义及计算方法和前文一致;(4)EWRETt、VWRETt分别表示第t期等值加权、市值加权收益率,EWRETt+1、VWRETt+1分别表示第t+1期等值加权、市值加权收益率。 也就是说,低IVOL组合和高IVOL组合均存在显著的小市值效应。由于EWRETt+1更多地表达了低市值组合的较高收益、VWRETt+1更多地表达了高市值组合的较低收益,这就使得低IVOL组合和高IVOL组合的EWRETt+1均显著大于VWRETt+1。同时,由于低IVOL组合的小市值效应更强,EWL(t+1)-VWL(t+1)显著大于EWH(t+1)-VWH(t+1),继而可以得到EWLMH(t+1)>VWLMH(t+1)成立。 出于稳健性考虑,我们进一步比较分析了IVOL等分组合(IV1~IV10)的市值因子和市值规模差异系数。表9的结果显示:(1)IVOL等分组合的市值因子与IVOL值呈反向关系。例如,SZF5值从IV1组的2.08%下降到IV10组的0.95%,二者差值显著等于1.13%;SZF10值从IV1组的2.42%下降到IV10组的1.26%,二者差值显著等于1.16%;(2)IVOL等分组合的市值规模差异系数与IVOL值呈反向关系。例如,SZCV值从IV1组的2.94下降到IV10组的1.26,二者差值显著等于1.68。即IVOL等分组合均存在显著的小市值效应,但低IVOL组合的小市值效应显著强于高IVOL组合。这也就验证了前文推论“低IVOL组合较之高IVOL组合更强的小市值效应是造成A股市场上等值加权LMH组合优于市值加权组合的重要原因”。 表9 IVOL等分组合的小市值效应 注: (1)IV1~IV10表示按个股的IVOL进行十等分排序的组合;(2)SZF5、SZF10分别表示基于市值进行五等分和十等分后形成的市值因子;(3)SZCV表示市值规模差异系数; 同时,上述结论解释了不同的加权方式在美国股票市场和A股市场的异质波动率策略中存在截然不同的收益表现的现象。尽管Bali and Cakici(2008)没有具体分析高IVOL组合和低IVOL组合之间小市值效应的强度差异,但不难从该文的表A1和表A2推出,美国市场高IVOL组合多为小市值股,组内的市值因子和市值规模差异极大,其小市值效应显著高于高IVOL组合。也就是说,美国市场的高IVOL组合较之低IVOL组合具有更强的小市值效应,这与A股市场结果截然相反,也就造成了上述现象。 反过来看,如果我们能够消除IV1与IV10组合之间的小市值效应强度差异,那么,等值加权的LMH组合在预期收益方面的相对优势是否会消失呢? 如表8所示,IV1组存在较强小市值效应的关键在于内部SZ1~SZ2较高的预期收益和SZ9~SZ10较高的市值权重。因此,本文可以通过在各截面的IVI和IV10组合内部剔除SZ1~SZ2、SZ9~SZ10组来大幅度地消除IV1与IV10组之间的市值效应差异。在此基础上,我们重新构造异质波动率策略,结果如上表所示。 与表1相比较,表10中IV1与IV10的IVOL值基本相等,但等值加权和市值加权LMH组合的收益率均值分为等于2.09%、2.06%,二者之间的差值消失(均值等于0.03%、Newey-West-t值等于0.72),即异质波动率策略的加权方式效应消失。同时,如表11所示,尽管仍然存在小市值效应,但本文发现,在剔除了组合内部市值排序在P20以下、P80以上的股票后,IV1与IV10组合的小市值效应强度基本一致,二者之间的市值因子与市值规模差异系数差异基本消失。例如,IV1、IV10的市值因子明显变小、均低于0.9%,且二者之间差异值的显著性消失;IV1、IV10的市值规模差异系数急剧下降至40%左右且二者之间差异值的显著性消失。 表10 剔除了高市值与低市值股票的IV1与IV10组合 注: IV1和IV10中均剔除了市值排序在P20以下、P80以上的企业。 表11 剔除了高市值与低市值股票的小市值效应 注: (1)IV1和IV10中均剔除了市值排序在P20以下、P80以上的企业;(2)SZF表示基于市值进行五等分构造的市值因子。 总结而言,A股市场与基于IVOL的等分组合均存在显著的小市值效应,且低IVOL组合的小市值效应显著强于高IVOL组合。本文发现,一方面,在样本整体存在小市值效应、但低IVOL组合与高IVOL组合之间不存在小市值效应强度差异的情况下,等值加权与市值加权的异质波动率策略不存在显著的收益率差异性;另一方面,在样本整体不存在小市值效应、但低IVOL组合与高IVOL组合之间存在显著的小市值效应差异的情况下,等值加权与市值加权的异质波动率策略不存在显著的收益率差异性;此外,一旦消除了高IVOL组合与低IVOL组合支架你的市值效应差异,等值加权与市值加权的异质波动率策略之间显著的收益率差异也将消失。这也就证实了前文推论,整体的小市值效应不是等值加权LMH组合在收益率方面优于市值加权组合的关键因素,低IVOL组合较之高IVOL组合具有更强的小市值效应才是决定因素。若低IVOL组合的小市值效应较之高IVOL组合越强,那么,等值加权LMH组合在收益率方面较之市值加权组合的优势越大。 3.1~3.2节实证发现基于IVOL的等分组合存在显著的短期反转效应和小市值效应,那么,我们能否基于短期反转效应和小市值效应改进异质波动率策略的加权方式,继而优化投资策略? 我们知道,一方面,在不考虑市值效应的条件下,短期反转效应使得市值加权在第t+1期较多地呈现第t期赢家股在第t+1期的“失利”、较少地呈现第t期输家股在第t+1期的“赢利”,继而在收益率上表现弱于市值加权;另一方面,在小市值效应的作用下,等值加权收益率显著高于市值加权组合。那么,我们可以一方面通过等值加权、突出小市值股等方式增大IV1组合收益率,另一方面通过市值加权、突出高市值股等方式减小IV10组合收益率,继而增大LMH组合收益率。 本文的加权方式改进方案如下:(1)对截面上的IV1和IV10组合基于市值规模做两等分,剔除IV1组中市值排序在P51~P100之间的股票,剔除IV10组合中市值排序在P1~P50之间的股票;(2)采用等值加权计算IV1组的收益率、采用市值加权计算IV10组的收益率,即改进的LMH组合收益率可以表征为: RETLMH(t+1)=EWRETL(p1-p50)-VWRETH(p51-p100) 其中p1,p2,…p100表示按市值排序的第1,2,…,100个百分位数。 图3 改进组合与其他LMH组合的净值序列 改进LMH组合的组合净值分别如表12所示。不难发现,(1)较之市值加权组合、流通市值加权组合,尽管超额收益率分别高出146bp、168bp,但改进LMH组合的标准差、下行偏差、CVaR值和最大回撤率均更低,即改进组合具有更高的收益回报和更低的风险;(2)较之等值加权组合,改进组合每承担一单位标准差和下行偏差所带来的收益回报更高,即改进组合具有更高的夏普比率和索提诺比率。同时,改进组合的CVaR值和最大回撤率均在可接受范围内。另外,长期业绩表现如图3所示,改进组合的期末净值等于574.86,分别等于等值加权、市值加权和流通市值加权组合的6.78倍、37.82倍和57.49倍,长期业绩优势明显。 表12 改进组合与其他LMH组合风险收益对比 注: IMPR表示改进的LMH组合,其他变量、指标的释义与计算方法与表2一致。 改进组合的极端市场风险抵御表现如表13所示。与等值加权、市值加权和流通市值加权的LMH组合相比,改进组合在“A股泡沫破裂”和“股市异常波动”时期的风险抵御表现均十分出色。例如,在2007—2008年A股泡沫破裂时期,改进组合的净值平稳增长。尽管最大回撤率略大于等值加权组合,但增长率高达64.35%。在2015年股市异常波动时期,改进组合没有发生任何回撤,净值增长率高达61.88%,整体的风险抵御表现远胜其他三个加权LMH组合。 总结而言,基于IVOL等分组合的短期反转效应和小市值效应,我们可以通过等值加权、突出小市值股等方式增大IV1组合收益率,另一方面通过市值加权、突出高市值股等方式减小IV10组合收益率,继而增大LMH组合收益率。本文的改进方案在经风险调整的业绩评价、极端风险抵御等方面均严格优于原有的等值加权、市值加权和流通市值加权组合,且其常态尾部风险和历史最大回撤率均在较低范围以内。 表13 改进LMH组合的极端市场风险抵御表现 异质波动率异象早已成为实证资产定价领域的研究热点之一,但本文发现异质波动率策略在组合加权方式的选择上仍存在较大争议。Bali and Cakici(2008)和Huang et al. (2010)的分组排序结果显示,异质波动率策略仅在市值加权下有效,而在等值加权的条件下美国股票市场的“异质波动率之谜”在等值加权法下将会消失。相反,刘维奇等(2014)、Gu et al. (2018)的分组结果则显示,对A股市场的异质波动率投资策略而言,等值加权的LMH组合收益率更高且更显著。那么,对于异质波动率策略而言,为何不同的加权方式在美国股票市场和中国A股市场存在截然不同的收益表现?预期收益上的优势,是否只是对等值加权LMH组合承担更大的波动率、回撤率和市场极端风险的补偿?倘若在综合考虑波动率、尾部风险和极端市场风险等因素情况下,等值加权的LMH组合仍然优于市值加权组合,那么,造成该现象的原因是什么?我们是否能根据该现象进一步改进A股市场的异质波动率策略? 本文首先验证了刘维奇等(2014)和Gu et al. (2018)的结果——对A股市场的异质波动率策略来说,等值加权组合的月度收益率要显著高于市值加权组合,同时,本文发现等值加权LMH组合在预期收益、长期业绩表现、风险评价、经风险调整的收益评价和极端市场风险抵御方面均显著优于市值加权组合,且该结论在剔除小市值股或仅保留较大市值股票的条件下仍然成立。 通过对等值加权与市值加权收益率的差值进行拆解分析,本文从短期反转效应和小市值效应两个角度对上述现象进行剖析。一方面,本文发现,A股市场的IVOL等分组合同样存在明显的短期反转效应,且高IVOL组合的反转效应强度显著大于低IVOL组合,但EWL(t+1)-VWL(t+1)约等于82bp,而EWH(t+1)-VWH(t+1)仅为23bp,即短期反转效应无法解释A股市场等值加权LMH组合在收益率方面优于市值加权组合的现象。另一方面,本文结果显示,尽管A股市场整体存在小市值效应,但股票组合整体的小市值效应并非关键,“低IVOL组合较之高IVOL组合具有更强的小市值效应”才是造成上述现象的主要原因。一旦消除低IVOL组合与高IVOL组合之间的小市值效应强度差异,那么,等值加权的LMH组合在预期收益方面的相对优势就将消失。 同时,对比中美市场的策略差异,由于A股市场上高IVOL组合的反转效应强度同样高于低IVOL组合,这应该使得EWLMH(t+1)低于VWLMH(t+1)。“低IVOL组合较之高IVOL组合具有更强的小市值效应”才是造成不同加权方式的异质波动率策略在中美股票市场存在截然不同收益表现的主要原因。 此外,本文发现可以基于短期反转效应和小市值效应对A股市场的异质波动率策略进行改进。一方面,我们可以通过等值加权、突出小市值股等方式增大低IVOL组合的收益率,另一方面可以通过市值加权、突出高市值股等方式减小高IVOL组合的收益率,继而实现增大LMH组合收益率、改进异质波动率的目的。本文的改进LMH组合的收益率、经风险调整的收益评价均显著优于等值加权和市值加权LMH组合,且长期业绩优势明显。改进LMH组合的期末净值达到等值加权、市值加权和流通市值加权组合的6.78倍、37.82倍和57.49倍。此外,改进LMH组合的极端市场风险抵御表现远胜其他三个加权LMH组合。 附录 附表1 不同市值条件下的IVOL分组排序结果 续表 注: (1)Panel A中的“剔除较低市值企业”指的是剔除了截面上市值排序在P20以下的企业;(2)Panel B中“较高市值企业”指的是截面上市值排序在P50~P100之间的企业;(3)Panel C中的“高市值企业”指的是截面上市值排序在P70~P100之间的企业。 附图1 不同市值条件下LMH组合净值注: (1)Panel A中的剔除较低市值企业指的是剔除了截面上市值排序在P20以下的企业;(2)Panel B中的较高市值企业指的是截面上市值排序在P50~P100之间的企业;(3)Panel C中高市值企业指的是截面上市值排序在P70~P100之间的企业。 Panel A: 2007—2008年A股泡沫破裂(2007.11—2008.10)日期EWVWTRVWSHCI2007/10/316.924.593.273.812007/11/306.774.613.344.11 续表 附表3 不同市值条件下LMH组合的风险抵御表现 续表 注: (1)如前所述,“剔除较低市值企业的样本”指的是剔除了截面上市值较小的20%的企业下的结果,“较高市值企业样本”指的是截面上市值较高的50%企业的结果,“高市值企业样本”指的是截面上市值较高的30%企业的结果;(2)EW、VW、TRVW、SHCI和期初净值等释义如前文所述。

3.1 短期反转效应与异质波动率策略

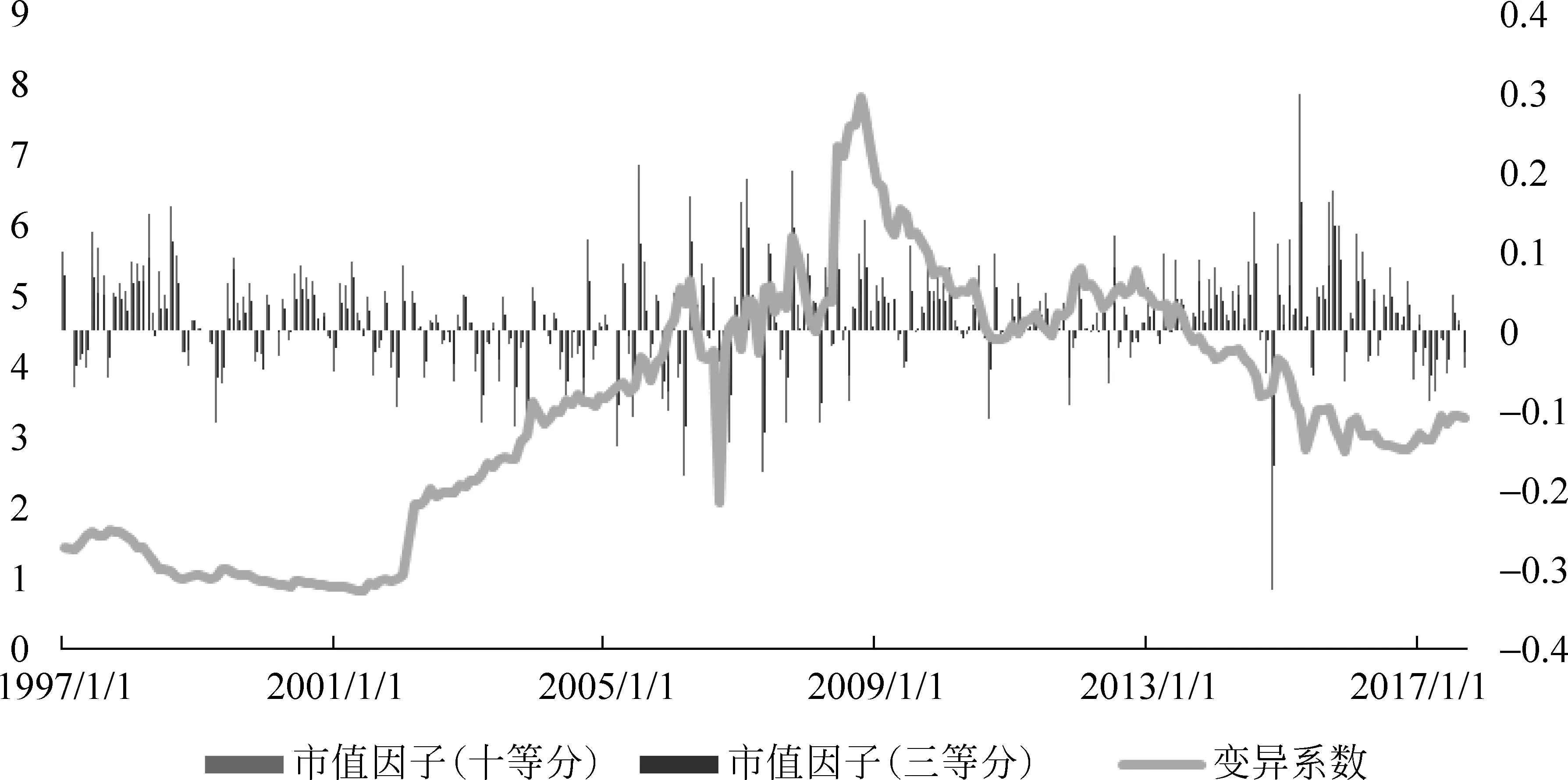

3.2 小市值效应与异质波动率策略

3.3 异质波动率策略的加权方式改进

4 结论