国内船用燃油市场分析预测及相关政策影响解读

2018-10-31王泠鸥孔劲媛丁少恒

王泠鸥 孔劲媛 丁少恒

1 北京理工大学管理与经济学院

2 中国石油规划总院

随着环保要求日趋严格,国内外船用燃油市场的限硫政策不断出台。根据交通运输部下发的文件,珠三角、长三角、环渤海(京津冀)水域设立船舶排放控制区,作为先行示范区与国际标准对接。此前,《大气污染防治法》要求内河和江海直达船舶应当使用符合标准的普通柴油。政策的时间和执行地点的不同以及普通柴油硫含量限制标准的持续提升,都增加了船用燃油市场的复杂性。

国内船用燃油市场供需分析

船用燃油类型划分

中国船用燃油市场可以分为内贸完税船用燃料油(简称内贸油或内贸船燃,以下均称内贸油)市场和外贸保税(免油品增值税、消费税、海关关税)船用燃料油(简称保税油或保税船燃,以下均称保税油)市场两类。根据现行政策,航行于境内港口之间的船舶只能加内贸油,目的港为境外港口的船舶可以加海关监管下的保税油,视同出口。保税油的销售业务需由有保税油经营资质的单位进行。

我国船用燃油市场产品主要包括燃料油和柴油,其中燃料油可分为残渣燃料油(如120CST、180CST、380CST等)和馏分燃料油(如DMX、DMA、DMB、DMC等)。据金联创统计数据,2017年我国船用燃油消费量约在1.7×107t,船用燃油市场总体需求以燃料油为主,其中保税油消费量约在1.08×107t,基本为燃料油,内贸油消费量约为6.2×106t。在内贸油中,船用柴油约占30%。2017年,全国内贸船用柴油消费量约1.8×106t,燃料油占比约69%,LNG需求不到1%。

航运业发展与船用燃油需求

全球航运市场呈回暖趋势

波罗的海干散货指数(BDI)是全球航运市场景气的重要指标。从趋势上来看,自2016年下半年以来,运价水平已经开始逐步上升。中国沿海散货运价指数短期呈现上涨态势。2015-2017年主要船运指数变化情况见图1。

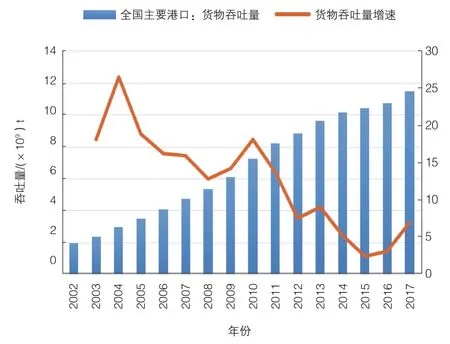

全国港口货物吞吐量增速加快

2017年,我国主要港口货物吞吐量增速上升至7.0%(2016年为3.1%)。随着全球航运市场回暖,国内干散货海运企业信心增加。2017年需求增加,供需矛盾得到大幅缓解。但由于船舶发动机的大型化、燃油效率的提高以及替代影响,船用燃料消费量的增长速度慢于货物吞吐量的增长。

运价上涨与船舶周转率关系密切

船舶周转率大幅降低,是市场运价上涨的重要推动因素。近两年秦皇岛-广州-秦皇岛线运期加长,船舶周转率下降,相对供给减少。目前的低周转率并非常态,未来运价或随船舶周转率提高而下降。

国内干散货海运市场预计短期温和上涨,长期出现回落

港口中转的货物主要包括干散货、集装箱、液体散货、件散货、滚装汽车。其中,干散货比例最大,超过 50%[1]。

干散货指各种初级产品、原材料。短期1-2年内,在低周转率与内贸船东信心的支撑下,内贸干散货海运市场运价将持续温和上涨,需求扩张,总体保持较好的水平。就中长期来看,国内煤炭需求总体呈下降趋势,煤炭运输占据内贸船运的70%,对内贸船运需求影响较大;同时,铁路、水电核电、散改集及隐藏的运力供应都将对中长期市场产生冲击,预计干散货海运市场运价还会出现一次回落。近年全国主要港口年货物吞吐量见图2。

图1 2015-2017年主要船运指数变化情况(数据来源:wind)

图2 近年全国主要港口年货物吞吐量(数据来源:wind)

国内集装箱海运市场预计呈现地区差异

集装箱海运市场增速过去20年一直保持较快增长,近几年有所放缓。国内集装箱市场由于市场准入低等因素,面临运力过剩的问题。预计国内集装箱海运市场在北方港口呈现负增长,南方港口保持较快增速。

国内船用燃油供应情况

保税油

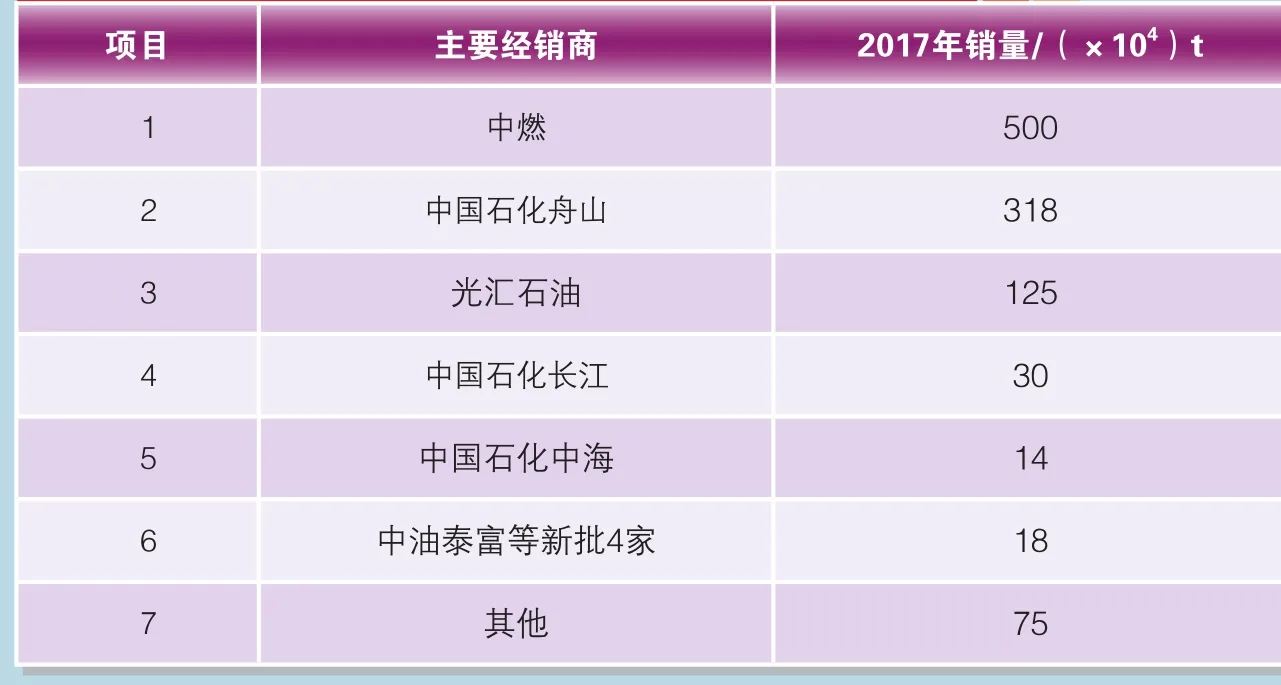

保税油市场的经营主体需具有资质。目前国内具有保税油经营资质的公司包括:中燃、中国石化中海、中长燃、深圳光汇、中国石化舟山、中油泰富石油集团、舟山浙能、华信国际(舟山)、舟山港综合保税区。保税油资源渠道多为进口,主要来自新加坡、委内瑞拉、俄罗斯、马来西亚、日本、韩国等国家。中国保税油主要经销商见表1。

表1 中国保税油主要经销商(数据来源:金联创)

内贸油

内贸油市场是完全开放的市场,也是竞争最为激烈的市场。国内内贸油供油企业主要分为4类:原交通部所属的水上专业供油企业,中国石油、中国石化所属企业,部分港航企业的供应公司和民营供油企业。

内贸油经销商主要包括中燃、中国石化中海和中长燃,简要介绍如下:

◇中燃(也称中船燃),全称为中国船舶燃料有限责任公司,是中国石油和中远(集团)总公司各出资50%,于2003年12月成立的合资公司。中燃是目前国内经营水上船用燃油规模最大、网络最全的专业公司。

◇中国石化中海,全称为中国石化中海船舶燃料供应有限公司,是中国石化和中国海运集团于2003年共同出资组建的合资公司。

◇中长燃,全称为中国石化长江燃料有限公司,是中国石化集团公司和中国长航集团共同投资组建的合资公司。

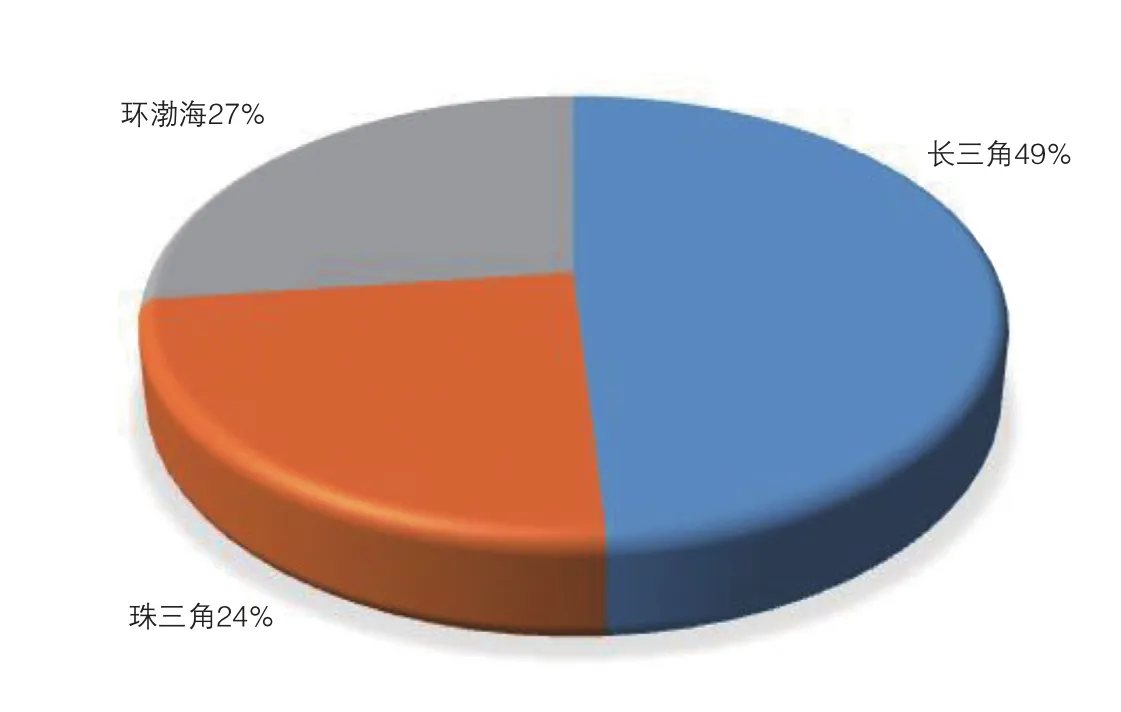

内贸油市场民营主体参与较多油品生产集中在华东、东北和西北地区,而消费地主要集中在华东和华南地区,供需不平衡导致国内船用燃油从资源富余地区向需求缺口地区流动。主要流向有:东北资源流向华北、华东和华南地区,西北资源流向华东、华南和西南地区,华北流向华东地区。2017年中国主要地区内贸船用燃油消费分布见图3。

图3 2017年中国主要地区内贸船用燃油消费分布(数据来源:金联创)

国内船用燃油价格变化

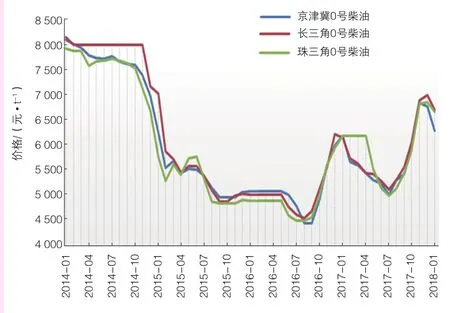

2017年内贸0号柴油月均价在5 000~7 000元/t变化,价格高于180CST 2 500~3 500 元 /t。年初年末价格较高,年中价格处在低位。京津冀、长三角、珠三角3个地区价格趋势稍有差异。京津冀地区较其他两地区价格略低。船用柴油价格波动幅度总体大于180CST。国内主营单位船用0号柴油价格走势见图4。

图4 国内主营单位船用0号柴油价格走势(数据来源:wind)

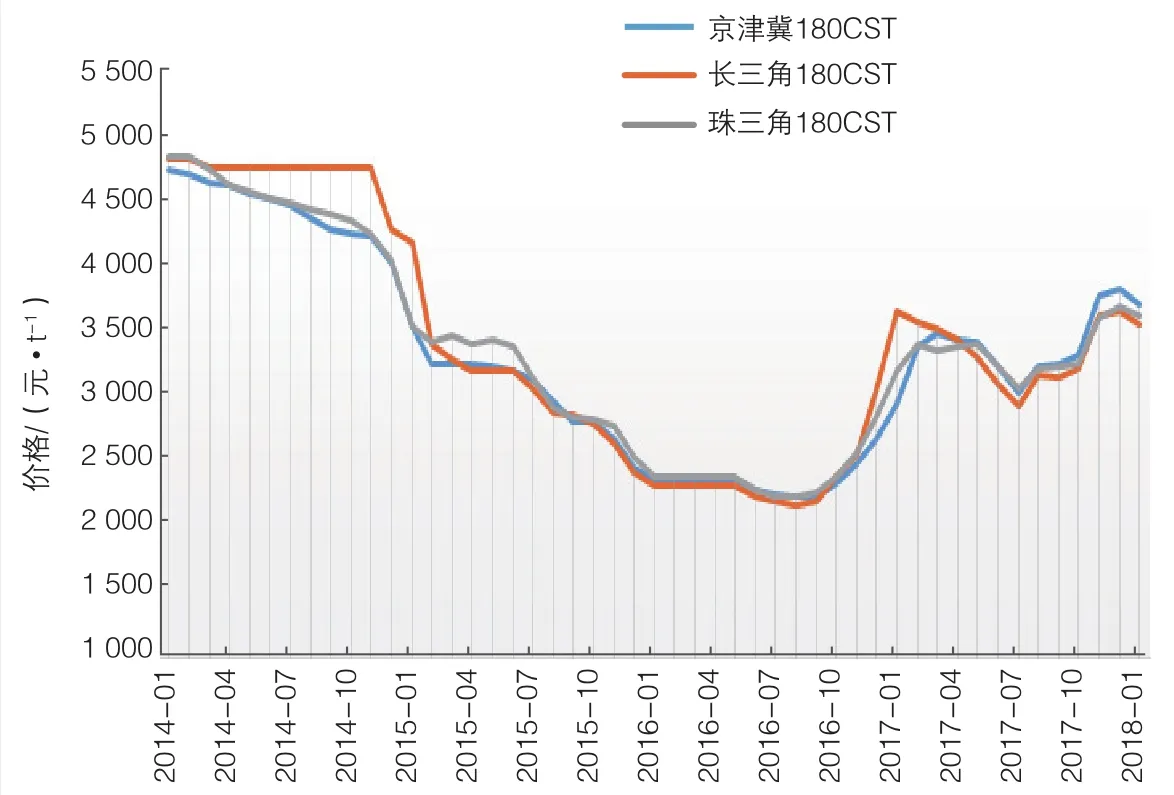

2017年内贸船用180CST月均价基本保持在3 000~3 700元/t。3地区价格总体趋势相同,油品价格相近;珠三角与京津冀地区船用180CST价格较长三角地区略高,平均高出50~100元/t。国内主营单位船用180CST价格走势见图5。

图5 国内主营单位船用180CST价格走势(数据来源:wind)

相关政策影响分析

国际政策

国际环保标准不断提升。2011年7月,在国际海事组织(IMO)海洋环境保护委员会(MEPC)第62次会议上,通过了对MARPOL公约附件VI新的修正案,即《防止船舶造成大气污染防范》。这是一个强制性的国际航行船舶温室气体减排法规。2016年10月,MARPOL审查决定附件VI将在2020年实施。

附件VI具体要求在全球范围内,在规定期限内,船上使用燃油的含硫质量分数不应超过下述极限值:

◇2012年1月1日以前 4.5%(质量分数);

◇2012年1月1日及以后 3.5%(质量分数);

◇2020年1月1日及以后 0.5%(质量分数)。

当船舶在SOx排放限制区域航行时,在规定期限内,船上使用燃油的含硫质量分数不应超过下述极限值:

◇2010年7月1日以前1.5%(质量分数);

◇2010年7月1日及以后1.0%(质量分数);

◇2015年1月1日及以后0.1%(质量分数)。

目前中国还不在IMO规定的排放限制区内,国际船舶离港时加注的燃油执行全球范围内的硫含量标准,含硫量目前执行不高于3.5%(质量分数)的标准,2020年后执行不高于0.5%(质量分数)的标准。到港船舶在停泊期间使用的燃油需满足中国相关政策法规要求。

国内政策

政策法规影响分析

《中华人民共和国大气污染防治法》于2016年1月1日开始实施,要求内河和江海直达船舶应当使用符合标准的普通柴油,远洋船舶靠港(岸)后应当使用符合大气污染物控制要求的船舶用燃油;船舶靠港后应当优先使用岸电。

国内最新普通柴油质量标准为GB 252-2015 《普通柴油》。最新标准的适用范围包括内河船舶所使用的由石油制取的或加有添加剂的普通柴油。2017年6月30日以前硫含量不大 于350 mg/kg,2017年7月1日起硫含量不大于50 mg/kg,2018年1月1日起硫含量不大于10 mg/kg。

国内现行的船用燃料油质量标准为GB 17411-2015 《船用燃料油》,于2016年7月1日起开始执行。在最新的修订中,GB/T 17411由推荐标准改为强制标准;使用范围扩展为海(洋)船用柴油机及其锅炉用燃料油。该标准将硫含量列为重点修订项目。对于馏分型燃料油:按照硫含量划分,DMX、DMZ、DMA分为不大于10 000 mg/kg、5 000 mg/kg、1 000 mg/kg 3个等级;DMB分为不大于15 000 mg/kg、5 000mg/kg、1 000mg/kg 3个等级对于残渣型燃料油:按照硫含量划分,RMA10和RMA30分为不大于 35 000 mg/kg、5 000 mg/kg、1 000 mg/kg 3个等级;其他牌号分为不大于35 000 mg/kg、5 00 mg/kg 2 个等级[2]。

排放控制区示范情况

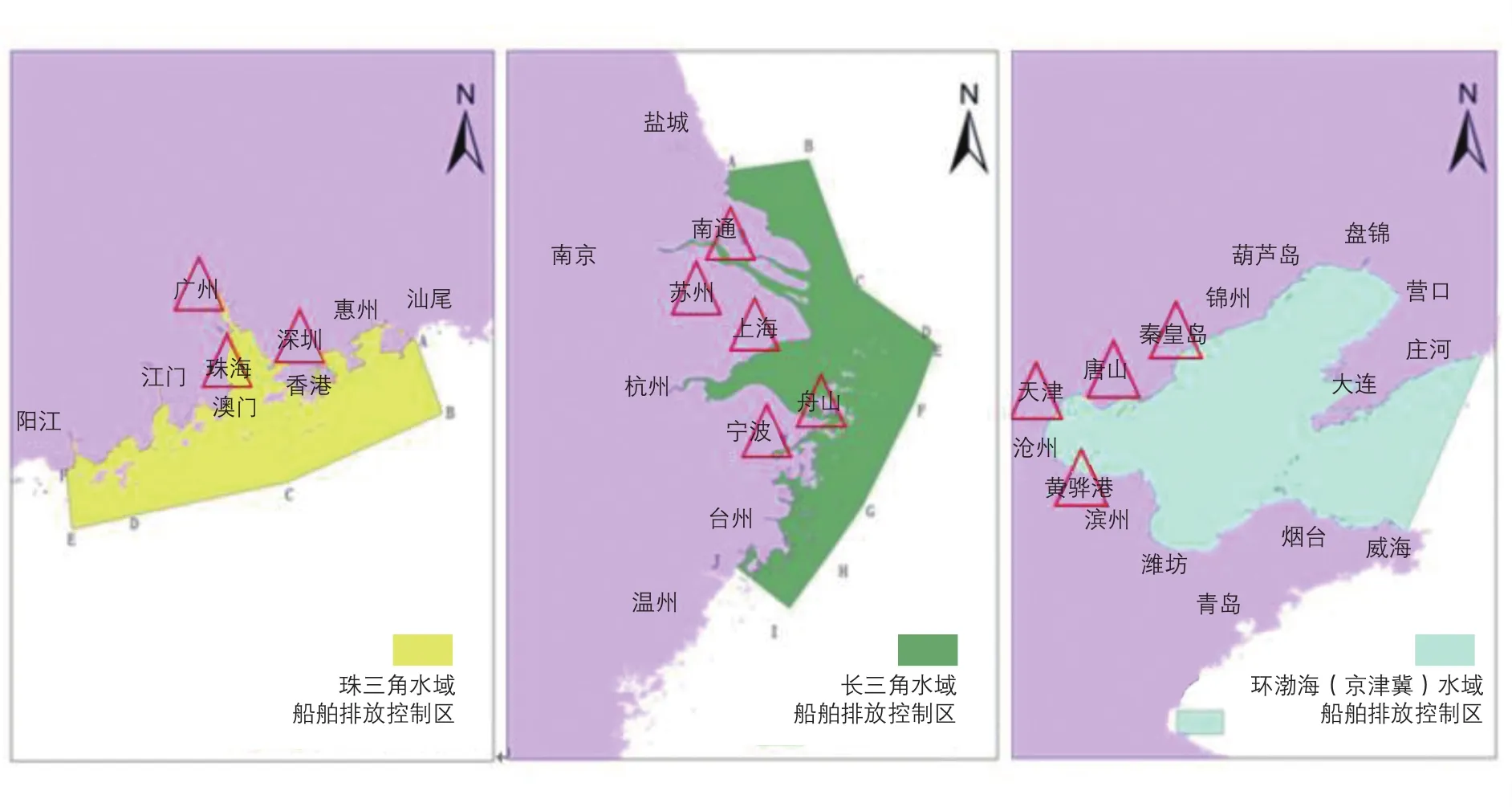

2015年12月,交通运输部印发了排放控制区政策文件《珠三角、长三角、环渤海(京津冀)水域船舶排放控制区实施方案》。我国京津冀、长三角和珠三角三大城市群港口分布最为密集,我国前十大港口全部分布在上述地区。具体排放控制区范围见图6(图中红色三角标注的是核心港口)。

图6 珠三角、长三角、环渤海(京津冀)水域船舶排放控制区

对比3个区域,长三角地区虽然港口数量偏少,但其核心港口上海港和宁波舟山港吞吐量分居世界港口吞吐量前2位,导致长三角地区船舶排放量高于京津冀和珠三角地区。该《方案》也是于2016年4月1日在长三角水域最先实施。

根据方案,控制区有如下要求:

◇2017年1月1日起,船舶在排放控制区内的核心港口区域靠岸停泊期间(靠港后的一小时和离港前的一小时除外,下同)应使用硫含量≤5 000 mg/kg的燃油;

◇2018年1月1日起实行新的标准,船舶在排放控制区内所有港口靠岸停泊期间应使用硫含量≤5 000 mg/kg的燃油;

◇2019年1月1日起,船舶进入排放控制区应使用硫含量≤5 000 mg/kg的燃油;

◇2019年12月31日前,评估前述控制措施实施效果,确定是否采取“船舶进入排放控制区使用硫含量≤1 000 mg/kg的燃油”。

国内外政策总结

综合国际、国内的各项政策要求,对国内各区域船用燃油硫含量标准按时间进行汇总,具体见表2。

根据上述标准的实施时间和硫含量要求,排放标准可以划分为下述3个层次实施:

◇所有内河和江海直达船舶只能使用普通柴油,按法规不可使用燃料油;

◇排放控制区内的内贸油只能使用普柴和低硫的馏分型燃料油,部分调油商会使用普柴和其它低硫成分进行船燃调合;

◇沿海非排放控制区目前使用满足国标的燃料油,2020年起使用满足IMO标准的低硫燃料油。

船用燃油市场变化趋势分析

政策影响分析

为满足各项政策法规的限硫规定,船东有4种主要选择:

◇使用低硫石油燃料,即船用柴油或柴油与燃料油混合的燃料。船用柴油成本大幅高于燃料油成本。对上述调油成本进行估测,假设使用普通柴油(硫含量10 mg/kg)和中低硫180CST燃料油(硫含量15 000 mg/kg)以7∶3比例进行混调,得到的油品硫含量为4 500 mg/kg,满足5 000 mg/kg的硫含量要求。以普通柴油6 000元/t、中低硫180CST燃料油3 000元/t的价格计算,得到调油成本为5 100元/t,高于中低硫燃料油(180CST)70%左右。

表2 国内各区域船用燃油硫含量标准要求变化

◇使用LNG等低硫成分的替代燃料。改造成LNG发动机大约要花100万元人民币,船东面临较高的发动机改造成本及加注设施暂不完善等问题。LNG船舶在2018年以前具有政策支持与补贴,根据改建船舶功率不同,单船补助标准为54万元至89万元不等。交通运输部文件《关于推进水运行业应用液化天然气的指导意见》提出,到2015年,内河运输船舶能源消耗中LNG的比例达到2%以上,到2020年达到10%以上。与LNG船舶相比,船用柴油不具备政策优势。

◇使用脱硫尾气处理系统来清洁船舶排放废气中SOx颗粒,船东可继续使用常规燃料油。安装尾气净化装置的成本为:每条大型运输船的投资可达300万~500万美元;每条近海运输船的改造成本为几千到十几万元。安装设备面临着较长的回报期。目前,新船合同中配备洗涤器的订单比例从2012~2015年的大约1%上升到2017年目前的5%左右。船舶是否安装洗涤器与其在限排区中行驶的时长密切相关。较少进入排放控制区的船舶通常选择暂时使用低硫石油燃料。

◇岸电系统在沿海地区发展迅速,使船舶在泊位能够关闭燃油发动机,接入码头陆侧的电网,这将减少港口停泊期间船燃需求量。《大气污染防治法》要求船舶靠港后应当优先使用岸电。《港口岸电布局方案》计划到2020年底前,在全国主要港口和排放控制区共布局493个具备向船舶供应岸电能力的专业化泊位;实现总体覆盖率50%的布局目标为导向。

2018-2020年我国内贸船用燃油消费量预测

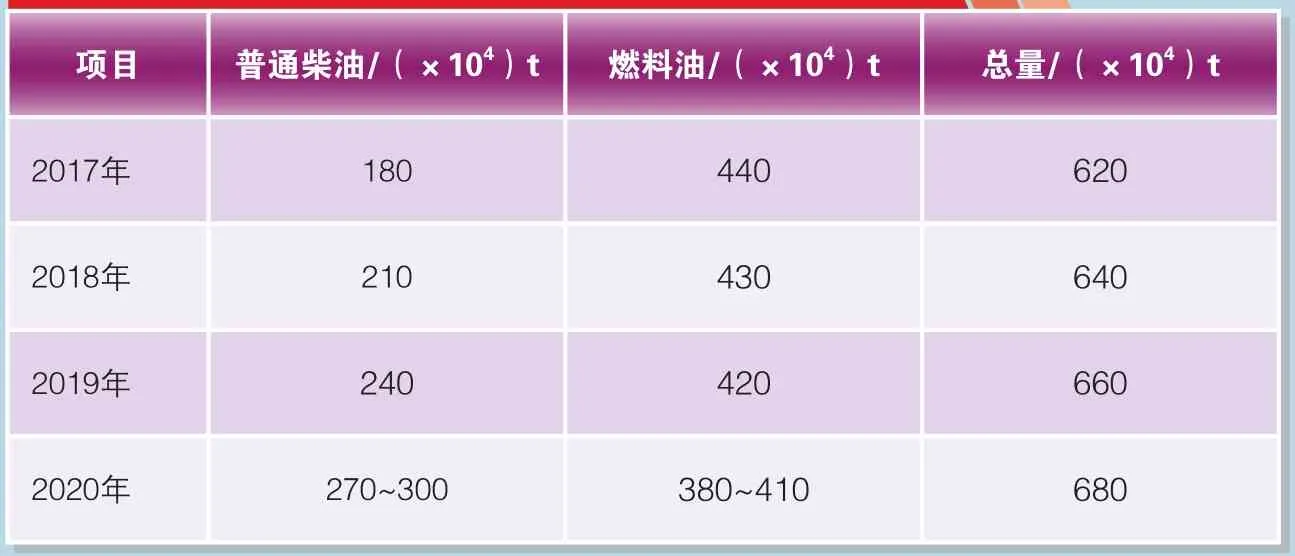

根据相关调研,约27%渡轮和26%滚装船在排放控制区中行驶时长超过其总时长的50%,近1/3的邮轮在排放控制区中行驶时长超过其总时长的30%,假设这部分燃料油需求将全部被柴油代替,2018-2019年柴油需求占比预计增加6~8个百分点。考虑到LNG需求占比的增加和由于使用岸电带来的港口船燃需求减少,限排区政策实施带来的普通柴油需求增长空间有限。假设这部分燃料油需求将全部被柴油代替,预计2018年船用柴油需求占比增加3个百分点,2019年船用柴油需求占比再增加3个百分点。同时,根据港口货物周转增长情况,预计内贸船燃需求量年均自然增长3%;按柴油需求占船用燃油33%计算,预计2018年全国内贸船用柴油消费量约2.1×106t,较2017年增加0.3×106t;按柴油需求占船用燃油36%计算,预计全国2019年内贸船用柴油消费量约2.4×106t,较2017年增加0.6×106t。

表3 2018-2020年我国内贸油需求预测

2020年,全球范围内的船燃均要求硫含量小于5 000 mg/kg,届时中国市场非排放控制区行驶的船舶也将全面使用低硫的馏分型燃料油或残渣型燃料油,供油商预计将使用高硫燃料油与硫含量较低的柴油组分进行调合,以满足硫含量限制指标,从而拉动部分普通柴油消费增长。2020年总需求量接近7×106t,其中对普通柴油需求约3×106t,对满足IMO排放要求的燃料油的需求约4×106t。2018-2020年我国内贸油需求预测见表3。