大豆生产及市场动态监测报告(2018年8月)

2018-10-13田国强何秀荣

赵 勇,司 伟,田国强,何秀荣

(国家大豆产业技术体系经济研究室,北京 100081)

一、产业信息

(一)2018年我国大豆进口预计减少千万吨以上

根据中国经济信息网发布消息显示,记者在走访相关行业专家、综合分析国内外市场形势后发现,通过推广低蛋白日粮配方、增加杂粕进口、扩大国内生产等措施,2018年内中国大豆进口量有望减少1 000万吨以上。

推广低蛋白日粮饲料配方可实质性减少大豆需求

目前,中国正在全国生猪、肉鸡和蛋鸡养殖中推广应用低蛋白日粮技术,通过添加氨基酸,降低豆粕等蛋白原料添加比例,而不影响生产性能。中国工程院院士、中国科学院亚热带农业生态研究所研究员印遇龙的研究表明,猪在不同生长阶段饲喂低蛋白日粮(蛋白添加比例降低3%)并补充四种限制性氨基酸后,猪肉产量和质量不受影响。据广东恒兴饲料实业有限公司技术总监张海涛介绍,目前中国赖氨酸生产能力充足,而且使用低蛋白日粮配方技术,可以减少约5%~7%豆粕消费需求,折合大豆约500万吨。因此,通过低蛋白日粮饲料配方减少中国对大豆的实质消费需求,是可操作、可持续的。

增加杂粕进口可有效替代大豆进口

饲料中的蛋白原料不仅只靠豆粕,也可来自其他杂粕,如菜籽粕、棉粕、葵仁粕、棕榈仁粕等。当前,饲料中豆粕使用比例高,价格便宜是一个主要原因。随着豆粕价格上升,选择其他替代品将变得经济可行。上海汇易咨询股份有限公司董事长、首席咨询师李强介绍,2018年全球除豆粕外,主要粕类产品出口前三大品种依次为棕榈仁粕、葵仁粕和菜籽粕,其中,棕榈仁粕出口723万吨,葵仁粕出口684万吨,菜籽粕出口613万吨。而中国目前棕榈仁粕、葵仁粕和菜籽粕的年进口量并不大,其中,棕榈仁粕进口45万吨,葵仁粕进口15万吨,菜籽粕进口100万吨,具有很大的增长空间。据李强测算,今年如能增加进口250万吨油菜籽(折合150万吨菜籽粕)、350万吨葵仁粕、300万吨棕榈仁粕,理论上可替代约480万吨豆粕消费,折合进口大豆约600万吨。

提升国产油料自给水平

当然,要缓解中国油籽油料供应受制于人的局面,离不开自身油料产业的发展。5月16日,农业农村部在新闻发布会上透露,今年大豆种植面积将增加1 000万亩。农业农村部4月份对东北省份发出通知,要求今年增加大豆种植面积1 000万亩。因通知到达基层较晚,东北多数地区已种下大豆,估计实际增加的大豆面积很有限。

此外,养殖业亏损也导致对豆粕需求减少。今年3月开始,国内生猪价格迅速回落,生猪养殖利润进入亏损区间。四、五月份,生猪和能繁母猪存栏环比和同比持续下降,生猪集中出栏数、出栏体重等指标大幅下降,导致4月至6月国内豆粕消费同比减少1.3%。预计未来几个月豆粕需求还可能继续低于去年同期,这将持续抑制国内大豆消费需求(来源:中国经济网)。

(二)进口大豆到港量逐步下降,等待价格企稳

因中美即将于8月下旬重启贸易磋商,上周国内大豆价格有所下跌。虽然中美双方的磋商情况具有不确定性,但目前在新关税政策下,加之后期进口大豆到港量逐步下降,预计国内大豆价格下行空间有限。

新季单产预估略降

8月中上旬,我国东北大部分产区的大豆处于结荚期,仅有辽宁部分区域的大豆处于开花期,吉林南部的大豆处于鼓粒期。最新气象周报显示,目前东北地区的大豆大部分处于结荚期,华北、黄淮、西北地区东部的大豆处于开花结荚期。根据土壤墒情分析,上周缺墒地区中不包括东北地区,11日至15日东北地区中南部降水使得辽宁中北部旱情大部解除,长江中下游地区高温持续,安徽南部等地部分地区农业干旱,使大豆等作物生长受到不利影响。

据目前主要机构对今年我国大豆产量的预估,7月玉米和大豆产区大部热量充足,土壤墒情适宜,局部地区强降雨、强对流天气对玉米和大豆生长有一定不利影响,预计全国大豆平均单产较上年持平略减。8月中国农产品供需形势分析报告(CASDE)显示,7月东北和内蒙古大部分农区出现降水,墒情适宜,利于大豆鼓粒成熟。

对于今年国内大豆单产的预估,USDA预估为1.79吨/公顷,同比下降约1.1%;CASDE预估为1.832吨/公顷,同比下降约1.98%;国家粮油信息中心预估为1.865吨/公顷,同比下降约0.26%。由此可知,目前主要机构对今年国内大豆单产的评估较去年均略有下降。对于今年国内大豆的种植面积,上述三大机构分别预估为810、839、847万公顷,较去年分别同比增加约3.18%、7.84%、8.87%。对于今年国内大豆总产量的预估分别为1 450、1 537、1 580万吨,同比分别增加2.11%、5.64%、8.59%。目前三大机构对国内大豆生长情况的预估显示,今年我国大豆单产同比略降,总产同比小幅上升。

进口大豆环比下降

海关总署最新数据显示,7月我国进口大豆约800.5万吨,环比下降约8%,同比下降约20.59%,由此我国大豆进口量已连续两个月下降;1月至7月我国大豆进口量累计约5 287.5万吨,同比下降约3.7%。从往年8月至10月的进口量来看,我国大豆进口量均处于环比下降的局面。因此,随着我国大豆进口季节逐步进入淡季,进口量下降对国内大豆具有偏多影响。

周度抛储数量减少

6月14日至今,我国对临储大豆进行竞价销售。据统计,6月14日至8月15日,我国临储大豆累计抛出约416.242 9万吨,实际成交121.942 4万吨,成交率约29.29%。周度抛储数量显示,8月8日起,临储大豆拍卖数量从50万吨下降至30万吨;8月22日,豆油抛储数量从前期的5~6万吨下降至1.6万吨。由此可知,随着我国大豆周度抛储数量和可供抛储数量下降,抛储对国内大豆的压力有所减轻。

综上所述,随着后期进口大豆到港量下降、国内大豆抛储数量有限、国内大豆产量同比仅小幅增加,预计后期大豆价格下行空间有限。操作上,可在豆一价格企稳时,考虑轻仓逢低做多的策略(来源:期货日报)。

(三)豆粕下跌空间有限,调整幅度受限

中美双方将于8月下旬开启新一轮谈判,市场揣测美国在中期选举前释放缓和信号,美豆出口中国有望提上日程,国内豆粕承压回落;国内非洲猪瘟不断发生,市场预期大规模疫病爆发将会造成豆粕需求萎缩;再则贸易商点价后套保盘集中套保。在一系列利空消息的打压下,连盘豆粕1901合约期价承压回落,本周一跌幅更是进一步扩大。

虽然自上周四以来,连盘豆粕主力合约下跌118元/吨,跌幅达3.57%,但在南美大豆的售卖尾声到来、国内油厂普遍挺价销售的背景下,豆粕下跌空间有限,中长线保持急跌后买入为宜。

巴西大豆进入售卖尾声

由于2017/2018年度阿根廷遭遇灾害天气,大豆减产3 600万吨。南美对华大豆出口主要依赖巴西,截至7月,巴西向中国出口大豆4 620万吨,占2017年全年巴西向中国出口大豆的85.8%,2017年巴西向中国共出口大豆5 380万吨。

2017/2018年度,巴西大豆预计产量为1.19亿吨,国内消费约4 628万吨,全年出口计划为7 500万吨。截至7月底,巴西已对中国出口大豆4 620万吨,剩余出口量仅为2 880万吨。接下来,巴西对中国在8月和9月的大豆出口量开始出现下降。据德国汉堡油世界统计,9月至12月巴西大豆出口量可能降至1 070万吨,低于上年同期的1 130万吨。如果中美在四季度不能达成有效的协议,我国油厂将会面临豆源紧张的局面。

非洲猪瘟疫情可防可控

8月初,辽宁沈阳发现第一例非洲猪瘟疫情。半个月内全国发生了三起非洲猪瘟事件,究其原因主要是来自病原区的生猪调运导致了郑州和连云港等地的疫情出现。截至目前,单位厂区已经封锁设施,猪瘟疫情没有进一步扩散。

自2015年以来,我国关于生猪养殖的环保政策已经将小型养殖和散养户清理出养殖市场,目前市场上主要的生猪养殖以集团化和区域化养殖为主,大型企业的冷链、物流、卫生防疫方面已经做到可追溯。在养殖过程中的疫病防控和截断相当有效,规模型养殖企业并没有受到疫病的冲击。其中,正邦在涉及非洲猪瘟省份共计出栏生猪25万头,占总出栏量的8.6%;温氏在涉及非洲猪瘟省份共计出栏23.26万头,占总出栏量的1.93%;牧原在辽宁省共计存栏12.6万头,均未发现疫情。

目前发现的感染非洲猪瘟疫情生猪属于泔水猪,并且疫情主要通过猪接触和软蜱传播,规模场疫情管理能力较好,发病概率较小,笔者认为市场无需悲观。生猪疫病一般对猪肉价格有助长助跌的效果,短期来看,疫病的发生令居民不敢消费猪肉,造成猪肉价格下跌,这将加剧生猪产能的出清,导致生猪供给减少。长期来看,将会推升猪肉价格的上涨,本轮的猪周期有望提前见底。疫病之后带来的生猪短缺有望迎来新一轮的生猪补栏。

综合以上分析,随着四季度到来,真正的大豆原料短缺的困境将逐步显现。因此,笔者预计,豆粕本次调整幅度有限,回调买入的时机已经出现,中长线投资者可逐步介入,豆粕1901合约支撑位在3 150元/吨(来源:期货日报)。

(四)欧盟宣称从美国进口的大豆数量激增

欧盟委员会本月初发布的一份声明称,在欧美上周达成贸易协议后,欧盟从美国进口的大豆数量激增。欧盟称,在和美国特朗普总统达成避免贸易战协议后的一周时间里,欧盟从美国进口的大豆数量几乎比上年同期提高近3倍,原因在于买家利用豆价大跌的机会入市。

欧盟称,在欧盟委员会主席荣克和美国总统特朗普发布联合协议后,最新的双月进口数据是显示欧盟遵从协议的首份坚实证据。但是欧盟委员会女发言人表示,欧盟增加进口美国大豆是出于市场因素的影响,而不是欧盟成员协调后的行动。

在上月欧美达成协议后,特朗普宣称欧盟将开始大量买入美国大豆。市场分析师称欧盟进口激增是因为6月份大豆价格大幅下跌,因为中国基本停止进口美国大豆,以报复特朗普针对中国的贸易战措施。在2018/2019年度的头5周,欧盟从巴西和巴拉圭进口的大豆数量大幅降低,而从美国进口的大豆数量同比提高283%(来源:博易大师)。

(五)美国大豆产量有望创下历史最高,天气良好提振单产

今年美国大豆作物长势快于正常进度。大豆播种及时,随后6月份天气温暖多雨有助于大豆作物生长加快。7月份中西部地区生长条件良好,当地土壤墒情充足,温度接近平均水平。截至8月5日,大豆结荚率为75%,相比之下,五年平均进度为58%。中西部地区土壤墒情更为充足,不过密苏里州、堪萨斯州东部、密歇根州和密西西比河三角州地区今年夏季土壤墒情不足的状况恶化。整体来看,美国大豆作物优良率为67%,低于一个月前的水平,但是仍接近历史高位。今年豆荚重量(以及作物单产)可能受益于豆荚生长及成熟时间延长。

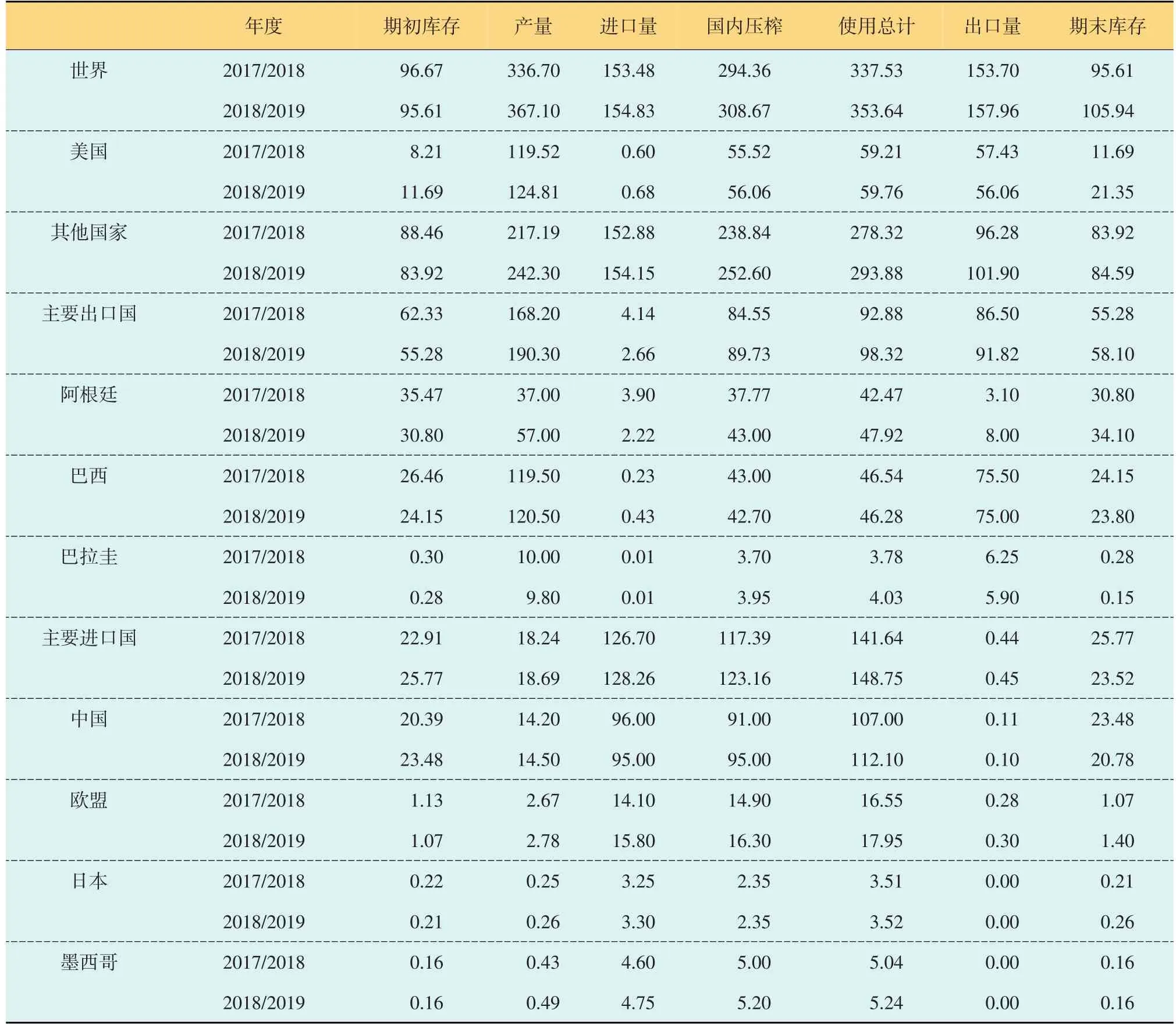

表1 全球大豆年度供需平衡表(USDA2018年8月预估) 百万吨

美国农业部在8月份产量报告中首次根据客观单产调查评估2018/2019年度美国大豆规模,预计全国大豆单产为51.6蒲式耳/英亩。如果该预测成为现实,那么今年大豆单产将创下历史次高纪录,仅低于2016/2017年度创纪录的52蒲式耳。八大州——其中包括伊利诺伊州、印地安纳州、俄亥俄州和内布拉斯加州——今年大豆单产可能创下历史最高纪录。根据收获面积数据8 890万英亩,单产上调使得美国大豆产量数据上调至45.86亿蒲式耳,较上月预测值高出2.76亿蒲式耳,也将较上年创纪录的水平高出1.94亿蒲式耳。

即使本月期初库存数据下调,2018/2019年度大豆供应数据上调2.4亿蒲式耳,达到创纪录的50.4亿蒲式耳。不过大豆供应更为充足可能仅略微平衡2018/2019年度需求。2018/2019年度大豆压榨和出口数据均上调至20.6亿蒲式耳。大豆产量增幅更大,将造成2018/2019年度大豆期末库存增至创纪录的7.85亿蒲式耳,较2017/2018年度的库存规模高出83%。

大豆供应增加,将会压制豆价。2018/2019年度大豆农场平均价格预估下调35美分,为7.65~10.15美元/蒲式耳。但是农户有时拿到的月度平均价格可能仍远远高于目前的现货价格。年初农户预售的大豆价格非常高企。农户5月份开始播种大豆时,预售价格达到或超过10美元/蒲式耳。这样的预售形势将支持月度平均价格预估。豆粕市场也将会受到2018/2019年度供应庞大的压制,2018/2019年度豆粕平均价格预估下调20美元/吨,为295~335美元/吨,相比之下,2017/2018年度为350美元/吨。

二、生产状况

(一)国内生产状况

尽管近期东北地区中南部晴好天气较多,但截至目前辽吉两省东部部分地区农田土壤仍处于过湿状态;大豆开花灌浆还是受到一定的不利影响。根据中国兴农网全国农业气象月报显示,8月下旬全国主要农业生产区的气象情况如下:

东北、内蒙古:大部地区气温接近常年同期,受“苏力”及冷空气的影响,大部降水量普遍有10~50毫米,降水利于黑龙江中西部、吉林西部等地农田土壤增墒和农业蓄水,总体利于玉米、一季稻、大豆等作物开花灌浆和乳熟。但黑龙江南部、吉林大部和内蒙古东南部周内出现大到暴雨,吉林吉林市、黑龙江牡丹江市等地局地出现大暴雨,且局地伴有雷暴大风冰雹等强对流天气,部分地区出现农田内涝和作物倒伏,对作物产量形成造成一定不利影响。

西北、华北、黄淮:大部地区气温偏高1~4℃,日照正常或偏多30%~80%,大部无降水或降水量不足10毫米但土壤墒情适宜,充足的光热条件利于玉米灌浆乳熟、大豆结荚鼓粒、棉花开花和裂铃吐絮以及蔬菜和经济林果生长。气温偏高、无明显降水使山西南部、河南西部、陕西东南部等地的部分地区土壤缺墒,不利作物稳健生长。甘肃中部和青海东部降雨日数有3~6天、且部分地区出现大到暴雨,部分农田持续过湿,局地遭受洪涝灾害,不利玉米、马铃薯、牧草以及经济林果等作物产量和品质形成,多雨也导致作物病虫害滋生蔓延。山东潍坊等地27日至28日降中到大雨,局地暴雨。30日降小到中雨,局地大雨。不利于设施农业恢复生产。

江淮、江汉:大部地区多晴好天气,气温接近常年或偏高1~4℃,日照正常或偏多30%~80%,大部降水偏少但墒情适宜,利于一季稻孕穗抽穗和乳熟、大豆结荚鼓粒、棉花开花和裂铃吐絮等。

江南、华南:大部地区气温基本正常,降水量普遍有10~50毫米,增加了土壤水分和库塘蓄水,大部土壤墒情较好,利于晚稻分蘖和拔节孕穗、一季稻孕穗抽穗、棉花裂铃和经济林果采收上市。浙江东南部、江西南部、福建东部、广东和广西两省南部等地有1~2天出现大到暴雨、局地大暴雨或特大暴雨,周内降雨日数有5~7天,日照偏少3~8成,不利在地作物生长发育。

西南:大部以晴或晴雨相间天气为主,降水偏少或接近常年,墒情适宜,气温正常或偏高1~4℃,日照正常或偏多30%~200%,利于一季稻、玉米等作物灌浆乳熟及烤烟采收。云南南部雨日数有5~7天、部分地区出现大到暴雨,土壤持续过湿,局地遭受洪涝或风雹灾害,不利玉米和一季稻产量形成和经济作物生长及采收。

(二)国际生产状况

巴西:路透社对分析师以及贸易商所做的调查显示,市场人士平均预计2018/2019年度巴西大豆产量可能达到1.197 6亿吨,同比增加0.65%。作为对比,美国农业部8月10日预测2018/2019年度巴西大豆产量达到1.205 0亿吨,高于2017/2018年度的1.195 0亿吨,同比增加0.84%。巴西农户将从9月中旬开始种植大豆。

阿根廷:美国农业部(USDA)周五公布的8月供需报告显示,阿根廷2018/2019年度大豆产量预估为5 700万吨,7月预估为5 700万吨。阿根廷2017/2018年度大豆产量预估为3 700万吨。阿根廷2016/2017年度大豆实际产量为5 500万吨。

美国:美国农业部(USDA)公布的每周作物生长报告显示,截至8月19日当周,美国大豆生长优良率为65%,前一周为66%,去年同期为60%。当周,美国大豆结荚率为91%,前一周为84%,去年同期为86%,五年均值为83%。

三、市场状况

(一)国内大豆购销情况

根据本室监测部分主产地区大豆市场收购价格如下:黑龙江黑河地区大豆市场价格3.2元/公斤左右;绥化北林区大豆市场收购价格3.80~4.00元/公斤;大庆地区村屯大豆收购价是3.3~3.4元/公斤,商品豆收购价3.6~3.7元/公斤;齐齐哈尔地区以三级大豆为标准,市场价格为3.2~3.4元/公斤,超市场零售价格为5.0元/公斤。

(二)产区价格

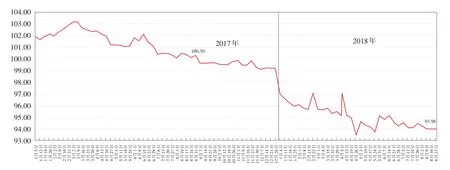

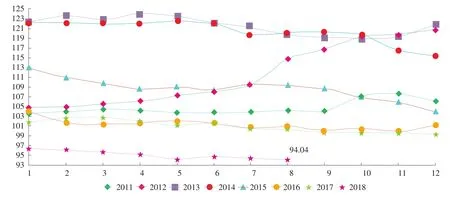

8月24日全国大豆收购价格指数为93.98,月环比下降0.50%,年同比下降9.85%(见图1)。2018年8月全国大豆收购价格指数低于去年同期水平(见图2)。

图1 2017年1月至2018年8月全国大豆收购价格指数周度走势

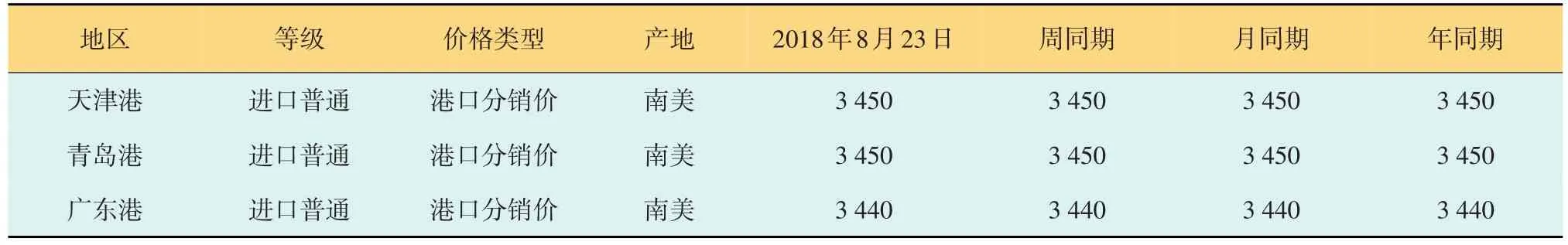

此外,本月国内大豆市场行情较为平稳。当前东北地区贸易商清理库存为主,下游终端需求有所好转,市场走货较快,大豆现货价格稳中整理(见表2)。进口大豆港口分销价格稳定。虽然后期大豆到港量将会下降,但目前港口大豆库存高企,中美贸易即将再次进行谈判,市场利空因素增加,抑制进口大豆上涨空间(见表3)。本月底美国大豆期价行情震荡下行。因中美两国计划再次恢复贸易磋商,大豆期货大幅反弹。尽管随后CBOT大豆期货收跌,但仍创下逾两个月来最大周线涨幅;紧跟美国天气和美国大豆产量前景改善,大豆期价承压收低;8月23日CBOT大豆收盘价854美分/蒲式耳,较上周同期下跌43美分/蒲式耳(见表4)。

图2 2011—2018年全国大豆收购价格指数月度走势对比

表2 2018年8月国内主要产区价格情况 元/吨

表3 2018年8月国内各主要港口进口大豆分销价格 元/吨

表4 2018年8月国际大豆价格

(三)进出口情况

据海关总署公布数据显示,中国2018年7月份进口大豆801万吨,环比下降7.9%,同比下滑20.5%(见表5)。另据商务部2018年8月15日发布的“大宗农产品进口信息”显示,8月进口大豆预报装船77.31万吨,9月进口预报装船7.62万吨;8月进口大豆实际到港576.74万吨,9月预报到港213.14万吨(见表6)。

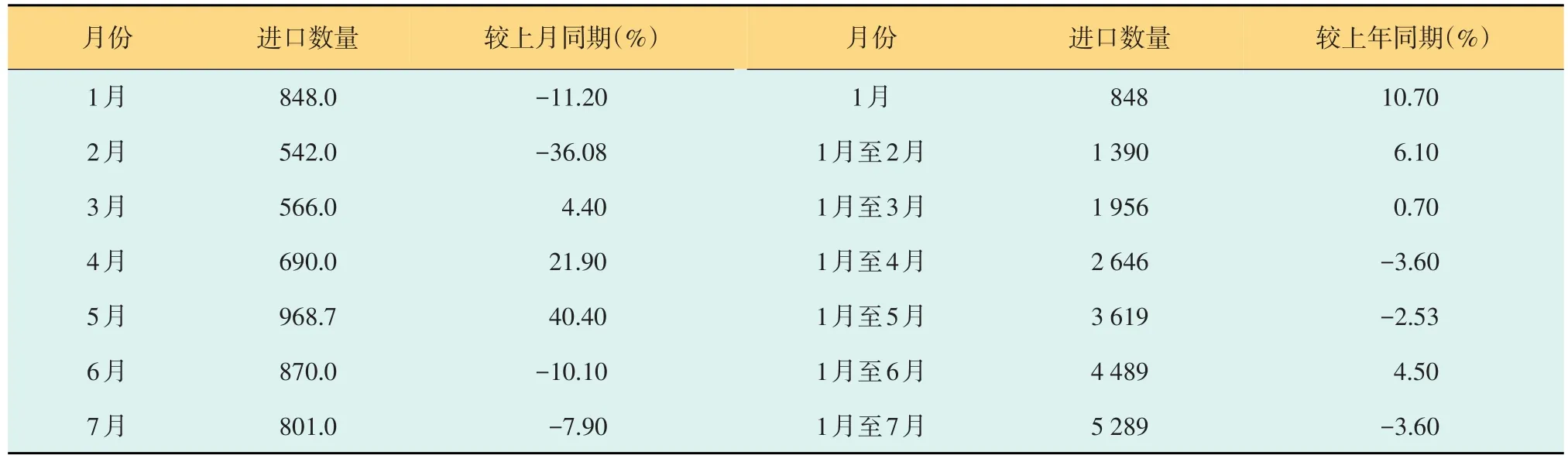

表5 2018年7月国内大豆进口情况(万吨)

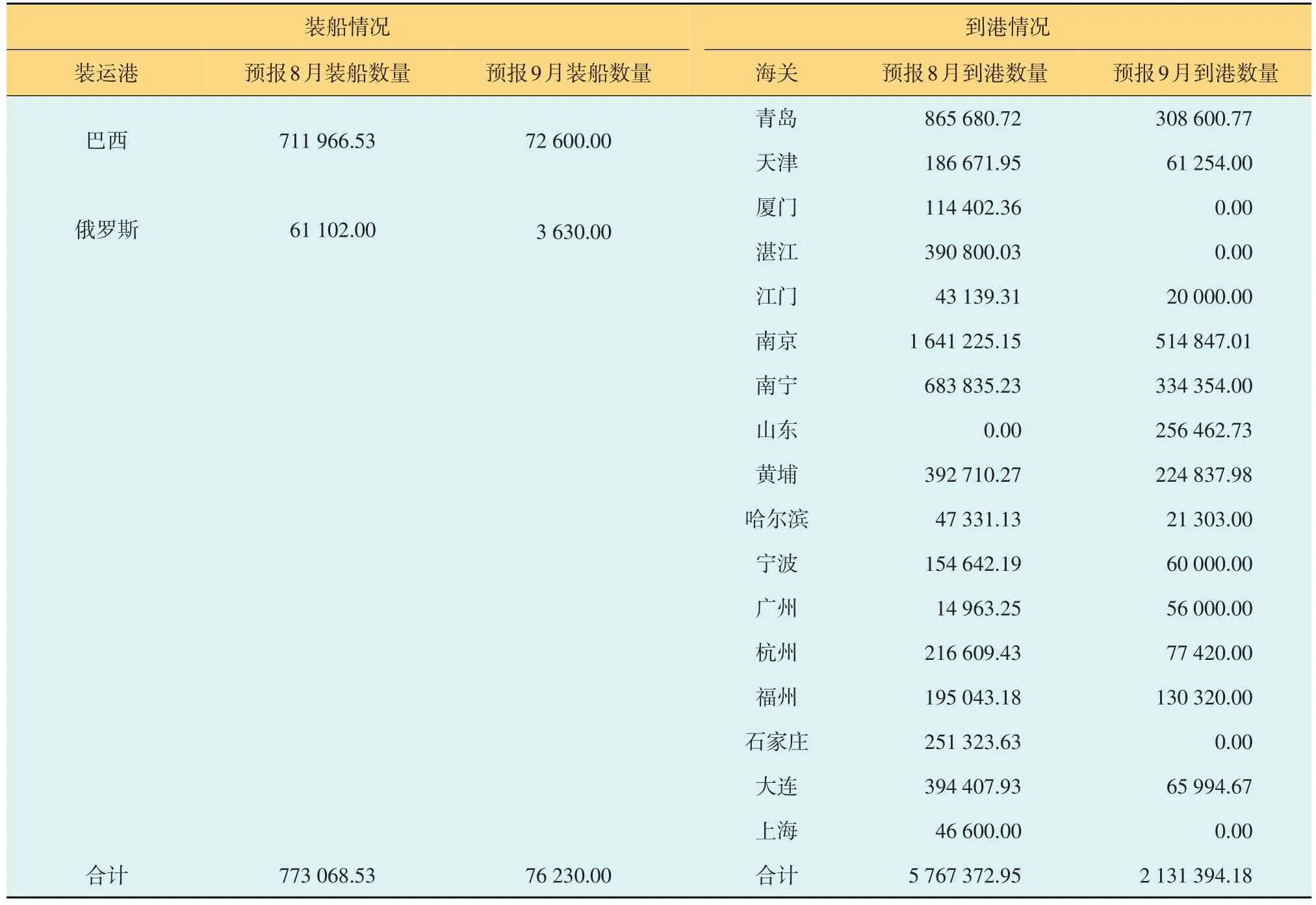

表6 2018年8月和9月国内进口大豆装船及到港预计情况(吨)

四、影响因素

(一)政策因素

国务院22日召开常务会议,明确生物燃料乙醇产业总体布局及促进天然气协调稳定发展措施。为发展绿色能源,消化部分粮食品种过多库存,会议提出,坚持控制总量、有限定点、公平准入,适量利用酒精闲置产能,适度布局粮食燃料乙醇生产,加快建设木薯燃料乙醇项目,开展秸秆、钢铁工业尾气等制燃料乙醇产业化示范。有序扩大车用乙醇汽油推广使用,除黑龙江、吉林、辽宁等11个试点省份外,今年在北京、天津、河北等15个省份进一步推广(来源:中国网)。

(二)供需形势

根据农业部市场预警专家委员会8月发布的《中国农产品供需形势分析》(CASDE)报告显示:本月估计,2017/2018年度,中国大豆进口量9 390万吨,较上月估计数调减207万吨;油厂前期集中采购南美大豆,近期进口大豆到港量较充裕,国内商业库存连续多月处于历史高位。近期生猪价格虽小幅上涨,但年度内养殖效益不理想,豆粕需求量有所下降,油厂压榨节奏较缓,预计压榨消费量9 112万吨,较上月估计数调减53万吨。受南美大豆升贴水连续上涨影响,进口大豆成本保持高位,预计进口大豆到岸税后均价中间价区间3 250~3 450元/吨,与上月估计区间一致。7月东北大部、内蒙古大部农区出现明显降水,较去年同期明显偏多,整体墒情适宜,利于大豆鼓粒成熟。据遥感监测:与去年同期比较,75.7%长势与去年持平,12.2%长势好于上年,12.1%长势不及去年;与常年同期比较,75.3%长势与常年持平,12.7%长势好于常年,12.0%长势不及常年。本月对2018/2019年度的生产和供需预测与上月保持一致。

欧盟数据显示,2018年7月1日至2018年8月12日期间,2018/2019年度欧盟大豆进口量约为154.2万吨,较去年同期的169.5万吨减少约9%。上周是同比减少13%。

德国汉堡的行业刊物油世界称,2018年9月至12月期间巴西大豆出口量可能降至1 070万吨,低于上年同期的1 130万吨。2018年1月至8月期间埃及大豆进口量预计达到创纪录的260万吨,较上年同期大幅增加110万吨或者73%以上,这主要是因为从美国进口的大豆数量激增。

美国农业部(USDA)报告,截至2018年8月16日当周,美国大豆出口检验量为639 001吨,前一周修正后为581 314吨,初值为580 824吨。

(三)压榨利润

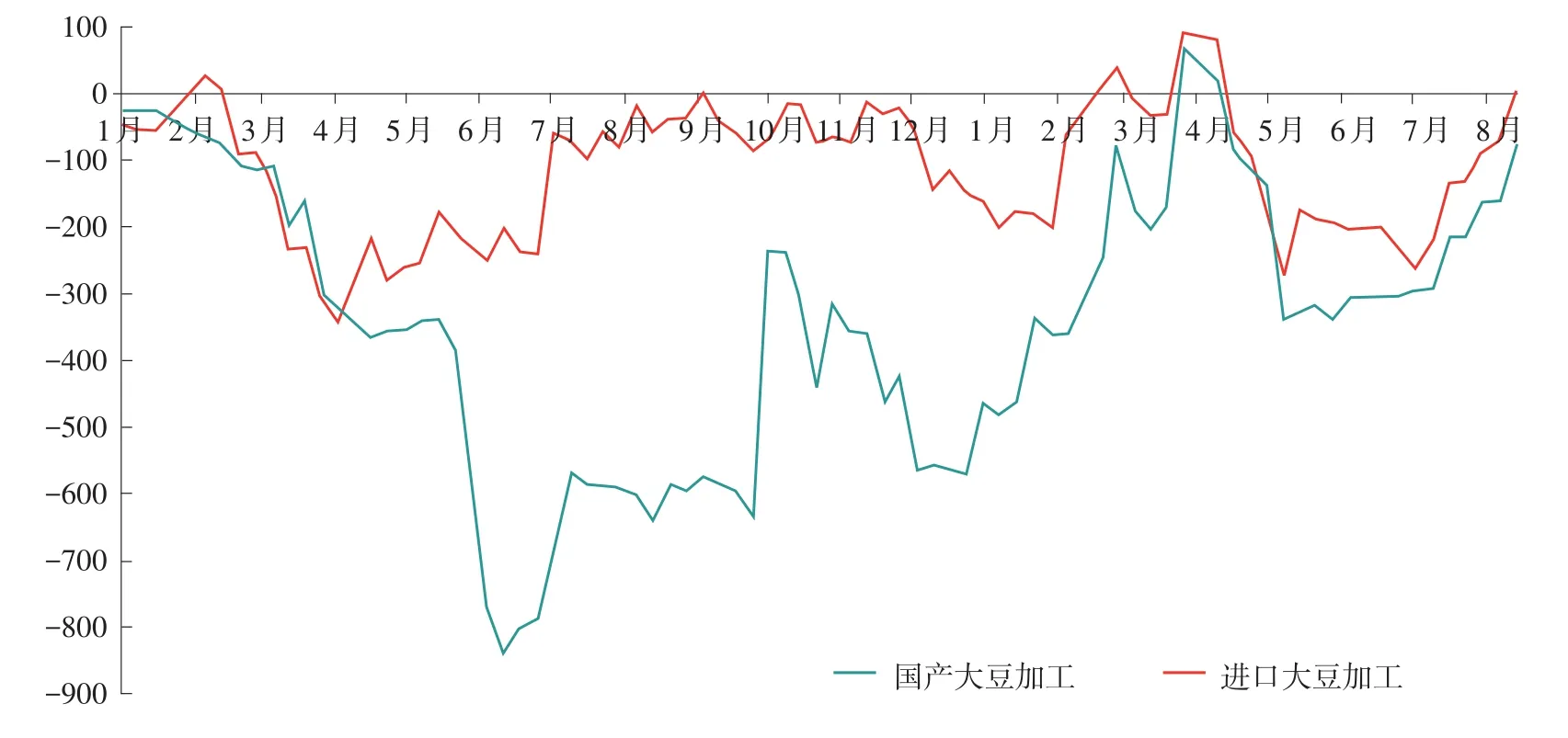

8月17日至23日油厂大豆压榨利润涨跌互现。油厂进口大豆加工利润理论盈利水平约2元/吨,较上周同期上涨75元/吨;国产大豆加工利润盈利水平约-75元/吨,较上周同期下跌90元/吨。

图3 2017年1月至2018年8月国产大豆加工和进口大豆加工利润走势

(四)港存及海运费情况

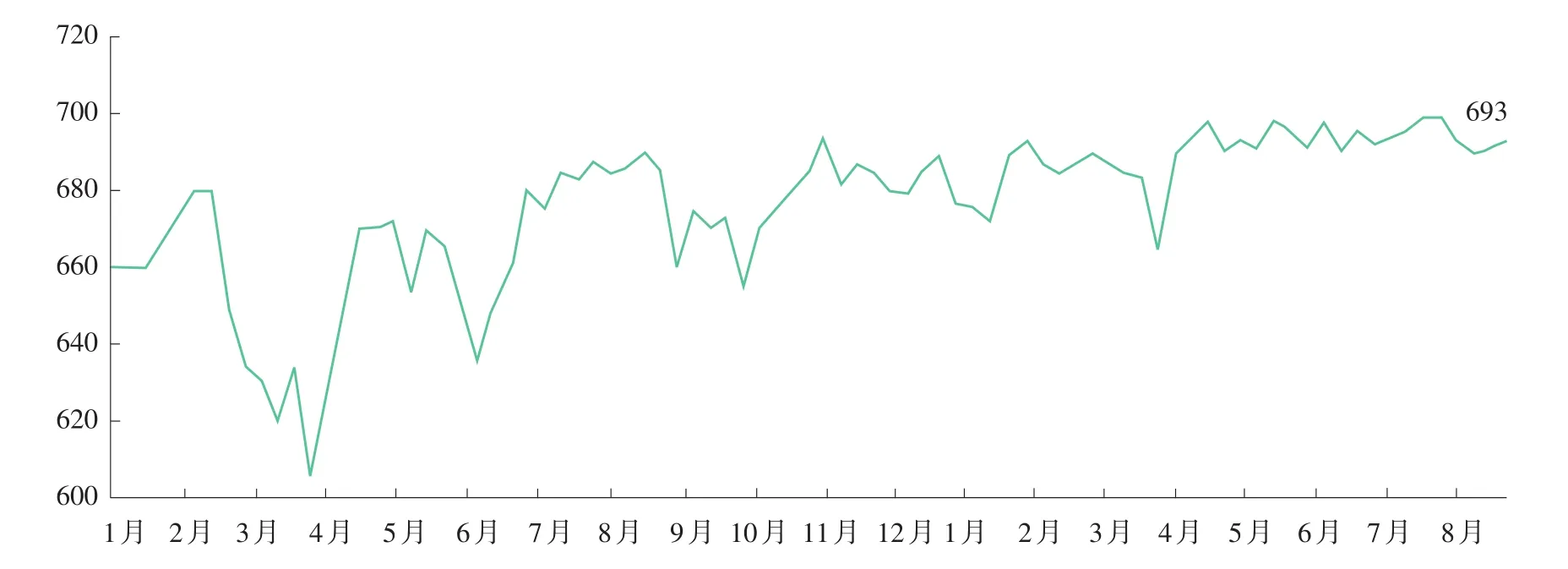

8月17日至23日港口大豆库存上涨。根据监测,当前国内主要港口进口大豆库存约693万吨,较上周上涨2万吨。

本周国际粮船运费稳定。据监测,目前美湾至中国港口国际粮船运费为43美元/吨,较上周同期持平;巴西至中国港口国际粮船运费为34美元/吨,较上周同期持平。

图4 2017年1月至2018年8月国内主要港口进口大豆库存走势

(五)国内经济形势

8月23日,中美对160亿美元产品互相加征25%的关税措施先后正式生效。中国商务部新闻发言人就美方加征关税举措发表谈话,称中方坚决反对,并不得不作出必要反击。受中美贸易摩擦影响,美元指数跳涨,非美货币集体承压下跌。而美国国会就对华2 000亿美元商品关税清单听证会仍在进行当中,企业代表普遍持反对态度,最终是否对此2 000亿美元商品加征关税势必造成更大影响,应继续予以关注。

(六)国外经济形势

美国联邦储备委员会8月22日公布的货币政策例会纪要显示,美联储官员认为国际贸易争端升级将构成重大经济下行风险。纪要显示,美联储官员一致认为,当前贸易争端和美国政府提出的贸易政策已成为经济风险和不确定性的重要来源。如果爆发大规模、长时间贸易争端,将对市场信心、投资支出和就业造成不利影响。此外,对进口产品广泛加征关税还将削弱美国家庭的购买力,并带来生产率下降、供应链中断等负面影响。

纪要说,当前美国贸易政策的不确定性已导致部分美国企业缩减或推迟投资计划。如果贸易紧张局势短期未见好转,将会有更多企业减少资本投入和招聘。在农业领域,受贸易紧张局势影响,部分种植业和畜牧业产品价格显著下跌。纪要还显示,如果未来经济数据继续向好,美联储可能进一步加息。但美联储官员也警告,国际贸易争端升级将对美国实体经济构成重大下行风险,并给美联储货币政策带来挑战。

美联储在上次货币政策例会上维持基准利率不变,多数市场人士预计美联储将于9月继续加息。自2015年12月启动本轮加息周期以来,美联储已加息7次,并缩减资产负债表,以逐步退出金融危机后出台的超宽松货币政策。