京津冀农业保险发展差距及影响因素的实证分析

2018-09-22冯文丽

冯文丽,史 晓

(1.河北经贸大学 京津冀一体化发展协同创新中心,河北 石家庄 050061;2.河北经贸大学 金融学院,河北 石家庄 050061)

一、引言

京津冀协同发展是当前国家三大战略之一。2016年的《京津冀现代农业协同发展规划(2016—2020年)》提出,力争到2020年,京津冀现代农业协同发展取得显著进展,京津农业率先基本实现现代化,河北部分地区、部分行业跨入农业现代化行列。

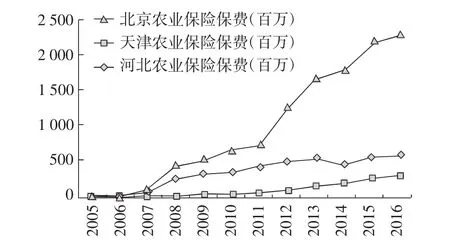

近年来,随着我国农业保险高速发展,农业保险的风险保障功能日益突出,服务农业现代化的能力不断提高,已成为国家和各地区支持农业发展的重要手段。受经济发展水平、政府支持力度、农村科技水平等因素影响,京津冀农业保险发展水平还存在较大差距。如图1所示,2005年以来,河北省农业保险保费收入增长速度较快,京津两地的保费收入增长则相对缓慢,但河北省的农业保险覆盖率远低于京津两地。以2016年数据为例,河北农作物播种面积为871.66万公顷,是北京播种面积的57.57倍,但保费收入仅仅是北京保费收入的3.81倍。

系统研究京津冀三地农业保险在覆盖率、增长速度等发展水平上的差距及造成差距的原因,可以深化对京津冀三地农业保险发展的认识,互相借鉴农业保险的发展经验,以实现三地农业保险优势互补、协同发展。

图1 2005—2016年京津冀农业保险保费收入情况

二、文献综述

国内学者对农业保险发展水平的研究成果主要集中在两个方面:

(一)关于农业保险发展水平衡量方法的研究

衡量农业保险发展水平的方法概括为两类:一类是层次分析法、主成分分析法[1]、数据包络分析法[2-3]、熵值法[4]等,对与农业保险发展相关的数据进行数据处理来衡量农业保险发展水平。另一类是用保险行业的通用指标来衡量农业保险发展水平,如用农业保险保费收入[5-9]、农业保险深度和农业保险密度[10-11]、农业保险保费收入和保险赔款[12]。

(二)关于农业保险发展水平影响因素的研究

影响农业保险发展水平的因素主要有:(1)农业产值。江生忠 等认为,农业产值对农业保险发展具有促进作用[3,5,13]。(2)农民收入。程静 等指出,农民收入是决定农业保险有效需求的重要因素,其对农业保险发展具有促进作用[9,14-16];但王韧 等认为,农户收入与农业保险发展水平呈负相关关系[6,11]。(3)风险水平。江生忠 等认为,成灾率越高,农民风险意识越强,农业保险需求就越高[3,13];王韧 等则认为成灾率越高,农民的投保能力越低,农业保险需求就会下降[6,16]。(4)赔付率。周稳海 等认为,赔付率代表农业风险程度,风险越大,农户投保的必要性越大[15];程静 等则认为,赔付率越高,农业保险发展水平越低[9,13]。此外,还有学者强调了财险市场对农险发展的作用[17],政府支农力度的影响[13,18],等等。

综上所述,国内学者对影响农业保险发展水平的因素做了一定研究,但目前还没有学者对京津冀农业保险发展差距及其影响因素进行系统研究。

三、京津冀农业保险发展水平的度量

(一)京津冀农业保险发展水平的界定

本文利用熵值法,对京津冀农业保险保费收入、农业保险密度、农业保险深度和农业保险保费增长率四个指标进行综合测算,得出农业保险发展水平综合评分,以此来衡量农业保险发展水平。综合评分越大,发展水平越高。具体涵义见表1。

(二)京津冀农业保险发展水平的衡量方法

对于指标综合评价的方法有层次分析法、主成分分析法、数据包络分析法、熵值法等。由于本文既要分析11年来京津冀农业保险发展的状况,也要横向比较京津冀农业保险发展水平的差异,因此选择熵值法较为合适。利用熵值法确定权重,能够消除人为因素的干扰,使评价结果更加符合实际。

因为文中衡量农业保险发展水平的指标中有负数,不能直接参与计算,所以对数据进行标准化处理。熵值法计算步骤:

第一步:确定一个由s行t列组成的矩阵Xst,这里s行是3个省市,t列是上述4个指标,Xij是第i个城市第j个指标的值。

第二步:标准化处理。

Xij*为标准化后的指标值,Xj为第j项指标的均值,Sj为第j项指标的标准差。

第三步:坐标平移处理以消除负数影响。

其中,A为移动幅度。

第四步:计算第j个指标下第i个省市指标值的比重。

第五步:计算第j项指标的熵值ej。

第六步:计算第j项指标的差异性系数gj。

第七步:定义指标的权重

第八步:计算第i个城市的综合评价值wi。

(三)京津冀农业保险发展水平计算结果及结论

把农业保险保费收入、农业保险深度、农业保险密度和农业保险保费增长率的数据带入上述公式,计算出2005—2015年京津冀农业保险发展水平的综合评分。分数越高说明农业保险发展水平越高,分数越低则发展水平越低。

表2列示了京津冀三地2005—2015年每年的农业保险综合评分及平均值。从数据中可以看出,北京农业保险综合评分平均值最高,为0.44;河北次之,为0.34;天津最低,为0.23。数据或许可以表明,北京的农业保险发展水平最高,河北次之,天津最低。

表2 2005—2015年京津冀农业保险发展水平综合评分

四、数据来源、指标选取与模型构建

(一)数据来源

本文数据来源于《中国保险年鉴》《中国统计年鉴》《中国农村统计年鉴》《河北农村统计年鉴》《天津统计年鉴》《北京统计年鉴》及万德数据库的2005—2015年的历史数据。另外,为了平滑数据,减少变量的波动性和可能出现的异方差,对各变量取自然对数。

(二)指标选取及说明

如表2数据所示,京津冀农业保险发展水平存在明显差距。究竟是什么原因导致了三地农业保险的发展差距?本文在考虑影响因素重要性与数据可得性的基础上,选取了8个指标来分析京津冀农业保险发展水平差距产生的原因。

(1)农村家庭人均纯收入(LnI)。农村家庭人均纯收入等于农村家庭纯收入除以农村人口,衡量了农村居民整体的收入水平,反映了农户对农业保险保费的承受能力。

(2)人均国内生产总值(LnG)。人均国内生产总值等于地区国内生产总值除以地区总人口,是衡量各地区人民生活水平的一个标准,反映各地区的经济发展水平。

(3)人均农林水事务支出(LnF)。人均农林水事务支出等于农林水事务支出除以地区总人口,反映国家对农业的重视程度和国家的支农力度。

(4)成灾率(LnCZ)。成灾率等于成灾面积与农作物播种面积的比值,指我国农作物遭受各种自然灾害及病虫害的比例,反映农业风险的大小。

(5)农业保险赔付率(LnPF)。农业保险赔付率等于农业保险赔款支出除以农业保险保费收入,反映农业保险对农业风险补偿的力度大小。

(6)财产保险密度(LnM)。财产保险密度等于财产保险保费收入除以地区总人口,反映了财产保险的发达程度。

(7)每公顷农用机械动力千瓦数(LnT)。每公顷农用机械动力千瓦数等于农用机械总动力除以农作物播种面积,反映了农业现代化程度。

(8)人均农作物播种面积(LnS)。人均农作物播种面积等于农作物播种面积除以农村人口,反映了农业规模化程度。

(三)模型构建

由于分析的数据具有时间维度和横截面维度,所以采用面板数据进行分析。本文以8个影响因素为解释变量,农业保险发展水平综合评分为被解释变量,得出表达式:

公式(8)中,β0为常数,Yit为京津冀三地农业保险发展水平综合评分,Iit代表京津冀农村家庭人均纯收入,Git代表京津冀人均国内生产总值,Fit代表京津冀人均农林水事务支出,CZit代表京津冀农作物成灾率,PFit代表京津冀农业保险赔付率,Mit代表京津冀财产保险密度,Tit代表京津冀每公顷农用机械动力千瓦数,Sit代表京津冀人均农作物播种面积。i表示北京、天津、河北三省市,t代表年份(t=2005,2006,…,2015),β1,…,β8为系数,εit表示随机变量。

五、实证分析

(一)面板数据单位根检验

对于含有时间序列过程的面板数据,变量不平稳可能产生虚假回归,因此先进行单位根检验。单位根检验结果如表3所示,结果显示各变量均不含有单位根,即各变量均为平稳变量。

表3 单位根检验结果

(二)实证结果

由于建立面板数据模型,需要先判断选用固定效应模型还是随机效应模型,因而先进行Hausman 检验,检验结果为 chi2(8)=40.99,Prob>chi2=0.000 0,故拒绝原假设,说明固定效应优于随机效应。

实证结果如表4所示,固定效应模型的拟合优度是0.96,说明模型解释能力较强,具有较高的可信度。并且,由P值得出,在5%的置信水平下,人均国内生产总值(LnG)、人均农作物播种面积(LnS)、每公顷农用机械动力千瓦数(LnT)、人均农林水事务支出(LnF)、成灾率(LnCZ)、财产保险密度(LnM)等因素对京津冀三地农业保险发展水平均有显著影响。

(三)实证结果分析

1.经济发展水平:人均国内生产总值(LnG)。人均国内生产总值(LnG)对农业保险发展水平具有正向提升作用。人均国内生产总值的系数为正,说明人均国内生产总值越大,农业保险发展水平越高,这与现实是相符合的。在这8个影响因素中,地区经济发展水平对农业保险发展水平影响最大(系数为2.601)。由表5可以看出,2005—2015年人均国内生产总值平均值,北京最高,天津次之,河北最小。这表明,北京人均国内生产总值对提升农业保险发展水平的贡献最大,天津次之,河北最小。

表4 实证结果

表5 2005—2015年京津冀人均国内生产总值的平均值

2.农业规模化程度:人均农作物播种面积(LnS)。人均农作物播种面积对农业保险发展水平有显著的正向影响。这说明,人均农作物播种面积和生产规模越大,农业生产者的投资额和风险就越大,对农业保险的需求也越大。如表6所示,河北的人均农作物播种面积为0.22公顷,天津为0.17公顷,北京为0.10公顷,说明河北的农业规模化程度最高,对农业保险发展水平的影响最大,天津次之,北京最低。

表6 2005—2015年京津冀人均农作物播种面积的平均值

3.农业现代化程度:每公顷农用机械动力千瓦数(LnT)。每公顷农用机械动力千瓦数(LnT)反映了一个地区农业现代化水平,该指标对农业保险发展水平具有正向影响。这说明农业现代化程度越高,农业发展水平越高,对农业保险的需求越大,从而可以提升农业保险发展水平。表7所示,11年间每公顷农用机械动力平均值天津最高,河北次之,北京最小。这可能说明,天津农业现代化对农业保险发展水平促进作用最大,河北次之,北京最小。

表7 2005—2015年京津冀每公顷农用机械动力的平均值

4.财政支农力度:人均农林水事务支出(LnF)。人均农林水事务支出(LnF)对农业保险发展水平具有正向影响。人均农林水事务的支出系数为正,说明财政支农力度越大,越能促进农业保险的发展。虽然相对于人均国内生产总值(影响系数为2.60)来说,财政支农力度(影响系数为0.38)对农业保险发展水平的影响程度较小,但仍是一个非常重要的因素。

由表8可以看出,2005—2015年人均农林水事务支出的平均值,北京最大,天津次之,河北最小。这表明,北京的财政支农政策对农业保险发展水平的提升作用较大,天津次之,河北最小。

表8 2005—2015年京津冀人均农林水事务支出平均值

5.农业风险:成灾率(LnCZ)。从理论上来看,某地区自然灾害损失程度越大,农户所承担的风险越大,农业保险需求越强,从而会促进农业保险发展。但实证结果表明,成灾率的系数为负,说明其对农险发展水平呈负向影响。产生这种结果的原因可能不能从农业保险的需求方、而应该从农业保险的供给方进行分析。一个地区成灾率越高,说明该地区农业风险越大,尽管农户转嫁农业风险的积极性较高,但保险公司可能因为风险太大而不愿意承保。从表9的结果可以看出,河北的成灾率最高,北京次之,天津最低。这说明,成灾率对河北农业保险发展水平的抑制作用最大,北京次之,天津最小。

6.财产保险市场发展水平:财产保险密度(LnM)。理论上,财产保险密度越高,说明财产保险市场越发达,作为财产保险市场组成部分的农业保险的发展水平也就越高。但本文实证结果显示,财产保险密度对农业保险发展水平的影响是负向的。这可能是由于农业保险占财产保险的比重较低,河北、北京和天津农业保险保费收入占财险保费收入的比例分别为3.45%、1.38%和0.84%。财产保险密度的提高主要来自非农险保费收入,一些保险公司可能对农业保险的重视程度和相关投入不足,影响了农业保险的发展水平。

表9 2005—2015年京津冀农作物成灾率的平均值

7.农户保费承受能力:农村家庭人均纯收入(LnI)。农村家庭人均纯收入的系数为正,但不显著。这说明农村居民可支配收入对农业保险发展水平没有显著影响。这可能是因为农村居民的主要收入来源不是农业生产(图2),用农民的话说“地都不种了,还买什么农业保险”,因此,农村家庭人均纯收入越高,尽管农户的保费承受能力越强,但由于农业收入所占比重较低,对农业保险没有购买兴趣,从而也就不会影响本地区的农业保险发展水平。

图2 2005—2014年京津冀第一产业收入占农村家庭人均纯收入的比重

六、对策建议

(一)提高地区经济发展水平

经济发展水平决定金融发展水平,保险也不例外。河北相对于北京和天津而言,人均国内生产总值最低,经济发展水平落后,因而对农业保险发展产生了不利影响。因此,河北省应充分发挥农村经济发展优势,结合自身特色,大力发展“一县一特色”的农业支柱产业,打造特色农产品品牌,提高地区经济发展水平。

(二)加快农业现代化进程

农业现代化水平越高,聚集的农业生产风险就越大,对农业保险的需求也就越大。在京津冀三地中,天津的农业设施装备水平较高,农业现代化对农业保险发展水平的提升作用最大。河北是农业大省,但还不是农业强省,因此需要加大农业科技投入,提高农业现代化水平,以促进农业保险发展。

(三)充分满足新型农业经营主体的保险需求

农业规模化程度越高,农业生产者面临的风险就越大,对农业保险的需求就越旺盛。新型农业经营主体生产规模较大,对农业保险具有强烈的内生需求,保险需求规模较大,保费承受能力也强。因此,提高农业保险的保障水平,充分满足新型农业经营主体的保险需求,正如2018年中央一号文件所要求的“探索开展稻谷、小麦、玉米三大粮食作物完全成本保险和收入保险试点,加快建立多层次农业保险体系”,这有利于提高农业保险的发展水平,也是农业保险发展的一个重要趋势。

(四)加大财政支农力度

农林水事务支出反映了一个地区政府对农业的支持力度。财政支农力度越大,将提升该地区的农业发展水平,从而也能提高农业保险需求和发展水平。河北作为一个农业大省,农林水事务支出水平较低,财政支农力度较小,这在一定程度上可能阻碍了河北省农业保险的快速发展。因此建议河北省应加大对农业基础设施的投入力度,提升农业发展水平,促进农业保险发展。

(五)对保险公司进行财政支持及税收优惠

成灾率越高,农业风险越大,保险公司经营农业保险的动机就越弱,承保积极性和对农业保险进行不断创新的动力也就越弱,由此影响农业保险的发展水平。京津冀三地中,河北的成灾率最高,11年成灾率平均值已超过了10%,抑制了保险公司开展农业保险的积极性。所以,建议政府借鉴美国等发达国家的经验,适时对经营政策性农业保险的公司进行经营管理费用补贴,减免一切税负,降低保险公司的经营成本,激励保险公司经营农业保险。

(六)保险公司应提高对农业保险的重视程度

保险公司对农业保险的重视程度也影响农业保险的发展水平。三地中,天津农业保险保费收入占财产保险总收入的比例较低,仅为0.84%,对农业保险的抑制作用较大。保险公司要认真做好农业保险的中长期发展规划,配备充足的人力、物力和财力,做好农业保险宣传工作,开发适合农村各地区的农业保险新品种,大力推广农业保险产品,切实提高保险公司的服务能力,做好农业保险的可持续发展。

注释:

①农业保险深度等于农业保险保费收入与第一产业增加值的比值。

②农业保险密度等于农业保险保费收入与农村人口的比值。

③农业保险保费增长率等于当年保费收入与上一年保费收入的差比上一年的保费收入。