“一带一路”倡议对高端产业区域价值链构建的影响

2018-09-15李惠茹陈兆伟

李惠茹 陈兆伟

摘要:在增加值贸易分析框架下,以制造业为例,运用显性比较优势指数、价值链位置指数、价值链参与度指数和出口增加值分解等方法,分析“一带一路”倡议实施对构建我国区域性高端产业价值链分工体系的影响。结果显示:我国在高端制造业上的显性比较优势在沿线国家较为显著,但由于我国出口主要以最终品出口为主,出口的国外增加值比重高,表明我国作为“世界工厂”的价值链分工定位还尚未发生根本性改变,产业升级的任务依然艰巨。另一方面,“一带一路”的实施使我国价值链分工位置得到一定提升,但提升较为缓慢。“一带一路”带动沿线国家的价值链分工位置和参与度不同程度地提升,“一带一路”互利共赢的愿景初步显现。

关键词:“一带一路”倡议;高端产业区域;增加值贸易;价值链分工;参与度指数

中图分类号:F742 文献标识码:A 文章编号:1007-2101(2018)04-0036-09

20世纪50年代以来,美日欧等发达国家通过第三次世界产业转移构建了现如今的全球价值链(Global Value Chains,GVC)。全球价值链分工体系充分体现了不同国家的要素禀赋和比较优势状况,各国不同的分工位置决定了获得真实贸易附加值呈“微笑曲线”的分布状况。长期以来,“微笑曲线”上高贸易增加值的研发、设计、关键零部件制造等核心技术环节,营销网络与售后服务等运营环节,主要由发达国家主导和掌握。我国利用劳动力禀赋优势,通过发展加工、组装贸易,也融入这一全球价值链之中成为“世界工厂”。

如今的国际贸易以中间品为桥梁进行全球化生产链条布局,使得中间品贸易规模远超传统的最终品贸易规模。决定商品出口增加值的并不仅仅是某一国,而是链条上的所有国家,使贸易增加值分散化。所以,传统贸易总值口径的统计方法无法体现中间品贸易所有生产环节所创造的增加值,而以贸易增加值衡量我国贸易收益时,我国实际贸易利得远低于传统计算结果,导致出现“统计幻象”(陈继勇等,2016)。因此,增加值贸易(Value-Added in Trade)成为全球贸易、价值链以及分工领域应用日益广泛的统计体系,如果长期以出口最终消费品为主,会导致我国被锁定在价值链低端位置的边缘化趋势,并且容易形成产能过剩。由于低端位置具有较大的地理弹性,随着我国劳动力成本不断上升,目前面临着来自其他更具劳动力优势的地区的竞争压力,特别是在当前发达国家主导的GVC体系下,通过逆向技术溢出效应难以改变目前我国在全球价值链的位置。因为对于GVC的构建者和主导者来说,为了维持自己的“链主”地位,会采用一系列隔绝机制以阻碍嵌入者位置的升级。由此可见,我国必须打造由自己主导的价值链分工体系,提升价值链位置,跳出“悲惨增长”的陷阱。

随着“一带一路”倡议的推进实施,我国提出加强国际合作提高我国产业全球价值链地位的指导意见,围绕“一带一路”推进国际产能合作,结合我国装备制造业领域的成熟做法,通过“差异化”策略推动富余产能与沿线国家合作,带动沿线国家产业升级,从而构建互利共赢的区域价值链分工体系。所以,“一带一路”对于我国价值链分工地位提升和产业结构优化、实现构建高增加值环节的区域价值链具有重要的现实意义。鉴于此,笔者在增加值贸易的分析框架下,以我国价值链分工位置变化和高端制造业增加值结构状况分析反映我国新区域价值链的构建依据,分析“一带一路”倡议实施对我国新区域价值链构建的影响机理和效应。

一、文献综述

关于我国全球价值链分工位置的研究,主要集中在我国如何基于当前全球价值链分工体系实现价值链嵌入位置升级问题。比如,刘维林等(2014)利用2001—2010年27个制造部门的面板数据,基于产品与功能双重嵌入结构的全球价值链嵌入水平测算框架,论证了我国在全球价值链中的嵌入程度及嵌入结构的影响及其两面性。李惠娟、蔡宏伟(2017)利用非竞争性投入—产出数据分析全球价值链双重嵌入对我国服务业出口技术复杂度的影响。邱国栋等(2014)着眼于企业参与全球价值链嵌入的实现过程,提出企业嵌入全球价值链的战略延伸对策。

目前,关于我国“一带一路”区域价值链构建的相关研究成果开始增多,比如,闫磊(2016)从中亚与我国西部地区的资源禀赋、技术优势等角度,分析通过产能转移与产业合作共赢的博弈重构国家价值链。魏龙等(2016)从“一带一路”经济可行性角度,分析我国从嵌入全球价值链到主导区域价值链转变的可能性。或基于新结构经济学和产品空间理论,分析“一带一路”的价值链升级机制(李军、杨学儒,2016)。黄先海等(2017)从国际产能合作的视角,提出我国通过“一带一路”建设双向“嵌套型”价值环流,重塑现有全球价值链分工体系。王领(2017)则从国家战略、国际分工、产业结构等方面,分析构建我国企业主导的全球价值链的前景与挑战。

可见,关于“一带一路”价值链的分析,大多侧重于从战略布局的宏观层面进行讨论,在较少的定量分析中,基于增加值贸易的分析框架,探究“一带一路”对区域价值链构建的影响效应和作用机制的研究不多。主要有Weil、Diniz(1985)认为企业在产品生产的每一个环节都有增加值,但不同生产环节的增加值的大小不一样。世界贸易组织前总干事Pascal Lamy(2011)指出在进出口贸易中应将国内增加值的变化作为对外贸易统计的标准。

关于增加值贸易的研究方法可以分为两类,一是Hummels(2001)基于非竞争性投入—产出表提出的垂直一体化(Veritcal Specializaiton,VS)宏观估算法,该方法用单区域投入产出模型,将一国出口中的增加值分为来自国外的增加值和来自国内的增加值两个部分。Hummels、Isihi和Yi(2001)首次将一国出口贸易分解为进口成分(VS)和作为中间品被其他国家进口的成分(VSI)两个部分,该测算方法简称HIY分析框架。但是在出口附加值测算中,该方法存在进口中间品在出口产品中具有相同比例的等比例假設问题。此外,在对外贸易中也未区分加工贸易和一般贸易,因此该方法在运用中会导致高估出口国内附加值。二是Koopman等(2010)提出的KPWW法,该方法将一国的出口贸易分为加工贸易和一般贸易,并将增加值贸易统计法运用到国民账户核算体系之中,将一国出口总值分解为国外增加值和国内增加值。Koopman(2008,2012)基于一般贸易和加工贸易两类投入—产出表,对加工贸易与一般贸易设定不同的投入—产出系数矩阵,改进了出口产品的增加值贸易测算方法。KPWW法作为事后核算,在会计分析框架中,将投入产出表纳入其中,分解出口贸易总值,能够准确解决重复出口和转出口等问题,在实际中得到广泛应用。比如,邓军(2013)、王岚(2014)基于KPWW增加值贸易分析框架,分别探讨我国制造业的实际出口竞争力和国际分工地位。罗长远、张军(2014)基于增加值贸易,实证分析我国出口贸易中国内增加值的动态变化。王直等(2015)根据出口贸易品的价值来源以及中间渠道的异质性,从多层面进行国际贸易流的分解,建立增加值贸易核算法则。林斐婷等(2017)通过对中美两国制造业的增加值分解,分析中美在制造业贸易中的失衡状况。魏龙等(2016)利用KPWW方法分析“一带一路”对主导区域价值链的经济可行性。

二、研究方法、指标选取与数据来源

(一)增加值贸易的分析框架

在全球价值链分工体系中,产品内贸易的主要特点是生产分工,从而推动中间品贸易飞速增长,超过最终产品贸易。由于我国加工组装出口的最终商品贸易规模占比较大,且多集中在计算机、电子设备、精密仪器等高附加值领域,如果仍然用传统出口产品价格为口径统计我国出口规模,一方面会出现夸大我国贸易规模的情况,另一方面会误判我国贸易结构(刘维林,2015)。因此对于以中间产品为流动基础的全球价值链分工体系,一国出口附加值的测算应集中于国内增加值贸易部分。

本文基于增加值贸易的统计口径,运用KPWW方法进行测算,分解我国与“一带一路”沿线部分国家的出口增加值,测度主要制造业的显性比较优势以及在高端制造业的位置指数,跟踪探究“一带一路”高端产业区域价值链构建可行性。根据投入产出分析法,假设世界上有n个国家,每个国家有m个行业,基于增加值贸易,一国的总产出可以分解为中间投入品需求和最终消费品需求,即:

Xi=Ai×Xi+Yi+∑i≠j(Aij×Xj+Yij),(i,j≤n)(1)

Eij=∑i≠j(Aij×Xj+Yij),(i,j≤n)(2)

Johnson、Noguera(2012),Koopman(2014)指出在多国情况下,一国对世界总出口的增加值可以分解为5个部分。

Ei=FDVAi+IDVAi+PDVAi+RVAi+FVAi(3)

E=diag(E1,E2,…,Ei,…,En)(i≤n)(4)

上述公式中Xi表示i国的总产出水平,Ai和Aij表示直接消耗系数矩阵,Ai×Xi表示i国总产出中投入到国内的中间品需求,Yi表示i国总产出中国内最终消费需求,Aij×Xj表示i国出口到j国的中间品需求,Yij表示i国出口到j国的最终消费品需求;Eij表示i国出口贸易额,E为世界各国出口额对角阵;FDVAi表示i国出口的最终品的国内增加值,IDVAi表示i国出口的中间产品中直接被进口国吸收的国内增加值,PDVAi表示i国出口的中间产品中进口国加工后转销到第三国的中间出口的国内增加值,RVAi表示i国出口的国内增加值中进口国加工后直接出口返销回本国的国内增加值,FVAi表示i国出口中来源于进口国外中间品的国外增加值部分。

Vw=diag(V1,V2,V3,…Vi…,Vn),(i≤n) (5)

式中Vi表示i国总产出增加值率对角矩阵,Vw为世界各国增加值率对角矩阵。

由式(1)可得里昂惕夫逆矩阵:

B=B11 … B1n┇ Bij ┇Bn1 … Bnn(i,j≤n)(6)

式(6)中B表示为里昂惕夫逆矩阵,Bij表示j国对i国产品的完全需求系数矩阵。

由式(4)(5)(6)整理,且基于n个国家m个行业的多国投入产出表,可以得到出口产品中的附加值矩阵:

式(7)中VBE表示世界各国出口中分别来自本国各行业的国内附加值和国外附加值分块矩阵,矩阵中的ViBijEi表示i国总出口中分别来自i国各行业的国内的附加值部分和来自其他国家的国外附加值部分,其中ViBijEi对角阵上的分块矩阵表示总产品出口中为本国获得的增加值部分。非对角阵上的分块矩阵表示总出口中外国获得的增加值部分。由此根据式(7)可知在多国条件下,i国的出口总产品中包括来自国内增加值部分和进口国外中间品的国外增加值部分。

PDVAi=∑i≠j≠kviBijEjk(8)

RVAi=viBijEij(9)

VAXi=IDVAi+PDVAi+RVAi=viBiiEi(10)

FVAi=∑i≠jviBijEj(11)

(二)指標选取

1. 显性比较优势指数。为了分析中国与沿线国家之间的产业互补性与竞争性的关系,笔者基于增加值贸易统计口径,选取显性比较优势指数(Revealed Comparaitve Advantage)进行分析。考虑到从增加值角度研究中国与“一带一路”沿线国家产业衔接度的方法比较少,笔者在分析时参考了陈霜华(2005)、魏龙、王磊(2016)、杨成玉、陈虹(2016)对RCA指标进行的修改。

通过增加值贸易分析框架,可以看到DVAih表示i国h行业产品出口的国内增加值部分,WVAh表示世界各国h行业产品出口的国内增加值部分总和。Eih表示i国h行业产品出口额,E表示世界各国h行业产品总出口额。由(6)可得

DVAih=∑j=1vihbijheih(j≤n,h≤m)(12)

WVAh=∑i=1∑j=1(vijhbijheih)(j,i≤n,,h≤m)(13)

Eih=∑i≠j(Aijh×Xjh+Yijh),(j≤n,h≤m)(14)

Eh=diag(E1h,E2h,…,Eih,…,Enh)(i≤n,h≤m)(15)

由上述式(12)(13)(14)(15),同时考虑出口生产的价值链分工,可得到i国h行业的显性比较优势指数RCA。

Benedicits、Tamberi(2001)根据显性比较优势指数的测算值,构建一国某一行业出口产品在世界同类出口中的RCA判定标准,即巴拉萨判定标准(Balassa Index,BI)。当RCAih≥2.5时,表示i国h产品的出口在分析比较的其他国家同类出口产品中,具有显著的比较优势和极强的产品国际竞争力;当1.25≤RCAih<2.5时,表示i国h产品的出口具有较强的比较优势和产品国际竞争力;当0.8≤RCAih<1.25时,表示有一定的产品比较优势和国际竞争力;当RCAih<0.8时,表示产品的显性比较优势不显著且国际竞争力不强。

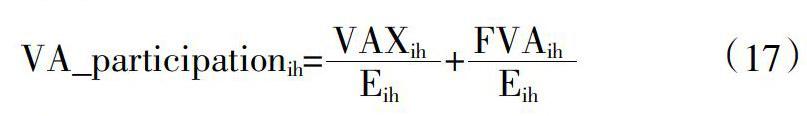

2. 价值链参与度指数。王直等(2017)指出产业部门前向联系的價值链参与度指数代表国家产业部门参与价值链上游的生产分工活动,而产业部门后向联系的参与度指数则代表参与价值链下游的生产分工活动。将二者综合即可得到国家部门在全球价值链当中的参与度指数。

VA_participationih=■+■(17)

式(17)中,VAXih/Eih表示基于产业部门前向联系的价值链参与度指数,i国h部门中间品出口国内增加值占总出口增加值的比重;FVAih/Eih表示基于产业部门后向联系的价值链参与度指数,i国h部门出口的国外增加值占总出口增加值的比重。由此可知,当一国某部门的价值链参与度中的前向参与度更高时,表明该国该部门出口增加值当中以国内中间产品为主,相反,则该国该部门参与全球价值链主要依赖于进口国外中间产品。VA_participationih表明这两种价值链参与度指数代数和越高,该国该部门参与全球价值链的程度越深,该国在价值链分工当中获得的收益越多。

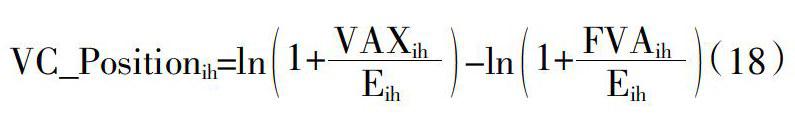

3. 价值链位置指数。为量化分析“一带一路”对我国价值链分工地位提升的影响效应,本文选取价值链位置指数(Posiiton Index)。Daudin(2011)提出在全球价值链(GVC)分工体系下,对于一国出口产品贸易“增加值”进行分解时,可以发现该国的分工位置。Koopman等(2010,2012)首次运用全球价值链位置指数(GVC)测度一国某产品所处国际分工地位。GVC价值链位置指数反映了以中间品贸易为核心,产品内贸易的价值链分工地位。

由前述可知,VAXih/Eih表示i国h行业产品出口总额中出口中间品的国内增加值所占份额;FVAih/Eih表示i国h行业产品出口总额中,进口外国中间品的国外增加值所占份额。当VC_Positionih>0时,表示基于产业部门前向联系的生产长度大于基于产业部门后向联系的生产长度,也就意味着该国出口中包含的国内增加值大于出口中包含的国外增加值。说明该国在该价值链分工当中处于两端高附加值位置,其参与全球价值链分工的方式是以出口原材料或中间产品为主。相反,VC_Positionih<0时,基于产业部门前向联系的生产长度小于基于产业部门后向联系的生产长度,意味着该国出口中包含的国外增加值大于出口中包含的国内增加值,说明该国在价值链分工当中处于中间较低附加值位置,其参与全球价值链分工的方式是以进口原材料或中间产品加工组装成最终产品出口为主,面临着”价值链低端锁定的威胁”。

(三)数据描述

亚洲开发银行基于世界投入产出表(WIOD)推出ADB-WIOD数据库,在2017年最新发布的数据库当中涵盖60个国家和地区的35个行业2011—2016年的投入产出数据,其中包括“一带一路”国家共计31个,该数据库中其他国家和地区用ROW表示。

考虑到数据的代表性,文中的数据主要使用的是ADB-WIOD。同时,结合对外经贸大学全球价值链研究院发布的最新UIBE GVC Index,以“一带一路”国家的制造业及其细分行业为分析对象,分析“一带一路”对我国制造业,特别是高端制造业构建区域价值链的影响状况。一是对该数据库中的其他国家和地区(ROW)作为除上述31个“一带一路”国家以外的其他沿线国家,并以2016年最新数据为例,对这些国家的制造业及其细分行业的显性比较优势进行分解;二是摘选11个沿线国家和美国作为分析样本,对其2011—2016年高端制造业的出口增加值分解,比较分析各国出口增加值变化的真实情况;三是分别对沿线11个国家高端制造业2011—2016年的价值链参与度指数及其价值链位置指数进行细分,比较分析各国变化情况。通过上述步骤分析“一带一路”中我国区域价值链构建,特别是对高端产业价值链构建的影响。

三、“一带一路”区域价值链构建影响的实证分析

(一)“一带一路”区域价值链构建的显性比较优势对比分析

构建“一带一路”区域价值链的前提条件是区域价值链上相关国家在价值链分工中呈现协作互补的生产组织形式。如果双方在同一生产环节,竞争性大于互补性,就难以形成生产分工的协作模式(魏龙,2016)。Gereffi(1999)指出一国要主导一条价值链,需要该国在价值链分工中具有核心控制能力,主要表现为对价值链高附加值环节的掌控。而对于价值链上的产业互补性和竞争性的分析,可以通过显性比较优势进行探究,以了解我国构建高端产业区域价值链的控制能力。

根据我国国民经济行业分类标准和欧盟统计局(Eurostat)制造业分类标准,对ABC-ICIO所涉及到的14个制造业进行分类如下:

高端制造业:电子和光学设备制造(c14)、器械和电气设备制造(c13)。

中端制造业:炼焦和石油加工(c8)、化学原料及化学制品制造业(c9)、橡胶及塑料制品业(c10)、非金属矿物制品业(c11)、基础金属和焊接金属制品业(c12)、交通运输设备制造业(c15)、废弃资源综合利用业(c16)。

低端制造业:食品、饮料制造及烟草业(c3),纺织及服装制造业(c4),皮革和鞋类制造业(c5),木材、木材制品及软木制品的制造业(c6),造纸及纸制品、印刷业(c7)。

如表1所示,根据2016年“一带一路”沿线国家制造业产业部门显性比较优势分析可以看出:

在高端制造业方面,我国电子和光学设备制造(c14)的显性比较优势指数为1.8,器械和电气设备制造(c13)的显性比较优势指数为1.02,可见我国在电子和光学设备制造方面具有较为明显的比较优势和较强的产品国际竞争力,在器械和电气设备制造方面,具有一定的比较优势和产品国际竞争力。

从“一带一路”沿线其他国家看,在电子和光学设备制造方面,我国显性比较优势高于1.25,有较明显比较优势的国家为菲律宾和泰国,分别是1.51和1.26。在器械和电气设备制造方面,显性比较优势高于我国的分别为捷克、匈牙利、波兰、罗马尼亚、斯洛伐克、斯洛文尼亚和土耳其,但差距不大。

在中端制造业方面,我国在炼焦和石油加工(c8)、化学原料及化学制品制造业(c9)、基础金属和焊接金属制品业(c12)的显性比较优势分别为1.05、0.89和1.23,表明我国在这些行业具有一定的显性比较优势和国际竞争力。橡胶及塑料制品业(c10)、非金属矿物制品业(c11)和废弃资源综合利用业(c16)的RCA分别为1.29、1.68和1.6,说明我国具有较强的显性比较优势和产品竞争力。

从“一带一路”沿线其他国家看,其中炼焦和石油加工(c8)RCA高于我国的共有10个国家,化学原料及化学制品制造业(c9)RCA高于我国的有5个国家,基础金属和焊接金属制品业(c12)为6个国家,橡胶及塑料制品业(c10)为11个国家,非金属矿物制品业(c11)有7个国家,废弃资源综合利用业(c16)为3个,交通运输设备制造业(c15)则有10个。

在低端制造业方面,食品、饮料制造及烟草业(c3),纺织及服装制造业(c4),皮革和鞋类制造业(c5),木材、木材制品及软木制品的制造业(c6),造纸及纸制品业、印刷业(c7)的RCA分别为1.06、2.8、2.86、1.99和0.66,表明我国除了造纸及纸制品业、印刷业(c7)外,还是有较强竞争力的。

相比较看食品、饮料制造及煙草业(c3)RCA高于我国的共有17个国家,纺织及服装制造业(c4)为5个,木材、木材制品及软木制品的制造业(c6)为11个国家(见表2)。

可见,我国与“一带一路”沿线国家在高端制造业方面优势明显,在中端和低端制造业方面的优势开始下降,产业分工互补性大于竞争性,说明“一带一路”有利于我国构建高端制造业区域价值链。

(二)“一带一路”增加值出口结构分解

显性比较优势仅说明“一带一路”国家之间和产业部门之间的互补性和竞争性关系,为进一步探究“一带一路”对我国区域价值链的构建影响,还需要对沿线国家的出口状况和出口增加值结构进行分解。

本文选取电子和光学设备制造(c14)作为分析对象,对“一带一路”沿线国家该产业进行出口分解,分解结果如表3和表4所示。

通过表3和表4发现,“一带一路”沿线国家电子和光学设备制造业(c14)呈现如下特征:(1)从出口贸易规模看,我国电子和光学设备制造出口规模均高于美国等发达国家以及“一带一路”沿线其他国家,并在2014年达到历史高位7 817.26亿美元。值得注意的是2014年美国提出“再工业化”计划,许多高端制造业出现“回流”现象,发展中国家的高端制造业受到不小冲击。如表3所示,2014年以后美国的电子和光学设备制造业出口总额不断上升,并在2016年达到1 614.45亿美元,而中国对“一带一路”国家的出口都有不同程度的下降。(2)从贸易比重看,我国电子和光学设备制造出口中最终产品比重不断下降,从2011年的0.612下降到2016年的0.586,出口中间品比重不断上升,从2011年的0.388上升到2016年的0.414。但与美国相比,我国的最终品出口比重过高,中间产品出口比重依然偏低,与“一带一路”沿线其他国家相比,捷克、爱沙尼亚、克罗地亚、匈牙利、马来西亚、菲律宾和越南等国的中间品出口比重均高于我国,一个重要原因是捷克、爱沙尼亚、克罗地亚、匈牙利工业基础良好,以加工出口中间品为主,马来西亚、菲律宾和越南等国以出口能源、原材料等中间产品为主。而俄罗斯和印度尼西亚的中间品出口比重低于我国,最终品出口比重高于我国。(3)从贸易增加值分解方面看,如表4所示,我国最终产品出口的国内增加值比重DVA_Fs,2011年为0.578 7,2016年为0.590 5,维持在半数以上,由直接进口国吸收的中间品出口的国内增加值比重DV_Is和出口后返回国内的国内增加值比重RVAs在缓慢上升,分别从2011年的0.079 4和0.031 8变为2016年的0.034 6和0.085 8。出口到进口国后再出口到第三国的国内增加值比重2011年为0.066 5,2016年为0.065 1,基本维持稳定水平。出口国外增加值比重FVs 2011年为0.243 6,2016年为0.223 9,呈小幅下降趋势。美国2016年DVA_Fs为0.388 6,中间品出口的国内增加值占比为0.524 9,出口的国外增加值比重为0.086 5。与美国等发达国家相比,我国最终商品出口的国内增加值比重DVA_Fs较高,出口国外增加值比重FVs过高,中间品出口国内增加值占比过低,可见,我国在发达国家主导的全球价值链当中面临着“低端锁定”和“悲惨增长”的境地。与“一带一路”沿线部分其他国家相比,表4中有10个国家最终产品出口的国内增加值比重DVA_Fs都低于我国,且部分国家呈不断下降的趋势,出口国外增加值比重FVs除俄罗斯以外都高于我国,且许多国家的FVs超过了半数以上。出口后返回国内的国内增加值比重RVAs也都比我国低,我国中间品出口的国内增加值(DV_Is与RE-DVs的代数和)占比与表4中的10个沿线国家相差不大。

总体而言,我国在高端制造业电子和光学设备制造(c14)出口总量优势明显,且相对于“一带一路”沿线国家,出口增加值结构呈现高国内附加值、低国外增加值状态,贸易利得在不断增加,这也进一步证明一方面我国有能力构建“一带一路”区域价值链,另一方面该区域价值链的构建有利于我国出口贸易利得的增加。

(三)“一带一路”沿线国家价值链位置和价值链参与度测算分析

“一带一路”的原则和愿景是要实现互利共赢的局面,为此,笔者分别选取2011年和2016年“一带一路”沿线11个国家的相关数据进行测算,分析“一带一路”实施前后对我国及沿线国家价值链位置指数及参与度指数的影响。

通过图1可观察到,根据上述公式(18),2011年我国高端制造业电子和光学设备制造(c14)的价值链位置指数(VA_Pos)为0.015,其中,高于我国价值链位置的国家是克罗地亚、俄罗斯、马来西亚和菲律宾,分别为0.165、0.079、0.113和0.101,表明这些国家高端制造业中间产品的出口占较大比重,故而价值链位置较为靠前。其他6国价值链位置指数(VA_Pos)全部为负数,表明该6国在高端制造业电子和光学设备制造(c14)中主要位于价值链加工组装的价值链低端环节。

根据式(17),2011年我国高端制造业电子和光学设备制造的价值链参与度指数(VA_Pat)为0.43,其中除越南和俄罗斯外都高于我国,这表明我国参与全球价值链主要还是以加工出口最终产品为主,以中间品出口为主要参与形式的全球价值链分工参与度不足,进一步验证了前述增加值分解结构中各国出口增加值构成情况。

通过图2可以观察到,2016年我国电子和光学设备制造的价值链位置指数为0.033,体现我国在该行业价值链位置得到了一定提升。其中,比中国位置高的国家仍然是克罗地亚、俄罗斯、马来西亚和菲律宾,其他6国VA_Pos都不同程度得到提升,泰国和越南的VA_Pos由负数转变为正数。

值得关注的是,2016年我国高端制造业电子和光学设备制造的价值链参与度指数为0.392,比2011年有所下降,主要原因可能由于发达国家高端制造业“回流”对我国产生影响。

四、结论与启示

本文通过对“一带一路”沿线国家制造业出口贸易增加值进行分解,分析“一带一路”的实施对我国构建区域价值链,特别是高端产业区域价值链的影响,得到如下结论:(1)我国在高端制造业上的显性比较优势在沿线国家较为显著,但是与中低端制造业相比,特别是与低端制造业相比优势还不够突出,主要是我国制造业产业升级较为缓慢,所以高端制造业的显性比较优势正在显示中。(2)我国高端制造业出口规模可观,居于世界前列,但无论是与美国发达国家相比还是与“一带一路”其他国家相比,我国出口主要以最终品出口为主,中间品出口占比不足,表明我国作为“世界工厂”的价值链分工定位还尚未发生根本性改变,因此需要加强“一带一路”区域价值链构建,推动我国国际分工地位提升。(3)目前,我国出口增加值结构在不断优化,与“一带一路”国家相比,出口的贸易利得不断提高,但是与发达国家相比,出口的国外增加值比重高,产业升级的任务依然艰巨。其中,我国与中东欧国家的增加值结构更为完善合理,同东南亚国家增加值结构中的国外增加值占比较高,真实贸易利得较少。(4)分析显示“一带一路”实施以来,我国价值链分工位置得到一定提升,同时,也体现出带动沿线国家的价值链分工位置和参与度得到不同程度的提升,“一带一路”互利共赢的原则和愿景得到了初步显现。但是我国价值链位置提升较为缓慢,也可见由于受到美国等发达国家“制造业回迁”和“再工业化”计划的影响,我国价值链参与度指数出现明显的下降。因此,我国需要进一步加快推进“一带一路”的深化發展,努力实现我国价值链位置和参与度的显现提升。

根据上述结论,笔者认为我国必须加快产业结构升级步伐,将“一带一路”同“中国制造2025”相结合,创新机制体制保证高端人才培养,提升创新能力,实现科技超常发展,从加工组装出口最终品为主的分工环节,转变为研发设计出口中间品为主的高国内附加值环节,真正实现从资源和劳动力密集型转变为技术密集型。同时,我国在构建“一带一路”区域价值链、推动产业升级以及价值链分工提升的过程中,必须实施差异化战略,既要获得资源、开拓市场,又要学习技术,获得“技术溢出”效应,推动“一带一路”多边合作机制效用的更大发挥。

参考文献:

[1]王岚.融入全球价值链对中国制造业国际分工地位的影响[J].统计研究,2014(5):18-23.

[2]刘维林.中国式出口的价值创造之谜:基于全球价值链的分解[J].世界经济学,2015(3):3-28.

[3]魏龙,王磊.从嵌入全球价值链到主导区域价值链——“一带一路”战略的经济可行性分析[J].国际贸易问题,2016(5):104-115.

[4]罗长远,张军.附加值贸易:基于中国的实证分析[J].经济研究,2014(6):4-17.

[5]王直,魏尚进,祝福坤.总值贸易核算法:官方贸易统计与全球价值链的度量[J].中国社会科学,2015(9):108-127.

[6]杨成玉,陈虹.中国OFDI对出口贸易转型升级的影响——基于中国—中东欧16国的实证分析[J].国际商务(对外经贸大学学报),2016(6):83-96.

[7]Robert Koopman,Zhi Wang,Shang-Jin Wei. Tracing Value-Added and Double Counting in Gross Exports[J]. American Economic Review,2014,104(2):459-494

[8]Hummels,David,Jun Ishii,Kei-Mu Yi. The Nature and Growth of Vertical Specialization in World Trade[J].Journal of International Economics,2001,54(1):75-96.

[9]Zhi Wang,Shang-Jin Wei,Xinding Yu,Kunfu Zhu. Characterizing Global Value Chains:Production Length and Upstreamness[R].NBER Working Paper No.23261,2017.

[10]Daudin Guillaume,Christine Rifflart,Danielle Schweisguth. Who Produces for Whom in the World Economy?[J]. Canadian Journal of Economics,2011,44 (4):1403-37.

[11]Johnson R. C.,Noguera G.. Accounting for Intermediates:Production Sharing and Trade in Value Added[J]. Journal of International Economics,2012,86(2):224-236.

[12]Koopman Robert,William Powers,Zhi Wang,Shang-Jin Wei. Give Credit Where Credit Is Due:Tracing Value Added in Global Production Chains[R]. National Bureau of Economic Research Working Paper NO.16426,2010.

The Influence of "The Belt and Road" Proposal on Regional

Value Chain Construction of High-end Industry

Li Huiru, Chen Zhaowei

(School of Economics, Hebei University, Baoding, Hebei, 071000, China)

Abstract: In the analysis framework of added value trade, in the case of manufacturing, using methods of explicit comparative advantage index, position index of value chain, participation index of value chain and export added value decomposition, authors analyzed the influence of "The Belt and Road" implementation on the division system construction of the regional high-end industrial value chain in China. Results showed that the dominant comparative advantage on high-end manufacturing is significant in countries along the line, but as a result of China's exports are mainly composed of final product exports, foreign added value proportion of exports is high, which shows that our country as a "world factory" division of value chain location hasn't yet radically change, industrial upgrading task is still arduous. On the other hand, the implementation of "The Belt and Road" has promoted the division of labor in China's value chain to a certain extent, but the improvement is relatively slow. "The Belt and Road" promotes the division of labor and participation of value chain of countries along the belt in different degrees, and the vision of mutual benefit and win-win result of "The Belt and Road" is preliminarily revealed.

Key words: "The Belt and Road" proposal, high-end industry region, value-added trade, value chain division of labor, participation index