基于股票估值方法的上市公司投资价值分析—以酒鬼为例

2018-09-14东北石油大学黑龙江大庆163000

□(东北石油大学黑龙江大庆163000)

随着我国宏观经济持续向好发展,白酒行业呈现回暖趋势。据国家统计局数据,2017年全国规模以上白酒企业完成酿酒总产量1 358.36万千升,同比增长3.23%。累计完成销售收入6 125.74亿元,与上年同期相比增长10.07%;累计实现利润总额797.15亿元,与上年同期相比增长9.24%;亏损企业累计亏损额10.54亿元,比上年同期下降15.92%。销售收入、利润总额增长、亏损下降接近或超过两位数,白酒产业调整成效显现。我国资本市场经历了二十多年的发展与完善,正在逐步走向成熟,在证监会的宏观把控下,市场投资者的投资理念得到了很大程度上的提高,尤其是对价值投资的肯定。本文以酒鬼酒股份有限公司(以下简称“酒鬼酒”)为例,对基于股票估值方法的上市公司投资价值进行分析。

一、酒鬼酒公司简介及相关财务指标分析

(一)公司简介

酒鬼酒股份有限公司于1997年7月18日在深圳证券交易所上市,是目前湖南省唯一的一家酒类上市公司,主营业务是生产、销售曲酒系列产品。酒鬼酒作为少有的“馥郁香型”白酒,被列为“中国地理标志产品”。2014年11月26日,国资委公告称:报经国务院核定,中国华孚贸易发展集团公司将整体并入中粮集团有限公司,变更为其全资子公司,酒鬼酒的控制人最终变更为中粮集团有限公司。酒鬼酒2018年的经营指导思想是以“做中国馥郁香型白酒领袖品牌”为己任,致力于跻身中国酒业一流企业为愿景,稳步推进公司2018年“高质量、高速度”发展。

(二)财务指标分析

本文以酒鬼酒近3年的财务数据为基础,分别从企业的偿债能力、营运能力及盈利能力三个方面着手,对企业未来的发展做出科学合理的预测。

1.偿债能力分析。理论界普遍认为企业的偿债能力是企业抗风险能力的最好体现。酒鬼酒2015—2017年的偿债能力分析如表1所示。可见,3年来酒鬼酒的流动比率均高于2这一正常值,说明公司的变现能力和短期偿债能力较强,呈上升态势。速动比率可以说明企业的流动资产变现偿还流动负债的能力,一般维持在1左右较为合适。3年来酒鬼酒的速动比率均高于1,且稳中有升,说明其抗风险能力在不断增强。

表1 2015—2017年酒鬼酒偿债能力分析

本文从21家白酒行业上市公司中选取与酒鬼酒总资产规模相近的4家酒企老白干酒、水井坊、伊力特、金徽酒作为比较对象,对5家酒企2017年年报中的资产负债率进行比较,如表2所示。可见,酒鬼酒的资产负债率在5家酒企中最低。

表2 2017年5家酒企资产负债率比较表

综合上面的分析不难看出,酒鬼酒具有较强的偿债能力,如果时机适宜,酒鬼酒可以通过适当负债来改善和增强自身的营运能力。

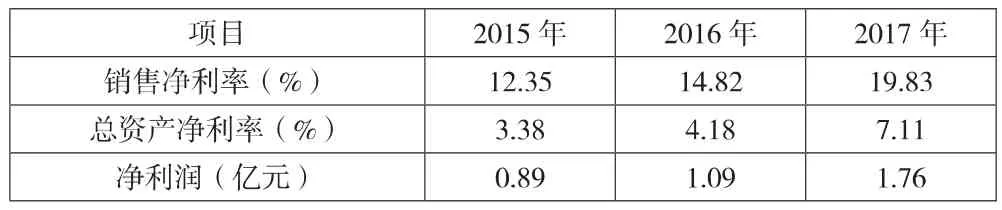

2.盈利能力分析。酒鬼酒的盈利能力分析如表3所示。销售净利率为净利润与销售收入的比率,酒鬼酒的销售净利率在近3年呈逐年增长的趋势,2017年较2016年的增幅高达61.47%。同时酒鬼酒的总资产净利率也呈稳步增长趋势,该指标越高说明企业的投入产出比越高,资产的运营效率越高,企业的成本费用控制水平越好,同时还体现了企业的管理水平在不断改善和提高。这不仅和整个白酒行业的消费回暖有关,更与酒鬼酒自身的经营情况不断改善有关。

表3 2015—2017年酒鬼酒盈利情况

3.营运能力分析。本文选取应收账款周转率、存货周转率等营运能力指标对酒鬼酒的营运能力做出评价,并与2017年4家酒企的情况进行比较,如表4、表5所示。可以看出,酒鬼酒的应收账款周转天数在5家酒企中是较低的,说明其回款速度较快,偿债能力较强,也说明坏账损失较少。2017年较2016年有较大幅度的增加,这是由于酒鬼酒增加了对联营企业湖南销售公司的赊销导致的。一般来说,存货周转率越高说明存货占用资金的水平越低,企业的资金流动能力越强,但是对于酒企来说这一说法并不准确,如2017年国酒茅台的存货周转率为0.28,说明较好的酒企可能有着较低的存货周转率。总资产周转率越高,说明资产周转越快。从以上数据可以看出酒鬼酒的总资产周转率有待提高,建议企业进行科学合理决策,在现有基础上对企业的总资产周转率进行科学管理,以不断增强企业的营运能力。

表4 2015—2017年酒鬼酒营运能力分析

表5 2017年5家酒企营运能力指标比较表

二、对酒鬼酒的股票估值分析

现有的股票估值方法较多,但是并不存在普适性的估值方法,只能通过综合把握上市公司各方面的条件,进而运用相关估值方法进行估值分析。本文运用市净率法、市盈率法、股利折现模型法这三种估值方法对酒鬼酒的股票进行估值分析。

(一)市净率法下的股票估值

市净率指标反映的是股票的市场价值与公司净资产账面价值之间的比率关系。市净率相对估值法的内在逻辑是:上市公司的净资产越高,创造价值的能力越强,相对应地,股价也越高。通常情况下,市场价值应高于账面价值,说明公司质地较好,有发展潜力;反之,则说明公司不被投资者所认可,但关键还是在于公司今后会不会做出科学合理的战略规划和发展思路的转变等。从理论上来说,市净率越低的上市公司其股票对应的投资风险也越低。尤其是在 “熊市”中,投资者选取上市公司作为投资对象时更着重考察该公司的市净率大小,衡量的标准在于较低的市净率可以为投资者带来足够的资本安全边际,上市公司万一出现破产清算的情况,在清算时投资者还可以收回较多的投资本金。5家酒企市净率指标的比较如表6所示。

表6 5家酒企市净率指标比较表

表6数据均来自于2018年3月31日第一季度业绩报告收盘时各公司的相关报告。通过计算分别得出5家酒企的市净率和平均市净率,通过以上数据可以看出,酒鬼酒的市净率略高于这5家酒企的平均值,其安全边际是比较低的。但是通过之前对相关财务指标的分析可以看出,酒鬼酒的相关财务指标较其他4家酒企来说还是比较优秀的,只要企业能够持续健康发展,单从市净率估值方面来看,酒鬼酒的股票是值得介入的,预测未来一段时间其股价也会相应上涨。

根据公式,计算酒鬼酒的内在价值=6.22×5.66≈35.21(元)。

(二)市盈率法下的股票估值

市盈率为每股价格与每股收益的比值。如果一家公司的市盈率与同类公司相比较高的话,说明投资者更愿意为每一元的收益支付较高的价格,一旦公司经营情况不理想,将无法支撑其高市盈率,股价也将出现大幅回落。市盈率是估计股价水平是否合理的最基本、最重要的指标之一,通常用来比较不同价格的股票是否被高估或者低估。一般情况下,如果一家公司的市盈率大大超过同类公司或大盘的市盈率,需要充足的理由和逻辑作为支撑,这也意味着投资者普遍相信该公司的未来盈利能够快速增长,以使高市盈率降低至合理水平。但其风险在于如果该公司后市经营不理想的话,股价将承受比较大的压力,可能会出现大幅回撤。5家酒企的市盈率比较如表7所示。

表7 5家酒企市盈率比较表

表7中酒鬼酒的市盈率高于5家酒企的平均市盈率,说明投资者认为酒鬼酒今后的盈利水平能够快速增长以降低其市盈率。结合酒鬼酒过去几年的经营情况来看,公司在2013年和2014年连续两个会计年度经审计的净利润为负值,根据《深圳证券交易所股票上市规则》等有关规定,深圳证券交易所对公司股票实行了退市风险警示。退市风险警示起始日:2015年4月27日,退市风险警示后的股票简称*ST酒鬼。但是结合酒鬼酒近3年的销售净利润来看,净利润逐年增长,从2015—2017年的净利润来计算,酒鬼酒净利润的复合增长率高达40.7%,符合投资者的预期。故本文认为随着消费升级和宏观经济向好,加之酒鬼酒的经营情况在不断改善,其市盈率将得到降低,相应的股票价格也将上涨。

以2018年3月31日第一季度业绩报告数据为基础,酒鬼酒的股票估值=103.27×0.19≈19.62(元)。

(三)股利折现模型法下的股票估值

股利折现模型是一种最基本的股票内在价值评价模型。假设某投资者一直持有某支股票,那么该投资者在以后各年度从公司获得的股利的贴现值就可以看作是这支股票的内在价值。股利折现模型法下的股票内在价值等于股票股利和资本利得两者所产生的现金流量的折现值。股利折现模型中的股利固定增长模型为:V=D1/(R-G)。其中V表示股票的内在价值,G表示股票股利的固定增长率,D1表示企业下一期预期可以发放的股票股利,R表示投资回报率。该方法面临的最大挑战是股利无关论(即著名的MM理论)。因为从理论的角度来分析,一家企业的内在价值与股利政策是否相关,目前在资本市场上仍然存在较大争议,有人认为股利政策不会对公司价值产生任何影响。

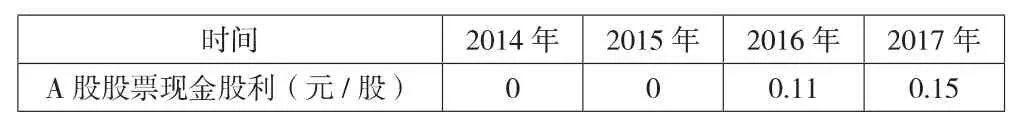

上市公司股票价格的变动是由多种因素共同作用的结果,其中最重要的影响因素就是企业的利润水平和经营绩效。利润水平越高,可以为投资者带来更高的现金股利,由于上市公司的股利分配政策具有很大的不确定性,故本文以历史数据为参考标准来估算企业未来的股息分配率,进而采用股利折现模型中的股利固定增长模型对酒鬼酒股票进行合理估值。酒鬼酒2014—2017年A股股票支付的现金股利如表8所示。

表8 酒鬼酒2014—2017年A股股票支付的现金股利

由于酒鬼酒在2015年前后经营状况出现恶化,导致2014年和2015年未进行现金股利分配,按这一段时间的数据计算酒鬼酒的现金股利增长率,得出的计算结果不具有可持续性。因此,本文选择与酒鬼酒每股收益相当的老白干酒作为参考对象,计算酒鬼酒的股利增长率。以老白干酒2014—2017年的现金股利作为计算依据,如表9所示。由表9数据按照几何平均数计算股利平均增长率为:

表9老白干酒2014—2017年A股股票支付的现金股利

2017年酒鬼酒年度财务报告中所分配的股票现金股利为每股0.15元,计算得到下一期股票股利为每股0.17元,该股票股利将以10.06%的速度持续增长。

假设投资者要求的必要报酬率为11%,利用股利折现模型计算出酒鬼酒A股股票的内在价值为:V=0.17/(11%-10.06%)≈18.09(元)。

三、总结

本文对酒鬼酒股票的估值是在前文财务分析的基础上进行的,结合酒鬼酒的历史数据和酒鬼酒的实际情况,通过市盈率法、市净率法和股利折价模型三种方法对酒鬼酒A股股票的价值进行评估,最终得出酒鬼酒股票的每股价值区间范围在18.09—35.21元之间,如果酒鬼酒的股价在二级市场低于这个估值区间,建议投资者积极关注;相反,若股票价格大大超出此估值区间,则建议投资者采取较为保守稳妥的投资态度;若股票价格在此价格区间,建议投资者采用高抛低吸的操作策略。纵观酒鬼酒在“摘帽”后各项财务指标的变化情况,酒鬼酒的股价有望得到进一步提高,因此,建议投资者积极关注酒鬼酒股票价格在二级市场上的走势,以把握适合的机会参与投资。