银登中心信贷资产流转业务的交易模式分析

2018-09-10刘瑜

刘瑜

摘 要:银行业信贷资产登记流转中心在2014年8月成立,是中央国债登记结算公司(下简称“中债登”)下属的金融基础设施平台公司。通过银登中心进行的资产收益权转让业务,主要交易由三方参与:商业银行、信托公司与投资者。其他参与方包括银登中心和中债登,属于市场服务机构,联合为信贷资产收益权转让提供服务。银登中心开展信贷资产流转业务以来,主要主体共同参与,创造了存量信贷资产流转、增量信贷资产流转、不良信贷资产流转等不同业务模式。

关键词:银登中心 信托公司 信贷资产流转业务 资产证券化

中图分类号:F832.4 文献标识码:A 文章编号:2096-0298(2018)05(b)-021-03

银行业信贷资产登记流转中心(下简称“银登中心”)在2014年8月由财政部和原银监会批准成立,是中央国债登记结算公司(下简称“中债登”)下属的金融基础设施平台公司。银登中心的功能定位于为银行信贷资产及相关权益提供促进登记、交易流转、信息披露的市场。由于“银行业金融机构按照由信托公司设立信托计划,受让商业银行信贷资产收益权的模式进行信贷资产收益权转让”,只有信托计划才能对接信贷资产收益权,信托公司在银行信贷资产收益权转让上渠道具有独占性。信托公司可以作为信贷资产转让服务商,出现了以下几种主要业务模式。

1 存量信贷资产流转

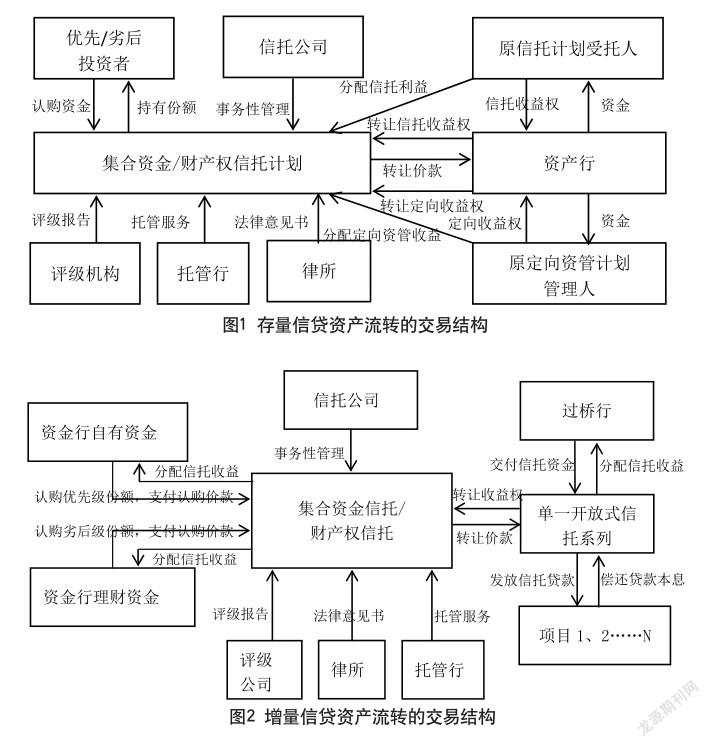

如图1所示,存量信贷资产流转交易模式中,资产行将原先持有的信托收益权、定向资管计划收益权等基础资产打包在银登中心登记挂牌登记,由信托公司成立财产权信托或集合资金信托计划受让该资产包,同时进行结构化分级,将收益权同步转让给信托计划各个级别的投资人。在该结构中,亦可将原信托收益权、定向资管计划收益权直接挂牌转让,集合资金/财产权信托计划的设计是为了实现两个目的:第一,资产行的资产进行打包组合,形成新的风险收益特征;第二,实现优先、劣后的结构化分层设计。交易结束后,资产行自有资金持有的信贷资产收益权实现会计出表,理财资金持有的信贷资产收益权实现非标额度释放。具体操作步骤如下。

第一步,商业银行作为资产的出让方,寻找适合或者愿意出售的资产包。监管对底层资产包有一定的限制和要求,具体需与银等中心沟通请示确定。形成资产包后,将资产包收益权转让给信托公司。

第二步,银行在银登中心对基础资产进行登记,将所有资产的简要信息通过电子化的方式进行存储。同时信托公司与银行相互配合,发起设立集合资金信托计划,并进行结构化分级,分为A1、A2、B或者优先、劣后级。集合信托计划设立以后,信托公司需在中央国债登记结算公司,也即是银登中心的母公司进行集合信托计划的登记。

第三步,完成登记后,基础资产已经在银登中心挂牌,信托公司利用集合信托计划来购买财产收益权。交易完成后,交易的过程和结果将全部在银登中心以及中债登进行登记。即信托公司在中债登登记信托的相关交易信息,银行在银登中心登记银行的相关交易信息,中间交易过程银登中心会跟母公司中债登进行核对和比对。

第四步,交易完成以后,基础资产将交易过户,即确认银行资产收益权已转让到信托公司的集合资金信托计划上。信托公司通过向投资者出售,将收益权同步转让给信托计划各个级别的投资人。

2 增量过桥资产流转

如图2所示,增量过桥资产流转是指资金行为了规避信贷总量、存贷比等各种限制,先由过桥行通过信托进行资金投放,形成基础资产,然后将该基础资产收益权打包,由集合资金信托或财产权信托受让,在该集合资金信托或财产权信托的层面上进行结构化分级,分别由资金行的自营资金和理财资金认购。

在该结构模式中,银行自营资金认购AA及以上评级的资产份额时,资本计提20%,比直接投放该笔贷款按照100%计提减少资本占用,部分实现监管出表和会计出表;银行理财资金认购劣后级资产份额,由于该集合资金信托或财产权信托已经在银登中心挂牌,不再视同非标准化产品,因此不占用非标额度。

但是在该模式中过桥行作为资产出让方,会有无法防范委托行不受让高资产的疑虑。目前常见的操作是倒打款,即委托行先将转让价款支付给过桥行,由过桥行通过信托计划或资管计划等发放贷款,然后将收益权或债权在交易所登记流转。或是委托行与过桥行达成协议,T-1即在交易前一天,委托行向过桥行打入一笔同业存款,委托行按照合同约定受让该资产,同业存款返回;否则面临同业存款面临信用风险,银行声誉也将有所损伤。

3 几种特殊的底层资产流转

目前银登中心对底层资产进行了限制:第一,平台名单里的不能做,从未进过平台名单或出了平台名单的可以做;第二,房地产不能做,但保障性住房、城镇化建设可以做。不同的基础资产在进行流转时,交易结构和操作难点也各有不同,下面介绍几种特殊的底层资产的交易结构与操作难点。

3.1 按揭贷款资产流转

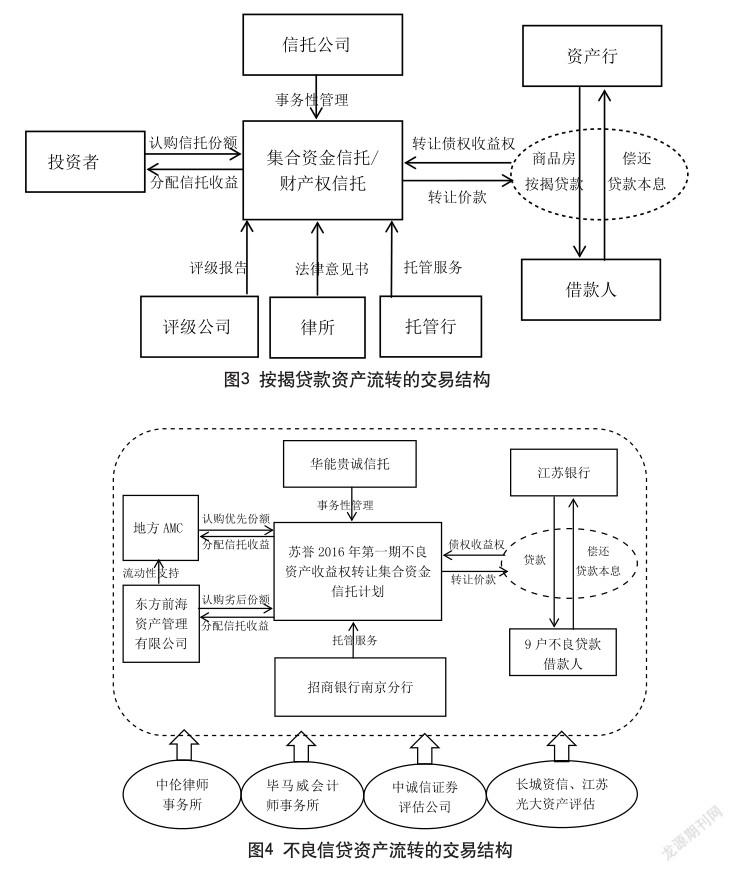

如图3所示,在某种意义上说,按揭贷款是真正适合做流转、做证券化的底层资产,因为真正的“小额分散”。交易结构与其他资产的流转大致相同,但落地较少,除几个大银行外(国开行做的最多),其他不常见,原因在于以下几个方面。

第一,期限长,收益率低,卖不出去。

第二,系统跟不上,几万笔资产,可能涉及等额本金、等额本息,提前还款等事宜,需要银行有强大的系统支持。

第三,银行内部协调沟通复杂:贷款在零售部或贷款事业部发放,流转和证券化由投行部负责,资产分布在分支行,会计核算在计财部,系统在科技部,劣后一般理财来接(在债权转让而非债权收益权转让的情况下),销售由金融市场部负责。涉及部门太多,内部协调困难。

3.2 不良信贷资产流转

2016年9月6日,江苏银行不良资产收益权转让业务通过银登中心备案审核并完成登记流转。这是全国首单以不良贷款收益权作为基础资产的信贷资产转让业务,意味着我国银行业不良资产收益权转让业务试点正式落地。其中的操作要点包括以下几个方面。

(1)基础资产选择。基础资产筛选时优先考虑分散度高、抵押物充足(纯信用无法估值)、未来现金流确定性较高、诉讼结果可预期且借款人未进入破产程序的资产。另外,正常资产与不良资产不可混合打包。

(2)资本计提。无论是否符合会计出表条件,均需全额计提经济资本。

(3)会计处理。根据会计准则,满足中职确认条件的,相关资产科实现会计出表;否则对涉入部分需计提拨备,纳入不良资产相关指标。具体会计、税务问题需与当地税务等部门沟通。

(4)责任划分。债权仍归属于出让方,转让的是收益权。因此贷款管理职责仍在出让方。

(5)投资者限制。机构投资者购买不计入非标准化债权投资,個人投资者不能购买。

(6)风险控制。在该案例中,通过优先/劣后分层以及设置流动性储备账户,由劣后投资人充当流动性支持机构,为优先级信托受益权提供保障,如图4所示。

参考文献

[1] 庄磊.商业银行资产流转研究[D].中央财经大学,2016.

[2] 王祎,李婧.信贷资产流转业务发展及规划[J].债券,2016(11).