均胜电子:全球第二大汽车安全系统供应商是如何炼成的?

2018-09-06邓学娄周鑫

邓学 娄周鑫

智能化大趋势下,均胜电子以并购整合能力为基,借助 KSS+ 高田进军汽车安全和 ADAS,依托普瑞+PCC 布局车载信息系统,着力整合技术提供智能驾驶综合解决方案,有望夺取智能时代竞争高地。

虽然中国零部件出口短期受到冲击,但长期来看,中国汽车产业正处于加速崛起态势,核心龙头零部件公司将持续提升竞争力,成长做大的趋势是不变的。

外延并购布局全球 核心业务聚焦汽车电子

均胜电子(600699)成立于2004年,以汽车功能件为传统业务。2011年至今,先后收购了汽车电子公司德国普瑞、德国机器人公司IMA(于2017年4月将100%股权转让给均胜集团)、德国QUIN、汽车安全系统全球供应商美国KSS以及智能车联领域的德国TS(现更名为PCC)等,与日本汽车安全系统制造商高田的收购尚在进行中(图1)。通过多次海外并购,公司业务外延拓宽,实现了全球资源的优化整合,有望成长为一家全球化的汽车零部件顶级企业(表1)。

公司核心业务分为汽车安全产品、智能驾驶(HMI)、汽车功能件、新能源汽车动力控制四大板块,聚焦汽车电子领域,围绕安全、智能、环保的主题开展战略布局。通过并购,公司在高端汽车电子领域具有核心竞争力,并且在汽车安全电子、智能汽车电子和新能源汽车电子领域达到全球领先的水平。2017年上半年,公司汽车安全电子、HMI、车载互联系统、电子功能件及总成、智能制造、新能源汽车电子的营收分别占主营比例为52.3%、18.7%、14.0%、9.3%、3.5%、2.3%(图2)。

公司与主要整车厂商及TIER-1客户已形成了稳定的合作关系,积累了庞大的优质客户资源。主要客户涵盖宝马、戴姆勒、大众、奥迪、通用、福特等全球整车厂商,上汽、长安、广汽、北汽、吉利等国内一线自主品牌,以及博世、大陆、采埃孚等汽车零部件Tier-1巨头。

公司股权结构集中,旗下拥有75家子公司。截至2017Q3,公司前十大股东合计持股占比56.38%,其中,公司实际控制人为王剑锋,直接持有均胜电子2.19%股权,通过均胜集团间接持股持有均胜投资17.62%股权,总计持股19.81%。企业集团共有包括KSS、普瑞、Quin在内的75家子公司,其中直接持股100%的子公司达62家(图3)。

受益于KSS和PCC并表,公司2016年營业收入大幅增长,2014-2017H1公司营业收入分别为70.8亿元、80.8亿元、185.5亿元、130.9亿元(图4)。期间,公司综合毛利率分别为19.6%、21.7%、18.9%、18.1%,主要由于车载互联业务和汽车安全业务尚处投入开拓期,毛利率较低;于2016年分别为11.9%和15.1%,于2017H1分别为9.4%、17.5%。受益于公司强大的整合能力,并购后,整体销售费用率和管理费用率持续下降,带动整体费用率下行,期间分别为13.3%、15.8%、14.6%、13.7%。

汽车电子如虎添翼 智能化风口起舞

初出国门收购普瑞 转型布局汽车电子

德国普瑞成立于2003年,是一家专注汽车电子的跨国公司。公司聚焦人机交互产品(HMI),主要涉及空调控制系统、驾驶员控制系统、传感器、电控单元、工业自动化五大类,各产品的销售在其所在的细分行业均处于领先地位。从单一的中控台、娱乐控制器到带有触摸功能的人机交互产品,再到融合智能车联技术的新一代概念产品,普瑞不断根据市场的需求变化,推出紧跟时代的产品。

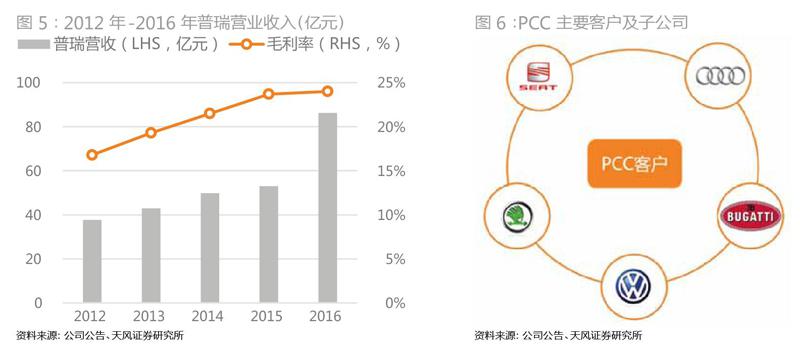

依靠产品在细分市场的出色表现,普瑞拓展了与宝马、奔驰、德国大众、北美通用、北美福特等知名整车厂的合作关系,主要产品包括I-Driver(宝马)、MMI(奥迪)。此外,公司还与博世、日立、约翰迪尔等零部件巨头保持良好合作关系。2012年并购完成后普瑞营收和毛利率均稳步增长,2016年受系统级高单价产品出货量增加以及并购PCC等因素影响,普瑞业绩大幅提升,营业额达86.2亿元,同比增长62.5%(图5)。

并购PCC步入车载系统新时代

PCC(原名TS道恩)于1986年成立于德国,公司业务从最初的车载无线电、影音娱乐系统,到面向前后装市场的导航设备、数据安全和延伸服务,再到车载模块化软硬一体信息服务系统。目前PCC专注于导航&驾驶辅助、汽车影音娱乐、智能车联、智能&在线服务四大板块的产品与业务,能够为整车厂商提供完整的车载电子解决方案。并购PPC延拓了公司的车载信息产业链,完善产品服务四位一体。

目前PCC在德国、波兰拥有两处生产基地,并在德国、美国、上海设有研发中心,跨国的生产和研发模式帮助企业快速响应当地整车厂的要求,就近配套、强化客户黏性。PCC成立后即打造MIB2系统,与大众及其子品牌建立长期稳定的合作关系,成功进入全球顶级主机厂的供应体系(图6)。

普瑞+PCC强强联合 打造前沿技术弄潮智能时代

PCC拥有软硬件一体化研发能力,能够灵活应对整车厂的要求,提供全方位的车联网解决方案。普瑞现行HMI产品侧重硬件和部分底层软件,收购完成后,将吸收PCC的软硬件技术,协同开发基于人机交互业务的信息系统。例如,2017年4月在上海展出的最新中控台概念产品融合了双方最新技术,采用模块化解决方案,可在不同车型和品牌商使用。客户方面,PCC为大众及其子品牌的核心配套服务商,普瑞有望借此机会强化与大众集团的关系,深化双方合作。

根据罗兰贝格预测,至2020年全球车载信息系统市场规模将达350亿欧元,年复合增长率为7.5%。细分来看,亚洲市场成长速度最快,复合增长率接近10%;产品方面,通讯系统以16.6%的增速领先其他细分市场。公司有望通过普瑞和PCC的整合,优享产业发展红利(图7、8)。车载信息市场开启新浪潮,市场集中度低将成为突破口。

全面布局汽车安全 主动+被动齐头并进

汽车安全市场前景广阔

汽车安全系统主要包括主动安全系统和被动安全系统。主动安全是预先侦测附近车辆运行状态,判断风险并及时做出反应;而被动安全则是在发生事故时汽车对车内成员的保护或对被撞车辆或行人的保护。从产品细分来看,被动安全涉及安全气囊、安全带等传统保护设施;而主动安全囊括传感模块和控制模块两大类。

世界各国出台了关于汽车安全的政策规范,被动安全系统起步较早,整体政策体系规范、内容全面;相比之下主动安全系统起步晚,少数发达国家虽在这方面领先,但是大规模发展和推动汽车主动系统的应用集中在2010年以后。中国整体汽车安全市场规范政策起步较晚,特别是主动汽车系统(如ABS、ESC等)。

Autoliv数据显示,随着各国及消费者对汽车安全日益重视,全球汽车安全系统的市场规模将从2016年的270亿美元增长至2019年的340亿美元,年复合增长率为8%,预计到2025年全球市场规模将达到400亿美元。单车价值角度来看,世界平均单车安全价值从2011年的$270/辆增长至2017年的300美元/辆。其中,仅2016年单车价值量便增长约10美元/辆。但相较于发达国家的400+美元/辆,中国市场单车安全产品价值仍然偏低,仅约为210-220美元/辆,单车价值上行空间更为巨大。

收购KSS进军汽车安全市场

KSS成立近30余年,是全球少数几家具备主被动安全系统整合能力,面向自动驾驶提供安全解决方案的公司。公司主营汽车主动安全和被动安全系统,产品涵盖整个汽车安全市场,主要有智能传感器、ADAS、安全气囊、方向盘、安全带等。

KSS自成立初就积极布局全球市场,现有32处生产中心、销售中心、研发中心,主要分布于美、德、法、中、日等国,并在北美、欧洲和亚洲建有5处技术中心。KSS就近配套研发、销售,同各地知名整车厂建立长期友好的合作关系,优质客户包括大众、宝马、现代、上汽等。

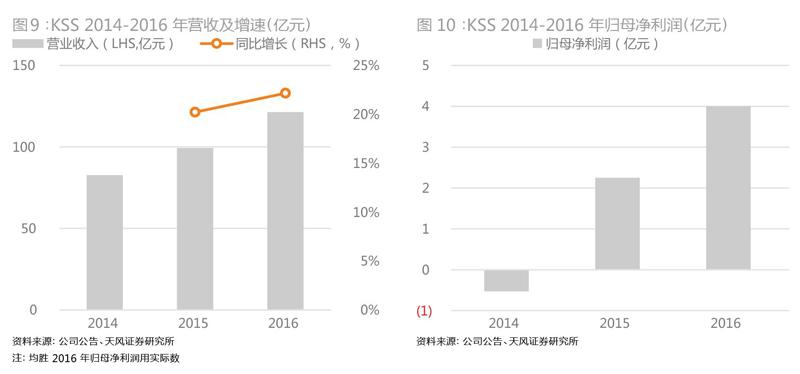

2014年至2016年,受亚洲市场消費量总体上升影响,KSS营业收入持续上升,年均复合增长率为21.2%。2014、2015年归母净利润为-0.6亿元、2.3亿元,2016年完成并购后,盈利预测归母净利润约4.65亿元,同比增长83%。但由于并购产生的财务和法律费用及汇率波动等因素影响,实际实现归母净利润4亿元,同比增长77%,达成率为83%(图9、10)。虽未能达到此前公司预测,但随着后续整合的陆续完成,各项费用趋于正常,KSS的优势有望逐步释放。

主动安全:行业方兴未艾 乘风发力智能化

2016年完成对KSS的收购后,均胜电子开始大力增资,协助其进行全球扩张,特别是对主动安全产品中的智能驾驶资源进行整合,形成美、中、韩三大研发中心,主要从事内视系统、前视系统和环视系统的研发。此外,公司同上游芯片供应商MOBILEYE建立长期合作关系,双方在视觉图像处理方向上的ADAS产品上进行紧密合作;并与下游的整车厂(OEMs)保持密切的交流反馈机制。

随着成本的下降以及技术的发展,越来越多的自主车企开始搭载ADAS系统。以影像系统为例,360°全景影像系统在2015年10-20万元区间的新车型安装率仅为5.0%,而2017年安装率升至11.2%,并进一步下探至10万元以下区间的新车型,安装率达6.1%。普通倒车影像装配率进一步提高,10万元以下及10-20万元区间车型增长约20%,中低端车型渗透加速。受益于此,KSS成功开拓吉利、蔚来、长丰等自主品牌,并已经逐步与上海大众和长安进行产品配套测试,2016年与2017H1分别新获订单1.2亿和1.3亿美元。如今主动安全市场正迎来新一轮的高速发展,据Autoliv预测,至2019年全球主动安全市场规模将至120亿美元,CAGR接近17.0%,中国市场规模也将进一步扩大。均胜有望借助KSS参与其中,并优享先行优势。

被动安全:收购高田 打造全球龙头

被动安全市场是一个寡头垄断的行业,目前市场领先者包括Autoliv、TAKATA(高田)、TRW(天合)以及KSS,市场份额分别约为37%、20%、18%、8%,合计占比超80%(图11)。而安全气囊作为整个被动安全系统的核心一环,KSS自成立时就专注该领域开发,并成功跻身国际一线品牌。

如今拥有被动安全市场20%份额的高田成立于1933年,主要生产安全带、安全气囊、方向盘等被动安全产品。高田在全球拥有57处生产基地和17处研发中心,主要分布在亚洲、欧洲和美洲,各地区收入分别占34.5%、24.8%、40.7%,在亚洲市场特别是日本市场具有较大先发优势。2016年,高田前五大客户中日系品牌占据三席(图12)。

高田安全气囊召回事件始于2008年,涉及全球约1亿台气囊,其中牵扯到包括本田、福特、大众和特斯拉等19家汽车制造商的汽车。预计回收事件至少会持续到2019年底,成本可能超过100亿美元。受召回门影响高田出现严重经营困难,营业收入从2008年开始出现滑坡,虽然2012年后营收出现回升,但是净利润在2012、2014、2016年均出现巨亏。毛利率更是从2007年的21.3%降至2016年的17.7%,公司被迫于2017年申请破产保护(图13、14)。

均胜已于2017年12月同高田签订合约,商定拟以不高于15.88亿美元收购高田除硝酸铵气体发生器以外的主要资产。KSS收购高田后,有望从4个方面获益:

1)高田、KSS客户互补,订单支持保证业绩预期。KSS在亚洲、欧洲和美洲收入占比为39%、21%、40%;主要客户为福特、通用、大众等美、德系整车厂,亚洲市场主要配套韩系车,日系车配套率极低。并购高田后,KSS可以迅速进入本田、丰田、日产等日系客户被动安全供应体系,进一步拓展被动安全市场空间。此外,与高田签订资产收购协议的同时,KSS将与客户集团签订协议保证收购后经营的稳定,涉及的订单总量合计达210亿美元。

2)单车气囊价值未饱和,侧面气囊布局成蓝海。安全气囊是被动安全系统中的核心环节,2015年市场占比超过50%。现行车型大多采用四气囊的布局,主要分布在车内前方(正副驾驶位)、侧方(车内前排和后排)和车顶,但随着智能驾驶对行车安全要求的提高,市场对侧面气囊的需求将不断增长。我们认为,KSS和高田深耕被动安全十余年,有望携手优享产业红利。

3)KSS携手高田挑战龙头,毛利率成未来发力点。安全气囊问题爆发前,高田毛利率略高于Autoliv,以2007年为例,高田毛利率为21.3%,高出Autoliv1.6个百分点。但受到召回門拖累,高田毛利率受挫显著,2013年与2014年仅为16.2%,2016年稍有回升至17.7%。此外,被动安全领域毛利率与规模成正相关,此前规模较小的KSS历年毛利率仅为17%左右,与奥托立夫和陷入召回门前的高田相比仍有一定差距。我们认为,均胜此次收购高田,一方面有望帮助高田摆脱困境,重塑市场形象,恢复毛利率;另一方面均胜有望借两者融合以后的规模优势来提升原有KSS业务的毛利率(图15)。

4)收购扩大营收规模,加码研发打造智能驾仓。均胜通过并购普瑞、PCC、KSS,完成了在人机交互系统、智能车联以及汽车安全领域的布局,为打造智能驾仓、提供一体化智能驾驶出行方案奠定基础。但相较于博世、大陆、Autoliv等主要竞争对手,均胜电子在研究开发领域相差甚远。2016年博世、大陆、Autoliv的研发费用为91.2亿美元、33.7亿美元、6.5亿美元,研发占比分别为10.4%、6.9%、6.5%。虽然近年来均胜电子研发占比从2012年3.5%上升到2016年6.3%,逐步接近Autoliv,但是由于营收体量小,2016年实际投入的研发费用金额仅为1.7亿美元,仅为博世的1.9%、大陆的5.0%、Autoliv的25.2%。尽管遭遇召回门影响,但我们认为,高田2016年营收规模仍有56.8亿美元,并购高田将扩大均胜整体营收规模,有望增加其投入研发的金额,为后续智能驾驶和智能驾仓研究提供充足的研发资金保障。

内外饰件登堂入室 BMS业务再上一楼

内外饰件走向高端 为智能驾驶添砖加瓦

公司创立初期以汽车功能件为主业,2014年并购德国高端方向盘总成与内饰功能件总成供应商Quin,进入奔驰、宝马、奥迪等高端整车厂商的全球级供应体系,促进公司汽车功能件业务全球化、高端化。并购完成后,均胜通过对低毛利产品生产线占比的下调(2015年12月转让持有的全部华德塑料股权)以及传统功能件业务部门与Quin在客户、技术、产品线上协同效应的显现,公司汽车内外饰功能件盈利水平逐渐提高,2014-2017H1毛利率分别为16.8%、19.3%、24.5%、25.5%。

对Quin的收购整合,在促进内饰件高端化、丰富公司产品系、拓展全球市场的同时,亦有望与HMI、车联网和ADAS等产品形成协同效应,针对性地补充HMI相关高端内饰件,从而为客户提供完整的HMI解决方案,使得均胜的产品覆盖人车交互各方面,从而具备了为整车厂商提供智能驾仓产品总成的能力。

BMS业务高起点 逐鹿新能源市场

BMS是新能源汽车的核心技术,负责管理及维护各个电池单元,防止电池出现过度充放电,延长电池的使用寿命,监控电池的状态。

2015-2017年我国新能源汽车产销量高速增长,CAGR分别达45.2%和51.3%,《节能与新能汽车产业发展规划(2012-2020)》中提出到2020年,我国纯电动汽车和插电式混合动力汽车生产能力达200万辆、累计产销量超500万辆,随着新能源汽车产销规模的扩大,BMS的需求将与日俱增。据智研咨询测算,2020年中国BMS市场规模将达到235亿元,全球规模635亿元,2017-2022年全球年复合增长率达55%。

均胜旗下的普瑞于2012年开始与宝马共同研发BMS(现独立研发),且为宝马提供BMS产品,截至2016年已累计向宝马提供了超过15万套BMS产品,目前主要应用于宝马i3、i8、3/5/7系等高端新能源车型。此外,公司48V混合动力系统BMS产品已成功应用于奔驰旗下全系列48V系统乘用车中。国内方面,除奇瑞、吉利、上海大众、中车等客户外,2017年公司获国内南、北大众新能源平台车型项目订单。随着规模的不断提升,BMS板块经营状况持续向好。2014-2017H1,营业收入分别为1.9亿元、3亿元、4.4亿元、2.9亿元;毛利率分别为16.5%、16.8%、17.4%、19.8%。未来公司有望凭借优良的技术和客户关系,优享新能源汽车行业发展红利。