房产税对住宅商品房价格的调控分析

2018-08-25姜荣荣

姜荣荣

(新疆财经大学,新疆 乌鲁木齐 830012)

目前,在房地产行业中,供需比例明显不协调,面对高昂的房价,很多人望而却步,于是就出现了房屋空置的现象。针对不断攀升的房价以及房地产行业出现的问题,政府采取了各种调控政策控制,比如房产税的征收、“租购并举”、“共有产权”。七年前,上海和重庆开始征收房产税,填补了房产税不针对居民个人住房征收的空白,2018年两会工作报告中,重点工作之一就是稳妥推进房地产税立法,毫无悬念,房产税立法势在必行,同时也引起了全社会的高度关注,那么房产税到底能不能降低房价?能不能抑制炒房热? 针对这些问题,本文做了分析。

一、房产税对房价的影响

房子永远是社会公众的焦点,不断上涨的房价危机到人民的幸福感,从房地产市场行情来看,近年来全国房价呈现稳步上涨的趋势,甚至部分城市的涨幅已经超过了收入增幅,那么房产税的实施能否改变这一趋势,传统观点认为房产税改革将引致房价抬升,受益观点认为房产税改革对房价的影响不大,而新观点则认为房产税改革会影响住宅和非住宅价格。本文主要从开发商、购房者及二手房市场三个方面分析房产税如何影响房价。

(一)对房地产开发商的影响

房地产开发商主要提供新房供给,在地方政府征收房产税后,开发商预计,相对于大面积住房而言,购房者倾向于购买中小面积的房屋,因此,开发商会增加中小面积的住房供给,减少大面积住房的供给,从而提高容积率,房屋的供给得以提高。另外,一些开发商延迟开发,期待等到房价上涨再开发或销售,在实施房产税之后,他们也要在持有土地和住房期间缴纳房产税,税负的增加提高了成本,为降低不必要的成本,他们会选择加速开发或销售,间接增加房屋供给量。

(二)对购房者的影响

消费者对房屋的需求可分成两类,即住房需求和投资需求。前者购房是为了居住,属于房屋的直接需求者,可将其划为住房型消费者。后者购房是看好房地产行业,属于投资行为,有套利的动机,可将其看作投资型消费者。下面将分别阐述房产税的征收对他们各自行为的影响分析。

1.对住房型消费者的影响

房产税的征税对象是房屋产权所有人,而住房型消费者拥有所有权,所以住房型消费者是税负的直接承担者,很难转嫁给他人,这增加了购房成本。此时,他们面临两种选择,一是承担税负坚持购买,二是推迟购买。作为理性人,刚性需求购房者会选择坚持购买房子以保障生活,需求弹性较小;而改善性购房者会推迟购买,需求弹性较大[1]。综上,征收房产税不会影响刚性需求者买房的欲望,反而增加买房成本,但会影响改善性购房者的行为。因此,从整体来看,人们会减少对房屋的需求量,在房屋供给不变的情况下,房屋的市场价格会下降。

2.对投资型消费者的影响

对投资型消费者来说,购买房屋是利用闲置资金投资,等房屋价格上涨时出售来赚取差价,所以就出现了“炒房”现象。毫无疑问,房产税的征收会增加投资型消费者的购买成本,投资者需要权衡成本与未来不确定收益,投资风险增加,投资者为降低风险,可能会抛售持有的房产,从而增加市场上的房屋供给,致使房价跌落。从短期来看,房产税征收会抑制投资性行为,“炒房” 现象得到控制,增加房屋供给量,抑制房价大幅上涨。

(三)对二手房市场的影响

实施房产税以后,增加了那些拥有多套房屋的人的持有成本,于是他们就会将多余房屋出租,或者进入二手房市场,这间接增加了房屋供应量[2]。根据上海、重庆房产税改革试点的房价趋势,征收房产税可增加房屋供应量,但我们也不能对二手房市场的供需关系的变化视而不见。从长远来说,征收房产税会使得人们不愿意购买多套房屋,不愿意承担税负,这就减少了租借房的供应量,在需求不变的情况下,租金会上涨,反作用于新房和二手房的供需关系。

通过分析房产税对开发商、购房者及二手房市场的影响,房产税主要是通过影响房屋的供给和需求来影响房价。从需求方面讲,征收房产税使购房者增加了买房成本,改善性购房者持观望态度,等房价降低了再买房,投资型消费者对房屋的需求减弱,从而降低房地产市场的需求;在供给方面,由于消费者购房倾向发生变化,开发商会增加中小面积的住房供给,囤积多套住房的人可能进入二手房市场,使得房产供给增加。所以,房产税的征收在短期会降低房价,抑制投机现象。

二、以上海、重庆为例分析房产税对房价的影响

(一)上海、重庆实施房产税的政策概要

2011年1月28日,国务院同意对部分城市的个人住房征收房产税,政府决定把上海、重庆作为改革试点,实施房产税。事实上两个城市的房产税政策在征税对象、税率及征税基数有所差别。其中,上海市以本地居民新购的第二套及以上的商品住房(包括二手存量住房和商品住房)和非本市居民新购的住房为征税对象,适用税率暂定为0.6%[3]。而重庆市以0.5%—1.2%的税率对高档住房、独栋商品房以及购买两套房以上的三无居民征收房产税。关于税收起征点,上海、重庆均以人均住房面积 60平方米设为免征房产税的标准。

(二)房产税对上海商品住宅价格的影响分析

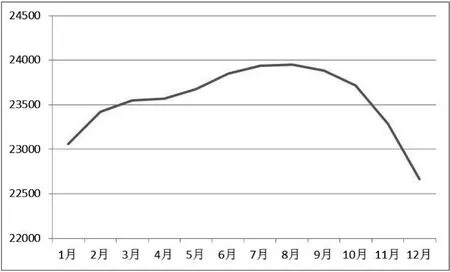

图1 2011年上海房价

由图1可知,2011年上海市房价波动较大, 1-8月房价一直上升,其中2月涨幅较大,6-8月涨幅较小,从9月到年末,房价全面下跌,下降了5%,改变了上海市房价不断上涨的趋势。不过从全年来看,上海市房价大致为23000元/m2,仍处于高水平,房价的调控任务依然艰巨。

图2 2011-2017年上海房价走势图

从上海市近几年的房价走势来看, 2011-2017年上海市房价一直在上升,全市房屋均价从 2011年的22625元/m2到2017年的50017元/m2,上涨高达1.2倍。在上海市黄浦区,房屋均价甚至达到 83871元/m2。上海市自2011年实施房产税以后,除了2012年外,其他年份的涨幅均保持在10%以上,尤其是2016年,房价涨幅达到20%。在房产税实施初期,房产税的实施的确稳定了房价,然而从长期来看,效果并不理想。

(三)房产税对重庆商品住宅价格的影响分析

图3 2011年重庆房价

由图3可知,2011年重庆平均房价约为6500元/m2,呈现先上涨后下降的发展势态,其中1月到4月上涨幅度达到9%,5月到9月基本保持在6800元/m2,9月到12月商品住宅价格一直下降,这说明房产税在年末发挥了作用。

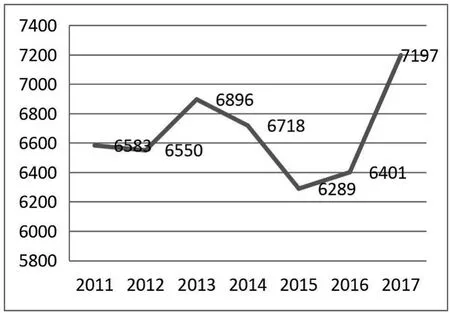

图4 2011-2017年重庆房价走势图

从重庆市近几年的房价走势图看出,商品住宅销售均价波动幅度较大,其中,2013年到2015年房价一直在下降,下降了9个百分点;2017年的房价涨幅较大,上涨了12%。重庆市自2011年实施房产税改革试点后,除了2013年和2017年,其他年份的房屋均价处于负增长状态,这说明重庆市实施房产税基本稳定了房价,效果比较理想。

结合以上分析,征收房产税对上海、重庆房价产生不同的影响,上海市房价近几年波动较大,一直处于上升的发展态势,而重庆市的房价相对稳定,效果较明显。尽管政府采取了各种调控政策调节房价,不过房价是受到多种因素影响的,如果仅靠房产税的力量,房价是不能得到有效控制的,政府要结合房产市场,制定出更有效的对策。

三、房产税改革中存在的主要问题

(一)计税依据不合理,免征条件过于广泛

当前,房产税计税依据为房屋原值,这使得计税基础相对固定,不利于反映房屋作为商品的价值波动;房产税的免征条件过于广泛,不仅表现在免征范围较宽,而且体现为政策的“一刀切”方式,没做到因城制宜。 这种“一刀切”方式难以保障刚性购房需求者的利益,未从根本上抑制投机行为,难以体现房产税的公平性。

(二)政策设计不完整,作用难以发挥

从重庆市和上海市征收房产税的效果来看,购房者直接承担了税负,而这种税负很难被转嫁,所以说房产税并未从实质上影响到房地产开发商和房产投资者。2013年以来,上海市房价涨幅在10%以上,特别是2016年房价大幅上涨,超过购房者的工资增长幅度,即使政府制定了调控政策,上海市房价也从未停止攀升。从投资型消费者的情况来看,大部分投资者并没有着急出售商品住房,只是在一定程度上限制了购房的欲望。有关研究表明,仅有8%的房产企业认为房产税会影响企业业务,而 77%的房产企业认为房产税的实施并不能达到预期效果,影响力十分有限[4]。

(三)信息不透明,产权制度不健全

征收房产税的前提是保证地税局了解居民的住房信息,熟悉房屋的产权情况,但目前我国的产权制度不够健全,政府对房屋基础数据并不清楚,尚未建立对应的信息系统,不能准确得到住房信息。另外,很多房主和住户不是同一人,难以确定税务纳税人。

四、合理性政策建议

(一)合理拓展房产税的征税范围

房产税的征收范围应涵盖城市所有商品住房,同时避免税制漏洞。扩大征税范围的同时,政策制定者要对不同对象实行不同的政策,合理划分房屋住宅结构、购买需求类型,有效调节居民收入,引导购房者理性购房。政府要将房产税收入主要用在公共租赁房、廉租房建设方面,改善业主住房大环境,诸如治安、基础设施及城市环境治理,引导房地产市场平衡发展。

(二)完善房产税政策内涵设计

要统一房产税计税依据。重庆市实施房产税的计税依据为商品住宅成交价,这样会产生诸多问题,比如以低于市场价的价格出售给消费者后再签订一份合同来避税。结合我国实际情况,以房屋评估价值作为计税依据会更加合理。同时,由于城市发展水平各异,一二三线城市的房价差别很大,评估师需要充分考虑房屋面积、地理位置、购房用途等因素,以一年为评估周期调整评估价值,最大限度保证房产税计税依据准确、公正。

(三)划分地区,实行差别税率

房产税改革应当因地制宜、因城施策,我国东中西部发展水平各异,经济不平衡,再加上一二三线城市承担税负的能力不同,因此,不能使用统一的税率征收房产税,应根据各地区的经济发展状况采用累进制的差别税率[5],通过税收的二次分配来缩小东中西部及一二三线城市的贫富差距。政策制定者选择合理的税率后,还应该对不同的房产类型实行累进制的差别税率,从而影响不同的社会群体,如普通住宅按低税率征税,高档住宅别墅按高税率征税;第一套房按低税率征税,多套房主按高税率征税,这是根据税负承受能力来规定的,既保护了普通人的利益,又抑制了投机行为。

(四)继续完善不动产登记制度

不动产登记制度的建立是实行房产税的基础条件,有效提升楼市调控的准确性,不仅能够准确把握房地产市场的行情,还可以规避不动产意外风险,防止房地产欺诈行为的出现。政府须完善产权制度,保证产权分明,为房产税的实施提供技术支持。同时,政府也应该及时披露二手房市场交易信息,提高透明度,保证公平。

(五)加大对住房贷款的监管

国家要加强银行的同业合作,在行业内建立信息共享平台[6],避免因为信息不对称导致交易成本的上升,加强行业之间的联系,避免恶性竞争。当购房者需要贷款时,银行可按规定查询有关信息,比如用工作收入来分析偿债能力,保障贷款如期收回。同时应该加大对中低收入者的贷款优惠,贷款扶持力度要大,贷款规模要全面,针对不同类型的住房及贷款者拥有房屋的数量实行差别贷款利率,首套住房要给予贷款优惠,控制多套房的贷款金额及利息,对住房贷款金额和方向的控制将有利于优化我国商品住宅结构,促使房地产行业平稳发展。结论

从上文的分析来看,征收房产税在短期内可以稳定房价,但房屋产权人是房产税的征税对象,承担税负,因此房产税的征收无疑会增加购房者的买房成本,并没有降低房价反而增加了买房负担。从长远来看,房产税的征收可以抑制投机行为,“炒房热”现象得到控制。

从宏观角度看,房产税的征收缓解了中央与地方税收结构不平衡的难题,保障地方财政收入,加快保障性住房的建设,还可以在一定程度抑制投机行为,使房地产市场的供需关系趋向合理化,引导房产行业健康发展。