“一带一路”背景下中国可再生能源产品国际竞争力研究

2018-08-23成金华冷志惠王梓涵史至瑶

帅 竞,成金华,冷志惠,王梓涵,史至瑶

(中国地质大学(武汉) 经济管理学院,湖北 武汉 430074;中国地质大学(武汉) 资源环境经济研究中心,湖北 武汉 430074)

一、引言

能源是经济社会发展和人类社会赖以生存的重要物质保障。但随着人口的增加和经济发展,煤炭、石油以及天然气等传统能源由于其总量的有限性和不可再生的局限性,已经远远不能满足国民经济发展和人民生活需要。因此,在全球气候变化和能源危机加剧的背景下 ,加快可再生能源的开发利用已经成为世界各国的共识。2013年下半年,国家主席习近平在出访中亚和东南亚国家期间,先后提出共建“丝绸之路经济带”和“21世纪海上丝绸之路”(简称“一带一路”)的重大倡议,得到国际社会的高度关注。2015年3月,中国政府发布《推动共建丝绸之路经济带和21世纪海上丝绸之路的愿景与行动》,得到了国际社会的广泛认同与积极响应。当今,中国能源与世界能源发展高度关联,推进能源国际合作、深度融入世界能源体系是大势所趋。因此,加强与“一带一路”国家的能源贸易合作对保障中国的能源安全具有重要意义。

2016年,中国已经取代美国成为世界上最大的可再生能源生产国和消费国[1]。毫无疑问,中国可再生能源的进出口量在国际市场上占据着重要的地位。因此,开展我国可再生能源产品的国际竞争力演变趋势的研究,认清我国可再生能源贸易的国际地位,对于提高我国可再生能源产品的国际比较优势具有理论和现实意义。

可再生能源的快速发展引起了学术界的广泛关注,不少学者对可再生能源的国际竞争力进行了研究。金和林等(2013)[2]对中国1996-2011年的可再生能源国际竞争力进行了分析,认为中国可再生能源产业的发展潜力较大。姜月(2015)[3]分析了中国可再生能源产业的贸易竞争力,认为中国的竞争优势集中在太阳能和水能产业。蒋凯(2016)[4]研究表明,虽然环境产品的出口贸易量不断增加,逐渐成为中国出口新的增长点,但中国整体环境产品的出口竞争力有待加强。

目前,关于可再生能源竞争力的研究主要集中在风能和太阳能两个领域。在风能领域,蔡茜等(2007)[5]基于钻石模型对中国风能产业的竞争力进行了深入分析,认为中国风电产业的发展潜力较大,机遇与挑战并存。刘明(2014)[6]运用TC指数和第三方市场研究,对中国1998-2010年风能产业的出口竞争力进行了分析,认为中国风能产业的出口竞争力水平较低,有待进一步加强。王化玉(2014)[7]和孙天秀(2016)[8]均在分析中国风电产业竞争力影响因素的基础上,建立了中国风电产业竞争力评价指标体系并进行了评价分析。

在太阳能领域,焦隆(2013)[9]通过因果关系检验、Granger模型、协整检验等方法,探索了2000-2011年中国光伏产业国际竞争力的影响因素。张爽莹(2012)[10]运用改进的钻石模型识别了中国光伏发电产业竞争力的重要影响因素,提出了分析中国光伏发电产业竞争力的动态发展趋势和推动力构成的齿轮模型。丁易伟(2009)[11]基于层次分析法构建了适用于光伏产业的竞争力评价模型,认为我国光伏产业竞争力弱,仍处于需要大力扶持的阶段。陈晓燕(2010)[12]分析了光伏产业国际竞争力的主要影响因素,建立了光伏产业国际竞争力的评价指标体系,认为太阳能技术是决定一国光伏产业竞争优势的首要因素。丁媛(2011)[13]基于竞争力层次要素理论,从环境因素、核心因素、基础因素三方面对中国光伏产业的国际竞争力进行了评价。王紫薇(2012)[14]构建了太阳能光伏产业区域竞争力评价的指标体系,运用主成分分析法对中国太阳能光伏产业区域竞争力进行了评价。谢光亚等(2012)[15]运用国际市场占有率、显示性竞争力指数和贸易专业化指数对中国太阳能光伏产业的竞争力进行了分析,认为中国太阳能光伏产业的国际竞争力不断增强,但仍存在不足。张汝飞等(2014)[16]基于TC指数和第三方市场研究,对中国2000-2012年太阳能产业的出口竞争力进行了分析,认为中国太阳能产业出口竞争力较强,且呈现持续增强的趋势。肖力(2016)[17]构建了适用于光伏产业的国际竞争力指数分析框架,从而判断目前中国光伏产业竞争力较弱。

有学者关注中国与其他国家在可再生能源领域合作的比较优势。许泰秀(2010)[18]从多角度对中韩两国新可再生能源发展进行了比较,基于市场和技术条件分析了两国新可再生能源领域合作的各自优势。杜秋玲(2012)[19]基于钻石模型对中德光伏产业的国际竞争力进行了比较研究,从而分析了中国光伏产业的优势与劣势,并借鉴其他国家的成功经验针对中国光伏产业存在的问题提出了相应的建议。刘骊光(2013)[20]对中美两国太阳能光伏发电产业的政策进行了梳理和比较,分析了两国光伏发电产业的市场竞争态势,认为中国在光伏发电制造业领域具有优势。

有很多学者把RCA方法运用到针对中国的贸易研究中。Sun D et al. (1999)[21]把显性比较优势(RCA)引入中国相关数据进行计算,呈现较大的增长潜力。Ni Chaojun et al. (2009)[22]在分析中国新疆及其邻国的竞争优势和贸易互补性方面,使用了RCA 指数和TC 指数。研究表明,从显性比较优势来观察,新疆和中国大陆制造的电子产品,机械和杂物制品具有显著的比较优势。

Zhao Y H (2011)[28]基于21个经合组织国家在9个能源密集型产业的数据,运用引力模型实证分析了碳税对国际竞争力的影响,结果表明碳税对能源密集型产业的国际竞争力具有负面影响。Mahmood A et al. (2014)[29]采用了20个行业的CGE模型,分别探讨了碳税的影响及其与巴基斯坦经济的能源效率改善的协调实施,提出能源税和能源效率改进对于经济尤其是生产损失、国际竞争力和反弹效应存在潜在的负面影响,但是由此导致的污染物排放量减少的幅度较大。Antimiani A et al. (2015)[30]分析了气候变化对能源国际竞争力的影响,结果表明不同弹性参数的限制会导致与各地区减排努力相关的成本分配的变化,会对国际竞争力。尤其是能源密集型工业部门带来严重的影响。Rammer C et al. (2017)[31]基于2012-2014年德国、瑞士和奥地利三国的企业层面数据,运用回归分析和匹配方法研究了能源政策对企业国际竞争力的影响,结果发现能源政策对出口绩效的影响甚微。

Li L et al. (2012)[32]利用贸易数据来考察中国与世界的贸易结构升级程度,特别是与欧盟的关系。具体考察了中国与世界和欧盟1996年至2008年贸易的产业结构演变以及显性比较优势(RCA)的潜在动态指标。Boehringer C et al. (2017)[33]使用大规模可计算一般均衡模型,量化了美国EITE(Energy-intensive and trade-exposed)产业的四种替代保护措施如何影响美国EITE行业的竞争力。研究发现,保护措施可以提高一般贸易相关竞争力指标,如显性比较优势(RCA)或相对世界贸易份额,但同时可能会导致EITE产业的产值因负收入效应而下降。

对于可再生能源行业,不少学者进行了竞争力方面的相关研究。Wietschel M et al. (2007)[34]分析了欧盟国家在氢能技术领域的竞争力和氢能作为欧洲国家能源载体的经济影响,认为如果引入氢气不会导致出口/进口流量的显著变化,欧盟成员国可能会增加就业机会。Caspary G (2009)[35]通过在不同情境下把可再生能源的可能发电成本与传统能源的长期成本进行比较,旨在评估未来的25年中,哥伦比亚不同形式的可再生能源的竞争力。Dǒgl C et al. (2010)[36]基于波特的竞争力钻石模型,分析了德国可再生能源公司在俄罗斯的竞争优势,研究揭示了生物质能、太阳能和风能领域的巨大商机。Zheng Z Q et al. (2012)[37]论述了中国新能源产业发展的现状,分析了存在的问题,提出了促进我国新能源产业发展的建议。Francés G E et al. (2013)[38]基于投资组合方法,重点介绍可再生能源电力进口,研究了可再生能源对给定能源组合的供给安全性方面的贡献。Zhang R et al. (2013)[39]分析了中国新能源产业的国际竞争力,揭示了其贸易竞争力的优势与不足。Costantini V et al. (2013)[40]分析了能源部门的公共支持替代措施在国际能源技术竞争力中产生的对比效应。Lacerda J S et al. (2014)[41]提出可再生能源环境创新是提高能源领域竞争力的契机。Pegels A et al. (2014)[42]通过比较德国太阳能光伏和风能的五大政策目标,证实了德国的能源转型以合理成本实现了绿色产业政策目标:风能基本达到了所有的政策目标,而太阳能光伏行业受到了巨大的国际竞争压力。Tlili I (2015)[43]对沙特阿拉伯可再生能源的现状和未来潜力进行了分析。Kim K et al. (2015)[44]基于1991-2008年间使用太阳能光伏或风能技术的30个国家的不平衡面板数据,实证研究了政策在可再生能源技术创新和国际贸易中的作用,结果显示国际市场可能会影响成熟技术的国内研发,加强国内研发则会促进国际贸易。Zhang Y et al. (2016)[45]构建了用于评估各国基础研究成果相对于世界平均水平的基础研究竞争力指数(BR-CI),该综合指数可用于量化生物质能领域研究成果的国际竞争力。Ming L et al. (2016)[46]根据出口增长率的条件方差和GARCH模型,将产业出口竞争力分为强、中、弱三类,可以满足横向比较和纵向分析的需要,且在一些国家的风能产业的实证研究表明,使用GARCH模型方法研究出口竞争力是可行和有效的。Sun Y et al. (2017)[47]基于GIS的多标准评估技术和多区域潜力评估框架,利用综合指数(CI)作为选择标准来对中国东部沿海地区不同的可再生能源方案的竞争力进行比较,来为每个特定区域定义合适的策略。对于可再生能源行业的贸易竞争力,Wang Z et al. (2017)[48]则研究了影响中国新能源产业出口贸易波动和细分行业出口贸易波动的因素,研究表明,中国新能源产业国际市场的进口需求主宰了行业出口贸易的波动。

文献回顾表明:国内外相关研究较为丰富,但迄今为止,基于“一带一路”和全部贸易产品视角的中国可再生能源贸易产品国际竞争力的研究较为罕见。

二、数据来源、研究方法和区域划分

(一)数据来源

本文选取了中国、世界以及“一带一路”七大区域65个国家的太阳能、风能、生物质能、水能、地热能和海洋能6种可再生能源,共包括81种不同品种的可再生能源产品作为研究样本。其中,太阳能17种产品,HS编码分别是:700991、700992、711590、730890、732290、721090、830630、841280、841919、841990、850239、850440、854140、900190、900290、900580、901380;风能19种产品,HS编码分别是:730820、841290、848210、848220、848230、848240、848250、848280、848340、850231、850300、853710、853720、890790、902830、903020、903031、903039、903289;水能17种产品,HS编码分别是:382450、681091、841011、、841012、841013、841090、850161、850162、850163、850164、850421、852422、850423、850431、850432、850433、850434;生物能18种产品,HS编码分别是:220710、220720、380210、382490、730900、741999、761100、8406821、840682、841182、841620、841931、841940、841989、842129、824139、847920、847989;地热能8种产品,HS编码分别是:730431、730441、730451、741121、741122、741129、841861、841950;海洋能2种产品,HS编码分别是:854449、854460。根据《商品名称及编码协调制度的国际公约》(简称HS编码)的分类方法,检索2007-2016年的中国和世界以及“一带一路”七大区域65个国家上述可再生能源产品贸易数据进行定量分析。本文采用的数据均来源于联合国统计署贸易数据库(UN comtrade)。

(二)研究方法

本文采用恒定市场份额(CMS)和显性比较优势(RCA)指数,分析测度中国2007年-2016年的可再生能源产品的国际竞争力的演变趋势,以期提出增强我国可再生能源产品贸易比较优势的政策建议。

1.恒定市场份额(CMS)模型

为了从贸易角度分析中国可再生能源产品出口增长的因素,研究近十年来中国可再生能源产品出口竞争力的变化趋势,本文采用CMS(Constant Market Share, 恒定市场份额)模型,对相关数据进行定量处理,并通过不同阶段CMS模型测算结果的纵向比较,以期揭示“一带一路”背景下中国可再生能源产品国际竞争力的演变规律及其影响因素。

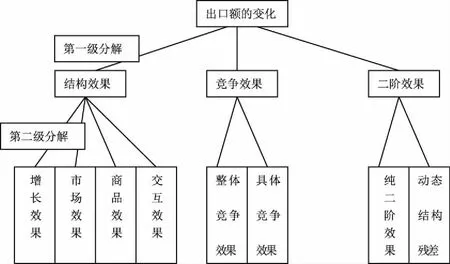

CMS模型假定,如果一国的某种出口商品的竞争力不变,它的市场份额也应当不变。因此,一国出口商品的实际变化和竞争对手出口额变化之间的差,一定是由于出口结构或竞争力的变化所引起的。根据这一假定和统计学原理,CMS模型将研究国的商品出口值及品种结构和市场结构(样本)与同期世界商品出口值及相关结构(总体)进行对比,把出口产品的增长分两级进行分解,第一级被分解为结构效果、竞争效果和二阶效果,第二级又进一步分解为增长效果、市场效果、商品效果、交互效果、整体竞争效果、具体竞争效果、纯二阶效果和动态结构残差(见图1)。通过分析不同效果在出口商品增长额中所占的份额,可以发现研究国商品出口竞争力所起到的贡献的份额,并可揭示该国商品出口增长的源泉和制约出口增长的因素所在。

图1 CMS模型对出口增长的两级分解示意图

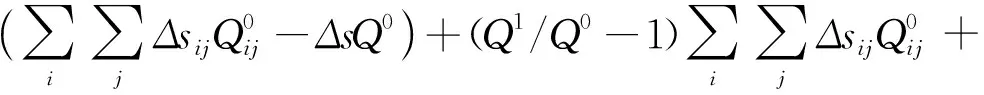

以下是经捷普马(C. J. Jepma)修改后的CMS模型。

第一级分解公式是:

结构效果 竞争效果

(1)

二阶效果

公式(1)可以进一步分解为(第二级分解公式):

增长效果

市场效果 商品效果

结构交互效果 整体竞争效果

动态结构残差

(2)

2.显性比较优势(RCA)方法

为了定量分析中国出口可再生能源不同能源产品的比较优势,本文采用RCA方法,根据从联合国统计署贸易(UN comtrade)数据库检索的2007-2016年的相关数据,对中国出口的太阳能、水利能源、风能、生物质能、地热能和海洋能六大类81个能源品种的比较优势进行分析。

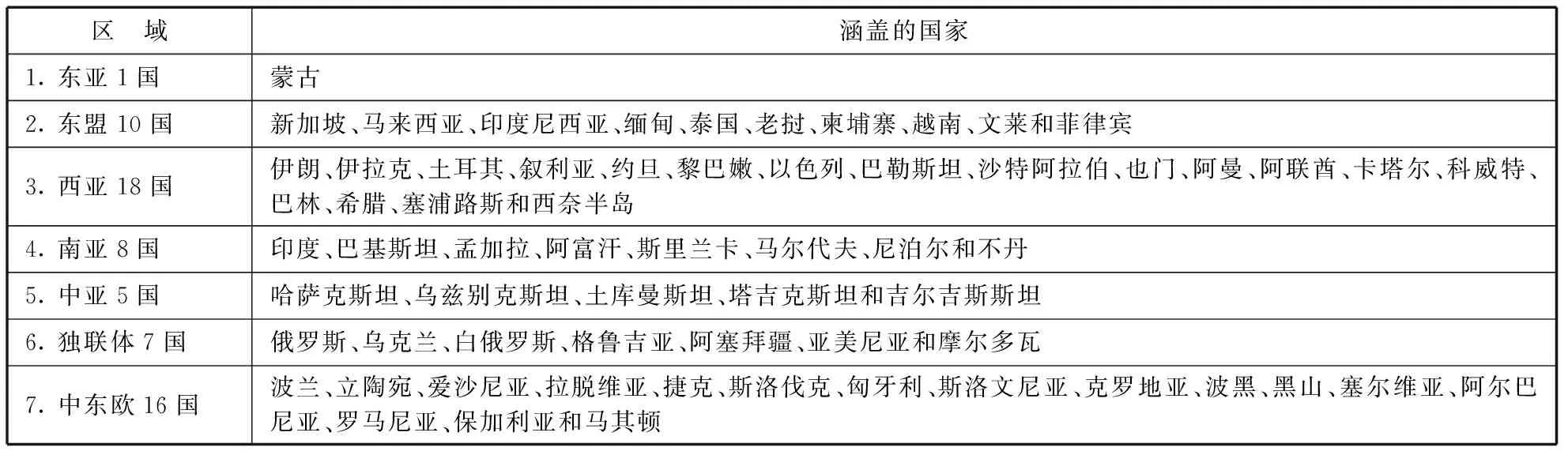

(三)研究区域划分

根据本文的研究目标和“一带一路”65个国家的区域特征,我们把中国可再生能源出口产品市场划分为:东亚1国(蒙古)、东盟10国、西亚18国、南亚8国、中亚5国、独联体7国、中东欧16国等七大区域,以及世界其它国家和地区八个部分(见表1)。

表1 “一带一路”国家7大区域分布

资料来源:作者根据相关文献整理而得。

三、中国可再生能源产品国际贸易现状

(一)中国可再生能源进出口产品的种类

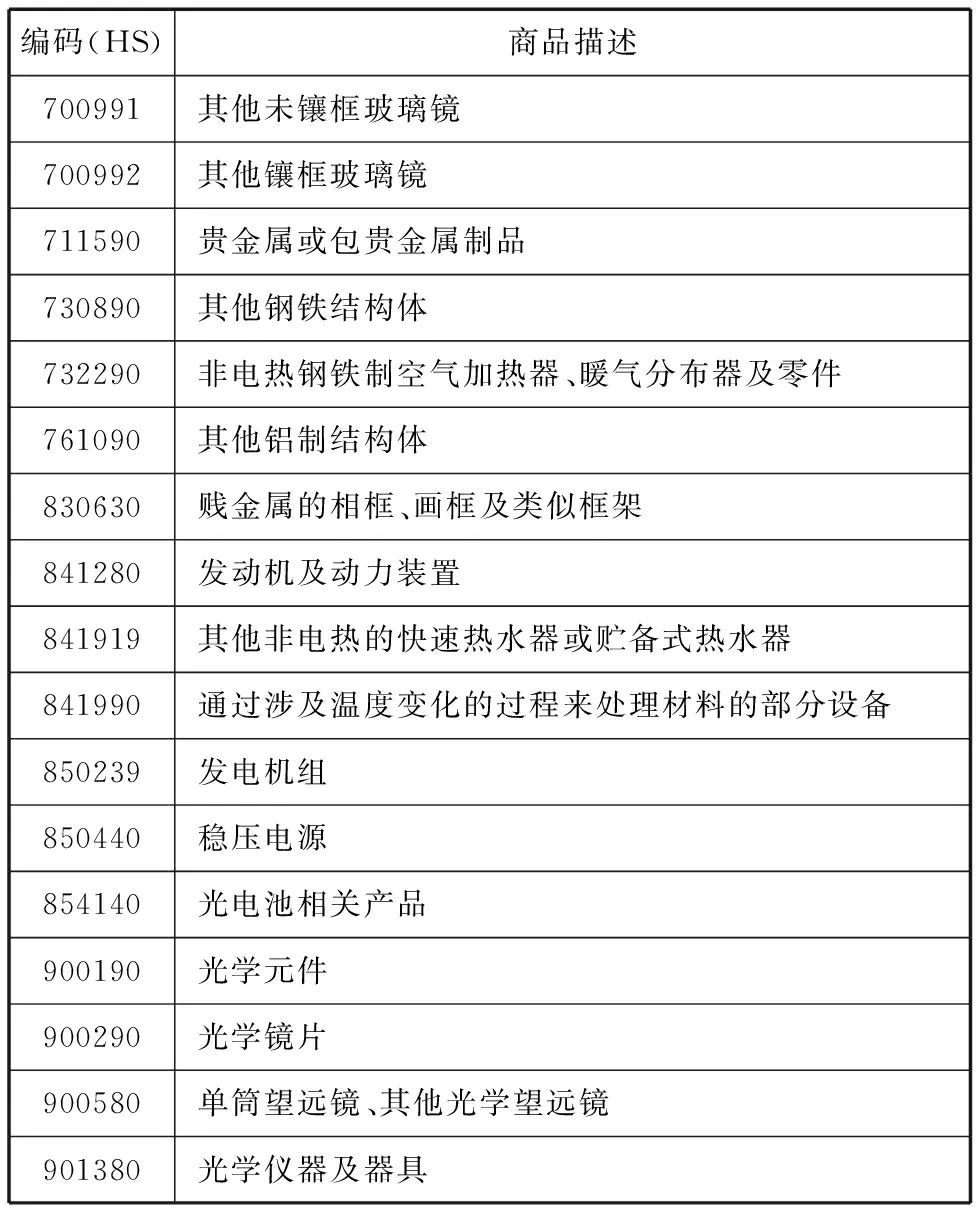

本文研究的可再生能源涵盖了太阳能、风能、水利能源、生物质能、地热能和海洋能。随着能源安全和生态环境保护逐步成为全球关注的问题,许多国家将开发利用可再生能源作为能源战略的重要组成部分,以缓解能源供求矛盾和减少温室气体排放,可再生能源将成为未来能源的主体。本文数据来自联合国统计署贸易数据库(UN comtrade),数据统计方法采用《商品名称及编码协调制度的国际公约》(简称HS编码),可再生能源每种贸易商品基于HS编码分类见表2-表7。

表2 太阳能产品HS编码表

资料来源:作者根据UN comtrade数据库分类商品描述整理而得。

表3 风能产品HS编码表

资料来源:作者根据UN comtrade数据库HS分类商品描述整理而得。

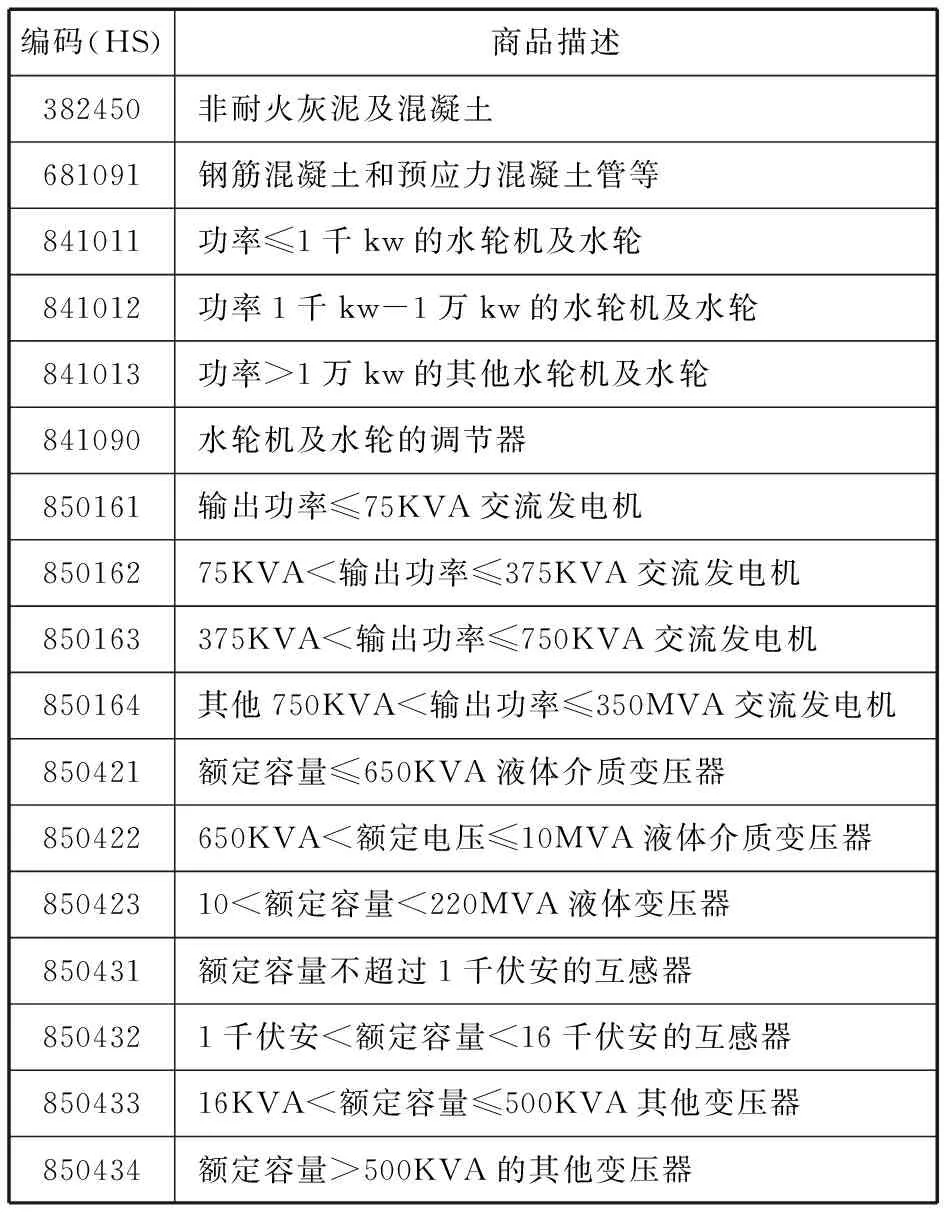

表4 水利能源产品HS编码表

资料来源:作者根据UN comtrade数据库HS分类商品描述整理而得。

表5 生物质能产品HS编码表

资料来源:作者根据UN comtrade数据库HS分类商品描述整理而得。

表6 地热能源产品HS编码表

资料来源:作者根据UN comtrade数据库HS分类商品描述整理而得。

表7 海洋能源产品HS编码表

资料来源:作者根据UN comtrade数据库HS分类商品描述整理而得。

(二)中国可再生能源产品国际贸易的发展趋势

1.中国可再生能源产品国际贸易的总体变化趋势

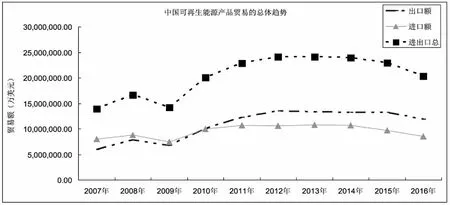

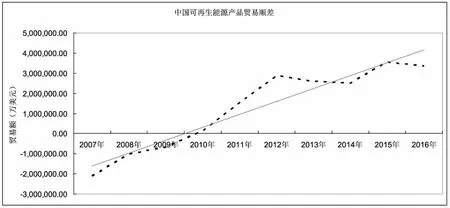

近10年来,我国可再生能源产品国际贸易总额得到快速增长。联合国统计署贸易数据(UN comtrade)的统计数据显示,2007年以来,我国可再生能源产品贸易总体呈现不断增长的趋势(见表8和图2),从2007年的1394.47亿美元增加到2016年的2038.58亿美元,增长644.11亿美元,增长了46.19%。2009年以前,中国可再生能源产品贸易一直处于贸易逆差阶段,2009年,中国可再生能源贸易逆差达68.05亿美元(见表8);2010以后转为顺差,且顺差逐年扩大,从2010年的12.77亿美元上升到2016年的335.27亿美元,增长了26.26倍,年增长率达72.4%(见图3)。

表8 中国可再生能源贸易的总体趋势(2007-2016年) 单位:万美元

资料来源:作者根据UN comtrade数据库数据计算而得,2017。

图2 中国可再生能源产品贸易的总体趋势(2007-2016年)

图3 中国可再生能源产品贸易顺差(2007-2016年)

2.中国可再生能源产品国际贸易的结构变化趋势

(1)不同可再生能源种类进出口总额的结构变化

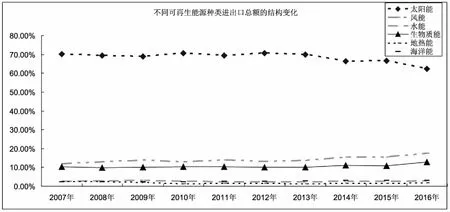

从各个能源种类的进出口贸易总额来观察,2007-2016年10年间,太阳能、风能和生物质能是中国可再生能源的主要能源贸易品种,占中国可再生能源贸易总额的90%以上。其中,太阳能贸易额所占比重最大,占比均在60%以上,但2007-2016年太阳能贸易额占比总体呈现下降趋势;风能产品进出口贸易额占比位居第二,贸易额占比均在10%以上,且贸易比重呈现逐年上升的趋势;生物质能贸易额仅次于风能,贸易比重基本维持在10%左右。水能、海洋能和地热能的进出口贸易额占比较低,约占1-3%(见表9和图4)。

(2)不同可再生能源种类出口结构的变化

从静态截面数据来观察,2016年中国可再生能源产品出口结构中,太阳能和风能产品的出口额占可再生能源产品出口额的比重较高,分别为63.79%和18.38%,两者合计达82.71%。另外四类能源产品出口额占比较低,生物质能稍高,占8.13%,地热能占比最低,仅占1.94%(见表10)。从动态变化来看,2007-2016年间,太阳能产品出口额占可再生能源产品出口比重呈现先上升后下降趋势,2012年占比达到最高,占比74.32%;风能和生物质能出口比重总体呈现上升趋势,分别从10.85%和5.60%提高到18.38%和8.13%;地热能产品出口占可再生能源出口总额比重总体呈现下降趋势,从3.94%下降到1.94%;其他能源产品基本保持平稳,见表10所示。

表9 不同可再生能源种类进出口总额的结构变化(2007-2016年)

资料来源:作者根据UN comtrade数据库数据计算而得,2017。

图4 不同可再生能源种类进出口总额的结构变化(2007-2016年)

年份 能源品种 2007年2008年2009年2010年2011年2012年2013年2014年2015年2016年太阳能72.42%71.91%72.51%75.21%74.07%74.32%72.23%68.31%68.18%63.79%风能10.85%12.23%12.20%11.42%12.61%12.73%13.77%15.77%16.14%18.38%水能4.08%4.28%4.58%3.64%3.16%3.06%3.17%3.54%3.34%3.80%生物质能5.60%5.59%6.15%5.46%5.38%5.26%5.77%6.75%6.83%8.13%地热能3.94%2.90%1.99%1.62%1.78%1.63%1.61%1.85%1.72%1.94%海洋能3.11%3.10%2.57%2.66%3.00%3.00%3.46%3.79%3.79%3.94%

资料来源:作者根据UN comtrade数据库数据计算而得,2017。

(3)不同可再生能源种类进口结构的变化

从静态截面数据来看,2016年中国可再生能源产品进口结构中,太阳能、生物质能和风能产品的进口额占可再生能源产品进口额的比重较高,分别为60%、19.32%和16.18%,三者合计达95.5%。另外三类能源产品进口额占比较低,海洋能稍高,占1.89%,地热能占比最低,仅占1.26%(见表11)。从动态变化来看,2007-2016年间,太阳能产品进口额占可再生能源产品比重在波动中总体呈现下降趋势,从2007年最高的68.43%下降到2016年的60.00%;生物质能和风能产品占比在波动中提高,分别从13.98%和12.56%提高到19.32%和16.18%;其他能源产品比重基本保持平稳(见表11)。

表11 不同可再生能源种类进口结构变化趋势(2007-2016年)

资料来源:作者根据UN comtrade数据库数据计算而得,2017。

(4)中国可再生能源产品出口市场结构的变化

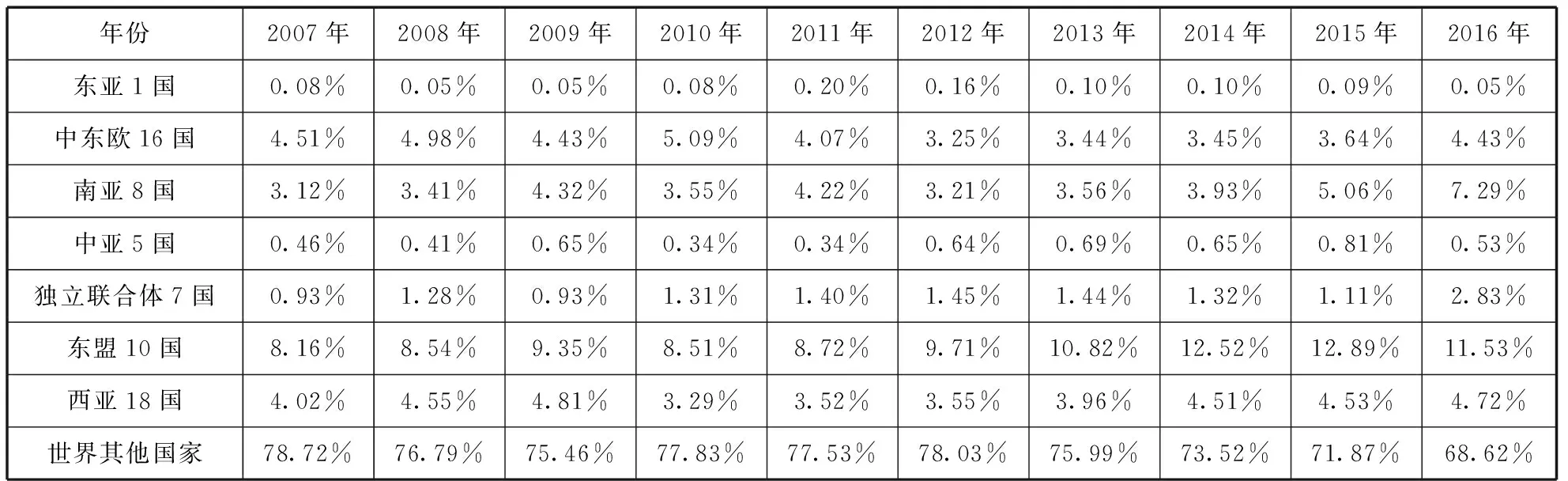

从静态截面数据来观察,2016年,中国可再生能源产品出口市场结构中,出口到“一带一路”国家和世界其他国家/地区分别占31.38%和68.62%。在“一带一路”国家七大区域中,东盟10国所占的市场份额最高(11.53%),其次是南亚8国(7.29%)、西亚18国(4.72%)、中东欧16国(4.43%),独立联合体7国所占市场份额为2.83%,中亚5国和东亚1国(蒙古)仅占0.53%和0.05%(见表12)。

从动态变化趋势来看,2007-2016年间,中国可再生能源产品出口市场结构中,“一带一路”国家的市场份额呈现上升趋势,世界其他国家的市场份额呈现下降趋势;中国可再生能源产品在“一带一路”国家的市场份额从2007年的21.28%提高到2016年的31.38%。在“一带一路”国家的七大出口区域中,2007-2016年间,东盟10国、南亚8国和独立联合体7国市场份额增长较大,分别从8.16%增长到11.53%、3.12%增长到7.29%和0.93%增长到2.83%。中国可再生能源产品出口到西亚18国的市场份额呈现逐年上升趋势,但市场份额提升幅度不大,从2007年的4.02%上升到4.72%,其他区域市场的市场份额基本平稳(见表12)。

表12 中国可再生能源产品出口市场结构变化趋势(2007-2016年)

资料来源:作者根据UN comtrade数据库数据计算而得,2017。

四、中国可再生能源产品国际竞争力的测度:基于CMS模型

(一)研究区间划分

本文选取了太阳能、水能、风能、生物质能、地热能以及海洋能6大类81个HS编码产品作为研究样本,全部数据来源于联合国统计署贸易(UN comtrade)数据库。中国可再生能源产品的贸易数据不包括香港、澳门特别行政区和台湾地区的出口额。本文根据研究目标和“一带一路”国家的区域特征,把可再生能源产品的市场划分为:东亚、东盟10国、西亚18国、南亚8国、中亚5国、独联体7国、中东欧16国七大区域,以及世界其它国家/地区市场共8个部分(见表1)。

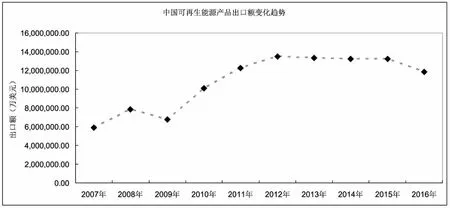

本文选取2007-2016年10年间中国和世界以及“一带一路”七大区域65国家的可再生能源出口贸易数据,首先对中国可再生能源出口贸易总额的总体变动趋势进行了分析,结果显示,近10年来,中国可再生能源产品出口趋势是先上升后下降,然后大幅度上升,最后呈现下降状态(见图7)。因此,我们将本文研究区间划分为四个阶段:第一阶段(2007-2008年),金融危机爆发前中国可再生能源出口贸易额呈现快速增长状态;第二阶段(2008-2009年),受金融危机影响,中国可再生能源出口额大幅下降;第三阶段(2009-2012年),随着世界经济的逐步缓慢复苏,中国可再生能源出口贸易再次呈现逐步增长态势;第四阶段(2012-2016年),中国可再生能源出口贸易额由上升转为下降趋势。

基于上述阶段的划分,我们采用CMS模型对每个阶段中国可再生能源产品出口数据进行了测算,然后对各个区间的变化趋势进行对比,以期揭示“一带一路”背景下中国可再生能源产品国际竞争力的变化规律。

图5 中国可再生能源产品出口额变化情况(2007-2016年)

(二)结果与分析

表13给出了2007-2008(金融危机前)、2008-2009(金融危机中)、2009-2012(金融危机后快速增长阶段)、2012-2016(出口贸易额下降阶段)4个阶段的CMS模型的运算分析结果。

CMS模型分析结果表明:

(1)中国可再生能源产品的国际竞争力整体处于下降趋势。为分析可再生能源产品出口受竞争效果的影响程度,可观察整体竞争效果和具体竞争效果的变化情况。正值的整体竞争效果表示整体竞争力的提高对中国可再生能源产品的出口具有积极的贡献,反之则具有消极的影响。2007-2016的四个阶段的整体竞争均为正值,表明整体竞争力的提高促进了中国可再生能源产品的出口。整体竞争力效果从2007-2008年的 34.63%上升到2008-2009年的63.40%,2009-2012年整体竞争效果有所下降,整体竞争效果为45.41%,2012-2016年整体竞争效果大幅下降为2.10%。这表明,金融危机后中国可再生能源产品的整体竞争力处于下降趋势。正值的具体竞争效果表示中国可再生能源产品出口结构的变化适应国际市场的需求的变化,负值则相反。除2009-2012年外,其余阶段的具体竞争效果均负值。具体竞争效果从2007-2008年的-11.47%上升到2009-2012年的2.15%,由负值转为正值,这说明中国出口可再生能源产品的结构得到优化,适应国际市场需求的变化。但2012-2016年具体竞争效果又下降为-8.68%,这表明中国出口的可再生能源产品结构恶化,与当前国际市场需求的变化趋势不相适应。

表13 中国可再生能源产品出口增长CMS模型分解结果 单位:百万美元

资料来源:作者根据UN comtrade数据库数据,采用CMS模型计算的结果,2017。

(2)增长效果是导致中国可再生能源产品出口波动的主要因素。2007-2008年间,中国可再生能源出口贸易总额增加19127.82百万美元,其中结构效果占72.61%(其中增长效果占58.78%),竞争效果占23.16%,这表明, 可再生能源产品出口增长效果和产品结构改善在中国可再生能源产品出口增长中占主要地位。而2008-2009年,金融危机爆发,中国可再生能源出口总额大幅下降,总量减少10419.22百万美元,其中增长效果大幅下降,导致出口总额减少-14546.62百万美元,竞争效果较上期提升至54.17%,使出口额增长5643.60百万美元,以增长效果为主体的结构效果下降的阻碍作用抵消了竞争效果上升带来的促进作用,使得此阶段中国可再生能源产品的出口减少10419.22百万美元。这说明尽管经济危机导致世界可再生能源产品的需求减少,但中国可再生能源产品出口的竞争力却在提高。2009-2012年间,在中国可再生能源出口值的增长中,竞争效果为47.56%,较上期有所下降,增长效果由上一期的负值转为正值,上升为37.63%,增长效果的提升促进效果抵消了竞争力下降的阻碍作用,使得中国可再生能源产品的出口额增长67302.60百万美元。这说明,中国可再生能源国产品出口值的提高主要是由于世界可再生能源产品的需求上升导致的。而2012-2016年,中国可再生能源产品的出口额减少-16433.99百万美元,其中结构效果导致出口额减少74.99%(其中增长效果为-101.84%),而竞争效果导致出口额减少6.58%,二阶效果使得出口额减少18.43%。这表明,世界需求的萎缩、竞争力的下降以及市场与竞争力负的交互作用共同导致了中国可再生能源产品出口额的减少。

(3)中国可再生能源出口产品不断向需求增长较快的区域市场集聚。2007-2008年,在可再生能源产品出口总额的增长中,增长效果占58.78%,市场效果占9.98%,商品效果占12.20%,结构互动效果占-8.35%。而2008-2009年间,在可再生能源出口总额的负增长中,增长效果占-150.68%,市场效果占1.69%,商品效果占4.68%,结构互动效果占4.69%。这两个阶段的主要区别在于增长效果,2007-2008增长效果为正值,2008-2009增长效果大幅下降,为-150.68%,这表明2008-2009年中国可再生能源产品出口值的减少主要是由于国际市场整体的萎缩导致。市场效果和商品效果虽然也有所下降但是均为正值。市场效果为正值表明中国可再生能源产品出口的地区集中在市场需求比世界平均需求增长快的地区,商品效果为正值表明中国可再生能源产品出口的种类集中在需求比世界平均需求增长快的产品种类上。2009-2012年间,可再生能源产品出口额的增长份额是:增长效果为37.63%,市场效果为0.44%,商品效果为0.28%,结构互动效果为-0.74%。2012-2015年间,在可再生能源出口总额的负增长中,增长效果占-101.84%,市场效果占38.79%,商品效果占4.28%,结构互动效果占-16.22%。这两个阶段的主要区别在与增长效果和市场效果,增长效果由正的37.63%变为-101.84%,表明世界整体需求的减少导致中国可再生能源出口额的减少,市场效果由上阶段的0.44%上升为38.79%,表明中国更集中向需求增长较快的市场出口可再生能源产品。

(4)中国可再生能源产品的产品结构和市场结构亟待优化。CMS测算结果显示,2007年以来,中国可再生能源产品出口的商品效果总体上呈下降趋势,由2007-2008年的12.20%下降到2012-2016年间的4.28%。这表明,中国可再生能源贸易的产品结构呈恶化趋势。此外,动态残差也是影响中国出口可再生能源产品增长的因素,正值表明中国可再生能源产品在世界增长较快的产品市场出口份额增长较快,负值则相反。从表13可以看出,动态残差限制了中国可再生能源产品出口增长。2007-2016年各阶段的动态残差均为负值。由2007-2008年的-0.17%下降为2012-2016年的-19.24%,阻碍作用加强。这表明,中国可再生能源产品在世界进口需求增长较快的产品市场上拥有较小的市场份额。即在世界进口需求增长较快的产品市场上,中国可再生能源产品的国际竞争力提升较慢。

五、中国可再生能源产品比较优势分析:基于RCA方法

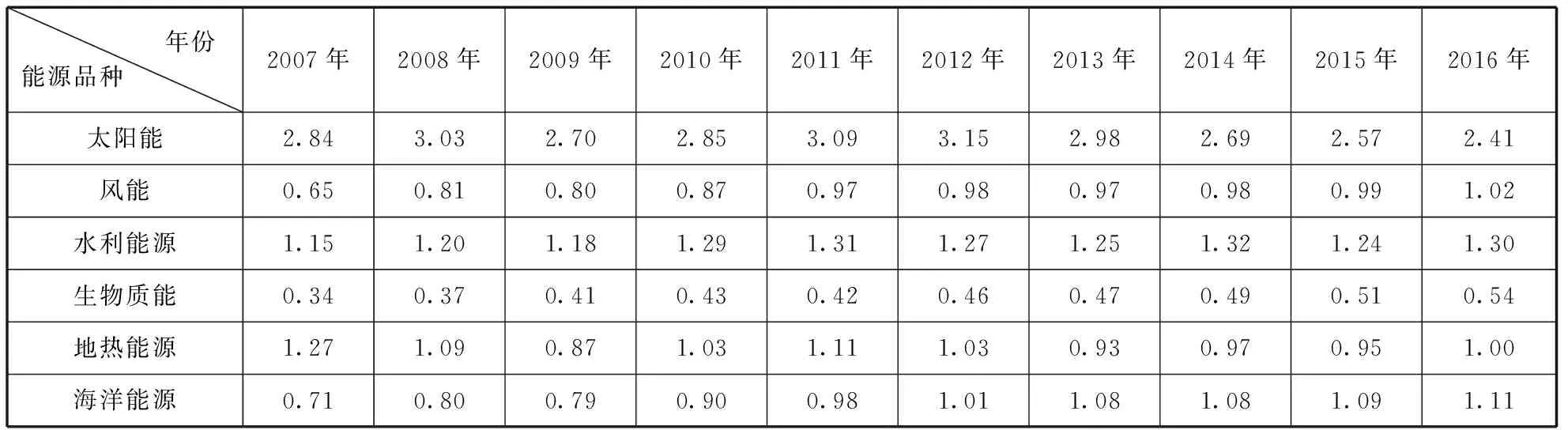

在采用CMS模型测度的基础上,本文还采用了RCA方法对中国可再生能源各行业的出口贸易比较优势进行了分析(见表14和图6)。分析结果显示:

(1)中国主要的可再生能源产品具有较强的比较优势。中国太阳能产品的RCA指数均大于2,水利能源产品的RCA指数均大于1,地热能产品的RCA指数也始终在1上下徘徊,风能产品和海洋能产品的RCA指数虽然前几年没有超过1,但近年来一直呈现上升的趋势并突破1,生物质能产品的RCA指数虽然目前处于较低水平,但近年来一直呈现上升的趋势(见图6)。

(2)中国太阳能产品的RCA指数近几年略有下降,但在国际市场上仍保持着较强的比较优势。2007-2016年间,太阳能产品的RCA指数除2016为2.41,略低于2.5,其他年份均高于2.5。近年来,由于太阳能光伏技术的提升和政府的大力支持,利用太阳能光伏发电的成本大大降低,我国太阳能光伏市场得到了快速发展。此外,中国开创性地将太阳能光伏与精准扶贫相结合,充分利用部分贫困地区丰富的太阳能资源安装光伏设备来进行发电,并回收农户未用完的清洁电能,既充分利用了资源也给贫困地区的农民带来了经济收益。

表14 中国可再生能源产品的显性比较优势(RCA)指数(2007-2016)

资料来源:作者根据UN comtrade数据库数据,采用RCA模型计算的结果,2017。

图6 中国可再生能源产品的RCA指数变化趋势(2007-2016年)

(3)中国水利能源和地热能源产品具有中等的比较优势。水利能源的RCA在1.15-1.32之间波动,表明我国水利能源产品出口具有中等的显性比较优势。《2016年国际可再生能源发展报告》数据显示,2015年中国新增水电装机1940万kWh,占全球新增机的56.6%,保持着全球新增水电装机第一的地位。中国具有丰富的水利能源储备量,因此可供开发的供给商品也十分丰富,这就为我国水利能源产品在国际市场发挥比较优势提供了支持。地热能的RCA指数变化不大,在0.87-1.27之间波动,表明中国地热能产品出口具有一定的国际竞争力。

(4)中国风能和海洋能产品的比较优势逐年提升。风能的RCA指数在2007-2015年间均小于1,在2016年突破1到达1.02,RCA指数呈现逐年上升的趋势,表明中国风能产品的出口竞争地位在不断加强;海洋能产品的出口RCA指数呈现一直上升的趋势,在2007-2010年间,海洋能产品的RCA指数小于1,2011-2016年之间均大于1并且逐年上升的趋势,表明中国海洋能产品的出口竞争力在不断提高。

(5)中国生物质能产品的比较优势不断增强,但整体仍处于比较劣势阶段。2007-2016年间,生物质能产品的RCA指数一直呈现上升趋势,但始终低于0.6,表明中国生物质能产品的出口竞争地位在不断增强但总体还处于比较劣势阶段。

六、结论与建议

(一)研究结论

本文运用CMS模型和RCA方法对中国可再生能源出口产品的国际竞争力和比较优势进行了分析测度,研究表明:

(1)中国可再生能源产品整体的国际竞争力呈现下降趋势,而可再生能源产品出口额绝对量的增长掩盖了竞争力下降的实质。2007年中国可再生能源产品出口额为59115.95百万美元,2016年增加到118693.17百万美元,增长100.78%。在2007-2016年这10年期间,由于全球经融危机的影响以及之后恢复反弹等因素,不同阶段的可再生能源产品的国际竞争力起伏较大,但总体竞争力呈现下降趋势:2007-2008年竞争力处于较低水平(竞争效果为23.16%),2008-2009年竞争力上升达到最高(竞争效果为54.17%),2009-2012年竞争力下降(竞争效果为47.56%),2012-2016年竞争力效果由正值转为负值,由促进作用转变为抑制作用(竞争效果为-6.85%)。

(2)中国可再生能源产品的比较优势不同行业差异较大,太阳能产品比较优势较强,水利能和地热能产品具有一定的比较优势。整体上来看,中国可再生能源产品具有较强的比较优势。其中,太阳能产品近几年比较优势略有下降,但整体在国际市场上仍具有较强的出口竞争优势;水利能和地热能产品具有中等的竞争优势;风能和海洋能产品具有较弱的竞争优势,但整体比较优势在不断提高;生物质能产品比较优势逐年上升,但整体处于比较劣势水平。十年来,太阳能产品的RCA指数均大于2.4,水利能源产品的RCA指数均高于1,地热能产品的RCA指数也始终在1左右徘徊,风能产品和海洋能产品的RCA指数一直呈现上升的趋势并在近两年突破1,生物质能产品的RCA指数虽然目前处于较低水平,但近年来一直呈现上升的趋势。

(3)中国可再生能源产品不断向需求增长较快的区域市场集聚,东南亚和南亚市场增长较快。CMS模型测算结果显示:2009年以来,中国可再生能源产品出口的市场效果由0.44%上升为38.79%,这表明中国更集中向需求增长较快的市场出口可再生能源产品。对中国可再生能源出口产品“一带一路”区域市场的分析发现:东盟10国、南亚8国和独立联合体7国市场份额增长较大,分别从8.16%增长到11.53%、3.12%增长到7.29%和0.93%增长到2.83%;西亚18国的市场份额呈现逐年上升趋势,其他区域市场的市场份额基本平稳。

(4)增长效果是中国可再生能源产品出口总额波动的主要原因。中国可再生能源产品出口总额波动主要源于世界市场可再生能源产品需求的变化,世界可再生能源产品的总体需求水平对中国可再生能源产品出口影响很大。2007-2008年间,可再生能源产品出口额增长19127.82百万美元,其中增长效果为58.78%,但由于受世界金融危机的影响,可再生能源产品的需求大幅减少,增长效果的抑制作用使中国可再生能源产品出口值减少14546.62百万美元,占150.68%;2009-2012年,世界经济开始逐步复苏,中国可再生能源产品出口增加67302.60百万美元,其中增长效果占37.63%;2012-2016年,中国可再生能源产品出口绝对值减少,其中增长效果带来的抑制作用占74.99%。不难看出,增长效果是中国可再生能源产品的出口波动的主要原因。

(5)结构不优是影响中国可再生能源出口产品国际竞争力的重要因素。一是产品结构不合理,与国际市场需求的变化不相适应,产品结构有待优化。二是不同类型的可再生能源产品在国际市场的分布不合理,不能随国际市场需求变化而变化。从中国可再生能源产品出口产品结构来看,太阳能产品具有较强的比较优势,占我国可再生能源产品出口总额的60%以上,但太阳能产品的比较优势处于下降趋势;风能产品是中国可再生能源出口的第二大能源产品;尽管比较优势逐年提高但风能产品的比较优势整体处于较弱水平,2016年以前RCA指数均小于1,2016年突破1达到1.02。从出口市场结构来看,中国可再生能源产品在“一带一路”国家的市场份额呈现逐年上升的趋势。“一带一路”国家的七大区域中,2007-2016年东盟10国、南亚8国和独立联合体7国市场份额增长较大,分别提升3.37%、4.17%和1.9%,西亚18国近年来市场份额不断提高,但总体增长较为缓慢。另外,2007-2016年四个阶段的动态残差均为负值,由2007-2008年的-0.17%下降为2012-2016年的-19.24%,抑制作用加强,这表明中国可再生能源产品出口的产品和市场结构匹配并不合理,制约了中国可再生能源产品出口总额的增长,从而对中国可再生能源产品国际竞争力的提高产生负面影响。

(二)政策建议

基于上述研究结论,本文提出以下政策建议:

(1)充分发挥以太阳能为主体的我国可再生能源产品的国际比较优势。中国可再生能源出口产品中太阳能、水利能和地热能具有国际比较优势,尤其是太阳能产品具有较强的国际竞争力。因此,我国应充分发挥以太阳能为主体的可再生能源产品的国际竞争优势,继续做优做强太阳能、水利能和地热能产业,巩固我国太阳能等产品在国际市场上的优势地位,继续鼓励太阳能等产品的出口贸易,以带动我国能源产业的供给侧结构调整,促进我国能源结构转型和可再生能源领域的国际合作。

(2)积极培育具有潜力的可再生能源产品的国际竞争力。中国可再生能源出口产品中风能产品、海洋能产品和生物质能产品的比较优势正在逐年提高,具有良好的发展潜力和广阔的国际市场前景。因此,我国在可再生能源的发展战略中,还应积极培育风能、海洋能和生物质能产业的国际竞争力,政府应加大对相关领域的投入,鼓励提高技术创新能力、努力降低成本,持续提升新型可再生能源产品的国际竞争力,以培育我国可再生能源国际贸易新的增长点。

(3)着力优化中国可再生能源贸易的市场结构。结构不优影响中国可再生能源出口产品国际竞争力的重要因素。因此,我国应着力调整和优化可再生能源的产品结构和市场结构,在“一带一路”国家战略的引领下,继续巩固对东盟市场和南亚市场的贸易优势地位,重点培育增长潜力较大的中亚、西亚、中东欧和独联体市场,以优化我国可再生能源产品出口贸易的市场结构,带动我国可再生能源产品出口的可持续增长。

(4)有的放矢调整可再生能源出口贸易的产品结构。我国应按照“一带一路”沿线国家市场需求的变化,及时调整和优化我国可再生能源出口贸易的产品结构,使出口产品结构更加符合进口市场的需求。“一带一路”沿线国家基本上都是发展中国家,与中国的经济结构和产业结构具有一定的相似性、也具有一定的互补性。因此,我国应积极拓宽可再生能源贸易产品范围,主动调整生产和出口“一带一路”国家适销对路的产品,以进一步挖掘我国与“一带一路”沿线国家可再生能源产品的潜在市场,优化产品结构,提升中国出口商品的质量和附加值,避免同质化竞争,提高可再生能源产品的比较优势和国际竞争力,以进一步巩固我国可再生能源产品贸易在国际市场上的“话语权”。