有限合伙式杠杆危局200万元出资撬动3家上市公司200亿市值

2018-08-17姬婧瑛

姬婧瑛

近来,阜兴系掌门人朱一栋跑路、阜兴系旗下意隆财富人去楼空的消息引起热议,阜兴集团及其关联公司涉及多家银行、信托、资管公司等金融机构的债务风险随之被引爆。除此之外,6月1日至7月12日的短短42天内,相关统计数据显示,全国共计有108家P2P平台出现清盘或控制人跑路现象,且爆雷之声仍不绝于耳。

如果说早前的宝万之争、赵薇收购万家文化等资本市场事件,让杠杆收购问题引起广泛关注,那么近来这一系列黑天鹅事件,则让资本市场不得不面对、解决杠杆玩法背后潜伏的危机。

杠杆游戏中,杠杆资金来源不限于资管账户及借贷资金,还有一类“合伙企业”。相比之下,后者的玩法更加多样,甚至包含数种杠杆资金的相互叠加、层层嵌套。

据Wind统计,截至2017年6月A股有47家上市公司的第一大股东是有限合伙企业,截至2018年6月,A股上市公司第一大股东是有限合伙企业的数字上升至64家,一年之内未降反升。有限合伙或多或少均嵌套着其他杠杆资金。如果说明星赵薇等是玩杠杆的“业余选手”,那么这些有限合伙基金背后的操盘方,可谓是专业级选手。

在这些如火如荼的杠杆游戏中,某些操盘方以少量自有资金撬动规模巨大的杠杆资金,用以收购上市公司控股权,继而主导上市公司进行重大资产重组,借机将旗下关联资产以高溢价注入上市公司,从而获得重组红利。将这个游戏玩得“炉火纯青”者,莫过于广州汇垠澳丰股权投资基金管理有限公司(以下简称“汇垠澳丰”),其在2015年底至2016年7月的半年多时间内,以201万元的出资撬动三个资管计划共计47亿元的杠杆资金,进而以其中43亿元撬动三家上市公司——汇源通信(000586)、融钰集团(002622)、万家乐(000533)——近200亿元的市值,杠杆运用可谓精彩。

汇垠澳丰的杠杆棋局,可以概括成三个步骤:第一步,担任GP的汇垠澳丰,与三个資管计划形式的LP,分别组成三个有限合伙企业;第二步,三个有限合伙企业各自以协议转让方式获得三家上市公司的控股权;第三步,汇垠澳丰主导各上市公司实施重大资产重组,将相关资产注入上市公司,以实现资产证券化。

汇垠澳丰前两步均进展顺利,第三步的实施中却出现诸多疑点。随着收购标的背后复杂的关联关系现形,汇垠澳丰、三个资管计划的杠杆资金出资人,与P2P平台草根投资的复杂关系亦浮出水面。

在金融去杠杆的背景下,汇垠澳丰旗下三个有限合伙企业先后公告转让所持上市公司股权,受让其股权的即是草根投资的幕后实控人。由此来看,汇垠澳丰在整个杠杆棋局中的角色更像是趟路的马前卒。随着真正的控制人逐步走向前台控制上市公司,汇垠澳丰能否全身而退值得关注。

值得强调的是,无论布局多么复杂、隐秘,来源复杂的杠杆资金最终需要通过上市公司的股票溢价来获得收益。汇垠澳丰主导的汇源通信重大资产置换屡屡折戟而延期,融钰集团转型金融的收购动作多次半路终止,万家乐的重大资产重组仍在筹划中……伴随资产重组进展遇阻的是三家上市公司的股价严重下跌。新财富统计,2016年6月30日到2018年6月29日的两年间,汇源通信的股价由22元/股下挫至10.75元/股,折去51.14%;融钰集团的股价由12.3元/股下挫至4.84元/股,折去60.65%;万家乐的股价由10.38元/股下挫至3.69元/股,折去64.45%。重组利好消息屡屡变身利空噩耗,股价严重下挫,不仅影响上市公司正常运营,且各方质押股权也面临平仓风险。例如,2018年5月7日,融钰集团的控股股东汇垠日丰被爆突破平仓线,面临被平仓风险,上市公司可能易主。

在监管层对重组上市监管趋严以及坚定去杠杆的形势下,三家上市公司重大资产重组的难度不可小觑,汇垠澳丰这盘杠杆棋局最终能否完美收场仍要划一个问号。

汇垠澳丰谜团——初出茅庐却在资本市场风生水起

拆解有限合伙企业控股上市公司的套路,实际上就是要讲明白杠杆资金从哪儿来、谁在用杠杆资金,其中最关键的线索是“人”和“钱”。本案例涉及三家上市公司的核心枢纽是汇垠澳丰,其成立于2014年6月6日,设立时的注册资本为1000万元,其中上海慧宇投资发展有限公司(简称“慧宇投资”)占股30%、广州元亨能源有限公司(简称“元亨能源”)占股30%、广州汇垠天粤股权投资基金管理有限公司(简称“汇垠天粤”)占股40%。

2016年8月,汇垠澳丰增资至1303.8万元,广州合辉创投资有限公司(简称“广州合辉创”)出资1218万元(303.8万元计入注册资本,其余计入资本公积)获得汇垠澳丰23.3%的股权。增资后,慧宇投资持有的股权比例稀释为23.01%,其将这部分股权转让给了杭州宏拓贸易有限公司(简称“杭州宏拓”)。此时,汇垠澳丰股权结构变更为:汇垠天粤持股30.68%、广州合辉创持股23.3%、元亨能源持股23.01%、杭州宏拓持股23.01%(图1)。四大股东持股比例接近,汇垠澳丰称其没有实际控制人。

再来看汇垠澳丰董事会结构(表1):第一届董事会中,董事长罗劲由汇垠天粤委派,董事季京祥由慧宇投资委派,王建清由元亨能源委派;第二届董事会中,董事长陈伟曾任华西证券投行业务三部总经理,是汇垠澳丰职业经理人,李向民由汇垠天粤委派;第三届董事会中,董事长闵飞由股东汇垠天粤委派(其是汇垠天粤最终股东方广州市发改委投资处处长),董事张敬来曾先后任职宏源证券、华西证券投行部副总经理、业务董事,是汇垠澳丰职业经理人;现任董事长郭智勇曾先后任职宏源期货、广州期货、广州证券(任总经理、副总裁),是汇垠澳丰职业经理人。概括而言,汇垠澳丰的董事会由元亨能源代表、汇垠天粤代表和投行背景的职业经理人构成。元亨系、汇垠系也出现在汇垠澳丰的关联方草根投资(一家P2P平台)的股东列表中,这一点对理解汇垠澳丰复杂的利益格局尤为重要(此处先按下不表,后文详述)。

截至2018年7月,汇垠澳丰投资设立了80家企业,其中76家有限合伙企业、2家基金管理公司、1家资本管理公司和1家科技公司。汇垠澳丰成立的76家有限合伙形式的私募基金中,有18家在中国证券投资基金业协会备案登记,这18家私募基金公司也是汇垠澳丰进行资本运作的主体(表2)。

需要特别注意的是其中3只有限合伙基金——蕙富骐骥、蕙富博衍、汇垠日丰,正是这3个有限合伙企业分别控股了汇源通信、万家乐、融钰集团3家上市公司。这3家有限合伙企业的GP均是汇垠澳丰,LP均是借道平安大华基金旗下的平安大华汇通财富管理有限公司(简称“平安汇通”)设立的3个资管计划——平安汇通-广州汇垠澳丰6号、2号、7号专项资产管理计划(图2)。

先来看一下这三个有限合伙企业的详情。

蕙富骐骥,成立于2015年4月7日,注册资本6.01亿元,其中, GP汇垠澳丰出资100万元、LP平安汇通-广州汇垠澳丰6号专项资产管理计划(简称“6号资管计划”)出资6亿元。2015年11月,蕙富骐骥以6亿元的对价受让上市公司汇源通信20.68%股权,成为该公司第一大股东。

蕙富博衍,成立于2015年4月7日,注册资本10亿元,其中,GP汇垠澳丰出资1万元,LP汇垠天粤出资9.9999亿元。2016年3月,蕙富博衍以15.5亿元的对价受让上市公司万家乐17.37%股权,成为万家乐第一大股东。2016年4月27日,蕙富博衍的注册资本变更为16.01亿元,其LP也变更为平安汇通-汇垠澳丰汇富2号专项资产管理计划(简称“2号资管计划”),其出资16亿元,GP汇垠澳丰出资100万元。

汇垠日丰,成立于2015年7月29日,注册资本25亿元,GP汇垠澳丰出资1万元,LP平安汇通-汇垠澳丰7号专项资产管理计划(简称“7号资管计划”)出资24.9999亿元。2016年7月,汇垠日丰以21.5亿元的对价受让永大集团(简称后变更为“融钰集团”)23.81%股权,成为该公司第一大股东。

除了上述三家控股上市公司的有限合伙企业外,汇垠澳丰担任GP的广州汇垠发展投资合伙企业(有限合伙),分别持有港股上市公司荣丰联合控股(03683.HK)和新华汇富金融(00188.HK)9.85%、5.25%的股权;广州汇垠鼎耀投资合伙企业(有限合伙)与广州汇垠华合投资企业(有限合伙),分别持有法因数控(002270,已更名“华明装备”)4.5%、1.64%的股权;广州蕙富昕达投资合伙企业(有限合伙)持有普邦股份(002663)4.79%的股权;汇垠澳丰股东汇垠天粤的母公司——广州产业投资基金有限公司持有爱建集团(600643)6.47%的股权。

此外,汇垠澳丰亦作为投资顾问参与上市公司的股权定增、股权转让项目。2014年7月,汇垠澳丰作为“平安大华-广州汇垠澳丰资产管理计划”的投资顾问,参与了双星新材(002585)的定增,该资产管理计划持有双星新材9.84%的股份。 2014年10月,汇垠澳丰作为“交银施罗德资产-交通银行-交银施罗德资管进取3号资产管理计划”及“深圳平安大华汇通财富-浦发银行-平安汇通浦发广州汇垠澳丰3号特定客户资产管理计划”的投资顾问,参与了精工钢构(600496)的定增,两大资产管理计划分别持有精工钢构2.91%及2.18%的股份。 2015年5月,汇垠澳丰作为“长信基金-浦发银行-粤信2号资管计划”的投资顾问,参与了该资管计划受让华闻传媒(000793)5%股份之事宜。 2016年1月,汇垠澳丰作为“平安大华基金-浦发银行-平安大华浦发广州汇垠澳丰8号特定客户资管计划”的投资顾问,参与了大洋电机(002249)的定增,该资产管理计划持有大洋电机1.05%的股权。

通过资管计划组建有限合伙企业来收购上市公司股权,成立不足三年的汇垠澳丰发展可称顺风顺水。上市公司的股权、控股权并非随意可捞取的池中鱼,汇垠澳丰是如何選定收购标的的呢?

选定“运营困难户”,

通过协议转让获控股权

蕙富骐骥、蕙富博衍、汇垠日丰三家有限合伙企业选定的标的公司,均为主业业绩不振、原控股股东运营不顺或重组遇阻的上市公司,且均以协议转让的方式从公司原控股股东手中受让股权。

接手重组习惯性流产的汇源通信

首先来看蕙富骐骥控股的汇源通信。该公司是全国十大光缆生产企业,但早在蕙富骐骥入股前,就已经是一家患上重组习惯性流产的公司。其前任第一大股东明君集团科技有限公司(简称“明君集团”),在2009-2015的6年间先后主导汇源通信发起三次重大资产重组,均以失败告终。在承诺期无法完成资产置换的明君集团,将其持有的汇源通信全部4000万股股份(占比20.68%)转让给蕙富骐骥,对价为6亿元现金,2015年12月该笔股权完成交割。

2014年度,汇源通信总资产为5.38亿元,净利润为892万元。汇源通信本次交易停牌前的收盘价为18.91元/股,前20个交易日的交易均价为16.37元/股,蕙富骐骥受让股权价格15元/股相对16.37元/股折价8.37%,相差不大。

低价控股转型期的融钰集团

其次,看汇垠日丰收购的融钰集团(原永大集团)。永大集团主营业务是研发生产永磁高低压电器开关产品,随着近年来主营业务盈利走低,该公司开始谋求转型。2015年永大集团收购抚顺银行股权成为其第一大股东,后者当年为永大集团带来7325万元投资收益,贡献了全部利润的76.86%,也使得永大集团该年度净利润同比增长91.24%。初尝金融甜头的永大集团,2016年起快速在金融业排兵布阵以拓宽利润来源:设立子公司永大创新,进军直投领域;竞拍寿险标的公司,进军寿险行业;欲收购北京海科融通支付服务股份有限公司(简称“海科融通”,后终止收购),进军互联网金融行业。

2015年12月24日,永大集团控股股东吕永祥将其持有的1亿股股份(占比23.81%)协议转让给汇垠日丰,转让价格21.5元/股,总对价21.5亿元。2016年7月5日,永大集團实施权益分派,以资本公积向全体股东每10股转增10股,汇垠日丰持股相应变更为2亿股,转让价格相应变更为10.75元/股。2016年7月18日,该笔股权完成交割,汇垠日丰成为永大集团控股股东。

相较于永大集团股票停牌前的收盘价25.28元/股,以及前20 个交易日的均价34.94元/股,汇垠日丰受让股权价格21.5元/股(转增后10.75元/股),看起来像捡了个大便宜。

高价入主多元化发展不顺的万家乐

最后,来看蕙富博衍收购的万家乐。2016年3月25日,万家乐因控股股东西藏汇顺投资有限公司(简称“汇顺投资”)筹划公司重大资产重组事项停牌,称汇顺投资与交易对方蕙富博衍商谈重组方案。2016年3月29日,汇顺投资以12.92元/股的价格将其持有的万家乐1.2亿股股份(占比17.37%)协议转让给蕙富博衍,总对价15.5亿元。万家乐停牌前的收盘价为9.5元/股,停牌前20个交易日均价为8.44元/股,蕙富博衍受让股权价格相对8.44元/股的价格溢价53%。

汇顺投资退出,缘起万家乐多元化业务发展不理想,后者曾将经营触角伸到房地产、光伏、保险等各个与主营业务毫不相关的行业,但跨界投资均铩羽而归。收缩战线、专注做好厨卫电器、输配电设备两大主业的万家乐,又遭遇盈利能力低于预期的尴尬。万家乐1994年上市首年营收15.14亿元,至2015年营收仅达41.3亿元,21年间的年复合增长率还不及5%,而同行华帝股份2004年上市至今的营收年复合增长率为15.43%。万家乐品牌式微,加上大的厨电企业品牌蚕食市场的马太效应,万家乐2016年上半年净利润同比下滑47.81%,而同行业的老板电器、华帝股份同期净利润同比分别增长37.92%、38.91%。万家乐经营惨淡可见一斑。

综上所述,汇垠澳丰管理的3家有限合伙基金,以43亿元的对价控股了三家“经营不顺”的上市公司。如前所述,3个有限合伙基金背后,实际是3个资管计划,那么,资管计划背后各自的具体出资人又是谁呢?

复合杠杆多层叠加,有限合伙嵌套资管计划、信托、私募资金

从图2的股权结构中可见,三个有限合伙企业总计47亿元的出资额中,除了汇垠澳丰出资201万元外,其余资金均来自平安汇通-汇垠澳丰的专项资管计划,这些资管计划中嵌套着私募、信托等杠杆资金。

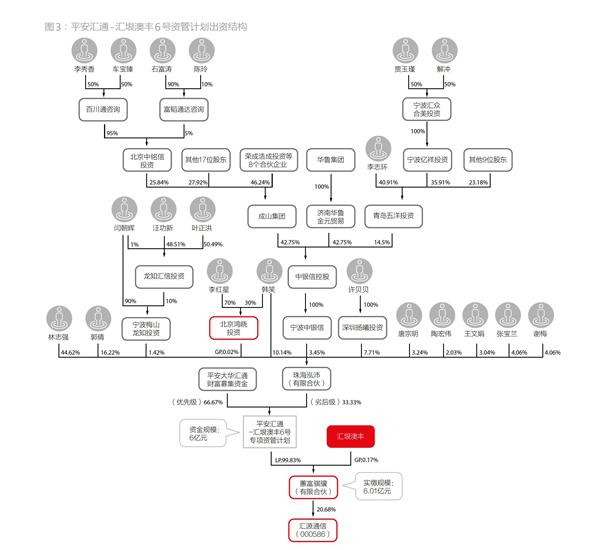

6号资管计划嵌套私募基金

蕙富骐骥的LP平安汇通-汇垠澳丰6号资管计划,实际上是一个分级基金(图3)。简单说就是将资管计划的募资份额分为预期风险不同的子份额,预期风险低且收益较低的子份额称为A类(也称优先级)份额,相应的预期风险高且收益较高的份额称为B类(也称劣后级)份额。实质上是劣后级份额持有人向优先级份额持有人融资,优先级份额持有人获取由劣后级份额持有人支付的约6%-8%的融资利息,所以,分级基金的劣后级份额持有人承担着募资成本。

蕙富骐骥成立时约定了明确的收益分配方式:汇垠澳丰作为基金管理人,按照合伙人认缴出资总额的1%收取年度管理费;基金的投资收益由合伙人根据实缴出资比例进行分配。再追述一下蕙富骐骥的上层LP——6号资管计划,其中,优先资金经由平安汇通募集,最终由农银国际企业管理有限公司出资认购4亿元优先份额,劣后级资金2.035亿元由珠海横琴泓沛股权投资基金(有限合伙,简称“珠海泓沛”)出资。优先级出资人享有8%的固定年化利率,资管计划扣除优先级出资人本金、利息以及资管计划相关费用后的收益,归劣后级出资人所有。6号资管计划的募资规模为6亿元,优先与劣后的资金比例为2:1,珠海泓沛享有6号资管计划的实际控制权,也承担优先份额的利息成本。

而出资2.035亿元的劣后出资方珠海泓沛,也是一家有限合伙基金,其GP为北京鸿晓投资管理有限公司(简称“北京鸿晓投资”)。来自天眼查的工商资料显示,珠海泓沛成立于2015年3月27日,LP包括8个自然人和4个法人(图3)。而其法人LP继续往上追溯出资人的话,最多可达6层股权结构,可谓叠床架屋般纷繁复杂。从基金的合伙人结构来看,珠海泓沛主要出资人指向林志强、郭倩、韩笑(其同时也是GP北京鸿晓投资的实控人),三人应该分别实缴出资2.2亿元(占比44.62%)、8000万元(16.22%)、5000万元(占比10.14%)。

GP北京鸿晓投资成立于2015年4月,注册资本1000万元,韩笑持有100%的股权。2017年10月,韩笑因专注教育产业投资,无更多精力和团队推动上市公司汇源通信实现资产重组事项,遂决定将北京鸿晓投资70%的股权以700万元的对价转让给李红星,该笔股权于2017年10月完成过户。李红星以700万元的对价实现了对珠海泓沛的控制。

值得注意的是,珠海泓沛的第一大LP林志强,现任三安光电(600703)副董事长,而三安光电的关联方三安集团曾于2016年7月通过全资子公司泉州市晟辉投资有限公司(简称“晟辉投资”)举牌汇源通信,并成为其第二大股东(现为第三大股东)。投资珠海泓沛,林志强的目的应是借道蕙富骐骥入股增持汇源通信。

7号资管计划嵌套信托计划

6号资管计划嵌套私募资金,而融钰集团控股股东汇垠日丰的LP,即7号资管计划,则嵌套着一个信托计划——粤财信托-永大投资1号集合资金信托计划,该信托计划的受托人是粤财信托,信托期限为期5年(图4)。

该信托计划类似于前述的资管计划,同样是一款结构化信托产品,广州同加投资有限公司(简称“同加投资”)、樟树市创隆投资管理中心(有限合伙,简称“创隆投资”)作为劣后委托人,共同出資33.75%,浦发银行广州分行出资66.25%作为优先委托人。优先委托人投资风险小、享受固定利率收益,劣后委托人向优先委托人支付利息并承担信托计划的盈亏。按照7号资管计划的规模24.9999亿元来推测,其上层出资的信托计划的规模也应为此金额,那么按照各方的出资比例,同加投资及创隆投资应各出资4.2187亿元,浦发银行广州分行应出资16.5624亿元。

汇垠澳丰担任了该信托计划的投资顾问,并受信托计划全体委托人指定、授权行使信托财产投资运用存续期间的管理权限。该信托计划的资金用于认购了7号资管计划。同时,汇垠澳丰也是7号资管计划的投资顾问,平安大华根据汇垠澳丰的投资建议进行资管计划项下财产的交易。 因此,汇垠澳丰对汇垠日丰的合伙人大会具有实际控制权。

如前文所述,该信托计划有两家劣后出资方——同加投资、创隆投资。而创隆投资又是一家有限合伙企业,LP为自然人尹宏伟一人,出资份额为99.998%,GP为自然人夏鑫禹,出资份额为0.002%。另外,尹宏伟、夏鑫禹又分别是同加投资的控股股东、监事。同加投资成立于2005年8月,2015年12月开始“频繁”变更工商资料,一年时间内注册资本由500万元增至3.75亿元,股东两度变更,先由彭友珍变更为张海滨,再变更为尹宏伟;公司名称由广州同加贸易有限公司变更为广州同加投资有限公司;监事由陈佳丽变更为夏鑫禹。短时间内同加投资诸多变更事项表明,该公司可能是尹宏伟等人为借信托通道成立PE而买进的壳公司。

上述变更间隔不足一个月,宿迁丰融投资管理咨询有限公司(简称“宿迁丰融”)入股同加投资,占比49%。宿迁丰融再往上追溯,顶层股东是解直锟控制的中植集团。

从图4的完整架构来看,7号资管计划的核心人员应该是尹宏伟。他首先个人出资设立了有限合伙基金创融投资;然后又拉来中植系企业合资设立同加投资,其自身在同加投资居于控股地位;之后再通过同加投资与创融投资作为劣后出资方,与浦发银行广州分行共同设立24.9999亿元的信托计划;最后将整个信托计划的资金用于设立7号资管计划。

根据各层级的出资比例逐一推算,可计算出尹宏伟在7号资管计划中的出资为6.3702亿元,占25亿元规模7号资管计划的25.48%。换句话说,尹宏伟在7号资管计划中的实际杠杆倍数为4倍。

2号资管计划嵌套P2P资金?

最后来说万家乐控股股东蕙富博衍所嵌套的2号资管计划。2016年4月28日,蕙富博衍LP由汇垠天粤变更为2号资管计划(图5)。2号资管计划资金规模为16亿元,其中劣后级资金6亿元由孙剑铖出资,优先级资金10亿元由平安汇通募集,委托人为上海浦东发展银行广州分行。简单说,劣后方孙剑铖是融资方,优先方是平安汇通的基金投资人,初始杠杆率为3:5。孙剑铖是谁?

万家乐相关公告披露,孙剑铖2009年7月至2013年5月任浙江拓远律师事务所执业律师;2013年 6月至2014年6月任北京德恒(杭州)律师事务所执业律师;2014年 7 月至今任浙江拓远律师事务所高级合伙人。杭州市江干区人民法院2014年的一份判决书【(2014)杭江民初字第1019号】显示,浙江拓远律师事务所的法定代表人为金忠栲,该人也是P2P平台草根投资的创始人,孙剑铖作为该所一名律师能拿出6亿元现金来向资管计划出资,着实令人难以相信。

该等资金是否来自P2P平台草根投资?2017年3月初,有媒体报道称草根投资曾涉嫌“自融”,之后,该平台对所有的过往募资项目皆“下架”处理,令外界无法再追溯平台的历史项目募资情况。

总结一下,蕙富骐骥、汇垠日丰、蕙富博衍收购上市公司股权的资金主要来自于LP资管计划,而资管计划嵌套着信托、私募等不同来源的资金,这些资金的投资权名义上属于GP汇垠澳丰。控股上市公司后,汇垠澳丰下一步的计划就是主导上市公司进行重大资产置换,置出原主营业务,置入其他资产。

重组上市公司业务,关联收购套路现形

用杠杆资金控股上市公司后,汇垠澳丰迅速主导上市公司进行资产重组。这可谓相当复杂:操盘方物色合适的置换资产—拟定重组议案—通过董事会审议—通过股东大会审议—通过证监会批准,任何一步的纰漏都会导致重组流产。而重组流产,直接会导致上市公司股价下行,控股股东持有的股权市值缩水,杠杆资金的融资方承压。汇源通信重大资产置换折戟股东大会后,其资管计划出资人珠海泓沛随即提请召开合伙人会议,提议更换GP汇垠澳丰,应即与杠杆资金融资方承压有关。

操盘上市公司资产重组是技术活,实际上,有金刚钻的专业人士做瓷器活也并不容易的。具体来看汇垠澳丰主导三家上市公司进行重大资产重组的套路。

股权争夺不断,重大资产重组漫漫无期

汇垠澳丰在汇源通信股权置换上的布局最早。2015年9月28日,汇源通信公告,明君集团将股权转让给汇垠澳丰,同时公告汇垠澳丰承诺将优质资产引入汇源通信。

汇垠澳丰控制汇源通信后,委派其董事长罗劲进入该公司董事会并被选举担任董事长,又委派了其风控部负责人沈桂贤任该公司监事会主席。2015年12月28日,汇源通信发布重大资产重组预案。该重组方案包括重大资产置换、发行股份与支付现金购买资产、发行股份募集配套资金三部分。概括一下,该方案将以2.8亿元的价格置出上市公司现有资产负债,置入评估价值32.75亿元的标的资产,置出资产与置入资产的差额29.95亿元由上市公司以发行股份+支付现金方式购买,同时向不超过10名特定对象募集不超过20.5亿元资金。

拟置入资产为深圳市通宝莱科技有限公司(简称“深圳通宝莱”)、广东迅通科技股份有限公司(简称“迅通科技”)两个公司100%股权。深圳通宝莱向客户提供安防产品、系统集成及运营服务,同时也是国内专业弱电系统集成商之一;迅通科技是网络视频监控系统提供商。重组方案称,两家标的公司所处行业未来具有良好的发展空间,且标的公司近年来业务发展快速,盈利水平快速提升,未来前景可期,所以资产评估增值率相对较高。

深圳通宝莱的股东包括广州蕙富君奥投资合伙企业(有限合伙,简称“蕙富君奥”),迅通科技的股东包括广州汇垠成长投资企业(有限合伙,简称“汇垠成长”),上市公司募集配套资金的特定对象中包括广州蕙富卓坤投资合伙企业(有限合伙,简称“蕙富卓坤”),这三家有限合伙基金的GP均为汇垠澳丰。该方案实施后,不考虑蕙富卓坤认购配套资金的影响,蕙富骐骥持股被稀释至14.06%,仍是第一大股东,第二大股东、第三大股东分别持股7.9%、6.22%,汇源通信控股股东仍是蕙富骐骥。

值得注意的是,蕙富君奥、汇垠成长均系突击入股标的资产。2015年12月23日,蕙富君奥以6728万元的对价认购深圳通宝莱404.2105万元注册资本(占比5%),入股单价16.67元/单位注册资本。

如果说汇垠澳丰入股深圳通宝莱比较仓促,其入股迅通科技则早一年。2014年10月23日,汇垠成长分别以增资扩股、受让股权两种方式获得迅通科技2614.95万股股份,支付对价1.45亿元。2015年4月24日,广州汇垠泰鑫投资合伙企业(有限合伙,简称“汇垠泰鑫”)以8431.92万元认购迅通科技1432.55万元注册资本(占比11.71%)。2015年12月10日,汇垠泰鑫将其持有的迅通科技股权溢价51.36%转让给胡浩澈、钟伟。汇垠泰鑫作为蕙富骐骥关联方,其持有的迅通科技股权上市后锁定期长达36个月,考虑该笔股权投资退出期过长,汇垠泰鑫选择转让股权退出。汇垠泰鑫投资迅通科技8个月,8431.92万元的本金一进一出净赚4430.65万元,真是一笔划算的买卖。

按照重组方案设计,汇垠澳丰有两手安排,一边是旗下PE基金汇垠成长、蕙富君奥突击投资标的公司股权、蕙富卓坤参与认购配套资金,这些投资未来都将兑换成汇源通信的股权;另一边是优化深圳通宝莱、迅通科技置入汇源通信的资质,包括标的公司超高估值,以及与超高估值配套的超高的业绩承诺。

重组方案披露,深圳通宝莱100%股权作价17.25亿元,迅通科技100%股权作价15.5亿元。

为高估值护航的是标的公司的业绩承诺,深圳通宝莱利润补偿方承诺公司2016、2017、2018年度归属于母公司股东净利润分别不低于1.16亿元、1.49亿元、1.94亿元;迅通科技利润补偿方承诺公司2016、2017、2018年度归属于母公司股东净利润分别不低于1.07亿元、1.36亿元、1.72亿元。而2014年两家标的公司的净利润分别是0.35亿元、0.71亿元(表3),较承诺净利润相去甚远,该业绩承诺是否虚高呢?

另外,该项资产重组如果顺利完成,汇源通信将因收购深圳通宝莱形成15.52亿元的商誉,因收购迅通科技形成11.89亿元的商誉。因此,商誉占上市公司总资产的比例将高达67%。未来如果发生大额商誉减值,对上市公司资产、利润的影响将不言而喻。

在汇源通信2016年6月20日召开的股东大会上,上述包含诸多疑点的重组方案被否决,历时9个月的资产重组戛然终止。2016年11月22日,蕙富骐骥修改承诺,将置换上市公司汇源通信的承诺期由12个月(2016年12月24日到期)延长至18个月。接下来的戏码,就是前文所述蕙富骐骥LP——6号资管计划的劣后出资人珠海泓沛提请更换GP汇垠澳丰。此事的爆出,令汇源通信的实际控制人更加扑朔迷离,话事人究竟是有限合伙的GP还是资管计划的劣后出资人呢?

半年后的2017年1月16日,汇源通信因“珠海泓沛发难事件”停牌,2017年2月20日,汇源通信公告,因控股股东蕙富骐骥再次筹划重大重组事项而继续停牌。在承诺公布重大资产重组信息的2017年3月20日,汇源通信公告终止该项重大资产重组,原因是控股股东蕙富骐骥与交易对方就交易报价和初步交易方案未能达成一致意见。

停牌期间,蕙富骐骥及其管理人汇垠澳丰与单一LP的财产委托人珠海泓沛及其管理人北京鸿晓协商后,汇垠澳丰与北京鸿晓分别于2017年11月17日、11月19日共同签署了《合伙企业财产份额转让协议》和一份《补充协议》,约定汇垠澳丰将所持有的全部蕙富骐骥的合伙份额转让给北京鸿晓,北京鸿晓在受让上述合伙份额后,承诺作为蕙富骐骥执行事务合伙人推动蕙富骐骥所控股的上市公司重大资产重组。

根据《协议》与《补充协议》的约定,《协议》生效需要以“经过蕙富骐骥合伙人大会决议通过”、“经过珠海泓沛全体合伙人决议通过”且“北京鸿晓出具关于‘承接汇垠澳丰原有重组承诺并在2018年6月24日前完成相关资产重组的承诺函”为前提条件。如《协议》生效且履行,则蕙富骐骥GP将变更为北京鸿晓,公司实际控制人将变更为李红星,蕙富骐骥将彻底退出汇源通信。

然而,蕙富骐骥的退出计划进展并不顺利。2018 年 2 月 3 日,蕙富骐骥、汇垠澳丰复函汇源通信,称:“2018 年 2 月 2 日, 汇垠澳丰收到珠海泓沛部分有限合伙人(合計持有珠海泓沛1/3以上实缴出资份额)的《告知函》,函中提及,珠海泓沛已于近期召开合伙人会议,全体合伙人未能就惠富骐骥财产份额转让事项进行有效协商和形成表决意见,坚决不同意北京鸿晓受让汇垠澳丰持有的惠富骐骥财产份额并担任惠富骐骥的执行事务合伙人。

运作资产重组不利,蕙富骐骥退出遇阻,北京鸿晓上位不易,此时汇源通信控制权争夺战又半路杀出个程咬金。

2018年2月4日晚间,汇源通信收到公司第二大股东上海乐铮网络科技有限公司(简称“乐铮网络”)的《告知函》,称:“乐铮网络及其一致行动人拟向公司股东发出部分收购要约,拟要约收购股份占公司全部股本比例不少于15%,可能涉及公司控制权变更。”2月5日,汇源通信停牌。

开始,乐铮网络作为收购主体,与其一致行动人安徽鸿旭新能源汽车有限公司(简称“安徽鸿旭”)拟通过要约形式,以不高于21.5元/股的价格收购汇源通信15.51%的股份(3000万股),收购完成后,安徽鸿旭与乐铮网络将合计持有汇源通信股22.14%的股权,要约收购期限为不超过60个自然日。后来,本次要约收购主体由乐铮网络变更为安徽鸿旭,乐铮网络变为安徽鸿旭的一致行动人。要约收购推进2个月后,即 2018年4月12日,剧情突然离奇反转。安徽泓旭声明自1月26日首次接触乐铮网络负责人剻乐以来,“其未向我公司说明其愿作为我公司要约收购一致行动人的主要目的和意图,我公司自2018年3月8日期无法直接联系到剻乐本人”,综合考虑,为防止变相成为要约收购法人套利工具,安徽鸿旭决定暂时搁置与乐铮网络的合作关系,并考虑终止本次要约收购。截至2018年6月22日,该收购事项尚无进展。

闹剧停摆,截至目前,汇源通信控股股东仍是蕙富骐骥。且蕙富骐骥称,筹划汇源通信资产重组的承诺无法在2018年6月24日前按期履行完毕,拟再次申请承诺延期12个月。

从2015年9月接手汇源通信控制权至今,时间过去了两年10个月,汇源通信仍未完成重大资产置换,蕙富骐骥派驻汇源通信的罗劲于2018年6月辞任公司董事长,公司董高监大面积换血,动荡之下,上市公司扣非后净利润已连续三年净亏,股价也腰斬式下跌。雪上加霜的是,汇源通信股权暗战仍在持续,其经营通过资产重组走上正轨仍遥遥无期。

溢价收购控制人关联资产,

是否涉嫌利益输送?

2017年4月20日,融钰集团(原永大集团)因筹划重大资产重组事项停牌,拟重组标的为保险公司。与万家乐的转型路径相似,汇垠日丰(有限合伙)控股永大集团后,GP汇垠澳丰开始主导永大集团转型金融服务业。2014年永大集团受让股权成为抚顺银行第一大股东,2015年即收到可观的投资收益。尝到金融投资甜头的永大集团开始向金融控股平台转型,其先后设立了融钰华通融资租赁有限公司、融钰信通商业保理有限公司等子公司,并将公司证券简称变更为融钰集团。融钰集团先后将热镀铝产品、电控产品产销业务剥离给子公司,并开始收购科技公司股权、互联网小贷公司等股权。

我们重点来看融钰集团收购上海辰商软件有限公司(简称“辰商软件”)股权的交易。

2017年1月4日,融钰集团以4600万元现金的对价受让辰商软件46%的股权,并以1100万元现金认购辰商软件55万元新增注册资本,合计以5700万元的现金获得辰商软件51.35%股权,成为其控股股东。

工商资料显示,辰商软件成立于2014年6月17日,由李帖(40%)、熊鹏(30%)、郭安娜(15%)、张鑫(15%)四人共认缴出资500万元。2015年9月23日,辰商软件股东郭安娜退出,新进股东左家华进入,股权结构变更为左家华(51%)、李帖(26.95%)、熊鹏(14.7%)、张鑫(7.35%)。2016年11月14日,公司法定代表人由熊鹏变更为左家华。2016年12月7日,公司股东再度变更为樟树市思图投资管理中心(有限合伙),实际控制人仍为左家华。

公告披露,辰商软件是一家以全渠道数字化零售管理解决方案及产品研发为主营业务的公司,五大主要产品包括电商前端营业系统平台、用户大数据管理平台、全渠道协同零售管理平台、融合收款型智能POS、互联网金融管理平台。

财报数据显示,2016年前11个月,辰商软件营业收入、净利润分别是2015年度数据的4.18倍、14.37倍,利润率更是从5.77%飙涨至32.96%,2016年业绩可谓火箭般增长(表4)。另外,辰商软件净利润均高于营业利润,说明辰商软件主业之外的投资收益、补贴收入、营业外收入较大,提升了公司净利润。评估公司对辰商软件的评估值为1.05亿元,较账面净资产增值9982.15万元,增值率1960.98%。

当然,与高溢价标配的业绩承诺同时出现。辰商软件股东承诺公司2017年、2018年、2019年公司净利润分别不低于1000万元、1500万元、2000万元,总额不低于4500万元。业绩补偿期内,如果辰商软件各会计年度实际净利润未达到承诺净利润的90%,则承诺方对融钰集团进行补偿,业绩补偿金额等于承诺净利润总额与实际净利润总额的差额。假设承诺期三年辰商软件净利润总额为零,辰商软件业绩承诺人须向融钰集团补偿至少4500万元。4500万元低于融钰集团购买其51.35%股权支付的5700万元对价,这笔买卖,对辰商软件的股东而言似乎是稳赚不赔的。

这里不得不提到汇垠日丰控股融钰集团后,公司董事人选更迭。2016年8月21日,创隆投资实控人尹宏伟当选融钰集团董事长。我们再回忆一下前文,尹宏伟正是间接控股融钰集团的7号资管计划的主要劣后出资人(可回顾图4)。而辰商软件实控人左家华与尹宏伟交集不少:二人均是茂普网络、海综网络的股东,且同在天津海购通网络任职(表5)。

2017年5月16日,辰商软件股权完成过户,融钰集团以5700万元的对价获得其51.35%的股权。融钰集团新任董事长一上任,融钰集团便以高价收购其关联人左家华控股的公司,如此关联收购,是否涉嫌利益输送呢?

除了收购辰商软件股权外,2017年4月20日,融钰集团再次停牌筹划重大资产购买事项,拟以9.75亿元现金收购李宇等19名股东持有的广州骏伯网络科技有限公司(简称“骏伯网络”)100%股权。截至2017年4月30日,骏伯网络账面价值8555.71万元,本次收购预估值9.8亿元,预估增值率高达1045.43%。与如此高的增值率对应的是高额业绩承诺,业绩承诺方承诺骏伯网络2017年、2018年、2019年实现的归属于母公司所有者扣非后净利润分别不低于7500万元、9750万元、1.27亿元。该收购预案发布后,融钰集团立即收到深交所的问询函, 包括骏伯网络评估值、业绩承诺、股权代持等15个关键问题。在深交所的严肃追问下,2017年9月22日,融钰集团终止收购骏伯网络股权事项。

2018年2月23日,融钰集团再次停牌筹划重大资产重组,拟以发行股份与支付现金的方式购买合肥馨阳信息技术有限公司、安徽博网通嬴科技有限公司、厦门策星股权投资合伙企业(有限合伙)合计持有的安徽黄埔网络科技集团股份有限公司(简称“黄埔股份”)66%股权。2018年6月1日,融钰集团宣告终止该收购计划。

近一年时间内,融钰集团先后发起的多项收购互联网或金融行业公司股权事项均告终止,其股价随之断崖式下跌。在此期间,融钰集团第一大股东汇垠日丰亦萌生退意。

2017年12月29日,汇垠日丰公告将其所持融钰集团15%、5.81%的股权,以16元/股的价格分别转让给上海诚易企业管理有限公司(简称“上海诚易”)、长兴兴锋投资合伙企业(有限合伙,后更名安吉兴锋投资合伙企业,简称“安吉兴锋”),该事项计划在2018年7月18日前完成交割,交割完成后,尹宏伟控制的上海诚易将成为融钰集团第一大股东,尹宏伟将成为融钰集团实控人。

汇垠日丰尚未退出,其所持融钰集团股权又横生变数。截至2018年7月4日,融钰集团股票收盘价为4.75元/股,汇垠日丰持股股价已突破平仓线面临被强制平仓的风险,不仅上述股权转让事项面临不确定性,融钰集团第一大股东也会强制变更。融钰集团控股权仍悬在云雾之中,而外延式扩张之路也更加扑朔难料。

剥离主营厨电业务,高溢价买进关联公司

匯垠澳丰运作万家乐资产重组的方式,与运作汇源通信、融钰集团资产重组的方式截然不同,其采取了分步走计划。截至目前,万家乐剥离了主营业务厨卫电器,收购了一家供应链管理服务公司60%股权,实质也是逐步置换上市公司资产。

第一步是置出上市公司万家乐主营业务厨卫电器。公司双主业格局由厨卫电器+输配电设备业务,变成输配电+金融服务业务。

2016年4月蕙富博衍入主万家乐,半年后万家乐因筹划重大资产重组事项停牌。2016年11月11日,万家乐公布重大资产出售报告书,将子公司燃气具公司100%股权(4家全资子公司、3家控股子公司)以7.45亿元的对价转让给万家乐原控股股东西藏汇顺投资和原实际控制人张逸诚。

2015年,燃气具公司贡献的营业收入、净利润占比均超过60%,出售燃气具公司使得万家乐年度每股净收益由0.18元下降至0.07元(表6)。

为何剥离业务占比高的燃气具业务?万家乐称燃气具业务发展面临困局,未来经营存在较大不确定性,剥离燃气具公司符合万家乐未来战略。2016年12月29日,燃气具公司100%股权交割完成。

第二步,收购一家供应链管理服务公司60%股权。2017年1月23日,万家乐公告拟使用自有资金4.53亿元收购浙江翰晟携创实业有限公司(简称“翰晟携创”)60%的股权。该收购事项经万家乐第九届董事会第六次临时会议审议通过,无需提交股东大会审议。2017年3月17日,浙江翰晟60%的股权过户完成,此时,万家乐持有翰晟携创60%股权,陈环持有剩余40%的股权。

2018年1月30日,万家乐再次停牌筹划重大事项,拟以现金支付方式收购陈环所持翰晟携创40%的股权,该关联收购完成后,万家乐将持有翰晟携创100%股权。

那么,受到万家乐董事会青睐的翰晟携创是一家怎样的公司呢?

翰晟携创主营石化、金属等大宗商品贸易和围绕大宗商品贸易项下的供应链管理服务。公告披露的财务数据显示,翰晟携创账面总资产2.69亿元,净资产不足1亿元,采用收益法评估资产价值6.04亿元,评估增值率617.32%。并且,翰晟携创2015年度、2016年前11个月的营业利润率分别仅为2.28%、1.73%(表7)。

当然,与6.04亿元的高评估值一并出现的,还有翰晟携创股东的业绩承诺。陈环、林国平承诺,公司2016年-2019年扣非后净利润,分别不低于3100万元、4600万元、6000万元、7900万元。

2017年4月6日,万家乐公告翰晟携创2016年实现扣非后净利润3156.92万元,高于承诺业绩。翰晟携创2016年前11个月实现扣非净利润2600万元,意味着其12月单月实现扣非净利润556.92万元,是前11个月平均业绩的两倍多,最后一个月业绩可谓突飞猛进。

更为值得关注的是翰晟携创的股东背景。

商资料显示,翰晟携创成立于2015年2月11日,注册资本5000万元,由草根控股有限公司(P2P平台草根投资的关联公司)独家出资。2015年5月12日,该公司股东变更为陈环和林国平两个自然人,二人分别持股90%、10%,陈环为公司实际控制人。

陈环又是谁?根据新财富查证,陈环是浙江拓远律师事务所的合伙人之一,与2号资管计划的劣后出资人孙剑铖是律所同事。而翰晟携创的原控股股东草根控股,又是该所法定代表人金忠栲控制下的企业。孙剑铖通过2号资管计划参与收购万家乐控股权,控股万家乐之后,万家乐再以高溢价收购关联人陈环控制下的企业。如此收购,是否涉嫌利益输送呢?

2017年12月,1987年出生的陈环上任万家乐董事长。值得一提的是,蕙富博衍提名陈环任董事长,且陈环顺利上位后,蕙富博衍也如蕙富骐骥、汇垠日丰一样筹划退出。2018年4月4日,万家乐控股股东蕙富博衍收到弘信控股有限公司(简称“弘信控股”)发来的《关于收购广东万家乐股份有限公司控股权的意向函》,弘信控股拟协议收购蕙富博衍所持有的万家乐全部股权。陈环、宗蓓蕾分别持有弘信控股70%、30%的股权,陈环为实控人。该笔股权转让完成后,弘信控股将成为万家乐第一大股东,陈环将成为公司实控人。陈环与蕙富博衍,一进一退,配合可谓默契。

律师事务所背后的P2P利益图谱

上述三家上市公司所涉关联收购中,还有一层隐秘的关系。2015年12月22-23日,弘信控股、宇轩投资、蕙富君奥突击入股汇源通信的收购标的深圳通宝莱,三者分别以8073.6万元、2018.4万元、6728万元的对价获得深圳通宝莱5.7%、1.425%、5%的股权。认购股权最多的宏信控股,股东是陈环和宗蓓蕾,二人分别持股70%、30%,陈环为实际控制人,此人也是万家乐的收购标的翰晟携创的实际控制人。

换句话说,陈环与三家上市公司中的两家(汇源通信、万家乐)发生了关联,而金忠栲、孙剑铖与万家乐也发生了关联。此三人的共同交集是,他们曾同在浙江拓远律师事务所任职,其中金忠栲曾出任该所法定代表人。

以金忠栲为核心,又衍生出一个庞大的P2P利益图谱,且与汇垠澳丰发生深度关联。

金忠栲控制下的P2P平台草根投资

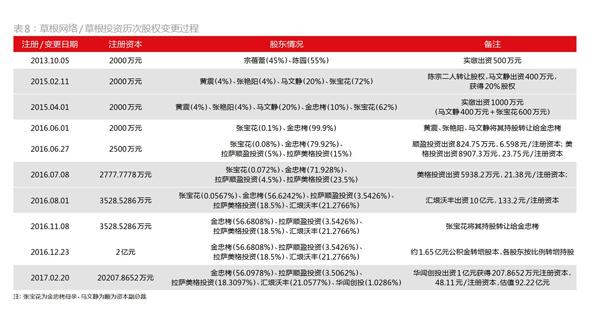

2013年起,曾为上市公司、金融机构提供法律顾问服务、熟谙资本市场游戏规则的金忠栲等人开始涉水资本市场,从证券法律顾问转型为资本市场参与者。

2013年10月5日,其第一家核心公司浙江草根网络科技有限公司(简称“草根网络”)宣告成立,该公司注册资本2000万元,宗蓓蕾、陈园各出资占比45%、55%。草根网络是P2P网贷平台草根投资的运营公司(后文“草根投资”与“草根网络”系指同一实体)。2014年3月3日,P2P网贷平台草根投资上线,其产品包括供应链金融产品(贸易通、融易通等)、传统理财产品(房盈通、汽车宝等)、资本市场类理财产品(新股宝、稳赢宝等)、普惠金融产品(未上线的微农贷、信用贷等)。其中一款产品“聚宝盆”为二级市场投资的配资类产品,2015年9月证监会清理配资后该款产品已终止。

据草根投资官网介绍,2015年1月29日,草根投资获雷军创立的顺为资本千万美元A轮融资;2016年6月6日,草根投资获得汇垠沃丰私募股权基金10亿元的B轮融资,因汇垠沃丰之GP汇垠澳丰的股东有广州国资背景,该P2P平台由此对外宣称系“国资背景”;2017年2月21日,草根投资获得华闻传媒领投的1亿元C轮融资;2018年6月,草根投资获得上市公司洲际油气领投的23亿元D轮融资。

从草根投资的股权变更及增资历程来看,金忠栲正式现身于2015年2月11日,其母亲张宝花以受让的方式获得草根投资72%的股权;至2016年6月1日,草根投资几乎全部的股权(99.9%)都集中至金忠栲名下(表8)。由此可以推测,张宝花此前的持股应系替金忠栲代持,至于公司刚创办时的持股人是否替金忠栲代持,则不得而知。

草根投资“安全保障”介绍中称“项目均由独立第三方律所进行法律审查”、“项目均由独立专业第三方律所全程监控形成”,这个“第三方律所”正是金忠栲、陈环、孙剑铖等人所在的“浙江拓远律师事务所”,显然并非独立第三方。

2017年2月20日,上市公司华闻传媒发布公告,通过旗下子公司山南华闻创业投资有限公司(简称“华闻创投”)以现金方式对草根投资增资1亿元,投资成本为48.11元/注册资本,半年之间,草根投资的估值从5.94亿元上升至97.22亿元,翻了15倍。

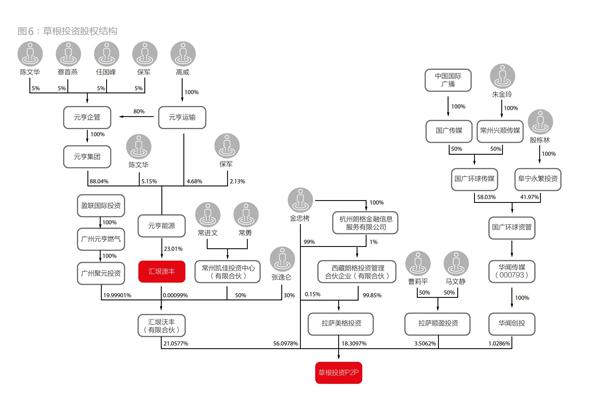

2017年5月,草根投资完成增资工商变更登记,草根投资注册资本增至2.02亿元,股东变更为金忠栲和4个法人股东:广州汇垠沃丰投资合伙企业(有限合伙)、拉萨美格投资合伙企业(有限合伙)、拉萨经济技术开发区顺盈投资有限公司、山南华闻创业投资有限公司。其中,金忠栲持股74.41%,汇垠澳丰旗下PE汇垠沃丰持股占比21.28%,是草根投资第二大股东(图6)。

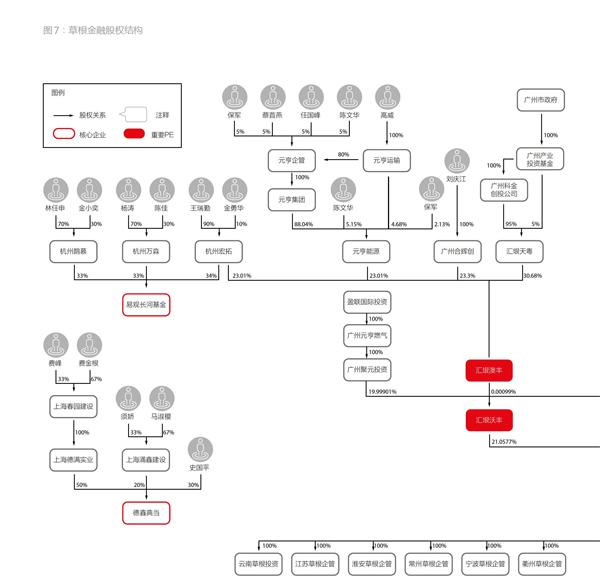

值得注意的是,草根投资早在2014年已开始搭建VIE架构。2014年12月24日,草根(香港)投资有限公司(简称“草根香港”)在香港注册成立,2015年4月13日,草根香港全资子公司、VIE架構内地主体公司——草根金融信息服务(杭州)有限公司(简称“草根金服”)注册成立,注册资本1000万美元,金忠栲担任公司董事长兼总经理。草根金服旗下包括草根投资、中投融、量财富、易观长河基金、德鑫典当等互联网金融子品牌(图7)。从草根金融股权图(图6)中可以看到,汇垠澳丰的股东杭州宏拓也是易观长河基金的股东,中阜投融资产管理股份有限公司(中投融)是阜兴系投资的企业,汇垠澳丰、阜兴系与P2P草根投资在股权层面的深度关联可见一斑,陈环能够在汇垠澳丰操盘的上市公司重组盛宴中独分两杯羹并非偶然。

围绕着P2P平台与汇垠澳丰的利益交织

这里有必要说明一下草根投资各位投资人之间颇为复杂的关系。

一、工商资料显示,草根投资A 轮融资仅是曾经任职顺为资本执行董事的马文静女士个人投资400万元,并非获得顺为投资数千万美元融资;马文静后将其个人持股转让给金忠栲,转而通过其持股50%的拉萨顺盈投资入股草根投资,顺盈投资入股价格(6.6元/单位注册资本)仅为同时入股的美格投资入股价格(23.75元/单位注册资本)的27.8%,差异显著。

二、草根投资B轮融资的出资方汇垠沃丰,是汇垠澳丰旗下PE基金。汇垠沃丰合伙人之间关系颇为复杂:广州聚元投资发展有限公司(简称“聚元投资”)与汇垠澳丰的股东之一元亨能源同出一系,其执行董事兼总经理保军同时也是元亨燃气(00332.HK)的执行董事和元亨能源的股东;常州凯佳投资中心(有限合伙,简称“凯佳投资”)股东之一常进文,同时也是江苏卓群纳米稀土股份有限公司的董事,该公司实际控制人是阜兴系掌门人朱一栋的父亲朱冠成;自然人张逸仑为超级牛散,万家乐董事之一的张逸诚与其名字只差一个字,而万家乐前控股股东是张逸诚的父亲张明园,张逸仑与张明园分别是上海三新企业发展有限公司的监事、董事长。总结一下,元亨系、阜兴系、汇垠系、张明园父子通过汇垠沃丰间接入股了P2P草根投资。

如此关联下,金忠栲的律所同事孙剑铖出资6亿元成为2号资管计划的劣后出资人;2号资管计划的资金又注入蕙富博衍,用于受让万家乐原控股股东张明园所持的股权,进而控股万家乐;万家乐再发起收购金忠栲曾控制的公司翰晟携创,这一套连贯的收购动作,像是按着剧本演出一般顺利。

三、草根投资C轮融资的出资方华闻创投为华闻传媒旗下创投公司。而汇垠澳丰通过指定方持有华闻传媒1.03亿股股份(占比5.08%),汇垠澳丰常务副总经理李向民并出任了华闻传媒董事;华闻传媒间接上层股东朱金玲为阜兴系掌门人朱一栋的堂妹。

四、华闻传媒、汇垠澳丰将继续投资草根投资。2017年2月20日,华闻传媒公告披露,汇垠澳丰旗下PE基金汇垠天粤拟以14.77亿元的对价受让西藏朗格投资管理合伙企业(有限合伙,简称“西藏朗格投资”)持有的拉萨美格投资829.9606万元出资额,成为拉萨美格的有限合伙人,从而间接持有草根投资股权。同时,华闻传媒控股股东国广环球资产管理有限公司(简称“国广资管”)也拟受让西藏朗格持有的拉萨美格出资额,成为拉萨美格有限合伙人,间接持有草根投资股权。

投资是一门“拉帮结伙”的技术活,金忠栲与阜兴系、万家乐张明园父子、元亨系、华闻传媒系之间眼花缭乱的关系,在P2P草根投资的股权结构中一览无遗(图7)。在这张庞大的关系网中,除了草根投资、量财富外,中投融、意隆财富也是类P2P的理财平台。追溯这两家平台股权,最终出资方即为上海阜兴实业集团有限公司(简称“阜兴集团”),其实控人为朱一栋,华闻传媒董事、国广环球资管董事长朱金玲是其堂妹。

值得注意的是,“阜兴系”掌门人朱一栋曾因涉嫌操纵其父朱冠成实控的大连电瓷股价而被业界关注。近期,朱一栋再次成为热点新闻人物则是因其突然失联。据《每日经济新闻》报道,阜兴集团实控人朱一栋已失联,阜兴系旗下理财平台意隆财富已人去楼空,员工被告知不用上班。据《财新》报道, “‘阜兴系资本危局就此彻底崩塌,牵连银行、信托、基金子公司等十余家金融机构,以及“阜兴系”旗下三家正规备案的私募基金公司发行的上百只私募产品,资金黑洞粗略估算超过300亿元。”《中国经营报》记者调查指出,意隆财富设立的部分基金涉嫌用于给阜兴集团旗下企业和关联企业“输血”。新财富查询发现,上海意隆财富投资管理有限公司作为私募基金管理人,共备案登记21只基金产品,其中18只产品成立于2017年1月至2018年1月之间,意隆财富募资规模几何,多少用于输血阜兴系及朱一栋个人业务,是否涉嫌“自融”?一系列疑团有待警方进一步调查和披露。

概而言之,新财富查询汇垠澳丰杠杆棋局中,涉及纷繁复杂的关系网,而铺设其中的资本派系就像一根根线头,抓住这些线头,就能牵拽出隐藏在汇垠澳丰收购棋局下的利益网。

谁的盛宴?

对汇垠澳丰所介入的三家上市公司之运作逐一拆解之后不难发现,汇垠澳丰更像是影子壳公司般的存在。明面上,汇垠澳丰是通过以GP身份所管理的三只有限合伙基金控制了三家上市公司,但实際上,三个有限合伙基金上层资管计划的劣后出资人,各自在不同上市公司皆扮演了更加浓墨重彩的角色。

比如,6号资管计划劣后出资人珠海泓沛,在汇源通信资产重组折戟之后向汇垠澳丰的发难;比如,融钰集团溢价收购的标的资产,实际乃与7号资管计划劣后出资人尹宏伟有莫大关联;再比如,万家乐溢价收购标的资产的前后两任实控人金忠栲、陈环,与2号资管计划劣后出资人孙剑铖,三人同属一家律师事务所。

这些劣后出资人通过多种杠杆工具实际控制了上市公司,而自身则依托层层架设的嵌套关系隐藏在幕后,而在前台身为GP的汇垠澳丰,由于四大股东持股相当,于是也变成无实际控制人的公司,因而其管理的三只有限合伙基金所各自控制的三家上市公司,就堂而皇之地被认定为无实际控制人。上市公司这样的控制结构,极大地拓展了隐身在幕后之资管计划劣后出资人的挪腾运作空间,包括规避借壳,包括实控人的暗中转手,包括重组中的利益输送,均变得轻而易举。

此模式如若被广泛复制,资本市场或将兴起一波新型的以小博大巧取豪夺盛宴。幸好在监管层问询函的持续追问之下,一些上市公司大股东的嵌套杠杆详情得以被逐级披露。在并购重组监管趋严的形势下,汇垠澳丰主持的重组大戏会如何收场?各路资本的布局将以何种方式套现?且拭目以待。

对于本文内容您有任何评论或欲查看其他资本圈精英评论, 请扫描版权页二维码, 关注“新财富杂志”微信公众号和我们互动。