商业银行服务江苏实体经济效能研究

2018-07-28高峰周猛杨黎文左艺周易

高峰 周猛 杨黎文 左艺 周易

摘 要 随着经济的飞速发展,金融业对实体经济的健康运转起到了关键作用。全国金融第五次工作会议提出,服务实体经济是当前金融业发展最本质的要求。本文以颇具代表性的两家城市商业银行为例,分析其对江苏实体经济的支持方向和力度,从而映射出商业银行服务江苏实体经济的效能情况。

关键词 商业银行 实体经济 城商行 独角兽企业 瞪羚企业

一、引言

金融业的发展日渐多元,金融业与实体经济相互间的作用直接影响着经济社会的平稳运行。近年来,中央对金融工作开展的战略部署中明确了金融业的运行与发展必须以社会经济的发展为标杆,要以金融为“源头活水”,来滋养实体经济更好更快发展。

二、商业银行与实体经济分析

(一)江苏省金融业及商业银行发展现状

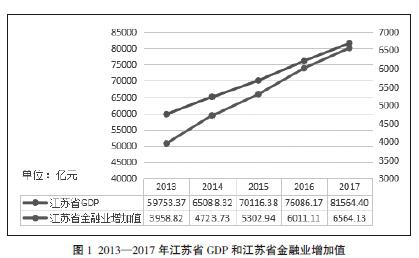

江苏省作为我国第二大沿海经济强省,其发展离不开金融业。江苏省统计年鉴数据显示,2013年至2017年,江苏省金融业各项指标一直处于稳步增长的状态。五年中,江苏金融业与江苏经济一直处于协调发展的状态。

从图1看出,江苏省金融业增加值与江苏省国内生产总值同步增长,且金融业增加值对江苏省GDP的贡献逐年走高。

商业银行在金融行业中占有着相当大的比重,其近年来的发展态势也相当亮眼。据统计,2017年江苏银行业金融机构税后净利润为1755.53亿元,增速达12.43%。

(二)商业银行对江苏实体经济发展的贡献作用

2017年,在江苏省委和当地监管机构的领导和指导下,江苏金融业回归本源、专注主业,加大服务实体经济力度。截至2017年末,江苏省主要金融机构对制造业15个重点领域的贷款余额为3295亿元,同比增长18.1%,增速超过全部制造业贷款14.2个百分点。

银行业是金融业的重要组成部分,银行业增加值占据了金融业增加值的主要部分。我们可以通过江苏省金融业对经济增长的贡献率来衡量商业银行对实体经济发展的宏观效应作用。

金融业对经济增长的贡献率=金融业增加值÷国内生产总值增加值×100%

从图2看出,江苏省金融业对经济增长的贡献率呈现逐年上升的发展态势,金融业在自身不断发展的同时,也促进了实体经济的发展,没有对实体经济产生挤出效应。

从图3看出,江苏省金融业发展和经济增长具有一定的相关性,这种相关性离不开商业银行的高质量发展对江苏省实体经济增长的助推作用。

三、商业银行服务江苏实体经济效能案例研究

(一)江苏银行和南京银行简介

江苏银行于2007年正式挂牌,是江苏省最大的地方法人银行,下辖13家省内分行、4家省外分行,服务网络辐射长三角、珠三角、环渤海三大经济圈,实现了江苏省内县域全覆盖。

南京银行是一家成立于1996年的股份制商业银行。2007年以来,南京银行不断推进跨区域经营,实现江苏省内全覆盖。其坚持打造“中小银行一流综合金融服务商”,坚持走特色发展的道路,综合实力不断提升。

上述两家银行作为江苏省内商业银行的典型代表,无论资产规模还是业务量都占据了一定比重,可以看作是江苏省商业银行发展的缩影。这两家上市银行对江苏实体经济的影响可以映射出商业银行服务江苏省实体经济的力度和深度。

(二)商业银行服务实体经济效能有效性分析

1.为江苏实体经济提供足量资金支持。年报显示,两家商业银行总资产及净资产收益率的变动情况具体如表1。

从表1可知,2015—2017年,江苏银行、南京银行的净资产收益率均高于国内银行业平均水平(三年银行业平均净资产收益率分别为14.90%、12.86%和12.17%)。高水平的盈利能力不仅反映了银行良好的营运管理能力,而且反映出其对实体经济发展的资金保障力度。

从表2和表3可知,江苏银行、南京银行针对江苏地区的贷款投放高达近80%,并且主要投放于服务业、制造业、批发和零售业、水利、环境和公共设施管理业这四个领域。

综上可得,以江苏银行和南京银行为代表的城市商业银行保持了良好的资本扩张和盈利水平,并为江苏以第二、三产业为主导的实体经济的发展提供了充足、连续的资金支持,推动着江苏实体产业各项业务的开展,切实地履行了商业银行服务实体经济的责任。

2.聚焦三农,创新服务。三农问题历来是政府工作的重点,江苏省十分重视三农经济的发展。江苏银行秉持“金融强农、惠农、富农”的方针,支持现代农业发展。江苏银行联合省农委推出“新农贷”业务,累计投放超过20亿元,服务新型农业经营主体近500户。南京银行推出“鑫星农业”,探索三农金融服务创新,提高涉农贷款的投放比重。

眾多商业银行积极响应政策号召,如成立三农金融服务部,深入推进三农金融服务体系,提供特色化、差异化的三农和扶贫金融服务。

3.支持绿色金融。在推进绿色金融方面,江苏银行力争把绿色金融打造成优势业务和品牌业务。2017年,该行绿色信贷余额669.7亿元,占其对公贷款余额的13.8%,同比提高3个百分点。南京银行不断完善相关政策制度,丰富绿色金融产品和服务。2017年,该行成功发行50亿元绿色金融债,同时推出“鑫动绿色”产品体系,重点推广光伏项目贷、排污权质押等特色产品。

其他商业银行同样将绿色金融作为重点发展领域,大力支持节能环保产业并对高污染、高耗能产业严格控制新增贷款,将绿色贷款主要投放于绿色交通运输、可再生能源及清洁能源等项目。

4.对接重大发展战略。截至2017年末,江苏银行累计服务“一带一路”企业数量达180户,国际结算量1240亿美元,同比增长20%。江苏银行重点发展国际化业务,大力开展跨境金融产品创新。2017年,南京银行南京分行正式与非洲区域签订“一带一路”“走出去”项目,积极推进各项金融政策落实。

“一带一路”是中央提出的重大发展战略,各大商业银行密切跟进中央政策,积极对接项目,加大信贷支持力度,既为“一带一路”建设提供坚实有力金融支撑,也提高了境外业务发展能力,增强了金融服务水平。

(三)商业银行服务实体经济效能的制约因素

1.高集中度的信贷支持。根据江苏银行和南京银行的信贷投向占比可以推测,商业银行信贷投向或多或少存在着集中度的问题。投向集中虽为部分行业提供了充足的资金,加速其发展,但也暴露了一些问题。一方面,集中程度若持续走高,势必会对其他实体行业的运转效率产生挤出效应,削弱对实体经济的支持能力。另一方面,在利率市场化进程加速发展的今天,信贷投向过于集中于优势行业,势必会加剧同业间在信贷市场的恶性竞争。

2.资产质量下行压力大。2015年至2017年各年末,江苏银行不良贷款余额分别为80.15亿元、93.18亿元和105.54亿元,呈持续上升态势,不良贷款率稳定在1.42%左右。南京银行不良贷款总额分别为20.82億元、28.96亿元和33.45亿元,呈持续走高态势,不良贷款率稳定在0.85%左右。在信贷加速扩张的背景下,尽管两家银行的不良贷款率并未大幅上升,但其在资产质量方面的管控效果仍需进一步加强。

近年来,我国经济进入新常态。江苏实体经济受影响较大,部分企业生产经营陷入困境,资金链紧张,很容易导致商业银行关注类贷款迁徙严重,不良贷款规模化呈现,资产质量下行。复杂的风险形势对商业银行经营和管理能力将提出更高要求。

3.中小企业融资难的问题仍然严峻。尽管商业银行纷纷出台政策支持中小企业的发展,但数据显示,2017年,江苏银行小微企业贷款余额3130亿元,同比增长6.21%,较全部贷款增速低8.87个百分点;南京银行普惠金融贷款只占全部贷款的4%。数据表明两家银行在支持中小企业发展方面存在“雷声大、雨点小”的现象。这也是其他商业银行普遍存在的问题。中小企业融资难、融资慢、融资贵的现象尚未解决,融资环境仍然严峻。

四、结语

基于对上述两家具有一定代表性的商业银行的分析,笔者认为以下结论具有一定的普适性。

(一)商业银行在服务江苏实体经济振兴等方面成效显著

商业银行在江苏省发展稳定,业务种类逐年丰富,其金融服务能力及盈利水平与实体经济发展现状相吻合,贷款主要分布于制造业和批发零售业等为主的实体经济领域,可以为江苏省实体经济发展提供有力的资金支持和金融服务,支持江苏省社会资源的优化配置。

(二)商业银行支持国家战略,体现良好的社会责任

商业银行切实响应国家对金融服务实体经济的战略要求,助推“一带一路”建设,完善三农金融和绿色金融服务体系,因地制宜地推出贴近客户需求的新型金融产品,引导资金主动流向新农业、绿色产业及可持续发展相关的企业;在积极响应国家经济战略布局号召的同时,承担起了相应的社会责任,推动金融与实体经济良性互动、健康发展,为全省改革发展大局作出新的贡献。

(三)商业银行服务江苏实体经济仍存在一些问题

1.商业银行的信贷投向需要进一步修正。信贷投向过于集中,既加剧了同业竞争,也削弱了对其他行业的有效需求供给,会抑制实体经济的发展空间。长远地看,商业银行对实体经济的金融资源合理配置及信贷支持能力有待加强,这也是江苏实体经济能否进一步转型发展、国家经济战略能否顺利展开的重要一环。

2.商业银行信贷资源分配效能需要进一步提升。商业银行必须采取有力措施继续加强对实体经济的支持力度。例如,寻求盘活存量资金以扩充资金量,合理牺牲部分利息收入而将资金投向回报相对较低的新兴产业及中小微企业。商业银行要建立庞大的微观客户群体和营销网络,将视线下沉、将力量前移,充分发挥实体经济领域底层单元的创造性和活动,为实体经济结构改善贡献力量。

3.商业银行的风险管理能力需要持续改进。商业银行还须严密监测各类风险,建立和完善全面风险管理体系,强化各类风险管控措施,细分风险管控领域,研究建立风险数据动态监测系统;强调“治未病”,重视风险预警监测,善用大数据分析推演,以期对实体经济的调整和资源分配开展更加有效的分析和监控。

4.商业银行主动对接实体经济新生力量的力度有待加强。2018年3月23日,科技部正式发布《2017年中国独角兽企业发展报告》和《2017年中关村独角兽企业发展报告》。2018年4月18日,南京市发布了《南京市独角兽、瞪羚企业发展白皮书》及2018年第一批南京市独角兽、瞪羚企业榜单。独角兽企业和瞪羚企业能够优化实体经济产业结构,实现技术创新、企业集聚、人才培育等发展模式,是实体经济的新兴力量和活力细胞。其行业囊括互联网金融、电子商务、交通出行、大健康、文化体育娱乐、人工智能、物流、新媒体、教育、新零售、智能硬件、房产家居等主要领域。

商业银行应主动对接成长性企业,完善培育空窗期理念,制定投入产出容忍度政策,扶持创业创新理念良好以及企业结构、公司治理和产业前景有一定竞争力的公司,建立与初创期企业共成长的制度和运营架构,为社会培养一批实体经济的支柱产业群体。

(高峰单位为广州银行股份有限公司南京分行;周猛单位为南京银行股份有限公司;杨黎文单位为紫金信托有限责任公司;左艺、周易单位为南京财经大学)

[课题项目:本文系2017年度“江苏省社科应用研究精品工程”财经发展专项课题(17SCB-33),课题名称:“商业银行服务江苏实体经济措施及效能研究”。]

参考文献

[1] 熊彼得(美).经济发展理论[M].杜贞旭,郑丽萍,刘星岗,译.北京:中国商业出版社,2009:97-105.

[2] 仇文昊,陈旋,李苗苗,严迎巧,王思慧.江苏省金融服务业的现状及发展趋势分析[J].中国商论,2017(15):22-25.

[3] 李广析,孔荫莹.商业银行金融资源与实体经济的配置效率测度——基于贷款结构和盈利模式差异的视角[J].江汉论坛,2016 (07):62-68.

[4] 蔡则祥,武学强.新常态下金融服务实体经济发展效率研究——基于省级面板数据实证分析[J].经济问题,2017(10):14-25.

[5] 问道江苏实体经济[J].群众,2017(16):42-43.

[6] 中国人民银行金融稳定分析小组.中国金融稳定报告2017[M].北京:中国金融出版社,2018:37.