浅谈增值税

2018-07-06李晶

李 晶

一、增值税历史

增值税制度1954年产生于法国,70年代后期,先后在亚洲多个国家得到了推行,并在发展中形成了一套符合各国国情的制度。改革开放前,我国实行的是高度集中的计划经济,对国营企业的利润实行统收统支。1979年,中国着手对税制进行了改革和调整,引进了增值税,并在襄樊进行试点,之后是上海、长沙及西安等城市,征税范围包括机器机械、农业机具两个行业以及自行车、缝纫机、电风扇三种产品。1983年在全国范围内,对两大行业和三种产品试行增值税。经过试点和广泛征求意见,1984年国务院颁布《中华人民共和国增值税条例(草案)》,同年财政部也颁布了《中华人民共和国增值税实施细则》,标志着增值税制度的正式建立。1986、1987、1988年连续三年扩大了征税范围,此时的增值税是在产品税的基础上进行的,征税范围较窄,税率档次较多,计算方式复杂。

二、建立增值税制度的意义

我国小口径宏观税负率,即税收收入占GDP比重,从1978年到1984年逐年增加,当然,在总量维度上,经济的变动决定了税收的变动,众所周知,我国GDP逐年增长,因此我国税收收入也随着增加。然而,宏观税负率的增加不仅仅揭示经济发展水平,还可说明政府支出的增加、税收职能的扩大、税制结构的影响,经济发展、军事和社会因素,还有企业的税负压力。我国从1984年建立增值税税收制度以来,减轻了企业的税负压力,宏观税负率逐年下降。企业得到发展,与此同时,社会主义市场经济也能得到蓬勃发展,当然,税收收入也会增加。另一方面,税收的增加,有利于国家重点建设,有利于国家经济政策的顺利开展,调节经济,促进经济发展;调整协调社会主义经济利益,调节分配关系等。要想化解经济、税收、企业三者矛盾的关键在于找到既能提高政府财政收入,同时又减轻企业税负压力的方针策略。而实行增值税制度,就是我国处理这一矛盾关系的重大探索。

自1984年建立增值税制度始,我国税收增长率突飞猛进,于1985年达到115.42%的增长率。从1987年到2015年维持在一个较稳定的水平。

然而,虽然我国宏观税负率持续提高,但是就目前税负总体水平来说,与发达国家还有差距。当然,这与国情有关,我国仍处于社会主义初级阶段。

1978-1984年我国增值税一直为零。从1985年始,增值税征收额逐年攀新高,所占国家税收收入比例从1984年到1993年逐年上升,到1993年达到最高点。虽然从1994年始,增值税占国家税收比例逐年下降,但是增值税税收金额稳步上升。增值税作为我国三大税收之一,作用和地位越来越重要。

三、增值税转型

1993年国务院发布《中华人民共和国增值税暂行条例》,财务部下发《中华人民共和国增值税暂行条例实施细则》,二者同时于1994年正式施行。这次增值税改革力度较大,规模宏大,全面彻底,按照国际惯例建立了规范化的“生产型增值税”,简化了税率档次,实行了凭增值税专用发票注明税额抵扣税款的机制,当时增值税税率只有13%和17%两种,接近国际标准税率世界平均值15.72%,由此看来,我国增值税制度的建立越来越趋向国际惯例。本次增值税改革后,我国正式建立了新的流转税制格局,即增值税、营业税、消费税三大税种并存的格局。

1994年施行的增值税制度,遵循了普遍征收、中性、简化的原则。征税地点由原来的极少数地区,推广到全国。将工业生产领域全部纳入增值税征收范围,并扩展到商品流通领域,即第一、第二产业。因此,1994年国内增值税增加率达到113.44%。

2003-2009年是增值税制度转型阶段,在这一段时间,我国开始将生产型增值税过渡到消费型增值税。消费性增值税与生产型增值税最大的区别就是允许扣减固定资产投资额再进行课税。对于大多数企业来说,固定资产占总资产比例较大,如果扣减固定资产投资额后再缴税,就是厂商的资本投入品不算入产品增加值,这样,相当于政府间接支持企业扩大生产,鼓励有能力的企业家投资建设,从而扩大内需,促进产业结构调整和技术升级,有利于提高我国产品的竞争力。

从2003年在东北地区推行消费型增值税,到2007年延伸到中部地区,再到2009年增值税全面转型,循序渐进改革,使得我国面对2008年金融危机,经济仍然稳步前进,国家税收收入得到接近10%的幅度提高。

四、营改增

2012年,增值税“扩围”改革,这次改革打破了增值税与营业税二者并存的局面,消除营业税重复征税现象,在第三产业推行增值税制度。这次改革有力利于促进第三产业的发展。根据财政承受能力和各行业发展特点,实行三步走的方法进行改革。

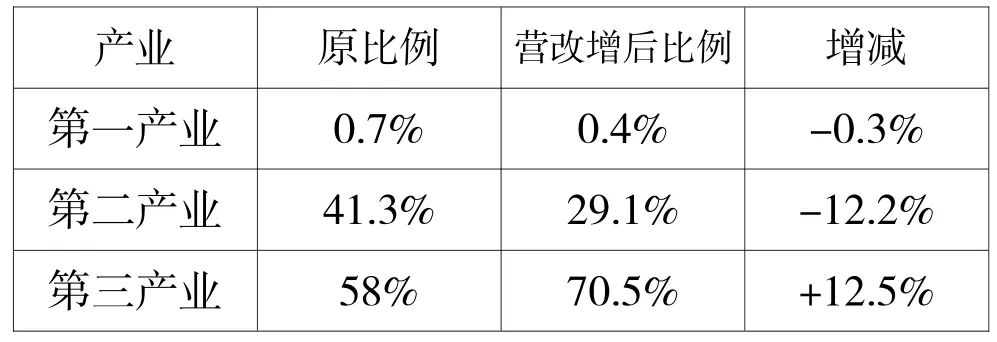

第一步,选择部分行业实行“营改增”试点。在上海等9省市交通运输业、现代服务业进行“营改增试点”,通过一系列通知、实施办法、规定的出台,拉开货物劳务税制改革的序幕。直至今年,上海营改增成效显著。根据上海财经大学发布《上海营改增5年试点成效分析报告》,自改革以来,五年累计减税总额达1967.3亿元,并呈现逐年递增的态势。同时,由于避免了重复征税,减轻了行业税收负担,消除了服务业发展的税收制度性障碍,对于上海加快服务业发展,形成服务经济为主体的产业结构,起到了重要促进作用。上海2012年实施营改增试点后,经济结构持续优化,2011年至2016年,各产业变化表1。

第二步,逐步扩大“营改增”试点行业范围。2014年1月在铁路运输、邮政业推行“营改增”,6月将电信业纳入“营改增”试点。

第三步,全面推行“营改增改革”。2016年3月,财政部、国家税务总局联合发布《关于全面推开营业税改征增值税试点的通知》,通知中规定,将建筑业、房地产业、金融业、生活服务业四大行业纳入试点范围,由缴纳营业税改为缴纳增值税,并将所有企业新增固定资产所含增值税纳入抵扣范围,所有行业税负有望只减不增。我国全面推行“营改增”改革完成后,由于抵扣范围的扩大和扣税链条更加完整,将从根本上解决货物与服务税制不统一和重复征税的问题,大大降低商品和劳务流转过程中的重复征税现象,间接减轻企业税负压力,有利于推动我国制造业和现代服务业的发展,提升货物贸易和服务贸易出口竞争力,推动整体经济结构转型升级。

根据中华人民共和国财政部统计的数据,虽然2016年6-12月实行“营改增”后,国内增值税税收金额同比增长了4.5倍,但是营业税同比减少95.9%。考虑到收入在税种间转移因素,将增值税与营业税合并计算,推行“营改增”后,6-12月份,同比税收减少16.9%。可见营改增制度推行,的确惠民惠企。

综上所述,增值税在我国主要经历了“试点-实行-转型-扩围-全面改征”这五个阶段。

[1]胡怡建教授团队.《上海营改增5年试点成效分析报告》[R].上海,2017-3-3.

[2]蔡昌,李梦娟.中央财经大学河北大学.《增值税在中国:改革历程与展望》,2016.

[3]毕明波.《我国增值税发展与改革历程》.山东威海,2008.