分级基金风雨十年

2018-06-02李雪

李雪

5月1日起,《分级基金业务管理指引》正式实施,对证券类资产低于30万元的个人投资者取消分级基金B份额买入和母基金分拆权限,将散户拦在门槛之外。

雪上加霜的是,5月初以来,A股市场整体走低,截至5月22日,4只场内成交活跃的分级B下折,另有多只分级基金面临下折风险,分级基金整体份额与成交也再度腰斩,这一交易品种风光不再。

牛市宾客盈门,熊市门庭冷落,分级基金风雨十年,是否到了谢幕的时刻?

双重压力,再度缩水

2017年5月1日起,上交所、深交所《分级基金业务管理指引》(以下简称《指引》)正式实施。《指引》加强对投资者适当性管理,满足30万元证券类资产门槛条件、通过综合评估并签署《分级基金投资风险揭示书》的个人和一般机构投资者方可申请开通分级基金子份额买入和基础份额分拆的权限。

A股市场行情一旦交投清淡,衍生品交易规模便会随之缩减,加之流动性不断减弱、整体趋于折价,分级基金总份额不断缩水,《指引》的实施使这一趋势再度加速。东方财富Choice数据显示,在牛市顶峰2015年6月末,分级基金总体份额高达4991.87亿份,这一数据在2016年末已“腰斩”,减至2682.34亿份,截至5月19日,分级基金总份额再度缩减近20%,仅为2160.92亿份。

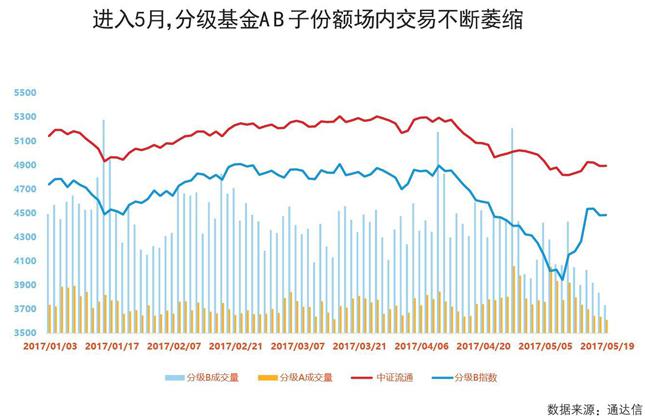

分级基金子份额也在萎缩。集思录数据显示,2015年7月6日,场内分级A总份额为1889.12亿份,2016年12月30日缩减为718.46亿份,2017年4月28日新规实施前一个交易日减至665.69亿份,而5月19日,再度缩减至533.68亿份,5月前三周场内总份额减少近20%。此外,场内交易也急剧缩减,数据显示,5月分级基金B类份额的场内成交量几乎已降至2015年7月9日峰值的零头。

雪上加霜的是,进入5月,二级市场指数连续下滑,大部分行业指数下跌,带有投资杠杆的分级B大幅下挫,多只分级B下折或逼近下折红线。截至5月22日收盘,已有鹏华中证国防B、华安创业板50B、富国中证移动互联网B、富国中证体育B等4只分级B触发下折,网金融B、军工股B等10只股票分級B及3只转债B基临近下折。

由于此前多数分级基金处于整体轻微折价状态,本轮下跌引发的下折潮中,2015年下半年股灾期间分级B下折后持有者市值大幅缩水的情况并未再次出现。但国防B、创业50B和互联网B场内交投活跃,规模较大,其下折引发场内份额缩小,成交量再度缩减。

起起落落,风雨十年

2017年,恰好是分级基金出现的第十个年头。

2007年,第一只主动投资型分级基金——国投瑞银瑞福分级基金发行,封闭运作,B类份额上市交易。2009年,长盛同庆分级与瑞和沪深300发行,虽然运作中出现设计复杂、B类长期折价、主动管理难度较大等一些问题,但分级基金的配对转换、杠杆属性也逐渐被投资者接受。2010年“四万亿行情”中,跟踪中证100指数的国联安双禧分级、跟踪深证100的银华深证100分级发行运作,带有杠杆的B类份额大受欢迎,银华基金随后推出多只指数分级基金,并于2013年推出转债分级基金,促成了分级基金产品的一次爆发。

分级基金产品不断适应市场,监管层面也在完善。2012年年初,《分级基金产品审核指引》出台,规定股票型初始份额杠杆不超过2倍,净值杠杆最大不超过6倍;债券型初始份额杠杆不超过3.333倍,净值杠杆不超过8倍等。指引发布前后几年,恰逢公募基金人员流失加剧,基金公司积极布局被动式行业分级基金,如国泰房地产、医药、食品分级,申万证券、环保分级,鹏华资源、信息、非银分级等,行业投资、主题投资、被动投资趋势由此开启。

2014年-2015年大牛市,分级基金蓬勃发展,大批分级产品发行,反过来也助推股市不断冲高。股灾期间,投资者终于尝到了滥用杠杆的苦头,分级基金B类份额大批下折,此前狂热情绪助长的二级市场溢价在下折中消失殆尽,众多投资者损失惨重。8月中旬,监管层明确表示暂停分级基金审批上市。

随后三年间,分级基金市场逐渐冷却,趋于理性。“资产荒”期间,具备固定收益属性的分级A份额受到机构投资者配置型投资需求的追捧,全年走出一轮小牛市。非周期行业的结构性行情也使白酒B、食品B、一带一路B类等B类份额得以保持规模。

分级基金受宠缘于国内金融衍生品,尤其是面对中小投资者的杠杆投资品种的匮乏,每轮牛市前后,都伴随分级基金的兴衰。只要需求还在,产品便不会消亡,这也是业内对分级基金未来并不悲观的原因之一。华宝证券在《2017中国金融产品年度报告》中就曾指出,绝大多数分级基金是指数基金,工具性较强,并提供增强收益的机会;分级 B满足了风险偏好型投资者的杠杆需求,而A端对低风险资金具有较高的吸引力。不同类型投资者的不同需求交织在一起,将共同维系分级基金的生存。

被动投资方兴未艾

牛市中爆发的分级基金,在熊市中已再度陷入沉寂,很多分级基金场内份额全天零交易。监管层在《基金中基金(FOF审核指引》中明确指出,公募FOF产品不得投资分级基金,包括母基金份额。业内普遍将FOF视为公募基金未来最有发展希望的产品形态,此前也曾有分级母基金可作为指数基金成为FOF投资对象的猜测。如今被FOF拒之门外,分级基金何去何从?

很多分级基金已着手谋求转型。甚至在FOF指引尚未出台草案之前,多只债券型分级基金由于运作周期到期,宣布转为上市开放式基金(LOF)。2015年股灾期间成立的部分分级基金由于未能上市交易,或资产规模达不到要求,去年已有部分产品清盘,如中融中证白酒分级等等。

据媒体报道,5月22日,中银聚利分级债券型基金发布产品到期转型公告,提议转型为中银聚利半年定期开放债券基金,取消分级机制。同日,招商中证大宗商品股票指数分级基金也发布了运作期届满转型公告,直接转换为LOF。此外,融通中证大农业分级基金、融通通福分级债券型基金、汇添富互利分级债券基金、中欧纯债分级债券基金、银华永兴纯债分级债券基金、信达澳银稳定增利分级债券基金、申万菱信中小板指数分级基金等多只分级产品均选择了在合同到期后转为LOF。

从海外公募基金的发展经验来看,随着资本市场不断完善,市场有效性不断提升,低费率的被动投资及养老金入市的长期投资是大势所趋。然而,在A股市场“快牛慢熊”切换中,国内指数基金发展缓慢,分级基金这一国内独有的投资品种,实际上填补了国内被动投资产品线,并在2015年的大牛市中将被动投资与主题投资的理念加以推广,在投资者教育层面影响深远。此外,转型为LOF的基金,除了可以保持连续运作,也可以为正在紧锣密鼓筹备中的公募FOF产品线“卡位”,为自家FOF产品线占据一个细分主题投资。

随着FOF的诞生和个人养老账户的发展,具备资产配置能力的专业投顾将比个人投资者更容易认识到被动投资的价值。分级基金作为过渡性产品,已然为公募基金行业打开被动投资的大门。